СПРАВКА

ОАО "Арсенал" (ПРИМЕР)

Отделом разработки и реализации антикризисных программ управления мониторинга финансового состояния хозяйствующих субъектов проведен анализ отдельных вопросов финансово-хозяйственной деятельности ОАО "Арсенал" (ПРИМЕР)

Полное наименование предприятия: ОАО "Арсенал" (ПРИМЕР)

Идентификационный номер налогоплательщика (ИНН): 2312105632

Юридический адрес: г. Краснодар, ул. Селезнева, 4

Основные направления деятельности: Производство целлюлозы, древесной массы, бумаги и картона

В целях анализа были рассмотрены финансовые (бухгалтерские) отчетные документы за период с 01.01.2017 по 01.01.2021 г..

Сравнительный аналитический баланс

Таблица 1

тыс. руб.

| АКТИВ | Значение | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Отклонение 01.01.2021 от 01.01.2017 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||||||

| Нематериальные активы (с.1110) | значение, т.р. | 5 967 | 5 877 | 5 076 | 5 353 | 5 423 | -544 |

| изменение, т.р. | -90 | -801 | 277 | 70 | x | ||

| изменение, % | -1,508 | -13,629 | 5,457 | 1,308 | x | ||

| удельный вес, % | 0,266 | 0,29 | 0,204 | 0,191 | 0,218 | -0,048 | |

| Основные средства (с.1150) | значение, т.р. | 324 515 | 314 415 | 284 433 | 415 362 | 315 698 | -8 817 |

| изменение, т.р. | -10 100 | -29 982 | 130 929 | -99 664 | x | ||

| изменение, % | -3,112 | -9,536 | 46,032 | -23,994 | x | ||

| удельный вес, % | 14,462 | 15,514 | 11,417 | 14,829 | 12,69 | -1,772 | |

| Доходные вложения в материальные ценности (с.1160) | значение, т.р. | 920 | 827 | 579 | 652 | 512 | -408 |

| изменение, т.р. | -93 | -248 | 73 | -140 | x | ||

| изменение, % | -10,109 | -29,988 | 12,608 | -21,472 | x | ||

| удельный вес, % | 0,041 | 0,041 | 0,023 | 0,023 | 0,021 | -0,02 | |

| Долгосрочные финансовые вложенияи (с.1170) | значение, т.р. | 20 656 | 3 015 | 175 813 | 53 026 | 86 521 | 65 865 |

| изменение, т.р. | -17 641 | 172 798 | -122 787 | 33 495 | x | ||

| изменение, % | -85,404 | 5 731,277 | -69,84 | 63,167 | x | ||

| удельный вес, % | 0,921 | 0,149 | 7,057 | 1,893 | 3,478 | 2,557 | |

| Отложенные налоговые активы (с.1180) | значение, т.р. | 31 245 | 29 078 | 11 323 | 15 968 | 11 455 | -19 790 |

| изменение, т.р. | -2 167 | -17 755 | 4 645 | -4 513 | x | ||

| изменение, % | -6,936 | -61,06 | 41,023 | -28,263 | x | ||

| удельный вес, % | 1,392 | 1,435 | 0,454 | 0,57 | 0,46 | -0,932 | |

| Прочие внеоборотные активы (с.1190) | значение, т.р. | 155 896 | 144 159 | 179 201 | 186 542 | 169 854 | 13 958 |

| изменение, т.р. | -11 737 | 35 042 | 7 341 | -16 688 | x | ||

| изменение, % | -7,529 | 24,308 | 4,097 | -8,946 | x | ||

| удельный вес, % | 6,948 | 7,113 | 7,193 | 6,66 | 6,828 | -0,12 | |

| ИТОГО ВНЕОБОРОТНЫЕ АКТИВЫ (с.1100) | значение, т.р. | 539 199 | 497 371 | 656 425 | 676 903 | 589 463 | 50 264 |

| изменение, т.р. | -41 828 | 159 054 | 20 478 | -87 440 | x | ||

| изменение, % | -7,757 | 31,979 | 3,12 | -12,918 | x | ||

| удельный вес, % | 24,029 | 24,542 | 26,348 | 24,166 | 23,695 | -0,335 | |

| II. ОБОРОТНЫЕ АКТИВЫ | |||||||

| Запасы (с.1210) | значение, т.р. | 895 632 | 924 324 | 1 014 646 | 1 251 456 | 1 125 685 | 230 053 |

| изменение, т.р. | 28 692 | 90 322 | 236 810 | -125 771 | x | ||

| изменение, % | 3,204 | 9,772 | 23,339 | -10,05 | x | ||

| удельный вес, % | 39,914 | 45,609 | 40,726 | 44,678 | 45,249 | 5,335 | |

| Налог на добавленную стоимость по приобретенным ценностям (с.1220) | значение, т.р. | 532 | 176 | 1 753 | 895 | 12 658 | 12 126 |

| изменение, т.р. | -356 | 1 577 | -858 | 11 763 | x | ||

| изменение, % | -66,917 | 896,023 | -48,945 | 1 314,302 | x | ||

| удельный вес, % | 0,024 | 0,009 | 0,07 | 0,032 | 0,509 | 0,485 | |

| Дебиторская задолженность (с.1230) | значение, т.р. | 569 852 | 340 691 | 426 937 | 756 856 | 652 541 | 82 689 |

| изменение, т.р. | -229 161 | 86 246 | 329 919 | -104 315 | x | ||

| изменение, % | -40,214 | 25,315 | 77,276 | -13,783 | x | ||

| удельный вес, % | 25,396 | 16,811 | 17,136 | 27,02 | 26,23 | 0,835 | |

| Финансовые вложения (с.1240) | значение, т.р. | 131 252 | 152 612 | 8 231 | 10 652 | 5 506 | -125 746 |

| изменение, т.р. | 21 360 | -144 381 | 2 421 | -5 146 | x | ||

| изменение, % | 16,274 | -94,607 | 29,413 | -48,31 | x | ||

| удельный вес, % | 5,849 | 7,53 | 0,33 | 0,38 | 0,221 | -5,628 | |

| Денежные средства (с.1250) | значение, т.р. | 98 563 | 104 238 | 368 828 | 95 632 | 96 214 | -2 349 |

| изменение, т.р. | 5 675 | 264 590 | -273 196 | 582 | x | ||

| изменение, % | 5,758 | 253,833 | -74,071 | 0,609 | x | ||

| удельный вес, % | 4,392 | 5,143 | 14,804 | 3,414 | 3,868 | -0,525 | |

| Прочие оборотные активы (с.1260) | значение, т.р. | 8 875 | 7 219 | 14 580 | 8 658 | 5 682 | -3 193 |

| изменение, т.р. | -1 656 | 7 361 | -5 922 | -2 976 | x | ||

| изменение, % | -18,659 | 101,967 | -40,617 | -34,373 | x | ||

| удельный вес, % | 0,396 | 0,356 | 0,585 | 0,309 | 0,228 | -0,167 | |

| ИТОГО ОБОРОТНЫЕ АКТИВЫ (с.1200) | значение, т.р. | 1 704 706 | 1 529 260 | 1 834 975 | 2 124 149 | 1 898 286 | 193 580 |

| изменение, т.р. | -175 446 | 305 715 | 289 174 | -225 863 | x | ||

| изменение, % | -10,292 | 19,991 | 15,759 | -10,633 | x | ||

| удельный вес, % | 75,971 | 75,458 | 73,652 | 75,834 | 76,305 | 0,335 | |

| БАЛАНС (с.1600) | значение, т.р. | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 | 243 844 |

| изменение, т.р. | -217 274 | 464 769 | 309 652 | -313 303 | x | ||

| изменение, % | -9,683 | 22,933 | 12,429 | -11,185 | x | ||

| удельный вес, % | 100 | 100 | 100 | 100 | 100 | 0 | |

| ПАССИВ | Значение | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Отклонение 01.01.2021 от 01.01.2017 |

| III. КАПИТАЛ И РЕЗЕРВЫ | |||||||

| Уставный капитал (с.1310) | значение, т.р. | 46 754 | 46 754 | 48 156 | 48 156 | 48 156 | 1 402 |

| изменение, т.р. | 1 402 | x | |||||

| изменение, % | 2,999 | x | |||||

| удельный вес, % | 2,084 | 2,307 | 1,933 | 1,719 | 1,936 | -0,148 | |

| Добавочный капитал (без переоценки) (с.1350) | значение, т.р. | 498 785 | 579 738 | 608 013 | 569 878 | 579 985 | 81 200 |

| изменение, т.р. | 80 953 | 28 275 | -38 135 | 10 107 | x | ||

| изменение, % | 16,23 | 4,877 | -6,272 | 1,774 | x | ||

| удельный вес, % | 22,228 | 28,606 | 24,404 | 20,345 | 23,314 | 1,085 | |

| Резервный капитал (с.1360) | значение, т.р. | 2 338 | 2 338 | 2 338 | 2 338 | 2 338 | 0 |

| удельный вес, % | 0,104 | 0,115 | 0,094 | 0,083 | 0,094 | -0,01 | |

| Нераспределенная прибыль (непокрытый убыток) (с.1370) | значение, т.р. | 312 458 | 242 903 | 839 853 | 122 | 256 365 | -56 093 |

| изменение, т.р. | -69 555 | 596 950 | -839 731 | 256 243 | x | ||

| изменение, % | -22,261 | 245,757 | -99,985 | 210 035,246 | x | ||

| удельный вес, % | 13,925 | 11,986 | 33,71 | 0,004 | 10,305 | -3,62 | |

| ИТОГО КАПИТАЛ И РЕЗЕРВЫ (с.1300) | значение, т.р. | 860 335 | 871 733 | 1 498 360 | 620 494 | 886 844 | 26 509 |

| изменение, т.р. | 11 398 | 626 627 | -877 866 | 266 350 | x | ||

| изменение, % | 1,325 | 71,883 | -58,588 | 42,925 | x | ||

| удельный вес, % | 38,341 | 43,014 | 60,141 | 22,152 | 35,648 | -2,693 | |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||||

| Отложенные налоговые обязательства (с.1420) | значение, т.р. | 20 170 | 20 170 | 20 933 | 20 933 | 20 933 | 763 |

| изменение, т.р. | 763 | x | |||||

| изменение, % | 3,783 | x | |||||

| удельный вес, % | 0,899 | 0,995 | 0,84 | 0,747 | 0,841 | -0,057 | |

| ИТОГО ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА (с.1400) | значение, т.р. | 20 170 | 20 170 | 20 933 | 20 933 | 20 933 | 763 |

| изменение, т.р. | 763 | x | |||||

| изменение, % | 3,783 | x | |||||

| удельный вес, % | 0,899 | 0,995 | 0,84 | 0,747 | 0,841 | -0,057 | |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||||

| Заемные средства (с.1510) | значение, т.р. | 289 370 | 289 370 | -289 370 | |||

| изменение, т.р. | -289 370 | x | |||||

| изменение, % | -100 | x | |||||

| удельный вес, % | 12,896 | 14,278 | -12,896 | ||||

| Кредиторская задолженность (с.1520) | значение, т.р. | 965 252 | 809 613 | 907 014 | 2 116 324 | 1 414 327 | 449 075 |

| изменение, т.р. | -155 639 | 97 401 | 1 209 310 | -701 997 | x | ||

| изменение, % | -16,124 | 12,031 | 133,329 | -33,171 | x | ||

| удельный вес, % | 43,017 | 39,949 | 36,406 | 75,555 | 56,852 | 13,835 | |

| Доходы будущих периодов (с.1530) | значение, т.р. | 1 732 | 1 692 | 2 289 | 1 056 | -1 732 | |

| изменение, т.р. | -40 | 597 | -1 233 | -1 056 | x | ||

| изменение, % | -2,309 | 35,284 | -53,866 | -100 | x | ||

| удельный вес, % | 0,077 | 0,083 | 0,092 | 0,038 | -0,077 | ||

| Резервы предстоящих расходов и под условные обязательства (с.1540) | значение, т.р. | 98 682 | 28 682 | 56 550 | 33 258 | 66 987 | -31 695 |

| изменение, т.р. | -70 000 | 27 868 | -23 292 | 33 729 | x | ||

| изменение, % | -70,935 | 97,162 | -41,188 | 101,416 | x | ||

| удельный вес, % | 4,398 | 1,415 | 2,27 | 1,187 | 2,693 | -1,705 | |

| Прочие краткосрочные пассивы (с.1550) | значение, т.р. | 8 364 | 5 371 | 6 254 | 8 987 | 98 658 | 90 294 |

| изменение, т.р. | -2 993 | 883 | 2 733 | 89 671 | x | ||

| изменение, % | -35,784 | 16,44 | 43,7 | 997,786 | x | ||

| удельный вес, % | 0,373 | 0,265 | 0,251 | 0,321 | 3,966 | 3,593 | |

| ИТОГО КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА (с.1500) | значение, т.р. | 1 363 400 | 1 134 728 | 972 107 | 2 159 625 | 1 579 972 | 216 572 |

| изменение, т.р. | -228 672 | -162 621 | 1 187 518 | -579 653 | x | ||

| изменение, % | -16,772 | -14,331 | 122,159 | -26,84 | x | ||

| удельный вес, % | 60,76 | 55,991 | 39,019 | 77,1 | 63,51 | 2,75 | |

| БАЛАНС (с.1700) | значение, т.р. | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 | 243 844 |

| изменение, т.р. | -217 274 | 464 769 | 309 652 | -313 303 | x | ||

| изменение, % | -9,683 | 22,933 | 12,429 | -11,185 | x | ||

| удельный вес, % | 100 | 100 | 100 | 100 | 100 | 0 | |

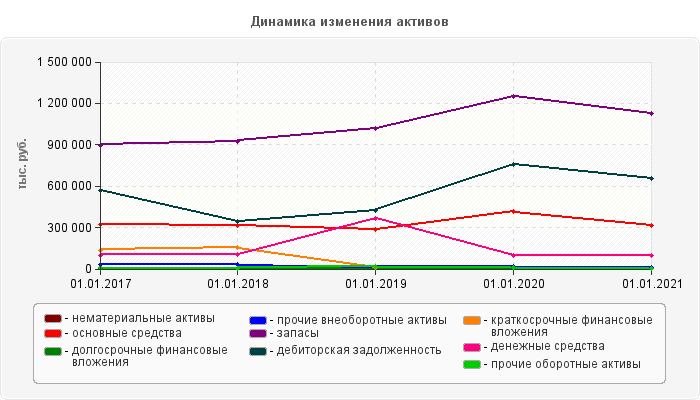

Анализ активов проводится в целях оценки эффективности их использования, выявления внутрихозяйственных резервов обеспечения восстановления платежеспособности, оценки ликвидности активов, степени их участия в хозяйственном обороте, выявления имущества и имущественных прав, приобретенных на заведомо невыгодных условиях, оценки возможности возврата отчужденного имущества, внесенного в качестве финансовых вложений.

В результате анализа активов ОАО "Арсенал" (ПРИМЕР) за проверяемый период было установлено следующее:

В анализируемом периоде произошло увеличение уровня внеоборотных активов. При этом наблюдается увеличение долгосрочных финансовых вложения, прочих внеоборотных активов.

Стоимость нематериальных активов за исследуемый период сократилась на 544 тыс. руб. и составила 5 423 тыс. руб.. Наибольшее уменьшение нематериальных активов наблюдается в период с 01.01.2018 по 01.01.2019, при этом наименьшего значения за весь период стоимость НМА достигла 01.01.2019 и составила 5 076 тыс. руб.

Стоимость основных средств за исследуемый период сократилась на 8 817 тыс. руб. и составила 315 698 тыс. руб. Значительное выбытие основных средств произошло с 01.01.2020 года по 01.01.2021 года, когда стоимость имущества сократилась на 99 664 тыс. руб. и составила 315 698 тыс. руб. Наименьшего значения 284 433 тыс. руб. стоимость основных средств достигла 01.01.2019 года.

Доходные вложения в материальные ценности уменьшились на 408 тыс. руб. и составили 512 тыс. руб.

В период 01.01.2017 года по 01.01.2021 года произошло увеличение на 65 865 тыс. руб. или на 76,13% долгосрочных финансовых вложений.

Стоимость прочих внеоборотных активов за период с 01.01.2017 года по 01.01.2021 года увеличилась на 13 958 тыс. руб. и составила 169 854 тыс. руб.

Стоимость запасов за исследуемый период увеличилась на 230 053 тыс. руб. и составила 1 125 685 тыс. руб. Значительный рост стоимости запасов произошел в период с 01.01.2019 г. по 01.01.2020 г., когда их стоимость возросла на 236 810 тыс. руб.

Дебиторская задолженность в анализируемом периоде возросла. Заметное увеличение в сумме 329 919 тыс. руб. произошло в период с 01.01.2019 года по 01.01.2020 года. Уровень дебиторской задолженности в составе оборотных активов составил по состоянию на 01.01.2017 года - 33,43 %, а по состоянию на 01.01.2021 года - 34,38 %

На всем промежутке исследования дебиторская задолженность имеет критическое значение (превышает 25-27% оборотных активов). Таким образом, за период с 01.01.2017 года по 01.01.2021 года оборотные активы предприятия за счет роста дебиторской задолженности увеличились на 82 689 тыс. руб.

В структуре баланса ОАО "Арсенал" (ПРИМЕР) как на начало, так и на конец периода присутствуют краткосрочные финансовые вложения. В течение анализируемого периода их уровень снизился на 125 746 тыс. руб.

Сумма свободных денежных средств на предприятии за период с 01.01.2017 года по 01.01.2021 года снизилась на 2 349 тыс. руб. и составила 96 214 тыс. руб.

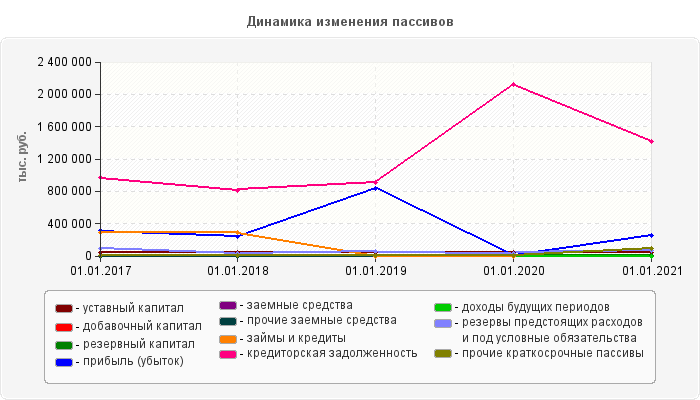

Анализ пассивов проводится в целях выявления внутрихозяйственных резервов обеспечения восстановления платежеспособности, выявления обязательств, которые могут быть оспорены или прекращены, выявления возможности проведения реструктуризации сроков выполнения обязательств.

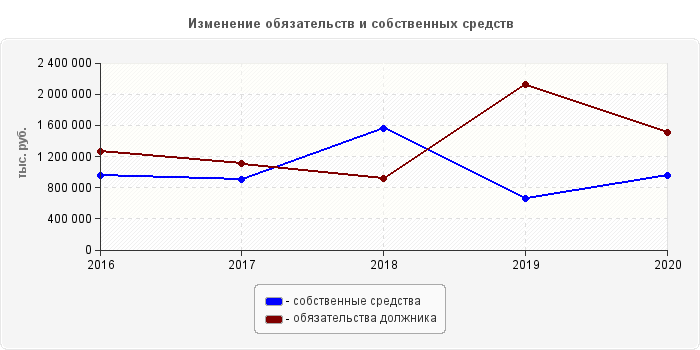

Как видно из приведенной диаграммы, пассив баланса по состоянию на 01.01.2021 г. состоит из капитала и резервов, долгосрочных обязательств, краткосрочных обязательств. При этом собственный капитал составляет 35,65% от общей стоимости источников имущества организации, долгосрочные обязательства находятся на уровне 0,84% от стоимости имущества, удельный вес краткосрочных обязательств равен 63,51%.

В конце анализируемого периода в составе собственного капитала предприятия выделяется уставный капитал, резервный капитал, нераспределенная прибыль.

Уставный капитал организации за исследуемый период возрос на 1 402 тыс. руб. и составил 48 156 тыс. руб. В структуре баланса присутствует резервный капитал в сумме 2 338 тыс. руб. Как на начало, так и на конец исследуемого периода в балансе предприятия присутствует нераспределенная прибыль. Однако ее уровень снизился на 56 093 тыс. руб. и составил 256 365 тыс. руб.

Долгосрочные обязательства, достигая своего максимума в сумме 20 933 тыс. руб. к 01.01.2019 года возрастают к концу периода по сравнению с уровнем на 01.01.2017 года на 763 тыс. руб. и составляют 20 933 тыс. руб. или 103,8 % от первоначального уровня. В структуре долгосрочных обязательств на начало периода присутствуют отложенные налоговые обязательства. В конце периода долгосрочные обязательства состоят из отложенных налоговых обязательств.

По строке 1510 баланса (Краткосрочные заемные обязательства) – сумма заемных средств на 01.01.2021 года сократилась по сравнению с положением на 01.01.2017 года на 289 370 тыс. руб. и составила 0 тыс. руб.

Сумма кредиторской задолженности на 01.01.2021 года возросла по сравнению с положением на 01.01.2017 года на 449 075 тыс. руб. и составила 1 414 327 тыс. руб. Значительное увеличение кредиторской задолженности на 1 209 310 тыс. руб. произошло в период с 01.01.2019 года по 01.01.2020 года. Наблюдается высокий удельный вес кредиторской задолженности. По состоянию на 01.01.2017 года ее сумма составляет 43% общей стоимости имущества предприятия, а на 01.01.2021 года - 56,9%.

В структуре пассива баланса по состоянию на конец исследуемого периода присутствуют также резервы предстоящих расходов, прочие краткосрочные обязательства.

|

Соотношение дебиторской и кредиторской задолженности в исследуемом периоде не изменилось, как на начало анализируемого периода так и на конец, кредиторская превышала дебиторскую задолженность. На 01.01.2017 г. дебиторская задолженность составляла 59,04%, кредиторской задолженности, а на 01.01.2021 г. 53,86% кредиторской задолженности не покрывалось дебиторской задолженностью. При этом по состоянию на 01.01.2017 г. кредиторская задолженность превышает дебиторскую на 69,4 %, а по состоянию на 01.01.2021 г. на 116,7 %. Таким образом, за исследуемый период увеличилось отвлечение средств из оборота предприятия, возросло косвенное кредитование средствами данной организации других предприятий. Организация несет убытки от обесценения дебиторской задолженности. Необходимо принять всевозможные меры по взысканию дебиторской задолженности в целях покрытия задолженности предприятия перед кредиторами.

Увеличение активов на 243 844 тыс. руб. или 11% сопровождается одновременным увеличением обязательств предприятия на 217 335 тыс. руб. или 16%. Так как платежеспособность зависит от покрытия обязательств предприятия его активами, можно утверждать, что вследствие увеличения задолженности организации без эквивалентного роста активов, отношение текущих пассивов к текущим активам изменилось и повлекло ухудшение платежеспособности.

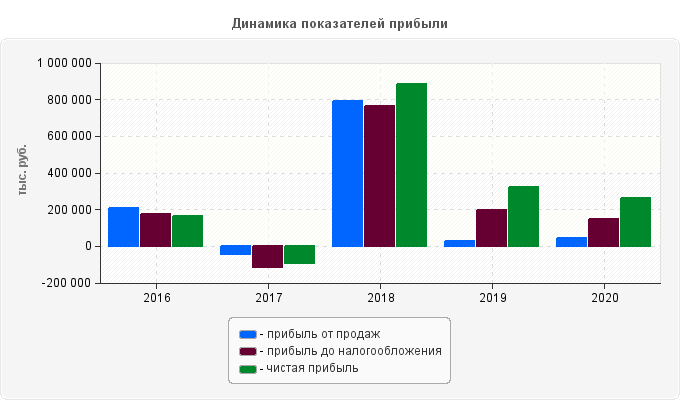

Анализ финансовых результатов

Одним их показателей, на основе которого дается обобщающая оценка финансового состояния организации, является прибыль.

С одной стороны, прибыль – это основной источник финансирования деятельности организации, а с другой – источник доходов бюджетов различных уровней. В ст. 50 ГК РФ сказано, что извлечение прибыли является основной целью деятельности коммерческих организаций.

Анализ формирования финансовых результатов проводится как в самой организации – для целей управления активами, так и внешними пользователями информации, партнерами по бизнесу или акционерами.

Таблица 2

тыс. руб.

| Наименование показателя | за 2016 | за 2017 | за 2018 | за 2019 | за 2020 | Изменение 2020 от 2016 |

I. Доходы - всего | 7 034 038 | 6 411 000 | 8 389 327 | 2 976 923 | 2 935 282 | -4 098 756 |

в том числе: | ||||||

1. Доходы от обычных видов деятельности | 6 854 775 | 6 263 775 | 8 207 745 | 2 698 145 | 2 708 752 | -4 146 023 |

2. Проценты к получению | 23 565 | 16 064 | 24 510 | 20 364 | 93 265 | 69 700 |

3. Доходы от участия в других организациях | ||||||

4. Прочие доходы | 155 698 | 131 161 | 157 072 | 258 414 | 133 265 | -22 433 |

II. Расходы – всего | 6 862 005 | 6 532 250 | 7 629 635 | 2 784 423 | 2 788 273 | -4 073 732 |

в том числе: | ||||||

1. Расходы по обычным видам деятельности | 6 647 890 | 6 317 989 | 7 420 219 | 2 673 208 | 2 670 116 | -3 977 774 |

2. Проценты к уплате | 10 568 | 19 022 | 28 206 | 12 563 | 18 532 | 7 964 |

3. Прочие расходы | 203 547 | 195 239 | 181 210 | 98 652 | 99 625 | -103 922 |

III. Отношение общей суммы доходов к общей сумме расходов | 1,025 | 0,981 | 1,1 | 1,069 | 1,053 | 0,028 |

IV. Отношение доходов от обычных видов деятельности к соответствующей сумме расходов | 1,031 | 0,991 | 1,106 | 1,009 | 1,014 | -0,017 |

В отчетный период доходы организации снизились на -4 098 756 тыс. руб. и составили 2 935 282 тыс. руб.

- доходы от обычных видов деятельности снизились на 4 146 023 тыс. руб. или 60.48%

- проценты к получению возросли на 69 700 тыс. руб. или 295.78%

- доходы от участия в других организациях равны нулю.

- прочие доходы снизились на 22 433 тыс. руб. или 14.41%

- расходы по обычным видам деятельности снизились на 3 977 774 тыс. руб. или 59.84%

- проценты к уплате возросли на 7 964 тыс. руб. или 75.36%

- прочие расходы снизились на 103 922 тыс. руб. или 51.06%

Таблица 3

тыс. руб.

| Наименование показателя | Код строки | за 2016 | за 2017 | за 2018 | за 2019 | за 2020 | Изменение 2020 от 2016 |

1. Выручка (нетто) от продажи | 2110 | 6 854 775 | 6 263 775 | 8 207 745 | 2 698 145 | 2 708 752 | -4 146 023 |

2. Себестоимость продаж | 2120 | 3 567 088 | 2 667 088 | 3 392 146 | 1 505 698 | 1 585 241 | -1 981 847 |

3. Валовая прибыль от продаж | 2100 | 3 287 687 | 3 596 687 | 4 815 599 | 1 192 447 | 1 123 511 | -2 164 176 |

4. Коммерческие расходы | 2210 | 2 948 704 | 3 513 105 | 3 877 503 | 1 006 985 | 859 821 | -2 088 883 |

5. Управленческие расходы | 2220 | 132 098 | 137 796 | 150 570 | 160 525 | 225 054 | 92 956 |

6. Прибыль (убыток) от продаж | 2200 | 206 885 | -54 214 | 787 526 | 24 937 | 38 636 | -168 249 |

7. Доходы от участия в других организациях | 2310 | ||||||

8. Проценты к получению | 2320 | 23 565 | 16 064 | 24 510 | 20 364 | 93 265 | 69 700 |

9. Проценты к уплате | 2330 | 10 568 | 19 022 | 28 206 | 12 563 | 18 532 | 7 964 |

10. Прочие доходы | 2340 | 155 698 | 131 161 | 157 072 | 258 414 | 133 265 | -22 433 |

11. Прочие расходы | 2350 | 203 547 | 195 239 | 181 210 | 98 652 | 99 625 | -103 922 |

12. Прибыль (убыток) до налогообложения | 2300 | 172 033 | -121 250 | 759 692 | 192 500 | 147 009 | -25 024 |

13. Текущий налог на прибыль | 2410 | 4 182 | 141 937 | 125 111 | 112 326 | 108 144 | |

текущий налог на прибыль | 2411 | ||||||

отложенный налог на прибыль | 2412 | ||||||

14. Отложенные налоговые обязательства | 2450 | 8 969 | 4 339 | -763 | -256 | 1 036 | -7 933 |

15. Отложенные налоговые активы | 2430 | 1 878 | 25 063 | -17 755 | 1 256 | 562 | -1 316 |

16. Иные обязательные платежи из прибыли | 2460 | 389 | 389 | -1 633 | -569 | 635 | 246 |

17. Чистая прибыль (убыток) отчетного периода | 2400 | 160 371 | -100 915 | 881 478 | 318 042 | 261 568 | 101 197 |

В анализируемом периоде валовая прибыль от продаж снизилась на 2 164 176 тыс. руб. Уменьшение прибыли на 191,58% продиктовано изменением выручки, и на 91,58% - изменением себестоимости.

В отчетном периоде предприятием была получена прибыль от продаж в сумме 38 636 тыс. руб. Снижение уровня прибыли произошло за счет снижения валовой прибыли от продаж.

Снижение общей бухгалтерской прибыли до 147 009 тыс. руб. обусловлено уменьшением суммы полученной прибыли от продаж на 672,35%

В отчетном периоде на формирование чистого результата финансово-хозяйственной деятельности предприятия оказывали влияние следующие факторы: снижение прибыли до налогообложения - 24,73%, снижение суммы уплаченных налогов из прибыли - 124,73%.

Коэффициенты финансово-хозяйственной деятельности ОАО "Арсенал" (ПРИМЕР) и показатели, используемые для их расчета

Показатели, используемые для проведения финансового анализа

Коэффициенты финансово-хозяйственной деятельности ОАО "Арсенал" (ПРИМЕР) рассчитаны за период с 01.01.2017 по 01.01.2021 г.. Для расчета коэффициентов финансово-хозяйственной деятельности должника используются следующие основные показатели (Таблица 4)

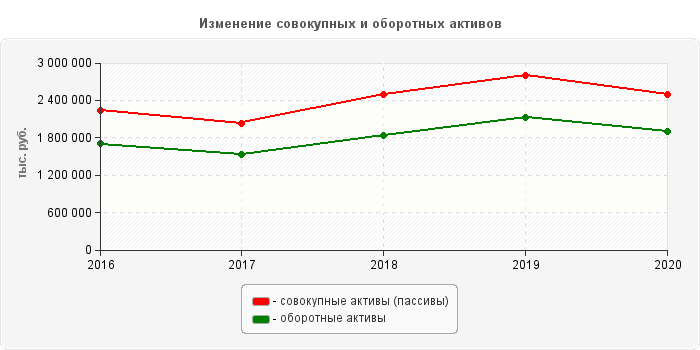

а) совокупные активы (пассивы) - баланс (валюта баланса) активов (пассивов);

совокупные активы (пассивы) = стр.1600

б) скорректированные внеоборотные активы - сумма стоимости нематериальных активов (без деловой репутации и организационных расходов), основных средств (без капитальных затрат на арендуемые основные средства), незавершенных капитальных вложений (без незавершенных капитальных затрат на арендуемые основные средства), доходных вложений в материальные ценности, долгосрочных финансовых вложений, прочих внеоборотных активов;

скорректированные внеоборотные активы = стр.1110 + стр.1120 + стр.1130 + стр.1140 + стр.1150 - (капитальные затрат на арендуемые основные средства) + стр.1160 + стр.1170 + стр.1190

в) оборотные активы - сумма стоимости запасов (без стоимости отгруженных товаров), долгосрочной дебиторской задолженности, ликвидных активов, налога на добавленную стоимость по приобретенным ценностям, задолженности участников (учредителей) по взносам в уставный капитал, собственных акций, выкупленных у акционеров;

оборотные активы = стр.1200

г) долгосрочная дебиторская задолженность - дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты;

д) ликвидные активы - сумма стоимости наиболее ликвидных оборотных активов, краткосрочной дебиторской задолженности, прочих оборотных активов;

ликвидные активы = стр.1230 (если в балансе нет разбивки на краткосрочную и долгосрочную) + стр.1240 + стр.1250 + стр.1260

е) наиболее ликвидные оборотные активы - денежные средства, краткосрочные финансовые вложения (без стоимости собственных акций, выкупленных у акционеров);

наиболее ликвидные оборотные активы = стр.1240 + стр.1250

ж) краткосрочная дебиторская задолженность - сумма стоимости отгруженных товаров, дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты (без задолженности участников (учредителей) по взносам в уставный капитал);

краткосрочная дебиторская задолженность = стр.1230 (если в балансе нет разбивки на краткосрочную и долгосрочную)

з) потенциальные оборотные активы к возврату - списанная в убыток сумма дебиторской задолженности и сумма выданных гарантий и поручительств;

и) собственные средства - сумма капитала и резервов, доходов будущих периодов, резервов предстоящих расходов за вычетом капитальных затрат по арендованному имуществу, задолженности акционеров (участников) по взносам в уставный капитал и стоимости собственных акций, выкупленных у акционеров;

собственные средства = стр.1300 + стр.1530 + стр.1540 + стр.1430 - (капитальные затраты по арендованному имуществу) - стр.1320

к) обязательства должника - сумма текущих обязательств и долгосрочных обязательств должника;

обязательства должника = стр.1410 + стр.1450 + стр.1510 + стр.1520 + задолженность участникам (учредителям) по выплате доходов + стр.1550

л) долгосрочные обязательства должника - сумма займов и кредитов, подлежащих погашению более чем через 12 месяцев после отчетной даты, и прочих долгосрочных обязательств;

долгосрочные обязательства должника = стр.1410 + стр.1450

м) текущие обязательства должника - сумма займов и кредитов, подлежащих погашению в течение 12 месяцев после отчетной даты, кредиторской задолженности, задолженности участникам (учредителям) по выплате доходов и прочих краткосрочных обязательств;

текущие обязательства должника = стр.1510 + стр.1520 + задолженность участникам (учредителям) по выплате доходов + стр.1550

н) выручка нетто - выручка от реализации товаров, выполнения работ, оказания услуг за вычетом налога на добавленную стоимость, акцизов и других аналогичных обязательных платежей;

выручка нетто = стр.2110

п) среднемесячная выручка - отношение величины валовой выручки, полученной за определенный период как в денежной форме, так и в форме взаимозачетов, к количеству месяцев в периоде;

среднемесячная выручка = валовая выручка / кол.мес. (так как отсутствуют данные валовой выручки, то используется выручка нетто, тогда среднемесячная выручка = стр.2110 / кол.мес.)

р) чистая прибыль (убыток) - чистая нераспределенная прибыль (убыток) отчетного периода, оставшаяся после уплаты налога на прибыль и других аналогичных обязательных платежей;

чистая прибыль (убыток) = стр.2400

Основные финансовые показатели для расчета коэффициентов

Таблица 4

тыс. руб.

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Отклонение 01.01.2021 от 01.01.2017 |

а) совокупные активы (пассивы) | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 | 243 844 |

изменения | -217 274 | 464 769 | 309 652 | -313 303 | x | |

б) скорректированные внеоборотные активы | 507 954 | 468 293 | 645 102 | 660 935 | 578 008 | 70 054 |

изменения | -39 661 | 176 809 | 15 833 | -82 927 | x | |

в) оборотные активы | 1 704 706 | 1 529 260 | 1 834 975 | 2 124 149 | 1 898 286 | 193 580 |

изменения | -175 446 | 305 715 | 289 174 | -225 863 | x | |

г) долгосрочная дебит. задолженность | ||||||

изменения | x | |||||

д) ликвидные активы | 808 542 | 604 760 | 818 576 | 871 798 | 759 943 | -48 599 |

изменения | -203 782 | 213 816 | 53 222 | -111 855 | x | |

е) наиболее ликвидные оборотные активы | 229 815 | 256 850 | 377 059 | 106 284 | 101 720 | -128 095 |

изменения | 27 035 | 120 209 | -270 775 | -4 564 | x | |

ж) краткосрочная дебит. задолженность | 569 852 | 340 691 | 426 937 | 756 856 | 652 541 | 82 689 |

изменения | -229 161 | 86 246 | 329 919 | -104 315 | x | |

з) потенциальные оборотные активы к возврату | ||||||

изменения | x | |||||

и) собственные средства | 960 749 | 902 107 | 1 557 199 | 654 808 | 953 831 | -6 918 |

изменения | -58 642 | 655 092 | -902 391 | 299 023 | x | |

к) обязательства должника | 1 262 986 | 1 104 354 | 913 268 | 2 125 311 | 1 512 985 | 249 999 |

изменения | -158 632 | -191 086 | 1 212 043 | -612 326 | x | |

л) долгосрочные обязательства должника | ||||||

изменения | x | |||||

м) текущие обязательства должника | 1 262 986 | 1 104 354 | 913 268 | 2 125 311 | 1 512 985 | 249 999 |

изменения | -158 632 | -191 086 | 1 212 043 | -612 326 | x | |

с) просроченная кред. задолженность | 965 252 | 809 613 | 907 014 | 2 116 324 | 1 414 327 | 449 075 |

изменения | -155 639 | 97 401 | 1 209 310 | -701 997 | x | |

| Наименование показателя | за 2016 | за 2017 | за 2018 | за 2019 | за 2020 | Отклонение 2020 от 2016 |

н) выручка нетто | 6 854 775 | 6 263 775 | 8 207 745 | 2 698 145 | 2 708 752 | -4 146 023 |

изменения | -591 000 | 1 943 970 | -5 509 600 | 10 607 | x | |

п) среднемесячная (нетто) выручка | 571 231 | 521 981 | 683 979 | 224 845 | 225 729 | -345 502 |

изменения | -49 250 | 161 998 | -459 134 | 884 | x | |

р) чистая прибыль (убыток) | 160 371 | -100 915 | 881 478 | 318 042 | 261 568 | 101 197 |

изменения | -261 286 | 982 393 | -563 436 | -56 474 | x |

Таблица 5

| Наименование показателя | 01.01.2021 среднее значение по отрасли | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Отклонение 01.01.2021 от 01.01.2017 |

Коэффициент абсолютной ликвидности | 0.342 | 0,182 | 0,233 | 0,413 | 0,05 | 0,067 | -0,115 |

изменения | 0,051 | 0,18 | -0,363 | 0,017 | x | ||

Коэффициент текущей ликвидности | 0.968 | 0,64 | 0,548 | 0,896 | 0,41 | 0,502 | -0,138 |

изменения | -0,093 | 0,349 | -0,486 | 0,092 | x | ||

Обеспеченность обязательств должника его активами | 1.384 | 1,042 | 0,972 | 1,603 | 0,721 | 0,884 | -0,158 |

изменения | -0,071 | 0,631 | -0,882 | 0,163 | x | ||

Степень платежеспособности по текущим обязательствам | 3.799 | 2,211 | 2,116 | 1,335 | 9,452 | 6,703 | 4,492 |

изменения | -0,095 | -0,781 | 8,117 | -2,749 | x |

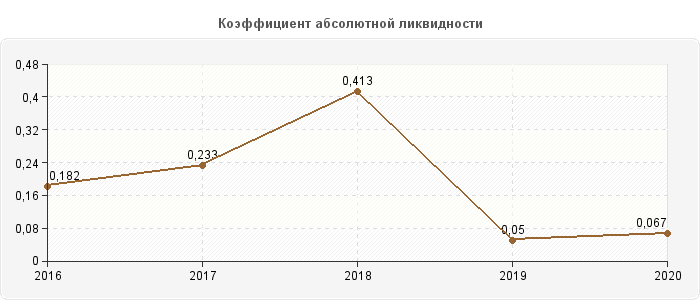

1. Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитывается как отношение наиболее ликвидных оборотных активов к текущим обязательствам должника. Нормальное значение должно быть не менее 0,2.

| Коэффициент абсолютной ликвидности = | наиболее ликвидные оборотные активы текущие обязательства должника |

= | е м |

(таб.2) |

Значение коэффициента за период c 01.01.2017 г. по 01.01.2021 г. снизилось на 0,115 и составило 0,067, т.е. платежеспособность организации снизилась, однако оно было в состоянии немедленно выполнить свои текущие обязательства за счет денежных средств 01.01.2017 г. на 18,2%, а 01.01.2021 г. - на 6,7%.

Среднее значение коэффициента абсолютной ликвидности по отрасли на 01.01.2021 г. составляет 0,342, что больше на 0,275 чем в ОАО "Арсенал" (ПРИМЕР).

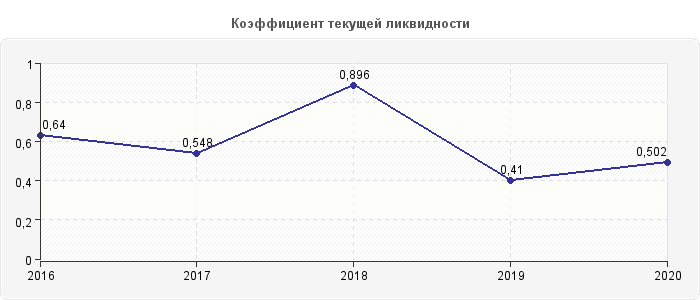

2. Коэффициент текущей ликвидности (критической оценки) характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств и определяется как отношение ликвидных активов к текущим обязательствам должника. Нормальным считается значение коэффициента 2 и более. Значение ниже 1 говорит о высоком финансовом риске, - предприятие не в состоянии стабильно оплачивать текущие счета.

| Коэффициент текущей ликвидности = | ликвидные активы текущие обязательства должника |

= | д м |

(таб.2) |

Значение коэффициента текущей ликвидности на 01.01.2021 г. снизилось по сравнению c 01.01.2017 г. на 0,138 и составило 0,502, т.е. на 01.01.2017 г. организация была в состоянии выполнить текущие обязательства, реализуя свои ликвидные активы по балансовой стоимости на 64%, а на 01.01.2021 г. - на 50,2%. Таким образом, платежеспособность организации за анализируемый период снизилась.

В то время как по отрасли текущая ликвидность на 01.01.2021 г. больше на 0,466 чем в ОАО "Арсенал" (ПРИМЕР) и составляет 0,968.

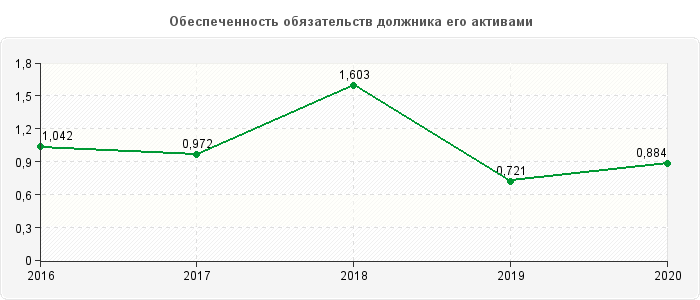

3. Обеспеченность обязательств должника его активами характеризует величину активов должника, приходящихся на единицу долга, и определяется как отношение суммы ликвидных и скорректированных внеоборотных активов к обязательствам должника. Нормальное значение: 1 и более.

Обеспеченность обязательств активами = |

скор-ные внеоборотные активы + ликвидные активы обязательства должника |

= |

(д+б) к |

(таб.2) |

Значение обеспеченности обязательств должника его активами на 01.01.2021 г. снизилось по сравнению c 01.01.2017 г. на 0,158 и составило 0,884, т.е. на 01.01.2017 г. организация была в состоянии выполнить свои обязательства, реализуя свои ликвидные активы по балансовой стоимости на 104,2%, а на 01.01.2021 г. - на 88,4%. Таким образом, платежеспособность организации за анализируемый период снизилась.

Средняя обеспеченность обязательств по отрасли на 01.01.2021 г. составляет 1,384, что выше на 0,5 чем в ОАО "Арсенал" (ПРИМЕР).

4. Степень платежеспособности по текущим обязательствам определяет текущую платежеспособность организации, объемы ее краткосрочных заемных средств и период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки. определяется как отношение текущих обязательств должника к величине среднемесячной выручки.

| Платежеспособность по текущим обязательствам = | текущие обязательства среднемесячная выручка |

= | м п |

(таб.2) |

Степень платежеспособности по текущим обязательствам на 01.01.2021 г. снизилась по сравнению с 01.01.2017 г. На 01.01.2017 г. предприятие было в состоянии погасить свою текущую задолженность перед кредиторами за счет выручки за 2,2 мес., а на 01.01.2021 г. - за 6,7 мес. Т.е. период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки увеличился на 4,5 мес.

Таблица 6

| Наименование показателя | 01.01.2021 среднее значение по отрасли | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Отклонение 01.01.2021 от 01.01.2017 |

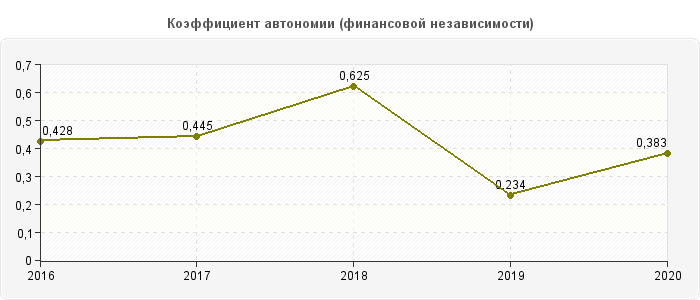

Коэффициент автономии (финансовой независимости) | 0.357 | 0,428 | 0,445 | 0,625 | 0,234 | 0,383 | -0,045 |

изменения | 0,017 | 0,18 | -0,391 | 0,15 | x | ||

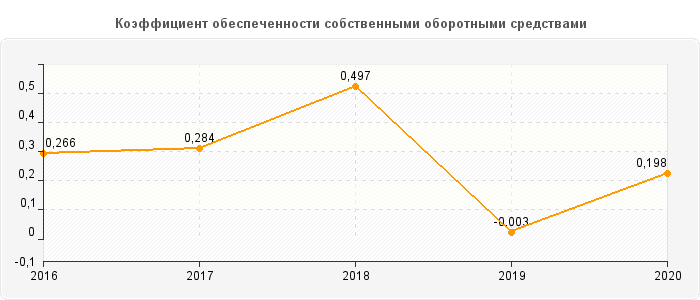

Коэффициент обеспеченности собственными оборотными средствами | -0.508 | 0,266 | 0,284 | 0,497 | -0,003 | 0,198 | -0,068 |

изменения | 0,018 | 0,213 | -0,5 | 0,201 | x | ||

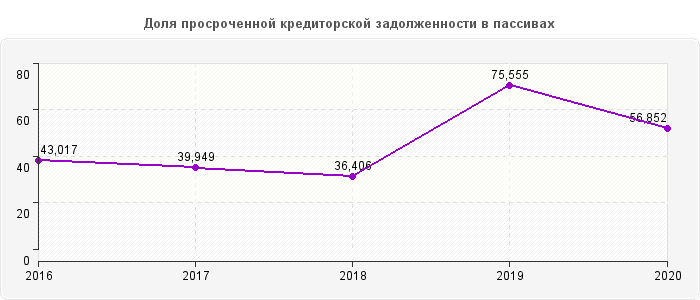

Доля просроченной кредиторской задолженности в пассивах,% | 20.796 | 43,017 | 39,949 | 36,406 | 75,555 | 56,852 | 13,835 |

изменения,% | -3,068 | -3,543 | 39,149 | -18,703 | x | ||

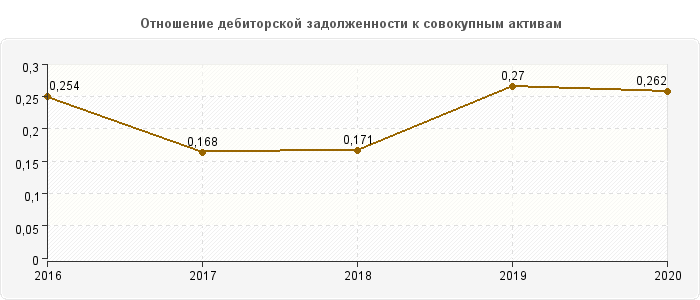

Отношение дебиторской задолженности к совокупным активам | 0.183 | 0,254 | 0,168 | 0,171 | 0,27 | 0,262 | 0,008 |

изменения | -0,086 | 0,003 | 0,099 | -0,008 | x |

Анализ изменения коэффициентов, характеризующих финансовую устойчивость ОАО "Арсенал" (ПРИМЕР) по состоянию на 01.01.2021 г., по сравнению с положением на 01.01.2017 г. показал следующее:

5. Коэффициент автономии (финансовой независимости) показывает долю активов должника, которые обеспечиваются собственными средствами, и определяется как отношение собственных средств к совокупным активам. Рекомендуемое значение должно быть более 0,5.

| Коэффициент автономии = | собственные средства совокупные активы |

= | и а |

(таб.2) |

На 01.01.2021 г. значение коэффициента автономии составило 0,383, в то время как на 01.01.2017 г. оно составляло 0,428, т.е. доля владельцев организации в общей сумме средств, авансированных в его деятельность, снизилась на 4,5%. Таким образом, финансовая устойчивость и стабильность организации за анализируемый период снизилась, а зависимость от внешних кредиторов возросла.

Для сравнения величина коэффициента автономии по отрасли на 01.01.2021 г. составляет 0,357, что ниже на 0,026 чем в ОАО "Арсенал" (ПРИМЕР).

6. Коэффициент обеспеченности собственными оборотными средствами (доля собственных оборотных средств в оборотных активах) определяет степень обеспеченности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости, и рассчитывается как отношение разницы собственных средств и скорректированных внеоборотных активов к величине оборотных активов. Рекомендуемое нормативное значение показателя - 0.1

| Коэффициент обеспеченности собственными оборотными средствами |

= |

собственные средства - скор-ные внеоборотные активы оборотные активы |

= |

и - б в |

(таб.2) |

Коэффициент обеспеченности собственными средствами на 01.01.2021 г. снизился по сравнению с положением на 01.01.2017 г. на 0,068 и составил 0,198. Предприятию достаточно собственных средств для обеспечения текущей деятельности.

Обеспеченность собственными оборотными средствами в среднем по отрасли на 01.01.2021 г. составляет -0,508, что меньше на 0,706 чем в ОАО "Арсенал" (ПРИМЕР).

7. В связи с тем, что срок исполнения обязательств, возникших до принятия арбитражным судом заявления о признании должника банкротом, считается наступившим, вся кредиторская задолженность может быть признана просроченной.

Доля просроченной кредиторской задолженности в пассивах характеризует наличие просроченной кредиторской задолженности и ее удельный вес в совокупных пассивах организации и определяется в процентах как отношение просроченной кредиторской задолженности к совокупным пассивам. За период с 01.01.2017 г. по 01.01.2021 г. доля просроченной кредиторской задолженности в пассивах организации увеличилась с 43,017% до 56,852%, что свидетельствует об ухудшении состояния задолженности перед кредиторами и увеличении 'бесплатных' источников покрытия потребности организации в оборотных активах.

8. Отношение дебиторской задолженности к совокупным активам определяется как отношение суммы долгосрочной дебиторской задолженности, краткосрочной дебиторской задолженности и потенциальных оборотных активов, подлежащих возврату, к совокупным активам организации.

Отношение дебиторской задолженности к совокупным активам |

= |

долгосрочная + краткосрочная деб.задолженность + потенциальные оборотные активы подлежащих возврату совокупные активы |

= |

г+ж+з а |

(таб.2) |

Значение показателя на 01.01.2017 г. составляло 0,254 и за анализируемый период увеличилось на 0,008, т.е. на 01.01.2021 г. состояние расчетов с дебиторами за период ухудшилось и можно сделать вывод о снижении ликвидности активов в целом из-за состояния дебиторской задолженности.

Таблица 7

| Наименование показателя | 01.01.2021 среднее значение по отрасли | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Отклонение 01.01.2021 от 01.01.2017 |

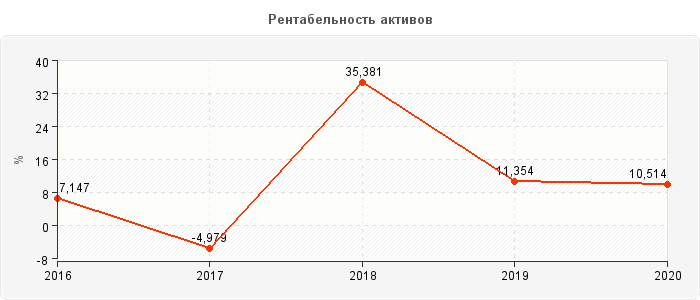

Рентабельность активов,% | 4.319 | 7,147 | -4,979 | 35,381 | 11,354 | 10,514 | 3,367 |

изменения,% | -12,126 | 40,36 | -24,026 | -0,84 | x | ||

Норма чистой прибыли,% | 4.595 | 2,34 | -1,611 | 10,74 | 11,787 | 9,656 | 7,316 |

изменения,% | -3,951 | 12,351 | 1,048 | -2,131 | x |

Рентабельность активов характеризует степень эффективности использования имущества организации, профессиональную квалификацию менеджмента организации и определяется в процентах как отношение чистой прибыли (убытка) к совокупным активам организации.

| Рентабельность активов | = | чистая прибыль (убыток) совокупные активы |

= | р а |

(таб.2) × 100% |

Норма чистой прибыли характеризует уровень доходности хозяйственной деятельности организации. Измеряется в процентах и определяется как отношение чистой прибыли к выручке.

| Норма чистой прибыли | = | чистая прибыль выручка |

= | р н |

(таб.2) × 100% |

Анализ изменения коэффициентов, характеризующих деловую активность ОАО "Арсенал" (ПРИМЕР) по состоянию на 01.01.2021 г., по сравнению с положением на 01.01.2017 г. показал следующее:

За 2020 г. норма чистой прибыли снизилась на 2,131% и составила 9,656%, т.е. уровень доходности предприятия уменьшился и на рубль выручки приходилось в последнем отчетном периоде 9,656 копеек прибыли.

За 2020 г. рентабельность активов возросла на 3,367% и составила 10,514% , т.е. предприятие стало использовать свое имущество более эффективно.

Для сравнения рентабельность активов в среднем по отрасли за 2020 г. составляет 4,319%. Имеет место хорошая эффективности использования имущества ОАО "Арсенал" (ПРИМЕР) при сравнении с другими организациями данной группы.

(в соответствии с распоряжением ФУДН №31-р)

Целью проведения анализа финансового состояния предприятия является обоснование решения о признании структуры баланса неудовлетворительной, а предприятия - неплатежеспособным в соответствии с системой критериев для определения неудовлетворительной структуры баланса неплатежеспособных предприятий (в соответствии с методическими положениями по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса)

Анализ и оценка структуры баланса предприятия проводятся на основе показателей:

К1 - коэффициента текущей ликвидности;

К2 - коэффициента обеспеченности собственными средствами.

Коэффициент текущей ликвидности К1 - характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия.

Коэффициент текущей ликвидности определяется по формуле как отношение фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, готовой продукции, денежных средств, дебиторских задолженностей и прочих оборотных активов к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов банков, краткосрочных займов и различных кредиторских задолженностей стр. баланса 1200/(1510+1520+1550)

Коэффициент обеспеченности собственными средствами К2 - характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Коэффициент обеспеченности собственными средствами определяется как отношение разности между объемами источников собственных средств и фактической стоимостью основных средств и прочих внеоборотных активов к фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, незавершенного производства, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов стр. баланса (1300-1100)/1200

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным является выполнение одного из следующих условий: - коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2; - коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

Коэффициент восстановления платежеспособности предприятия К3 - рассчитывается в случае, если один из коэффициентов К1 или К2 принимает значение меньше нормативного.

Коэффициент восстановления платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменение значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности, установленный равным 6 месяцам.

К1ф - фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности (К1);

К1н - значение коэффициента текущей ликвидности в начале отчетного периода;

К1норм - нормативное значение коэффициента текущей ликвидности, К1норм = 2;

6 - период восстановления платежеспособности в мес.

Т - отчетный период в месяцах.

Коэффициент восстановления платежеспособности, принимающий значение больше 1, рассчитанный на период, равный 6 месяцам, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность.

Коэффициент восстановления платежеспособности, принимающий значение меньше 1, рассчитанный на период, равный 6 месяцам, свидетельствует о том, что у предприятия в ближайшее время нет реальной возможности восстановить платежеспособность.

Коэффициент утраты платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период утраты платежеспособности, установленный равным 3 месяцам.

К1ф - фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности (К1);

К1н - значение коэффициента текущей ликвидности в начале отчетного периода;

К1норм - нормативное значение коэффициента текущей ликвидности; К1норм = 2;

3 - период утраты платежеспособности предприятия в месяцах;

Т - отчетный период в месяцах.

Коэффициент утраты платежеспособности, принимающий значение больше 1, рассчитанный на период, равный 3 месяцам, свидетельствует о наличии реальной возможности у предприятия не утратить платежеспособность.

Коэффициент утраты платежеспособности, принимающий значение меньше 1, рассчитанный на период, равный 3 месяцам, свидетельствует о том, что у предприятия в ближайшее время имеется возможность утратить платежеспособность.

Таблица 8

| Наименование показателя | Нор- матив | 01.01.2021 среднее значение по отрасли | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Отклонение 01.01.2021 от 01.01.2017 |

Коэф. текущей ликвидности | ≥ 2 | 1.408 | 1,35 | 1,385 | 2,009 | 0,999 | 1,255 | -0,095 |

Коэф. обеспеченности собственными средствами | ≥ 0,1 | -0.564 | 0,188 | 0,245 | 0,459 | -0,027 | 0,157 | -0,032 |

Коэф. восстановления платежеспособности | > 1 | 0.769 | x | 0,701 | x | 0,247 | 0,691 | x |

Коэффициент утраты платежеспособности предприятия | > 1 | x | x | x | 1,083 | x | x | x |

Анализ изменения коэффициентов, используемых для определения структуры баланса ОАО "Арсенал" (ПРИМЕР) по состоянию на 01.01.2021 г., по сравнению с положением на 01.01.2017 г. показал следующее:

К1 - значение коэффициента текущей ликвидности (с учетом запасов) на 01.01.2021 г. снизилось по сравнению с положением на 01.01.2017 г. на 0,095 и составило 1,255. Значение коэффициента ниже нормативного значения, что говорит о том, что предприятие не вызывает доверия у партнеров, т.е. является неплатежеспособным.

К2 – значение коэффициента обеспеченности собственными средствами на 01.01.2021 г. снизилось по сравнению с положением на 01.01.2017 г. на 0,031 и составил 0,157. Предприятию достаточно собственных средств для обеспечения текущей деятельности.

Исходя из значений коэффициентов текущей ликвидности и обеспеченности собственными средствами на 01.01.2021 г. структура баланса неудовлетворительная, предприятие может быть признано неплатежеспособным.

К3 - значение коэффициента восстановления платежеспособности ОАО "Арсенал" (ПРИМЕР) на 01.01.2021 г. свидетельствует, что в течение 6 месяцев предприятие, с учетом сложившихся тенденций, не имеет реальной возможности восстановить платежеспособность.

ОАО "Арсенал" (ПРИМЕР) в анализируемом периоде испытывало нехватку оборотных средств для ведения хозяйственной деятельноcти и своевременного погашения срочных обязательств. В связи с чем баланс приобрел неудовлетворительную структуру в проверяемом периоде, а предприятие стало неплатежеспособным, стоимости имущества было недостаточно для исполнения денежных обязательств должника в полном объеме перед кредиторами. Значение коэффициента восстановления платежеспособности составляющее 0,692 указывает на отсутствие в ближайшее время реальной возможности восстановить нормальную платежеспособность. Руководитель предприятия в соответствии со ст. 9 Федерального Закона №127-ФЗ от 26.10.02 г. «О несостоятельности (банкротстве)» обязан был обратиться с заявлением должника о признании предприятия банкротом в арбитражный суд.

Величина чистых активов ОАО "Арсенал" (ПРИМЕР) характеризует наличие активов, не обремененных обязательствами. В соответствии с Приказом Минфина от 28.08.2014 г. №84н "Об утверждении порядка определения стоимости чистых активов" стоимость чистых активов определяется как разность между величиной принимаемых к расчету активов организации и величиной принимаемых к расчету обязательств организации. Принимаемые к расчету активы включают все активы организации, за исключением дебиторской задолженности учредителей (участников, акционеров, собственников, членов) по взносам (вкладам) в уставный капитал (уставный фонд, паевой фонд, складочный капитал), по оплате акций. Принимаемые к расчету обязательства включают все обязательства организации, за исключением доходов будущих периодов, признанных организацией в связи с получением государственной помощи, а также в связи с безвозмездным получением имущества.

Таблица 9

| Наименование показателя | Код строки | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Отклонение 01.01.2021 от 01.01.2017 |

| Стоимость чистых активов | значение | 860 335 | 871 733 | 1 498 360 | 620 494 | 886 844 | 26 509 |

| изменение | 11 398 | 626 627 | -877 866 | 266 350 | x | ||

| Уставной капитал | значение | 46 754 | 46 754 | 48 156 | 48 156 | 48 156 | 1 402 |

| изменение | 1 402 | x | |||||

| Превышение чистых активов над уставным капиталом | значение | 813 581 | 824 979 | 1 450 204 | 572 338 | 838 688 | 25 107 |

| изменение | 11 398 | 625 225 | -877 866 | 266 350 | x |

Величина чистых активов на 01.01.2021 года увеличилась по сравнению с положением на 01.01.2017 года на 26 509 тыс. руб. и составила 886 844 тыс. руб., что свидетельствует о увеличении активов, не обремененных обязательствами.

Расчет рисков наступления банкротства ОАО "Арсенал" (ПРИМЕР)

Модели оценки вероятности банкротства

Предсказание возможной неплатежеспособности потенциального заемщика - давняя мечта кредиторов. Именно поэтому с появлением компьютеров неплатежеспособность стала предметом серьезных статистических исследований.

Большинство успешных исследований в этой сфере выполнялись с помощью пошагового дискриминационного анализа. Наибольшее распространение получили модели Альтмана, Фулмера и Спрингейта.

Эти модели, как и любые другие, следует использовать лишь как вспомогательные средства анализа организаций. Полностью полагаться на их результаты неразумно и опасно. Вот некоторые варианты их использования:

1) «Фильтрование» данных большого числа потенциальных заемщиков для оценки сравнительного риска из неплатежеспособности;

2) Обоснование рекомендаций заемщикам или условий, на которых им может быть предоставлен кредит;

3) Построение «траектории» заемщика по данным отчетности за несколько предыдущих периодов;

4) «Сигнал тревоги» для менеджмента организации;

5) Проверка принятых решений в стимулировании экономических ситуаций;

6) Покупка и продажа организаций.

Модель Альтмана построена на выборе из 66 компаний – 33 успешных и 33 банкрота. Модель предсказывает точно в 95% случаев.

Опыт стран развитого рынка подтвердил высокую точность прогноза банкротства на основе двух и пятифакторной моделей.

Самой простой является двухфакторная модель. Для нее выбирают два ключевых показателя, от которых зависит вероятность банкротства организации. В американской практике для определения итогового показателя вероятности банкротства (Z2) используют показатель текущей ликвидности и показатель удельного веса заемных средств в пассивах. Они перемножаются на соответствующие константы - определенные практическими расчетами весовые коэффициенты (α, β, γ).

Однако, двухфакторная модель не обеспечивает комплексную оценку финансового положения организации. Поэтому зарубежные аналитики используют пятифакторную модель (Z5) Эдварда Альтмана (индекс кредитоспособности Альтмана). Она представляет линейную дискриминантную функцию, коэффициенты которой рассчитаны по данным исследования совокупности компаний.

Пятифакторная модель Э.Альтмана

X1 – оборотный капитал / сумма активов;

X2 – нераспределенная прибыль / сумма активов;

X3 – прибыль до налогообложения / сумма активов;

X4 – рыночная стоимость собственного капитала / заемные средства;

X5 – выручка / сумма активов;

Если Z < 1,81 - вероятность банкротства очень высокая; 1,81 ≤ Z < 2,7 - вероятность банкротства высокая; 2,7 ≤ Z < 2,99 - вероятность банкротства невелика; Z < 0,2 - вероятность банкротства очень низкая.

Позже Альтман получил модифицированный вариант своей формулы для компаний, акции которых не котируются на бирже:

где Х4 - собственный капитал / заемные средства

Если Z < 1,23 - вероятность банкротства высокая; 1,23 ≤ Z < 2,9 - вероятность банкротства средняя; Z < 2,9 - вероятность банкротства низкая.

Таблица 10

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 |

1. Оборотные активы | 1 704 706 | 1 529 260 | 1 834 975 | 2 124 149 | 1 898 286 |

2. Текущие обязательства | 1 262 986 | 1 104 354 | 913 268 | 2 125 311 | 1 512 985 |

3. Сумма активов | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 |

4. Заемные средства | 1 383 570 | 1 154 898 | 993 040 | 2 180 558 | 1 600 905 |

5. Выручка | 6 854 775 | 6 263 775 | 8 207 745 | 2 698 145 | 2 708 752 |

6. Чистая прибыль (убыток) | 160 371 | -100 915 | 881 478 | 318 042 | 261 568 |

7. Прибыль(убыток) до налогообложения | 172 033 | -121 250 | 759 692 | 192 500 | 147 009 |

8. Проценты к уплате | 10 568 | 19 022 | 28 206 | 12 563 | 18 532 |

9. Прибыль до процентов и налогов | 182 601 | -102 228 | 787 898 | 205 063 | 165 541 |

10. Сумма дивидендов | 896 | 896 | 654 | 3 | 2 |

11. Средний уровень ссудного процента | 12 | 9,3 | 9,3 | 7,8 | 5,1 |

12. Курсовая стоимость акций | 74,667 | 96,344 | 70,323 | 0,385 | 0,392 |

13. Двухфакторная модель | -1,801 | -1,841 | -2,522 | -1,416 | -1,697 |

14. Пятифакторная модель Э.Альтмана | 3,657 | 3,103 | 5,274 | 1,362 | 1,64 |

15. Модифицированная модель Э.Альтмана | 3,755 | 3,344 | 5,459 | 1,401 | 1,723 |

Вывод: Как на начало, так и на конец периода итоговый показатель вероятности банкротства (Z2) меньше нуля, т.е. вероятность банкротства предприятия не велика.

При этом более детальный анализ показал, что на 01.01.2017 г. очень малая вероятность банкротства, а на 01.01.2021 г. - очень высокая.

Модель Альтмана включает показатель рыночной капитализации акций и, таким образом, применима только к компаниям, на акции которых существует публичный рынок.

Модель Фулмера построена по выборке из гораздо меньших фирм и не содержит показателей рыночной капитализации. Модель предсказывает точно в 98% случаев на год вперед и в 81% случаев на два года вперед.

Общий вид модели:

V1 – нераспределенная прибыль прошлых лет / сумма активов;

V2 – выручка от реализации / сумма активов;

V3 – прибыль до уплаты налогов / собственный капитал;

V4 – денежный поток / долгосрочные и краткосрочные обязательства;

V5 – долгосрочные обязательства / сумма активов;

V6 – краткосрочные обязательства / сумма активов;

V7 – log (материальные активы);

V8 – оборотный капитал / долгосрочные и краткосрочные обязательства;

V9 – log ((прибыль до налогообложения + проценты к уплате) / выплаченные проценты)

Согласно модели Фулмера, вероятность банкротства высокая, если интегральная оценка (H) ниже нуля, и низкая если интегральная оценка выше нуля.

Таблица 11

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 |

1. Нераспределенная прибыль прошлых лет | 312 458 | 242 903 | 839 853 | 122 | |

2. Сумма активов | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 |

3. Выручка от реализации | 6 854 775 | 6 263 775 | 8 207 745 | 2 698 145 | 2 708 752 |

4. Прибыль(убыток) до налогообложения | 172 033 | -121 250 | 759 692 | 192 500 | 147 009 |

5. Собственный капитал | 860 335 | 871 733 | 1 498 360 | 620 494 | 886 844 |

6. Денежный поток | 160 371 | -100 915 | 881 478 | 318 042 | 261 568 |

7. Обязательства | 1 383 570 | 1 154 898 | 993 040 | 2 180 558 | 1 600 905 |

8. Долгосрочные обязательства | 20 170 | 20 170 | 20 933 | 20 933 | 20 933 |

9. Краткосрочные обязательства | 1 363 400 | 1 134 728 | 972 107 | 2 159 625 | 1 579 972 |

10. Материальные активы | 1 636 309 | 1 650 809 | 2 046 311 | 2 021 980 | 1 805 672 |

11. Оборотный капитал | 341 306 | 394 532 | 862 868 | -35 476 | 318 314 |

12. Проценты к уплате | 10 568 | 19 022 | 28 206 | 12 563 | 18 532 |

13. Модель Фулмера | 2,824 | 2,288 | 4,824 | 4,211 | 2,246 |

Анализ показателей финансово-экономической деятельности организации на 01.01.2021 г. по модели Фулмера свидетельствует о малой вероятности банкротства.

В 1978 году Годоном Л.В. Спрингейтом была построена модель, достигающая 92.5% точности предсказания неплатежеспособности на год вперед. Общий вид модели:

Х1 – оборотный капитал / сумма активов;

Х2 – прибыль до уплаты налогов и процентов / сумма активов;

Х3 – прибыль до налогообложения / краткосрочные обязательства;

Х4 – выручка от реализации / сумма активов

Если Z < 0,865 - вероятность банкротства высокая; Z > 0,865 - вероятность банкротства низкая.

Таблица 12

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 |

1. Оборотный капитал | 341 306 | 394 532 | 862 868 | -35 476 | 318 314 |

2. Сумма активов | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 |

3. Прибыль(убыток) до налогообложения | 172 033 | -121 250 | 759 692 | 192 500 | 147 009 |

4. Проценты к уплате | 10 568 | 19 022 | 28 206 | 12 563 | 18 532 |

5. Краткосрочные обязательства | 1 363 400 | 1 134 728 | 972 107 | 2 159 625 | 1 579 972 |

6. Выручка от реализации | 6 854 775 | 6 263 775 | 8 207 745 | 2 698 145 | 2 708 752 |

7. Модель Спрингейта | 1,712 | 1,211 | 3,161 | 0,656 | 0,833 |

Можно сделать заключение, что по модели Спрингейта на 01.01.2021 г. у ОАО "Арсенал" (ПРИМЕР) неизбежен 'крах'.

В зарубежных странах широко используется еще дискриминационные факторные модели Лиса и Тафлера.

L1 – оборотный капитал / сумма активов;

L2 – прибыль от продаж / сумма активов;

L3 – чистая прибыль / сумма активов;

L4 – собственный капитал / заемный капитал

В случае если Z < 0,037 - вероятность банкротства высокая; Z > 0,037 - вероятность банкротства невелика.

T1 – прибыль от продаж / краткосрочные обязательства;

T2 – оборотные активы / заемный капитал;

T3 – краткосрочные обязательства / сумма активов;

T4 – собственный капитал / заемный капитал

В случае если Z > 0,3 - вероятность банкротства низкая; 0,2 ≤ Z ≤ 0,3 - вероятность банкротства средняя; Z < 0,2 - вероятность банкротства высокая.

Таблица 13

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 |

1. Оборотные активы | 1 704 706 | 1 529 260 | 1 834 975 | 2 124 149 | 1 898 286 |

2. Сумма активов | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 |

3. Прибыль от продаж | 206 885 | -54 214 | 787 526 | 24 937 | 38 636 |

4. Чистая прибыль (убыток) | 160 371 | -100 915 | 881 478 | 318 042 | 261 568 |

5. Собственный капитал | 860 335 | 871 733 | 1 498 360 | 620 494 | 886 844 |

6. Заемные средства | 1 383 570 | 1 154 898 | 993 040 | 2 180 558 | 1 600 905 |

7. Краткосрочные обязательства | 1 363 400 | 1 134 728 | 972 107 | 2 159 625 | 1 579 972 |

9. Модель Лиса | 0,023 | 0,008 | 0,073 | 0,007 | 0,016 |

9. Модель Таффлера | 0,839 | 0,742 | 1,267 | 0,426 | 0,456 |

Вывод: Анализ по модели Лиса на 01.01.2021 г. свидетельствует о высокой вероятности банкротства.

Результаты же оценки по модели Таффлера свидетельствуют о неплохих долгосрочных перспективах.

Российскими экономистами были разработанны отечественные модели. Модель О.П. Зайцевой для оценки риска банкротства организации имеет вид:

Х1 – прибыль(убыток) до налогообложения / собственный капитал;

Х2 – кредиторская задолженность / дебиторская задолженность;

Х3 – краткосрочные обязательства / наиболее ликвидные активы;

Х4 – прибыль(убыток) до налогообложения / выручка;

Х5 – заемный капитал / собственный капитал;

Х6 – сумма активов / выручка

Для определения вероятности банкротства необходимо сравнить фактическое значение (Кфакт) с нормативным значением (Кнорм), которое рассчитывается по формуле:

Если Кфакт > Кнорм, то вероятность наступления банкротства крайне высока, если меньше — то вероятность банкротства незначительна.

Таблица 14

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 |

1. Прибыль(убыток) до налогообложения | 172 033 | -121 250 | 759 692 | 192 500 | 147 009 |

2. Собственный капитал | 860 335 | 871 733 | 1 498 360 | 620 494 | 886 844 |

3. Кредиторская задолженность | 965 252 | 809 613 | 907 014 | 2 116 324 | 1 414 327 |

4. Дебиторская задолженность | 569 852 | 340 691 | 426 937 | 756 856 | 652 541 |

5. Текущие обязательства | 1 262 986 | 1 104 354 | 913 268 | 2 125 311 | 1 512 985 |

6. Наиболее ликвидные активы | 229 815 | 256 850 | 377 059 | 106 284 | 101 720 |

7. Выручка | 6 854 775 | 6 263 775 | 8 207 745 | 2 698 145 | 2 708 752 |

8. Земный капитал | 1 383 570 | 1 154 898 | 993 040 | 2 180 558 | 1 600 905 |

9. Сумма активов | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 |

10. Модель Зайцевой (факт.) | 1,518 | 1,223 | 0,943 | 4,83 | 3,519 |

11. Модель Зайцевой (норм.) | 1,57 | 1,603 | 1,602 | 1,6 | 1,674 |

Учеными Иркутской государственной экономической академии предложена своя четырехфакторная модель прогноза риска банкротства (модель R), которая имеет следующий вид:

Х1 – оборотный капитал / cумма активов;

Х2 – чистая прибыль / собственный капитал;

Х3 – выручка / cумма активов;

Х4 – чистая прибыль / себестоимость;

Если R: меньше 0 - вероятность банкротства: Максимальная (90%-100%);

0-0,18 - вероятность банкротства: Высокая (60%-80%);

0,18-0,32 - вероятность банкротства: Средняя (35%-50%);

0,32-0,42 - вероятность банкротства: Низкая (15%-20%);

больше 0,42 - вероятность банкротства: Минимальная (до 10%).

Таблица 15

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 |

1. Оборотный капитал | 341 306 | 394 532 | 862 868 | -35 476 | 318 314 |

2. Сумма активов | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 |

3. Чистая прибыль (убыток) | 160 371 | -100 915 | 881 478 | 318 042 | 261 568 |

4. Собственный капитал | 860 335 | 871 733 | 1 498 360 | 620 494 | 886 844 |

5. Выручка | 6 854 775 | 6 263 775 | 8 207 745 | 2 698 145 | 2 708 752 |

6. Cебестоимость | 3 567 088 | 2 667 088 | 3 392 146 | 1 505 698 | 1 585 241 |

7. Модель ИГЭА | 1,654 | 1,659 | 3,832 | 0,592 | 1,53 |

Модель прогноза риска банкротства А.В.Коваленко имеет следующий вид:

Х1 – cумма активов / собственный капитал;

Х2 – собственный капитал / cумма активов;

Х3 – собственные оборотные средства / запасы;

Х4 – внеоборотные активы / собственный капитал;

Если Zкриз > Zнорм - организация неустойчива, Zкриз ≤ Zнорм - организация устойчива

Таблица 16

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 |

1. Собственный капитал | 860 335 | 871 733 | 1 498 360 | 620 494 | 886 844 |

2. Сумма активов | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 |

3. Запасы | 895 632 | 924 324 | 1 014 646 | 1 251 456 | 1 125 685 |

4. Собственные оборотные средства | 341 306 | 394 532 | 862 868 | -35 476 | 318 314 |

5. Внеоборотные активы | 539 199 | 497 371 | 656 425 | 676 903 | 589 463 |

6. Модель Коваленко (криз.) | -5,498 | -11,588 | -28,404 | 37,845 | -0,756 |

7. Модель Коваленко (норм.) | -26,781 | -19,787 | 4,411 | -57,714 | -31,241 |

Таблица 17

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 |

1. Модель Альтмана | |||||

- 2 - факторная | -1,801 | -1,841 | -2,522 | -1,416 | -1,697 |

- 5 - факторная | 3,657 | 3,103 | 5,274 | 1,362 | 1,64 |

- модифицированная | 3,755 | 3,344 | 5,459 | 1,401 | 1,723 |

2. Модель Фулмера | 2,824 | 2,288 | 4,824 | 4,211 | 2,246 |

3. Модель Спрингейта | 1,712 | 1,211 | 3,161 | 0,656 | 0,833 |

4. Модель Лиса | 0,023 | 0,008 | 0,073 | 0,007 | 0,016 |

5. Модель Таффлера | 0,839 | 0,742 | 1,267 | 0,426 | 0,456 |

6. Модель Зайцевой | 1,518 | 1,223 | 0,943 | 4,83 | 3,519 |

7. Модель ИГЭА | 1,654 | 1,659 | 3,832 | 0,592 | 1,53 |

8. Модель Коваленко | -5,498 | -11,588 | -28,404 | 37,845 | -0,756 |

Таким образом, в конце анализируемого периода на 01.01.2021 г. из семи проанализированных моделей оценки вероятности банкротства 3 свидетельствуют о хорошей финансовой устойчивости предприятия, 1 – о наличии некоторых проблем, и 3 – о высочайшем риске, практически полной несостоятельности предприятия.

Исходя из этого, можно говорить о том, что на 01.01.2021 г. финансовое состояние ОАО "Арсенал" (ПРИМЕР) можно оценить как среднее. При анализе обнаруживается слабость отдельных показателей, а платежеспособность находится на границе минимально допустимого уровня. Риск наступления банкротства можно также оценить как средний.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ