Использование операционного рычага для определения финансовой устойчивости и риска

Т.А. Игнашева

Марийский государственный университет,

г. Йошкар-Ола

Работа выполнена в рамках гранта РГНФ № 15-02-00567

Вестник Марийского государственного университета.

Серия «Сельскохозяйственные науки. Экономические науки»

Т.2. №2 (6) 2016

Статья посвящена анализу силы воздействия операционного рычага на величину прибыли предприятия с точки зрения определения финансовой устойчивости и уровня делового риска. Разделение всей совокупности операционных затрат предприятия на постоянные и переменные их виды позволяет использовать механизм управления операционной прибылью, известный как операционный рычаг. Цель исследования обусловлена стремлением обеспечить оптимальное соотношение цены и постоянных издержек в производственной инфраструктуре предприятия для максимизации прибыли и минимизации издержек. Изменяя баланс соотношения цены и фактических объемов реализации готовой продукции, можно поддерживать установленный оптимальный уровень получаемой прибыли при различных колебаниях параметров внешней среды деятельности предприятия.

Исследование силы воздействия операционного рычага на величину ожидаемой прибыли осуществлялось посредством расчета показателей маржинальной прибыли, непосредственно зависящей от объемов переменных издержек производства продукции; определения порога рентабельности, характеризующего нижнюю границу прибыльности фирмы, и уровня финансовой прочности, определяющего размеры возможного сокращения объемов реализации продукции при неблагоприятной рыночной конъюнктуре. Вторая задача анализа безубыточности заключается в оценке тенденции приближения анализируемого предприятия к критической точке и выявлении причин, повлиявших на данную тенденцию. Согласно приведенной методике, задавая необходимый темп прироста объема реализации продукции, можно определить, в каких размерах возрастет сумма операционной прибыли при сложившемся на предприятии коэффициенте операционного рычага. Различия в достигаемом эффекте на разных предприятиях будут определяться при этом различиями в соотношении их постоянных и переменных операционных затрат, отражаемыми коэффициентом операционного рычага.

Хозяйственная деятельность экономических субъектов ограничивается показателями внешней и внутренней конъюнктуры, при этом последняя в значительной степени зависит от соотношения постоянных и переменных затрат производства [2; 3].

Проведем экономический анализ функционирования предприятия в зависимости от следующих исходных данных (табл. 1).

Таблица 1. Производственные показатели деятельности предприятия

| Показатель | Обозначение | Единицы измерения | Значение |

| Временной период расчета | год | ||

| Постоянные затраты фирмы | TFC | тыс. руб. | 3000 |

| Средние переменные затраты | AVC | тыс. руб./шт. | 22,1 |

| Среднерыночная цена | P | тыс. руб./шт. | 58,3 |

| Объем реализации | Q | тыс. шт. | 130 |

На основе приведенных показателей рассчитаем прибыль, порог рентабельности, запас финансовой прочности и силу воздействия операционного рычага.

Нижняя граница рентабельности предприятия характеризуется точкой безубыточности или порогом рентабельности, анализ которых позволяет определить объем реализации продукции, при котором фирма не получит ни прибыли, ни убытков [1]. Ссылаясь на данный показатель можно установить действительный запас финансовой прочности, характеризующий возможную величину сокращения объема реализации продукции, не попадая при этом в убыточную зону [4; 5]. Значение силы воздействия операционного рычага свидетельствует о процентном изменении величины прибыли при изменении выручки на 1 %. Расчетные значения показателей представлены в таблице 2.

Таблица 2. Расчет показателей финансовой устойчивости и риска

| Показатель | Единицы измерения | Значение | Обозначение (расчет) | |

| 1 | Величина покрытия (маржа, маржинальная прибыль) | |||

| Выручка от реализации | млн руб./год | 7,579 | В = P * Q | |

| Переменные издержки | млн руб./год | 2,873 | TVC = AVC * Q | |

| Величина покрытия (маржинальная прибыль) | млн руб./год | 4,706 | МП = В - TVC | |

| 2 | Постоянные издержки | млн руб./год | 3 | TFC (исходные данные) |

| 3 | Порог рентабельности (точка безубыточности) | |||

| 3.1 | в штуках | тыс. шт | 82,873 | Qпр = TFC/(P - AVC) |

| 3.2 | в рублях | млн руб./год | 4,831 | TRпр = Qпр * P |

| 4 | Запас финансовой прочности | |||

| 4.1 | в рублях | млн руб./год | 2,748 | ЗФПруб. = В - ТRпр |

| 4.2 | в процентах к выручке от реализации | % | 36,3 | ЗФП% = ЗФПруб * 100/В |

| 4.3 | в штуках | тыс. шт | 47,127 | ЗФПшт = Q - Qпр |

| 5 | Прибыль | млн руб./год | 1,706 | П = В - TVC - TFC |

| 6 | Сила воздействия операционного рычага | 2,8 | СВОР = МПП | |

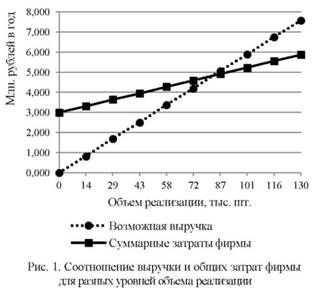

Генерируемая предприятием маржинальная прибыль служит мерой оценки его способности покрывать постоянные издержки и формировать необходимую балансовую прибыль от реализации продукции. Расчетное значение величины покрытия 4,706 млн руб. превышает величину постоянных издержек и свидетельствует о рентабельности исследуемой фирмы. Реализуя продукцию на 82,873 тысяч единиц в год, или на 4 млн 831 тысячу рублей, фирма останется рентабельной, не получая при этом ни прибыли, ни убытков. С точки зрения составления плановой производственно-финансовой программы деятельности предприятия порог рентабельности предоставляет наглядную информационную составляющую функционирования предприятия на перспективу [6; 7]. О стабильном положении фирмы на рынке свидетельствует также расчетное значение запаса финансовой прочности: при фиксировании неблагоприятной внешней рыночной конъюнктуры предприятие может сократить объемы реализации продукции на 2 млн 748 тыс. в год, или в натуральном выражении на 47,127 тыс. единиц, что в относительном выражении составляет 36,3 % к выручке от реализации, и не оказаться при этом в убыточной зоне. Графически запас финансовой прочности отображает рисунок 1.

Таким образом, современное финансовое положение фирмы позволяет ей получать ежегодную прибыль 1 млн 706 тысяч рублей в год, при этом сила воздействия операционного рычага составит 2,8, т. е. при росте (снижении) выручки на 1 % прибыль предприятия увеличится (сократится) на 2,8 %.Проведем анализ финансовой устойчивости предприятия при потенциальном изменении цены реализации готовой продукции. Предположим 10-процентное увеличение цены, определим ожидаемый объем прибыли, порог рентабельности, запас финансовой прочности и силу воздействия операционного рычага. При новой цене рассчитаем также объем реализации, при котором фирма будет работать с базовой прибылью. Результаты представлены в таблице 3.

Таблица 3. Расчет показателей финансовой устойчивости и риска при изменении цены реализации

| Показатель | Обозначение | Единицы измерения | Базовое значение | После увеличения цены | После увеличения цены и сокращения объемов |

| Постоянные затраты фирмы | TFC | млн руб./год | 3 | 3 | 3 |

| Средние переменные затраты | AVC | тыс. руб./шт. | 22,1 | 22,1 | 22,1 |

| Среднерыночная цена | P | тыс. руб./шт. | 58,3 | 64,13 | 64,13 |

| Объем продаж | Qпр | тыс. шт./ год | 130 | 130 | 112 |

| Прибыль | П | млн руб./год | 1,706 | 2,4639 | 1,706 |

| Порог рентабельности | тыс. шт./ год | 82,873 | 71,378 | 71,378 | |

| Запас финансовой прочности | ЗФП | % | 36,25 | 99,95 | 99,94 |

| Сила воздействия операционного рычага | СВОР | 2,8 | 2,2 | 2,8 |

На рисунке 1 порог рентабельности фирмы отображен в точке пересечения прямых возможной выручки и суммарных затрат фирмы, расстояние же от точки безубыточности до конечных точек графических изображений выручки и затрат, представленное в виде треугольника, характеризует запас финансовой прочности фирмы, что в относительном выражении составляет 36,3 % к выручке от реализации.

Анализ таблицы позволяет сделать логический вывод о росте величины прибыли и, соответственно, о сокращении порога рентабельности при увеличении цены реализации. В данном случае уже меньший объем реализации продукции 71,378 тыс. единиц не принесет фирме дополнительной прибыли. Как следствие, увеличивается и запас финансовой прочности до 99,95 %, фактически 100 %. Другими словами, в случае неблагоприятной рыночной конъюнктуры фирма проявляет высокую финансовую устойчивость и может выдержать полное отсутствие рыночного спроса на свою продукцию, не оказавшись в убыточной зоне, уровень делового риска в данной ситуации минимален. При этом сила воздействия операционного рычага незначительно сокращается - до 2,2.

Расчет при новой цене объема реализации продукции, при котором фирма будет работать с базовой прибылью, показывает возможное сокращение объемов продаж до 112 тысяч единиц в год. В этом случае порог рентабельности и запас финансовой прочности гарантируют фирме возможность избежать банкротства при сокращении внешнего спроса на краткосрочную перспективу.

Проанализируем теперь финансовую устойчивость предприятия при потенциальном сокращении постоянных расходов на 10 %. Определим ожидаемый объем прибыли, порог рентабельности, запас финансовой прочности и силу воздействия операционного рычага. Рассчитаем также объем реализации, при котором фирма будет работать с базовой прибылью. Результаты представлены в таблице 4.

Таблица 4. Расчет показателей финансовой устойчивости и риска при изменении постоянных расходов

| Показатель | Обозначение | Единицы измерения | Базовое значение | После уменьшения постоянных расходов | После уменьшения постоянных расходов и сокращения объемов |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Постоянные затраты фирмы | TFC | млн руб./год | 3 | 2,7 | 2,7 |

| Средние переменные затраты | AVC | тыс. руб./шт. | 22,1 | 22,1 | 22,1 |

| Среднерыночная цена | P | тыс. руб./шт. | 58,3 | 58,3 | 58,3 |

| Объем продаж | Q | тыс. шт./год | 130 | 130 | 105 |

| Прибыль | П | млн руб./год | 1,706 | 2,006 | 1,706 |

| Порог рентабельности | Qпp | тыс. шт./год | 82,873 | 74,586 | 74,586 |

| Запас финансовой прочности | ЗФП | % | 36,25 | 99,95 | 99,95 |

| Сила воздействия операционного рычага | СВОР | 2,8 | 2,3 | 2,2 |

Анализ расчетов, приведенных в таблице 4, показывает существенное воздействие изменения величины постоянных расходов на величину ожидаемой прибыли и возможное сокращение объемов реализации продукции при фиксированной величине прибыли. Аналогично выводам, вытекающим из таблицы 3, можно сделать заключение о высоком уровне финансовой устойчивости и низком пороге делового риска, характеризующим исследуемое предприятие. Так, при сокращении постоянных расходов уже на 10 %, даже в случае отсутствия внешнего спроса на продукцию фирмы, согласно величине запаса финансовой прочности в 99,95 %, предприятие в течение года не окажется банкротом.

Таким образом, анализ операционных затрат предприятия и расчет силы воздействия операционного рычага позволяет дать достаточно точную оценку уровню финансовой устойчивости предприятия и степени соответствующего ей делового риска. Динамический анализ влияния цены реализации продукции и уровня постоянных производственных расходов позволяет выявить конкурентоспособность и устойчивость предприятия при наступлении неблагоприятной рыночной конъюнктуры. Предложенная методика исследования финансовой устойчивости может быть использована в деятельности планово-финансовых отделов производственных предприятий и организаций для разработки производственно-финансовых программ экономической деятельности хозяйствующих субъектов.

Литература

1. Бахрамов Ю.М., Глухов В. В. Финансовый менеджмент: учебник для вузов. 2-е изд. Стандарт третьего поколения. СПб.: Питер, 2011. 496 с.

2. Казаковцева М.В. Внедрение методов риск-менеджмента как основа повышения качества государственного управления // Вестник Марийского государственного университета. 2014. № 14 (2). С. 54-59.

3. Ковалев В.В. Основы теории финансового менеджмента. М.: ТК «Велби»: Проспект, 2010. 536 с.

4. Сатклифф Майкл, Доннеллан Майкл. Эффективная финансовая деятельность. Секреты финансовых директоров. М.: Вершина, 2009. 496 с.

5. Селезнева Н.Н., Ионова А.Ф. Финансовый анализ. Управление финансами. М.: Юнити-Дана, 2008. 640 с.

6. Смирнов А.А.; Токарев Ю.А. Прогнозирование банкротства предприятий АПК: методики и проблемы // Вестник Марийского государственного университета. 2008. № 2. С. 124-129.

7. Тимирханова Л.М. Практикум по финансовому менеджменту: учебное пособие. Ижевск: УдГУ, 2012. 233 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ