Об анализе влияния кредитной политики предприятия на состояние дебиторской задолженности

Осмоналиев Арстанбек Осмоналиевич,

доктор экономических наук, профессор

Кыргызского экономического университета им. М. Рыскулбекова,

Бишкек, Кыргызская Республика

Арзыбаев Атабек Алибекович,

доктор экономических наук, профессор

Кыргызского национального университета им. Ж. Баласагына,

Бишкек, Кыргызская Республика

Сапалов Алишер Алмазович,

преподаватель

Кыргызского национального университета им. Ж. Баласагына,

Бишкек, Кыргызская Республика

Табирисова Розана Тургунбековна,

преподаватель

Кыргызского национального университета им. Ж. Баласагына,

Бишкек, Кыргызская Республика

Учет. Анализ. Аудит

№4 2016

Аннотация. Правильная организация расчетных операций обеспечивает устойчивость оборачиваемости средств хозяйствующего субъекта, укрепление расчетной дисциплины и улучшение его финансового состояния. В статье рассматриваются варианты оценки дебиторской задолженности и пути снижения отрицательного эффекта задержки оплаты от покупателей.

Управление дебиторской задолженностью предполагает прежде всего контроль за оборачиваемостью средств в расчетах. Ускорение оборачиваемости в динамике за ряд периодов рассматривается как положительная тенденция. Большое значение для сокращения сроков платежей имеют отбор потенциальных покупателей и определение условий оплаты товаров, предусматриваемых в контрактах. Отбор осуществляется с помощью неформальных критериев: соблюдение платежной дисциплины в прошлом; прогнозные финансовые возможности покупателя по оплате запрашиваемого им объема товаров; уровень текущей платежеспособности; уровень финансовой устойчивости; экономические и финансовые условия предприятия-продавца (затоваренность, степень нуждаемости в денежной наличности и т.п.) Достигнутый в результате ускорения оборачиваемости эффект выражается в первую очередь в увеличении выпуска продукции без дополнительного привлечения финансовых ресурсов. Кроме того, за счет ускорения оборачиваемости капитала происходит увеличение суммы прибыли, так как обычно к исходной денежной форме он возвращается с приращением. Если производство и реализация продукции являются убыточными, то ускорение оборачиваемости средств ведет к ухудшению финансовых результатов и «проеданию» капитала. Таким образом, надо стремиться не только к ускорению движения капитала на всех стадиях кругооборота, но и к его максимальной отдаче, которая выражается в увеличении суммы прибыли. По вышение доходности капитала достигается рациональным и экономным использованием всех ресурсов, недопущением их перерасхода, потерь на всех стадиях кругооборота. В результате капитал вернется к своему исходному состоянию в большей сумме, т.е. с прибылью. Эффективность использования капитала характеризуется его доходностью (рентабельностью).

Становление и развитие механизма хозяйствования, акционирование и приватизация государственной собственности и, как следствие этого широкомасштабного процесса, рост числа предприятий различных организационно-правовых форм хозяйствования, углубление контактов с иностранными партнерами (создание совместных предприятий, предоставление инвестиций и т.п.) требуют в Кыргызстане: новой системы организации финансового учета и отчетности, тесно интегрированной с международной системой; новой оценки аналитических возможностей и достоинств информации, содержащейся в финансовой отчетности; максимального использования ее внешними и внутренними пользователями в своих коммерческих интересах для обоснования и принятия оптимальных управленческих решений. «С расширением круга пользователей учетной информации о финансово-хозяйственной деятельности коммерческих организаций, целью которой является извлечение прибыли и повышение конкурентоспособности, существенно возрастает интерес участников экономического процесса к объективной и достоверной информации об их финансовом положении и деловой активности. Все субъекты рыночных отношений — собственники, акционеры, инвесторы, аудиторы, банки, биржи, поставщики и покупатели, страховые компании и рекламные агентства заинтересованы в однозначной оценке финансовой состоятельности, конкурентоспособности и надежности своих партнеров» [1, с. 16].

Рыночные условия хозяйствования поставили коммерческие организации (предприятия) перед фактом открытой сферы деятельности в системе неопределенности и повышенного риска. Они, с одной стороны, завоевали право свободно распоряжаться собственными средствами, самостоятельно заключать хозяйственные контракты, договоры и сделки на внутреннем и внешнем рынках, что заставило хозяйствующие субъекты самостоятельно заниматься проблемами поиска надежных потенциальных партнеров и умения качественно оценивать их финансовую устойчивость и платежеспособность. С другой стороны, предприятия с большим интересом стали относиться к оценке собственных возможностей: могут ли они отвечать по своим обязательствам? эффективно ли используют имущество? окупаются ли вложенные средства в активы? целесообразно ли расходуется чистая прибыль? и др. Для того чтобы квалифицированно отвечать на эти вопросы, бухгалтерские и финансовые службы организаций должны обладать специальными знаниями проведения финансового анализа, располагать методическими разработками его проведения.

В процессе финансово-хозяйственной деятельности, у предприятия постоянно возникает потребность в проведении расчетов со своими покупателями, клиентами, фискальными органами и другими контрагентами.

Следует при этом учесть, что предприятие-поставщик, отгружая свою продукцию или оказывая некоторые услуги, вправе рассчитывать на немедленную оплату их стоимости. Однако под влиянием конкурентной борьбы часто приходится соглашаться на отсрочку платежей на определенный промежуток времени. Следствием такой формы расчетов является ситуация, когда продукция отправлена покупателю, их запасы на складах поставщика сокращаются на величину затрат на производство и реализацию продукции, а дебиторская задолженность увеличивается на сумму выручки от продажи, подлежащей получению. При этом разница между выручкой и затратами отражается на счете «Прибыль от реализации, выполненных работ и услуг». Если поставщик продал свои товары с условием немедленной оплаты, то он получил бы эту «нераспределенную прибыль» в реальном измерении. Но поскольку этот товар продан в кредит, т.е. с отсрочкой оплаты, то предполагаемая сумма «прибыли от реализации, выполненных работ и услуг» будет числиться в балансе в соответствии с международными стандартами, методом начисления. Иными словами, продажа товаров в кредит всегда влечет за собой временное замораживание средств предприятия в виде дебиторской задолженности. Следовательно, задача состоит в том, чтобы, вырабатывая политику кредитования покупателей своей продукции, предприятие должно определиться по следующим ключевым вопросам:

- учет изменения общего объема продаж на условиях последующей оплаты, которое влечет за собой примерно такое же изменение остатков дебиторской задолженности;

- условия расчетов с покупателями и заказчиками. Чем мягче условия предоставления товарных кредитов (увеличение сроков, снижение требований по оценке надежности дебиторов и др.), тем при прочих равных условиях выше остатки дебиторской задолженности;

- политика взыскания дебиторской задолженности. Как правило, чем активнее занимается предприятие взысканием дебиторской задолженности, тем меньше оказываются ее остатки;

- платежная дисциплина покупателей, соблюдение которой зависит от ряда обстоятельств, в том числе от общего состояния тех отраслей, к которым они относятся. Например, кризисное состояние отечественной экономики значительно затрудняет своевременность расчетов, следствием чего является рост остатков неоплаченной продукции.

Основной целью изучения этих и других причин является разработка и обоснование приемлемой политики кредитования покупателей, направленной на ускорение расчетов и снижение риска неплатежей.

В теории и на практике различают в основном следующие две разновидности кредитной политики, которые могут оказать влияние на величину включаемых в расчет отдельных слагаемых коэффициента оборачиваемости дебиторской задолженности:

- Предприятия, где кредитная политика осуществляется по так называемой системе сбора платежей, которая предусматривает возможность применения репрессивных методов в отношении недобросовестных дебиторов (принудительное взыскание долгов, прекращение отгрузки товаров, применение штрафных санкций и др.). В этом случае товары продаются в кредит без предоставления скидок, а показатель оборачиваемости дебиторской задолженности рассчитывается в обычном порядке, с применением классической формулы расчета [2].

- Предприятия, где кредитная политика осуществляется по системе предоставления скидок с продажной цены, имея цель стимулировать покупателя ускорить расчеты по оплате стоимости проданного ему товара. Этот метод выгоден как покупателю, так и продавцу. Первый имеет прямую выгоду от снижения затрат на покупку товаров, второй получает косвенную выгоду с ускорением оборачиваемости средств, вложенных в дебиторскую задолженность.

Суть метода заключается в следующем. В момент продажи товара поставщик и покупатель договариваются о предоставлении последнему определенной скидки по схеме «Кс / Сдс брутто Д», означающей, что:

- покупатель получает скидку в размере Кс процентов в случае досрочной оплаты стоимости товара в течение n дней с момента его получения;

- покупатель выплачивает полную стоимость товара, если оплата совершается в период с (Сдс + 1)-го по «Д-й» день кредитного периода;

- в случае неуплаты в течение Д дней покупатель будет вынужден дополнительно заплатить штраф, величина которого может варьировать в зависимости от момента оплаты.

Подобная политика порождает выгоду для поставщика по двум основным направлениям:

- привлечению новых покупателей, которые расценивают скидку как снижение цены, и поэтому заинтересованы в своевременной оплате стоимости купленного товара;

- сокращению периода погашения задолженности, так как часть постоянных клиентов ускорит выплаты с целью получения скидки. В результате происходит компенсация затрат в объеме продаж, обусловленных предоставлением этой скидки.

Оптимальной считается скидка, установленная на уровне, когда максимальные затраты по реализации данной кредитной политики и получаемой при этом прибыли будут уравновешивать друг друга.

Анализ и оценка влияния предполагаемых изменений кредитной политики на финансовые результаты деятельности предприятия осуществляются поэтапно. Вначале по имеющимся сведениям об условиях предоставления товарного кредита, кредитных стандартах и уровнях скидки рассчитывают базовый показатель оборачиваемости дебиторской задолженности. При этом с целью раздельного учета влияния на нее стоимости продаж со скидкой и без скидки традиционную формулу расчета оборачиваемости на условиях последующей оплаты (Одз ) целесообразно преобразовать следующим образом:

Одз = (dсc * Сдс) + (dбc * Д), (1)

где dcc — доля продаж со скидкой в общем их объеме, доли единицы;

Сдс — срок действия скидки, дни;

dбc — доля продаж без скидки в общем их объеме, доли единицы.

Рассчитываемые подобным образом показатели оборачиваемости и абсолютная сумма дебиторской задолженности используются в дальнейшем для составления прогнозного отчета о прибылях и убытках и проведения приростного факторного анализа влияния изменения кредитной политики на величину и направления изменения доходов и расходов предприятия.

В порядке иллюстрации изложенного рассмотрим следующий условный пример.

Пример. Общество с ограниченной ответственностью (ООО) «Кайнар» производит полиграфическую продукцию и отпускает ее покупателям на следующих условиях: годовая выручка от реализации составляет 5 320,0 тыс. сомов; скидка за более раннюю оплату предоставляется по схеме «1/10 брутто 30». При действующей кредитной политике 50% покупателей производят оплату на 10-й день и пользуются скидкой, 40% покупателей оплачивают продукцию на 30-й день, а 10% задерживают оплату до 40-го дня.

Подставляя эти данные в формулу (1), определим оборачиваемость дебиторской задолженности (Одз), которая составляет 21 день [(0,5 х 10) + + (0,4 х 30) + (0,1 х 40)], а ее средние остатки равны 310,3 тыс. сомов [(5 320,0: 360) х 21].

Общие затраты, связанные с предоставлением скидок, составляют 26,6 тыс. сомов (5 320,0 х 0,01 х 0,5).

Расходы по поддержанию дебиторской задолженности определяются путем умножения ее средних остатков (СОдз) на долю переменных затрат в объеме реализации (V) и на цену капитала (с), инвестированного в дебиторскую задолженность. В ООО «Кайнар» значения этих показателей составляет 75 и 10% соответственно. Как следствие, затраты по поддержанию дебиторской задолженности будут равны 23,3 тыс. сомов (310,3 х 0,75 х 0,1).

Средний годовой размер безнадежных долгов составляет около 3%, а затраты на анализ потенциальных покупателей и сбор просроченных платежей — 0,2% от общего объема реализации.

Общество с ограниченной ответственностью «Кайнар» планирует смягчить эти стандарты, осознавая, что они повлекут за собой замедление оборачиваемости дебиторской задолженности и рост сомнительных долгов.

Условиями новой кредитной политики являются «2/10 брутто 40» вместо прежних «1/10 брутто 30». Как результат, планируется увеличить объем продаж на 1 180 000 сомов, доведя, таким образом, годовую выручку от реализации в год до 6 500,0 тыс. сомов. При этом предполагается, что повышение уровня предоставляемой скидки приведет к росту доли покупателей, осуществляющих оплату на 10-й день до 60%, поэтому расходы ООО на скидку вырастут до 78,0 тыс. сомов (6 500,0 х 0,02 х 0,6). Половина остальных клиентов оплачивают стоимость товара на 40-й день, а остальные задержат ее до 50-го дня. Таким образом, новое значение Одз составит 24 дня [(0,6 х 10) + (0, 2 х 40) + (0,2 х 50)], а ее средние остатки равны 433,3 тыс. сомов [(6 500,0: 360) х 24]. Кроме того, расходы по поддержанию дебиторской задолженности возрастут до 32,5 тыс. сомов (433,3 х 0,75 х 0,1).

При сохранении этих условий процент безнадежных долгов возрастет до 5%, а затраты на кредитный анализ и сбор дебиторской задолженности — до 0,4% от общей суммы выручки.

Используя эти данные, можно составить прогнозный отчет о прибылях и убытках и определить влияние отдельных слагаемых изменения кредитной политики (изменение дебиторской задолженности, доли сомнительных долгов в общей сумме дебиторов и уровня скидки) на изменения величины чистой прибыли.

В третьей графе нижеприведенного прогнозного отчета о прибылях и убытках ООО «Кайнар» (табл. 1) представлены значения показателей статей до изменения кредитной политики.

Таблица 1. Изменения кредитной политики и их влияние на величину прибыли, тыс. сомов

| № п/п | Показатель | Значение показателя при существующей кредитной политике | Эффект от изменения кредитной политики | Значение показателя при новой кредитной политике |

| 1 | 2 | 3 | 4 | 5 |

| 1 | Продажа в кредит (выручка) | 5 320,0 | +1 180,0 | 6 500,0 |

| 2 | Торговые скидки | 26, 6 | +51,4 | 78,0 |

| 3 | Чистая выручка от реализации | 5 293,4 | +1 128,6 | 6 422,0 |

| 4 | Переменные затраты, включая части накладных расходов (0,75 х стр. 1) | 3 990,0 | +885,0 | 4 875,0 |

| 5 | Валовая прибыль (прибыль до вычета процентов и налогов) | 1 330,0 | +295,0 | 1 625,0 |

| 6 | Дебиторская задолженность | 310,3 | +123,0 | 433,3 |

| 7 | Затраты по поддержанию дебиторской задолженности | 23,3 | +9,3 | 32,6 |

| 8 | Расходы, связанные с анализом платежеспособности клиента и сбором просроченных платежей | 10,6 | +15,4 | 26,0 |

| 9 | Потери по безнадежным долгам | 159,6 | +165,4 | 325,0 |

| 10 | Прибыль до вычета налогов | 1 136,5 | +104,9 | 1 241,4 |

| 11 | Налог на прибыль (25%) | 284,1 | +26,2 | 310,3 |

| 12 | Чистая прибыль | 852,4 | +78,7 | 931,1 |

Четвертая графа показывает ожидаемый эффект при введении более льготной политики предоставления торгового кредита за счет продления срока погашение кредита, применения продаж со скидкой, смягчения стандартов кредитоспособности и менее жесткой политики взыскания просроченных платежей. Последняя графа показывает прогнозные значения результатов хозяйственной деятельности за анализируемый год с учетом ожидаемого эффекта от смягчения кредитной политики.

Таким образом, предполагаемое изменение условий и стандартов кредитной политики ООО «Кайнар» в данном случае оказало положительное влияние на величину чистой прибыли, которая увеличилась на 78,7 тыс. сомов, или 9,2%.

Множество причин, оказывающих влияние на величину и направления изменения оборачиваемости дебиторской задолженности, диктуют необходимость систематического контроля и регулирования на основе прямого детализированного анализа их состояния по следующим основным направлениям:

- оценка состояния дебиторской задолженности по срокам возникновения, составу и структуре;

- прогнозирование ожидаемых значений дебиторской задолженности;

- определение реальной величины дебиторской задолженности с учетом изменения покупательной способности денег во времени;

- проведение сравнительного анализа и контроля за соотношением условий предоставления кредита покупателям и получаемого коммерческого кредита от поставщиков.

Необходимая для такого анализа информация может быть получена из публикуемой финансовой отчетности, от специализированных информационных агентств, из данных первичного бухгалтерского учета и вне учетной информации.

В учетно-аналитической практике принято выделять разновидности оценки и анализа состояния дебиторской задолженности предприятий.

Одна из них — это оценка состояния дебиторской задолженности по срокам возникновения, которая производится путем группировки дебетового остатка счета «Счета к получению» по срокам образования задолженности. Анализ и оценка производится путем составления аналитической таблицы, где приводятся данные об абсолютной величине задолженности дебиторов, сгруппированных по длительности периода времени возникновения задолженности и ее удельном весе в общей сумме дебиторской задолженности. Например, продажи в кредит ООО «Кайнар» в течение I квартала отчетного года выглядели следующим образом: январь — 351,1 тыс. сомов, февраль — 638,4 тыс. сомов, март — 340,5 тыс. сомов. Из них к концу марта остались непогашенными 10 % январских продаж, 30% февральских и 90% мартовских продаж. Поэтому суммарная величина дебиторской задолженности за I квартал составит 533,1 тыс. сомов (351,1 х 0,1 + 638,4 х 0,3 + + 340,5 х 0,9). Если при этом предположить, что покупатели погашают свои долги через каждый 15-й день, то можно получить следующую структуру дебиторской задолженности внутри указанных месяцев (табл. 2).

Таблица 2. Структура дебиторской задолженности по срокам возникновения

| Срок возникновения, дни | Величина дебиторской задолженности | |

| тыс. сомов | проценты | |

| 0-15 | 153,25 | 28,75 |

| 16-30 | 153,2 | 28,74 |

| 31-45 | 95,9 | 18,0 |

| 46-60 | 95,6 | 17,9 |

| 61-75 | 18,0 | 3,38 |

| 76-90 | 17,1 | 3,2 |

| Всего | 533,1 | 100,0 |

На первый взгляд, оценка состояния дебиторской задолженности по срокам их возникновения кажется простым и в то же время полезным способом. Однако это не совсем так. Во-первых, наличие тесной взаимосвязи объема реализации и дебиторской задолженности не всегда позволяет однозначно ответить на вопрос: насколько был оправдан рост (снижение) этой задолженности в отрезке того или иного периода времени? Во-вторых, при применении данного способа оценки не удается отследить платежное поведение покупателей, которое играет ключевую роль в налаживании и исполнении партнерских взаимоотношений между хозяйствующими субъектами.

В связи с этим в экономической литературе [3, с. 374] предлагается несколько иной вариант оценки состояния дебиторской задолженности, основанный на анализе изменения платежного поведения покупателей.

Суть данного способа контроля сводится к следующему. Вначале составляется аналитическая таблица, в которую заносятся данные:

- об объеме продаж в рассрочку в каждом месяце;

- об остатках дебиторской задолженности, исчисленных с учетом погашения покупателями части своих задолженностей, в предшествующем месяце согласно оговоренным в соответствующих соглашениях размерам и срокам.

Затем на основании этих двух показателей выводятся квартальные значения показателей однодневного оборота (Оо) и оборачиваемости дебиторской задолженности (Одз). Оценка и анализ производятся путем сопоставления динамики изменения четырех показателей (ежемесячные данные об объеме реализации, дебиторская задолженность, средние однодневные обороты за каждый квартал и оборачиваемость дебиторской задолженности).

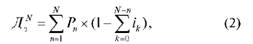

Рассматривая аналитическую таблицу, можно заметить, что процесс погашения дебиторской задолженности разными покупателями, в разные сроки, в любом случае предполагает сбалансированность отгрузки продукции и оплаты ее стоимости по истечении определенного промежутка времени. Следовательно, имеется возможность формализовать эту взаимосвязь в виде следующего алгебраического уравнения:

где — ДзN остатки дебиторской задолженности на конец N-го периода, сомов;

Pn — объем продаж в кредит N-го периода, сомов;

ik — частичные платежи покупателей, доли единицы;

N — периоды времени, заданные в месяцах (I, II, ... XII);

k — число частичных платежей.

К примеру, предположим, что имеется следующие данные об объеме продаж в кредит и условиях погашения дебиторской задолженности покупателей за I полугодие текущего года. Отпущено продукции в январе на сумму 560 тыс. сомов, в феврале — на 600 тыс. сомов, в марте — на 620 тыс. сомов, в апреле — на 650 тыс. сомов, в мае — на 720 тыс. сомов и в июне — на 800 тыс. сомов. При этом по условиям договора 10% от общего числа покупателей должны погасить свои долги в течение месяца отгрузки, 30% — в первый месяц, следующий за месяцем реализации, 40% — во второй и 20% — в третий.

Для рассматриваемого случая значение N изменяется от единицы до шести единиц (по числу месяцев года), k — от нуля до трех (по числу платежей соответствующих групп покупателей), аik принимает последовательно значения от i0 до i3, обозначающие размеры частичных платежей покупателей, которые соответственно равны 0,1, 0,3, 0,4 и 0,2 единицы.

Разложив исходную формулу (2) на слагаемые и подставив в них соответствующие числовые значения, можно определить остатки дебиторской задолженности на конец каждого месяца, квартала и года.

В нашем примере результаты расчетов за первые 3 мес. будут выглядеть следующим образом:

Дз1 = P1 х (1 - i0) = 560 х (1 - 0,1) = 504 тыс. сомов;

Дз2 = P1 х (1 - i0 - i1) + P2 х (1 - i0) = 560 х (1 - 0,1 - 0,3) + 600 х (1 - 0,1) = 336 + 540 = 876 тыс. сомов;

Дз3 = P1 х (1 - i0 - i1 - i2) + P2 х (1 - i0 - i1) + P3 х (1 - i0) = 560 х (1 - 0,1 - 0,3 - 0,4) + 600 х (1 - 0,1 - 0,3) + 620 х(1 - 0,1) + 650 х (1 - 0,1) = 112 + 360 + 558 = 1030 тыс. сомов.

Произведя аналогичные расчеты по всем остальным месяцам, можно определить динамику изменения дебиторской задолженности, которая представлена в табл. 3.

Таблица 3. Динамика изменения дебиторской задолженности с учетом платежного поведения покупателей, тыс. сомов

| Месяц (N) |

Объем продаж в кредит (Pn) |

Дебиторская задолженность к концу соответствующего месяца (ДзN) | |||||

| Январь | Февраль | Март | Апрель | Май | Июнь | ||

| Январь | 560 | 504 |

336 540 876 |

112 360 558 1 030 |

0 120 372 585 1 077 |

||

| Февраль | 600 |

0 124 390 648 1 162 |

|||||

| Март | 620 |

0 130 432 730 1 282 |

|||||

| Апрель | 650 | ||||||

| Май | 720 | ||||||

| Июнь | 800 | ||||||

Несмотря на кажущуюся громоздкость, предлагаемый алгоритм расчета и определения остатков дебиторской задолженности достаточно прост для практического применения и легко интерпретируется. Например, остатки дебиторской задолженности в сумме 1 030 тыс. сомов, образовавшиеся к концу марта месяца, состоят из непогашенных долгов, оставшихся от январской продажи в сумме 112 тыс. сомов, от февральской продажи — 360 тыс. сомов и 558 тыс. сомов от мартовской продажи. Первая из указанных сумм приходится на долю в 20%, вторая — в 60% и третья — в 90% от общей численности покупателей, которые по условиям договора должны оплатить стоимость купленных ими товаров спустя 3, 2 и 1 мес. после даты отгрузки.

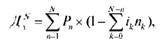

В условиях реально функционирующего предприятия, где есть возможность для получения более детализированных данных об отгрузках продукции внутри каждого месяца и условиях последующей оплаты ее стоимости отдельными группами покупателей, алгоритм расчета может быть расширен путем включения в правую часть исходной формулы (2) дополнительного элемента (nk).

В этом случае исходная формула (2) примет вид:

где nk— коэффициент, выражающий соотношение фактического количества дней оплаты долга (tk) к принятой на том или ином предприятии временной базе (k).

В действующей практике в качестве временной базы обычно принимается календарная продолжительность времени, равная 30, 90 и 360 дням. Следовательно, значение коэффициента nk может измениться от 0 до 1. В случае же необходимости эти сроки могут быть уточнены исходя из особенностей договорных взаимоотношений поставщиков и покупателей. Во всем остальном общая процедура расчета дебиторской задолженности остается неизменной и может производиться в указанном выше порядке.

Таким образом, вступая в какую-либо сделку, любой предприниматель интересуется прежде всего платежеспособностью партнера, т.е. его готовностью и возможностью выполнить свои обязательства в срок с учетом принятой участниками сделки формы расчетов. Определить финансовую устойчивость предприятия весьма важно и для инвестора, предполагающего приобрести ценные бумаги предприятия [4]. Для принятия ответственных решений любому руководителю необходимо знать финансовое положение своего предприятия. Для этой цели используются различные аналитические приемы и модели, обосновывающие выбор оптимального направления улучшения использования капитала. Исследования показали, что в связи с переходом на Международные стандарты финансовой отчетности (МСФО) требуется пересмотр ранее действовавших подходов к раскрытию информации о дебиторской задолженности и кредиторских обязательствах в финансовой отчетности хозяйствующих субъектов. В то же время в российской учетной практике переход на международные стандарты без учета национальных традиций, накопленного опыта и научных разработок отечественных ученых просто невозможен [5]. В связи с этим одной из актуальных задач является проведение сравнительного анализа базовых положений по учету и оценке дебиторской задолженности, изложенных в Международных стандартах финансовой отчетности и в российском Положении по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ 15/2008) (в ред. приказа Минфина России от 06.04.2015 № 57н).

Одними из основных МСФО, в которых представлены организационно-методические рекомендации по оценке и учету дебиторской задолженности и кредиторских обязательств, являются МСФО (IAS) 39 «Финансовые инструменты: признание и оценка» и МСФО (IAS) 32 «Финансовые инструменты: представление информации». Включение проблемных вопросов о дебиторской задолженности и кредиторских обязательств в перечень задач, стоящих перед МСФО (IAS) 32 и МСФО (IAS) 39, неслучайно.

Несмотря на то, что они нередко представляются в качестве части актива и пассива, а также способа стимулирования спроса (элементы маркетинговой политики), в последнее время для их характеристики используют понятие «финансовый инструмент». На данный момент в Кыргызской Республике нет единого стандарта, регулирующего порядок осуществления операций с финансовыми активами и обязательствами. Кроме того, само понятие «финансовый инструмент» вошло в обиход совсем недавно и, на наш взгляд, требует дальнейшего исследования практических подходов к его применению в экономической работе кыргызских предприятий.

Литература

1. Арзыбаев А.А. Организационные и методические аспекты учета и аудита капитала: монография. Алматы: Нурлы-Бейне, 2011. 164 с.

2. Барнгольц С.Б. Экономический анализ хозяйственной деятельности на современном этапе развития. М.: Финансы и статистика, 1984. 216 с.

3. Бригхем Ю., Гапенски Л. Финансовый менеджмент: полный курс: В 2 т. СПб.: Экономическая школа, 2001. Т. 1. 497 c.

4. Бухгалтерский анализ: пер. с англ. / под ред. М. А. Гольцберга, Л.М. Хасан-Бек. К.: Торгово-издательское бюро BHV, 1993. 428 с.

5. Ефимова О.В. Финансовый анализ. М.: Бухгалтерский учет, 2002. 528 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ