Анализ дебиторском задолженности коммерческой организации

Малых Н.И.,

к.э.н., доцент, кафедра экономики и финансов

общественного сектора

Факультета государственного управления экономикой,

Институт государственной службы

и управления Российской академии

народного хозяйства и государственной службы

при Президенте РФ;

Зацаринная Е.И.,

к.э.н., доцент, кафедра бухгалтерского учета,

анализа и аудита,

Азово-Черноморский инженерный институт

Донского государственного университета

в г. Зернограде

Аудит и финансовый анализ

№1 2016

В статье освещаются вопросы управления дебиторской задолженностью организации. Авторы отмечают, что для организации-продавца дебиторская задолженность – это средство увеличения объема продаж, и его нужно оценивать по степени увеличения дохода при повышении риска. Особое внимание в статье уделяется анализу как первому этапу формирования политики управления дебиторской задолженностью. Теоретический материал подкреплен практическими выкладками.

В балансовом отчете почти каждой организации в разделе «Активы» значится позиция «Дебиторская задолженность». Данная позиция представляет собой кредит, предоставленный другим организациям. Коммерческий кредит - это форма краткосрочного финансирования, предоставляемая организации-покупателю.

Дебиторская задолженность - обязательства покупателей, клиентов и прочих сторон, возникающие при нормальном ведении бизнеса. Наибольший объем дебиторской задолженности организаций приходится на задолженность покупателей за отгруженную продукцию (80-90%). На уровень дебиторской задолженности основное влияние оказывают макроэкономические условия и принятая организацией политика предоставления кредита и инкассации.

Одним из наиболее важных вопросов в деятельности большинства организаций на рынке является управление дебиторской задолженностью. В большинстве организаций основным источником пополнения денежных средств являются поступления от реализации продукции (работ, услуг), в том числе и в форме коммерческого кредита. Задержки в оплате счетов покупателями могут вызвать платежный кризис и тем самым приведут к необходимости изыскания внешних источников финансирования текущей деятельности. В качестве таких источников могут выступать, например, краткосрочные ссуды, задержки погашения собственных обязательств.

Предоставление покупателям и заказчикам выгодных условий оплаты поставляемых товаров, выполненных работ, оказанных услуг (отсрочка, рассрочка платежа) повышает уровень дебиторской задолженности и ведет к возникновению затрат, которые несет организация. В сумму этих затрат входят административные расходы, связанные с кредитованием, безнадежные долги и потерянные возможности воспользоваться денежными средствами в более прибыльных целях. С другой стороны, такие условия оплаты являются средством увеличения объема продаж, что позволяет улучшить финансовые результаты деятельности организации. Следовательно, при принятии управленческих решений возникающие в связи с предоставлением коммерческого кредита затраты необходимо сравнивать с выгодами, получаемыми от увеличения объема продаж [1,2].

В связи с этим можно говорить, что квалифицированный учет и контроль над дебиторской задолженностью сегодня оказывает существенное влияние на финансовое благополучие организации.

Для организации-продавца дебиторская задолженность - это средство увеличения объема продаж, и его нужно оценивать по степени увеличения дохода при повышении риска. Дебиторская задолженность ~ это не просто показатель предоставленных компанией торговых кредитов, но до известной степени он участвует в оценке общего риска. Наиболее очевидной становится связь этого показателя с риском, когда дебиторская задолженность составляет суще часть оборотных активов организации.

Политика управления дебиторской задолженностью (в основном, политика кредитования покупателе) - сочетание финансовой политики управ оборотными активами и маркетинговой политики.

Этапы формирования политики управления дебиторской задолженностью представлены в табл. 1.

Таблица 1. Этапы формирования политики управления дебиторской задолженностью

| Этапы | Результат |

| Этап 1 | Анализ дебиторской задолженности организации в предшествующем периоде |

| Этап 2 | Формирование принципов кредитной политики ш отношению к покупателям продукции |

| Этап 3 | Определение суммы средств, инвестируемых в дебиторскую задолженность по товарному (коммерческому) и потребительскому кредиту |

| Этап 4 | Формирование системы кредитных условий |

| Этап 5 | Разработка стандартов оценки покупателей и дифференциация условий предоставления кредита |

| Этап б | Построение системы эффективных мер по инкассации дебиторской задолженности, использовании современных форм ее рефинансирования |

| Этап 7 | Создание системы контроля движения и своевременности погашения дебиторской задолженности |

Первым этапом формирования политики управ дебиторской задолженностью является ее анализ, практике всегда существует опасность того, что клиент будет выплачивать долг медленно, но тем не менее получит предлагаемую скидку. Если этот клиент важен для организации, то ей будет трудно настаивать и полной оплате в срок. Бывает, что организации влияют на просроченные счета проценты - в качестве средства, способствующего своевременной оплате. Но это возможно только в том случае, если позиция организации в сделках с клиентами является сильной например, если организация является единственным поставщиком товара в этом регионе.

Если организация столкнулась с клиентами, которые не выплачивают долги, на этот случай должны быть установлены согласованные процедуры работы с такими клиентами. Тем не менее, затраты на любые меры, предпринимаемые против злостных неплательщиков дебиторской задолженности, должны быть взвешены относительно предполагаемых поступлений.

Необходимо проводить контроль и анализ дебиторской задолженности по срокам возникновения с целью:

- оценки эффективности и сбалансированности кредитной политики организации;

- определения тех областей, в которых необходимы дополнительные усилия по возврату долгов;

- обоснования целесообразности создания резерва по сомнительным долгам;

- осуществления прогноза поступлений денежных средств.

Основные характеристики дебиторской задолженности:

- средний период оборачиваемости;

- движение задолженности;

- разбивка по контрагентам.

Проведем анализ дебиторской задолженности откытого акционерного общества (ОАО) «Z». Необходимо оценить удельный вес дебиторской задолженности в активах акционерного общества. Доля дебиторской задолженности в активах ОАО «Z» невелика, однако прослеживается негативная тенденция к ее росту. На начало 2013 г. ее доля составляла 4%, на начало 2014 г. - 6%, на начало 2015 г. - уже 9%.

Так же оценивают долю дебиторской задолженность в оборотных активах организации. Чем выше этот показатель, тем менее мобильна структура имущества организации.

В соответствии с учетной политикой ОАО «Z» в составе дебиторской задолженности отражается задолженность покупателей и заказчиков и прочая дебиторская задолженность. Дебиторская задолженность связанная с приобретением внеоборотных активов (предварительная оплата, авансы выданные и т.п.) отражается по статье «Прочие внеоборотные активы» бухгалтерского баланса.

Задолженность покупателей и заказчиков определяется из цен, установленных договорами между ОАО «Z» и покупателями (заказчиками) с учетом всех предоставленных обществом скидок (наценок).

В составе прочей дебиторской задолженности отражена задолженность по выставленным претензиям займам и векселям, по предъявленным векселям третьих лиц и прочая задолженность, которая оценивается в размере признанных присужденных сумм или в суммах фактически перечисленных денежных средств.

В целях о достоверного отражения в бухгалтерской отчетности финансового состояния ОАО «Z» создался резерв по сомнительным долгам. Этот резерв представляет собой консервативную оценку ОАО «Z» той части дебиторской задолженности, которая может быть не погашена. Расходы на создание резерва по сомнительным долгам относятся на увеличении прочих расходов. В бухгалтерском балансе дебиторская задолженность отражается за вычетом резерва по сомнительным долгам.

Нереальная к взысканию дебиторская задолженности списывается с баланса по мере признания ее таковой и / или в связи с истечением срока исковой давности.

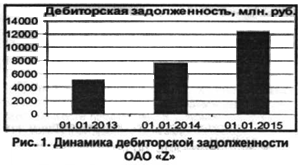

Оценим динамику и структуру дебиторской задолженности. Общая величина дебиторской задолженности за период с 31 декабря 2012 по 31 декабря 2014 г. выросла на 4 800 млн. руб. и составила на 31 декабря 2014 г. 12 468 млн. руб. (табл. 2).

Таблица 2. Динамический анализ дебиторской задолженности ОАО «Z»

| Показатель | 31.12.2012 | 31.12.2013 | 31.12.2014 |

| Дебиторская задолженность, млн. руб. | 5 096 | 7 668 | 12 468 |

| Абсолютный прирост цепной, млн. руб. | - | 2 572 | 4 800 |

| Абсолютный прирост базисный, млн. руб. | - | 2 572 | 7 372 |

| Темп роста цепной, % | - | 150,5 | 162,6 |

| Темп роста базисный, % | - | 150,5 | 244,7 |

| Темп прироста цепной, % | - | 50,5 | 62,6 |

| Темп прироста базисный, % | - | 50,5 | 144,7 |

Динамика величины дебиторской задолженности представлена на рис.1.

В 2013 г. дебиторская задолженность выросла на 50,5%, в 2014 г. – еще на 62,5%. Относительный прирост дебиторской задолженности за рассматриваемых период составил, таким образом 144,7%.

Наибольший удельный вес в структуре дебиторской задолженности в течение всего анализируемого периода приходится на задолженность покупателей и заказчиков.

Структура дебиторской задолженности представлена в табл. 3.

Таблица 3. Структура дебиторской задолженности ОАО «Z»

| Показатель | Величина задолженности, млн. руб. | Удельный вес в общей величине задолженности, % | ||||

| 31.12.2012 | 31.12.2013 | 31.12.2014 | 31.12.2012 | 31.12.2013 | 31.12.2014 | |

| Задолженность покупателей и заказчиков | 3 243 | 5427 | 9 662 | 63,6 | 70,8 | 77,5 |

| Задолженность по беспроцентным займам | 77 | 79 | 1 138 | 1,5 | 1.0 | 9,1 |

| Задолженность по претензиям | 152 | 218 | 278 | 3.0 | 2,8 | 2,2 |

| Расчеты по вексельным операциям | - | 188 | - | - | 2,5 | - |

| Прочие | 1 624 | 1 756 | 1 390 | 31,9 | 22,9 | 11,1 |

| Итого | 5096 | 7 668 | 12 468 | 100 | 100 | 100 |

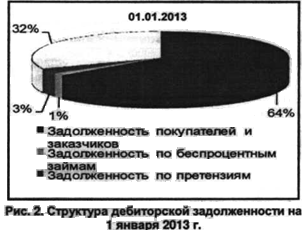

Структура дебиторской задолженности на 1 января 2013 г. представлена на рис. 2. Наибольший удельный вес в общей величине дебиторской задолженности приходится на задолженность покупателей и заказчиков (64%). Задолженность по беспроцентным займам составляет 1%, задолженность по претензиям - 3%. Доля прочих задолженностей составляет 32%.

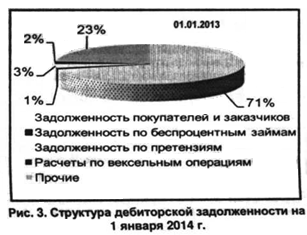

Отметим, рост удельного веса задолженность покупателей и заказчиков в течение всего рассматриваемого периода. На 1 января 2014 г. на ее долю приходиться уже почти 71%.

В структуре задолженности на 1 января 2014 г. появилась новая статья: расчеты по весельным операциям. Удельный вес данной статьи составил 2%. Удельный вес остальных статей снизился в 2013 г.

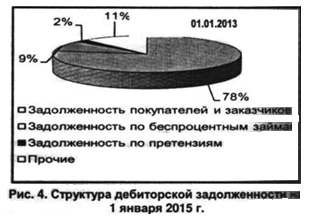

Доля задолженности покупателей и заказчиков продолжает увеличиваться и в 2014 году. На конец года она составила уже почти 78% (рис. 4).

В 2014 г. значительно вырос удельный вес задолженности по беспроцентным займам. На конец 2014 г. ее доля составляла 9%, что на 8 процентных пунктов больше чем в начале года. Рассмотрим динамику задолженности покупателей и заказчиков, на которую приходится наибольший удельный вес в общей величине дебиторской задолженности. Динамический анализ дебиторской задолженности покупателей и заказчиков представлен в табл. 4.

Таблица 4. Динамический анализ задолженности покупателей и заказчиков ОАО «Z»

| Показатель | 31.12.20012 | 31.12.2013 | 31.12.2014 |

| Задолженности покупателей и заказчиков, млн. руб. | 3 243 | 5 427 | 9 662 |

| Абсолютный прирост цепной, млн. руб. | - | 2184 | 4 235 |

| Абсолютный прирост базисный, млн. руб. | - | 2 184 | 6 419 |

| Темп роста цепной, % | - | 167,3 | 178,0 |

| Темп роста базисный, % | - | 167,3 | 297,9 |

| Темп прироста цепной,% | - | 67,3 | 78,0 |

| Темп прироста базисный, % | ' - | 67,3 | 197,9 |

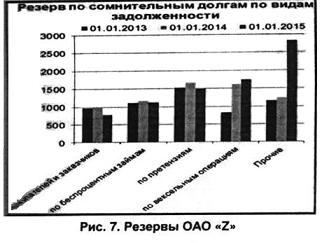

За рассматриваемый период задолженность покупателей и заказчиков ОАО «Z» выросла почти в три (на 197,9%) и составила на конец 2014 г. 9 662 млн руб. (рис. 5). Рассмотрим подробнее изменение резерва по сомнительным долгам ОАО «Z» (табл. 5) два пода резерв вырос с 5 580 млн. руб. до 7 968 млн руб. (на 2 388 млн. руб., на 42,8%). Увеличение резерва по сомнительным долгам обусловлено ростом дебиторской задолженности. На рис. 6 представлена динамика общего резерва по сомнительным долгам.

Таблица 5. Резерв по сомнительным долгам ОАО «Z»

| Показатель | Резерв, млн. руб. | Удельный вес в общей величине, % | ||||

| 31.12.2012 | 31.12.2013 | 31.12.2014 | 31.12.2012 | 31.12.2013 | 31.12.2014 | |

| Задолженность покупателей и заказчиков | 964 | 987 | 784 | 17,3 | 14,7 | 9,8 |

| Задолженность по беспроцентным займам | 1 105 | 1 179 | 1 121 | 19,8 | 17,6 | 14,1 |

| Задолженность по претензиям | 1 519 | 1 662 | 1 486 | 27,2 | 24,8 | 18,6 |

| Расчеты по вексельным операциям | 833 | 1624 | 1743 | 14,9 | 24,3 | 21,9 |

| Прочее | 1 159 | 1 242 | 2 834 | 20,8 | 18,6 | 35,6 |

| Итого | 5 580 | 6 694 | 7 968 | 100 | 100 | 100 |

Более подробно рассмотрим, каким образом формируется резерв по сомнительным долгам.

При росте задолженности покупателей и заказчиков в рассматриваемом периоде на 6419 млн. руб, величина резерва по данной задолженности снизилась на 180 млн. руб. Значительную долю в сформированных резервах по сомнительным долгам занимают резервы по задолженности по претензиям, расчеты по вексельным операциям, прочие.

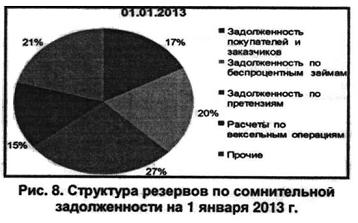

На начало 2013 г. доля резервов по задолженности покупателей и заказчиков в общем объеме сформированных резервов составляла 17% при удельном весе данной задолженности в общей величине дебиторской задолженности 64%. На резервы по задолженности по претензиям приходится 27%, по беспроцентным займам - 20% сформированных резервов.

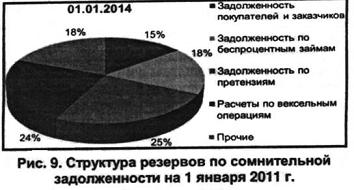

На конец 2013 г. доля резерва по задолженности покупателей и заказчиков в общем объеме сформированных резервов снизилась до 15%. При этом доля задолженности покупателей и заказчиков выросла до 71% совокупной дебиторской задолженности.

Значительно вырос удельный вес резерва по расчетам по вексельным операциям (с 15% до 24%). Доля резервов по задолженности по претензиям и по беспроцентным займам снизилась с 27% до 25% и с 20% до 18% соответственно. Наметившиеся тенденции сохранились и в 2014 г.

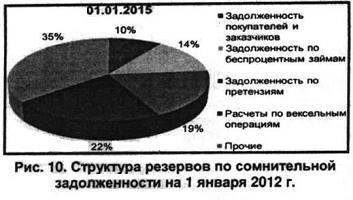

На начало 2015 г. доля резерва по задолженности покупателей и заказчиков в общем объеме сформированных резервов снизилась до 10%. При этом доля задолженности покупателей и заказчиков выросла до 78% совокупной дебиторской задолженности. Удельный вес резерва по расчетам по вексельным операциям снизился с 24% до 22%. Доля резервов по задолженности по претензиям и по беспроцентным займам снизилась с 25% до 19% и с 18% до 14% соответственно (табл. 5).

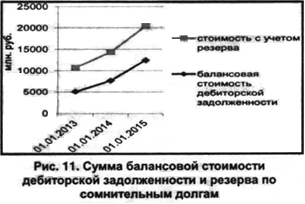

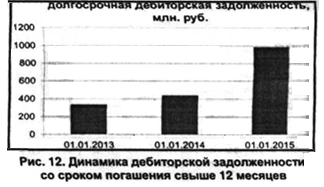

Сумма балансовой стоимости дебиторской задолженности и резерва по сомнительным долгам представлена в табл. 6 и на рис. 11. Рост дебиторской задолженности означает отвлечение дополнительных средств из оборота. Рассмотрим структуру дебиторской задолженности по срокам до погашения. По состоянию на 31 декабря 2014 г. в составе дебиторской задолженности числится дебиторская задолженность со сроком погашения свыше 12 месяцев в сумме 990 млн. руб. (на 31 декабря 2013 г. - 442 млн. руб., на 31 декабря 2012 г. - 340 млн. руб.). За рассматриваемый период долгосрочная дебиторская задолженность выросла в 2,9 раза (рис. 12). Дебиторская задолженность со сроком погашения свыше 12 месяцев занимает незначительную часть общей дебиторской задолженности. Однако ее удельный вес в рассматриваемом периоде увеличился с 6,7% на 1 января 2013 г. до 7,9%. Проведем сравнительный анализ величины задолженности и величины сформированного резерва. Данные представлены в табл. 7.

Таблица 6. Динамика дебиторской задолженности и резерва по сомнительным долгам

| Наименование | 01.01.13 | 01.01.14 | 01.01.15 |

| Балансовая стоимость дебиторской задолженности, млн. руб. | 5096 | 7 668 | 12 468 |

| Резерв, млн. руб. | 5580 | 6 694 | 7 968 |

Та6лица 7. Изменение дебиторской задолженности и резерва по сомнительным долгам

| Показатель | Дебиторская задолженность | Резерв, млн. руб. | ||||

| 31.12.2012 | 31.12.2013 | 31.12.2014 | 31.12.2012 | 31.12.2013 | 31.12.2014 | |

| Задолженность покупателей и заказчиков | 3 243 | 5 427 | 9 662 | 964 | 987 | 784 |

| Задолженность по беспроцентным займам | 77 | 79 | 1 138 | 1 105 | 1 179 | 1 121 |

| Задолженность по претензиям | 152 | 218 | 278 | 1 519 | 1 662 | 1486 |

| Расчеты по вексельным операциям | - | 188 | - | 833 | 1 624 | 1743 |

| Прочие | 1 624 | 1 756 | 1 390 | 1 159 | 1 242 | 2 634 |

| Итого | 5096 | 7668 | 12 468 | 5580 | 6 694 | 7 988 |

На рис. 14 представлена величина дебиторской задолженности по видам с учетом сформированного резерва. Этот резерв представляет собой консервативную оценку ОАО «Z» той части дебиторской задолженности, которая может быть не погашена. Расходы на создание резерва по сомнительным долгам ... на увеличение прочих расходов.

В бухгалтерском балансе дебиторская задолженность отражается за вычетом резерва пo сомнительным долгам.

Представленные данные свидетельствуют, наибольший резерв формируется по прочей дебиторской задолженности, задолженности по претензиям и беспроцентным займам.

При анализе дебиторской задолженности, наряду с анализом ее структуры и динамики, необходимо проводить анализ ее оборачиваемости. Продажа активов в кредит стала обычным способом ведения дел, предложение кредитных услуг является орудием конкуренции при привлечении клиентов. ОАО «Z» также предоставляет своим наиболее важным партнерам возможность воспользоваться коммерческим кредитом.

В связи с увеличением продаж в кредит острее встает вопрос о выборе кредитной политики в отношении дебиторов. Различают три вида кредитной политики агрессивную, умеренную и консервативную (табл. 8).

Таблица 8. Типы кредитной политики компании в отношении дебиторов

| Показатели | Тип политики | ||

|

агрессивная (мягкая) |

умеренная | консервативная | |

| Рентабельность | Высокая | Средняя | Низкая |

| Ликвидность | Низкая | Средняя | Высокая |

| Риск | Мах | Средний | Min |

Выбор консервативной политики, предполагающей излишне твердые условия, может отпугнуть покупателей, в то время как выбор агрессивной политики будет способствовать росту объема продажи товара, но одновременно и минимальному обратному притоку капитала из-за того что счета могут быть неоплачены в срок, а также с возникновением расходов, связанных с взысканием долга. В этой области главной задачей организации становится правильное управление остатком дебиторской задолженности в соответствии с ожидаемым объемом реализации. Чем выше коэффициент оборачиваемости остатка дебиторской задолженности по данному объему продажи товаров, тем короче финансовый цикл организации и, следовательно, выше ее ликвидность (т.е. способность организации своевременно и в полном объеме погашать свои долговые обязательства) [4, с. 40].

Изменение рыночных условий приводит к необходимости пересмотра организацией своей кредитной политики. Кредитная политика в отношении дебиторов должна состоять из общих направлений, по которым будут приниматься решения по выбору надежных заемщиков, объемов и сроков коммерческих кредитов. Использование коммерческого кредита продавцом требует у него наличия достаточного резервного капитала на тот случай, если замедлятся поступления от должников. Кредитная политика, является тем инструментом, с помощью которого можно эффективно управлять денежными потоками. Первым шагом к созданию кредитной политики является анализ оборачиваемости дебиторской задолженности.

Для покрытия дефицита оборотных средств наряду с банковским кредитом широко используется и коммерческий кредит. Широкое распространение коммерческого кредита объясняется как минимум двумя причинами. В качестве первой причины назовем трудности, с которыми сталкиваются небольшие компании при получении банковского кредита. Второй причиной является маркетинговая природа коммерческого кредита, заключающаяся в том, что предоставление отсрочки платежа за поставленную продукцию (работы, услуги) является дополнительным конкурентным преимуществом организации-продавца.

Сегодня большинство организаций вынуждены предоставлять своим покупателям коммерческий кредит, в результате чего большинство функционирует за счет перекредитования. В связи с этим крайне важным становится выбор организацией оптимальных для себя способов кредитования покупателей. Начальным этапом выбора кредитной политики в отношении своих покупателей является анализ дебиторской задолженности, к образованию которой приводит выданный коммерческий кредит. Результаты проведенного анализа должны быть положены в основу кредитной политики компании, которая станет инструментом управления дебиторской задолженностью.

Основная задача анализа - определить оптимальный срок кредитования покупателей. Это важно для того, чтобы впоследствии своевременно погашать обязательства перед кредиторами. В анализе дебиторской задолженности используется коэффициентный метод.

Проведем анализ оборачиваемости дебиторской задолженности ОАО «Z». Рассчитаем коэффициент оборачиваемости дебиторской задолженности (receivablestumover) и оборачиваемость дебиторской задолженности в днях (averagecollectionperiod). Исходные данные для расчета показателей оборачиваемости дебиторской задолженности представлены в табл. 9. Оборачиваемость дебиторской задолженности показывает, насколько эффективно компания собирает долги покупателей за свою продукцию.

Средняя величина дебиторской задолженности в 2013 г. составляла (исходные данные представлены в табл. 2) (5096 + 7668)/2 = 6382 млн. руб.

Коэффициент оборачиваемости дебиторской задолженности, рассчитываемый как отношение выручки к средней величине дебиторской задолженности, в 2013 г. составил 137027/6382 = 21,5. Оборачиваемость в днях, определяемая как отношение числа дней в периоде к коэффициенту оборачиваемости, составляла 365*6382/137027 = 17 дней.

Средняя величина дебиторской задолженности в 2014г. составляла (7668+12468)/2 = 10068 млн. руб.

Коэффициент оборачиваемости дебиторской задолженности в 2014 г. составил 174846/100668 = 17,4.

Оборачиваемость в днях 365*10068/174867 = 21 день.

Таблица 9. Исходные данные для расчета показателей оборачиваемости дебиторской задолженности

| Показатель | 2013 г. | 2014 г. |

| Выручка, млн. руб. | 137027 | 174846 |

| Средняя величина дебиторской задолженности, млн. руб. | 6382 | 10068 |

Проведенный анализ свидетельствует о замедлении оборачиваемости дебиторской задолженности, что приводит к отвлечению дополнительных денежных средств из оборота. Динамический анализ показателей оборачиваемости дебиторской задолженности представлен в табл. 10.

Таблица 10. Динамика показателей оборачиваемости дебиторской задолженности ОАО «Z»

| Показатель | 2013 г. | 2014 г. | Абсолютный прирост |

| Коэффициент оборачиваемости дебиторской задолженности | 21,5 | 17,4 | -4,1 |

| Оборачиваемость дебиторской задолженности, дней | 17 | 21 | 4 |

Рассчитаем величину средств, дополнительно отвлеченных из оборота вследствие замедления оборачиваемости дебиторской задолженности (произведение абсолютного прироста оборачиваемости дебиторской задолженности в днях на среднедневную выручку текущего года): (21-17)*174846/365 = 1916,12 млн. руб.

Для определения величины прироста объема продукции за счет изменения оборачиваемости (при прочих равных условиях) воспользуемся зависимостью объема реализации продукции от величины необходимых для функционирования предприятия средств:

В = КобДЗ*ДЗ, (1)

В - выручка;

КобДЗ коэффициент оборачиваемости дебиторской задолженности;

ДЗ - средняя величина дебиторской задолженности.

Прирост объема реализации за счет изменения оборачиваемости дебиторской задолженности рассчитывается по формуле [4, с. 334]:

ΔВ = ΔКобДЗ*ДЗ1, (2)

ДЗ1, - средняя величина дебиторской задолженности в текущем периоде.

За счет замедления оборачиваемости дебиторской задолженности недополучено выручки (-4,1*10068) = -41278 млн. руб.

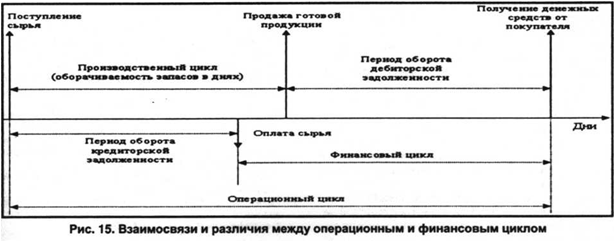

Рассмотрим влияние изменения оборачиваемости дебиторской задолженности на продолжительность операционного и финансового цикла.

В качестве точки отсчета операционного цикла принимается момент возникновения обязательств по оплате закупок, т.е. операционный цикл начинается с момента поступления материалов на склад организации. Заканчивается операционный цикл в момент получения оплаты от покупателей за реализованную продукцию. Математически операционный цикл может быть выражен как сумма оборота товарно-материальных запасов в днях и оборота дебиторской задолженности в днях.

Продолжительность промежутка времени между фактическим списанием денежных средств со счета организации (погашение кредиторской задолженности) и получением денежных средств в счет оплаты готовой продукции (погашение дебиторской задолженности) характеризует финансовый цикл. Продолжительность финансового цикла (оборота денежных средств) можно рассчитать следующим образом: из продолжительности операционного цикла необходимо вычесть оборот счетов к оплате в днях (период оборота дебиторской задолженности).

На рис. 15 представлены операционный цикл фирмы и оборот денежных средств и подчеркнуты различия между ними. Чем выше продолжительность финансового цикла, тем выше у организации потребность в денежных средствах. Оптимальной считается ситуация, когда финансовый цикл организации равен нулю или имеет отрицательное значение. Нулевое или отрицательное значение финансового цикла свидетельствует о наличии у организации достаточного количества денежных средств для финансирования своей текущей деятельности. Длительный финансовый цикл может привести к недостатку денежных средств, и в свою очередь, к необходимости привлечения заемных средств в виде банковского кредита. Такая ситуация провоцирует возникновение дополнительных издержек в виде процентных платежей [2, с. 137].

Операционный цикл - важный фактор, влияющий на потребность предприятия в текущих активах. Предприятие с очень коротким операционным циклом может эффективно функционировать, имея относительно незначительные текущие активы и невысокие показатели мгновенной ликвидности. Такое предприятие относительно ликвидно в динамическом смысле - оно может произвести продукцию, продать ее, аккумулировать денежные средства от покупателей и все это в относительно непродолжительный период времени. Оно не зависит в такой же степени от статических факторов ликвидности, отражаемых коэффициентами текущей и мгновенной ликвидности.

Анализ операционного цикла на основе коэффициентов оборачиваемости материальных оборотных средств (запасов) в днях и оборачиваемости дебиторской задолженности в днях помогает дать общую оценку деятельности фирмы. Относительно короткий операционный цикл, как правило, свидетельствует об эффективном управлении дебиторской задолженностью и товарно-материальными запасами. Кроме того, относительно короткий операционный цикл положительно воздействует и на показатели ликвидности. В противоположность этому относительно продолжительный операционный цикл служить признаком наличия избыточных товаро-материальных запасов и дебиторской засти и отрицательно влиять на реальную ликвидность фирмы.

Данные представлены в табл. 9. Оборачиваемость запасов кредиторской задолженности рассчитаны по показателю «Себестоимость». Оборачиваемость дебиторской задолженности рассчитана по показателю «Выручка». Проведенный анализ свидетельствует о финансового и операционного цикла ОАО «Z» Операционный цикл сократился на 11 дней, финансовый цикл сократился на 6 дней. Сокращение вязано с сокращением производственного цикла на 15 дней. Сокращение оборачиваемости периода оборота кредиторской задолженности и замедление оборачиваемости дебиторской задолженности привело к увеличению операционного и финансового цикла на 9 дней. За счет замедления оборачиваемости дебиторской задолженности финансовый и операционный цикл увеличился на 4 дня.

Таблица 11. Операционный и финансовый цикл ОАО «Z»

| Показатель | 2013 г. | 2014 г. | Абсолютный прирост |

| Выручка, млн. руб. | 137 027 | 174 846 | 37 819 |

| Себестоимость, млн. руб. | 121 993 | 154 654 | 32 661 |

| Средняя величина запасов, млн. руб. | 21 369 | 20 629,5 | -739,5 |

| Средняя величина кредиторской задолженности, млн. долл. | 19 255 | 22 368 | 3113 |

| Оборачиваемость дебиторской задолженности, дней | 17 | 21 | 4 |

| Оборачиваемость запасов, дней | 64 | 49 | -15 |

| Оборачиваемость кредиторской задолженности, дней | 58 | 53 | -5 |

| Операционный цикл | 81 | 70 | -11 |

Таблица 12. Соотношение дебиторской и кредиторской задолженности ОАО «Z»

| Показатель | 31.12.2012 | 31.12.2013 | 31.12.2013 |

| Дебиторская задолженность, млн. руб. | 5 096 | 7 668 | 12 468 |

| Кредиторами задолженность, млн. руб | 17 333 | 21 177 | 23 559 |

| Соотношение дебиторской и кредиторской задолженности | 0,29 | 0,36 | 0,53 |

Для улучшения состояния расчетов необходимо также следить за соотношениями дебиторской и кредиторской задолженности:

- значительное преобладание дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных (как правило, дорогостоящих) средств;

- превышение кредиторской задолженности над дебиторской может привести к неплатежеспособности предприятия.

Проведем анализ соотношения дебиторской и кредиторской задолженности (табл. 12).

На основании данных, приведенных в табл. 12, имеем: на 31 декабря 2012 г. дебиторская задолженность составляла 29% от кредиторской задолженности, на 31 декабря 2013 г. - 36% от кредиторской задолженности, на 31 декабря 2014 г. - 59% от кредиторской задолженности. Таким образом, разрыв в величине дебиторской и кредиторской задолженности сокращается. Если на начало 2013 г. кредиторская задолженность превышала дебиторскую на 71%, то на начало 2015 г. разрыв сократился, и кредиторская задолженность превышает дебиторскую уже на 47%.

В мировой учетно-аналитической практике сопоставление величин дебиторской и кредиторской задолженности - весьма распространенный аналитический прием, используемый при определении коэффициентов ликвидности [3, с. 685].

Результаты проведенного анализа служат основой для разработки рекомендаций по совершенствованию управления дебиторской задолженности.

Практическая польза от эффективной методики управления риском коммерческого кредитования может заключаться в повышении качества дебиторской задолженности за счет осуществления контроля за соблюдением лимитов на отгрузку товара покупателям, а так же в возможности снижения необходимых резервов по сомнительным долгам, ускорении оборачиваемости дебиторской задолженности. Конечным результатом явится улучшение финансовых результатов деятельности. 8 целях минимизации риска возникновения просроченной дебиторской задолженности, которая может обернуться для организации убытками, при формировании политики управления дебиторской задолженностью нужно руководствоваться следующими правилами:

- оценивать финансовое состояние контрагентов, которым предоставляется отсрочка платежа;

- предусматривать такие условия договора, чтобы они побуждали контрагентов избегать нарушения сроков оплаты;

- планировать объем дебиторской задолженности и мотивировать на его достижение сотрудников организации, вовлеченных в процесс управления дебиторской задолженностью.

Для реализации перечисленных правил на практике необходимо создание регламента, досконально описывающего весь процесс управления и содержащего информацию о правах и обязанностях сотрудников, вовлеченных в процесс управления.

Литература

1. Борисова О. Информационная база и методика финансового анализа деятельности корпораций (Текст] / О. Борисова // РИСК: Ресурсы, информация, снабжение, конкуренция. - 2013. - NQ3. - С. 289-294.

2. Борисова О.В. и др. Корпоративные финансы [Текст] /О.В. Борисова, Н.И. Малых, Ю.И. Грищенко, Л.В. Свешникова. - М. : Юрайт, 2014. - 651 с.

3. Ковалев В.В. Финансовый менеджмент: теория и практика [Текст] / В.В. Ковалев. - М.: Проспект, 2010.

4. Малых Н.И. Оценка платежеспособности организации по данным бухгалтерской (финансовой) отчетности Олимпийского комплекса «Лужники»» [Текст] / Н.И. Малых, К.Т. Сидорова // Аудит и финансовый анализ. - 2012. - №6. - С. 37-43.

5. Шеремет А.Д. Финансы предприятий: менеджмент и анализ [Текст] : учеб, пособие / П.Д. Шеремет, А.Ф. Ионова. - М.: ИНФРА-М, 2009.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ