АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ДОЛЖНИКА

Анализ финансового состояния имущества и имущественных прав должника проводится в соответствии с требованиями ФЗ-127 "О несостоятельности (банкротстве)" где арбитражный управляющий самостоятельно по своему усмотрению предпринимает все возможные меры не противоречащие закону по поиску и выявлению имущества должника с учетом требований пункта 4 статьи 20.3 ФЗ "О несостоятельности (банкротстве)", в соответствии с которым арбитражный управляющий обязан действовать добросовестно и разумно в интересах должника, кредиторов и общества.

В соответствии с вышеуказанным Законом арбитражный управляющий обязан анализировать финансовое состояние должника и результаты его финансовой, хозяйственной и инвестиционной деятельности, а также выявлять признаки преднамеренного и фиктивного банкротства. При проведении анализа арбитражный управляющий полагается на имеющиеся документы, а также на профессиональные навыки и опыт работы в должности арбитражного управляющего. Опыт работы Антонова Кирила Петровича в должности Арбитражного управляющего – опыт работы 12 лет

СОДЕРЖАНИЕ

Раздел 1. Основные вводные положения и цели проведения финансового анализа.

1. Выполненный отчет о финансовой деятельности АО "ПЕРВЫЙ ЖБИ" соответствует требованиям ФЗ от 26.10.2002 (с изменениями и дополнениями) №127-ФЗ "О несостоятельности (банкротстве)" , Постановления Правительства РФ от 27.12.2004 №855 "Об утверждении Временных правил проверки арбитражным управляющим наличия признаков фиктивного и преднамеренного банкротства", Постановления Правительства РФ № 367 от 25.06.2003 г "Об утверждении Правил проведения арбитражным управляющим финансового анализа".

2. Финансовый анализ проводится в целях:

а) подготовки предложения о возможности (невозможности) восстановления платежеспособности должника и обоснования целесообразности введения в отношении должника соответствующей процедуры банкротства;

б) определения возможности покрытия за счет имущества должника судебных расходов:

3. При проведении финансового анализа использовались:

а) Бухгалтерские балансы АО "ПЕРВЫЙ ЖБИ" за период с 01.01.2020 по 01.01.2024 г.(по годам);

б) Приложение формы №2 к бухгалтерским балансам за период с 01.01.2020 по 01.01.2024 г.(по годам);

в) нормативно-правовые акты, регламентирующие деятельность должника.

Согласно Федеральному закону от 30.12.2008 N 307-ФЗ (ред. от 01.12.2014) "Об аудиторской деятельности" обязательный аудит проводится в случаях, если:

1) организация имеет организационно-правовую форму акционерного общества; (в ред. Федерального закона от 01.12.2014 N 403-ФЗ)

2) ценные бумаги организации допущены к организованным торгам; (в ред. Федеральных законов от 21.11.2011 N 327-ФЗ, от 01.12.2014 N 403-ФЗ)

3) организация является кредитной организацией, бюро кредитных историй, организацией, являющейся профессиональным участником рынка ценных бумаг, страховой организацией, клиринговой организацией, обществом взаимного страхования, организатором торговли, негосударственным пенсионным или иным фондом, акционерным инвестиционным фондом, управляющей компанией акционерного инвестиционного фонда, паевого инвестиционного фонда или негосударственного пенсионного фонда (за исключением государственных внебюджетных фондов); (в ред. Федерального закона от 21.11.2011 N 327-ФЗ)

4) объем выручки от продажи продукции (продажи товаров, выполнения работ, оказания услуг) организации (за исключением органов государственной власти, органов местного самоуправления, государственных и муниципальных учреждений, государственных и муниципальных унитарных предприятий, сельскохозяйственных кооперативов, союзов этих кооперативов) за предшествовавший отчетному год превышает 800 миллионов рублей или сумма активов бухгалтерского баланса по состоянию на конец предшествовавшего отчетному года превышает 400 миллионов рублей;

5) организация (за исключением органа государственной власти, органа местного самоуправления, государственного внебюджетного фонда, а также государственного и муниципального учреждения) представляет и (или) публикует сводную (консолидированную) бухгалтерскую (финансовую) отчетность;

6) в иных случаях, установленных федеральными законами.(часть 1 в ред. Федерального закона от 28.12.2010 N 400-ФЗ)

Организация подлежит / не подлежит обязательному аудиту.

Ограничительные условия и сделанные допущения:

1. При проведении анализа выделяются основные факты, повлиявшие на финансово-хозяйственную деятельность организации, а не полностью перечислены все происходившие события и факты финансово-хозяйственной деятельности.

2. Анализ проводится за указанный ниже период, однако для получения наиболее полной картины, некоторые данные и цифры могут быть приведены на даты, выходящие за указанный интервал.

3. Анализ проводится на основании первичных документов, справок и бухгалтерских регистров, ответственность за подготовку и содержание которых несет исполнительный орган организации.

4. При проведении анализа предполагается, что отчетность компании является достоверной, при этом задачи подтвердить достоверность отчетности не ставится.

5. Необходимо отметить, что на дату принятия Постановления Правительства РФ № 367 от 25.06.2003г "Об утверждении Правил проведения арбитражным управляющим финансового анализа" действовал Федеральный закон от 21.11.1996 N 129-ФЗ "О бухгалтерском учете", пунктом 3 статьи 14 которого было предусмотрено составление ежемесячной и квартальной отчетности, которая являлась промежуточной и составлялась нарастающим итогом с начала отчетного года. ФЗ РФ от 21.11.1996 N 129-ФЗ "О бухгалтерском учете" утратил силу с 1 января 2013 года в связи с принятием Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете".

Статьей 15 ФЗ РФ от 06.12.2011 N 402-ФЗ "О бухгалтерском учете", вступившим в законную силу с 01 января 2013 года, отчетным периодом для годовой бухгалтерской (финансовой) отчетности (отчетным годом) является календарный год - с 1 января по 31 декабря включительно, за исключением случаев создания, реорганизации и ликвидации юридического лица, при этом обязанность составления ежемесячной и квартальной отчетности данным законом установлена не была.

В подпункте 5 пункта 1 статьи 23 Налогового кодекса РФ (в ред. Федеральных законов от 29.06.2012 N 97-ФЗ, от 02.04.2014 N 52-ФЗ) также установлено, что налогоплательщики обязаны представлять в налоговый орган по месту нахождения организации годовую бухгалтерскую (финансовую) отчетность не позднее трех месяцев после окончания отчетного года, за исключением случаев, когда организация в соответствии с Федеральным законом от 6 декабря 2011 года N 402-ФЗ "О бухгалтерском учете" не обязана вести бухгалтерский учет или является религиозной организацией, у которой за отчетные (налоговые) периоды календарного года не возникало обязанности по уплате налогов и сборов.

Таким образом, начиная с 01 января 2013 года налогоплательщики не сдают ежеквартальную бухгалтерскую отчетность.

Постановления Правительства РФ № 367 от 25.06.2003г. «Об утверждении Правил проведения арбитражным управляющим финансового анализа» не было приведено в соответствие с действующим федеральным законодательством о бухгалтерском учете. Пунктами 4 и 5 статьи 3 Гражданского кодекса РФ предусмотрено, что:

«4. На основании и во исполнение настоящего Кодекса и иных законов, указов Президента Российской Федерации Правительство Российской Федерации вправе принимать постановления, содержащие нормы гражданского права. 5. В случае противоречия указа Президента Российской Федерации или постановления Правительства Российской Федерации настоящему Кодексу или иному закону применяется настоящий Кодекс или соответствующий закон».

В связи с изложенным анализ показателей, используемых для проведения финансового анализа, и непосредственно анализ коэффициентов финансово-хозяйственной деятельности, рассчитываются арбитражным управляющим на основании предоставленной налоговым органом бухгалтерской отчетности не поквартально, а за соответствующие годы сдачи бухгалтерской отчетности.

В отчете предоставлена общая характеристика АО "ПЕРВЫЙ ЖБИ", на основе предоставленной информации произведены расчеты.

1. Общие сведения

Таблица 1

| Полное наименование предприятия | АО "ПЕРВЫЙ ЖБИ" |

| Адрес | 350059, Краснодарский край, г Краснодар, ул Новороссийская, 43 |

| Идентификационный номер налогоплательщика (ИНН/КПП) | 2312556325/23163500 |

| ОКВЭД | 23.61 : Производство изделий из бетона для использования в строительстве |

| Заказчик | Временный управляющий АО "ПЕРВЫЙ ЖБИ" Антонов Кирил Петрович |

| Основание для проведения анализа финансово-хозяйственной деятельности предприятия | Постановления Правительства РФ № 367 от 25.06.2003 г «Об утверждении Правил проведения арбитражным управляющим финансового анализа» |

| Временный управляющий анализируемого предприятия | Антонов Кирил Петрович |

| Наименование саморегулируемой организации арбитражных управляющих, членом которой является арбитражный управляющий | Абакан |

| Наименование арбитражного суда, в производстве которого находится дело о банкротстве | Арбитражный суд .......... края / области |

| Номер дела | № ................. |

| Дата принятия судебного акта о введении процедуры банкротства | Определением Арбитражного суда ............. края / области от дата. месяц. год |

| Дата назначения арбитражного управляющего | Определением Арбитражного суда ............. края / области от даа. месяц. год |

| Производство возбуждено | по заявлению кредитора |

| Анализируемый период финансово-хозяйственной деятельности | с 01.01.2020 по 01.01.2024 г. |

| Дата и место составления отчета | дата, месяц, год ............ город |

| Источники информации: | Бухгалтерские балансы за период с 01.01.2020 по 01.01.2024 г., отчеты о финансовых результатах за 2019 г. - 2023 г. |

Раздел 2. Коэффициенты финансово-хозяйственной деятельности АО "ПЕРВЫЙ ЖБИ" и показатели, используемые для их расчета

2.1. Показатели, используемые для проведения финансового анализа

Коэффициенты финансово-хозяйственной деятельности должника и показатели, используемые для их расчета, рассчитываются поквартально не менее чем за 2-летний период, предшествующий возбуждению производства по делу о несостоятельности (банкротстве), а также за период проведения процедур банкротства в отношении должника, в динамике с их изменениями.

Возможность проведения финансового анализа предполагает наличие информационной базы, в качестве которой является система бухгалтерского учета и отчетности. По запросу временного управляющего Должником представлена для анализа налоговая и бухгалтерская отчетность за период с 01.01.2020 по 01.01.2024 г.

Коэффициенты финансово-хозяйственной деятельности АО "ПЕРВЫЙ ЖБИ" рассчитаны за период с 01.01.2020 по 01.01.2024 г.. Для расчета коэффициентов финансово-хозяйственной деятельности должника используются следующие основные показатели (Таблица 2.1, 2.2)

а) совокупные активы (пассивы) - баланс (валюта баланса) активов (пассивов);

совокупные активы (пассивы) = стр.1600

б) скорректированные внеоборотные активы - сумма стоимости нематериальных активов (без деловой репутации и организационных расходов), основных средств (без капитальных затрат на арендуемые основные средства), незавершенных капитальных вложений (без незавершенных капитальных затрат на арендуемые основные средства), доходных вложений в материальные ценности, долгосрочных финансовых вложений, прочих внеоборотных активов;

скорректированные внеоборотные активы = стр.1110 + стр.1120 + стр.1130 + стр.1140 + стр.1150 - (капитальные затрат на арендуемые основные средства) + стр.1160 + стр.1170 + стр.1190

в) оборотные активы - сумма стоимости запасов (без стоимости отгруженных товаров), долгосрочной дебиторской задолженности, ликвидных активов, налога на добавленную стоимость по приобретенным ценностям, задолженности участников (учредителей) по взносам в уставный капитал, собственных акций, выкупленных у акционеров;

оборотные активы = стр.1200

г) долгосрочная дебиторская задолженность - дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты;

д) ликвидные активы - сумма стоимости наиболее ликвидных оборотных активов, краткосрочной дебиторской задолженности, прочих оборотных активов;

ликвидные активы = стр.1230 (если в балансе нет разбивки на краткосрочную и долгосрочную) + стр.1240 + стр.1250 + стр.1260

е) наиболее ликвидные оборотные активы - денежные средства, краткосрочные финансовые вложения (без стоимости собственных акций, выкупленных у акционеров);

наиболее ликвидные оборотные активы = стр.1240 + стр.1250

ж) краткосрочная дебиторская задолженность - сумма стоимости отгруженных товаров, дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты (без задолженности участников (учредителей) по взносам в уставный капитал);

краткосрочная дебиторская задолженность = стр.1230 (если в балансе нет разбивки на краткосрочную и долгосрочную)

з) потенциальные оборотные активы к возврату - списанная в убыток сумма дебиторской задолженности и сумма выданных гарантий и поручительств;

и) собственные средства - сумма капитала и резервов, доходов будущих периодов, резервов предстоящих расходов за вычетом капитальных затрат по арендованному имуществу, задолженности акционеров (участников) по взносам в уставный капитал и стоимости собственных акций, выкупленных у акционеров;

собственные средства = стр.1300 + стр.1530 + стр.1540 + стр.1430 - (капитальные затраты по арендованному имуществу) - стр.1320

к) обязательства должника - сумма текущих обязательств и долгосрочных обязательств должника;

обязательства должника = стр.1410 + стр.1450 + стр.1510 + стр.1520 + задолженность участникам (учредителям) по выплате доходов + стр.1550

л) долгосрочные обязательства должника - сумма займов и кредитов, подлежащих погашению более чем через 12 месяцев после отчетной даты, и прочих долгосрочных обязательств;

долгосрочные обязательства должника = стр.1410 + стр.1450

м) текущие обязательства должника - сумма займов и кредитов, подлежащих погашению в течение 12 месяцев после отчетной даты, кредиторской задолженности, задолженности участникам (учредителям) по выплате доходов и прочих краткосрочных обязательств;

текущие обязательства должника = стр.1510 + стр.1520 + задолженность участникам (учредителям) по выплате доходов + стр.1550

н) выручка нетто - выручка от реализации товаров, выполнения работ, оказания услуг за вычетом налога на добавленную стоимость, акцизов и других аналогичных обязательных платежей;

выручка нетто = стр.2110

п) среднемесячная выручка - отношение величины валовой выручки, полученной за определенный период как в денежной форме, так и в форме взаимозачетов, к количеству месяцев в периоде;

среднемесячная выручка = валовая выручка / кол.мес. (так как отсутствуют данные валовой выручки, то используется выручка нетто, тогда среднемесячная выручка = стр.2110 / кол.мес.)

р) чистая прибыль (убыток) - чистая нераспределенная прибыль (убыток) отчетного периода, оставшаяся после уплаты налога на прибыль и других аналогичных обязательных платежей;

чистая прибыль (убыток) = стр.2400

Основные финансовые показатели для расчета коэффициентов на основании баланса

Таблица 2.1

тыс. руб.

| Наименование показателя | 01.01.2020 | 01.01.2021 | 01.01.2022 | 01.01.2023 | 01.01.2024 | Отклонение 01.01.2024 от 01.01.2020 |

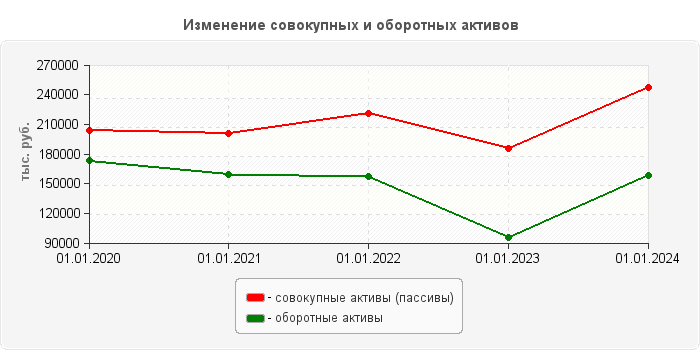

а) совокупные активы (пассивы) | 204214 | 200720 | 221074 | 185263 | 247149 | 42935 |

изменения | -3494 | 20354 | -35811 | 61886 | x | |

б) скорректированные внеоборотные активы | 31259 | 41830 | 63917 | 88717 | 86497 | 55238 |

изменения | 10571 | 22087 | 24800 | -2220 | x | |

в) оборотные активы | 172955 | 158889 | 157101 | 95876 | 158596 | -14359 |

изменения | -14066 | -1788 | -61225 | 62720 | x | |

г) долгосрочная дебит. задолженность | ||||||

изменения | x | |||||

д) ликвидные активы | 140186 | 112396 | 111492 | 65501 | 116583 | -23603 |

изменения | -27790 | -904 | -45991 | 51082 | x | |

е) наиболее ликвидные оборотные активы | 1780 | 748 | 3005 | 23967 | 52779 | 50999 |

изменения | -1032 | 2257 | 20962 | 28812 | x | |

ж) краткосрочная дебит. задолженность | 138062 | 109661 | 102765 | 40569 | 62933 | -75129 |

изменения | -28401 | -6896 | -62196 | 22364 | x | |

з) потенциальные оборотные активы к возврату | ||||||

изменения | x | |||||

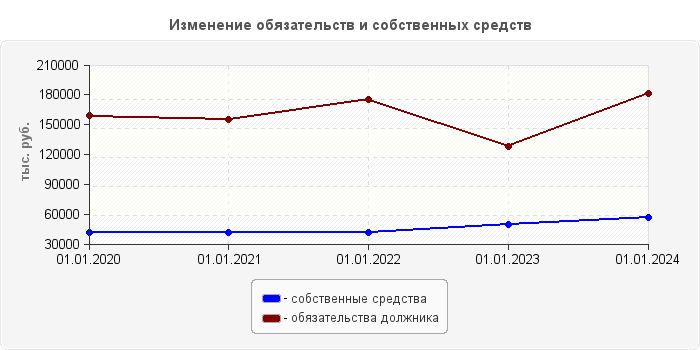

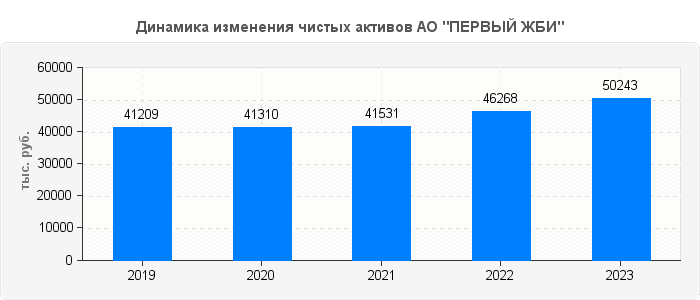

и) собственные средства | 41209 | 41310 | 41531 | 49620 | 56985 | 15776 |

изменения | 101 | 221 | 8089 | 7365 | x | |

к) обязательства должника | 158827 | 155026 | 175160 | 128508 | 181669 | 22842 |

изменения | -3801 | 20134 | -46652 | 53161 | x | |

л) долгосрочные обязательства должника | 9897 | 30187 | 9458 | 4171 | 4171 | |

изменения | 9897 | 20290 | -20729 | -5287 | x | |

м) текущие обязательства должника | 158827 | 145129 | 144973 | 119050 | 177498 | 18671 |

изменения | -13698 | -156 | -25923 | 58448 | x | |

с) просроченная кред. задолженность | 124591 | 118251 | 132963 | 119050 | 177498 | 52907 |

изменения | -6340 | 14712 | -13913 | 58448 | x |

Основные финансовые показатели для расчета коэффициентов на основании отчета о финансовых результатах

Таблица 2.2

тыс. руб.

| Наименование показателя | за 2019 | за 2020 | за 2021 | за 2022 | за 2023 | Отклонение 2023 от 2019 |

н) выручка нетто | 562088 | 540827 | 821230 | 1268204 | 1304682 | 742594 |

изменения | -21261 | 280403 | 446974 | 36478 | x | |

п) среднемесячная (нетто) выручка | 46841 | 45069 | 68436 | 105684 | 108724 | 61883 |

изменения | -1772 | 23367 | 37248 | 3040 | x | |

р) чистая прибыль (убыток) | 196 | 101 | 221 | 1764 | 3975 | 3779 |

изменения | -95 | 120 | 1543 | 2211 | x |

2.2. Анализ коэффициентов, характеризующих платежеспособность должника АО "ПЕРВЫЙ ЖБИ"

Таблица 3

| Наименование показателя | 01.01.2024 среднее значение по отрасли | 01.01.2020 | 01.01.2021 | 01.01.2022 | 01.01.2023 | 01.01.2024 | Отклонение 01.01.2024 от 01.01.2020 |

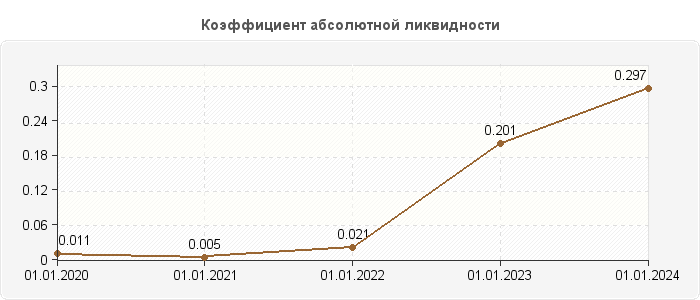

Коэффициент абсолютной ликвидности | 0.326 | 0.011 | 0.005 | 0.021 | 0.201 | 0.297 | 0.286 |

изменения | -0.006 | 0.016 | 0.181 | 0.096 | x | ||

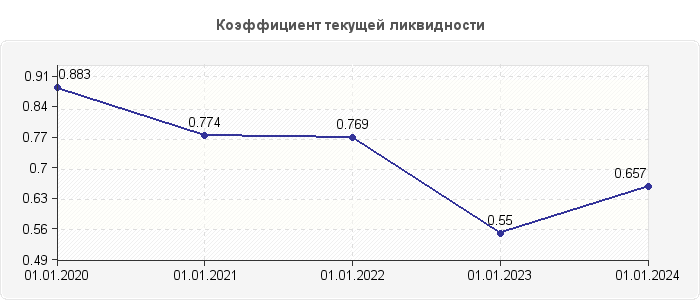

Коэффициент текущей ликвидности | 0.990 | 0.883 | 0.774 | 0.769 | 0.55 | 0.657 | -0.226 |

изменения | -0.108 | -0.005 | -0.219 | 0.107 | x | ||

Обеспеченность обязательств должника его активами | 1.360 | 1.079 | 0.995 | 1.001 | 1.2 | 1.118 | 0.039 |

изменения | -0.085 | 0.007 | 0.199 | -0.082 | x | ||

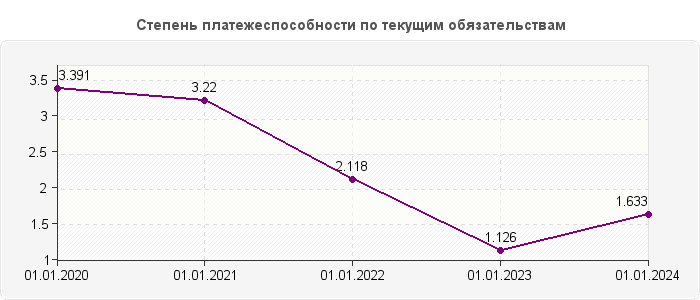

Степень платежеспособности по текущим обязательствам | 3.346 | 3.391 | 3.22 | 2.118 | 1.126 | 1.633 | -1.758 |

изменения | -0.171 | -1.102 | -0.992 | 0.507 | x |

Анализ изменения коэффициентов, характеризующих платежеспособность АО "ПЕРВЫЙ ЖБИ" по состоянию на 01.01.2024 г., по сравнению с положением на 01.01.2020 г. показал следующее:

1. Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитывается как отношение наиболее ликвидных оборотных активов к текущим обязательствам должника. Нормальное значение должно быть не менее 0,2.

| Коэффициент абсолютной ликвидности = | наиболее ликвидные оборотные активы текущие обязательства должника |

= | е м |

(таб.2) |

Значение коэффициента за период c 01.01.2020 г. по 01.01.2024 г. увеличилось на 0.286 и составило 0.297, т.е. организация увеличила свою платежеспособность и было в состоянии немедленно выполнить свои текущие обязательства, за счет денежных средств на счетах 01.01.2020 г. на 1.1%, а 01.01.2024 г. - на 29.7%. Значительное снижение абсолютной ликвижности до 0.005 наблюдалось в период с 01.01.2020 г. по 01.01.2021 г.

Анализ динамики показателя свидетельствует о том, что на протяжении практически всего анализируемого периода (исключение 01.01.2023 г., 01.01.2024 г.) значения показателя не соответствовали нормативным, данный факт говорит о том, что на протяжении практически всего анализируемого периода (исключение 01.01.2023 г., 01.01.2024 г.) у должника отсутствовал достаточный уровень наиболее ликвидных активов, за счет которых возможно немедленно погасить часть текущих обязательств.

Среднее значение коэффициента абсолютной ликвидности по отрасли на 01.01.2024 г. составляет 0.326, что больше на 0.029 чем в АО "ПЕРВЫЙ ЖБИ".

2. Коэффициент текущей ликвидности (критической оценки) характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств и определяется как отношение ликвидных активов к текущим обязательствам должника. Нормальным считается значение коэффициента 2 и более. Значение ниже 1 говорит о высоком финансовом риске, - предприятие не в состоянии стабильно оплачивать текущие счета.

| Коэффициент текущей ликвидности = | ликвидные активы текущие обязательства должника |

= | д м |

(таб.2) |

Значение коэффициента текущей ликвидности на 01.01.2024 г. снизилось по сравнению c 01.01.2020 г. на 0.226 и составило 0.657, т.е. на 01.01.2020 г. организация была в состоянии выполнить текущие обязательства, реализуя свои ликвидные активы по балансовой стоимости на 88.3%, а на 01.01.2024 г. - на 65.7%. Таким образом, платежеспособность организации за анализируемый период снизилась. Наибольшее уменьшение текущей ликвидности на 0.219 до значения 0.55 приходилось в период с 01.01.2022 г. по 01.01.2023 г. В течение всего анализируемого периода величина данного показателя составила менее 1, что свидетельствует о низкой платежеспособности организации. На протяжении всего анализируемого периода у должника отсутствовал достаточный уровень ликвидных активов, за счет которых возможно погашение текущих обязательств.

В то время как по отрасли текущая ликвидность на 01.01.2024 г. больше на 0.333 чем в АО "ПЕРВЫЙ ЖБИ" и составляет 0.99.

3. Обеспеченность обязательств должника его активами характеризует величину активов должника, приходящихся на единицу долга, и определяется как отношение суммы ликвидных и скорректированных внеоборотных активов к обязательствам должника. Нормальное значение: 1 и более.

Обеспеченность обязательств активами = |

скор-ные внеоборотные активы + ликвидные активы обязательства должника |

= |

(д+б) к |

(таб.2) |

Значение обеспеченности обязательств должника его активами на 01.01.2024 г. по сравнению с 01.01.2020 г. увеличилось на 0.039 и составило 1.118, т.е. платежеспособность возросла и на 01.01.2024 г. организация, реализуя свои активы по балансовой стоимости могла погасить обязательства перед кредиторами на 111.8% , в то время как на 01.01.2020 г. этот показатель составил 107.9%.

Средняя обеспеченность обязательств по отрасли на 01.01.2024 г. составляет 1.36, что выше на 0.242 чем в АО "ПЕРВЫЙ ЖБИ".

4. Степень платежеспособности по текущим обязательствам определяет текущую платежеспособность организации, объемы ее краткосрочных заемных средств и период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки. определяется как отношение текущих обязательств должника к величине среднемесячной выручки.

| Платежеспособность по текущим обязательствам = | текущие обязательства среднемесячная выручка |

= | м п |

(таб.2) |

Степень платежеспособности по текущим обязательствам на 01.01.2024 г. возросла по сравнению с положением на 01.01.2020 г. На 01.01.2020 г. предприятие было в состоянии погасить свою текущую задолженность перед кредиторами за счет выручки за 3.4 мес., а на 01.01.2024 г. - за 1.6 мес. Т.е. период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки уменьшился на 1.8 мес. В наибольшей степени увеличение периода погашения текущей задолженности на 0.507 мес. имело место в период с 01.01.2023 г. по 01.01.2024 г.

2.3. Анализ коэффициентов, характеризующих финансовую устойчивость должника АО "ПЕРВЫЙ ЖБИ"

Таблица 4

| Наименование показателя | 01.01.2024 среднее значение по отрасли | 01.01.2020 | 01.01.2021 | 01.01.2022 | 01.01.2023 | 01.01.2024 | Отклонение 01.01.2024 от 01.01.2020 |

Коэффициент автономии (финансовой независимости) | 0.403 | 0.202 | 0.206 | 0.188 | 0.268 | 0.231 | 0.029 |

изменения | 0.004 | -0.018 | 0.08 | -0.037 | x | ||

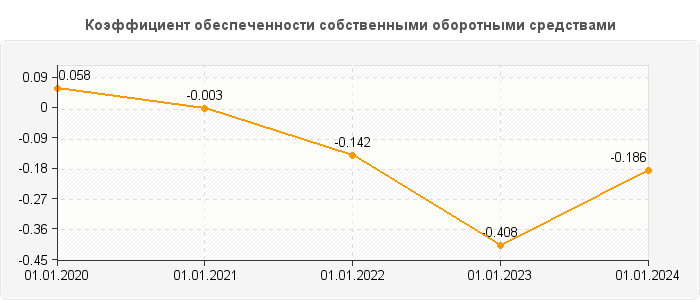

Коэффициент обеспеченности собственными оборотными средствами | -0.067 | 0.058 | -0.003 | -0.142 | -0.408 | -0.186 | -0.244 |

изменения | -0.061 | -0.139 | -0.265 | 0.222 | x | ||

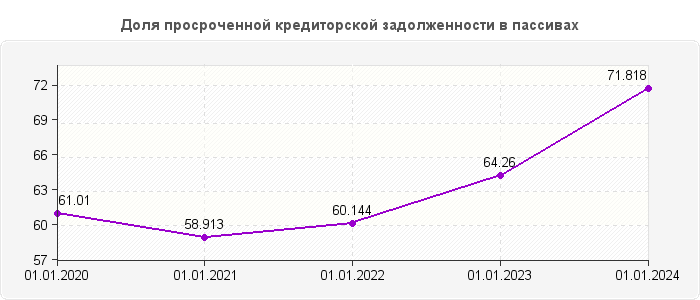

Доля просроченной кредиторской задолженности в пассивах,% | 27.356 | 61.01 | 58.913 | 60.144 | 64.26 | 71.818 | 10.808 |

изменения,% | -2.097 | 1.231 | 4.116 | 7.558 | x | ||

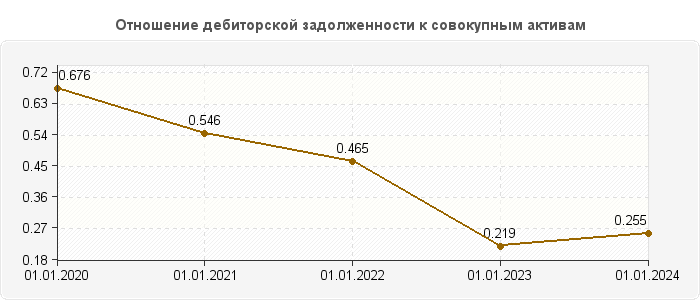

Отношение дебиторской задолженности к совокупным активам | 0.228 | 0.676 | 0.546 | 0.465 | 0.219 | 0.255 | -0.421 |

изменения | -0.13 | -0.081 | -0.246 | 0.036 | x |

Анализ изменения коэффициентов, характеризующих финансовую устойчивость АО "ПЕРВЫЙ ЖБИ" по состоянию на 01.01.2024 г., по сравнению с положением на 01.01.2020 г. показал следующее:

5. Коэффициент автономии (финансовой независимости) показывает долю активов должника, которые обеспечиваются собственными средствами, и определяется как отношение собственных средств к совокупным активам. Рекомендуемое значение должно быть более 0,5.

| Коэффициент автономии = | собственные средства совокупные активы |

= | и а |

(таб.2) |

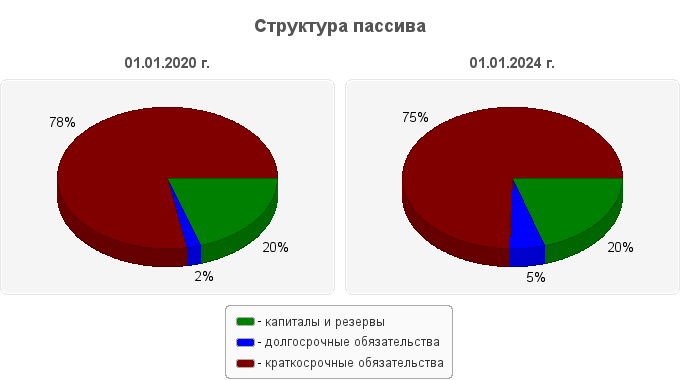

На 01.01.2024 г. значение коэффициента автономии составило 0.231, в то время как на 01.01.2020 г. оно составляло 0.202, т.е. доля владельцев организации в общей сумме средств, авансированных в его деятельность, возросла на 2.9%. Таким образом, организация стало более финансово устойчиво, стабильно и менее зависимо от внешних кредиторов. Наибольшее снижение финансовой независимости на 0.037 до 0.231 прослеживается в период с 01.01.2023 г. по 01.01.2024 г.

Для сравнения величина коэффициента автономии по отрасли на 01.01.2024 г. составляет 0.403, что выше на 0.172 чем в АО "ПЕРВЫЙ ЖБИ".

6. Коэффициент обеспеченности собственными оборотными средствами (доля собственных оборотных средств в оборотных активах) определяет степень обеспеченности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости, и рассчитывается как отношение разницы собственных средств и скорректированных внеоборотных активов к величине оборотных активов. Рекомендуемое нормативное значение показателя - 0.1

| Коэффициент обеспеченности собственными оборотными средствами |

= |

собственные средства - скор-ные внеоборотные активы оборотные активы |

= |

и - б в |

(таб.2) |

Коэффициент обеспеченности собственными средствами на 01.01.2024 г. снизился по сравнению с положением на 01.01.2020 г. на 0.244 и составил -0.186. Значение коэффициента отрицательное, что говорит о том, что собственных средств организации не хватает даже на покрытие внеоборотных активов. Значительное снижение обеспеченности собственными средствами до -0.408 наблюдалось в период с 01.01.2022 г. по 01.01.2023 г.

Обеспеченность собственными оборотными средствами в среднем по отрасли на 01.01.2024 г. составляет -0.067, что больше на 0.119 чем в АО "ПЕРВЫЙ ЖБИ".

7. В связи с тем, что срок исполнения обязательств, возникших до принятия арбитражным судом заявления о признании должника банкротом, считается наступившим, вся кредиторская задолженность может быть признана просроченной.

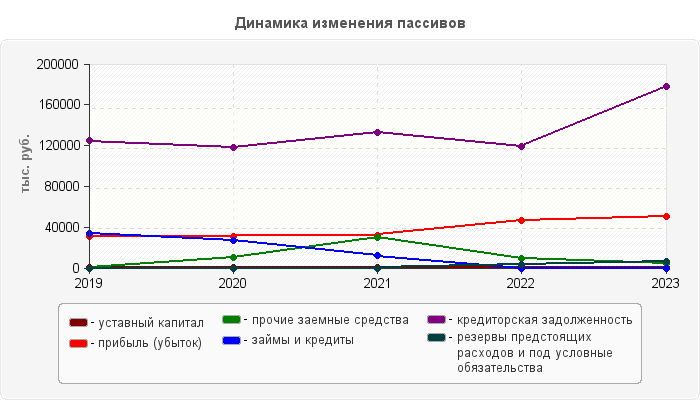

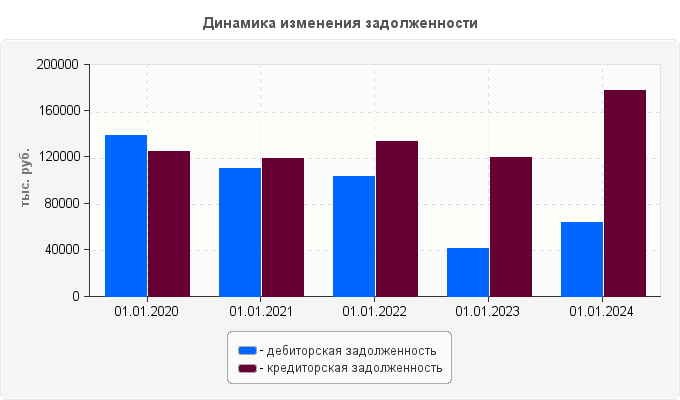

Доля просроченной кредиторской задолженности в пассивах характеризует наличие просроченной кредиторской задолженности и ее удельный вес в совокупных пассивах организации и определяется в процентах как отношение просроченной кредиторской задолженности к совокупным пассивам. За период с 01.01.2020 г. по 01.01.2024 г. доля просроченной кредиторской задолженности в пассивах организации увеличилась с 61.01% до 71.818%, что свидетельствует об ухудшении состояния задолженности перед кредиторами и увеличении 'бесплатных' источников покрытия потребности организации в оборотных активах.

8. Отношение дебиторской задолженности к совокупным активам определяется как отношение суммы долгосрочной дебиторской задолженности, краткосрочной дебиторской задолженности и потенциальных оборотных активов, подлежащих возврату, к совокупным активам организации.

Отношение дебиторской задолженности к совокупным активам |

= |

долгосрочная + краткосрочная деб.задолженность + потенциальные оборотные активы подлежащих возврату совокупные активы |

= |

г+ж+з а |

(таб.2) |

Значение показателя на 01.01.2024 г. снизилось по сравнению с состоянием на 01.01.2020 г. на 0.421 и составило 0.255, т.е. организация имеет определенные проблемы с дебиторами, но эти проблемы уменьшились в отчетном периоде по сравнению с начальным периодом. Таким образом, можно сделать вывод об увеличении ликвидных активов в целом из-за состояния дебиторской задолженности.

2.4. Анализ коэффициентов, характеризующих деловую активность должника АО "ПЕРВЫЙ ЖБИ"

Таблица 5

| Наименование показателя | 01.01.2024 среднее значение по отрасли | 01.01.2020 | 01.01.2021 | 01.01.2022 | 01.01.2023 | 01.01.2024 | Отклонение 01.01.2024 от 01.01.2020 |

Рентабельность активов,% | 8.433 | 0.096 | 0.05 | 0.1 | 0.952 | 1.608 | 1.512 |

изменения,% | -0.046 | 0.05 | 0.852 | 0.656 | x | ||

Норма чистой прибыли,% | 6.706 | 0.035 | 0.019 | 0.027 | 0.139 | 0.305 | 0.27 |

изменения,% | -0.016 | 0.008 | 0.112 | 0.166 | x |

Рентабельность активов характеризует степень эффективности использования имущества организации, профессиональную квалификацию менеджмента организации и определяется в процентах как отношение чистой прибыли (убытка) к совокупным активам организации.

| Рентабельность активов | = | чистая прибыль (убыток) совокупные активы |

= | р а |

(таб.2) × 100% |

Норма чистой прибыли характеризует уровень доходности хозяйственной деятельности организации. Измеряется в процентах и определяется как отношение чистой прибыли к выручке.

| Норма чистой прибыли | = | чистая прибыль выручка |

= | р н |

(таб.2) × 100% |

Анализ изменения коэффициентов, характеризующих деловую активность АО "ПЕРВЫЙ ЖБИ" по состоянию на 01.01.2024 г., по сравнению с положением на 01.01.2020 г. показал следующее:

За 2023 г. норма чистой прибыли возросла на 0.166% и составила 0.305%, т.е. уровень доходности предприятия возрос и на рубль выручки приходилось в последнем отчетном периоде 0.305 копеек прибыли.

За 2023 г. рентабельность активов возросла на 1.512% и составила 1.608% , т.е. предприятие стало использовать свое имущество более эффективно. Максимальная рентабельность активов 1.608% наблюдалась за 2023 г., а минимальная 0.05% - за 2020 г.

Для сравнения рентабельность активов в среднем по отрасли за 2023 г. составляет 8.433%. Имеет место недостаточная эффективности использования имущества АО "ПЕРВЫЙ ЖБИ" при сравнении с другими организациями данной группы.

Раздел 3. Анализ хозяйственной, инвестиционной и финансовой деятельности должника, его положения на товарных и иных рынках

Анализ хозяйственной, инвестиционной и финансовой деятельности должника, его положения на товарных и иных рынках включает в себя анализ внешних и внутренних условий деятельности должника и рынков, на которых она осуществляется.

Инвестиционная привлекательность предприятия - это целесообразность вложения в него временно свободных денежных средств.

Оценка инвестиционной привлекательности предприятия играет для хозяйствующего субъекта большую роль т.к. потенциальные инвесторы уделяют инвестиционной привлекательности предприятия большое значение, изучая и сравнивая показатели предприятия не за год, а минимум за 3-5 лет. Это дает более полную картину работы предприятия. Также для правильной оценки инвестиционной привлекательности инвесторы оценивают предприятие как часть отрасли, а не как отдельный хозяйствующий субъект в окружающей среде, сравнивая исследуемое предприятие с другими предприятиями в этой же отрасли.

Основным источником информации для определения инвестиционной привлекательности предприятия является бухгалтерская (финансовая) отчетность предприятия за два последних календарных года и последний отчетный период.

Как правило, при анализе инвестиционной привлекательности акцентируют внимание и анализируют многообразие внутренних и внешних факторов, влияющие на инвестиционную привлекательность.

3.1. Анализ внешних условий деятельности должника

а) влияние государственной денежно-кредитной политики

Денежно-кредитная политика – комплекс мер, направленный на регулирование и контроль за количеством денег в экономике. Конечная цель, которую преследует денежно-кредитная политика России, формулируется в соответствии с целями макроэкономической политики, принятыми на текущий год. Среди главных задач Банка России в среднесрочной перспективе отдельно стоит выделить плавное и стабильное снижение инфляции.

Рост ВВП в 2023 году составил 3,6%. Уровень ВВП сложился существенно выше прогноза, в том числе в связи с пересмотром данных за 2021 и 2022 годы. Основной вклад в рост ВВП внес внутренний спрос (инвестиции, изменение запасов материальных оборотных средств и потребление домохозяйств). По оперативным данным, в начале года экономическая активность оставалась высокой, но несколько замедлила рост. Хотя безработица находится на историческом минимуме (в декабре — 2,8% с сезонной корректировкой (с.к.)), напряженность на рынке труда перестала нарастать. Годовая инфляция в 2023 году составила 7,4%. В декабре 2023 — январе 2024 года текущий рост цен замедлился по сравнению с пиковыми значениями в осенние месяцы. Ценовые ожидания предприятий и инфляционные ожидания населения снизились, но оставались на повышенных уровнях.

В 2023 году действие трансмиссионного механизма денежно-кредитной политики ускорилось по всем каналам. В частности, возросли ставки на кредитном и депозитном рынках, скорректировались импорт и курс рубля, снизились инфляционные ожидания всех экономических агентов, сократились темпы расширения кредитных портфелей, активно росли сбережения. Инфляционное давление постепенно ослабевает, что является следствием ужесточения денежно-кредитной политики. Рост цен существенно замедлился: 6,5% с сезонной корректировкой в годовом выражении (с.к.г.) в среднем в декабре — январе против 11,3% с.к.г. в среднем в июле — ноябре 2023 года. Замедление роста цен происходило по широкому кругу товаров и услуг.

В конце 2023 года выпуск товаров и услуг в целом продолжил расширяться. При этом тенденции в отдельных отраслях различались. Так, сокращение в сельском хозяйстве было связано со сдвигом уборки урожая на более ранние даты в прошедшем году, а в железнодорожных перевозках — со снижением объемов экспорта угля и нефтепродуктов. Автоперевозки, напротив, росли ускоренным темпом. Индикатор бизнес-климата указывает на дальнейшее расширение деловой активности.

Основываясь на оперативных данных и оценках мониторинга можно сделать вывод о сохранении высокой инвестиционной активности. Индикатор инвестиционной активности за IV квартал 2023 года обновил исторический максимум. Предполагается сохранение инвестиций в I квартале 2024 года на высоком уровне.

Рынок труда оставался на пике напряженности. Тенденции остаются в целом прежними: уровень безработицы находится на историческом минимуме, ожидания по найму — на историческом максимуме, занятость растет, предприятия отмечают рекордно низкий уровень обеспеченности работниками.

В IV квартале 2023 года рост ВВП в США превзошел ожидания. Еврозона избежала рецессии. Темпы роста ВВП Китая оставались высокими, несмотря на сложности в секторе недвижимости. Оперативные данные за январь указывают на улучшение динамики мировой экономики по сравнению с IV кварталом 2023 года. На фоне стабилизации инфляции центральные банки развитых стран могут приступить к снижению ставок к середине года.

Экспорт из России в IV квартале 2023 года оказался заметно ниже октябрьского прогноза Банка России. Снизились цены на большинство товаров российского экспорта и физические объемы экспорта. Номинальный курс рубля к валютам стран — торговых партнеров практически не изменился.

С учетом уже достигнутой жесткости денежно-кредитных условий и повышения прогноза средней ключевой ставки будут созданы достаточные условия для возвращения инфляции к цели в 2024 году и ее стабилизации вблизи 4% в дальнейшем. Российская экономика с учетом проводимой денежно-кредитной политики вернется на траекторию сбалансированного роста к 2026 году.

В II квартале 2024 года текущий рост цен с поправкой на сезонность составил в среднем 8,6% в пересчете на год после 5,8% в предыдущем квартале. В последние месяцы вклад в ускорение инфляции отчасти вносили разовые факторы. В то же время устойчивое инфляционное давление также повысилось. Показатель базовой инфляции с поправкой на сезонность в II квартале 2024 года возрос в среднем до 9,2% в пересчете на год после 6,8% в предыдущем квартале. Годовая инфляция увеличилась с 8,6% в июне до 9,0%, по оценке на 22 июля. Этот рост отражает в том числе индексацию с 1 июля тарифов на коммунальные услуги.

Инфляционные ожидания населения и участников финансового рынка продолжили расти. Ценовые ожидания предприятий в целом не изменились, но оставались высокими. Повышенные инфляционные ожидания усиливают инерцию устойчивой инфляции.

На среднесрочном горизонте баланс рисков для инфляции остается смещенным в сторону проинфляционных. Основные проинфляционные риски связаны с изменением условий внешней торговли (в том числе под влиянием геополитической напряженности), с сохранением высоких инфляционных ожиданий и отклонения российской экономики вверх от траектории сбалансированного роста. Дезинфляционные риски в первую очередь связаны с более быстрым замедлением роста внутреннего спроса, чем ожидается в базовом сценарии.

Совет директоров Банка России 28 октября 2024 года принял решение повысить ключевую ставку на 200 б.п., до 21,00% годовых.

Так как основным полем деятельности организации, согласно уставу, является указать основной вид деятельности из устава, этот фактор оказывает/не оказывает значительное/незначительное влияние на деятельность компании.

б) особенности государственного регулирования отрасли, к которой относится Должник

Отрасль - Обрабатывающие производства

Основными направлениями государственного регулирования финансовой деятельности предприятий являются:

• налоговая система;

• ценообразование;

• внешнеэкономическая деятельность;

• денежное обращение;

• кредитование;

• формы платежей и расчетов;

• организация обращения ценных бумаг;

• бюджетное финансирование;

• состав и компетенция органов государственного управления в решении финансовых вопросов;

• государственные гарантии;

• лицензирование отдельных видов деятельности.

Государственное регулирование отраслей экономики осуществляется с помощью системы типовых мер законодательного, исполнительного и контролирующего характера правомочными государственными учреждениями в целях стабилизации и приспособления существующей социально-экономической системы к изменяющимся условиям.

Оно реализуется с помощью специальной системы мер, предусматривающей использование законодательной базы, актов, указов, а также различных нормативных документов.

Данный фактор оказывает / не оказывает существенное влияние на деятельность Должника, так как данная отрасль строго контролируется и регламентируется / не контролируется и не регламентируется со стороны государства.

в) сезонные факторы и их влияние на деятельность Должника.

Сезонность производства, неравномерность выработки продукции в течение года, связанная с сезоном. Выражается в подъёме, сокращении или полном прекращении производства в отдельные периоды года. Фактор сезонности проявляется в немонотонном, пульсирующем виде графиков зависимости объемов производства от времени. Сезонность существует в ряде отраслей промышленности: мясной, молочной, рыбной, пищевой, лесной, а также в строительстве, сельском хозяйстве. Сезонность производства, хотя и возникает под влиянием климатических условий, в решающей степени зависит от способа производства. По мере развития техники и транспортных связей создаются возможности для преодоления сезонности.

Сезонные факторы оказывают / не оказывают влияние на деятельность Должника, так как деятельность АО "ПЕРВЫЙ ЖБИ" связана (описать, с чем связана) на нее оказывают / не оказывают влияние климатические условия.

г) исполнение государственного оборонного заказа;

Государственный оборонный заказ - правовой акт, предусматривающий поставки продукции для федеральных государственных нужд в целях поддержания необходимого уровня обороноспособности и безопасности РФ:

• боевого оружия,

• боеприпасов,

• военной техники,

• другого военного имущества,

• комплектующих изделий и материалов,

• выполнение работ,

• предоставление услуг,

• экспортно-импортные поставки в области военно-технического сотрудничества РФ с иностранными государствами в соответствии с международными договорами РФ (ФЗ "О государственном оборонном заказе" от 24 ноября 1995 г.).

Иными словами - это поручение государственного заказчика поставщику (предприятию, организации, учреждению) на поставку товаров, выполнение работ, оказание услуг (далее - продукции) на контрактной основе по итогам проведения открытых или закрытых торгов, конкурсов, аукционов.

Государственными заказчиками на закупку продукции для оборонных нужд являются организации, определяемые Правительством РФ. Такими организациями выступают соответствующие органы исполнительной власти, федеральные казенные предприятия и государственные учреждения.

Содержание Государственного оборонного заказа и объемы его финансирования из федерального бюджета предусматриваются федеральными целевыми программами и законом о федеральном бюджете на соответствующий период. Для решения особо важных задач оборонного характера федеральным целевым программам может присваиваться статус президентских программ.

Участниками торгов, конкурсов, аукционов могут быть предприятия, организации и учреждения независимо от формы собственности, расположенные на территории РФ. По результатам торгов, конкурса или аукциона государственный заказчик заключает с победителем государственный контракт на поставку продукции.

С учетом узкой специализации отдельных предприятий оборонной промышленности для привлечения их к выполнению Государственного оборонного заказа Правительство РФ может в необходимых случаях вводить для федеральных казенных предприятий режим обязательного заключения государственных контрактов на поставку продукции для федеральных государственных нужд. Оплата стоимости закупленной по Государственному оборонному заказу продукции может обеспечиваться гарантией, предоставленной Правительством РФ.

По важнейшим видам материально-технических ресурсов предприятиям-изготовителям этих ресурсов могут устанавливаться специальные квоты (государственное бронирование) по обязательной продаже указанных ресурсов государственным заказчикам и поставщикам. Перечень и объемы таких ресурсов устанавливаются Правительством РФ.

Государственный контракт определяет права и обязанности государственного заказчика и поставщика по выполнению Государственного оборонного заказа и регулирует отношения сторон. Особенность государственных контрактов на основании Государственного оборонного заказа - включение условий о контроле со стороны государственного заказчика или государственной контролирующей организации (военного представителя, приемщика) за ходом и результатами работ, об оказании консультативной и иной помощи поставщику без вмешательства в его оперативно-хозяйственную деятельность.

Правовое регулирование государственного оборонного заказа осуществляется Федеральным законом от 29.12.2012 № 275-ФЗ «О государственном оборонном заказе» и Федеральным законом от 05.04.2013 № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд».

Информация об исполнении должником государственного оборонного заказа присутствует / отсутствует, по сведениям официального сайта госзакупок, информация о заключении государственных контрактов имеется / не имеется, данные фактор влияет / не влияет на деятельность должника.

д) наличие мобилизационных мощностей;

Мобилизационные мощности – мощности, создаваемые на предприятиях по решению правительства, в обычных условиях находящиеся на консервации, и предназначенные для работы в условиях военного времени и чрезвычайных ситуациях. Мощности, используемые для выполнения мобилизационных заданий и заказов, состоят на особом учёте у государства в соответствии с Положением о порядке экономического стимулирования мобилизационной подготовки экономики (утв. Минэкономразвития РФ N ГГ-181, Минфином РФ N 13-6-5/9564, МНС РФ N БГ-18-01/3).

Под имуществом мобилизационного назначения понимается имущество, предназначенное для выполнения мобилизационных заданий (заказов) в соответствии с заключенными договорами (контрактами).

К имуществу мобилизационного назначения организаций в соответствии с "Общероссийским классификатором основных фондов" (ОК 013-94), относятся следующие основные фонды: здания, сооружения, машины и оборудование, энергетические (силовые) машины и оборудование, рабочие машины и оборудование, информационные машины и оборудование, средства транспортные, автомобили и прицепы автомобильные и тракторные, вагоны железнодорожные специализированные и переоборудованные, производственный инвентарь.

Информация о наличии у должника мобилизационных мощностей присутствует / отсутствует , данный фактор оказывает / не оказывает влияния на деятельность должника.

е) наличие имущества ограниченного оборота;

В соответствии с ч. 2 ст. 129 Гражданского кодекса Российской Федерации, законом или в установленном законом порядке могут быть введены ограничения оборотоспособности объектов гражданских прав, в частности могут быть предусмотрены виды объектов гражданских прав, которые могут принадлежать лишь определенным участникам оборота либо совершение сделок с которыми допускается по специальному разрешению. Такие ограничения установлены в отношении следующих объектов:

• земельные участки, занятые находящимися в федеральной собственности, объектами, находящиеся в государственной или муниципальной собственности земельные участки (Земельный кодекс Российской Федерации);

• имущество гражданской и экспериментальной авиации (Воздушный кодекс Российской Федерации);

• табачная продукция или никотинсодержащая продукция (Федеральный закон от 23.02.2013 № 15-ФЗ «Об охране здоровья граждан от воздействия окружающего табачного дыма, последствий потребления табака или потребления никотинсодержащей продукции»;

• пестициды и агрохимикаты, которые не внесены в Государственный каталог пестицидов и агрохимикатов, разрешенных к применению на территории Российской Федерации (Федеральный закон от 19.07.1997 № 109-ФЗ «О безопасном обращении с пестицидами и агрохимикатами»);

• государственные природные заповедники (Федеральный закон от 14.03.1995 № 33-ФЗ «Об особо охраняемых природных территориях»;

• акции акционерного инвестиционного фонда, предназначенные для квалифицированных инвесторов (Федеральный закон от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах»;

• земельные участки, зарезервированные в целях размещения объектов развития инфраструктуры территории опережающего социально-экономического развития (Федеральный закон от 29.12.2014 № 473-ФЗ);

• фальсифицированные, недоброкачественные лекарственные средства (Федеральный закон от 12.04.2010 № 61-ФЗ «Об обращении лекарственных средств»);

• добытые и произведенные драгоценные металлы и добытые драгоценные камни, их лом и отходы (Федеральный закон от 26.03.1998 № 41-ФЗ «О драгоценных металлах и драгоценных камнях»;

• алкогольная продукция (Федеральный закон от 22.11.1995 № 171-ФЗ «О государственном регулировании производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции и об ограничении потребления (распития) алкогольной продукции»;

• дикие животные, принадлежащих к видам, занесенным в Красную книгу Российской Федерации (Федеральный закон от 24.04.1995 № 52-ФЗ «О животном мире»);

• объекты централизованных систем холодного водоснабжения и (или) водоотведения, нецентрализованных систем холодного водоснабжения, находящимися в государственной или муниципальной собственности (Федеральный закон от 07.12.2011 № 416-ФЗ «О водоснабжении и водоотведении»);

• государственные мелиоративные системы и находящиеся в государственной собственности отдельно расположенные гидротехнические сооружения (Федеральный закон от 10.01.1996 № 4-ФЗ «О мелиорации земель»);

• недвижимое имущество богослужебного назначения (Федеральный закон от 26.09.1997 № 125-ФЗ «О свободе совести и о религиозных объединениях»);

• гражданское и служебное оружие (Федеральный закон от 13.12.1996 № 150-ФЗ «Об оружии»);

• племенная продукция (Федеральный закон от 03.08.1995 № 123-ФЗ «О племенном животноводстве»);

электрические лампы накаливания мощностью сто ватт и более, которые могут быть использованы в цепях переменного тока в целях освещения (Федеральный закон от 23.11.2009 № 261-ФЗ «Об энергосбережении и о повышении энергетической эффективности и о внесении изменений в отдельные законодательные акты Российской Федерации»);• наркотические и психотропные вещества (Федеральный закон от 08.01.1998 № 3-ФЗ «О наркотических средствах и психотропных веществах»);

• земельные участки, находящиеся в государственной или муниципальной собственности и расположенных на территориях некоторых субъектов Российской Федерации (Федеральный закон от 01.05.2016 № 119-ФЗ «Об особенностях предоставления гражданам, входящих в состав Дальневосточного федерального округа, и о внесении изменений в отдельные законодательные акты Российской Федерации»);

• музейные предметы и музейные коллекции, включенные в состав Музейного фонда Российской Федерации (Федеральный закон от 26.05.1996 № 54-ФЗ «О Музейном фонде Российской Федерации и музеях в Российской Федерации»);

• государственные эталоны единиц времени и средства передачи информации о точном значении московского времени (Федеральный закон от 03.06.2011 № 107-ФЗ «Об исчислении времени»);

• недвижимое имущество, находящееся на территории закрытого административно-территориального образования (Закон РФ от 14.07.1992 № 3297-1 «О закрытом административно-территориальном образовании»);

• химические оружие (Федеральный закон от 02.05.1997 № 76-ФЗ «Об уничтожении химического оружия»);

• акции единого хозяйствующего субъекта (Федеральный закон от 27.02.2003 № 29-ФЗ «Об особенностях управления и распоряжения имуществом железнодорожного транспорта»);

• партии семян (Федеральный закон от 17.12.1997 № 149-ФЗ «О семеноводстве»);

• космические аппараты и объекты наземной космической инфраструктуры (Федеральный закон от 14.02.2009 № 22-ФЗ «О навигационной деятельности»;

• автомобильный бензин (Федеральный закон от 22.03.2003 № 34-ФЗ «О запрете производства и оборота этилированного автомобильного бензина в Российской Федерации»).

Информации о наличии у должника имущества ограниченного оборота имеется / не имеется, данный фактор влияет / не влияет на деятельность должника.

ж) необходимость осуществления дорогостоящих природоохранных мероприятий;

Природоохранные мероприятия - система мероприятий, направленных на сохранение и восстановление природных ресурсов и окружающей среды, на придание более гармоничного, сбалансированного характера отношениям человека и биосферы, поддержание естественного хода процессов в биосфере, сохранение генетического разнообразия (генофонда) живых организмов, экологически обоснованное использование как отдельных видов животных и растений, так и любой экосистемы в целом.

Природоохранные мероприятия, осуществляемые предприятием, должны полностью компенсировать отрицательное воздействие производства на природную среду. Кроме того, предприятие возмещает ущерб, причиненный за загрязнение окружающей среды и нерациональное использование природных ресурсов, несет материальную ответственность за несоблюдение законодательства об охране природы.

Они достаточно разнообразны и по своему назначению объединяются в 3 группы:

1. Одноцелевые программы, направленные на полное исключение или уменьшение промышленного загрязнения окружающей среды. Природоохранный эффект таких мероприятий обусловлен установкой на предприятиях стандартной природоохранной техники; разработкой и внедрением новых более эффективных методов очистки; внесением определенных изменений в технологию, приводящих к уменьшению загрязнения.

2. Одноцелевые программы, направленные на экономию сырья, топлива и энергии. Это достигается внедрением новых технологий, позволяющих снижать нормы расхода сырья и энергии, уменьшить потери при транспортировке и хранении продуктов труда.

3. Многоцелевые. Природоохранные задачи решаются наряду с проблемами повышения качества продукции; улучшения использования природных ресурсов, технологического оборудования, рабочей силы и других элементов материального производства. Это разработки по созданию систем замкнутого водоснабжения промышленных предприятий; исследования по утилизации отходов вместо их захоронения; разработки по созданию малоотходных, безотходных, ресурсосберегающих технологий.

Ведущая роль в системе природоохранных мероприятий принадлежит Министерству охраны окружающей среды и природных ресурсов. Оно отвечает за формирование и реализацию экологической политики, выработку стандартов и нормативов качества окружающей среды.

Основой административной системы являются экологические стандарты, устанавливающие требования к процессам производства, транспортировки, хранения и утилизации продукции, строительства жилья, производственных зданий, коммуникаций, дорог, линий электропередач, трубопроводов. Данные требования закреплены в ГОСТ и списках норм и правил (СНиП).

Содержание управления охраной природы на предприятии определено стандартом ГОСТ 24525.4-80 «Управление производственным объединением и промышленным предприятием. Управление охраной окружающей среды. Основные положения».

Система экономического регулирования природопользования в России сформирована Федеральным Законом "Об охране окружающей среды" от 10.01.2002 № 7-ФЗ. Основным в этой системе явилось следующее:

- наличие разрешений на выбросы, выдаваемых региональными природоохранными комитетами;

- наличие договора и лицензии на комплексное природопользование, в которых устанавливаются допустимые объемы выбросов, платы природоохранных мероприятий, нормативы и порядок расчета и внесения платежей за загрязнение окружающей среды;

- введение платежей за загрязнение;

- создание системы экологических фондов;

- создание системы налоговых льгот.

Основным инструментом регулирования природопользования стали платежи за загрязнение в экологические фонды.

К мероприятиям по охране окружающей природной среды относятся все виды деятельности человека, направленные на снижение или полное устранение отрицательного воздействия антропогенных факторов, сохранение, совершенствование и рациональное использование природных ресурсов.

Деятельность АО "ПЕРВЫЙ ЖБИ" оказывает / не оказывает влияние на окружающую среду. Природоохранные мероприятия требуются/не требуются.

з) географическое положение, экономические условия региона, налоговые условия региона;

Краснодарский край — субъект Российской Федерации, расположенный на юго-западе страны. Входит в состав Южного федерального округа.

Численность населения края по данным Росстата составляет 5819345 чел. (2023). Плотность населения — 77.09 чел./км2 (2023). Городское население — 57.13% (2023). Край занимает 3-е место среди субъектов Российской Федерации по числу жителей — после Москвы и Московской области. Уровень урбанизации ниже, чем в среднем по стране (74,92%).

Краснодарский край находится в юго-западной части Северного Кавказа и входит в состав Южного федерального округа. На северо-востоке край граничит с Ростовской областью, на востоке — со Ставропольским краем, на юго-востоке — с Карачаево-Черкесской Республикой, на западе с Крымским полуостровом (через Керченский пролив), на юге — с Абхазией. Внутри региона находится Республика Адыгея. Территория края омывается водами Азовского на северо-западе и Чёрного на юго-западе морей. Из общей протяжённости границы в 1540 км — 740 км проходит вдоль моря. Наибольшая протяженность края с севера на юг — 327 км и с запада на восток — 360 км. Территория Краснодарского края занимает площадь 75,5 тысяч км².

Ведущее место в структуре промышленности принадлежит перерабатывающим производствам. Пищевая отрасль обеспечивает 42,8% общего объёма промышленной продукции; далее идут электроэнергетика (13,4%), топливная отрасль (10,5%), машиностроение и металлообработка (9,4%) и промышленность строительных материалов (7,9%). На химический и лесной комплексы приходится всего по 3—4 % промышленного производства.

В экономике России край выделяется как важнейший сельскохозяйственный регион страны (7% валовой продукции сельского хозяйства России, 1-е место в России). Cельское население составляет 2494525 чел. (2023), что составляет 42.87% от общего населения. Краснодарский край — лидер по валовому сбору зерна (10% от общероссийского) и сахарной свёклы (17,3%), один из ведущих производителей семян подсолнечника (15%) и виноградных вин (37%), а также является основным производителем российского чая.

Важная отрасль экономики Краснодарского края — туризм, активно развивающийся на побережье Чёрного и Азовского морей, а также в горных и степных районах края.

По последним опубликованным данным Федеральной службы государственной статистики за декабрь 2023 можно охарактеризовать социально-экономическое состояние региона.

В декабре 2023 года средняя зарплата по Краснодарскому краю составила 75436 руб. (в целом по России - 103815 руб.) С учётом индекса потребительских цен реальная начисленная заработная плата в сравнении с декабрем 2022 года увеличилась на 17.15% (в целом по России увеличение на 17.35%).

Стоимость условного (минимального) набора продуктов питания в расчете на одного человека в месяц по Краснодарскому краю в декабре 2023 года составила 6044 руб. За 12 месяцев 2023 года стоимость увеличилась на 6.17% или на 351 руб. В среднем по России данный показатель ниже на 2.53% (в декабре 2023 г. – 5891 руб.)

По данным Федеральной службы государственной статистики уровень безработицы населения в возрасте 15-72 года по Краснодарскому краю в декабре 2023 года составил 2.1%. (в целом по России – 2.9%) Численность безработных в возрасте 15-72 года в декабре 2023 года составила 61.0 тысяч человек (снижение на 31.84% в сравнении с декабрем 2022 года). В то время как в целом по России это значение составило 2245.2 тысяч человек (снижение на 19.97% в сравнении с декабрем 2022 года).

Уровень бедности, рассчитанный как доля населения с денежными доходами ниже региональной величины прожиточного минимума в общей численности населения субъекта, за 2022 год в Краснодарскому краю составил 9%, что на 0.8% ниже среднероссийского значения (в целом по России - 9.8%).

Индекс потребительских цен на товары и платные услуги в декабре 2023 года рассчитанный к декабрю 2022 года (инфляция за период с 01.01.2023 по 01.01.2024 года) не изменился и составил 108.37% (за аналогичный период 2022 г. – 110.98%), что на 0.88 процентного пункта выше среднероссийского значения (по России – 107.42%), в том числе на продовольственные товары – 110.77%, непродовольственные товары – 105.55% и платные услуги – 108.29%. За аналогичный период прошлого 2022 года индекс потребительских цен составил на продовольственные товары – 109.51%, непродовольственные товары – 110.16% и платные услуги – 114.7%.

Данный фактор оказывает / не оказывает сильное влияние на деятельность организации.

и) имеющиеся торговые ограничения, финансовое стимулирование

Торговые ограничения, иначе называемые торговыми барьерами, предназначены для искусственного ограничения свободной торговли между странами-участниками международного рынка.

Все существующие торговые барьеры делятся на две группы:

- таможенные пошлины (тарифы) - обязательный платеж в федеральный бюджет, взимаемый таможенными органами в связи с перемещением товаров через таможенную границу. Размер пошлины определяется в зависимости от таможенной стоимости товара, на основании заранее установленных ставок.

- нетарифные способы торговых ограничений - госмонополия на внешнюю торговлю, импортные квоты, компенсационные пошлины, экспортные субсидии, демпинг, добровольные экспортные ограничения, а также разнообразные административные, технические и прочие скрытые барьеры.

Еще одна форма торговых барьеров – это так называемые добровольные экспортные ограничения, представляющие собой вводимую государством квоту на экспорт произведенных в стране товаров.

К финансовым стимулам развития производства и повышения его эффективности относятся:

• бюджетные стимулы;

• приоритетное и наиболее эффективное направление инвестирование финансовых ресурсов;

• финансовые льготы и санкции.

Информация о влиянии на должника торговых ограничениях, либо о его финансовом стимулировании присутствует / отсутствует. Согласно выписок о движении денежных средств по расчетным счетам должника, внешнеэкономическая деятельность велась и ведется / не велась и не ведется.

По данным сайта: https://sanctionssearch.ofac.treas.gov/ должник внесен / не внесен в список подсанкционных организаций.

Данные факторы существенно влияют / не влияют на деятельность должника, так как деятельность АО "ПЕРВЫЙ ЖБИ" непосредственно связана / не связана с финансовым рынком, влияние на который имеет государственная политика, в том числе в отношении торговых ограничений и финансового стимулирования.

Вывод: Анализ внешних условий деятельности компании показал, что наиболее сильное влияние на деятельность компании оказывают такие факторы как (перечислить наиболее влияющие факторы). Немаловажным фактором также является (перечислить).

3.2. Анализ внутренних условий деятельности должника

При анализе внутренних условий деятельности должника проводится анализ экономической политики и организационно-производственной структуры должника.

Учредитель компании: перечислить учредителей организации, доля - указать долю в %

Уставный капитал – 6 тыс. руб.

а) основные направления деятельности, основные виды выпускаемой продукции, текущие и планируемые объемы производства

Основной код ОКВЭД АО "ПЕРВЫЙ ЖБИ" 23.61 - Производство изделий из бетона для использования в строительстве

Дополнительные виды деятельности: (перечислить дополнительные виды деятельности)

Кроме перечисленных видов деятельности, Общество может осуществлять и иные виды деятельности, не запрещенные законом. Отдельными видами деятельности, перечень которых определяется федеральным законом, Общество может заниматься только на основании специального разрешения (лицензии).

б) состав основного и вспомогательного производства.

Основное производство – это производство, которое изготавливает продукцию, для выпуска которой создано предприятие. По дебету счета 20 собираются затраты основного производства. Вспомогательное производство непосредственно не участвует в изготовлении продукции основного производства, но обслуживает его и все предприятие по характеру производства (основное, вспомогательное производство).

в) загрузка производственных мощностей:

Загрузка производственных мощностей - это уровень использования потенциальных возможностей производства, продукция которой обеспечивает финансовый план предприятия и выполняет договорные обязательства

г) объекты непроизводственной сферы и затраты на их содержание:

К объектам непроизводственной сферы относятся объекты для обслуживания работников предприятия и членов их семей, а также затраты на содержание этих объектов.

д) основные объекты незавершенного строительства:

Информации о наличии у Должника объектов, незавершенные строительством нет (объекты, незавершенные строительством – это объекты недвижимости, на которых приостановлены, законсервированы, прекращены либо ведутся строительные работы, направленные на сдачу его в эксплуатацию с целью дальнейшего использования по назначению).

е) перечень структурных подразделений и схема структуры управления предприятием.

ж) численность работников, включая численность каждого структурного подразделения, фонд оплаты труда работников предприятия, средняя заработная плата:

В Открытых Данных Федеральной Налоговой Службы отсутствуют сведения о численности сотрудников (критерий поиска ИНН должника).

В Открытых Данных Федеральной Налоговой Службы отсутствуют сведения о страховых взносах должника (критерий поиска ИНН должника). В связи с их отсутствием не предоставляется определить фонд оплаты труда и соответственно средний размер заработной платы работников

з) дочерние и зависимые хозяйственные общества с указанием доли участия должника в их уставном капитале и краткая характеристика их деятельности.

Информации о наличии у Должника дочерних и зависимых хозяйственных обществ нет.

и) характеристика учетной политики должника, в том числе анализ учетной политики для целей налогообложения.

Учётная политика Должника ведётся в соответствии с законодательством РФ (учётная политика – это способ ведения бухгалтерского и налогового учета Должника).

к) характеристика систем документооборота, внутреннего контроля, страхования, организационной и производственной структур.

Документооборот внутри предприятия Должника ведётся в соответствии с законодательством РФ. Внутренний контроль внутри предприятия Должника осуществляется в соответствии с законодательством РФ. Информации о системе страхования предприятия Должника нет. Информации об особенностях внутренней и производственной структуры Должника нет.

л) все направления (виды) деятельности, осуществляемые должником в течение не менее чем двухлетнего периода, предшествующего возбуждению производства по делу о банкротстве, и периода проведения в отношении должника процедур банкротства, их финансовый результат, соответствие нормам и обычаям делового оборота, соответствие применяемых цен рыночным и оценка целесообразности продолжения осуществляемых направлений (видов) деятельности.

Тщательно проработанный анализа деятельности Должника обычно включает в себя анализ всех направлений (видов) деятельности, осуществляемых Должником в течение не менее чем двухлетнего периода, предшествующего возбуждению производства по делу о банкротстве, и периода проведения в отношении Должника процедур банкротства (их финансовый результат, соответствие нормам и обычаям делового оборота, соответствие применяемых цен рыночным и оценка целесообразности продолжения осуществляемых направлений (видов) деятельности.) Информации о наличии у Должника направлений деятельности кроме перечисленных в разделе «а) Основные направления деятельности Должника» нет.

3.3. Анализ рынков, на которых осуществляется деятельность должника

Конкурентоспособность предприятия - это его преимущество по отношению к другим предприятиям данной отрасли. Конкурентоспособность не является имманентным качеством организации, это означает, что конкурентоспособность может быть оценена только в рамках группы предприятий, относящихся к одной отрасли, либо, выпускающих аналогичные товары (услуги). Оценка степени конкурентоспособности, т.е. выявление характера конкурентного преимущества по сравнению с другими организациями, заключается в первую очередь в выборе базовых объектов для сравнения. Внешние и внутренние факторы, так же можно считать компонентами (составляющими) конкурентоспособности.

Конкурентоспособность отражает продуктивность использования ресурсов организации, для ее оценки необходимо выбрать критерии продуктивности использования ресурсов. Так как деятельность организации связана с извлечением прибыли, а совокупные ресурсы оцениваются в денежном выражении, продуктивность использования ресурсов организацией может быть оценена показателем рентабельности производства, т.е. отношением прибыли, полученной в том или ином периоде, к истраченным в том же периоде ресурсам, оцененным как издержки производства. Все финансовые показатели организации имеют отрицательное значение, что свидетельствует о неконкурентоспособности. Недостаточное внимание к внутренним и внешним факторам способствовало к снижению инвестиционной привлекательности и неконкурентоспособному положению организации на рынке.

В настоящее время, для того чтобы организация стала конкурентоспособной в борьбе с другими организациями, требуются совершенно новые подходы к организации производства и управления, чем те, на которые руководители ориентировались в прошлом. И, прежде всего новые подходы нужны в инвестиционной политике, при проведении на предприятии технической реконструкции, в процессе внедрения новой техники и технологии. Существование тесной причинно - следственной связи между инвестициями и экономическим ростом является объективной реальностью и общепризнанным фактом.

Анализ рынков, на которых осуществляется деятельность должника, представляет собой анализ данных о поставщиках и потребителях (контрагентах).

По результатам этого анализа в документах, содержащих анализ финансового состояния должника, указываются:

а) данные по основным поставщикам сырья и материалов и основным потребителям продукции (отдельно по внешнему и внутреннему рынку), а также объемам поставок в течение не менее чем 2-летнего периода, предшествующего возбуждению дела о банкротстве, и периода проведения в отношении должника процедур банкротства;

Тщательно проработанный анализ деятельности Должника должен включает в себя данные по основным поставщикам сырья и материалов и основным потребителям продукции (отдельно по внешнему и внутреннему рынку), а также объемам поставок в течение не менее чем 2-летнего периода, предшествующего возбуждению дела о банкротстве, и периода проведения в отношении Должника процедур банкротства).

б) данные по ценам на сырье и материалы в динамике и в сравнении с мировыми ценами;

Тщательно проработанный анализ деятельности Должника должен включает в себя данные по ценам на сырье и материалы в динамике и в сравнении с мировыми ценами

в) данные по ценам на продукцию в динамике и в сравнении с мировыми ценами на аналогичную продукцию;

Тщательно проработанный анализ деятельности Должника должен включает в себя данные по ценам на продукцию в динамике и в сравнении с мировыми ценами на аналогичную продукцию

г) данные по срокам и формам расчетов за поставленную продукцию;

Тщательно проработанный анализ деятельности Должника должен включает в себя данные по срокам и формам расчетов за поставленную продукцию

д) влияние на финансовое состояние должника.

Тщательно проработанный анализ деятельности Должника должен включает в себя данные о влиянии на финансовое состояние Должника доли на рынках выпускаемой им продукции, изменения числа ее потребителей, деятельности конкурентов, увеличения цены на используемые Должником товары (работы, услуги), замены поставщиков и потребителей, динамики цен на акции Должника, объемов, сроков и условий привлечения и предоставления денежных средств

Раздел 4. Анализ активов и пассивов должника

Установление экономических факторов, повлиявших на изменение коэффициентов, характеризующих платежеспособность АО "ПЕРВЫЙ ЖБИ" за проверяемый период. Такие факторы могут быть объективными и субъективными.

К объективным факторам относятся: изменение рыночной конъюнктуры, в том числе увеличение рыночных цен на потребляемое в процессе производства сырье, электроэнергию, другие ресурсы; снижение рыночных цен на реализуемую продукцию и т.д.

К субъективным факторам относится: осуществление невыгодных для хозяйствующего субъекта сделок, т.е. сделок не соответствующих нормальной практике, сопровождающихся занижением цены на реализуемые товары по сравнению со сложившейся рыночной конъюнктурой, завышением цены на приобретаемые товары по сравнению со сложившейся рыночной конъюнктурой, отчуждением или обременением имущества обязательствами без эквивалентного сокращения задолженности.

Для определения степени влияния сделок, повлиявших на изменение коэффициентов, характеризующих платежеспособность АО "ПЕРВЫЙ ЖБИ" за проверяемый период, необходимо проанализировать изменения в активе и пассиве баланса организации, и их влияние на соотношение обязательств организации и его активов (таб. 6.1 и 6.2).

4.1. Анализ активов

Анализ активов проводится в целях оценки эффективности их использования, выявления внутрихозяйственных резервов обеспечения восстановления платежеспособности, оценки ликвидности активов, степени их участия в хозяйственном обороте, выявления имущества и имущественных прав, приобретенных на заведомо невыгодных условиях, оценки возможности возврата отчужденного имущества, внесенного в качестве финансовых вложений.

Изменение активов АО "ПЕРВЫЙ ЖБИ"

Таблица 6.1

| АКТИВ | Значение | 01.01.2020 | 01.01.2021 | 01.01.2022 | 01.01.2023 | 01.01.2024 | Отклонение 01.01.2024 от 01.01.2020 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||||||

| Основные средства (с.1150) | значение, т.р. | 31259 | 41830 | 63917 | 88717 | 86497 | 55238 |

| изменение, т.р. | 10571 | 22087 | 24800 | -2220 | x | ||

| изменение, % | 33.817 | 52.802 | 38.8 | -2.502 | x | ||

| удельный вес, % | 15.307 | 20.84 | 28.912 | 47.887 | 34.998 | 19.691 | |

| Отложенные налоговые активы (с.1180) | значение, т.р. | 1 | 56 | 670 | 2056 | 2056 | |

| изменение, т.р. | 1 | 55 | 614 | 1386 | x | ||

| изменение, % | 5500 | 1096.429 | 206.866 | x | |||

| удельный вес, % | 0 | 0.025 | 0.362 | 0.832 | 0.832 | ||

| ИТОГО ВНЕОБОРОТНЫЕ АКТИВЫ (с.1100) | значение, т.р. | 31259 | 41831 | 63973 | 89387 | 88553 | 57294 |

| изменение, т.р. | 10572 | 22142 | 25414 | -834 | x | ||

| изменение, % | 33.821 | 52.932 | 39.726 | -0.933 | x | ||

| удельный вес, % | 15.307 | 20.84 | 28.937 | 48.249 | 35.83 | 20.523 | |

| II. ОБОРОТНЫЕ АКТИВЫ | |||||||

| Запасы (с.1210) | значение, т.р. | 32769 | 46493 | 45609 | 30375 | 42013 | 9244 |

| изменение, т.р. | 13724 | -884 | -15234 | 11638 | x | ||

| изменение, % | 41.881 | -1.901 | -33.401 | 38.314 | x | ||

| удельный вес, % | 16.046 | 23.163 | 20.631 | 16.396 | 16.999 | 0.953 | |

| Дебиторская задолженность (с.1230) | значение, т.р. | 138062 | 109661 | 102765 | 40569 | 62933 | -75129 |

| изменение, т.р. | -28401 | -6896 | -62196 | 22364 | x | ||

| изменение, % | -20.571 | -6.288 | -60.523 | 55.126 | x | ||

| удельный вес, % | 67.607 | 54.634 | 46.484 | 21.898 | 25.464 | -42.143 | |

| Финансовые вложения (с.1240) | значение, т.р. | 1000 | 23810 | 50830 | 50830 | ||

| изменение, т.р. | 1000 | 22810 | 27020 | x | |||

| изменение, % | 2281 | 113.482 | x | ||||

| удельный вес, % | 0.452 | 12.852 | 20.567 | 20.567 | |||

| Денежные средства (с.1250) | значение, т.р. | 1780 | 748 | 2005 | 157 | 1949 | 169 |

| изменение, т.р. | -1032 | 1257 | -1848 | 1792 | x | ||

| изменение, % | -57.978 | 168.048 | -92.17 | 1141.401 | x | ||

| удельный вес, % | 0.872 | 0.373 | 0.907 | 0.085 | 0.789 | -0.083 | |

| Прочие оборотные активы (с.1260) | значение, т.р. | 344 | 1987 | 5722 | 965 | 871 | 527 |

| изменение, т.р. | 1643 | 3735 | -4757 | -94 | x | ||

| изменение, % | 477.616 | 187.972 | -83.135 | -9.741 | x | ||

| удельный вес, % | 0.168 | 0.99 | 2.588 | 0.521 | 0.352 | 0.184 | |

| ИТОГО ОБОРОТНЫЕ АКТИВЫ (с.1200) | значение, т.р. | 172955 | 158889 | 157101 | 95876 | 158596 | -14359 |

| изменение, т.р. | -14066 | -1788 | -61225 | 62720 | x | ||

| изменение, % | -8.133 | -1.125 | -38.972 | 65.418 | x | ||

| удельный вес, % | 84.693 | 79.16 | 71.063 | 51.751 | 64.17 | -20.523 | |

| БАЛАНС (с.1600) | значение, т.р. | 204214 | 200720 | 221074 | 185263 | 247149 | 42935 |

| изменение, т.р. | -3494 | 20354 | -35811 | 61886 | x | ||

| изменение, % | -1.711 | 10.14 | -16.199 | 33.404 | x | ||

| удельный вес, % | 100 | 100 | 100 | 100 | 100 | 0 | |

Примечание: в таблице удельный вес приведен в % к показателю "Баланс"

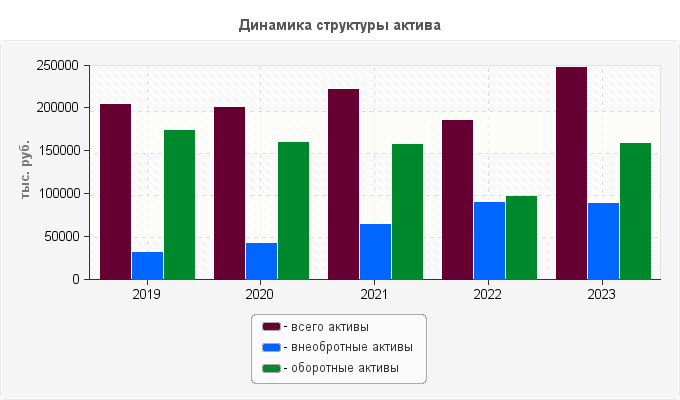

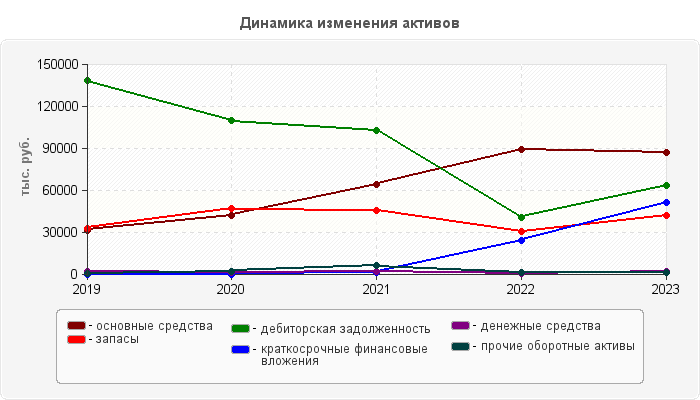

Анализ активов баланса показал, что общая величина активов (имущества) АО "ПЕРВЫЙ ЖБИ" к концу анализируемого периода на 01.01.2024 увеличилась по сравнению с начальным уровнем. По сравнению с данными на 01.01.2020 активы и валюта баланса выросли на 21.02%, что в абсолютном выражении составило 42935 тыс. руб. Таким образом, в последнем отчетном периоде актив баланса и валюта баланса находятся на уровне 247149 тыс. руб. В значительной степени это произошло за счет увеличения основных средств. За прошедший анализируемый период их рост составил 55238 тыс. руб. или 176.71%, и уже на конец анализируемого периода значение основных средств достигло 86497 тыс. руб.

В общей структуре имущества внеобротные активы, величина которых на 01.01.2020 г. составляла 31259 тыс. руб., выросли на 57294 тыс. руб. (темп прироста составил 183.29%,) и на 01.01.2024 г. их величина достигла 88553 тыс. руб., что составило 35.83% от общей структуры имущества. Величина оборотных активов, составлявшая на 01.01.2020 г. 172955 тыс. руб., сократилась на 14359 тыс. руб. (темп снижения составил 8.302%), и на 01.01.2024 г. их величина достигла 158596 тыс. руб. Это составило 64.17% от общей структуры имущества.

В структуре внеобротных активов наибольшее изменение было вызвано увеличением на 176.71% величины основных средств по сравнению с базовым начальным периодом.

Стоимость основных средств за исследуемый период возросла на 55238 тыс. руб. и составила 86497 тыс. руб. Значительное увеличение стоимости основных средств произошло в период с 01.01.2022 года по 01.01.2023 года, когда стоимость имущества увеличилась на 24800 тыс. руб. и составила 88717 тыс. руб. Максимального значения 88717 тыс. руб. стоимость основных средств достигла 01.01.2023 года.

Стоимость запасов за исследуемый период увеличилась на 9244 тыс. руб. и составила 42013 тыс. руб. Значительный рост стоимости запасов произошел в период с 01.01.2020 г. по 01.01.2021 г., когда их стоимость возросла на 13724 тыс. руб.

Дебиторская задолженность в анализируемом периоде снизилась. Заметное снижение в сумме 62196 тыс. руб. произошло в период с 01.01.2022 года по 01.01.2023 года. Уровень дебиторской задолженности в составе оборотных активов составил по состоянию на 01.01.2020 года - 79.83 %, а по состоянию на 01.01.2024 года - 39.68 %