Анализ и оценка эффективности финансовой политики организации

Федотова М.Ю.,

к.э.н., доцент кафедра «Финансы»

Новичкова О.В.,

к.э.н., доцент кафедра «Финансы»

Пензенская государственная -

сельскохозяйственная академия

Аудит и финансовый анализ

№4 2015

В статье дана оценка проводимой финансовой политики конкретной компании. Осуществлен анализ платежеспособности, финансовой устойчивости и ликвидности предприятия. Проведена оценка эффективности управления по целому комплексу направлений, включая управление финансовыми результатами, активами и обязательствами, оборотными и внеоборотными активами и др. По результатам анализа выявлены проблемы и предложены пути их решения, в частности, даны рекомендации по совершенствованию системы управления запасами с использованием данных ABC-XYZ анализа и оптимизации размера дебиторской задолженности и затрат организации.

Как экономическая категория, финансовая политика включает множество теоретических и практических аспектов. Она охватывает процессы формирования и использования финансовых ресурсов и связана с выработкой решений относительно структуры капитала, управления активами и инвестиционной деятельностью организации.

Для оценки эффективности проводимой финансовой и коммерческой политики целесообразно использовать как финансовые, так и нефинансовые показатели. Ключевые показатели эффективности (англ. key performance indicators, KPI) позволяют определить достижение стратегических и тактических целей, а также оценить финансовое состояние предприятия и целевые ориентиры, такие как привлечение и удержание клиентов, рост профессионализма сотрудников, увеличение выручки и снижение затрат [1, с. 124]. С использованием данных показателей проводится оценка эффективности финансовой политики организации по следующим направлениям:

- уровень и динамика финансовых результатов деятельности;

- имущественное и финансовое состояние;

- деловая активность и эффективность деятельности;

- управление структурой капитала;

- политика привлечения новых финансовых ресурсов;

- управление капиталом, вложенным в основные средства;

- управление оборотными средствами [3, с. 41].

Для оценки эффективности текущей финансовой политики Открытого акционерного общества (ОАО) «Механика», осуществляющего производство высокотехнологичной продукции, реализуемой в Российской Федерации и Содружестве Независимых Государств (СНГ), были использованы результаты финансового анализа.

Динамика ключевых показателей выручки предприятия по приоритетным товарным направлениям и их отклонения от плановых значений представлены в табл. 1.

Таблица 1. Объем реализации ОАО «Механика» в разрезе приоритетных товарных направлений

| Показатели | КПД-ЗП и средства диагностики | ЗСЛ-2М | ДК | Итого |

| 2010 г. | ||||

| План | 185 771 | 80 000 | 6 000 | 271 771 |

| Факт | 229 400 | 102 784 | 6 876 | 339 059 |

| Выполнение, % | 123 | 128 | 115 | 125 |

| 2011 г. | ||||

| План | 287 558 | 73 898 | 5 252 | 366 708 |

| Факт | 285 405 | 102 140 | 12 063 | 399 608 |

| Выполнение, % | 99 | 138 | 230 | 109 |

| 2012 г. | ||||

| План | 276 453 | 100 000 | 8 000 | 384 453 |

| Факт | 227 285 | 71 251 | 9 729 | 308 265 |

| Выполнение, % | 82 | 122 | 71 | 80 |

Реализация комплексов средств сбора и регистрации данных КПД-ЗП обеспечивает большую часть выручки предприятия (65,2% в 2010 г., 69% в 2011г. и 71,2% в 2012 г.). Снижение объема продаж КПД-ЗП и механических скоростемеров ЗСЛ-2М в 20141г. привело к снижению суммарной выручки (табл. 2).

Таблица 2. План-факт анализ продаж ОАО «Механика»

| Показатель | Выручка, тыс. руб. | Доля доходов от экспорта продукции, % |

| 2010 г. | ||

| План | 271 771 | - |

| Факт | 351 618 | 21,3 |

| Выполнение, % | 129,4 | - |

| 2011 г. | ||

| План | 439 073 | - |

| Факт | 413 760 | 27,4 |

| Выполнение, % | 94,2 | - |

| 2012 г. | ||

| План | 468 758 | - |

| Факт | 319 031 | - |

| Выполнение, % | 68,1 | - |

Данные табл. 2 свидетельствуют о значительном вкладе экспорта в объем продаж предприятия, что необходимо учитывать далее при разработке стратегии ОАО «Механика».

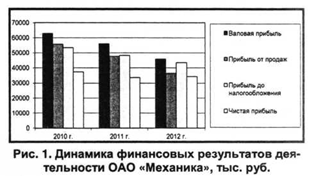

При изучении динамики; показателей финансовых результатов деятельности предприятия были обнаружены следующие тенденции:

- наибольшее значение выручки в 2011 г. (413 760 тыс. руб. или +62 142 тыс. руб.) сопровождается значительной величиной затрат (если рассматривать себестоимость - это 357 638 тыс. руб. или + 69 101 тыс. руб. к 2010 г.);

- наибольшие значения валовой прибыли (63 081 тыс. руб.), прибыли от продаж (55 708 тыс. руб.) и чистой прибыли (37 524 тыс. руб.), а следовательно, и рентабельности продаж (15,84%) характерны для 2010 г.;

- в 2012 г. наблюдается снижение валовой прибыли и прибыли от продаж, но величина чистой прибыли превышает значение 2011 г. на 699 тыс. руб., это связано с получением предприятием доходов, не связанных с производственной деятельностью (арендных платежей) (рис. 1).

В современных рыночных условиях предприятию необходимо стремиться к тому объему прибыли, который позволил бы не только прочно удерживать позиции на рынке, но и обеспечивать динамичное развитие в условиях конкуренции. Анализ динамики валовой прибыли и рентабельности продаж по каждому виду производимой продукции позволит при слаженной работе финансовой и коммерческой служб адекватно оценивать текущую деятельность, анализировать отклонения и переориентировать экономические ресурсы на более прибыльный ассортимент [1, с. 146].

Колебания показателей прибыльности объясняется непропорциональным, относительно выручки, изменением себестоимости продукции. Предприятие направляет значительные финансовые ресурсы на организацию производства и повышение качества продукции. Величина расходов по обычным видам деятельности в наибольшей степени влияет на себестоимость продукции. Анализ расходов по обычным видам деятельности представлен в табл. 3.

Таблица 3. Анализ расходов по обычным видам деятельности ОАО «Механика»

| Показатель | 2010 г. | 2011 г. | 2012 г. | Изменение (+, -) | |

| 2011-2010 гг. | 2012-2011 гг. | ||||

| 1. Выручка, тыс. руб. | 351 618 | 413 760 | 319 031 | 62 142 | -94 729 |

| 2. Общие затраты по элементам, тыс. руб. | 295 910 | 368 389 | 336 967 | 72 479 | -31 422 |

| 2.1. Материальные расходы, тыс. руб. | 93 385 | 127 184 | 75 931 | 33 799 | -51 253 |

| 2.2. Расходы на оплату труда с отчислениями на социальные нужды, тыс. руб. | 156 584 | 197 576 | 171 133 | 40 992 | -26 443 |

| 2.3. Амортизация, тыс. руб. | 896 | 1 330 | 1 237 | 434 | -93 |

| 2.4. Прочие расходы, тыс. руб. | 45 045 | 42 299 | 88 666 | -2 746 | 46 367 |

| 3. Затраты на 1 руб. продаж, коп. | 84,16 | 89,03 | 105,62 | 4,88 | 16,59 |

| 4. Материалоемкость, коп. | 26,56 | 30,74 | 23,80 | 4,18 | -6,94 |

| 5. Зарплатоемкость, коп. | 44,53 | 47,75 | 53,64 | 3,22 | 5,89 |

| 6. Амортизационная емкость, коп. | 0,25 | 0,32 | 0,39 | 0,07 | 0,07 |

| 7. Прочая расходоемкость, коп. | 12,81 | 10,22 | 27,79 | -2,59 | 17,57 |

На основании анализа расходов предприятия можно сделать вывод о том, что производство является материалоемким и зарплатоемким. На предприятии, в зависимости от категории работников, действует как постоянная (оклад), так и переменная (сдельно-премиальная и повременно-премиальная) система начисления заработной платы. Сложившаяся ситуация свидетельствует о значительном вкладе в себестоимость продукции (влияющей на показатели прибыльности деятельности предприятия) как постоянных, так и переменных расходов. А значит, регулированию подлежат обе группы расходов. Значительный износ активной части основных фондов и необходимость их замены открывает такие возможности регулирования издержек, как внедрение ресурсосберегающих технологий (например, в части замены и модернизации энергоемкого промышленного оборудования).

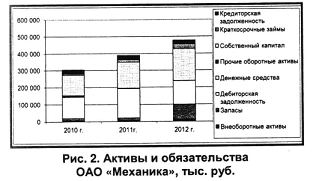

Структурно-динамический анализ баланса ОАО «Механика» и анализ финансовой устойчивости свидетельствуют о росте имущественного потенциала, финансируемом из внутренних источников. Соотношение активов и источников их финансирования ОАО «Механика» иллюстрирует рис. 2.

За рассматриваемый период имущественное и финансовое состояние предприятия имеет следующие характеристики:

- ОАО «Механика» способно обеспечить собственными средствами свои запасы и затраты (коэффициент обеспеченности собственными оборотными средствами составил 0,79 в 2012 г.), предприятие характеризуется абсолютной устойчивостью финансового состояния, а абсолютно и быстро ликвидные активы превышают все текущие обязательства предприятия;

- в структуре капитала организации преобладает собственный капитал (более 79%), доля краткосрочных обязательств - немногим более 20%, долгосрочных - менее 0,1%;

- предприятие не привлекает долгосрочный заемный капитал, на краткосрочные кредиты (предоставляемые собственниками на льготных условиях) и займы на конец 2012 г. приходится 11,46% в структуре капитала (ранее - 6,02% и 6,054%). ОАО «Механика» придерживается умеренно-консервативной политики привлечения новых финансовых ресурсов;

- доля чистого оборотного капитала в собственном капитале (коэффициент маневренности собственных оборотных средств в 2012 г. составил 0,94) и коэффициент обеспеченности собственными средствами (минимальный уровень - 0,78) свидетельствуют о высокой возможности проведения независимой финансовой политики. В то же время они отражают внутренний финансовый потенциал предприятия, который необходимо использовать [6].

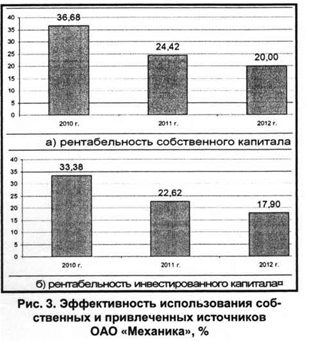

Анализ показателей деловой активности и рентабельности предприятия обнаруживает тенденции снижения эффекта от вложенного капитала (рис. 3).

Рентабельность собственного капитала снизилась с 36,68% в 2010 г. до 20,0% в 2012 г., в сложившихся на конец 2012 г. условиях невозможно использование эффекта финансового рычага. Также снизилась рентабельность всего инвестированного капитала (на 10,76% в 2011 г. и на 4,71% в 2012 г.). Это означает, что при достаточной обеспеченности предприятия финансовыми ресурсами существуют резервы более интенсивного использования вложенных средств.

Следует отметить, что отдача капитала зависит как от интенсивности производственно-сбытовой деятельности, так и от пропорций распределения финансовых ресурсов по формам функционирования.

При этом основная часть капитала ОАО «Механика» используется на формирование оборотных активов.

Оборотные активы обслуживают текущую производственно-коммерческую деятельность предприятия и имеют форму полностью потребляемых (видоизменяющих свою форму) в течение одного операционного цикла. Состав и динамика оборотных активов ОАО «Механика» приведены в табл. 4.

Таблица 4. Структура и динамика оборотных активов ОАО «Механика»

| Показатель | Остатки по балансу, тыс. руб. | Темп роста, % | Структура, % | |||||

| 2010 г. | 2011 г. | 2012 г. | 2011-2010 г. | 2012-2011 г. | 2010 г. | 2011 г. | 2012 г. | |

| Запасы | 13 708 | 13 337 | 88 416 | 97,29 | 662,94 | 9,39 | 7,16 | 38,79 |

| НДС по приобретенным ценностям | 296 | 13 | 0 | 4,39 | 0,00 | 0,20 | 0,01 | 0,00 |

| Дебиторская задолженность | 123 975 | 171 328 | 139 007 | 138,20 | 81,14 | 84,91 | 91,92 | 60,99 |

| Финансовые вложения | - | - | 200 | - | - | 0,00 | 0,00 | 0,09 |

| Денежные средства и денежные эквиваленты | 3 186 | 114 | 284 | 3,58 | 249,12 | 2,18 | 0,06 | 0,12 |

| Прочие оборотные активы | 4 842 | 1 600 | 5 | 33,04 | 0,31 | 3,32 | 0,86 | 0,00 |

С 2012 г. значительно увеличилась общая величина и удельный вес запасов в оборотных активах ОАО «Механика» (т.е. доля активов, имеющих материально-вещественную форму1) с 9,39% в 2010 г. до 38,79 % в 2012 г. Наибольший удельный вес, по-прежнему, имеет дебиторская задолженность. А снижение объема продаж в 2012 г. до 351 618 тыс. руб. по сравнению с предыдущими периодами (и с плановым значением в 468 758 тыс. руб.) привело к дополнительной иммобилизации средств в запасах и дебиторской задолженности (табл. 5).

1 Коэффициент имущества производственного назначения составлял 0,13 в 2010 г., 0,11 - в 2011 г. и 0,42 - в 2012 г.

Таблица 5. Анализ эффективности использования оборотных активов ОАО «Механика»

| Наименование показателя | Оборачиваемость, об. | Рентабельность, % | Относительная экономия (-)/перерасход (+), тыс. руб. | |||||

| 2010 г. | 2011 г. | 2012 г. | 2010 г. | 2011 г. | 2012 г. | 2011 к 2010 г. | 2012 к 2011 г. | |

| Оборотные активы (всего) | 2,69 | 2,49 | 1,54 | 28,71 | 20,25 | 16,59 | 14580,954 | 84193,839 |

| Запасы | 18,59 | 30,60 | 6,27 | 198,44 | 248,91 | 67,53 | -2793,636 | 78132,463 |

| Дебиторская задолженность | 3,27 | 2,80 | 2,06 | 34,88 | 22,80 | 22,14 | 25442,704 | 6903,986 |

| Финансовые вложения | - | - | 1595,1 6 | - | - | 17179 | 0,000 | 200,000 |

| Денежные средства и денежные эквиваленты | 110,36 | 250,76 | 1603,1 7 | 1178 | 2040 | 17265 | -3635,067 | 196,100 |

| Прочие оборотные активы | 142,27 | 128,46 | 397,55 | 1518 | 1045 | 4281 | -4097,734 | -1228,685 |

Снижение рентабельности запасов и дебиторской задолженности и, в итоге, всех оборотных активов вызвано колебаниями спроса на продукцию предприятия, что вместе с ростом затрат привело к уменьшению отдачи от вложенных в оборотные активы средств с 28,71 % в 2010 г. до 16,59 в 2012 г.

Из результатов анализа составляющих запасов и дебиторской задолженности приблизительное время нахождения средств в сырье и материалах на складах снизилось в 2011 г. до 4,98 дня и 6,62 дня соответственно, но увеличилось в 2012 г. до 19,48 дня и 38,6 дня. Плановый объем продаж в 2010 г. составил 264 594 тыс. руб. (фактический - 351 618 тыс. руб.), в 2011 г. 439 073 (фактический - 413 760 тыс. руб.), в 2012 г. 468 758 тыс. руб. (фактический - 319 031 тыс. руб.) (табл. 6).

Таблица 6. Оборачиваемость отдельных видов и групп запасов и дебиторской задолженности ОАО «Механика»

| Наименование показателя | Доля в оборотных активах, % | Период оборота, дн. | Изменение, дн. | |||||

| 2010 г. | 2011 г. | 2012 г. | 2010 г. | 2011 г. | 2012 г. | 2011-2010 г. | 2012-2011 г. | |

| Запасы | 9,39 | 7,16 | 38,79 | 19,63 | 11,93 | 58,21 | -7,70 | 46,28 |

| Сырье, материалы и другие аналогичные ценности | 3,15 | 3,59 | 12,00 | 7,95 | 4,98 | 19,48 | -2,97 | 14,50 |

| Затраты в незавершенном производстве | 5,84 | 3,47 | 26,76 | 8,77 | 6,62 | 38,60 | -2,16 | 31,98 |

| Дебиторская задолженность | 84,91 | 91,92 | 60,99 | 111,67 | 130,25 | 177,53 | 18,58 | 47,27 |

| Дебиторская задолженность покупателей и заказчиков | 51,69 | 75,62 | 49,72 | 71,75 | 95,46 | 145,46 | 23,71 | 50,00 |

| Дебиторская задолженность по авансам выданным | 2,63 | 2,19 | 7,58 | 3,36 | 3,49 | 12,22 | 0,13 | 8,72 |

| Прочая расходоемкость | 30.59 | 14.11 | 3.69 | 36.56 | 31.30 | 19.85 | -5.26 | -11.45 |

И если состояние запасов во многом является результатом планирования, то состояние дебиторской задолженности - результат отношений предприятия с контрагентами. При управлении дебиторской задолженностью приоритетным является быстрый сбыт продукции, на втором месте - срок инкассации дебиторской задолженности [5].

Финансовый цикл ОАО «Механика» имеет классический характер. Его структура представлена на рис. 4.

В рассматриваемом периоде увеличивается продолжительность финансового цикла: за счет увеличения периода погашения краткосрочной дебиторской задолженности (+18,58 дня в 2011 г. и +47,27 дня в 2012г.), а также времени обращения запасов и затрат в 2012 г. на 46,28 дня по сравнению с 2011 г. Время обращения запасов и затрат (приблизительная величина производственного цикла), а также период погашения дебиторской задолженности изменяются в зависимости от интенсивности производственно-коммерческой деятельности предприятия: сокращение запасов в 2011 г. и возрастание величины дебиторской задолженности объясняются возросшим объемом реализации (+62 142 тыс. руб. к 2010 г.), а его снижение на 94 729 тыс. руб. в 2012 г. привело к дополнительной иммобилизации средств в запасах и дебиторской задолженности (ОАО «Механика» среднее предприятие со средней степени инерционности).

Основную часть внеоборотных активов ОАО «Механика» составляют основные средства, их структура в 2010-2012 гг. (по первоначальной стоимости) представлена на рис. 5.

Основные фонды участвуют в процессе производства длительное время (более одного производственного цикла). В табл. 7 сведены показатели эффективности использования собственных производственных фондов ОАО «Механика».

Таблица 7. Анализ эффективности использования собственных основных фондов ОАО «Механика»

| Наименование | Значения показателя | Изменение | |||

| 2010 г. | 2011 г. | 2012 г. | 2011-2010г. | 2012-2011г. | |

| Выручка, тыс.руб. | 351618 | 413760 | 319031 | 62142 | -94729 |

| Среднегодовая стоимость ОС, тыс.руб. | 39564,5 | 40675 | 42747 | 1110,5 | 2072 |

| Среднегодовая стоимость активной части основных средств, тыс.руб. | 23446 | 24498 | 26593,5 | 1052 | 2095,5 |

| Удельный вес активной части в общей стоимости основных средств, % | 59,26 | 60,23 | 62,21 | 0,97 | 1,98 |

| Фондоотдача основных средств, руб. | 8,89 | 10,17 | 7,46 | 1,29 | -2,71 |

| Фондоотдача активной части ОС, руб. | 15,00 | 16,89 | 12,00 | 1,89 | -4,89 |

| Фондоемкость производства и реализации продукции, руб. | 0,23 | 0,20 | 0,27 | -0,03 | 0,07 |

| Фондорентабельность, % | 0,47 | 0,41 | 0,40 | -0,06 | -0,01 |

| Фондовооруженность труда, тыс.руб. | 92,98 | 96,16 | 103,25 | 3,17 | 7,10 |

| Соотношение собственных и арендованных основных средств | 1,16 | 1,20 | 1,16 | 0,05 | -0,04 |

По результатам анализа видно, колебания выручки приводят к тому, что в разные периоды основные фонды предприятия работают с разной отдачей. Кроме того, возрастание условно-постоянных затрат, таких как амортизация, при вводе в эксплуатацию новых основных средств и неполном их использовании, в итоге, являются одной из причин снижения фондорентабельности со значения 0,47 в 2010 г. до 0,40 в 2012 г.

Возрастание фондоемкости и фондовооруженности труда являются, с одной стороны, результатом выбытия основных средств. С другой стороны, это результат замены морально устаревших основных средств новыми в рамках мероприятий по автоматизации и модернизации производства. Указанные процессы идут нарастающими темпами, о чем свидетельствуют увеличение коэффициента поступления основных средств с 0,038 в 2010 г. до 0,081 в 2012 г. и сокращение срока обновления основных фондов с 25,5 лет в 2010 г. до 11,57 лет в 2012 г. (табл. 8).

Таблица 8. Движение и техническое состояние основных фондов ОАО «Механика»

| Показатель | Уровень показателя | Изменение показателя | |||

| 2010 г. | 2011 г. | 2012 г. | 2011-2010 г. | 2012-2011 г. | |

| Коэффициент поступления | 0,038 | 0,042 | 0,081 | +0,004 | +0,039 |

| Коэффициент выбытия | 0,012 | 0,014 | 0,014 | +0,002 | +0,001 |

| Коэффициент износа | 0,886 | 0,882 | 0,879 | -0,004 | -0,004 |

| Коэффициент годности | 0,114 | 0,118 | 0,121 | +0,004 | +0,004 |

| Срок обновления основных фондов, лет | 25,500 | 23,145 | 11,568 | -2,355 | -11,578 |

Высокие значения коэффициента износа и соответственно, низкие значения коэффициента годности основных средств, свидетельствуют о значительной степени износа производственного парка. Расчет показателей движения и технического состояния основных фондов по отдельным группам, показывает, что наибольшая степень износа характерна для зданий, сооружений, машин и оборудования (коэффициент износа для которых составляет 0,99; 0,94 и 0,88 по годам анализируемого периода).

В результате значительный износ основных средств, находящихся на балансе общества и неполная загрузка производственных мощностей выводят задачу управления основными средствами на стратегический уровень (т.е. в область задач разработки финансовой политики предприятия).

Обобщающее представление об эффективности финансовой политики компании дает состояние денежного потока, в котором отражаются результаты всех решений в области формирования и эффективности использования финансовых ресурсов.

Движение денежных средств по текущей деятельности вносит наиболее существенный вклад в формирование денежного потока предприятия. На долю поступлений по текущей деятельности приходится 95,68% всех поступлений и 89,21% всех выплат в 2010 г., 84,49% и 93,334% - в 2011 г. и 91,15% и 98,68% в 2012 г. соответственно. Динамика поступлений и выплат по текущей деятельности представлена на рис. 6.

По результатам анализа денежного потока, генерируемого предприятием за 2010-2012 гг., обнаруживается снижение доли положительного денежного потока по операционной деятельности, рост расходов по текущей деятельности привел к отрицательному сальдо. С 2011 г. предприятие привлекает краткосрочные займы не только под финансирование инвестиционной деятельности, но и для покрытие разрывов между поступлениями и платежами по текущей. Рост расходов связан, главным образом, с возрастающим темпом роста оплаты труда даже при снижении выручки и денежных поступлений. С другой стороны, уже устоявшаяся кадровая политика предприятия предполагает поддержание заработной платы работников на достаточно высоком уровне. А значит, резервы сокращения расходов необходимо искать среди других статей. Кроме того, введение бонусной части как способ взаимоувязки результативности работы предприятия и оплаты труда работников предполагает значительные организационные изменения и должно сопровождаться взвешенным анализом последствий такого решения (как положительных, так и отрицательных) [8, с. 158].

Финансовая деятельность общества ограничивается получением и погашением займов, а также предоставлением займов другим организациям (и те, и другие с 2011 г. являются беспроцентными). Краткосрочные заимствования используются как один из источников финансирования деятельности предприятия, их доля в общем объеме поступлений составила 4,31% всех поступлений в 2010 г., 10,5% - в 2011 г. и 8,79% - в 2012 г. Принятие краткосрочных обязательств потребует оттока (погашения) в будущем.

Инвестиционная деятельность предприятия связана с оттоком денежных средств: предприятие финансирует вложения во внеоборотные активы (1 511 тыс. руб. в 2010 г., 4 298 тыс. руб. в 2011 г. и 1 725 тыс. руб. в 2012 г.), а также с 2012 г. предоставляет займы другим организациям (в размере 1723 тыс. руб.) и приобретает акции других предприятий (2 тыс. руб.), в будущем вероятен приток денежных средств.

Финансовая политика должна обеспечить рост кэш флоу в долгосрочной перспективе и усиление финансовой устойчивости предприятия, получение такого эффекта возможно при окупаемости вложений во внеоборотные активы и оптимизации операционной политики (поступления и платежи по текущей деятельности вносят наиболее существенный вклад в формирование чистого денежного потока). За период 2010-2012 гг. произошло увеличение затрат на 1 руб. реализованной продукции, т.е. удельного веса себестоимости в цене реализации продукции, что привело к снижению маржи предприятия. Это значит, что необходимо контролировать обоснованность роста затрат и искать пути их разумной оптимизации, поскольку осуществление текущих затрат способно обеспечить функционирование общества в краткосрочной перспективе, но в то же время лишить предприятия части ресурсов долгосрочного развития [4, с. 32].

Значительная степень износа производственного парка ОАО «Механика» определяет важность дальнейших мероприятий по модернизации и автоматизации производства, соответствие их вектору развития (стратегии) предприятия, а также обеспеченность источниками финансирования.

Анализ управления оборотными активами показывает, что темп их роста опережает темп роста оборота, а также снижение показателей оборачиваемости оборотных активов и отдельных их частей. Такая ситуация компенсируется увеличением продаж в последующих периодах, но в то же время может усугубиться при неблагоприятной конъюнктуре рынка. Необходимо оценить возможность использования более гибких методов прогнозирования объема продаж (например, адаптивные модели, учитывающие более свежие данные с большим весом). Также повышается значение инструментов контроля: контроль состояние спроса, движения дебиторской задолженности, складских запасов во избежание избыточного их уровня. Необходимо проанализировать целесообразность более гибких подходов к управлению отдельными частями оборотных активов, в целях их оптимизации (регулирование уровня страховых запасов, выявление неликвидных запасов, возможности их реализации).

Вышеперечисленное определяет проблемные зоны в деятельности ОАО «Механика», которые следует рассмотреть в рамках финансовой политики предприятия, взаимосвязи и взаимодействия ее отдельных направлений.

Таким образом, среди основных проблем финансового управления ОАО «Механика» были выделены:

- удлинение операционного и финансового циклов и; соответственно, возрастающая потребность в дополнительных источниках финансирования операционной деятельности;

- снижение прибыльности работы предприятия.

Для решения данных проблем предложены мероприятия по совершенствованию системы управления запасами ОАО «Механика» с использованием данных ABC-XYZ анализа номенклатуры запасов (табл. 9).

Таблица 9. Общая статистика интегрированного ABC/XYZ-распределения

|

Категория ABC ↓ |

Категория XYZ | X | Y | Z | Всего |

| Критерий | Вариация <10% | Вариация < 25% | Вариация > 25% | ||

| А | 20% позиций | 4 тов. гр. | 6 тов. гр. | 39 тов. гр. | 49 тов. гр. |

| В | 30% позиций | 32 тов. гр. | 7 тов. гр. | 34 тов. гр. | 73 тов. гр. |

| С | 50% позиций | 68 тов. гр. | 9 тов. гр. | 36 тов. гр. | 113 тов. гр. |

| Всего | 104 тов. гр. | 22 тов. гр. | 109 тов. гр. | 235 тов. гр. | |

На основе ABC-XYZ анализа сформулированы следующие рекомендации:

- для запасов по группе наибольшей и средней стоимости и стабильного потребления (AX’ и ВХ) можно использовать технологию доставки «точно в срок». При этом запасы группы А (наибольшей стоимости) целесообразно формировать на основе прямых связей с поставщиками;

- для групп BY, BZ и CY, CZ (средней или минимальной стоимости и высокой вариации спроса) - установить максимальный и минимальный уровень запасов;

- запасы группы CY и CZ могут обеспечиваться за счет оперативных закупок по мере возникновения потребности с минимальными запасами;

- для запасов групп Y и Z целесообразно использовать схему перераспределения ресурсов между отдельными производственными участками / складами на случай их локального дефицита.

В то же время обнаружена возможность минимизации остатков производственных ресурсов по 12 позициям запасов, по которым было только поступление, и по позициям со стабильным потреблением, но средним или высоким вкладом в формирование остатков, что позволит предотвратить вовлечение в оборот дополнительных средств.

Также предложена модель контроля запасов предприятия, состоящая из следующих восьми блоков.

1. Контроль за соблюдением норм расхода всех видов ресурсов. Целесообразным в данном случае представляется материальное и моральное стимулирование работников за экономию ресурсов и сокращение непроизводительных расходов и потерь.

2. Установление финансовых нормативов для контроля за сверхнормативным вовлечением средств в оборот, которые могут устанавливаться по трем статьям - сырье и материалы, незавершенное производство, готовая продукция или по укрупненной номенклатуре запасов и не должны превышаться.

3. Аналитический учет запасов в разрезе складских ячеек (по номенклатуре и классификационным группам). Система учета также должна содержать данные обо всех отгрузках и получении товаров, обеспечивать возможность получения точных данных о запасах в пути и в наличии. Целесообразным является минимизация времени занесения в учетную систему сведений о движении товарно-материальных ценностей (ТМЦ), а также минимизация времени выполнения заказов по приобретению и распределению сырья и материалов.

4. Организация мониторинга запасов [2, с. 41].

5. Выявление отклонений в процессе использования ресурсов. Здесь осуществляется оперативный техникоэкономический и факторный анализ производственных ситуаций на базе учетной информации об отклонениях от норм издержек производства, что позволяет своевременно их урегулировать, а также отслеживать фактические тенденции изменения норм с учетом времени.

6. Координация различных служб предприятия для выявления и устранения неактуальных запасов по установленным критериям:

- наличие длительно неиспользуемых запасов ТМЦ, например, более 12 месяцев;

- вывод ТМЦ из технологии производства;

- большие запасы, малое потребление.

7. Внутренний аудит эффективности использования ресурсов, который может быть построен на основе определения следующих показателей:

- коэффициента оборачиваемости запасов;

- продолжительности оборота;

- отношения цены закупки к среднерыночной цене;

- наличия дефицита или излишка запасов.

8. Выбор корректирующих воздействий. По результатам контроля могут приниматься оперативные, тактические и стратегические решения, которые могут заключаться в необходимости проведения инвентаризация запасов, пересмотре действующих норм, экономическом расчете потребности в запасах с учетом меняющейся экономической ситуации и др.

Для рационального управления дебиторской задолженностью предлагаются следующие мероприятия:

- прогноз платежей и отслеживание объемов заказываемых партий и регулярности взаимодействия для клиентов категории А (ОАО «Российские железные дороги», ОАО «Разрез Тугнуйский», ОАО «Научно-исследовательский и проектно-конструкторский институт информатизации, автоматизации и связи на железнодорожном транспорте (ОАО «НИИАС») др.);

- контроль объема и качества дебиторской задолженности на основе сроков ее погашения;

- использование кредитных лимитов в качестве меры сдерживания отвлечения средств в дебиторскую задолженность;

- оценка надежности новых контрагентов при предоставлении отсрочки платежа;

- система скидок и штрафов;

- использование способов добровольного урегулирования задолженности [9, с. 76].

Для оценки резервов повышения прибыли проанализирован вклад отдельных элементов затрат в формирование себестоимости продукции. На основе статистического анализа было установлено, что снижение материальных затрат на 1% позволит снизить себестоимость реализуемой продукции на 0.36, снижение затрат на оплату труда с отчислениями на социальные нужды - на 0,75%, снижение прочих затрат - на 0,02%.

В качестве путей снижения материальных затрат применимы контроль над соответствием фактических норм расхода технологическим нормам, мотивация персонала, приобретение ресурсосберегающих технологий и пересмотр норм расхода сырья и материалов, а также поиск новых перспективных поставщиков и установление прямых связей с ними. Для снижения зарплатоемкости целесообразным является автоматизация производства с целью повышения производительности труда и, в качестве возможного направления, совершенствование системы оплаты труда. Как направление снижения затрат применим также функционально-стоимостной анализ управленческих процессов или изделий [7, с. 149].

Предложенные мероприятия позволят обеспечить долгосрочную конкурентоспособность и повышение рентабельности основной деятельности ОАО «Механика».

Литература

1. Басовский Л.Е. Финансовый менеджмент [Текст] : учеб. / Л.Е. Басовский. - М.: ИНФРА-М, 2009. - 240 с.

2. Зимакова Л.А. Совершенствование организации контроля за остатками производственных ресурсов на предприятиях [Текст] / Л.А. Зимакова // Экономический анализ: теория и практика. - 2009. - №9. - С. 41-46.

3. Козлова Е.А. Управление элементами оборотных активов [Текст] / Е.А. Козлова // Экономика, статистика и информатика. - 2013. - №3. - С. 40-44.

4. Новичкова О.В. Выбор рационального метода ценообразования в рамках формирования финансовой политики предприятия [Электронный ресурс] / О.В. Новичкова // NB: Финансы и управление. - 2014. - №4. - С. 25-43. URL: http://e-notabene.ru/flc/article_13936.html.

5. Тагирова O.A. Управление деловой активностью организации [Электронный ресурс] / О.А. Тагирова, М.Ю. Федотова // Современные проблемы науки и образования. - 2014. - №6. URL: http://www.science-education.ru/120-15694.

6. Федотова М.Ю. Оценка источников финансирования деятельности организации и пути их оптимизации [Электронный ресурс] / М.Ю. Федотова, О.А. Тагирова // Современные проблемы науки и образования. - 2014. - №6. URL: www.science-education.ru/120-15521.

7. Федотова М.Ю. Прогнозирование финансового развития компании с использованием экономикоматематических методов [Текст] / М.Ю. Федотова, О.В. Прокофьев // Аудит и финансовый анализ. - 2015.-№2.-С. 141-149.

8. Федотова М.Ю. Управление денежными потоками организации [Текст] / М.Ю. Федотова // Бухгалтерский учет, анализ, аудит и налогообложение: проблемы и перспективы : сб. ст. Ill Всеросс. науч.-практ. конф. / МНИЦ ПГСХА. - Пенза : РИО ПГСХА, 2015. - С. 157-161.

9. Федотова М.Ю. Управление оборотным капиталом на предприятии [Текст] / М.Ю. Федотова // Инновационные технологии научных исследований социально- экономических процессов : сб. ст. IV Междунар. науч.- практ. конф. - Пенза : ПДЗ, 2006. - С. 76-79.

РЕЦЕНЗИЯ

Актуальность данного исследования заключается в том, что разработка грамотной финансовой политики является необходимым условием для эффективной работы любого предприятия. Создание высокоэффективной системы управления финансами требует профессионального подхода и глубоких знаний в сфере экономики и бухгалтерского учета, поэтому разработка финансовой политики компании требует участия опытных специалистов. Построение финансовой политики побуждает предпринимателей ясно представлять намеченные цели, способы, приемы, средства, механизмы и возможности их достижения. Игнорирование финансовой политики приводит к потере целеустремленности, ясного представления целей финансового управления, к неадекватному выбору форм, способов, приемов, средств и механизмов управления финансами. Такие процессы сопровождаются потерей динамичности, стабильности, финансовой устойчивости в работе организаций.

Научная новизна и практическая значимость. В статье дана оценка эффективности проводимой финансовой политики Открытого акционерного общества (ОАО) «Механика». Проведен анализ ликвидности, финансовой устойчивости и деловой активности организации; большое внимание уделено оценке финансовых результатов исследуемой организации. Проводится оценка эффективности управления по целому комплексу направлений, включая управление запасами, дебиторской задолженность, затратами предприятия и др. На основе проведенного анализа предлагаются рекомендации по определению стратегических направлений развития, совершенствованию системы управления запасами и оптимизации размера дебиторской задолженности. Предложенные рекомендации имеют несомненную практическую ценность и могут быть использованы в управлении финансами российских коммерческих организаций.

Заключение: рецензируемая статья отвечает требованиям, предъявляемым к научным публикациям, и может быть рекомендована к опубликованию.

Бондина Н.Н., д.э.н., профессор, заведующий кафедрой «Бухгалтерский учет, анализ и аудит» Пензенской государственной сельскохозяйственной академии

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ