Учет и контроль резервов по сомнительным долгам

О.Н. Кузнецова

к э.н., доцент,

доцент кафедры бухгалтерского учета и налогообложения

Брянского государственного университета

им. академика И.Г. Петровского (г. Брянск)

Финансовый журнал

№4 2019

Аннотация

Сомнительная дебиторская задолженность негативно влияет на финансовое состояние любого предприятия, поэтому важно правильно ее учитывать. Цели исследования — оценить результаты внедрения методики учета резервов по сомнительным долгам в России, предложить пути развития учетно-контрольных мероприятий для данного бухгалтерского участка. В процессе исследования применялись методы: наблюдение и анализ, элементы метода бухгалтерского учета (документация, инвентаризация, счета и двойная запись, балансовое обобщение). Автор изучил практику финансового и налогового учета сомнительной задолженности и резервов для нее, результаты внешнего аудита в 45 российских организациях из различных регионов. Среди них были хозяйствующие субъекты различных сфер деятельности и размеров. Исследование показало, что все малые предприятия пользуются правом не создавать резервы по сомнительным долгам в финансовом учете. Находясь на специальных налоговых режимах, они не формируют их и в налоговом учете. Среди остальных фирм было выявлено семь, в которых резервы по сомнительной задолженности не начислялись, что привело к искажению их финансовой отчетности. Автор рекомендует предотвращать подобные нарушения путем применения самоаудита расчетов с дебиторами, в связи с чем им был разработан проверочный лист, включающий примерный опросник и перечень контрольно-аналитических процедур. Центральное место среди них отводится инвентаризации расчетов с дебиторами и оценке возможных кредитных убытков для расчета резервов по сомнительным долгам. Эти рекомендации помогут контролировать достоверное отражение сведений о дебиторской задолженности в бухгалтерской отчетности предприятий и следить за компетентностью бухгалтеров.

Введение

В процессе расчетов предприятия с дебиторами нередко возникает сомнительная задолженность. Согласно Налоговому кодексу РФ (НК РФ), сомнительный долг — это просроченный, необеспеченный долг, возникший в результате реализации продукции (товаров, работ, услуг)1. В соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ № 34н в состав сомнительной задолженности включаются любые просроченные, необеспеченные долги2.

1 Налоговый кодекс РФ (часть вторая), гл. 25. Введена Федеральным законом от 06.08.2001 № 110-ФЗ. URL: http://www.consultant.ru/document/cons_doc_LAW_19671/.

2 Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ. Введено Приказом Минфина России от 29.07.1998 № 34н. URL: http://www.consultant.ru/document/cons_doc_LAW_20081/.

Следовательно, критерии признания сомнительных долгов в налоговом и финансовом учете разнятся. В целях бухгалтерского (финансового) учета они шире, поэтому сомнительные долги возникают при расчетах:

- с покупателями и заказчиками (когда они вовремя не погасили задолженность по отгруженной им продукции (товарам), выполненным работам, оказанным услугам;

- с поставщиками и подрядчиками (если те после перечисленной им предоплаты вовремя не отгрузили продукцию (товары), не выполнили работы, не оказали услуги);

- с заемщиками (в случае задержки погашения выданных им займов и начисленных процентов по ним);

- с учредителями (по невнесенному своевременно имуществу в счет погашения вклада);

- с работниками предприятия (по выданным подотчетным суммам, не подкрепленным авансовыми отчетами) и т.д. [Кузнецова О. Н., 2017].

В налоговом учете сомнительная задолженность имеет четко установленные критерии:

- возникла в связи с реализацией товаров, работ, услуг (т. е. другие основания категорически не приемлемы);

- не погашена в сроки, установленные договором (т. е. мнение руководства организации-дебитора о невозможности получения долга в более ранние сроки, как для целей бухгалтерского учета, не учитывается);

- нет обеспечения залогом, поручительством или банковской гарантией [Никитина В. Ю., 2018].

В ходе контроля сомнительных долгов необходимо учитывать как особенности формирования резервов в зависимости от категории дебиторов, так и порядок их использования на погашение зависших сумм в бухгалтерском и налоговом учете.

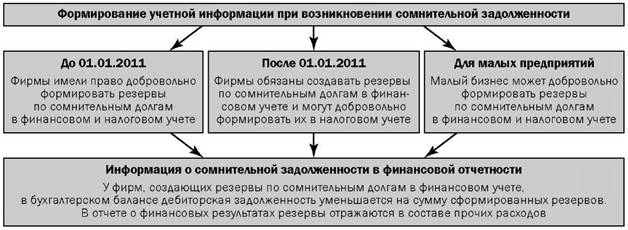

Методика ведения учета при возникновении сомнительных долгов имеет определенную специфику (рис. 1).

Рисунок 1. Краткий алгоритм формирования учетной информации при возникновении сомнительных долгов

Источник: составлено автором на основе НК РФ и ПБУ 8/2010/ Source: compiled by the author based on the Tax Code of the Russian Federation and PBU 8/2010.

Особое место занимает порядок образования резервов по сомнительным долгам в налоговом учете. Поскольку в рамках общей системы налогообложения любые резервы уменьшают налогооблагаемую прибыль в отчетном (налоговом) периоде, то по отношению к ним применяются определенные ограничительные меры. Для резервов по сомнительным долгам они включают два вида ограничений:

- по длительности просрочки: если она по сомнительным долгам составляет менее 45 календарных дней, резервы не формируются; если просрочка от 45 до 90 календарных дней, резервы создаются в размере 50 % от величины сомнительной задолженности; если просрочка свыше 90 календарных дней, резервы образуются в размере полной суммы сомнительной задолженности;

- по совокупному объему резервов по сомнительным долгам: в течение налогового периода, по итогам отчетных периодов общая сумма резервов не должна превышать большую из двух величин — 10 % от выручки за прошлый налоговый период или 10 % от выручки за текущий отчетный период.

В финансовом учете не предусмотрены критерии определения величины резерва, поэтому большинство практикующих бухгалтеров используют для расчета налоговую методику. За рубежом данный вопрос часто зависит от профессионального суждения бухгалтера [Cohen J. R. et al., 2013]. При этом существуют различные методики расчета подобных резервов. Их можно объединить в две группы:

- метод процентов от нетто-продаж (в учетной политике фирмы устанавливается максимальный размер резерва, равный определенному проценту от выручки за отчетный период; такой процент утверждается на основе данных об отношении сомнительной задолженности к выручке от продаж за три-пять предшествующих лет);

- метод учета счетов по срокам оплаты (в учетной политике компании устанавливаются конкретные величины длительности просрочки по долгам покупателей и заказчиков, при появлении которых следует формировать резервы по сомнительным долгам).

В то же время в странах с континентальной моделью бухгалтерского учета (в Германии, Франции, Австрии и пр.), так же как и в России, действуют регуляторные ограничения, устанавливаемые государством в отношении максимального размера указанных резервов.

Согласно МСФО 9 «Финансовые инструменты»3 дебиторская задолженность считается первичным (простым) финансовым активом, и на каждую отчетную дату по ней следует создавать оценочный резерв в размере ожидаемых кредитных убытков.

3 МСФО 9 «Финансовые инструменты». URL: http://bmcenter.ru/Files/IFRS-9.

Примеры ситуаций, сигнализирующих о таких потенциальных убытках:

- серьезные изменения в ожидаемых финансовых результатах деятельности и поведении дебиторов;

- существующее или ожидаемое падение внутреннего кредитного рейтинга дебиторов;

- имеющиеся или прогнозируемые изменения экономических условий на рынке;

- значительный рост кредитного риска по остальным финансовым инструментам дебиторов и пр.

Методика расчета резерва по сомнительным долгам в соответствии с МСФО 9 предполагает использование двух подходов — общего и упрощенного. Причем фирма имеет право применять одновременно оба подхода для разных типов дебиторской задолженности:

- в отношении торговой дебиторской задолженности и договорных активов (по МСФО 15) со значительным компонентом финансирования (т. е. с длительным кредитным периодом), а также дебиторской задолженности в связи с арендой можно использовать как общий, так и упрощенный подход;

- для торговой дебиторской задолженности и договорных активов (по МСФО 15) без значительного компонента финансирования следует обязательно использовать только упрощенный подход.

Общий подход является более сложным, он связан с признанием обесценения дебиторской задолженности, состоящего из трех стадий. Убыток от такого обесценения учитывается или за 12 месяцев, или за весь срок погашения дебиторской задолженности. Упрощенный подход предписывает признавать ожидаемый кредитный убыток за весь срок действия дебиторской задолженности.

При расчете резервов по сомнительным долгам согласно МСФО 9 рекомендуется применять матрицу резервов, которая учитывает убыток от обесценения на основе процентной ставки дефолта (коэффициента убытка) для однородных групп дебиторской задолженности. Например, ее можно разделить: по виду проданных товаров (работ, услуг), по географической принадлежности дебиторов, по валюте расчетов с дебиторами и т.д. А определение убыточности для каждой группы дебиторов фирма должна установить на основе собственного исторического опыта по получению кредитных убытков (за один-два года), откорректированного с учетом прогнозируемой информации (допустим, для розничных покупателей — это потенциальный уровень безработицы, для бизнес-клиентов — это размер ВВП, инфляции и пр.).

Значение использования метода резервирования в финансовом учете обусловлено требованием к достоверности бухгалтерской (финансовой) отчетности: если дебиторы просрочили с оплатой, значит, средства отвлечены из хозяйственного оборота и существует риск потери средств [Кузнецова О. Н., 2018]. Поэтому дебиторская задолженность экономического субъекта не может включать в себя такие рискованные долги. Ведь дебиторская задолженность считается наиболее ликвидным видом активов, соответственно, ее размер прямо отражается на уровне ликвидности и платежеспособности компании (что чрезвычайно важно для ее кредиторов и инвесторов).

В налоговом учете метод резервирования по сомнительной задолженности выполняет две функции для предприятия-налогоплательщика:

- дает возможность отсрочить или даже полностью уменьшить величину налога на прибыль организаций;

- сближает данные финансового и налогового учета.

Однако долгое время в российском финансовом учете создание резервов по сомнительным долгам было добровольным. Обязательность их формирования была связана с внедрением международной практики учета (после введения ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы», копирующего МСФО 37 «Резервы, условные обязательства и условные активы») [Хоружий Л. И., 2017].

Цель исследования — оценить опыт учета сомнительной задолженности отечественными предприятиями в процессе аудита и рекомендовать векторы развития контрольных мероприятий в отношении указанного учетного участка.

Методология исследования

Исследование основано на наблюдении и анализе, элементах метода бухгалтерского учета (документации и инвентаризации, счетах и двойной записи, балансовом обобщении). В процессе исследования производилась оценка практики финансового и налогового учета сомнительной задолженности и резервов под нее, а также результаты внешнего аудита в 45 российских организациях из различных регионов.

Выборка являлась случайной: для исследования отбирались предприятия из Центрального, Северо-Западного, Южного, Приволжского, Уральского, Сибирского, Дальневосточного, Северо-Кавказского федеральных округов. Организации представляли разные отрасли экономики и имели различные размеры деятельности.

Часть организаций проводила обязательный ежегодный аудит бухгалтерской отчетности, поэтому информационной базой для исследования послужили их аудиторские заключения. Четыре организации не обращались к услугам внешних аудиторов, поэтому автор осуществил самостоятельный контроль учета расчетов с дебиторами на них. Ограничением проведенного анализа является размер выборки предприятий.

Результаты и обсуждение

Контроль резервов по сомнительным долгам проводится при проверке расчетных операций, формирующих дебиторскую задолженность. Несмотря на то что создание резервов по сомнительным долгам в финансовом учете является обязательным для средних и крупных предприятий, часть из них по-прежнему не формируют данные резервы (табл. 1).

Таблица 1. Результаты статистической выборки российских организаций в части формирования резервов по сомнительным долгам, 2018 г. /

| Показатель | Значение |

| 1. Количество обследованных предприятий, ед. | 45 |

| В том числе: | |

| количество малых предприятий, ед. | 15 |

| 2. Количество предприятий, которые формируют резервы по сомнительным долгам в финансовом учете, ед. | 23 |

| В том числе: | |

| количество малых предприятий, создающих резервы по сомнительным долгам, ед. | 0 |

| 3. Количество предприятий, которые формируют резервы по сомнительным долгам в налоговом учете, ед. | 22 |

| 4. Доля предприятий, которые нарушают действующее законодательство в части формирования резервов по сомнительным долгам в финансовом учете, % | 15,6 |

Источник: составлено автором в результате обзорного наблюдения (по данным учета и аудита российских организаций)

Анализ табл. 1 показывает, что 15,6 % отечественных организаций из статистической выборки нарушают действующее законодательство, не создавая резервы по сомнительным долгам в финансовом учете. Все малые предприятия законно пользуются своим правом не формировать данные резервы. Причем в налоговом учете они не образуют их по причине использования специальных систем налогообложения. Большинство организаций, которые образуют резервы в финансовом учете, создают их и в налоговом учете. Лишь одно предприятие из выборки не формирует резервы по сомнительной задолженности в целях налогообложения, начисляя их в финансовом учете. Причина — использование специального режима в виде единого сельскохозяйственного налога (ЕСХН), в рамках которого резервы по сомнительной задолженности не учитываются при исчислении ЕСХН.

Что касается предприятий-нарушителей, то при проведении внешнего аудита были установлены факты искажения их финансовой отчетности. В итоге они получили модифицированные аудиторские заключения с оговоркой. Мнение с оговоркой предоставляется, если аудитор считает, что нельзя выразить безоговорочно положительное мнение, однако искажения бухгалтерской отчетности не настолько существенны и глубоки, чтобы предоставить отрицательное мнение либо отказаться от его выражения [Алексеев М. А., Дудин С. А., 2017].

Например, средняя по размеру сельскохозяйственная организация АО «Новый путь» (Владимирская область) проводила обязательный аудит бухгалтерской отчетности за 2018 г. Аудиторская фирма ООО «АПРПП» выявила наличие просроченной и ничем не обеспеченной дебиторской задолженности покупателей:

- по состоянию на 31.12.2017 — 2682 тыс. руб.;

- по состоянию на 31.12.2018 — 3296 тыс. руб.

Просрочка составляла более 90 календарных дней. Однако в АО «Новый путь» резервы по данной сомнительной задолженности не были образованы. В табл. 2 отражены последствия нарушения, выявленного в ходе аудиторской проверки.

Таблица 2. Искажение бухгалтерской отчетности АО «Новый путь» по состоянию на 31.12.2018 в результате отсутствия резервов по сомнительным долгам в финансовом учете

| Показатель | Сумма, тыс. руб. |

| 1. Завышение дебиторской задолженности в бухгалтерском балансе | 3296 |

| 2. Занижение прочих расходов в отчете о финансовых результатах | 3296 |

| 3. Завышение прибыли до налогообложения в отчете о финансовых результатах | 3296 |

| 4. Завышение чистой прибыли в бухгалтерском балансе и отчете о финансовых результатах | 3296 |

Источник: составлено автором в результате обзорного наблюдения (на основе аудиторского заключения для отчетности предприятия)

Следует отметить, что АО «Новый путь» является плательщиком ЕСХН, при расчете которого в составе расходов резервы не признаются. Поэтому величина чистой прибыли искажена именно на 3296 тыс. руб.

В табл. 3 представлены бухгалтерские записи, которые корректируют ошибки, допущенные в финансовом учете АО «Новый путь» в 2018 году.

Таблица 3. Бухгалтерские записи для АО «Новый путь», корректирующие искажение финансовой отчетности за 2018 г. /

| Содержание операции | Дебет | Кредит | Сумма, тыс. руб. |

| 1. Сформирован резерв по сомнительным долгам по состоянию на 01.01.2018 | 91/2 | 63 | 2682 |

| 2. Сформирован резерв по сомнительным долгам по состоянию на 31.12.2018 | 91/2 | 63 | 614 |

| 3. Резервы по сомнительным долгам уменьшают размер балансовой прибыли по состоянию на 31.12.2018 | 99 | 91 | 3296 |

| 4. Резервы по сомнительным долгам уменьшают размер чистой прибыли по состоянию на 31.12.2018 | 84 | 99 | 3296 |

Источник: составлено автором

Еще одно предприятие-нарушитель из обследованной выборки — АО «Арзамасский приборостроительный завод имени П. И. Пландина», Нижегородская область (далее — АО «АПЗ»), — имеет крупные размеры, осуществляет деятельность в сфере машиностроения. Оно тоже проводило обязательный аудит финансовой отчетности за 2018 г. Аудиторская фирма ООО «Кроу Росаудит» обнаружила наличие просроченной и необеспеченной дебиторской задолженности поставщиков (которые предварительно получили от АО «АПЗ» авансы, но не отгрузили вовремя сырье). По состоянию на 31.12.2018 размер такой задолженности составил 225 тыс. руб. (с просрочкой 48 календарных дней).

Резервы по сомнительным долгам поставщиков в учете АО «АПЗ» не были сформированы. Характерным моментом является то, что данное предприятие, функционируя на общем налоговом режиме, в своей учетной политике в целях налогообложения установило пункт о необходимости образования резервов по сомнительным долгам (при расчете налога на прибыль организаций). В учетной политике в целях бухгалтерского учета АО «АПЗ» тоже зафиксирован пункт о формировании резервов по сомнительным долгам в финансовом учете (причем согласно ст. 266 НК РФ).

Таким образом, предприятие не игнорирует требование ПБУ 8/2010 и пользуется налоговыми преференциями, но только в отношении сомнительных долгов, которые связаны с реализацией продукции покупателям. Как уже отмечалось ранее, в целях налогообложения — это верная методика. Но в целях финансового учета резервы по сомнительным долгам следует создавать по любой сомнительной задолженности (нельзя игнорировать долги поставщиков, которые получили предоплату, но тянут с исполнением своих обязательств).

В табл. 4 отражены последствия нарушения, обнаруженного в ходе аудиторской проверки (при этом аудиторы исходили из того, что АО «АПЗ» создает резервы по сомнительным долгам в налоговом учете и использует такой же порядок их формирования в финансовом учете).

Таблица 4. Искажение бухгалтерской отчетности АО «АПЗ» по состоянию на 31.12.2018 в результате отсутствия резервов по сомнительным долгам поставщиков в финансовом учете /

| Показатель | Сумма, тыс. руб. |

| 1. Завышение дебиторской задолженности в бухгалтерском балансе | 225 |

| 2. Занижение прочих расходов в отчете о финансовых результатах | 225 |

| 3. Завышение прибыли до налогообложения в отчете о финансовых результатах | 225 |

| 4. Завышение налога на прибыль организаций | 45 |

| 5. Завышение чистой прибыли в бухгалтерском балансе и отчете о финансовых результатах | 180 |

Источник: составлено автором в результате обзорного наблюдения (на основе аудиторского заключения для отчетности предприятия)

Завышение налога на прибыль организаций рассчитано, исходя из того что превышение прибыли до налогообложения должно было облагаться по ставке 20 % (225 тыс. руб., умноженное на 0,2). Завышение чистой прибыли рассчитано, исходя из того что:

- с одной стороны, прибыль до налогообложения завышена на 225 тыс. руб.;

- с другой стороны, налог на прибыль организаций мог быть на 45 тыс. руб. меньше (225 тыс. руб. минус 45 тыс. руб.).

Аудиторы ООО «Кроу Росаудит» выяснили, что проверенное предприятие допустило ошибку из-за неполного знания требований нормативных актов. В результате АО «АПЗ» упустил возможность снизить налоговую нагрузку по налогу на прибыль организаций в 2018 г. на 45 тыс. руб.

В табл. 5 отражены бухгалтерские записи, исправляющие выявленные ошибки, допущенные в финансовом учете предприятия в 2018 г.

Таблица 5. Бухгалтерские записи для АО «АПЗ», корректирующие искажение финансовой отчетности за 2018 г.

| Содержание операции | Дебет | Кредит | Сумма, тыс. руб. |

| 1. Сформирован резерв по сомнительным долгам по состоянию на 31.12.2018 | 91/2 | 63 | 225 |

| 2. Резервы по сомнительным долгам уменьшают размер балансовой прибыли по состоянию на 31.12.2018 | 99 | 91 | 225 |

| 3. Резервы по сомнительным долгам уменьшают налог на прибыль организаций |

99 (красное сторно) |

68 (красное сторно) |

45 (красное сторно) |

| 4. Резервы по сомнительным долгам уменьшают размер чистой прибыли по состоянию на 31.12.2018 | 84 | 99 | 180 |

Источник: составлено автором

Следовательно, халатное отношение предприятий к действующему законодательству приводит к:

- фиктивному улучшению финансового положения;

- увеличению налогового бремени (в связи с переплатой налога на прибыль организаций).

Анализ структуры сомнительной задолженности, которая подвергалась некорректному учету в семи предприятиях из авторской выборки, выявил, что большая ее часть (72,7 %) была связана с отсутствием резервов по сомнительным долгам покупателей и заказчиков. На долю некорректно учтенных сомнительных долгов поставщиков, получивших авансы, приходилось 25,9 %. Доля сомнительных долгов подотчетных лиц без образования резервов составила 1,4 %.

Исследование показало, что российские предприятия неохотно используют метод резервирования в своей учетной практике. Так, в процессе изучения аудиторских заключений организаций из статистической выборки нами были попутно выявлены замечания аудиторов и по поводу отсутствия другого вида обязательных резервов, а именно — резервов на оплату отпускных работников (их в соответствии с ПБУ 8/2010 тоже должны создавать все предприятия, кроме субъектов малого бизнеса).

В итоге можно сделать следующие выводы о перенесении международного опыта на российскую практику учета резервов по сомнительным долгам.

- Ряд отечественных организаций попросту не прописывает в учетной политике в целях бухгалтерского учета соответствующие пункты.

- Другая часть предприятий не до конца осознает суть оснований, при наличии которых необходимо формировать резервы по сомнительным долгам.

- Среди остальных фирм, которые соблюдают нормы ПБУ 8/2010, находятся такие, которые не довольны тем, что приходится образовывать резервы по сомнительным долгам. Они видят в этом не только увеличение трудоемкости учетных работ, но прежде всего негативные экономические последствия — ведь при формировании данных резервов уменьшается величина ряда важнейших показателей финансовой отчетности: дебиторской задолженности и валюты бухгалтерского баланса, балансовой и чистой прибыли. В результате это снижает финансовую привлекательность фирмы перед кредиторами и инвесторами.

Однако обязательное применение метода резервирования в финансовом учете является абсолютно обоснованным. Он действительно в полной мере реализует такие базовые принципы бухгалтерского учета, как достоверность и осмотрительность [Sigidov Y. I. et al., 2016].

В частности, сомнительные долги нельзя считать полноценной дебиторской задолженностью, поэтому в бухгалтерском балансе их неправомерно отражать в составе данной статьи (чтобы не вводить в заблуждение пользователей финансовой отчетности по поводу реальной величины наиболее ликвидных активов фирмы) [Chadegani A. A., 2011]. В то же время для того чтобы на самый неблагоприятный случай (полного или частичного невозврата долгов дебиторов) у предприятия были средства для покрытия соответствующих убытков, необходимо заранее формировать резервы по сомнительным долгам.

Поэтому отечественные хозяйствующие субъекты не должны недооценивать значимость процесса образования указанных резервов в финансовом учете. Их наличие напрямую связано с экономической безопасностью хозяйствующих субъектов [Хоружий Л. И. и др., 2017]. А компаниям, использующим общую систему налогообложения, целесообразно формировать резервы по сомнительным долгам и в целях расчета налога на прибыль организаций.

Проведение самоаудита расчетов с дебиторами

Российским хозяйствующим субъектам рекомендуется предусмотреть комплекс контрольных мероприятий в рамках самоаудита расчетов с дебиторами (с целью выявления сомнительной задолженности). Это в первую очередь касается средних и крупных компаний.

Самоаудит — это важнейший элемент системы управления и внутреннего контроля на предприятии. В его процессе регулярно оценивают соответствие ведения учета принятым нормам (применяя специальные контрольные листы). Поскольку самоаудит осуществляется штатными сотрудниками фирмы, расходы на его проведение будут значительно ниже, чем при привлечении внешних аудиторов [Гутцайт Е. М., 2015].

Самоаудит предполагает:

- подготовку концепции самопроверки;

- разработку нормативно-технической документации (проверочного листа и программы оценки результатов);

- организацию и проведение самоаудита (определение состава рабочей группы внутренних контролеров, собственно проверку (аудит), анализ его результатов с целью принятия обоснованных управленческих решений) [Барышников Н. Г., 2019].

Главная идея концепции самоаудита расчетов с дебиторами — выявление размера сомнительной задолженности и величины резервов по ней в рамках финансового и налогового учета. При этом именно в процессе самоаудита можно попытаться оценить риск ожидаемых кредитных убытков (как это рекомендует МСФО 9). В результате появится возможность рассчитать размер резервов по сомнительным долгам в целях бухгалтерского учета согласно прогрессивному международному опыту (служба внутреннего аудита поможет бухгалтерской службе решить данную задачу). Это может быть особенно важно при принятии управленческого решения о продаже сомнительных долгов. Фирма — приобретатель просроченных долгов должна иметь точные сведения об их параметрах [Суслова Ю. А., 2018].

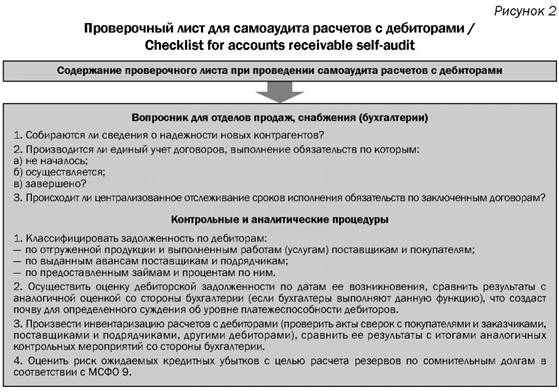

Российским организациям целесообразно придерживаться содержания проверочного листа, представленного на рис. 2. Он содержит два блока:

- перечень вопросов для отделов продаж и снабжения (бухгалтерии), акцентирующих внимание на типичных проблемах и рисках во взаимоотношениях с покупателями и заказчиками, поставщиками и подрядчиками, выступающими в качестве дебиторов;

- перечень потенциальных контрольных процедур.

Источник: составлено автором

Вопросник для отделов продаж и снабжения (бухгалтерии) одновременно поможет выявить уровень эффективности выполнения трудовых функций соответствующими сотрудниками (на разных предприятиях данные функции могут быть закреплены как за менеджерами, так и за бухгалтерами). Идеально, когда в функционал менеджеров по продажам входят обязанности по контролю исполнения заключенных договоров.

Центральное место среди контрольных процедур занимает инвентаризация расчетов с дебиторами. Перед ее проведением следует:

- выявить наличие информации о порядке создания резервов по сомнительным долгам в учетной политике в целях бухгалтерского учета (если предприятие имеет средние или крупные размеры);

- уточнить, создаются ли резервы по сомнительным долгам согласно учетной политике в целях налогообложения (при применении общей системы налогообложения).

Следует обратить внимание на верную методику проведения инвентаризации расчетов с дебиторами. Например, при самоаудите расчетов с покупателями и заказчиками проверяющие должны произвести следующие действия.

1. Проверить акты сверок с покупателями и заказчиками. Они должны иметь подписи от обеих сторон. Суммы, указанные в актах, сверяются со сведениями бухгалтерского учета.

2. Используя информацию аналитического учета и актов сверок, определить:

- задолженность, которая подтверждена дебиторами;

- задолженность, которая не подтверждена дебиторами;

- задолженность, у которой истек срок исковой давности.

3. Установить наличие (отсутствие) бухгалтерских записей в части формирования резервов по сомнительным долгам. Выявить обоснованность величины данных резервов. Определить их суммы в целях налогового учета.

- если истек срок исковой давности (он составляет три года с момента появления задолженности);

- если должник признан неплатежеспособным.

Списание указанных долгов производится за счет ранее созданных резервов.

5. Величину списанной с баланса безнадежной задолженности сопоставить с суммой, которая отражена на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» (безнадежные долги необходимо учитывать за балансом еще в течение пяти лет, чтобы оставалась возможность взыскания задолженности при изменении имущественного состояния должников).

6. Итоги инвентаризации занести в опись по каждому контрагенту.

В процессе такого самоаудита можно параллельно выявить уровень эффективности взаимодействия предприятия с его покупателями и заказчиками.

По аналогии при самоаудите расчетов с поставщиками и подрядчиками необходимо:

- проверить правомерность выделения в учете долгов по выданным авансам (исходя из условий договоров и расчетно-платежных документов);

- проверить акты сверки с поставщиками и подрядчиками. В них должны присутствовать подписи от обеих сторон. Суммы, которые отражены в актах, сверяются со сведениями бухгалтерского учета;

-

используя информацию аналитического учета и актов сверок, выявить:

- задолженность, которая подтверждена кредиторами;

- задолженность, которая не подтверждена кредиторами;

- задолженность, у которой истек срок исковой давности;

- установить наличие (отсутствие) бухгалтерских записей, касающихся формирования резервов по сомнительным долгам для просроченной задолженности поставщиков и подрядчиков, которые получили авансы. Выявить обоснованность величины указанных резервов. Определить их суммы в целях налогообложения;

- проверить правомерность списания с баланса кредиторской задолженности. Она списывается, если в наличии есть письменное обоснование и приказ руководителя организации.

Не менее важное место в системе самоаудита расчетов с дебиторами должна занимать процедура оценки риска ожидаемых кредитных убытков согласно МСФО 9. Ведь одной из задач службы внутреннего контроля хозяйствующего субъекта является выявление различных рисков в его финансово-хозяйственной деятельности. В отечественном бухгалтерском учете не установлен конкретный механизм определения размера резервов по сомнительным долгам. В то же время в соответствии с Федеральным законом «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ4 предприятия имеют право разрабатывать способы ведения учета в отношении отдельных объектов, приводящие к повышению качества учетной информации, если они не утверждены в государственных нормативных актах. Значит, фирмы могут полагаться на прогрессивный учетный опыт, в том числе — использовать приемы расчета резервов по сомнительным долгам на основе МСФО 9.

4 Федеральный закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ. URL: http://www.consultant.ru/document/cons_doc_LAW_122855/.

Результаты самоаудита должны систематически сравниваться в динамике с целью принятия обоснованных управленческих решений. Бухгалтеров, допустивших ошибки в части учета сомнительных долгов, необходимо инструктировать и осуществлять аттестацию (тестирование) их знаний в последующем. Контроль компетентности работников бухгалтерии может лежать в плоскости управленческого учета [Хорнгрен Ч. Т., Фостер Дж., 2010].

Следует отметить, что субъекты малого бизнеса, имеющие право не формировать резервы по сомнительной задолженности в финансовом учете, тоже могут проводить подобный самоаудит и внедрять в своей учетной практике общеустановленную модель учета указанных долгов (а именно — все-таки создавать в рамках финансового учета соответствующие резервы). Ведь, как уже отмечалось ранее, указанный подход дает возможность получить более достоверное представление о финансовом положении хозяйствующего субъекта. В этом отношении бухгалтерский учет должен отражать информацию о финансово-хозяйственной деятельности фирмы независимо от ее размеров. Это значит, что на всех хозяйствующих субъектах должны применяться единые принципы учета, а метод резервирования как раз выражает принципы правдивости и осмотрительности как в российской, так и в международной учетной практике [Riahi-Belkaoui A., 2004].

Заключение

Подводя итоги, следует отметить, что использование верной методики учета сомнительной дебиторской задолженности предполагает обязательное создание резервов по сомнительным долгам в финансовом учете для средних и крупных организаций. При этом формирование данных резервов в налоговом учете (при использовании общего налогового режима) следует считать рациональным действием.

Однако российские предприятия с нежеланием применяют метод резервирования при учете сомнительной задолженности дебиторов. Ряд организаций и вовсе его не создают, нарушая действующее законодательство. Чаще всего не формируются резервы по сомнительным долгам в связи с несвоевременной отгрузкой товаров (выполнением работ, оказанием услуг) со стороны поставщиков и подрядчиков, которым была перечислена предоплата.

Поэтому предлагается в первую очередь всем средним и крупным компаниям осуществлять самоаудит расчетов с дебиторами. С этой целью автор разработал проверочный лист, который включает в себя примерный опросник и перечень контрольных процедур. Данные рекомендации позволят следить за достоверным отражением информации о дебиторской задолженности в финансовой отчетности предприятий и контролировать компетентность работников бухгалтерских служб.

Список источников

1. Алексеев М.А., Дудин С.А. Показатель выявления искажения результатов деятельности компании // Вестник профессиональных бухгалтеров. 2017. № 6.С. 37-48.

2. Барышников Н.Г. Организация внутреннего контроля // Аудитор. 2019. № 2.С. 22-27. DOI: 10.12737 / article_5c6cf95c892e11.71715010.

3. Гутцайт Е.М. Рынок аудиторских услуг как частный случай отраслевого рынка // Научно-исследовательский финансовый институт. Финансовый журнал. 2015. № 1.С. 79-88.

4. Кузнецова О.Н. Оптимизация резервирования в учете предприятий // Инновационная экономика. 2017. № 2 (11). С. 18.

5. Кузнецова О.Н. Оптимизация учета и контроля расчетов с подотчетными лицами на предприятии // Научно-исследовательский финансовый институт. Финансовый журнал. 2018. № 2 (42). С. 120-128.

6. Лебедева В.И. Варианты списания дебиторской задолженности с истекшим сроком исковой давности // Бухгалтерский учет. 2018. № 10. С. 63-66.

7. Никитина В.Ю. Учетная политика для целей налогообложения // Бухгалтерский учет. 2018. № 12. С. 67-71.

8. Суслова Ю.А. Приобретение просроченных долгов // Бухгалтерский учет. 2018. № 3.С. 34-41.

9. Хорнгрен Ч.Т., Фостер Дж. Бухгалтерский учет: управленческий аспект / Пер. с англ. М.: Финансы и статистика, 2010. 416 с.

10. Хоружий Л.И. Анализ новелл законодательства о бухгалтерском учете и налогообложении в Российской Федерации // Вестник профессиональных бухгалтеров. 2017. № 5.С. 17-22.

11. Хоружий Л.И., Катков Ю.Н., Глушак Н.В. и др. Организационное и методологическое обеспечение бухгалтерского учета в системе экономической безопасности хозяйствующих субъектов: монография. Иркутск: ООО «Мегапринт», 2017. 134 с.

12. Chadegani A.A. Review of Studies on Audit Quality / International Conference on Humanities, Society and Culture IPEDR 2011. Vol. 20. P. 312-317. Singapore: IACSIT Press.

13. Cohen J.R., Krishnamoorthy G., Peytcheva M., Wright A.M. How Does the Strength of the Financial Regulatory Regime Influence Auditors' Judgments to Constrain Aggressive Reporting in a Principles-Based Versus Rules-Based Accounting Environment? // Accounting Horizons. 2013 (September). Vol. 27. No. 3.P. 579-601.

14. Riahi-Belkaoui A. Accounting Theory. 5th Edition. Thomson Learning, 2004, 598 p.

15. Sigidov Y.I., Korovina M.A., Trubilin A.I. et al. Creation of provision for doubtful debts // International Journal of Economics and Financial Issues. 2016. Vol. 6. № 4.P. 1542-1549.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ