Экспресс-методика оценки справедливой стоимости инвестиционной недвижимости в процессе составления МСФО-отчетности методом прямой капитализации доходов

Бородин Олег Алексеевич,

кандидат экономических наук,

г. Москва, Россия

Учет. Анализ. Аудит

№5 2015

Аннотация. Вступивший в силу с 01.01.2013 Международный стандарт финансовой отчетности (МСФО) (IFRS) 13 «Оценка справедливой стоимости» установил единые подходы к измерению справедливой стоимости как финансовых, так и нефинансовых активов. Правила оценки справедливой стоимости нефинансовых активов, включая инвестиционную недвижимость, содержат новые для МСФО концепции, которые требуют методических расширений. Существенной новизной правил расчета справедливой стоимости нефинансовых активов МСФО (IFRS) 13 является предписание применять методы оценки, совместимые с одним или несколькими из подходов, широко применяющихся в оценочной практике: рыночным (сравнительным), затратным и доходным подходами. Из-за специфики недвижимого имущества как экономического блага единственным приемлемым методом оценки справедливой стоимости инвестиционной недвижимости часто является доходный подход, который основывается на утверждении о том, что стоимость эквивалентна текущей стоимости будущих чистых доходов, которые генерируются объектом.

Адаптация одного из двух основных методов, применяющихся в рамках доходного подхода — метода прямой капитализации, для оценки справедливой стоимости инвестиционной недвижимости позволяет составителям финансовой отчетности снизить трудоемкость расчетов и улучшить качество раскрываемой в соответствии с требованиями МСФО информации.

Методология оценки справедливой стоимости, представленная Международным стандартом финансовой отчетности (МСФО) (IFRS) 13 «Оценка справедливой стоимости», является единой для большинства статей баланса [1]. При этом измерение нефинансовых активов должно быть сообразовано с принципом наилучшего и наиболее эффективного использования (ННЭИ).

Актив в инвестиционной недвижимости (недвижимом имуществе, контролируемом организацией, с целью получения дохода в виде арендных платежей и/или рыночного прироста стоимости имущества) «...пока отсутствует в российских правилах, необходимость его признания содержится в МСФО (IAS) 40 «Инвестиционное имущество»» [2]. Из-за специфики недвижимого имущества как экономического блага [3] часто единственным приемлемым методом оценки справедливой стоимости инвестиционной недвижимости является доходный подход. Этот подход согласно МСФО (IFRS) 13 включает в себя методы оценки, которые превращают ожидаемые суммы денежных потоков в единую величину на текущий момент с использованием ставки дисконтирования. Положения МСФО (IFRS) 13 не содержат указаний на использование какого-либо конкретного метода оценки по приведенной стоимости. И это важно — стандарт не ограничивает использование таких методов для расчета справедливой стоимости. Оценщиками доходный подход к определению рыночной стоимости коммерческой недвижимости реализуется методами капитализации доходов или различными моделями дисконтированного денежного потока.

Метод прямой капитализации доходов заключается в прямом преобразовании чистого операционного дохода (NOI), приносимого объектом, в стоимость на дату оценки путем его деления на коэффициент (ставку) капитализации:

V = NOI / R, (1)

где V — стоимость;

NOI — фактическая (скорректированная на допущения участников рынка) или прогнозная величина чистого операционного дохода от объекта за год;

R — ставка капитализации.

Метод прямой капитализации применяется для оценки функционирующих объектов инвестиционной недвижимости со стабильным доходом, например торговых, офисных центров, складских или многофункциональных торгово-развлека-тельных комплексов. При этом текущее использование вышеуказанных объектов должно являться наилучшим и наиболее эффективным с точки зрения участников рынка.

Определенность расчета справедливой стоимости инвестиционной недвижимости методом прямой капитализации обуславливается соблюдением следующих основных допущений:

- потоки чистого операционного дохода положительны и имеют постоянную величину либо стабильно увеличиваются умеренным темпом;

- ожидаемый срок последующего полезного использования объекта является длительным;

- ставки капитализации и величины чистого операционного дохода определяются на основе анализа рыночных данных.

Пример

Рассмотрим обоснованность применения этого метода для расчета справедливой стоимости инвестиционной недвижимости офисного сегмента, находящейся в Москве, в текущих (I полугодие 2015 г.) условиях.

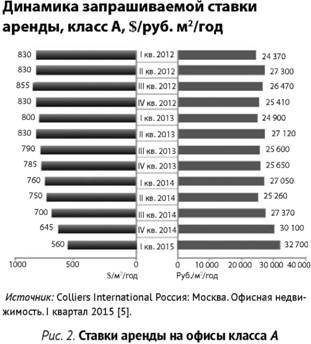

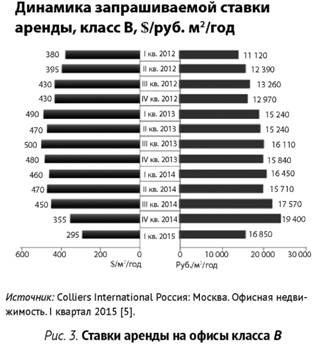

Ставки аренды на офисы классов A и B в Москве, как свидетельствуют данные обзоров компании Knight Frank «I квартал 2015 года. Рынок офисной недвижимости. Москва» [4] (рис. 1) и компании Colliers International Россия «Москва. Офисная недвижимость. I квартал 2015» [5] (рис. 2, 3), в I квартале 2015 г. продолжили снижение.

При этом доля вакантных площадей по итогам I квартала 2015 г. остается высокой: «...во введенных в эксплуатацию офисных объектах... класса A... составила 29%. На рынке офисных площадей класса B доля вакантных площадей находится на уровне 16,7%» [4].

Таким образом, мы можем констатировать, что одно из основных условий применения метода прямой капитализации для расчета справедливой стоимости инвестиционной недвижимости — допущение участников рынка о постоянной либо стабильно увеличивающейся положительной величине потоков NOI в текущей рыночной ситуации на рынке офисной недвижимости Москвы не выполняется.

Кроме того, следует отметить, что оценка земельных участков, предназначенных для сдачи в аренду и/или удержания с целью повышения рыночной стоимости, этим методом не даст надежной оценки, так как для таких объектов нет информации из авторитетных источников о размере средней рыночной арендной платы. Поэтому оценка справедливой стоимости вышеуказанных объектов, а также инвестиционной недвижимости на стадии строительства должна осуществляться, по мнению автора, профессиональными оценщиками, так как она требует специальных компетенций в области оценочной деятельности и применения трудоемких техник.

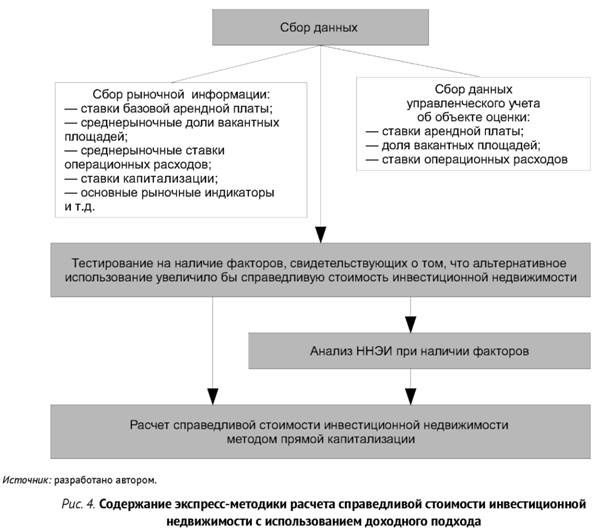

Процесс оценки инвестиционной недвижимости по справедливой стоимости в рамках доходного подхода в рыночных условиях, обеспечивающих соблюдение основных допущений применения метода прямой капитализации, проиллюстрирован на рис. 4.

Гипотетический чистый операционный доход должен формироваться на базе сведений о сопоставимых объектах, которые могут получить участники рынка. Это означает, что величины притоков денежных средств следует рассчитывать с использованием рыночных данных о средних базовых арендных ставках (Base Rental Rate) (базовая арендная ставка — арендная ставка, не включающая в себя операционные расходы, налог на добавленную стоимость) на аналогичных объектах инвестиционной недвижимости на той же территории и в том же состоянии.

Величины оттоков денежных средств должны определяться на базе средних по рынку для аналогичных объектов на той же территории и в том же состоянии операционных расходов (OPEX, Operational Expenses) (издержки на обеспечение функционирования и обслуживания объекта недвижимости, включают в себя налоги на недвижимое имущество, расходы на страхование, управление, обслуживание объекта, коммунальные услуги).

При расчете справедливой стоимости качественных объектов инвестиционной недвижимости, расположенных в московском регионе и Санкт-Петербурге, величиной потерь от неплатежей арендаторов в нормальной рыночной ситуации можно пренебречь, так как она невелика из-за принятой до настоящего времени практики размещения арендаторами обеспечительных платежей у арендодателей и внесения арендных платежей на условиях предварительной оплаты.

На величину оттока денежных средств также влияет уровень вакантных площадей (Vacancy Rate) (отношение вакантных площадей к общему объему арендопригодных площадей).

Релевантные исходные данные, включающие в себя цены продаж объектов, величины рыночных базовых арендных ставок, операционных расходов, уровни вакантных площадей во всех сегментах российского рынка доходной недвижимости в настоящее время представлены на страницах сети Интернет таких ведущих мировых экспертов рынка недвижимости, как:

- CBRE (http://www.cbre.ru/ru_ru). Эта компания является мировым лидером в области коммерческой недвижимости, имеет более 350 офисов в мире и штат сотрудников около 44000 человек1;

- Colliers International (http://www.colliers. com/ru-ru/moscow). Данная крупнейшая международная консалтинговая компания предоставляет полный комплекс услуг в области коммерческой недвижимости2;

- Cushman & Wakefield (http://www. cushmanwakefield.ru). Эта международная организация, оказывающая услуги в сфере недвижимости, в настоящее время располагает 250 офисами в 60 странах и штатом в более чем 16 тыс. сотруд-ников3;

- Knight Frank (http://www.knightfrank.ru/). Данная компания является крупнейшей независимой международной консалтинговой компанией, предоставляющей услуги на рынке коммерческой недвижимости. Совместно со своим стратегическим партнером — компанией Newmark Knight Frank располагает сетью из 370 офисов и насчитывает более 12 000 специалистов по всему миру4;

- JLL (http://www.jll.ru/russia/ru-ru/). Компания предоставляет финансовые и комплексные профессиональные услуги в области недвижимости. JLL имеет более 230 корпоративных офисов в 80 странах, штат компании составляет около 58 тыс. сотрудников5;

- S.A. Ricci (http://www.ricci.ru/). В России компания S.A. Ricci является одним из лидирующих консультантов на рынке коммерческой и жилой элитной недвижимости6.

1 URL: http://www.cbre.ru/ru_ru/about_cbre (дата обращения: 12.05.2015).

2 URL: http://www.colliers.com/ru-ru/moscow/about (дата обращения: 12.05.2015).

3 URL: http://www.cushmanwakefield.ru/ru-ru/about-us/company-history/ (дата обращения: 12.05.2015).

4 URL: http://www.knightfrank.ru/about/ (дата обращения: 12.05.2015).

5 URL: http://www.jll.ru/russia/ru-ru/ (дата обращения: 12.05.2015).

6 URL: http://www.ricci.ru/ru/about/ (дата обращения: 12.05.2015).

Так, например, в обзоре рынка «Офисные помещения. Москва. Итоги 2011» [6], подготовленном компанией CBRE, приведены данные о среднем уровне вакантных площадей, средних ставках аренды для офисных помещений классов A Прайм, A, B и другая информация о текущей конъюнктуре рынка офисной недвижимости. В обзоре компании Knight Frank «2011 год. Рынок офисной недвижимости. Москва» [7] наряду с прочими рыночными данными имеются следующие основные показатели рынка офисной недвижимости (для офисов классов A, B+, B-): доля вакантных площадей, средние базовые арендные ставки, диапазоны базовых арендных ставок, включая уточненный диапазон ставок аренды премиальных объектов, ставки операционных расходов. Обзор «Рынок офисной недвижимости MOSCOW 2011», выпущенный компанией S.A. Ricci [8], также содержит необходимые исходные данные, в том числе: диапазоны базовых арендных ставок и средневзвешенные базовые арендные ставки для офисов классов A, B+, B-, расположенных в зонах Бульварного кольца, Садового кольца, Третьего транспортного кольца (ТТК), Московской кольцевой автомобильной дороги (МКАД); уровни вакантных площадей в зоне Бульварного кольца, в расширенной зоне Садового кольца (площади классов A и B), расширенной зоне ТТК, вблизи МКАД.

Ведущие мировые эксперты рынка недвижимости регулярно публикуют на страницах сети Интернет (в том числе русскоязычных) и ставки капитализации для различных сегментов доходной недвижимости. Например, в обзоре компании Knight Frank «I полугодие 2011 года. Рынок инвестиций. Москва» приведены ставки капитализации для офисов 8,5-9% [9].

Оценки ставок отражают ожидания участников рынка, принимающих в расчет текущую динамику ставок аренды, цен сделок купли-продажи, внешних факторов, включая актуальные рыночные условия, специфику сегмента рынка коммерческой недвижимости, следовательно, составители МСФО-отчет-ности избавлены от необходимости самостоятельно рассчитывать ставки капитализации. Как известно, ошибка в расчете величины ставки на 1% влечет за собой ошибку в расчете стоимости на 10%.

Процесс расчета справедливой стоимости инвестиционной недвижимости следует производить по этапам:

1. Сбор рыночной информации:

1.1. Данные о ставках базовой арендной платы в аналогичных объектах.

1.2. Данные о доле вакантных площадей в аналогичных объектах.

1.3. Данные о ставках операционных расходов в аналогичных объектах.

1.4. Данные о ставках капитализации для аналогичных объектов.

1.5. Данные о ценах сделок купли-продажи с аналогичной недвижимостью.

1.6. Прочая информация о рынке коммерческой недвижимости.

1.7. Общеэкономическая информация.

2. Сбор данных управленческого учета об объекте оценки.

3. Тестирование на наличие факторов, свидетельствующих о том, что альтернативное использование объекта инвестиционной недвижимости могло бы увеличить его справедливую стоимость.

4. Анализ ННЭИ объекта инвестиционной недвижимости при наличии факторов.

5. Расчет справедливой стоимости объекта:

5.1. Определяются исходные данные для расчета:

5.1.1. Определяется средняя базовая арендная ставка для аналогичных объектов на соответствующем локальном рынке.

5.1.2. Определяется среднерыночная доля вакантных площадей на аналогичных объектах с использованием собранных данных.

5.1.3. Определяется среднерыночная ставка операционных расходов на аналогичных объектах с использованием собранных данных.

5.2. Проводится расчет чистого операционного дохода (NOI) объекта:

5.2.1. Определяется потенциальный валовой доход (PGI):

PGI = TS х RR, (2)

где TS — общий объем арендопригодных площадей7, м2;

RR — среднерыночная базовая арендная ставка за год, долл. США/м2.

5.2.2. Рассчитывается действительный валовой доход (EGI):

EGI = PGI - L, (3)

где PGI — потенциальный валовой доход;

L — потери из-за простоев площадей, сдаваемых в аренду.

7 Арендопригодные площади — сумма всех занятых и вакантных офисных площадей классов A, B+, B— на определенный момент времени.

5.2.3. Определяются потери от недополученного возмещения операционных расходов из-за наличия вакантных площадей8.

8 При аренде коммерческой недвижимости широко распространена практика возмещения коммунальных и операционных расходов арендаторами.

5.2.4. Рассчитывается чистый операционный доход по формуле

NOI = EGI - W, (4)

где EGI — действительный валовой доход;

W - потери из-за недополученного возмещения операционных расходов.

5.2.5. Определяется ставка капитализации на основе анализа собранных данных о средних ставках капитализации.

5.2.6. По формуле (1) рассчитывается справедливая стоимость объекта.

Сбор исходных рыночных данных следует осуществлять на страницах в сети Интернет ведущих мировых экспертов рынка недвижимости.

В отчетах имеется также актуальная экономическая информация: о применимых основных параметрах и прогнозах социально-экономического развития страны; о состоянии рынка соответствующего сегмента коммерческой недвижимости; о коммерческих условиях аренды помещений, о тенденциях на рынке.

На основе данных управленческого учета определяется объем арендопригодных площадей. Для сравнительного анализа с рыночными сведениями может быть целесообразным определение операционных расходов, которые несет организация, владеющая объектом инвестиционной недвижимости, а также средних базовых арендных ставок.

Для проведения теста на наличие факторов, свидетельствующих о том, что альтернативное использование объекта инвестиционной недвижимости могло бы увеличить его справедливую стоимость, следует провести анализ:

- имеющейся в отчетах общеэкономической информации, сведений о конъюнктуре соответствующего сегмента рынка коммерческой недвижимости, данных о ставках капитализации для аналогичных объектов;

- применимых данных внутренней управленческой отчетности организации.

Внешними факторами, свидетельствующими о том, что альтернативная стоимость объекта инвестиционной недвижимости может оказаться выше справедливой стоимости при существующем использовании, могут быть произошедшие в течение периода или ожидающиеся в ближайшем будущем:

- ухудшение конъюнктуры соответствующего сегмента рынка доходной недвижимости;

- отрицательное воздействие институциональной среды на соответствующий сегмент рынка инвестиционной недвижимости;

- снижение рыночной капитализации организации;

- повышение ставок кредитования аналогичных объектов.

Внутренними источниками информации о превышении альтернативной стоимостью справедливой стоимости объекта при существующем использовании могут являться:

- появление свидетельств устаревания или физического повреждения зданий;

- увеличение вакантных площадей на объектах, предназначенных для получения арендных платежей;

- появление в управленческой отчетности организации данных о том, что текущие или будущие результаты поступления арендных платежей хуже прогнозируемых;

- значительное превышение текущих расходов, связанных с дальнейшей эксплуатацией и обслуживанием инвестиционной недвижимости, над расходами, предусмотренными бюджетом организации.

При наличии факторов, свидетельствующих о том, что альтернативное использование могло бы увеличить справедливую стоимость объекта, организации обязаны проводить анализ ННЭИ. Так как анализ ННЭИ объекта инвестиционной недвижимости основывается на определении справедливой стоимости занимаемого объектом земельного участка, то, по мнению автора, при отсутствии исходных рыночных данных о ставках аренды земельных участков на соответствующем рынке организациям целесообразно привлекать для оценки справедливой стоимости объекта профессиональных оценщиков.

Для расчета справедливой стоимости объекта необходимо на основе данных сформированного пула ведущих мировых экспертов рынка недвижимости определить величины средних базовых арендных ставок, доли вакантных площадей, операционных расходов, ставок капитализации.

Пример. Оценка справедливой стоимости объекта инвестиционной недвижимости методом прямой капитализации доходов

Объектом оценки является бизнес-центр класса B+ (далее — бизнес-центр), введенный в 2010 г. Бизнес-центр находится в хорошем состоянии. Он расположен в престижном округе Москвы, недалеко от МКАД.

Дата оценки (определения справедливой стоимости объекта) — 30.09.2011.

Оценка справедливой стоимости объекта инвестиционной недвижимости проводится в следующей последовательности.

I. Сбор и анализ рыночной информации:

1. Исходные рыночные данные для офисов класса B+.

1.1. Средние ставки базовой арендной платы для офисных площадей класса B+, расположенных в Москве.

В аналитическом обзоре «I полугодие 2011 года. Рынок офисной недвижимости. Москва» компании Knight Frank (далее — Обзор офисов Knight Frank) [10] содержатся данные о том, что среднерыночные базовые арендные ставки для офисов класса B+ находятся в диапазоне 400-600 долл. США в год за 1 м2.

В обзоре рынка офисной недвижимости «II квартал 2011. Москва», подготовленном компанией S.A. Ricci (далее — Обзор S.A. Ricci) [11], приведено значение средневзвешенной ставки аренды для офисов класса B+, находящихся за пределами Садового кольца — 500 долл. США за 1 м2 в год и диапазон 200-430 долл. США за 1 м2 в год для помещений класса B.

1.2. Среднерыночное значение доли вакантных площадей в офисных центрах класса B+.

В Обзоре S. A. Ricci содержится информация о том, что офисные объекты, расположенные вблизи МКАД, пустуют в среднем на 16-17%.

Согласно данным Обзора офисов Knight Frank доля вакантных площадей в офисных центрах класса B+, расположенных в Москве, составляет 19,2 %.

1.3. Ставки операционных расходов для офисов класса B+.

В Обзоре офисов Knight Frank приведены средние ставки операционных расходов для офисов класса B+, расположенных в Москве, — 80120 долл. США в год за 1 м2.

1.4. Ставка капитализации для офисов класса B+. Согласно данным обзора компании Knight Frank «I полугодие 2011 года. Рынок инвестиций. Москва» ставка капитализации составляет 10-11%.

2. Курс доллара США к рублю, установленный Центральным банком Российской Федерации (ЦБ РФ) на 30.09.2011, — 31,8751.

Расчет справедливой стоимости бизнес-центра методом прямой капитализации

| Этап расчета | Источник информации | Результат |

| Определение средней ставки базовой арендной платы для аналогичных офисов класса B+ (г. Москва) | Аналитический Обзор офисов Knight Frank. Аналитический Обзор S. A. Ricci. Управленческая бухгалтерская отчетность | 400 долл. США за 1 м2 в год |

| Определение среднерыночной доли вакантных площадей в аналогичных офисах класса B+ (г. Москва) | Обзор S. A. Ricci. Обзор офисов Knight Frank. Управленческая бухгалтерская отчетность | 19,2 % |

| Определение среднерыночной ставки операционных расходов в аналогичных офисах класса B+ (г. Москва) | Обзор S. A. Ricci. Обзор офисов Knight Frank. Управленческая бухгалтерская отчетность | 80 долл. США за 1 м2 в год |

| Определение ставки капитализации для аналогичных офисов класса B+ (г. Москва) | Аналитический обзор компании Knight Frank «I полугодие 2011 года. Рынок инвестиций. Москва» | 10,5 % |

| Расчет потенциального валового дохода (в год) | Управленческая бухгалтерская отчетность | 7400 000 долл. США |

| Расчет действительного валового дохода (в год) | Данные расчета | 5 979 200 долл. США |

| Расчет потерь в виде недополученной компенсации арендаторами операционных расходов (в год) | Данные расчета | 284 160 долл. США |

| Расчет ЧОД бизнес-центра (в год) | Данные расчета. Данные ЦБ РФ | 7400 000 долл. США. 181 529 969 руб. |

| Справедливая стоимость бизнесцентра | Данные расчета | 1 728 856 852 руб. без учета налога на добавленную стоимость |

Источник: разработано автором.

II. Сбор данных управленческого учета о бизнес-центре.

Общий объем качественных площадей — 18 500 м2.

III. Анализ факторов, свидетельствующих о том, что иное использование бизнес-центра могло бы увеличить его стоимость.

Наилучшим и наиболее эффективным использованием объекта оценки является его использование в качестве бизнес-центра, что подтверждено утвержденным руководством бизнес-планом. Рыночных данных о существенном снижении рентной доходности подобных объектов не имеется, соответственно, анализ ННЭИ не осуществляется.

IV. Расчет справедливой стоимости бизнес-центра.

Приведем результаты расчета справедливой стоимости бизнес-центра в таблице.

Сроки и периодичность проведения расчета. Расчет справедливой стоимости инвестиционной недвижимости осуществляется на конец каждого отчетного периода.

Оценка справедливой стоимости объектов инвестиционной недвижимости методом прямой капитализации с использованием данных, полученных ведущими мировыми экспертами в сфере недвижимого имущества на основе агрегирования значительных массивов рыночной информации и регулярно публикуемых, отражает те факторы, которые влияют на величину справедливой стоимости и принимаются в расчет участниками рынка.

Такой подход к денежному измерению инвестиционной недвижимости обеспечивает уменьшение уровня неопределенности полученных величин справедливой стоимости и их соответствие норме — цене продажи объекта составителем МСФО-отчетности при обычной сделке на дату оценки с точки зрения участников рынка.

Предложенная экспресс-методика расчета справедливой стоимости инвестиционной недвижимости методом прямой капитализации позволит составителям отчетности с достаточной степенью экономичности получить надежную оценку, раскрыть использованные нефинансовые, прежде всего количественные, исходные данные и описать процедуру оценки.

Литература

1. Бородин О.А. Современные аналитические подходы к формированию бухгалтерской оценки справедливой стоимости инвестиционной недвижимости // Международный бухгалтерский учет. 2013. № 38.

2. Вахрушина М.А. Методологические особенности анализа консолидированной финансовой отчетности // Международный бухгалтерский учет. 2012. № 44.

3. Бородин О.А. Развитие иерархии справедливой стоимости инвестиционной недвижимости в МСФО // Международный бухгалтерский учет. 2013. № 37.

4. Knight Frank: I квартал 2015 года. Рынок офисной недвижимости. Москва. URL: http://content.knightfrank.com/research/597/ documents/ru/q12015annualkfofficemarketreportmscrus-2844.pdf (дата обращения: 12.07.2015).

5. Colliers International Россия: Москва. Офисная недвижимость. I квартал 2015. URL: http://www.colliers.com/ru-ru/moscow/ insights/market-reports (дата обращения: 14.07.2015).

6. CBRE: Офисные помещения. Москва. Итоги 2011. URL: http://portal.cbre.eu/portal/page/ portal/RRP/ResearchReportPublicFiles/ FPR_EMEA_MOSCOW_OFFICE_MV_H2_2011_ RUS.pdf (дата обращения: 30.06.2013).

7. Knight Frank: 2011 год. Рынок офисной недвижимости. Москва. URL:_http://www. knightfrank.ru/on-line/files/+research/ FCA16A51-F135-4E94-B7CC-E5D4C5598D88/ki_ofnce_market_report_h1_2011_rus.pdf (дата обращения: 30.06.2012).

8. S.A. Ricci: Рынок офисной недвижимости MOSCOW 2011. URL:_http://www.ricci.ru/ ru/analytics/obzor-rynka-ofisnoj-nedvizhimos-ti-za-2011-god (дата обращения: 30.06.2012).

9. Knight Frank: I полугодие 2011 года. Рынок инвестиций. Москва. URL: http:// www.knightfrank.ru/research/page1/issue1247/?§orid=6 (дата обращения: 30.06.2012).

10. Knight Frank: I полугодие 2011 года. Рынок офисной недвижимости. Москва. URL: http://www.knightfrank.ru/on-line/files/+research/FCA16A51-F135-4E94-B7CC-E5D4C5598D88/kf_office_market_re-port_h1_2011_rus.pdf_(дата обращения: 30.06.2012).

11. S.A. Ricci: Рынок офисной недвижимости II квартал 2011. Москва. URL: http://www.ricci.ru/ru/analytics/obzor-rynka-ofisnoj-nedvizhimosti-za-2011-god (дата обращения: 30.06.2012).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ