Классификация и анализ стратегий формирования оборотных активов предприятия*

Ю. Н. Кулакова,

кандидат экономических наук,

доцент кафедры финансового менеджмента

А. Б. Кулаков,

кандидат технических наук,

доцент кафедры финансового менеджмента

Н. П. Мешковой,

кандидат технических наук, доцент

Уральский социально-экономический институт

Академии труда и социальных отношений

Финансы и кредит

30 (414)-2010

* Статья представлена Информационным центром Издательского дома «Финансы и кредит» при Уральском социально-экономическом институте Академии труда и социальных отношений.

В статье отмечается, что в теории финансового менеджмента различают три стратегии формирования оборотных активов предприятия - агрессивную, консервативную и умеренную (компромиссную). Отсутствие формализованной характеристики этих стратегий делает их практическое использование затруднительным. На основании строгих математических зависимостей разработана более полная классификация стратегий формирования оборотных активов предприятия, позволяющая точнее проанализировать и оценить его стратегию и в дальнейшем разработать рекомендации по ее совершенствованию.

В современной учебной экономической литературе широко распространено мнение о том, что существует три основные стратегии формирования оборотных активов предприятия: консервативная, агрессивная и умеренная (компромиссная) [1, 3]. Разница между ними, по мнению ряда ученых, заключается в величине оборотных активов, привлекаемых для производства продукции.

Рассуждения обычно сопровождаются построением графика, отображающего рост оборотных активов по прямым линиям из точки начала координат, сопровождающий рост объемов производства с большей или меньшей скоростью.

Чем круче наклон прямой, т.е. чем больше оборотные активы, потребовавшиеся для получения определенного объема продукции, тем стратегия более надежна с точки зрения платежеспособности и ликвидности предприятия, но менее эффективна с позиции оборачиваемости, рентабельности и аналогичных показателей ресурсоотдачи. Наоборот, чем меньше ресурсов инвестировано в оборотные активы для достижения того же результата, тем более эффективной, но более рискованной считается стратегия. Некий промежуточный вариант со средними показателями риска и эффективности называется умеренной (компромиссной) стратегией.

К сожалению, при построении данной классификации исследователи, как правило, ограничиваются словесным описанием характерных особенностей стратегий формирования оборотных активов, не вычленяя формализованных критериев, позволяющих использовать эту модель для определения реальной стратегии деятельности конкретного предприятия с учетом фактических результатов его работы. Большинство оценок, используемых для определения вида стратегии, имеет неформализованный характер и делается на интуитивном уровне. Вместе с тем разработка этих вопросов была бы очень полезна для предприятий, стремящихся принимать обоснованные управленческие решения с учетом диагностики и оценки финансовых результатов своей деятельности.

Кроме того, в теории финансового менеджмента оставлен без внимания вопрос о том, как можно классифицировать те варианты стратегий, при которых предприятие наращивает объемы производства и реализации продукции при одновременном сохранении постоянной величины оборотных активов и даже при ее снижении. Помимо этого обойдена вниманием проблема классификации стратегий формирования оборотных активов предприятия, у которого объемы производства постоянны или снижаются.

Можно утверждать, что в указанной модели динамика объемов производства (и соответствующая ей динамика оборотных активов) не учитывается, а лишь сравниваются относительные величины оборотных средств, привлеченных для достижения некоего объема производства, т.е. используется статический подход.

Незавершенность исследования данной модели проявляется еще и в том, что в разных источниках названия одних и тех же стратегий носят прямо противоположный характер. У одних авторов стратегия, характеризующаяся созданием высоких размеров резервов оборотных активов, называется консервативной, а стратегия, при которой минимизируются все виды страховых резервов, — агрессивной [I]. У других — все наоборот [3].

Логика первых авторов кажется вполне понятной — консервативной называется стратегия, менее рискованная и одновременно менее эффективная. А агрессивной — более рискованная и, как правило, более эффективная (по аналогии с типологией инвесторов: консервативный инвестор стремится к минимизации рисков пусть и с потерей доходности, агрессивный инвестор готов брать на себя повышенные риски ради более высокого дохода).

В соответствии со вторым подходом агрессивность проявляется, по-видимому, в агрессивном поведении предприятия на рынке, в активном «навязывании» продукции покупателям, что приводит к увеличению дебиторской задолженности и созданию значительных запасов сырья и готовой продукции в расчете на рост продаж. Консерватизм же ассоциируется в данном случае с ограниченностью ресурсов, бедностью, строжайшей экономией.

Представляется, что первый подход к названиям стратегий более обоснован, более согласован с общепринятыми представлениями о консервативном и агрессивном поведении экономических субъектов.

Вместе с тем путаницей в понятиях претензии к данной модели не исчерпываются. Следует изменить главный принцип построения модели, сам подход к созданию классификации стратегий формирования оборотных активов, перейдя от статического к динамическому принципу. То есть сделать упор не на относительную величину оборотных активов, соответствующую определенному объему производства и реализации продукции, а на совместный анализ направления и скорости изменения оборотных активов и объема продукции.

Для разработки классификации стратегий формирования оборотных активов воспользуемся известной формулой оборачиваемости, связывающей объем производства (продаж) продукции и величину оборотных активов. Схожий подход был использован в некоторых трудах [3] для классификации областей результата применения новой техники. Поданный вариант является разработкой авторов настоящей статьи. Предложим формулу:

К об = Q / ОА

где К об - коэффициент оборачиваемости оборотных активов;

Q - объем производства (продаж);

ОА - оборотные активы.

Период оборота оборотных активов обратно пропорционален коэффициенту оборачиваемости, т. е. для периода времени, равного единице (например, один год), находим его по формуле:

T об = ОА / Q

где То6 — период оборота оборотных активов.

В общем случае величина периода оборота оборотных активов и величина объемов производства являются функциями времени, т.е.:

T об (t) = ОА(t) / Q(t)

Найдем производную этого выражения:

T

об'

(t) = (ОА'(t) * Q(t) - ОА'(t) * Q'(t)) / Q

2

(t) =

ОА'(t) / Q(t) - ОА'(t) * Q'(t) / Q

2

(t)

Перейдем в левой части выражения (1) к темпу прироста периода оборота, обозначив его τ Tоб(t)

где τ ОА(t) и τ Tоб(t) темпы прироста величины оборотных активов и периода их оборота соответственно.

Для последующего анализа это соотношение между темпами прироста периода оборота τ Tоб(t) оборотных активов τ ОА(t) и объемов производства τ Q(t) понадобится в преобразованном виде:

τ Q(t) = τ ОА(t) - τ Tоб(t)

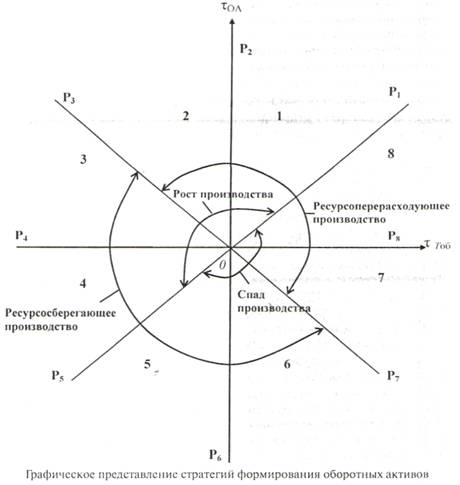

Графическое представление модели показано на рисунке.

По горизонтальной оси располагается темп прироста периода оборота оборотных активов, по вертикальной — темп прироста оборотных активов.

Лучи Р 1 ,...Р 8 являются биссектрисами углов координатной плоскости и делят всю плоскость на восемь секторов, в каждом из которых соблюдается определенное соотношение между темпами прироста оборотных активов и периода их оборота.

На луч Р 1 попадают точки, у которых τ ОА = τ Tоб(t) поэтому τ Q = 0. Иными словами, прирост объема производства нулевой, поскольку прирост оборотных активов компенсируется увеличением периода их оборота.

Сектор 1, расположенный между лучами Р 1 , и Р 2 , характеризуется превышением темпа прироста оборотных активов над темпом прироста периода их оборота (τ ОА > τ Tоб(t) ), в результате чего возникает положительный прирост объемов производства.

Луч Р 2 характеризуется равенством темпов прироста объемов производства и оборотных активов, поскольку темп прироста периода оборота в данном случае равен нулю.

В секторе 2 выполняются неравенства, τ ОА > 0 и τ Tоб(t) < 0 поэтому темп прироста объема производства положителен и превышает темп прироста оборотных активов.

На луче Р 3 τ ОА = -τ Tоб(t) , поэтому τ Q = 2*τ ОА . Иными словами, темп прироста объемов производства равен удвоенному темпу прироста оборотных активов.

В секторе 3 темп прироста оборотных активов по модулю меньше, чем темп прироста периода оборота, и их знаки не совпадают. В результате этого темп прироста объемов производства положителен и по значению превышает темп прироста оборотных активов.

На луче Р 4 значение темпа прироста объемов производства по величине совпадает с величиной темпа прироста периода оборота, но имеет противоположный — положительный знак.

В секторе 4 оба анализируемых фактора — показатели темпов прироста имеют отрицательные значения, при этом по модулю τ ОА < τ Tоб поэтому τ Q положителен.

На луче Р 5 , также как на луче Р,, темп прироста объемов производства равен нулю, поскольку темпы прироста оборотных активов и периода оборота одинаковы.

В секторе 5 оба темпа прироста отрицательны, но соотношение между ними отличается от четвертого сектора — по модулю темп прироста оборотных активов выше, поэтомуτ Q имеет отрицательное значение.

На луче Р 6 темп прироста объемов производства совпадает с темном прироста оборотных активов, так как темп прироста периода оборота равен нулю. Но при этом ситуация отличается от луча Р2 тем, что темп прироста объемов производства имеет не положительную, а отрицательную величину.

Сектор 6 характеризуется отрицательным темпом прироста объемов производства, возникающим оттого, что из отрицательного темпа прироста оборотных активов вычитается положительный темп прироста периода оборота.

На луче Р 7 темп прироста объемов производства отрицателен и равен удвоенной величине темпа прироста оборотных активов, поскольку темпы прироста оборотных активов и периода оборота совпадают по модулю.

В секторе 7 τ Q < 0, так как отрицательный темп прироста оборотных активов уменьшается на величину темпа прироста периода оборота.

На луче Р 8 темп прироста объемов производства отрицателен и равен по модулю величине темпа прироста периода оборота оборотных активов.

Наконец, в секторе 8 при обоих положительных значениях изучаемых факторов (темпы прироста оборотных активов и периода оборота) результирующий показатель (темп прироста объемов производства) отрицателен, так как τ ОА < τ Tоб

Таким образом, при построении круговой диаграммы, приведенной на рисунке, имеем четыре сектора с положительным значением темпа прироста объемов производства (секторы с первого по четвертый) и четыре сектора с отрицательным значением этого результирующего показателя (с пятого по восьмой).

Можно сказать, что первые четыре сектора — это области роста, а вторые четыре сектора — области спада объемов производства.

Немаловажно, каким образом можно расценить и классифицировать каждый из вариантов роста или спада.

В секторе 4 рост объема производства достигается в условиях одновременного снижения обоих изучаемых факторов: объема оборотных активов и периода их оборота. Иными словами, активы, инвестируемые в производство, сокращаются при одновременно их более эффективном использовании, что позволяет говорить о стратегииинтенсивного роста .

С другой стороны, в секторе 1 рост объема производства достигается при одновременном увеличении объема инвестированных ресурсов и замедлении их оборачиваемости. То есть такой рост можно считать неэффективным, а в противоположность сектору 4 —экстенсивным .

Секторы 2 и 3 можно соответственно назвать областями (стратегиями)субэкстенсивного и субинтенсивного роста . В секторе 2 преобладает влияние экстенсивного — ресурсного фактора на конечный результат, а в секторе 3 результат в большей степени определен интенсивным фактором.

Секторы 5-8, характеризующие спад объемов производства, можно классифицировать аналогичным образом. Сектор 5 — это областьинтенсивного спада , поскольку в нем сокращение объемов инвестируемых ресурсов опережает сокращение периода оборота оборотных активов.

Сектор 8, наоборот, характеризуетсяэкстенсивным спадом , поскольку снижение объемов производства объясняется одновременным ростом оборотных активов и увеличением длительности оборота.

Примыкающие к секторам 5 и 8 секторы 6 и 7 можно назвать соответственно областямисубинтенсивного и субэкстенсивного спада .

Таким образом, предложенная классификация вариантов стратегий формирования оборотных активов с учетом их оборачиваемости позволяет оценить эффективность деятельности предприятия с позиции факторов, определяющих рост или спад его производственных показателей.

Оборотные активы и период их оборота рассматриваются в данной модели как два обобщенных ресурса. Оборотные активы — экстенсивный ресурс, а период оборота, характеризующий эффективность деятельности предприятия, — интенсивный.

Последовательное сокращение обоих ресурсов, безусловно, полезно. В секторах 4 и 5, где оба ресурса одновременно экономятся, имеет место абсолютное ресурсосбережение. В секторах 3 и 6, где экономится только один ресурс, другой перерасходуется. Но экономия все-таки преобладает, имеет место относительное ресурсосбережение. В секторах 1 и 8 оба ресурса перерасходуются, т.е. налицо абсолютное ресурсоперерасходование. В секторе 2 перерасходование оборотных средств превышает экономию периода оборота. В результате возникает ситуация относительного ресурсоперерасходования. В секторе 7 экономия оборотных средств меньше, чем перерасход периода оборота, поэтому его также можно назвать областью относительного ресурсоперерасходования.

Если вернуться к классификации стратегий формирования оборотных активов, описанной выше, и попытаться сопоставить их терминологию с терминологией, предложенной авторами, можно сделать следующее заключение.

Анализ показывает, что все три стратегии относятся к случаю, когда объемы производства растут — в предложенной классификации это секторы 1—4. Этот рост сопровождается ростом оборотных средств, который возможен в секторах 1—3 и 8. Получается, что совместный рост двух указанных показателей происходит в секторах 1—3.

Наиболее рискованной из трех ранее названных считается стратегия, при которой растут показатели эффективности (оборачиваемости, рентабельности), но снижаются показатели надежности (ликвидности). К сожалению, у разных исследователей эта стратегия имеет прямо противоположные названия. Будем придерживаться терминологии И. А. Бланка [1], в соответствии с которой рискованная стратегия называется агрессивной (по аналогии с типологией инвесторов — агрессивный инвестор готов брать на себя повышенные риски).

Повышение эффективности деятельности, выражающееся в снижении периода оборота оборотных средств и влекущее за собой повышение рискованности деятельности, в соответствии с предложенной классификацией наблюдается в секторах 2 и 3. Снижение эффективности (т.е. замедление оборачиваемости) и соответственно повышение надежности — в секторе 1.

Таким образом, можно сказать, что сектор 1 отражает надежную («консервативную») стратегию формирования оборотных активов, секторы 2 и 3 - рискованную («агрессивную») стратегию. Вопрос о формировании умеренной стратегии сложно решить, поскольку нигде в учебной и научной литературе не разработаны формализованные критерии, по которым можно было бы оценить границы, отделяющие эту стратегию от двух других. Тем не менее можно предположить, что умеренная (компромиссная) стратегия располагается на границе секторов 1 и 2, вблизи луча Р 2 .

Заметим, что секторы 4—8 описывают случаи, которые характеризуются ростом объемов производства при одновременной экономии оборотных средств (сектор 4) и спадом объемов производства при различном поведении оборотных средств и показателей эффективности (улучшение этих показателей в секторе 5, ухудшение в секторах 6—8). Эти случаи в известной экономической литературе вообще не рассмотрены.

Особый интерес представляют ситуации неизменного объема производства, в предложенной классификации представленные лучами Р 1 и Р 5 . Подобные случаи в литературе тоже не обсуждаются. В ситуации Р 1 рост инвестированных в предприятие оборотных средств не приводит к увеличению объемов производства, поскольку его позитивное влияние нивелируется соответствующим замедлением оборачиваемости ресурсов. А в случае Р. снижение объема оборотных средств не приводит к падению производства, поскольку компенсируется ускорением оборачиваемости. Учитывая приведенные рассуждения, можно сказать, что в случае Р 1 имеет место осторожная («консервативная») стратегия формирования оборотных средств, а в случае Р 5 — рискованная («агрессивная») стратегия.

В целом, если при выборе названия стратегии ориентироваться на показатель «эффективность—оборачиваемость», то можно сказать, что все секторы, в которых оборачиваемость ускоряется (2—5), могут быть отнесены к группе агрессивных стратегий, а те, в которых оборачиваемость замедляется (6—8 и 1) — к группе консервативных.

Более точно можно сгруппировать секторы следующим образом:

в секторах 4 и 5 (областях соответственно интенсивного роста и интенсивного спада) стратегии формирования оборотных средств можно считать эффективными;

в секторах 1 и 8 (областях экстенсивного роста и экстенсивного спада) стратегии можно назвать неэффективными.

Примыкающие к этим секторам области можно классифицировать с учетом расположения на диаграмме так: секторы 3 и 6 — субэффективные, а 2 и 7 — субнеэффективные.

Таким образом, предложенная классификация стратегий формирования оборотных активов на основе соотношения темпов прироста трех показателей — объема производства (продаж) продукции, оборотных активов и периода их оборота — позволяет более детально проанализировать и оценить стратегию, используемую предприятием для достижения заданных финансовых показателей. В дальнейшем она поможет разработать более обоснованные и математически выверенные рекомендации по ее совершенствованию.

Список литературы

1. Бланк И.Л. Основы финансового менеджмента. К.: - Ника-центр. Эльга. 2007. 1248 с.

2. Смагин В. Н. Технический прогресс, моральный износ и обновление техники: теория, экономико-математические методы, практика. Иркутск: Изд. Иркутского унив. 1987. 158 с.

3. Финансовый менеджмент: теория и практика: учеб. для вузов/под ред. Е. С. Стояновой. М.: Перспектива. 2008.656 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ