Использование модели денежных потоков при анализе риска ликвидности лизинговых компаний

Мишина М.С.,

аспирантка кафедры

финансов и кредита

Казанский (Приволжский)

федеральный университет

Финансы и кредит

35 (611) 2014

В статье выполнен анализ денежных потоков топ-12 лизинговых компаний, формирующих 70% лизингового рынка. Описано построение модели денежных потоков прямым методом на основе реальных данных финансовой отчетности предприятий данного сектора

Сознавая актуальность и значимость проблематики риска ликвидности в лизинговой деятельности, автор провел анализ каждой составляющей денежного потока (операционной, инвестиционной и финансовой) топ-12 лизинговых компаний в 2003-2010 гг.

В процессе исследований использовались рекомендациями МСФО (IAS 7) по построению отчета о движении денежных средств. Была поставлена цель — оценить влияние риска ликвидности на каждую составляющую денежного потока. При этом решались следующие задачи:

- определение входных данных и способа построения денежных потоков;

- анализ операционного, инвестиционного и финансового денежных потоков каждой из лизинговых компаний;

- выявление слабых мест модели денежных потоков с позиции подверженности риску ликвидности.

Определение входных данных. Общеизвестно, что ликвидность лизинговой компании зависит от множества факторов, которые так или иначе влияют на поведение фирмы на рынке. Иными словами, риск ликвидности возникает тогда, когда появляется система денежных потоков, пронизывающих предприятие, и реализовывается при негативных воздействиях на нее.

Для исследования риска ликвидности в лизинговой сфере автор выбрал 12 лизинговых компаний, которые на протяжении 10 лет формируют около 70% всего рынка лизинга. В выборку было решено включить как крупные, так и небольшие предприятия, чтобы выявить, как и в какой степени риск ликвидности проявляется у той или иной компании. Временной диапазон, в течение которого проводился анализ, — 2003-2011 гг.

В качестве инструмента исследования риска ликвидности автором использован метод построения денежных потоков. Используя баланс и отчет о прибылях и убытках, удалось построить денежные потоки по каждой из компаний, попавших в выборку.

Из расчетов, выполненных с использованием представленной методики, становится ясно, какие хозяйственные операции и генерируемые ими финансовые результаты по какому виду деятельности — текущей, инвестиционной или финансовой — оказали наибольшее влияние на величину чистого денежного потока организации за период.

Инвестиционный денежный поток в лизинговой деятельности: динамика и назначение. Так как лизинг относится к инвестиционной деятельности [1], целесообразно отметить следующее.

Согласно рекомендациям к составлению отчета о движении денежных средств, которые содержатся в МСФО (IAS) 7 «Отчеты о движении денежных средств» (Cash Flow Statements), к инвестиционной деятельности относятся:

- оплата объектов основных средств, нематериальных активов, НИОКР, ценных бумаг;

- поступления денежных средств при продаже данных активов и т.д. [2].

С этой точки зрения инвестиционная деятельность лизинговых компаний, как правило, приводит к оттоку денежных средств (так как инвестиции носят затратный характер). Следовательно, в модели ее следует отражать с отрицательным знаком. Руководствуясь рекомендациями МСФО (IAS) 7 «Отчеты о движении денежных средств», к инвестициям предлагается относить все вложения во внеоборотные активы, а также любые финансовые вложения (как долгосрочные, так и краткосрочные) и процентный доход, полу-чаемый от них. При построении инвестиционного потока лизинговой компании первоочередная статья внеоборотных активов, на которую следует обращать внимание, — это доходные вложения в материальные ценности или весь объем лизинговых сделок. Именно они являются основной составляющей активов для всех исследуемых лизинговых компаний и отражают динамику развития каждой из них.

По мнению автора, с помощью анализа инвестиционного потока можно оценивать активность любой лизинговой компании на рынке. Следует отметить, что активность следует измерять не саму по себе, а в сопоставлении с другими компаниями. Построение инвестиционного денежного потока отдельно взятой лизинговой компании будет характеризовать лишь динамику портфеля.

Как показывает анализ имеющихся данных, в 2004-2007 гг. практически все лизинговые компании, попавшие в выборку, активно наращивали объемы бизнеса.

Особую активность в объемах бизнеса демонстрировали компании с государственным участием, а также пробанковские лизинговые компании. Тем не менее общая тенденция роста либо снижения прослеживается достаточно четко: в 2007 г. объемы лизинговых сделок по каждой из компаний достигли своего пика, а в 2008 г. в результате сжатия банковской ликвидности у всех наблюдается сокращение объемов более чем в 2 раза, которое продолжилось и в 2009 г. Восстановление объемов, сопоставимое с 2007 г., произошло лишь в 2010 г.

Составляющие финансовых денежных потоков лизинговых компаний. Возникает ряд вопросов: а можно ли управлять ликвидностью? Есть ли способы ее предупреждения или воздействия на нее, когда на рынке действует много участников, каждый из которых имеет свою модель управления активами и пассивами? Существуют ли на рынке определенные индикаторы, благодаря которым можно диагностировать дальнейшее поведение рынка лизинга и лизинговой компании в отдельности?

Как уже было отмечено, анализ инвестиционного денежного потока дает общую картину развития лизингового бизнеса. Однако инвестиционный поток не возникает сам по себе: его движение обусловлено финансированием как со стороны (внешние источники), так и путем распределения денежных потоков внутри лизинговой компании (внутренние источники).

Исследования показывают, что инвестиционный поток напрямую связан с финансовым: при росте финансирования растет инвестиционная активность, при сокращении объемов привлекаемых средств уменьшаются и темпы роста портфелей компаний. Однако фондирование лизинговых операций в 2008 г. еще продолжалось (правда, в меньших объемах), когда инвестиционная активность сократилась практически в 2 раза. Основной отток денежных средств пришелся на 2009 г. на фоне сокращения лизингового портфеля каждой из анализируемых лизинговых компаний. Данная динамика свидетельствует о высокой зависимости любой из лизинговых компаний от внешнего источника денежных средств, т.е. от финансового денежного потока.

Что касается внутренних источников финансирования, то их объемы несопоставимы с внешними, и анализ использования внутренних средств заключается в измерении собственного капитала.

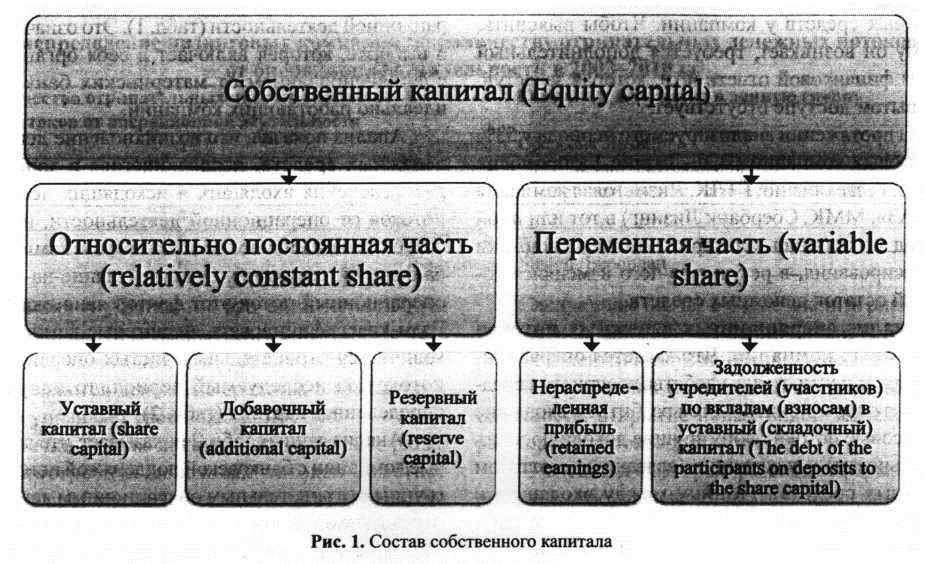

По мнению автора, выявление внутренних источников финансирования следует проводить, опираясь на анализ собственного капитала и изменение чистой прибыли в отчете о прибылях и убытках. Согласно приказу Министерства финансов РФ от 29.07.1998 № 34н (ред. от 24.12.2010) «Об утвержделии Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации», в состав собственного капитала входят несколько составляющих, которые отражены на рисунке.

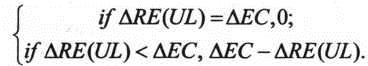

Очевидно, что в случае изменения чистой прибыли (убытка) (Net profit, NP/Uncovered loss, UL) за отчетный период в отчете о прибылях и убытках изменится нераспределенная прибыль/непокрытый убыток (RE/UL) на сумму нераспределенного финансового результата. Иными словами, изменение полученного конечного финансового результата напрямую связано с изменением переменной части собственного капитала при условии отсутствия задолженности акционеров в капитал, что отражает формула

ΔRE(UL) = ΔEC.

Если изменение собственного капитала за отчетный период превышает изменение полученного конечного финансового результата за этот же период, то можно говорить о дополнительных вливаниях в компанию, которые увеличивают ее денежный поток. Это отражает формула

ΔRE(UL) < ΔEC.

В предлагаемой автором модели денежных потоков, основанной на прямом методе, рекомендованном МСФО, отражение чистой прибыли в части изменения собственного капитала в балансе не используется, так как при построении операционного денежного потока спускаются «сверху вниз» — до конечного финансового результата, и полученный конечный финансовый результат уже участвует в расчете.

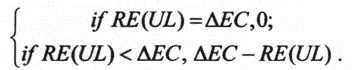

Чтобы учесть изменение собственного капитала, автор ввел в предлагаемую модель понятие «дополнительные источники финансирования» (Additional sources of funding, ASF), которые рассчитываются по формуле

Данная формула верна для анализа годовой финансовой отчетности. При анализе ежеквартальной отчетности она примет вид

Важно знать, что в результате преобразования балансовых составляющих и данных отчета с прибылях и убытках не всегда получается полное соответствие.

В этом случае можно считать, что у компании есть альтернативные источники финансирования, природа возникновения которых может быть достаточно разной. Однако, по мнению автора, именно эти выпадающие из общего создаваемого алгоритма расчета денежных потоков суммы свидетельствуют о наличии проблем с управлением ликвидностью (это может быть как избыток, так и дефицит денежных средств). На взгляд автора, эти факторы (суммы) являются неуправляемыми (или неявными), так как природа возникновения их с точки зрения классической модели построения денежных потоков неизвестна. Можно сказать, что в случае наличия таких факторов (сумм) именно за счет них поддерживается тот или иной остаток денежных средств у компании. Чтобы выяснить, почему он возникает, требуется дополнительный анализ финансовой отчетности, которая зачастую в открытом доступе отсутствует.

На протяжении анализируемого периода у 53% лизинговых компаний (ВЭБ-Лизинг, Газпромбанк Лизинг, Газтехлизинг, ГТЛК, Лизинговая компания «КамАЗ», ММК, Сбербанк Лизинг) в тот или иной период появлялись альтернативные источники финансирования, в результате чего изменялся конечный остаток денежных средств.

Анализ операционных денежных потоков лизинговых компаний. Что касается операционной деятельности, то для удобства восприятия предлагается операционный поток разбить на входящие финансовые потоки (формирущие доходную часть деятельности) и исходящие (связанные с оттоком денежных средств). Разницу между входящим и исходящим операционным денежным потоком в теории называют чистым операционным денежным потоком. В данном случае — это свободный остаток денежных средств от осуществления лизинговых операций и дополнительных действий компании, которые генерируют денежные средства.

Чистый денежный поток по операционной деятельности при использовании такой группировки будет отрицательным, когда у компании возникает дефицит ликвидности (расходная часть превышает доходную), и положительным, когда компания генерирует положительное сальдо денежных средств, а результатом является избыток ликвидности.

Следует отметить, что за 2003-2010 гг. ни одна из 12 лизинговых компаний не имела постоянного положительного чистого денежного потока от операционной деятельности (табл. 1). Это означает, что в выборке, которая включает в себя организации с финансированием от материнских банков, нет идеально работающих компаний.

Таблица 1. Чистые денежные потоки от операционной деятельности лизинговых компании flows (Net cash from operation activity) в 2004-2010 гг., тыс. руб.

| Компания | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 |

| Балтинвест | 124 996 | 100 944 | 53 637 | -230 708 | 372 434 | 29 219 | 59 338 |

| ВЭБ-Лизинг | 1 598 394 | 1 412 129 | 2 560 161 | 6 771 283 | 3 201 730 | 2 986 406 | -498 536 |

| Сбербанк Лизинг | -71 907 | 435 188 | 75 947 | 522 162 | -3 618 395 | 3 200 921 | 879 018 |

| ВТБ Лизинг | 51 645 | 670 846 | -925 055 | 1 027 737 | 3 405 333 | 12 195 377 | -6 686 517 |

| Газтехлизинг | 512 505 | 1 952 337 | -1 262 035 | 2 457467 | 1 768 429 | 1 850 318 | -60 893 |

| Уралсиб ЛК | -844 471 | 1 463 301 | 241 594 | 980 459 | -1 822 394 | -1 525 159 | 2 529 795 |

| Газпромбанк Лизинг | 40 691 | 103 792 | -635 115 | -1 851 476 | 2110684 | 773 129 | -160 002 |

| ГТЛК | -116 621 | 72 282 | 310374 | 856088 | -88 432 | -4 453 530 | -1 623 279 |

| Лизинговая компания «КамАЗ» | - | -3 680 | 829 821 | 634 239 | 835 975 | -694 027 | -914 497 |

| Балтийский Лизинг | -29 857 | 27 922 | -80 759 | -233 011 | -56217 | 244156 | -3 950 |

| Европлан | -191 421 | -22 193 | -432 242 | -918 252 | -458 349 | -108 580 | 778 598 |

| ШРЕИ Лизинг | -169 698 | -435 004 | -1 191 820 | -2 532 961 | -1912 212 | 6 902 696 | -164 062 |

Анализ показал, что возникновение дефицита денежных средств, появляющегося в ходе перераспределения входящих и исходящих денежных потоков от операционной деятельности, не зависит от принадлежности лизинговой компании к банковской структуре. Однако влияние на чистый операционный поток этот фактор явно оказывает. Если классифицировать лизинговые компании по количеству отрицательных чистых операционных потоков за исследуемый период, то получается определенная картина (табл. 2).

Таблица 2. Распределение лизинговых компаний по количеству отрицательных денежных потоков от операционной деятельности в 2003-2010 гг.

| Количество отрицательных чистых денежных потоков от операционной деятельности | Компании, попавшие в данную группу |

| 1 | Балтинвест, Сбербанк Лизинг |

| 2 | ВЭБ-Лизинг, ВТБ Лизинг, Газтехлизинг |

| 3 | Уралсиб ЛК, Газпробанк Лизинг, Лизинговая компания «КамАЗ» |

| 4 | ГТЛК |

| 5 | ШРЕИ Лизинг |

| 6 | Балтийский Лизинг, Европлан |

Анализ данных табл. 2 показывает, что лизинговые компании с банковской поддержкой попадают в группы с отрицательным операционным денежным потоком не более трех раз. Наиболее проблемными с точки зрения управления операционным денежным потоком, согласно результатам исследования, являются Балтийский Лизинг и Европлан (из 7 отчетных периодов 6 были отрицательными). Следовательно, можно предположить, что компании, принадлежащие банковским структурам, ощущают на себе недостаток ликвидности в меньшей мере, чем прочие лизинговые компании, так как возникновение отрицательного чистого операционного денежного потока порождает потребность в дополнительных денежных средствах, к которым пробанковские лизинговые компании получают доступ гораздо легче, нежели остальные.

Заключение. Таким образом, построение денежных потоков на основе данных баланса и отчета о прибылях и убытках — это один из способов создания аналитической модели, в результате чего появляется понимание того, каким образом перераспределяются денежные средства в компании и как она управляет своей ликвидностью.

С точки зрения ликвидности и оценки риска метод построения денежных потоков помогает выявлять проблемные оттоки (притоки). Однако его явным минусом является постфактный период, т.е. он строится на фактических данных прошлых лет, кварталов. Поэтому неясно, под влиянием каких факторов он изменялся. Для решения этой проблемы автор в дальнейшем предлагает использовать многофакторную регрессионную модель, описывающую степень влияния макроэкономических факторов на каждую составляющую денежного потока: инвестиционную, операционную и финансовую.

Следующим шагом в плане анализа риска ликвидности лизинговой компании планируется построение аналитической модели, основанной на:

- внутренних факторах (специфики работы): сезонность, открытие новых видов деятельности, расширение производства и т.д.;

- внешних факторах: развитие сферы, в которой клиент осуществляет деятельность, инфляция, ВВП и т.д.

Список литературы

1. О финансовой аренде (лизинге): Федеральный закон от 29.10.1998 № 164-ФЗ.

2. О введении в действие Международных стандартов финансовой отчетности и Разъяснений Международных стандартов финансовой отчетности на территории Российской Федерации: приказ Министерства финансов РФ от 25.11.2011 № 160н.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ