Анализ влияния различных экономических показателей на спреды доходности российских рублевых корпоративных облигаций

Искандер Рамилевич Султанов

аспирант экономического факультета,

Национальный исследовательский университет

«Высшая школа экономики»,

Москва, Российская Федерация

Финансы и кредит

№7 Т.24 2018

Аннотация

Предмет. Анализ влияния различных экономических показателей на спреды доходности по российским рублевым корпоративным облигациям. В список рассматриваемых показателей входят показатели: глобальные и макроэкономические, фондового рынка, рынка облигаций, уровня компании, уровня отдельного выпуска. Исследование проводилось на данных по первичному рынку российских рублевых корпоративных облигаций. Период выборки составляет с 1 января 2007 г. по 31 декабря 2016 г. Исследование проводилось на данных по облигациям компаний реального сектора экономики. Выборка облигаций составляет 470 выпусков на сумму 2,2 трлн руб. Доля выборки среди облигаций реального сектора экономики составляет 29,19% по объему и 40% по количеству размещений.

Цели. Построение эконометрических моделей, позволяющих объяснять, от каких показателей и каким образом зависит спред доходности российских рублевых корпоративных облигаций. Оценка экономической значимости влияния рассматриваемых показателей.

Методология. Проведен графический анализ, отобраны и построены наилучшие эконометрические модели, рассчитываемые методом наименьших квадратов, посчитаны оценки экономической значимости влияния различных переменных на спреды доходности корпоративных облигаций и дана их содержательная интерпретация.

Результаты. Всего представлено две эконометрические модели. Первая модель не учитывает наличие структурных (временных) изломов. Вторая модель построена с учетом наличия временных изломов.

Выводы. Обнаружено, что влияние некоторых переменных различается в зависимости от экономического периода. Установлено, что переменные, специфичные для конкретного выпуска облигаций и конкретной компании, оказывают более значимое влияние на спреды доходности, чем остальные рассматриваемые переменные.

Введение

Целью данной работы является оценка влияния различных экономических показателей на спреды доходности по российским корпоративным облигациям. В работе рассматриваются те показатели, которые на российском рынке ранее не рассматривались, при этом влияние данных показателей на спреды доходности корпоративных облигаций уже было доказано ранее в исследованиях на развитых рынках облигаций. Также в исследовании учитывались те показатели, влияние которых на спреды доходности российских корпоративных облигаций ранее было доказано в работах Н.И. Берзона и Т.М. Милицковой1 [1].

1 Берзон Н.И., Милицкова Т.М. Детерминанты доходности рублевых корпоративных облигаций при их размещении // Финансы и кредит. 2013. № 16. С. 24—32.

Данные для исследования брались из следующих источников: Cbonds.info; spark-interfax.ru; сайт Московской биржи; сайт Банка России; сайт Госкомстата; терминал Bloomberg. В следующей части статьи дается описание рассматриваемых переменных. Затем идет описание выборки. После представлены эмпирические результаты и полученные выводы.

Спред доходности

Спред доходности в этом исследовании является зависимой переменной и считался, как разница в доходности к погашению между самой облигацией и государственной облигацией с таким же сроком до погашения. Спред доходности рассчитывался как разница между доходностью к погашению корпоративной облигации и доходностью, полученной из кривой бескупонной доходности по государственным облигациям.

Ставка рефинансирования Банка России

В работе T. Cenesizoglu и B. Essid [2] показывается наличие положительного влияния неожиданных изменений ключевой ставки процента (Fed fund target rate) в период рецессии на спреды доходности между корпоративными облигациями с различным рейтингом. Мера неожиданности считалась как разница в ключевой ставке процента, которая должна была быть исходя из цен фьючерсов и реальной ключевой ставкой процента. Так как значения «ключевой ставки» для России недоступны для всего периода выборки, для этого исследования вместо ключевой ставки была использована ставка рефинансирования Банка России. В данном исследовании предполагается наличие положительного влияния ставки рефинансирования на спреды доходности по российским корпоративным облигациям. Однако для ставки рефинансирования невозможно посчитать меру неожиданности, так как на рынке отсутствуют фьючерсы на ставку рефинансирования Банка России.

Поэтому для проведения данного исследования использовались только абсолютные значения ставки рефинансирования.

Предложение государственных ценных бумаг

В работе A. Krishnamurthy и A. Vissing-Jorgensen [3] показано, что увеличение предложения Treasuries влияет на множество спредов доходности, в частности уменьшает спреды доходности по корпоративным облигациям на рынке США. Предложение Treasuries считалось как общий объем Treasuries в денежном выражении, находящихся в обращении, деленное на размер ВВП. В этом исследовании также ожидается отрицательное влияние данного показателя на спреды доходности. Предложение государственных облигаций рассчитывалось как величина общего объема российских государственных облигаций, находящихся в обращении в денежном выражении, деленное на значения ВВП.

Денежное обращение

В работе F.K. Reilly, D.J. Wright, и J.A. Gentry [4] демонстрируется положительное влияние изменения показателя денежного обращения на спреды доходности по корпоративным облигациям на рынке США. Показатель денежного обращения рассчитывался, как

(М2 - М1)t / (M2 - M1)t-12 - 1, (1)

где M2 и M1 агрегированные денежные показатели;

t — номер месяца.

Поскольку данные по M1 недоступны для всего периода, для этого исследования рассчитывался альтернативный показатель денежного обращения

(М2 - М0)t / (M2 - M0)t-12 - 1. (2)

В данном исследовании ожидается отрицательное влияние показателя денежного обращения на спреды доходности.

Сезонность

В работе K. Matsui [5] доказывается влияние сезонности на доходности корпоративных облигаций на рынке Японии. Также отмечается сильное падение доходности в период с апреля по август и сильный рост доходности в период с сентября по декабрь. Это объясняется тем, что в Японии для большинства компаний концом бухгалтерского отчетного периода считается март. Однако необходимо учитывать, что в работе K. Matsui [5] расчеты проводились на вторичном рынке облигаций. Для расчетов используется 11 дамми-переменных равных 1, если месяц дамми-переменной совпадает с месяцем размещения.

Фондовый рынок

Так как фондовый рынок в состоянии отражать текущую экономическую ситуацию и ожидания инвесторов по поводу будущего состояния экономики, есть смысл рассматривать влияние данного показателя. В работе Y. Hong, H. Lin, и C. Wu [6] на расчетах с применением Granger Causality test доказывается отрицательное влияние доходности индекса S&P 500 на доходности корпоративных облигаций на рынке США. В работе A.M. Hibbert, I. Pavlova, J. Barber и K. Dandapani [7] доказывается отрицательное влияние индекса Russel 2000 на спреды доходности корпоративных облигаций на рынке США. Для российского рынка расчеты могут быть произведены с использованием индекса ММВБ. В данном исследовании предполагается отрицательное влияние доходности индекса ММВБ на спреды доходности по российским корпоративным облигациям. Доходность рассчитывается за период в 30 дней до размещения по следующей формуле:

(Pt - Pt-30) / Pt-30, (3)

где Pt - значения индекса ММВБ в день t;

Pt-30 - значения индекса ММВБ в день t - 30.

Волатильность фондового рынка

Увеличение волатильности на рынке акций может указывать на ухудшение экономической ситуации и увеличение рискованности инвестиций. В работе F.K. Reilly, D.J. Wright и J.A. Gentry [4] показано положительное влияние волатильности индексов NYCE и Russel 2000 на спреды доходности по корпоративным облигациям на рынке США. Для российского рынка может быть рассчитана волатильность индекса ММВБ. В данном исследовании предполагается положительное влияние волатильности ММВБ на спреды доходности по российским корпоративным облигациям. Волатильность доходности фондового рынка рассчитывалась как:

Промышленный индекс

Так как индекс промышленного производства отражает состояние одной из важнейших составляющих экономики, есть смысл рассматривать влияние и данного показателя. В работе T. Cenesizoglu и B. Essid [2] показывается отрицательное влияние индекса индустриального производства на спреды доходности по корпоративным облигациям на рынке США. В данном исследовании также предполагается отрицательное влияние российского индекса промышленного производства на доходности российских корпоративных облигаций. Для расчетов берутся значения индекса в процентах к среднемесячному значению 2010 г.

Доходность государственных облигаций

Доходность по Treasuries часто используется в качестве контрольной переменной в работах по рынку США. В работах K. Shaw [8], A.M. Hibbert, I. Pavlova, J. Barber и K. Dandapani [7] и H.H. Huang, H.-Y. Huang и J.J. Oxman [9] учитывается изменение доходности 10-летних Treasuries — влияние отрицательное. В работе Y.C. Jin и G. Gerard

[10] берется доходность Treasuries со сроком до погашения равным сроку до погашения корпоративной облигации — влияние отрицательное. В работе Т.М. Милицковой [1] доказано отрицательное влияние доходности российских государственных облигаций, а именно ОФЗ, на спреды доходности по российским корпоративным облигациям. В данном исследовании также предполагается отрицательное влияние доходности государственных облигаций на спреды доходности по корпоративным облигациям.

Валовой внутренний продукт

Поскольку состояние ВВП отражает общее состояние экономики, данный показатель способен оказывать влияние на спреды доходности по корпоративным облигациям. В работе F.K. Reilly, D.J. Wright и J.A. Gentry [4] показано отрицательное влияние изменений ВВП на спреды доходности по корпоративным облигациям на рынке США. Касательно российского рынка в работе Т.М. Милицковой [1] доказано отрицательное влияние изменений ВВП на спреды доходности российских рублевых корпоративных облигаций. В данном исследовании предполагается отрицательное влияние изменений ВВП на спреды доходности по размещаемым корпоративным облигациям. Приросты ВВП рассчитывались в процентах к предыдущему кварталу.

Ставка дефолта

В работах Н.И. Берзона и Т.М. Милицковой2 и Т.М. Милицковой [1] доказано положительное влияние ставки дефолта на спреды доходности по российским корпоративным облигациям. В данном исследовании также предполагается положительное влияние ставки дефолта на спреды доходности по российским корпоративным облигациям. Ставка дефолта рассчитывается, как

2 Берзон Н.И., Милицкова Т.М. Детерминанты доходности рублевых корпоративных облигаций при их размещении // Финансы и кредит. 2013. № 16. С. 24—32.

Dt / Bt

где Dt - номинальная стоимость всех облигаций, допустивших дефолт в месяце t,

Bt — номинальная стоимость всех облигаций, находящихся в обращении в месяц t.

Кредитное плечо

Данный показатель является одним из используемых в качестве прокси для риска эмитента. Он используется в качестве контрольной переменной в следующих работах J. Elliott, A. Ghosh и D. Moon [11], T.-K. Chen, H.-H. Liao и H.-C. Huang [12], A. Kecskes, S.A. Mansi и A. (Jianzhong) Zhang [13], H.H. Huang, H.-Y. Huang и J.J. Oxman [9], S. Mansi, W. Maxwell и D. Miller [14], T. Chuluun, A. Prevost и J. Puthenpurackal [15], A. Nashikkar, M.G. Subrahmanyam и S. Mahanti [16], C.-L. Chiou, M.-W. Hung и P.-G. Shu [17], Tsung-Kang Chen и Yi-Ping Liao [18]. Во всех перечисленных работах влияние показателя кредитного плеча на спреды доходности значимо и положительно. В данном исследовании также предполагается положительное влияние кредитного плеча на спреды доходности по облигациям компании.

Размер компании

Чем крупнее компания (по сравнению с объемом размещения облигаций), тем больше вероятность, что долг будет погашен. Данный показатель используется в качестве контрольной переменной в следующих работах J. Elliott, A. Ghosh и D. Moon [11], R. Gopalan, F. Song и V. Yerramilli [19], A. Kecskes, S.A. Mansi и A. (Jianzhong) Zhang [13], T. Chuluun, A. Prevost и J. Puthenpurackal [15], K. Shaw [8], A. Shuto и N. Kitagawa [20], V. Venkiteshwaran [21], C.-L. Chiou, M.- W. Hung и P.-G. Shu [17]. Во всех перечисленных работах влияние показателя размера компании отрицательно. В данном исследовании предполагается отрицательное влияние размера компании на спреды доходности по облигациям компании. Для расчетов берется логарифм от общей суммы активов компании в денежном выражении (в тыс. руб.).

Покрытие процентов

Данный показатель отражает способность компании осуществлять текущие платежи по долгам компании. Поэтому покрытие процентов также используется в качестве прокси для риска компании. Данный показатель используется в качестве контрольной переменной в следующих работах R. Gopalan, F. Song и V. Yerramilli [19], H.H. Huang, H.-Y. Huang и J.J. Oxman [9], V. Venkiteshwaran [21]. Во всех перечисленных работах влияние показателя на спреды доходности отрицательно. В данном исследовании предполагается отрицательное влияние покрытия процентов на спреды доходности облигаций компании. Покрытие процентов рассчитывается, как

EBIT / NetInterest

где EBIT (Earnings Before Interest and Tax) — это доходы до уплаты процентов и налогов,

NetInterest — чистый процент к оплате (то есть сумма процентов к уплате за вычетом суммы процентов к получению).

Поскольку у ряда компаний показатель NetInterest может равняться нулю, для данного исследования показатель покрытия процентов считался следующим образом:

IC = ln(C0 / C1)

далее по свойству логарифма

IC = ln(C0) — ln(C1),

Индустрия

Поскольку при одинаковых финансовых показателях компании из различных отраслей могут обладать различными уровнями риска, спред доходности может зависеть от индустрии (или экономического сектора), к которой компания относится. Данный показатель используется в качестве контрольной переменной в следующих работах: A. Kecskes, S.A. Mansi и A. (Jianzhong) Zhang [13], T. Chuluun, A. Prevost и J. Puthenpurackal [15], G. Batta, A. Ganguly и J. Rosett [22]. Касательно российского рынка в работах Н.И. Берзона и Т.М. Милицковой3 [1] отмечается различие в спредах доходности по облигациям российских компаний в зависимости от принадлежности компании к определенной индустрии.

3 Берзон Н.И., Милицкова Т.М. Детерминанты доходности рублевых корпоративных облигаций при их размещении // Финансы и кредит. 2013. № 16. С. 24—32.

В данном исследовании предполагается наличие зависимости спреда доходности по российским корпоративным облигациям от индустрии, к которой относится компания. Список индустрий был составлен исходя из получившейся выборки. В выборку вошли компании из следующих индустрий:

- энергетика;

- машиностроение;

- торговля;

- нефтегазовый сектор;

- связь и телекоммуникации;

- черная металлургия;

- пищевая промышленность;

- цветная металлургия;

- сельское хозяйство;

- химическая промышленность;

- транспорт;

- строительство и девелопмент;

- горнодобывающая промышленность;

- легкая промышленность;

- целлюлознобумажная и деревообрабатывающая;

- СМИ и индустрия развлечений; и другие отрасли.

Для расчетов использовались бинарные переменные, принимающие значение 1 в случае, если индустрия бинарной переменной совпадает с индустрией компании.

Срок до погашения

Как правило, чем дольше срок инвестиций, тем больше неопределенность и риск возможного неисполнения эмитентом своих обязательств. Поэтому по облигациям с большим сроком до погашения при прочих равных инвесторы требуют большей доходности. В следующих работах K. Matsui [5], D. Michayluk и R. Zhao [23], H.H. Huang, H.-Y. Huang и J.J. Oxman [9], K. Shaw [8], A. Shuto и N. Kitagawa [20], V. Venkiteshwaran [21], Tsung-Kang Chen и Yi-Ping Liao [18], S. Han, W. Moore, Y. Shin и S. Yi [24] наблюдается положительное влияние срока до погашения на спреды доходности. В то время как в других работах, таких как A. Nashikkar, M.G. Subrahmanyam и S. Mahanti [16], C.-L. Chiou, M.-W. Hung и P.-G. Shu [17], E. Blankespoor, T.J. Linsmeier, K.R. Petroni и C. Shakespeare [25] наблюдается отрицательное влияние срока до погашения на спреды доходности. Касательно российского рынка в работах Н.И. Берзона и Т.М. Милицковой4 [1] доказано отрицательное влияние срока до погашения на спреды доходности по российским рублевым корпоративным облигациям. В данном исследовании предполагается отрицательное влияние срока до погашения на спреды доходности по корпоративным облигациям. Срок до погашения выражен в логарифме от срока до погашения в месяцах.

4 Берзон Н.И., Милицкова Т.М. Детерминанты доходности рублевых корпоративных облигаций при их размещении // Финансы и кредит. 2013. № 16. С. 24—32.

Объем выпуска

Данный показатель часто используется в качестве прокси для ликвидности облигаций. При прочих равных более ликвидные облигации имеют меньший спред доходности. В следующих работах S. Mansi, W. Maxwell и D. Miller [14], A. Shuto и N. Kitagawa [20], V. Venkiteshwaran [21], E. Blankespoor, T.J. Linsmeier, K.R. Petroni и C. Shakespeare [25], B.W. Ambrose, Y. Cheng и T.-H. Dolly King [26] наблюдается отрицательное влияние объема выпуска на спреды доходности корпоративных облигаций. В других работах, таких как J. Elliott, A. Ghosh и D. Moon [11], K. Shaw [8], A. Nashikkar, M.G. Subrahmanyam и S. Mahanti [16], K. Cai [27] наблюдается положительное влияние объема выпуска на спреды доходности. Касательно российского рынка в работах Н.И. Берзона и Т.М. Милицковой5 [1] показывается отрицательное влияние объемов размещения на спреды доходности по российским корпоративным облигациям.

5 Берзон Н.И., Милицкова Т.М. Детерминанты доходности рублевых корпоративных облигаций при их размещении // Финансы и кредит. 2013. № 16. С. 24—32.

В данном исследовании также предполагается отрицательное влияние объема выпуска на спреды доходности по российским корпоративным облигациям. Объем выпуска взят, как логарифм от объема выпуска в денежном выражении (в рублях).

Размер купона

Размер купона также часто используется в качестве контрольной переменной. Как правило, чем выше размер купона, тем при прочих равных больше спред доходности по облигациям. Данный показатель используется в качестве контрольной переменной в следующих работах: H.H. Huang, H.-Y. Huang и J.J. Oxman [9], T. Chuluun, A. Prevost и J. Puthenpurackal [15], Tsung-Kang Chen и Yi-Ping Liao [18], B.W. Ambrose, Y. Cheng и T.-H. Dolly King [26]. Во всех перечисленных работах обнаружено положительное влияние размера купона на спреды доходности корпоративных облигаций. Так как при размещении более 90% облигаций в выборке инвесторы определяли именно размер купона исходя из желаемой доходности, данный показатель не рассматривался.

Формат размещения

В работе Т.М. Милицковой [1] отмечается, что первое размещение российских корпоративных облигаций путем букбилдинга произошло в феврале 2008 г. До этого облигации размещались только путем аукциона, либо по купону, либо по номиналу, поскольку при размещении путем букбилдинга компания может влиять на распределение облигаций, не всегда отдавая предпочтение заявкам с наименьшей доходностью. Доходность облигаций, размещенных путем букбилдинга, при прочих равных выше. Это подтверждается для российского рынка в работе Н.И. Берзона и Т.М. Милицковой6.

6 Берзон Н.И., Милицкова Т.М. Детерминанты доходности рублевых корпоративных облигаций при их размещении // Финансы и кредит. 2013. № 16. С. 24—32.

В данном исследовании ожидается, что доходность корпоративных облигаций, размещенных путем букбилдинга, при прочих равных будет выше. Исходя из того что и другие форматы размещения могут влиять на доходность корпоративных облигаций, в расчетах использовались следующие форматы: по купону; закрытая подписка; размещение путем конвертации (из другой облигации). Для расчетов применялись бинарные переменные, принимающие значение, равное 1, для облигаций соответствующего формата размещения.

Вид облигации (классическая или биржевая)

С 2008 г. у российских эмитентов, котируемых на ММВБ, появилась возможность размещать облигации (биржевые облигации) по упрощенной процедуре [1]. В работах Н.И. Берзона и Т.М. Милицковой7 [1] доказано, что биржевые облигации при прочих равных имеют меньшую доходность.

7 Берзон Н.И., Милицкова Т.М. Детерминанты доходности рублевых корпоративных облигаций при их размещении // Финансы и кредит. 2013. № 16. С. 24—32.

В данном исследовании также ожидается, что доходность биржевых облигаций будет ниже. Для расчетов используется бинарная переменная, равная 1 для выпуска биржевых облигаций.

Тип организатора

В работах Н.И. Берзона и Т.М. Милицковой8 [1] доказано, что при прочих равных спред доходности российских корпоративных облигаций размещаемых организаторами первого эшелона ниже. Под организаторами первого эшелона при этом понимаются компании, организующие размещение облигаций чаще и на большие суммы, чем остальные участники рынка.

8 Там же.

В данном исследовании также ожидается, что доходность облигаций, размещенных организаторами первого эшелона при прочих равных ниже. Для расчетов используется бинарная переменная, равная 1, для выпуска облигаций, в котором организатор размещения входит в список организаторов первого эшелона. К подобным организаторам относятся: ВТБ; ИК «Тройка Диалог»; Газпромбанк; Райффайзенбанк; ТрансКредитБанк; Ренессанс Капитал; Сбербанк России; ФК «Уралсиб»; Росбанк; Банк Москвы. Список организаторов первого эшелона взят из работы Н.И. Берзона и Т.М. Милицковой9.

9 Там же.

Цены на нефть

Так как Россия является страной, экспортирующей нефть, и от цены на нефть может зависеть экономика России в целом, это может существенным образом сказываться на доходности, требуемой инвесторами в российские ценные бумаги. В работе Т.М. Милицковой [1] показывается, что цены на нефть отрицательно влияют на доходности российских корпоративных облигаций. В данном исследовании ожидается отрицательное влияние цен на нефть на спреды доходности по российским корпоративным облигациям. Для исследования взята цена нефти марки Brent, выраженная в долларах США.

Курс доллара

Данный показатель может быть рассмотрен, как один из оказывающих влияние на состояние российской экономики. В работах Н.И. Берзона и Т.М. Милицковой10 [1] доказано отрицательное влияние укрепления рубля на спреды доходности по российским рублевым корпоративным облигациям.

10 Берзон Н.И., Милицкова Т.М. Детерминанты доходности рублевых корпоративных облигаций при их размещении // Финансы и кредит. 2013. № 16. С. 24—32.

В данном исследовании тоже ожидается отрицательное влияние обратного курса (или RUR/USD) на спреды доходности российских корпоративных облигаций.

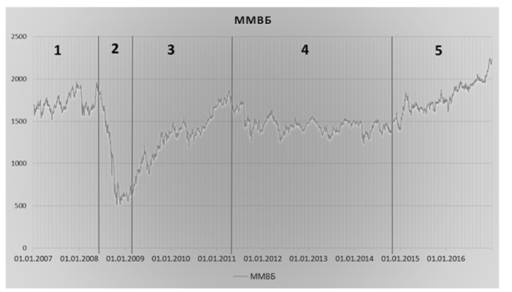

Временные эффекты

В выборке рассматриваются облигации, как размещенные в спокойный экономический период, так и в период кризиса. С учетом того, что в различные экономические периоды некоторые зависимости могут меняться, к названным переменным были добавлены временные бинарные переменные, принимающие значение 1 для соответствующего периода. Выбор экономических периодов производился на основе анализа дневного графика индекса ММВБ (построенного по ценам закрытия дня) (рис. 1).

Рисунок 1. График ММВБ

Источник: данные с сайта Московской биржи, расчеты автора

Всего было выделено пять временных периодов:

- январь 2007 г. — июнь 2008 г.;

- июль 2008 г. — февраль 2009 г.;

- март 2009 г. — апрель 2011 г.;

- май 2011 г. — октябрь 2014 г.;

- ноябрь 2014 г. — декабрь 2016 г.

Выборка

Было решено проводить исследования на данных по первичному рынку облигаций, поскольку российский рынок облигаций недостаточно ликвиден и не по всем выпускам облигаций можно найти цену в каждый торговый период [1]. Исследование проводится на данных по российскому первичному рублевому рынку облигаций за период с 1 января 2007 г. по 31 декабря 2016 г. Объем размещений облигаций в этот период составил 14,461 трлн руб. (2 497 выпусков), из них 7,534 трлн руб. (1 175 выпусков) приходится на облигации реального (не финансового) сектора. Исследование проводилось на данных по облигациям, размещенным компаниями реального сектора. Из выборки были исключены конвертируемые облигации, облигации со встроенными опционами, те, по которым хотя бы часть купонов определяется после размещения, облигации с плавающей ставкой купона, с дисконтированием номинала исходя из внешних показателей, с государственной гарантией. Доля таких облигаций (без особых условий размещения) среди общего числа размещенных компаниями реального сектора, составляет 35,46% по объему размещений и 57,7% по количеству (или 678 выпусков на сумму 2,672 трлн руб.). Далее из выборки были исключены выпуски облигаций, по которым нет каких-либо необходимых данных. Итоговая выборка составила 470 выпусков на сумму 2,2 трлн руб. Доля выборки среди облигаций реального сектора экономики составляет 29,19% по объему и 40% по количеству размещений.

Эмпирические расчеты и результаты

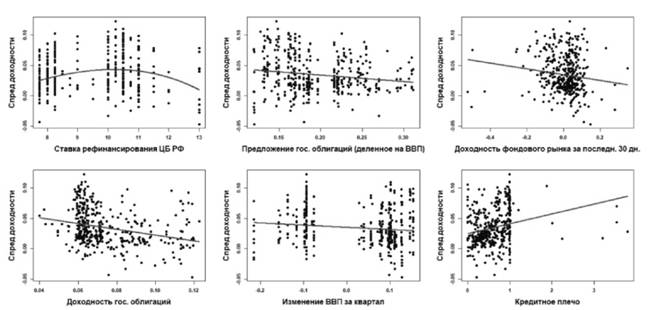

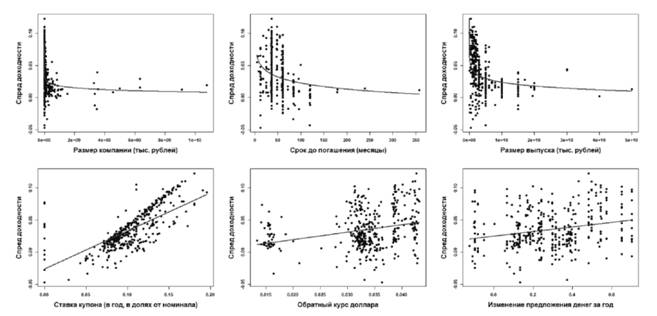

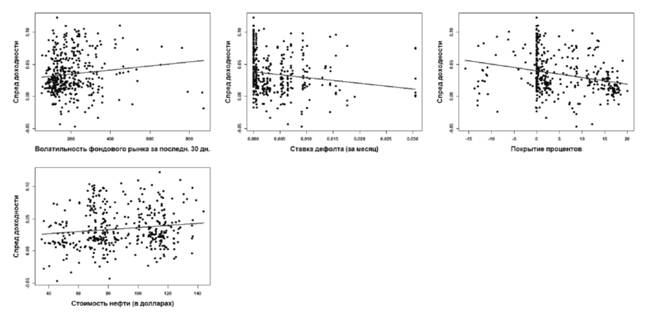

Вначале были удалены выбросы или строки наблюдений, где спред доходности был выше 0,15 либо ниже -0,05; где размер кредитного плеча превышает 4; где платежи по купону превышают 0,2. Всего было удалено 6 выпусков облигаций на сумму 3,184 млрд руб. После этого был применен графический анализ (рис. 2—4) для подбора наилучшей формы зависимости спреда доходности от той или иной переменной.

Рисунок 2. Графический анализ

Источник: Cbonds.info, spark-interfax.ru, MOEX.com, cbr.ru, gks.ru, терминал Bloomberg

Рисунок 3. Графический анализ

Источник: Cbonds.info, spark-interfax.ru, MOEX.com, cbr.ru, gks.ru, терминал Bloomberg

Рисунок 4. Графический анализ

Источник: Cbonds.info, spark-interfax.ru, MOEX.com, cbr.ru, gks.ru, терминал Bloomberg

Далее в ходе построений различных эконометрических моделей были отобраны те, которые наилучшим образом объясняют значения спреда доходности. Также при построении моделей учитывалось, что изменения курса доллара и цены на нефть могут по-разному влиять на спреды доходности облигаций, размещенных компаниями из различных индустрий. Для отражения нелинейности влияния ставки рефинансирования переменная RF была возведена в четвертую степень. Такая степень была выбрана, поскольку при возведении во вторую степень возникала проблема мультиколлинеарности. В работе представлены две модели, модель с учетом временных изломов и модель без учета временных изломов.

Выводы

Были построены две модели. В получившихся моделях (табл. 1) знаки коэффициентов при большинстве переменных соответствуют ожидаемым значениям.

Таблица 1. Основные результаты

| Переменные | Модель 1 | Модель 2 | ||

| Коэф. | se | Коэф. | se | |

| Ставка рефинансирования | 0,01635*** | [0,00596] | — | — |

| [Ставка рефинансирования] ^ 4 | -0,0000039** | [0,0000017] | — | |

| Доходность фондового рынка | -0,03299** | [0,01549] | 0,05239 | [0,01666] |

| Доходность государственных облигаций | -0,19971** | [0,08352] | — | — |

| ВВП | -0,02597** | [0,01082] | — | — |

| Кредитное плечо | 0,00665** | [0,00291] | 0,00575** | [0,00285] |

| Размер компании | -0,00149*** | [0,0005] | -0,00142*** | [0,00048] |

| Покрытие процентов | — | -0,00032** | [0,00014] | |

| Срок до погашения | -0,00856*** | 0,00222' | -0,0103*** | [0,00202] |

| Объем выпуска | -0,00349** | [0,00158] | — | |

| Размещение по закрытой подписке | -0,03599** | [0,01655] | 0,02997 | [0,01192] |

| Биржевые облигации | — | — | -0,00619** | [0,00256] |

| Организатор первого эшелона | -0,00939*** | [0,00335] | -0,0103*** | [0,00314] |

| Обратный курс доллара | — | 0,70919*** | [0,16427] | |

| 11-я индустрия | 0,00782 | [0,00351] | — | — |

| 12-я индустрия | 0,01636*** | [0,00372] | — | — |

| 14-я индустрия | -0,02417*** | [0,00394] | 0,03144*** | [0,00607] |

| 15-я индустрия | — | — | -0,03302*** | [0,00347] |

| [Стоимость нефти] * [1-я индустрия] | — | — | -0,00008*** | [0,00003] |

| [Обратный курс доллара] * [12-я индустрия] | — | — | 0,42053*** | [0,11144] |

| [Доходность государственных облигаций] * [2-й период] | — | — | -0,32165*** | [0,09569] |

| [Ставка дефолта] * [4-й период] | — | — | -6,86912*** | [2,14774] |

| [Стоимость нефти] * [3й период] | — | — | -0,00009*** | [0,00003] |

| Константа | 0,06442 | [0,04781] | 0,08834*** | [0,01343] |

| Число наблюдений | 464 | — | 464 | — |

| R-squared | 0,41684 | — | 0,43583 | — |

* p<0,1

** p<0,05

*** p<0,01

Источник: авторская разработка

Согласно результатам эконометрического анализа ставка рефинансирования оказывает нелинейное влияние на спреды доходности по корпоративным облигациям, максимум доходности достигается при ставке рефинансирования приблизительно равной 10,16%. Как и ожидалось, доходность фондового рынка отрицательно влияет на спреды доходности по корпоративным облигациям, что также совпадает с результатами, полученными на развитых рынках (A.M. Hibbert, I. Pavlova, J. Barber и K. Dandapani [7], Y. Hong, H. Lin и C. Wu [6]).

Доходность государственных облигаций отрицательно влияет на спреды доходности корпоративных облигаций. Рост ВВП тоже отрицательно влияет на спреды доходности по корпоративным облигациям. Эти выводы совпадают с выводами, полученными ранее на российском рынке [1]. Что касается свойств эмитента, видно, что влияние размера кредитного плеча на спреды доходности корпоративных облигаций положительно, в то время как влияние размера компании на спреды доходности корпоративных облигаций отрицательно. Покрытие процентов отрицательно влияет на спреды доходности. В отношении свойств отдельного выпуска облигаций видно, что чем больше срок до погашения, тем меньше спред доходности. Размер выпуска так же отрицательно влияет на спреды доходности. Далее было обнаружено, что обратный курс доллара США положительно влияет на спреды доходности. При этом влияние сильнее для облигаций компаний индустрии строительства и девелопмента. Выявлено влияние стоимости нефти только для компаний энергетической индустрии. Спреды доходности различаются в зависимости от индустрии.

Анализ наличия структурных изломов показал, что значимость влияния отдельных переменных меняется со временем. В частности, из второй модели видно, что влияние доходности государственных облигаций значимо только во втором периоде; влияние стоимости нефти — в третьем периоде; влияние же ставки дефолта — в четвертом.

Далее проводилась оценка экономической значимости влияния независимых переменных на спреды доходности. Для этого рассчитывалось, на сколько базисных пунктов меняется спред доходности при изменении независимой переменной на одно стандартное отклонение. Расчеты проводились по формуле:

β * σ * 10 000,

где β — коэффициент (в модели) при переменной;

σ - величина одного стандартного отклонения переменной.

При этом для бинарных переменных вместо значения стандартного отклонения бралась единица (что отражает изменение от 0 до 1). Для переменных взаимодействия (то есть обычная переменная умноженная на бинарную переменную) в расчете стандартного отклонения не учитывались нулевые значения. Результаты расчетов представлены в табл. 2.

Таблица 2. Чувствительность спреда доходности к изменению переменных

| Переменные | Модель 1 | Модель 2 |

| Обычные переменные | ||

| Ставка рефинансирования | 224 | — |

| [Ставка рефинансирования] ^ 4 | -204 | — |

| Доходность фондового рынка | -31 | -49 |

| Доходность государственных облигаций | -35 | — |

| ВВП | -28 | — |

| Кредитное плечо | 29 | 25 |

| Размер компании | -47 | -45 |

| Покрытие процентов | — | -25 |

| Срок до погашения | -46 | -55 |

| Объем выпуска | -42 | — |

| Обратный курс доллара | — | 50 |

| Бинарные переменные | ||

| Размещение по закрытой подписке | -360 | -300 |

| Биржевые облигации | — | -62 |

| Организатор первого эшелона | -94 | -103 |

| 11-я индустрия | 78 | — |

| 12-я индустрия | 164 | — |

| 14-я индустрия | — | 314 |

| 15-я индустрия | -242 | -330 |

| Переменные взаимодействия | ||

| [Стоимость нефти] * [1-я индустрия] | — | -21 |

| [Обратный курс доллара] * [12-я индустрия] | — | 30 |

| [Доходность государственных облигаций] * [2-й период] | — | -54 |

| [Ставка дефолта] * [4-й период] | — | -51 |

| [Стоимость нефти] * [3-й период] | — | -16 |

Примечание. В таблице отражено изменение спреда доходности, в базисных пунктах, при изменении независимых переменных: 1) на одно стандартное отклонение для обычных переменных; 2) с 0 на 1 для бинарных переменных. При расчете стандартных отклонений для переменных взаимодействия нулевые значения этих переменных не учитывались.

Источник: авторская разработка

Из анализа табл. 2 видно, что наиболее существенно спреды доходности зависят от типа размещения. Для закрытой подписки спред доходности ниже на ~300 базисных пунктов. Для выпуска облигации, осуществленного при участии организатора первого эшелона, спред доходности ниже на ~100 базисных пунктов. Доходности размещения облигаций компаний из 15-го сектора (целлюлозно-бумажная и деревообрабатывающая отрасль) ниже на ~280 базисных пунктов. Остальные различия по отраслям могут быть вызваны тем, что компании из разных отраслей могли больше размещаться в различные экономические периоды. Из обычных переменных видно, что спреды доходности облигаций в большей степени зависят от особенностей эмитента и выпуска облигаций. Чуть менее существенное влияние оказывают глобальные макроэкономические переменные. Ставка рефинансирования хоть и показывает большие числовые значения в табл. 2, в чистом виде вместе со степенной функцией от ставки рефинансирования частично нивелируют влияние друг друга, в чистом виде влияние получается около ~20 базисных пунктов (или 224—204). Из второй модели видно, что в различные экономические периоды решающее значение в определении спреда доходности могут приобретать различные глобальные, макроэкономические показатели. Тем не менее, это тоже может быть связано с тем, что разные типы компаний больше предпочитают размещаться в различные экономические периоды.

Заключение

В статье рассматривалось влияние различных экономических показателей на спреды доходности по российским рублевым корпоративным облигациям. Исследование проводилось на данных по первичному рынку российских рублевых корпоративных облигаций. Период выборки составил с 1 января 2007 г. по 31 декабря 2016 г. Исследование проводилось только на данных по облигациям компаний реального сектора экономики. Доля выборки среди облигаций реального сектора экономики составила 29,19% по объему и 40% по количеству размещений. В работе представлены две эконометрические модели, построенные методом наименьших квадратов. Первая модель не учитывает наличия структурных (временных) изломов. Вторая модель построена с учетом наличия временных изломов. Было показано, что влияние некоторых переменных различается в зависимости от экономического периода.

Также в работе оценивалась экономическая значимость влияния различных переменных на спреды доходности корпоративных облигаций. Было установлено, что переменные, специфичные для конкретного выпуска и конкретной компании, оказывают более значимое влияние на спреды доходности, чем остальные рассматриваемые переменные.

Примечание. В таблице отражено изменение спреда доходности, в базисных пунктах, при изменении независимых переменных: 1) на одно стандартное отклонение для обычных переменных; 2) с 0 на 1 для бинарных переменных. При расчете стандартных отклонений для переменных взаимодействия нулевые значения этих переменных не учитывались.

Список литературы

1. Милицкова Т.М. Влияние специфических факторов на спреды доходности корпоративных облигаций // Корпоративные финансы. 2013. Т. 7. № 2. С. 46 — 63.

2. Cenesizoglu T., Essid B. The effect of monetary policy on credit spreads. Journal of Financial Research, 2012, vol. 35, iss. 4, pp. 581-613.

3. Krishnamurthy A., Vissing-Jorgensen A. The aggregate demand for treasury debt. Journal of Political Economy, 2012, vol. 120, no. 2, pp. 233-267.

4. Reilly F.K., Wright D.J., Gentry J.A. An analysis of credit risk spreads for high yield bonds. Review of Quantitative Finance and Accounting, 2010, vol. 35, iss. 2, pp. 179-205.

5. Matsui K. Accounting year-end dispersion and seasonality in the Japanese corporate bond market. Applied Economics, 2011, vol. 43, iss. 26, pp. 3733-3744.

6. Hong Y., Lin H., Wu C. Are corporate bond market returns predictable? Journal of Banking and Finance, 2012, vol. 36, iss. 8, pp. 2216-2232.

7. Hibbert A.M., Pavlova I., Barber J., Dandapani K. Credit spread changes and equity volatility: Evidence from daily data. Financial Review, 2011, vol. 46, iss. 3, pp. 357-383. URL: https://doi.org/10.1111/j.1540-6288.2011.00304.x

8. Shaw K. CEO incentives and the cost of debt. Review of Quantitative Finance & Accounting, 2012, vol. 38, iss. 3, pp. 323-346.

9. Huang H.H., Huang H.-Y., Oxman J. Stock liquidity and corporate bond yield spreads: Theory and evidence. Journal of Financial Research, 2015, vol. 38, iss. 1, pp. 59-91. URL: https://doi.org/10.1111/jfir.12052

10. Yap Chee Jin, Ganon G. Announcement effect on the credit spreads of US dollar Malaysian bonds. Review of Pacific Basin Financial Markets & Policies, 2011, vol. 14, no. 3, pp. 449-484. URL: https://doi.org/10.1142/S0219091511002202

11. Elliott J., Ghosh A., Moon D. Asymmetric valuation of sustained growth by bond- and equity-holders. Review of Accounting Studies, 2010, vol. 15, iss. 4, pp. 833-878.

12. Chen T.-K., Liao H.-H., Huang H.-C. Macroeconomic risks of supply chain counterparties and corporate bond yield spreads. Review of Quantitative Finance & Accounting, 2014, vol. 43, iss. 3, pp. 463-481. URL: https://doi.org/10.1007/s11156-013-0382-8

13. Kecskes A., Mansi S.A., Zhang A. (Jianzhong). Are short sellers informed? Evidence f rom the bond market. The Accounting Review, 2013, vol. 88, iss. 2, pp. 611-639. URL: https://doi.org/10.2308/accr-50313

14. Mansi S.A., Maxwell W.F., Miller D.P. Analyst forecast characteristics and the cost of debt. Review of Accounting Studies, 2011, vol. 16, iss. 1, pp. 116-142.

15. Chuluun T., Prevost A., Puthenpurackal J. Board ties and the cost of corporate debt. Financial Management, 2014, vol. 43, iss. 3, pp. 533-568. URL: https://doi.org/10.1111/fima.12047

16.Nashikkar A., Subrahmanyam M.G., Mahanti S. Liquidity and arbitrage in the market for credit risk. Journal of Financial & Quantitative Analysis, 2011, vol. 46, no. 3, pp. 627-656.

17. Chiou C.-L., Hung M.-W., Shu P.-G. Foreign direct investment in emerging markets: bondholders' perspective. Emerging Markets Finance & Trade, 2013, vol. 49, iss. S4, pp. 5-16.

18. Tsung-Kang Chen, Yi-Ping Liao. The economic consequences of disclosure quality under SFAS No. 131. Accounting Horizons, 2015, vol. 29, iss. 1, pp. 1-22. URL: https://doi.org/10.2308/acch-50898

19. Gopalan R., Song F., Yerramilli V. Debt maturity structure and credit quality. Journal of Financial & Quantitative Analysis, 2014, vol. 49, no. 4, pp. 817-842. URL: https://doi.org/10.1017/S0022109014000520

20. Shuto A., Kitagawa N. The effect of managerial ownership on the cost of debt: evidence from Japan. Journal of Accounting, Auditing & Finance, 2011, vol. 26, iss. 3, pp. 590-620. URL: https://doi.org/10.1177/0148558X11401553

21. Venkiteshwaran V. Are underrated bonds underpriced? Biased ratings and corporate bond pricing. Banking & Finance Review, 2013, vol. 5, iss. 1, pp. 77-89.

22. Batta G., Ganguly A., Rosett J. Financial statement recasting and credit risk assessment. Accounting & Finance, 2014, vol. 54, iss. 1, pp. 47-82.

23. Michayluk D., Zhao R. Stock splits and bond yields: isolating the signaling hypothesis. The Financial Review, 2010, vol. 45, iss. 2, pp. 375-386. URL: https://doi.org/10.1111/j.1540-6288.2010.00252.x

24. Han S., Moore W., Shin Y., Y S. Unsolicited versus solicited: credit ratings and bond yields. Journal of Financial Services Research, 2013, vol. 43, iss. 3, pp. 293-319. URL: https://doi.org/10.1007/s 10693-012-0137-z

25. Blankespoor E., Linsmeier T.J., Petroni K.R., Shakespeare C. Fair value accounting for financial instruments: does it improve the association between bank leverage and credit risk? Accounting Review, 2013, vol. 88, iss. 4, pp. 1143-1177. URL: https://doi.org/10.2308/accr-50419

26. Ambrose B.W., Cheng Y., Dolly King T.-H. The financial crisis and temporary liquidity guarantee program: their impact on fixed-income markets. Journal of Fixed Income, 2013, vol. 23, iss. 2, pp. 5-26. URL: https://doi.org/10.3905/jfi.2013.23.2.005

27. Cai K. Effect of being a fallen angel on bond ratings and yields. Journal of Trading, 2013, vol. 8, iss. 2, pp. 7-13. URL: https://doi.org/10.3905/jot.2013.8.2.007

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ