Финансовый анализ предприятия по балансу

Программа ФинЭкАнализ позволяет проводить финансовый анализ предприятия по балансу. Для большинства аналитических блоков достаточно данных Формы №1 и Формы №2 бухгалтерской отчетности (РСБУ). Для расширенного анализа необходимо вводить данные форм №№3-5.

Ниже представлен финансовый анализ, созданный в программе ФинЭкАнализ.

Сравнительный аналитический баланс

Анализ финансового состояния организации начинается со сравнительного аналитического баланса. При этом выявляются важнейшие характеристики:

- общая стоимость имущества организации;

- стоимость иммобилизованных и мобильных средств;

- величина собственных и заемных средств организации и др.

Оценка данных сравнительного аналитического баланса – это, по сути, предварительный анализ финансового состояния, позволяющий судить о платеже-, кредитоспособности и финансовой устойчивости организации, характере использования финансовых ресурсов

| Наименование показателя | Код строк | 01.01.2020 | 01.01.2021 | Отклонение +/- | Темп при- роста, % | % к изме- нению итога баланса | |||

| тыс. руб. | % к итогу | тыс. руб. | % к итогу | тыс. руб. | % к итогу | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Иммобилизованные активы | |||||||||

| 1.1. Все виды нематериальных активов | 1110+..+1140 | 5 353 | 0.2 | 5 423 | 0.2 | 70 | 0 | 1.3 | -0 |

| 1.2. Основные средства | 1150 | 415 362 | 14.8 | 315 698 | 12.7 | -99 664 | -2.1 | -24 | 31.8 |

| 1.3. Долгосрочные финансовые вложения | 1160+1170 | 53 678 | 1.9 | 87 033 | 3.5 | 33 355 | 1.6 | 62.1 | -10.6 |

| 1.4. Прочие | 1180+1190 | 202 510 | 7.2 | 181 309 | 7.3 | -21 201 | 0.1 | -10.5 | 6.8 |

| ИТОГО по разделу 1 | 1100 | 676 903 | 24.2 | 589 463 | 23.7 | -87 440 | -0.5 | -12.9 | 27.9 |

| 2. Оборотные активы | |||||||||

| 2.1. Запасы и НДС | 1210+1220 | 1 252 351 | 44.7 | 1 138 343 | 45.8 | -114 008 | 1.1 | -9.1 | 36.4 |

| 2.2. Дебиторская задолженность | 1230 | 756 856 | 27 | 652 541 | 26.2 | -104 315 | -0.8 | -13.8 | 33.3 |

| 2.3. Краткосрочные финансовые вложения | 1240 | 10 652 | 0.4 | 5 506 | 0.2 | -5 146 | -0.2 | -48.3 | 1.6 |

| 2.4. Денежные средства | 1250 | 95 632 | 3.4 | 96 214 | 3.9 | 582 | 0.5 | 0.6 | -0.2 |

| 2.5. Прочие | 1260 | 8 658 | 0.3 | 5 682 | 0.2 | -2 976 | -0.1 | -34.4 | 0.9 |

| ИТОГО по разделу 2 | 1200 | 2 124 149 | 75.8 | 1 898 286 | 76.3 | -225 863 | 0.5 | -10.6 | 72.1 |

| ИМУЩЕСТВО, всего | 1600 | 2 801 052 | 100 | 2 487 749 | 100 | -313 303 | 0 | -11.2 | 100 |

| 3. Собственный капитал | |||||||||

| 3.1. Уставный капитал | 1310-1320 | 48 156 | 1.7 | 48 156 | 1.9 | 0 | 0.2 | 0 | 0 |

| 3.2. Добавочный капитал | 1340+1350 | 569 878 | 20.3 | 579 985 | 23.3 | 10 107 | 3 | 1.8 | -3.2 |

| 3.3. Резервный капитал | 1360 | 2 338 | 0.1 | 2 338 | 0.1 | 0 | -0 | 0 | 0 |

| 3.4. Прибыль (убыток) | 1370 | 122 | 0 | 256 365 | 10.3 | 256 243 | 10.3 | 210 035.2 | -81.8 |

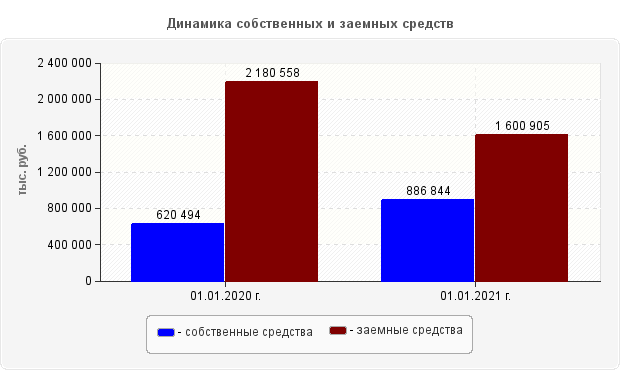

| ИТОГО по разделу 3 | 1300 | 620 494 | 22.2 | 886 844 | 35.6 | 266 350 | 13.4 | 42.9 | -85 |

| 4. Долгосрочные пассивы | |||||||||

| 4.1. Займы и кредиты | 1410 | 0 | 0 | 0 | 0 | 0 | 0 | x | 0 |

| 4.2. Прочие | 1420+..+1450 | 20 933 | 0.7 | 20 933 | 0.8 | 0 | 0.1 | 0 | 0 |

| ИТОГО по разделу 4 | 1400 | 20 933 | 0.7 | 20 933 | 0.8 | 0 | 0.1 | 0 | 0 |

| 5. Краткосрочные пассивы | |||||||||

| 5.1. Займы и кредиты | 1510 | 0 | 0 | 0 | 0 | 0 | 0 | x | 0 |

| 5.2. Кредиторская задолженность | 1520 | 2 116 324 | 75.6 | 1 414 327 | 56.9 | -701 997 | -18.7 | -33.2 | 224.1 |

| 5.3. Доходы будущих периодов | 1530 | 1 056 | 0 | 0 | 0 | -1 056 | 0 | -100 | 0.3 |

| 5.4. Резервы предстоящих расходов и под условные обязательства | 1540+1430 | 33 258 | 1.2 | 66 987 | 2.7 | 33 729 | 1.5 | 101.4 | -10.8 |

| 5.5. Прочие | 1550 | 8 987 | 0.3 | 98 658 | 4 | 89 671 | 3.7 | 997.8 | -28.6 |

| ИТОГО по разделу 5 | 1500 | 2 159 625 | 77.1 | 1 579 972 | 63.5 | -579 653 | -13.6 | -26.8 | 185 |

| Заемный капитал, всего | 1400+1500 | 2 180 558 | 77.8 | 1 600 905 | 64.4 | -579 653 | -13.4 | -26.6 | 185 |

| ИСТОЧНИКИ ИМУЩЕСТВА, всего | 1700 | 2 801 052 | 100 | 2 487 749 | 100 | -313 303 | 0 | -11.2 | 100 |

| Собственные оборотные средства | 1300-1100 | -56 409 | -2 | 297 381 | 12 | 353 790 | 14 | -627.2 | -112.9 |

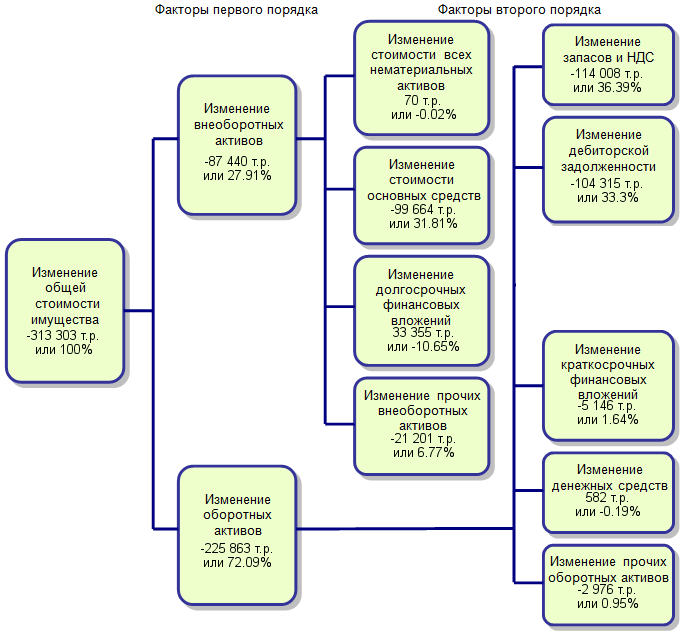

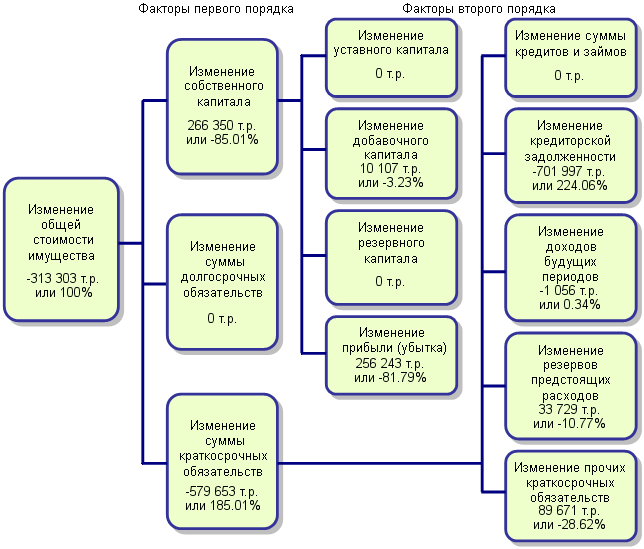

Анализ состава и структуры баланса не позволяет дать положительную оценку финансовому состоянию организации. В процессе построения сравнительного аналитического баланса выявлены следующие отрицательные тенденции:

- общая стоимость имущества снизилась

- заемный капитал организации превышает собственный

- темп роста дебиторской задолженности значительно превышает темп роста кредиторской задолженности

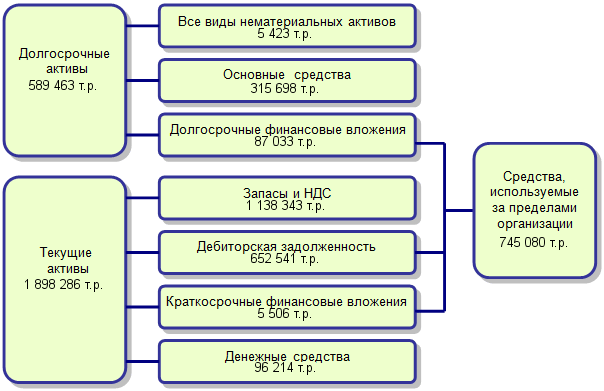

В анализируемом периоде произошло снижение уровня внеоборотных активов. При этом наблюдается уменьшение основных средств на 99 664 тыс. руб. или на 23.99%. Балансовая стоимость всех видов нематериальных активов, финансовых вложений возросла.

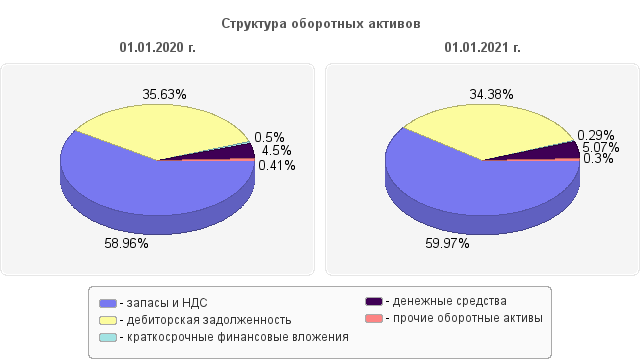

Оборотные активы организации формируются в основном за счет запасов, дебиторской задолженности. Незначительную величину в составе оборотных средств составляют также НДС по приобретенным ценностям, краткосрочные финансовые вложения, денежные средства, прочие оборотные активы.

Стоимость запасов за исследуемый период сократилась на 125 771 тыс. руб. и составила 1 125 685 тыс. руб.

Дебиторская задолженность со сроком погашения свыше 12 месяцев в анализируемом периоде снизилась на 104 315 тыс. руб. или 13.78% и составила 652 541 тыс. руб. На всем промежутке исследования дебиторская задолженность имеет критическое значение (превышает 25-27% оборотных активов). Таким образом, за период с 01.01.2020 г. по 01.01.2021 г. оборотные активы организации за счет снижения общей суммы дебиторской задолженности уменьшились на 104 315 тыс. руб.

В структуре баланса ОАО "Арсенал" (ПРИМЕР) как на начало, так и на конец периода присутствуют краткосрочные финансовые вложения. В течение анализируемого периода их уровень снизился на 5 146 тыс. руб.

Сумма свободных денежных средств организации за период с 01.01.2020 г. по 01.01.2021 г. возросла на 582 тыс. руб. и составила 96 214 тыс. руб.

В исследуемом периоде организацией использовались прочие оборотные активы.

Как видно из схемы, описывающей структуру активов предприятия, в начале и в конце анализируемого периода средства организации используются за ее пределами. При этом за анализируемый период их сумма снизилась на 76 106 тыс. руб. и составила 745 080 тыс. руб.

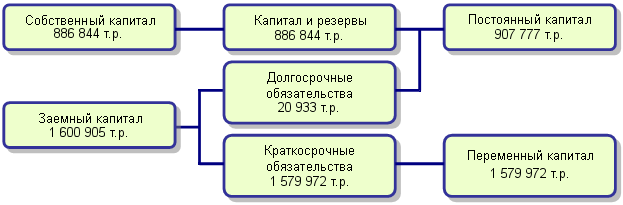

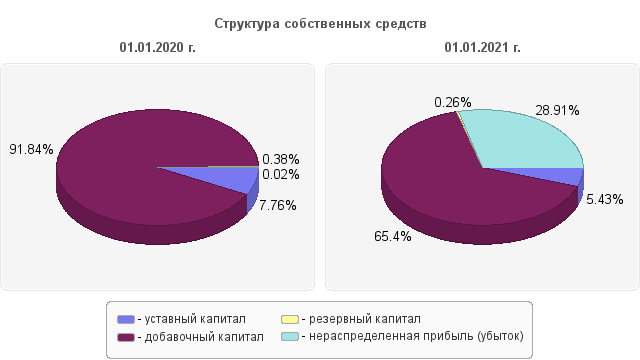

Как видно из приведенной схемы, пассив баланса по состоянию на 01.01.2021 г. состоит из капитала и резервов, долгосрочных обязательств, краткосрочных обязательств. При этом собственный капитал составляет 35.65% от общей стоимости источников имущества организации, долгосрочные обязательства находятся на уровне 0.84% от стоимости имущества, удельный вес краткосрочных обязательств равен 63.51%.

В конце анализируемого периода в составе собственного капитала предприятия выделяется уставный капитал, добавочный капитал, резервный капитал, нераспределенная прибыль.

Уставный капитал организации оставался неизменным на всем промежутке исследования. Уровень добавочного капитала возрос на 10 107 тыс. руб. и составил 579 985 тыс. руб. Также в структуре баланса присутствует резервный капитал в сумме 2 338 тыс. руб. Как на начало, так и на конец исследуемого периода в балансе предприятия присутствует нераспределенная прибыль. При этом ее уровень возрос на 256 243 тыс. руб. и составил 256 365 тыс. руб.

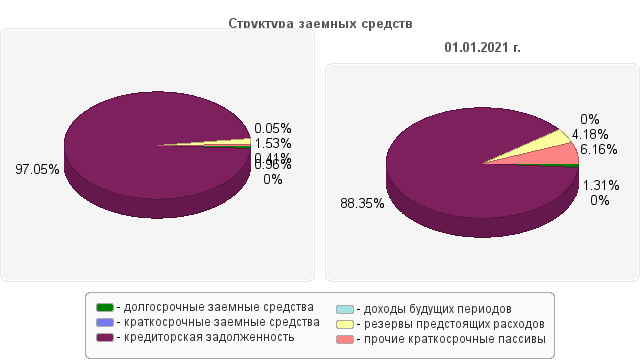

Заемные средства предприятия как на начало, так и на конец периода состоят из долгосрочных и краткосрочных обязательств.

Долгосрочные обязательства предприятия к концу исследуемого периода остались без изменений на уровне 20 933 тыс. руб. или 0.75% к валюте баланса в начале периода и 0.84% в конце периода. В структуре долгосрочных обязательств на начало периода присутствуют отложенные налоговые обязательства. В конце периода долгосрочные обязательства состоят из отложенных налоговых обязательств на 100%.

Сумма кредиторской задолженности на 01.01.2021 г. сократилась по сравнению с положением на 01.01.2020 г. на 701 997 тыс. руб. и составила 1 414 327 тыс. руб. Наблюдается высокий удельный вес кредиторской задолженности. По состоянию на 01.01.2020 г. ее уровень составляет 75.55% общей стоимости имущества предприятия, а на 01.01.2021 г. - 56.85%.

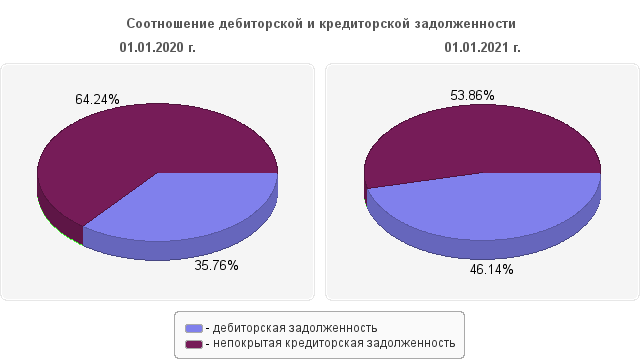

Соотношение дебиторской и кредиторской задолженности в исследуемом периоде не изменилось. На 01.01.2020 г. дебиторская задолженность составляла 35.76%, кредиторской задолженности, а на 01.01.2021 г. 53.86% кредиторской задолженности не покрывалось дебиторской задолженностью. То есть по состоянию на 01.01.2020 г. кредиторская задолженность превышает дебиторскую на 179.6%, а по состоянию на 01.01.2021 г. на 116.7%.

В структуре пассива баланса по состоянию на конец исследуемого периода присутствуют также резервы предстоящих расходов, прочие краткосрочные обязательства.

Уменьшение активов на 313 303 тыс. руб. сопровождается одновременным уменьшением обязательств предприятия на 579 653 тыс. руб. Так как платежеспособность зависит от покрытия обязательств предприятия его активами, можно утверждать, что вследствие того, что обязательства организации снизились в большей степени, чем стоимость активов, отношение текущих пассивов к текущим активам изменилось и повлекло улучшение платежеспособности.

Анализ платежеспособности

Платежеспособность организации является внешним признаком его финансовой устойчивости и обусловлена степенью обеспеченности оборотных активов долгосрочными источниками. Она определяется возможностью организации наличными денежными ресурсами своевременно погасить свои платежные обязательства. Анализ платежеспособности необходим не только для самих организаций с целью оценки и прогнозирования их дальнейшей финансовой деятельности, но и для их внешних партнеров и потенциальных инвесторов.

Оценка платежеспособности осуществляется на основе анализа ликвидности текущих активов организации, т.е. Их способности превращаться в денежную наличность, так как зависит от нее напрямую.

| Наименование показателя | формула | 01.01.2021 среднее значение по отрасли | 01.01.2020 | 01.01.2021 | изменение |

| базис | отчет | ||||

| I. Исходные данные для анализа | |||||

| 1. Денежные средства и краткосрочные финансовые вложения | 1240+1250 | x | 106 284 | 101 720 | -4 564 |

| 2. Денежные средства, краткосрочные финансовые вложения, дебиторская задолженность, прочие оборотные активы | 1230+1240+ +1250+1260 | x | 871 798 | 759 943 | -111 855 |

| 3. Общая величина оборотных активов | 1200 | x | 2 124 149 | 1 898 286 | -225 863 |

| 4. Общая величина активов | 1600 | x | 2 801 052 | 2 487 749 | -313 303 |

| 5. Краткосрочные обязательства | 1500-1530-1540 | x | 2 125 311 | 1 512 985 | -612 326 |

| 6. Общая величина обязательств | 1400+1500- -1530-1540 | x | 2 146 244 | 1 533 918 | -612 326 |

| II. Оценка текущей платежеспособности | оптимальное значение | ||||

| 1. Коэффициент абсолютной ликвидности Л2 (норма денежных резервов) | 0.20 - 0.25 | 0.342 | 0.05 | 0.067 | 0.017 |

| 2. Коэффициент быстрой ликвидности Л3 («критической оценки») | 0.7 - 1.0 | 0.968 | 0.41 | 0.502 | 0.092 |

| 3. Коэффициент текущей ликвидности Л4 (покрытия долгов) | > 2 | 1.408 | 0.999 | 1.255 | 0.256 |

| III. Дополнительные показатели платежеспособности | оптимальное значение | ||||

| 1. Коэффициент общей ликвидности Л1 | >2.0 - 2.5 | 0.649 | 0.99 | 1.238 | 0.248 |

| 2. Коэффициент маневренности функционирующего капитала Л5 | - | 1.077 | -1 077.755 | 2.954 | 1 080.709 |

| 3. Доля оборотных средств в активах Л6 | ≥ 0.5 | 0.419 | 0.758 | 0.763 | 0.005 |

| 4. Коэффициент обеспеченности собственными оборотными средствами Л7 | ≥ 0.1 | -0.541 | -0.01 | 0.192 | 0.202 |

| 5. Коэффициент восстановления платежеспособности Л8 | ≥ 1.0 | x | 0.247 | 0.692 | x |

| 6. Коэффициент утраты платежеспособности Л9 | ≥ 1.0 | 0.769 | x | x | x |

Коэффициент абсолютной ликвидности (Л2) показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств. На 01.01.2021 года способность организации погасить краткосрочные долги за счет наиболее ликвидных средств незначительно увеличилась. Однако ее уровень остается недостаточным.

Коэффициент критической оценки (Л3) показывает, какая часть краткосрочных обязательств организации может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по счетам. На 01.01.2021 года уровень коэффициента быстрой ликвидности считается недостаточным. Однако за анализируемый период наблюдается незначительный рост платежеспособности организации.

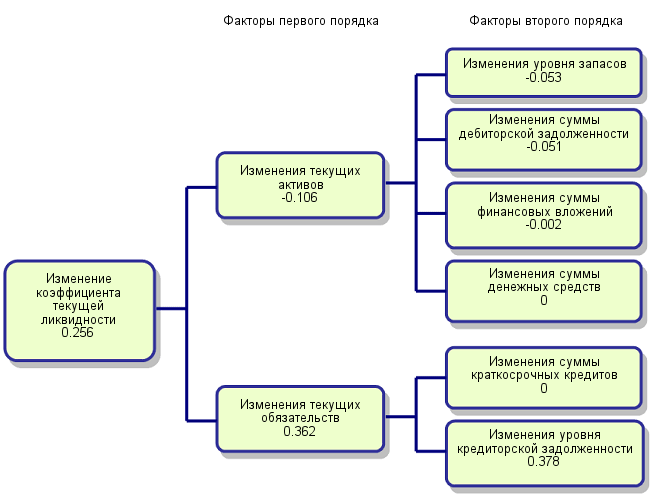

Коэффициент текущей ликвидности (Л4) показывает степень, в которой текущие активы покрывают текущие пассивы. На 01.01.2021 года уровень коэффициента текущей ликвидности считается недостаточным. Организация не в состоянии обеспечить резервный запас для компенсации убытков, которые могут возникнуть при размещении и ликвидации всех текущих активов, кроме наличности. При этом наблюдается незначительный рост платежеспособности организации по сравнению с 01.01.2020 года.

Коэффициент общей ликвидности (Л1) показывает, какая часть общей величины обязательств организации может быть погашена за счет всей суммы его оборотных активов. В анализируемом периоде уровень общей ликвидности организации возрос, однако не достиг оптимального значения. При этом данный показатель показывает, что после погашения долгов у организации останутся оборотные активы для продолжения деятельности.

Коэффициент маневренности функционирующего капитала (Л5) показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности. За 2020 года анализируемый показатель возрос, что говорит об улучшении структуры баланса организации.

Доля оборотных средств в активах (Л6) определяется с целью анализа работы предприятий одной отраслевой принадлежности. На ОАО "Арсенал" (ПРИМЕР) увеличилась доля оборотных средств в активах. За анализируемый период уровень данного показателя достиг оптимального значения для организации.

Коэффициент обеспеченности собственными средствами (Л7) характеризует наличие собственных оборотных средств у организации, необходимых для ее финансовой устойчивости. За анализируемый период улучшилась обеспеченность предприятия собственными оборотными средствами. При этом уровень данного показателя достиг оптимального значения и значительно улучшилась финансовая устойчивость предприятия.

Коэффициент восстановления платежеспособности организации определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению и рассчитывается в случае, если один из коэффициентов Л4 или Л7 принимает значение меньше рекомендуемого. В течение ближайших шести месяцев, с учетом сложившихся тенденций, у ОАО "Арсенал" (ПРИМЕР) не возникнет реальной возможности восстановить платежеспособность.

| Подстановки | Факторы | Значение коэф-фициента текущей ликвид-ности | Влияние факторов | ||||

| Запасы1 | Дебитор-ская задолжен-ность2 | Финан-совые вложения3 | Денежные средства4 | Кратко-срочные обязатель-ства5 | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1. Базовое значение показателя | 1 252 351 | 765 514 | 10 652 | 95 632 | 2 125 311 | 0.999 | x |

| 2. Влияние изменения запасов | 1 138 343 | 765 514 | 10 652 | 95 632 | 2 125 311 | 0.946 | -0.053 |

| 3. Влияние изменения дебиторской задолженности | 1 138 343 | 658 223 | 10 652 | 95 632 | 2 125 311 | 0.895 | -0.051 |

| 4. Влияние изменения финансовых вложений | 1 138 343 | 658 223 | 5 506 | 95 632 | 2 125 311 | 0.893 | -0.002 |

| 5. Влияние изменения денежных средств | 1 138 343 | 658 223 | 5 506 | 96 214 | 2 125 311 | 0.893 | 0 |

| 6. Влияние изменения краткосрочных обязательств | 1 138 343 | 658 223 | 5 506 | 96 214 | 1 512 985 | 1.255 | 0.362 |

| 7. Совокупное влияние факторов | x | x | x | x | x | x | 0.256 |

1 В состав "Запасы" входит стр. 1210 и 1220

2 В состав "Дебиторская задолженность" входит стр. 1230, 1260

3 В состав "Финансовые вложения" входит стр. 1240

4 В состав "Денежные средства" входит стр. 1250

4 В состав "Краткосрочные обязательства" входит = 1500-1530-(1540+1430)

Анализ рыночной устойчивости

Рыночная устойчивость предприятия – это его способность функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска.

Для обеспечения рыночной устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самовоспроизводства.

| Наименование показателя | 01.01.2021 среднее значение по отрасли | 01.01.2020 | 01.01.2021 | изменение |

| базис | отчет | |||

| 1. Коэффициент обеспеченноcти собственными средствами (У1) | -0.564 | -0.027 | 0.157 | 0.184 |

| 2. Коэффициент обеспеченности материальных запасов собственными средствами (У2) | -1.885 | -0.045 | 0.264 | 0.309 |

| 3. Коэффициент маневренности собственных средств (У3) | -0.686 | -0.091 | 0.335 | 0.426 |

| 4. Коэффициент маневренности (У4) | -0.341 | -0.088 | 0.328 | 0.416 |

| 5. Коэффициент мобильности всех средств (У5) | 0.419 | 0.758 | 0.763 | 0.005 |

| 6. Коэффициент мобильности оборотных средств (У6) | 0.243 | 0.05 | 0.054 | 0.004 |

| 7. Коэффициент обеспеченности запасов и затрат собственными источниками их формирования (У7) | 0.890 | -0.028 | 0.283 | 0.311 |

Коэффициент обеспеченности собственными средствами за анализируемый период возрос на 30.9 пункта и составил 26.4%. Это говорит о том, что в начале периода организация полностью зависела от заемных источников средств при формировании своих оборотных активов, а в конце периода она осуществляла производственную деятельность на пределе своих финансовых возможностей.

Значение коэффициента маневренности ниже допустимого уровня, т.е. значительная часть собственных средств организации закреплена в ценностях иммобильного характера, которые являются менее ликвидными, т.е. не могут быть достаточно быстро преобразованы в денежную наличность. Изменение же коэффициента маневренности собственных средств свидетельствует о незначительном росте финансовой устойчивости организации.

За 2020 г. увеличилась доля средств, предназначенная для погашения долгов, на 0.5 пунктов и составила 76.3%. Это говорит о росте возможностей организации обеспечивать бесперебойную работу, рассчитываясь с кредиторами. При этом доля абсолютно готовых к платежу средств в общей сумме средств, направляемых на погашение долгосрочных долгов, увеличилась на 0.4 пунктов и составила 5.4% от общей суммы оборотных активов организации.

Значение коэффициента обеспеченности запасов и затрат собственными оборотными средствами как на начало, так и на конец периода, ниже его нормального уровня. Это свидетельствует о том, что организация не в состоянии покрывать за счет собственных источников необходимые размеры запасов и затрат (обоснованная потребность в запасах и затратах в те периоды, когда скорость их оборота выше). При этом по состоянию на 01.01.2021 г. за счет собственных оборотных и долгосрочных заемных средств покрывается на 31.1% больше запасов и затрат, чем в начале периода, что не влияет на его финансовую устойчивость.

| Наименование показателя | 01.01.2021 среднее значение по отрасли | 01.01.2020 | 01.01.2021 | изменение |

| базис | отчет | |||

| 1. Индекс постоянного актива (У8) | 1.686 | 1.091 | 0.665 | -0.426 |

| 2. Коэффициент имущества производственного назначения (У10) | 0.707 | 0.688 | 0.689 | 0.001 |

| 3. Коэффициент структуры долгосрочных вложений (У11) | 0.599 | 0.031 | 0.036 | 0.005 |

В течение 2020 г. снизились финансовые возможности организации финансировать свои внеоборотные активы за счет собственных средств. При этом в начале периода основные средства и остальные внеобортные активы организации полностью покрывались за счет собственных средств на 109.1%, а в конце периода – только на 66.5%.

За 2020 г. основные средства, капитальные вложения, оборудование, производственные запасы составляют более чем 50% в стоимости всего имущества организации. За отчетный период этот показатель возрос на 0.1 пунктов и составил 68.9%, что говорит о дополнительных вложениях средств в имущество производственной сферы и сферы обращения и о создании благоприятных условий для роста производственного потенциала и финансовой деятельности. При этом доля основных средств, сырья и материалов в стоимости имущества сократилась на 2.1 пунктов и составила 12.7%, т.е. обеспеченность производственными средствами снизилась.

Оценка значений коэффициента структуры долгосрочных вложений позволяет сделать вывод о том, что по состоянию на 01.01.2020 г. их уровень составляет 3.1% внеоборотных активов организации, а в конце периода - 3.6%. При этом за период их уровень возрос на 0.5 пунктов, т.е. возросла стоимость использования постоянных активов организации.

| Наименование показателя | 01.01.2021 среднее значение по отрасли | 01.01.2020 | 01.01.2021 | изменение |

| базис | отчет | |||

| 1. Коэффициент автономии (финансовой независимости) (У12) | 0.345 | 0.222 | 0.356 | 0.134 |

| 2. Коэффициент концентрации заемного капитала (У13) | 0.655 | 0.778 | 0.644 | -0.134 |

| 3. Коэффициент капитализации (финансового риска) (У14) | 1.902 | 3.514 | 1.805 | -1.709 |

| 4. Коэффициент финансирования (У15) | 0.526 | 0.285 | 0.554 | 0.269 |

| 5. Коэффициент соотношения мобильных и иммобилизованных средств (У16) | 0.721 | 3.138 | 3.22 | 0.082 |

| 6. Коэффициент устойчивого финансирования (У17) | 0.693 | 0.229 | 0.365 | 0.136 |

Уровень коэффициента автономии за анализируемый период возрос на 0.134 и составил 0.356. Такое значение показателя дает основание предполагать, что обязательства организации не могут быть покрыты его собственными средствами. Рост показателя свидетельствует о незначительном увеличении финансовой независимости, повышает гарантии погашения предприятием своих обязательств, а также шансы организации справиться с непредвиденными обстоятельствами, возникающими в рыночной экономике. Оценка значения коэффициента концентрации заемного капитала подтверждает этот вывод.

По состоянию на 01.01.2020 г. организация на один рубль вложенных в активы собственных средств привлекало 3.514 рубля заемных средств. За анализируемый период уровень данного показателя снизился до 1.805 рубля, что свидетельствует об уменьшении зависимости организации от привлеченного капитала. При этом в начале периода уровень коэффициента капитализации выше отношения стоимости мобильных средств к стоимости иммобилизованных. Однако к концу анализируемого периода значение коэффициента соотношения заемных и собственных средств организации ограничено соотношением мобильных и иммобилизованных средств, что говорит о росте финансовой устойчивости организации. Этот вывод подтверждает и значение коэффициента финансирования.

Отношение суммарной стоимости собственных и долгосрочных заемных средств к суммарной стоимости внеоборотных и оборотных активов за анализируемый период возросло на 13.6 пунктов и составило 36.5%, что ниже допустимого. Это говорит о незначительном росте стоимости активов, финансируемых за счет устойчивых источников, но зависимость организации от краткосрочных заемных источников покрытия по-прежнему остается достаточно высокой.

| Наименование показателя | 01.01.2021 среднее значение по отрасли | 01.01.2020 | 01.01.2021 | изменение |

| базис | отчет | |||

| 1. Коэффициент долгосрочного привлечения заемных средств (У18) | 0.502 | 0.033 | 0.023 | -0.01 |

| 2. Удельный вес долгосрочных заемных средств в общей сумме привлеченных средств (У19) | 0.531 | 0.01 | 0.013 | 0.003 |

| 3. Коэффициент краткосрочной задолженности (У20) | 0.469 | 0.99 | 0.987 | -0.003 |

| 4. Коэффициент кредиторской задолженности (У21) | 0.323 | 0.99 | 0.986 | -0.004 |

| 5. Коэффициент автономии источников формирования запасов и затрат (У22) | -1.178 | 1.59 | 0.934 | -0.656 |

| 6. Коэффициент прогноза банкротства (У23) | 0.112 | -0.013 | 0.128 | 0.141 |

Оценка значений коэффициентов, показывающих долю долгосрочной и краткосрочной задолженности в источниках средств предприятия, позволила сделать следующие выводы:

1. Доля долгосрочных заемных средств, участвующих в формировании капитальных вложений, снизилась на 1 пунктов и составила 2.3%.

2. Доля краткосрочных обязательств предприятия в общей сумме внешних обязательств, снизилась на 0.3 пунктов и составила 98.7%. При этом удельный вес долгосрочных пассивов возрос и составил 1.3%.

3. Уровень кредиторской задолженности снизился на 0.4 пунктов и составил 98.6% внешних обязательств до нуля.

Анализ денежных потоков прямым методом

Денежный поток – это совокупность распределенных во времени объемов поступления и выбытия денежных средств в ходе осуществления хозяйственной деятельности организации.

Одно из главных направлений анализа денежных потоков – обоснование степени достаточности (недостаточности) формирования объема денежной массы в целом, а также по видам деятельности, сбалансированности положительного и отрицательного денежных потоков по объему и во времени.

Этому способствует проведение анализа денежных потоков прямым методом, т.е. исходя из данных отчета о движении денежных средств.

| Показатель денежных потоков | Сумма | Темп роста, % | Структура, % | ||||||

| за 2019 | за 2020 | изменение, (+/-) | за 2019 | за 2020 | изменение, (+/-) | ||||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| Положительный – всего | 9 754 509 | 6 189 738 | -3 564 771 | 63.46 | 100 | 100 | x | ||

| Отрицательный – всего | 6 960 617 | 4 171 058 | -2 789 559 | 59.92 | 100 | 100 | x | ||

| Чистый - всего | 2 793 892 | 2 018 680 | -775 212 | 72.25 | 100 | 100 | x | ||

| П о д е я т е л ь н о с т и | текущей | положи-тельный | 7 170 422 | 5 809 377 | -1 361 045 | 81.02 | 73.51 | 93.85 | 20.34 |

| отрица-тельный | 6 918 895 | 3 939 467 | -2 979 428 | 56.94 | 99.4 | 94.45 | -4.95 | ||

| чистый | 251 527 | 1 869 910 | 1 618 383 | 743.42 | 9 | 92.63 | 83.63 | ||

| инвести-ционной | положи-тельный | 23 498 | 14 673 | -8 825 | 62.44 | 0.24 | 0.24 | 0 | |

| отрица-тельный | 33 132 | 231 053 | 197 921 | 697.37 | 0.48 | 5.54 | 5.06 | ||

| чистый | -9 634 | -216 380 | -206 746 | 2 246 | -0.34 | -10.72 | -10.38 | ||

| финан-совой | положи-тельный | 2 560 589 | 365 688 | -2 194 901 | 14.28 | 26.25 | 5.91 | -20.34 | |

| отрица-тельный | 8 590 | 538 | -8 052 | 6.26 | 0.12 | 0.01 | -0.11 | ||

| чистый | 2 551 999 | 365 150 | -2 186 849 | 14.31 | 91.34 | 18.09 | -73.25 | ||

В результате осуществления производственно-коммерческой деятельности организация снизила объем денежной массы как в части поступления денежных средств, так и в части их оттока.

Позитивный момент – превышение притока денежных средств над их оттоком в 2020 году, которое обеспечило достижение положительного значения чистого денежного потока в размере 2 018 680 тыс. руб.

Позитивная динамика чистого денежного потока в целом по организации обусловлена тем, что сумма его притока уменьшилась по сравнению с прошлым годом на 3 564 771 тыс. руб., темп роста составил 63.46%, а значение отрицательного денежного потока снизилось в меньшей степени – на 2 789 559 тыс. руб. или 40.08%.

Рассматривая показатели денежных потоков по видам деятельности, следует отметить, что наибольший объем денежной массы обеспечивает оборот по основной, текущей деятельности компании. Сумма притока денежных средств по текущей деятельности в 2020 году составила 5 809 377 тыс. руб. Это на 1 361 045 тыс. руб. меньше, чем в предыдущем. Удельный вес данного показателя в общем объеме всех денежных поступлений составил в 2020 году 93.85%, а в 2019 году – 73.51%.

Сравнение данных по текущей деятельности свидетельствует о превышении притока над оттоком в 2019 году на сумму 251 527 тыс. руб. и в 2020 году – на 1 869 910 тыс. руб., что служит положительным фактором, так как именно текущая (обычная) деятельность должна обеспечивать условие достаточности денежных средств для совершения операций по инвестиционной и финансовой деятельности.

Превышение притока денежных средств над оттоком по текущей деятельности в 2020 году позволило компании увеличить объем операций в инвестиционной деятельности. Данное обстоятельство свидетельствует о росте вложений капитального характера и связано с реализацией стратегических планов компании. Компания формирует свою материально-техническую базу, рассчитывая на получение отдачи по этим вложениям средств в относительно отдаленной перспективе, что вполне может соответствовать производственно-коммерческим целям.

В 2020 году денежные потоки по финансовой деятельности были ориентированы прежде всего на привлечение заемных средств. Об этом говорит превышение положительного потока над отрицательным на 365 150 тыс. руб. Отрицательная динамика притока денежных средств в результате привлечения займов, кредитов в 2020 году по сравнению с 2019 годом свидетельствует об активном отказе от заемных денежных вливаний в бизнес.

| Показатель денежных потоков | Сумма | Темп роста, % | Структура, % | ||||

| за 2019 | за 2020 | изменение, (+/-) | за 2019 | за 2020 | изменение, (+/-) | ||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. Средства от продажи продукции, товаров, работ и услуг | 6 857 874 | 5 654 511 | -1 203 363 | 82.45 | 70.3 | 91.35 | 21.05 |

| 2. Средства от арендных платежей, лицензионных платежей, роялти, комиссионных и иных аналогичных платежей | 0 | 652 | 652 | x | 0 | 0.01 | 0.01 |

| 3. Средства от перепродажи финансовых вложений | 0 | 0 | 0 | x | 0 | 0 | 0 |

| 4. Прочие поступления по текущей деятельности | 312 548 | 154 214 | -158 334 | 49.34 | 3.2 | 2.49 | -0.71 |

| 5. Выручка от продажи внеоборотных активов | 1 587 | 1 165 | -422 | 73.41 | 0.02 | 0.02 | 0 |

| 6. Выручка от продажи финансовых вложений | 0 | 0 | 0 | x | 0 | 0 | 0 |

| 7. Полученные проценты и дивиденды | 0 | 0 | 0 | x | 0 | 0 | 0 |

| 8. Поступления от погашения займов | 15 324 | 12 521 | -2 803 | 81.71 | 0.16 | 0.2 | 0.04 |

| 9. Прочие поступления по инвестиционной деятельности | 6 587 | 987 | -5 600 | 14.98 | 0.07 | 0.02 | -0.05 |

| 10. Поступления от эмиссии ценных бумаг | 2 | 1 | -1 | 50 | 0 | 0 | 0 |

| 11. Поступления заемных средств | 2 560 587 | 365 687 | -2 194 900 | 14.28 | 26.25 | 5.91 | -20.34 |

| 12. Прочие поступления по финансовой деятельности | 0 | 0 | 0 | x | 0 | 0 | 0 |

| Всего поступило денежных средств (положительный денежный поток) | 9 754 509 | 6 189 738 | -3 564 771 | 63.46 | 100 | 100 | x |

Наибольший приток денежных средств ОАО "Арсенал" (ПРИМЕР) в 2020 г. был обеспечен за счет средств, полученных от покупателей (выручки от продаж и полученных авансов). Абсолютная величина прироста этих показателей в 2020 г. составила -1 203 363 тыс. руб., темп роста по сравнению с 2019 г. составил 82.45%. Сравнение относительных показателей структуры притока денежных средств показало изменение в 2020 г. удельного веса поступлений денежных средств в виде выручки и авансов на 21.05% по сравнению с 2019 г.

| Показатель денежных потоков | Сумма | Темп роста, % | Структура, % | ||||

| за 2019 | за 2020 | изменение, (+/-) | за 2019 | за 2020 | изменение, (+/-) | ||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. Оплата поставщикам (подрядчикам) за сырье, материалы, работы, услуги | 5 687 524 | 3 265 141 | -2 422 383 | 57.41 | 81.71 | 78.28 | -3.43 |

| 2. Оплата труда и начисления | 777 985 | 652 141 | -125 844 | 83.82 | 11.18 | 15.63 | 4.45 |

| 3. Выплата процентов по заемным средствам | 31 254 | 12 653 | -18 601 | 40.48 | 0.45 | 0.3 | -0.15 |

| 4. Погашение налога на прибыль | 16 254 | 9 532 | -6 722 | 58.64 | 0.23 | 0.23 | 0 |

| 5. Прочие текущие платежи | 405 878 | 0 | -405 878 | 0 | 5.83 | 0 | -5.83 |

| 6. Приобретение, модернизация внеоборотных активов | 26 545 | 225 687 | 199 142 | 850.21 | 0.38 | 5.41 | 5.03 |

| 7. Финансовые вложения | 6 587 | 5 214 | -1 373 | 79.16 | 0.09 | 0.13 | 0.04 |

| 8. Платежи процентов по долговым обязательствам, включаемым в стоимость инвестиционного актива | 0 | 0 | 0 | x | 0 | 0 | 0 |

| 9. Прочие инвестиционные платежи | 0 | 152 | 152 | x | 0 | 0 | 0 |

| 10. Выплаты собственникам (участникам) в связи с выкупом у них акций (долей участия) организации | 0 | 0 | 0 | x | 0 | 0 | 0 |

| 11. Дивиденды | 3 | 2 | -1 | 66.67 | 0 | 0 | 0 |

| 12. Погашением векселей и других долговых ценных бумаг, возврат кредитов и займов | 8 587 | 536 | -8 051 | 6.24 | 0.12 | 0.01 | -0.11 |

| 13. Прочие финансовые платежи | 0 | 0 | 0 | x | 0 | 0 | 0 |

| Всего направлено денежных средств (денежный отток) | 6 960 617 | 4 171 058 | -2 789 559 | 59.92 | 100 | 100 | x |

Отток денежных средств в 2020 г. в большей степени обусловлен текущими хозяйственными операциями по оплате товаров, работ, услуг и уплате выданных авансов, т.е. осуществлением основной деятельности компании. При этом сумма денежных средств, использованных на эти цели снизилась на 2 422 383 тыс. руб., а удельный вес уменьшился на 3.43 процентных пункта и составил 78.28% общей суммы отрицательного денежного потока.

В целом объемы и динамика денежных поступлений и выбытий свидетельствуют о недостаточной эффективности управления денежными потоками ОАО "Арсенал" (ПРИМЕР)

С другими аналитическими блоками можно ознакомиться, скачав и установив программу на компьютер.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ