Альтернативные методы оценки нетипичных инвестиционных проектов

Бласет Кастро Анастасия Николаевна,

кандидат экономических наук,

консультант Группы компаний «КомпьюЛинк»

119608, Москва, Мичуринский пр-т, д. 45

Кулаков Николай Юрьевич,

кандидат технических наук,

руководитель отдела аналитики и экспертизы проектов,

ООО «Эйнком Девелопмент»

121087, Москва, ул. Барклая, д. 6, стр. 5

Корпоративные финансы

Vol.11 № 1 2017

Аннотация. Обсуждается корректность использования показателя MIRR для оценки эффективности инвестиционных проектов. Доказано, что для проектов с несколькими оттоками показатель MIRR увеличивается с ростом финансовой ставки и поэтому не может характеризовать эффективность проекта. Устранение зависимости от финансовой ставки превращает MIRR в «эквивалентную норму дохода» Соломона. Показано, что в методе IRR не существует никакого реинвестирования, и он может быть применен для оценки проектов в случае изменения стоимости капитала с течением времени. Поэтому метод IRR не нуждается в замене при оценке типичных проектов. Для оценки эффективности нетипичных проектов в качестве обобщения IRR рассмотрены показатели GIRR и GERR, вытекающие из метода GNPV. Приведены примеры оценок нетипичных проектов на основе правил MIRR и GNPV. Результаты оценки проверены методом составления баланса денежных потоков, который показал ошибочность решений на основе MIRR и корректность оценок на основе GNPV.

Введение

Практика оценки эффективности инвестиционных проектов на основе методологии дисконтированных денежных потоков (Discounted Cash Flow, DCF) хорошо зарекомендовала себя в течение последних десятилетий. В рамках этой методологии для обоснования и принятия решения об инвестициях наиболее часто используются два показателя: чистая приведенная стоимость (Net Present Value, NPV) и внутренняя норма доходности (Internal Rate of Return, IRR). Первый показатель определяет отдачу от инвестиций с учетом реальной стоимости денег, второй показывает доходность инвестиций. Методы NPV и IRR хорошо дополняют друг друга при оценке типичных инвестиционных проектов, денежные потоки которых со временем лишь один раз меняют знак (затраты сменяются доходами). Однако они не всегда дают одинаковый результат при ранжировании взаимоисключающих проектов и при оценке нетипичных проектов (денежные потоки несколько раз меняют знак, например, после доходов опять следуют затраты), для которых IRR не является доходностью.

По мнению многих экономистов, различные результаты оценки методами NPV и IRR обусловлены «неявно подразумеваемым реинвестированием». Считается, что оба метода предполагают «неявное» реинвестирование промежуточных положительных потоков. При использовании метода NPV неявно предполагается, что положительные денежные потоки могут быть повторно инвестированы по ставке, равной корпоративной стоимости капитала (Weighted Average Cost of Capital, WACC), а в методе IRR - по ставке IRR [Arrow, Levhari, 1969; Beidleman, 1984; Carlton, 1972; Lohmann, 1988; Renshaw, 1957; Teichroew et al., 1965].

Теория рекомендует использовать метод NPV, поскольку он максимизирует стоимость компании, однако менеджеры CFO (Chief Financial Officer) предпочитают использовать метод IRR для оценки капиталовложений [Evans, Forbes, 1993; Block, 1997; Graham, Harvey, 2001; Proctor, Canada, 1992]. В мире бизнеса и финансов приоритетными являются показатели, связанные с доходностью: ставка по кредиту, норма прибыли на финансовые инвестиции, ежегодный прирост продаж и т.д., поэтому, сравнивая и выбирая наиболее эффективные проекты, менеджеры больше привыкли оперировать процентами (IRR), а не деньгами (NPV). Доходность проекта можно сопоставить с альтернативными издержками капитала, оценить степень риска и сравнить с допустимым уровнем риска для принимаемого проекта. Менеджер, не склонный к риску, охотнее примет проект, если его норма прибыли существенно выше альтернативных издержек капитала, требуемых для реализации проекта. Кроме того, вследствие неопределенности состояния рынка в будущем менеджеры предпочитают использовать критерии, основанные на доходности, поскольку они ограничивают возможности вложить капитал в проекты с набольшим значением NPV, но меньшей прибылью.

Однако для инвестиций, которые обеспечивают очень высокую или очень низкую норму прибыли, предположение о реинвестировании денежных поступлений по ставке IRR может исказить подлинную отдачу от проекта. Дабы противостоять указанному искажению, свойственному IRR, были предложены показатели, скорректированные с учетом ставки реинвестирования [Beaves, 1988; Lin, 1976; Mao, 1966; Rousse, 2008; Small, 1992; Solomon, 1956; Teichroew et al., 1965]. В результате обобщения целого ряда показателей был выбран и даже стал классическим критерий модифицированной внутренней нормы дохода (Modified Internal Rate of Return, MIRR) [Mao, 1966; Lin, 1976; Beaves, 1988, 1993].

Метод MIRR уже явно предполагает реинвестирование промежуточных денежных притоков проекта по ставке WACC, поэтому его сигналы принять или отклонить проект всегда совпадают с сигналами метода NPV. Поскольку IRR превращается в MIRR, если явно учесть реинвестирование, то показатель MIRR оказался особенно полезным при ранжировании взаимоисключающих инвестиционных проектов как дополнение к методу NPV вместо IRR, и, по мнению сторонников MIRR, этот критерий предпочтительнее IRR [Athanasopoulos, 1978; Brigham, Daves, 2012; Hartman, Schafrick, 2004; Kelleher, MacCormack, 2004; Kierulff, 2008, 2012; Lin, 1976; McDaniel et al., 1988; Plath, Kennedy, 1994; Грачева, 2004].

На основе явного реинвестирования предложены другие показатели, например критерий общей нормы доходности (Overall Rate of Return, ORR) [Beaves, 1988; Shull, 1994]. Терминальная стоимость проекта при расчете ORR получается путем реинвестирования не всех положительных потоков, как в методе MIRR, а с момента «transition point», когда «проектный баланс» [Teichroew et al., 1965] становится положительным и не требуется внешнее финансирование проекта. Далее оба показателя рассчитываются как ставка, уравнивающая терминальную стоимость проекта с приведенной стоимостью инвестиционной базы.

Следует также отметить, что многие экономисты против использования MIRR и других показателей, альтернативных IRR. Например, Дж. Ломан указывал на ошибочность предположения о реинвестировании и считал, что недоразумение с реинвестированием должно быть выявлено, так как ведет к непониманию основных принципов принятия решения и порождает критерии, основанные на ложной предпосылке [Lohmann, 1988]. Б. Райан показал, что MIRR в большей степени зависит от средневзвешенной стоимости капитала, чем является характеристикой самого проекта [Ryan, 2006]. П. Барри и Л. Робисон указали на «странную особенность» увеличения MIRR с ростом стоимости капитала [Barry, Robison, 2014]. Метод MIRR не может использоваться для сравнения проектов с различными значениями WACC [Rousse, 2008]. Р. Бернхард указывал, что все правила оценки на основе этих новых показателей являются следствием правила NPV, но, в отличие от последнего, не имеют четкой интерпретации и могут быть неправильно истолкованы [Bernhard, 1979]. Поэтому он советовал не пользоваться ими. Похожего мнения придерживаются и В.Н. Лившиц с соавт.: «...трудности IRR привели к введению ряда "улучшенных" показателей "типа IRR", таких как модифицированная IRR (MIRR), ставка дохода финансового менеджмента (FMRR) и др. Однако сравнение их со ставкой дисконта может приводить к неверным выводам об эффективности проектов. Поэтому они не получили широкого распространения и могут рекомендоваться к использованию только в качестве факультативных» [Лившиц и др., 2000].

Изначально в методе MIRR для расчета приведенной стоимости инвестиций и терминальной стоимости проекта использовали единую ставку (стоимость капитала), как в методе NPV [Mao, 1966]. Использование стоимости капитала в качестве ставки реинвестирования обосновывали еще применительно к методу NPV, объясняя это свойствами совершенного рынка [Brigham, Gapenski, 1996]. Вместе с тем применение одинаковой ставки для финансирования инвестиций и реинвестирования доходов считается главным недостатком методов IRR и NPV [Lohmann, 1988; Volkman, 1997]. После того как С. Лин предложил использовать для расчета MIRR разные ставки для притоков и оттоков [Lin, 1976], многие экономисты стали рьяными пропагандистами метода MIRR. Некоторые ученые советуют применять этот метод для оценки не только типичных проектов с многократными денежными притоками, но и нетипичных проектов [Brigham, Daves, 2012; Kierulff, 2008, 2012; Balyeat et al., 2013].

Данная статья разъясняет ошибочность использования критерия MIRR для оценки многопериодных инвестиционных проектов. В первой части работы доказывается, что показатель MIRR не может характеризовать эффективность типичного инвестиционного проекта, в случае если его инвестиционная фаза длится более одного периода. Значение показателя MIRR увеличивается с ростом финансовой ставки, поэтому в соответствии с правилом MIRR получается, что эффективность проекта повышается с увеличением стоимости финансирования. Но это противоречит здравому смыслу. Если устранить зависимость MIRR от финансовой ставки, то MIRR становится тождественной «эквивалентной ставке дохода», предложенной Э. Соломоном.

Во второй части обсуждается «неявное реинвестирование» в методах NPV и IRR. Если исходный проект с многочисленными притоками разложить на подпро-екты, которые имеют только два потока (инвестицию и возврат), то пропадает даже мысль о так называемом неявно подразумеваемом реинвестировании.

Продемонстрировано также, что явное реинвестирование промежуточных притоков в методе MIRR приводит к неправильной оценке проекта в случае изменения стоимости капитала от периода к периоду.

В третьей части статьи обсуждается недавно предложенный метод обобщенной чистой приведенной стоимости (Generalized Net Present Value, GNPV), обобщающий метод NPV путем использования двух ставок дисконтирования - финансовой и реинвестирования [Кулакова, 2010c; Kulakov, Kulakova, 2013]. Метод GNPV позволяет оценить любой нетипичный проект как инвестицию и как заем. При этом доходность инвестиции (Generalized Internal Rate of Return, GIRR) является функцией ставки реинвестирования, а процентная ставка займа (Generalized External Rate of Return, GERR) - функцией финансовой ставки. Правило GNPV позволяет правильно оценивать и ранжировать нетипичные проекты. В статье для удобства сравнения результатов оценки проектов методами GNPV и MIRR использовано их графическое представление, которое наглядно продемонстрировало, что методы дают несовпадающие оценки одного и того же проекта.

Проблемы, обсуждаемые в статье, подкреплены расчетами. Результаты оценки проектов методами MIRR и GNPV проверены независимым методом составления баланса денежных потоков, который показал ошибочность применения правила MIRR и правомерность использования правила GNPV, GIRR и GERR.

Заключение еще раз повторяет: никогда не использовать для оценки типичных проектов вместо IRR показатель MIRR, а при оценке нетипичных проектов использовать метод GNPV и вытекающие из него показатели GIRR и GERR.

Критика MIRR

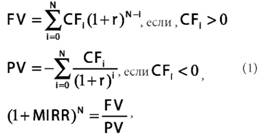

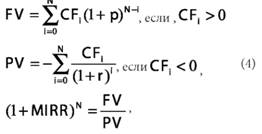

Начнем с определения критерия, сформулированного С. Лином [Lin, 1976]:

где CFi - денежный поток в i-й период,

N - число периодов,

PV - текущая стоимость отрицательных денежных потоков,

FV - будущая стоимость положительных потоков,

r - ставка дисконтирования.

Обычно в качестве ставки дисконтирования используют WACC. Решающее правило на основе критерия MIRR следующее:

Если MIRR > r, то проект следует принять, в противном случае - отклонить. Из нескольких независимых проектов следует выбрать проект с максимальным значением MIRR.

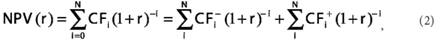

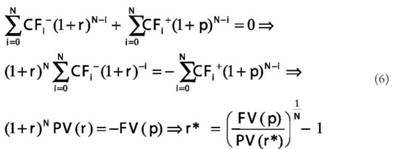

Данное правило непосредственно вытекает из правила NPV, согласно которому проект следует принять, если NPV(r) > 0 [Lin, 1976; Bernhard, 1979]. Действительно, согласно определению:

где CFi- - отрицательные денежные потоки

CFi+ - положительные денежные потоки.

Пусть при некотором значении r функция NPV(r) > 0. Тогда из (2) имеем:

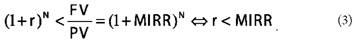

Откуда имеем:

Таким образом, из условия NРV(r) > 0 => r < MIRR, а из условия NPV(r) < 0 => r > MIRR;. Следовательн метод MIRR не вносит новое качество в результат оценки проекта, а является лишь иной формой представления правила NPV, как, например, индекс доходности PI. С. Лин отмечал данное свойство показателя MIRR как достоинство [Lin, 1976]. Р. Бернхард, наоборот, указывал, что, вытекая из правила NPV, данный показатель дает тот же самый результат оценки, но в отличие от NPV не имеет четкой интерпретации и может быть неправильно истолкован [Bernhard, 1979].

Несмотря на то что использование ставки WACC в методе MIRR теоретически обосновывается [Brigham, Gapenski, 1996], неразличимость инвестиционных (положительных) и финансовых (отрицательных) денежных потоков считается основным недостатком в методах IRR и MIRR [Volkman, 1997]. Для устранения этого недостатка было предложено использовать две ставки при расчете MIRR. Для финансирования инвестиций денежные средства могут быть привлечены по финансовой ставке r, а доходы проекта могут быть повторно инвестированы по ставке реинвестирования p. В результате формула расчета MIRR приобрела окончательный вид [Lin, 1976]1:

где CFi - денежный поток в i-й период,

N - число периодов,

FV - будущая или терминальная стоимость проекта,

PV - приведенная стоимость инвестиционной базы,

p - ставка реинвестирования,

r - барьерная (или финансовая) ставка.

1 Другое название MIRR, определяемого двумя ставками, - ставка доходности финансового менеджмента (Financial Management Rate of Return, FMRR).

В том случае, когда MIRR определяется двумя ставками, правило принятия решения об инвестиции формулируется следующим образом:

Если MIRR(r,p) > r, то проект следует принять, иначе - отклонить. Из нескольких независимых проектов следует выбрать проект с максимальным значением MIRR.

Как правило, учебники объясняют метод MIRR на примере проектов, в которых инвестиции происходят только в начальном периоде, поэтому никаких проблем с дисконтированием отрицательных потоков не существует. Проблемы возникают, когда инвестиционная фаза проекта длится больше одного периода. В этом случае MIRR может вычисляться разными способами, которые приводят к различающимся значениям [Beaves, 1988; Ryan, 2006]. Но проблема даже не в том, чтобы выбрать верное значение, а в том, что в этом случае метод MIRR всегда неправильно оценивает проект! Докажем это утверждение.

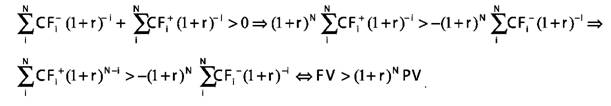

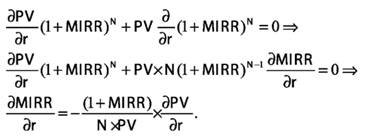

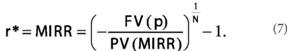

Согласно формуле (4) имеем:

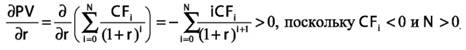

Когда финансовая ставка и ставка реинвестирования независимы, будущая стоимость проекта FV не зависит от финансовой ставки r. Вычислим частную производную MIRR по финансовой ставке, дифференцируя ее как неявную функцию, учитывая, что

Приведенная стоимость отрицательных денежных потоков всегда отрицательна (PV < 0). Если инвестиции совершаются не только в нулевом периоде (N > 0), то производная приведенной стоимости по финансовой ставке будет положительна:

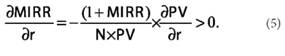

В этой связи производная MIRR по финансовой ставке r положительна:

Принципиальная уязвимость MIRR и других критериев, основанных на дисконтировании отрицательных потоков, например ORR [Shull, 1994] или ROPC [Bornholt, 2016], заключается в том, что они зависят от финансовой ставки. Если оттоки происходят не только в начальном периоде, то модуль приведенной стоимости оттоков будет уменьшаться с ростом финансовой ставки, и, следовательно, значение MIRR будет расти. Логичнее было бы определить показатель, характеризующий доходность, равным финансовой ставке, которая уравнивает капитализированные оттоки и наращенные по ставке реинвестирования притоки. Например, следующим образом:

Полученная ставка r* известна как «equivalent rate of return» и была введена Э. Соломоном [Solomon, 1956]. Она совпадает с MIRR, когда та равна финансовой ставке:

Однако, как показано, ставка r* не является доходностью нетипичного проекта [Kulakov, Kulakova, 2013].

MIRR - плохая альтернатива IRR в случае оценки типичных проектов.

Недостатки метода IRR:

- различие в результатах ранжирования проектов методами NPV и IRR;

- нет ясности, с чем сравнивать IRR, если стоимость капитала (ставка дисконтирования) изменяется с течением времени;

- «неявное» реинвестирование по нереальной ставке.

Наличие этих недостатков заставило исследователей искать замену IRR при оценке проектов. Далее мы постараемся снять с IRR часть незаслуженных обвинений и покажем, что при оценке типичных проектов никакие альтернативы IRR не требуются.

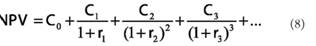

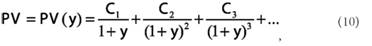

Большинство учебников по инвестиционному анализу называют IRR бесполезной мерой, если стоимость капитала меняется на протяжении жизни проекта, поскольку нет ясного способа сравнения IRR с рядом стоимостей капитала. Так, в книге «Принципы корпоративных финансов» в разделе «Ловушка 4» приводится общая формула для вычисления NPV [Брейли, Майерс, 2008]:

Как использовать правило IRR, если мы имеем несколько значений стоимости капитала? С какой из ставок r1, r2, r3... следует сравнивать IRR? Как полагают авторы, чтобы воспользоваться методом IRR, потребуется найти величину, сопоставимую с внутренней нормой доходности, а для этого вычислить сложную средневзвешенную нескольких ставок. Таким образом, проще воспользоваться методом NPV.

В книге Ю. Бригхема и Л. Гапенски «Финансовый менеджмент» обсуждается следующий пример (табл. 1) [Бригхем, Гапенски, 2005]:

Таблица 1. Оценка проекта методом NPV

| Период | 1-й год | 2-й год | 3-й год | 4-й год |

| Денежные потоки | -10 000 | 4100 | 4100 | 4100 |

| Ставка дисконта | - | 10% | 12% | 14% |

| PV притоков | 9974,4 | 10 971,9 | 7696,5 | 4100,0 |

| NPV проекта | -25,6 | - | - | - |

Этот типичный инвестиционный проект имеет IRR=11,11%. При стоимости капитала ниже IRR проект следует принять. Так, при стоимости капитала равной 10% значение NPV проекта положительно и равно 196,1. Что же произойдет, если цена капитала не будет постоянной на всем жизненном цикле проекта? Предположим, что фирма ожидает роста стоимости капитала в течение трех следующих лет. Пусть значения стоимости капитала будут 10, 12 и 14%. В таблице 1 значения PV рассчитаны методом обратного счета (rollback), описанного далее. Тогда NPV будет равен -25,6, и проект следует отклонить. Авторы также полагают, что данный сигнал нельзя получить, оценивая проект методом IRR, поскольку неясно, с какой из трех ставок следует сравнивать IRR. Вероятно, можно воспользоваться средней ожидаемых в будущем значений стоимости капитала. Эти замечания служат дополнительными доводами в пользу критерия NPV по сравнению с IRR.

Однако эти выводы сомнительны! Нам не требуется вычислять средневзвешенную стоимость капитала, как советуют уважаемые мэтры. Сравнивать IRR следует с эквивалентной стоимостью капитала за время жизни проекта, которую можно определить аналогично доходности облигации к погашению2.

2 Доходность облигации к погашению определяется как внутренняя норма доходности, которая уравнивает стоимость покупки облигации с дисконтированными стоимостями купонов и номинала.

Пусть в формуле (8) C0 является инвестицией, которая генерирует денежные потоки C1, C2, C3 и т.д. Тогда следующая формула:

где PV = NPV - C0, а PV является приведенной стоимостью денежных потоков или ценой проекта по аналогии с формулой определения цены облигации.

Предположим, что проект приобретен по цене PV (вместо C0), тогда доходность проекта y вычисляется по формуле:

где ставка y называется доходностью облигации к погашению [Брейли, Майерс, 2008]. Поскольку

NPV(y) = C0 + PV(y), а NPV(IRR) = C0 + PV(IRR) = 0,

вычитая второе уравнение из первого, получим:

Если проект инвестиционный и типичный, то функция PV(y) монотонно убывающая в зависимости от ставки дисконтаy [Kulakov, Kulakova, 2013]. Следовательно, если y < IRR, то PV(y) > PV(IRR), и значение NPV проекта положительно. Таким образом, метод IRR можно использовать для оценки проектов в случае, если стоимость капитала меняется с течением времени.

Практически удобнее поступать следующим образом. Сначала вычисляется NPV проекта с учетом разных ставок стоимости капитала в зависимости от периода. Затем для всех периодов определяется такая постоянная ставка дисконта, при которой значение NPV проекта остается прежним. Эту постоянную ставку мы назвали эквивалентной стоимостью капитала (Equivalent Opportunity Cost, EOC), так как при дисконтировании денежных потоков по ней получается то же самое значение NPV, как при дисконтировании по разным ставкам. Следовательно, IRR - это также EOC, т.е. ставка, эквивалентная нескольким ставкам, которые обращают NPV проекта в нуль.

Перейдем теперь к решению примера из таблицы 1. Правило IRR для переменной стоимости капитала формулируется так:

Если IRR превышает EOC, то проект следует принять, иначе - отклонить.

Для проекта из таблицы 1 средняя ставка EOC=11,26%, она больше IRR=11,1%, следовательно, по правилу IRR, как по правилу NPV, проект также следует отклонить (табл. 2).

Таблица 2. Оценка проекта методом IRR

| Период | 1-й год | 2-й год | 3-й год | 4-й год |

| Денежные потоки | -10 000 | 4100 | 4100 | 4100 |

| EOC | - | 11,26% | 11,26% | 11,26% |

| PV притоков | 9974,4 | 11 097,4 | 7785,1 | 4100,0 |

| NPV проекта | -25,6 | - | - | - |

Следовательно, метод IRR легко и просто использовать для оценки проектов в случае, если стоимость капитала меняется с течением времени.

Есть ли реинвестирование в методах NPV и IRR?

Различие в оценке инвестиционных проектов методами NPV и IRR многие экономисты объясняют «неявно подразумеваемым реинвестированием» промежуточных доходов проекта по разным ставкам. В методе NPV эта ставка - стоимость капитала, в методе IRR - сама IRR. Идея «неявного реинвестирования» возникла в результате математической манипуляции: приведенная стоимость денежных потоков при ставке IRR была преобразована в будущую стоимость:

Экономическое содержание будущей стоимости означает реальное реинвестирование промежуточных денежных потоков. Если их реинвестировать по ставке IRR, то получим IRR, если по ставке, равной стоимости капитала, - MIRR.

Теме «неявно подразумеваемого реинвестирования» в экономической литературе уделено много внимания. Одни экономисты считают, что реинвестирование есть [Renshaw, 1957; Solomon, 1956], другие - нет [Beaves, 1988; Biedleman, 1984; Bierman, Smidt, 1993; Carlton, 1972]. Разобраться, кто прав, попробуем следующим образом. Разобьем проект, приведенный Ю. Бригхемом, на три подпроекта, как показано в таблице 3. Аналогичный подход используется Казначейством США при эмиссии стрипов (STRIPS), которые создаются из нот и бондов в результате отделения и разделения купонов [Финансовые инструменты, 2010].

Таблица 3. Разбиение проекта на подпроекты

| Период | 1-й год | 2-й год | 3-й год | 4-й год | PV | NPV | IRR |

| Ставка дисконта | - | 10% | 12% | 14% | - | - | - |

| Исходный проект | -10 000 | 4100 | 4100 | 4100 | 9774 | -26 | 11,1% |

| 1-й подпроект | -3690 | 4100 | - | - | 3727 | 37 | 11,1% |

| 2-й подпроект | -3321 | 0 | 4100 | - | 3328 | 7 | 11,1% |

| 3-й подпроект | -2989 | 0 | 0 | 4100 | 2913 | -70 | 11,1% |

В результате разбиения вместо проекта, включающего одну инвестицию и три притока, получается три простых подпроекта, состоящих только из двух потоков: инвестиции и возврата. Правило сложения приведенной стоимости указывает, что стоимость целого равна сумме стоимостей частей. Это иногда называют законом сохранения стоимости [Брейли, Майерс, 2008], поэтому приведенная стоимость притоков исходного проекта равна сумме приведенных стоимостей доходов подпроектов. У подпроектов нет промежуточных доходов, следовательно, вычисление NPV каждого подпроекта не подразумевает никакого реинвестирования. Поскольку в сумме подпроекты образуют исходный проект, расчет его NPV также не предполагает реинвестирования в силу принципа сложения стоимостей. А поскольку IRR всего лишь одно из возможных значений ставки дисконтирования, метод IRR также не подразумевает реинвестирования.

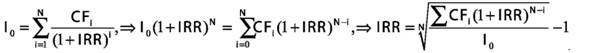

В отличие от IRR и NPV, метод MIRR явно предполагает реинвестирование промежуточных доходов и тем самым меняет исходный проект. Далее приведен расчет показателя MIRR в случае, если стоимость капитала меняется с течением времени:

Ставка MIRR больше эквивалентной стоимости капитала 11,26%, поэтому проект должен быть принят по правилу MIRR. Однако это решение неправильное, значение NPV проекта отрицательно (-25,6). Следовательно, явное реинвестирование промежуточных притоков привело к ошибочному решению об инвестициях, поэтому для типичных проектов вполне достаточно старых проверенных методов IRR и NPV.

IRR и доходность нетипичных проектов

В рамках метода NPV проблема определения доходности нетипичных проектов не может быть решена, поскольку этот метод использует только одну ставку дисконтирования [Eschenbach, Nicholls, 2012]. Недавно А.Н. Кулакова предложила метод обобщенной чистой приведенной стоимости GNPV, который позволяет рассчитать доходность нетипичных проектов [Кулакова, 2010a, 2010с]. Стремление модифицировать несовершенные показатели заслуживает только одобрения. Однако следует соблюдать одно важное условие: любая модификация должна базироваться на солидном теоретическом фундаменте. Метод GNPV отвечает этим требованиям, поскольку является обобщением метода NPV. Более того, метод соответствует принципу преемственности в развитии научных данных, согласно которому новая теория не отвергает старую, а содержит ее как предельный случай. По этой причине IRR как важная характеристика метода NPV не должна быть отброшена как несостоятельная или бессмысленная величина для нетипичных проектов, а осмыслена и понята с точки зрения нового метода.

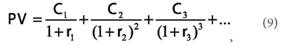

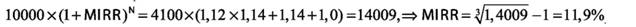

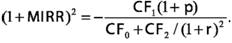

Функция GNPV (r, p) является обобщением функции NPV(r) за счет использования вместо одной ставки дисконтирования двух - «внутренней» и «внешней». Функция GNPV (r, p) определяется следующим образом:

где CFi - денежный поток в i-й период,

PVi - приведенная стоимость денежных потоков к i-му периоду,

r - «внутренняя» (финансовая) ставка,

p - «внешняя» ставка (ставка реинвестирования).

Таким образом, функция GNPV проекта определяется путем последовательного дисконтирования стоимостей денежных потоков проекта к предыдущему периоду, начиная от последнего периода к начальному. Если приведенная стоимость проекта в данном периоде положительна, то используется «внутренняя» (финансовая) ставка, в противном случае - «внешняя» (ставка реинвестирования).

Функция GNPV(r, p) имеет следующие свойства:

монотонно убывает с ростом финансовой ставки r при фиксированной ставке p; монотонно возрастает с ростом ставки реинвестирования p при фиксированной ставке r.

Свойство монотонности функции относительно каждого аргумента позволяет использовать довольно простые методы для поиска корней уравнения (например, «метод Ньютона» или «деления отрезка пополам»):

GNPV(r,p)=0

Множество решений уравнения (13) можно искать в виде функций r=r(p) или p=p(r) в зависимости от того, с какой целью оценивается нетипичный проект. Если нужно оценить проект как инвестицию, то необходимо решать уравнение (13) относительно «внутренней» ставки. Решением будет функция r(p), которая является доходностью проекта в традиционном понимании для инвестора, а именно: максимальной ставкой процентов по кредиту, взятому для финансирования проекта, дохода которого достаточно ровно на возврат кредита и уплату процентов по нему. Эта ставка, названная обобщенной внутренней нормой доходности GIRR(p), зависит от ставки размещения свободных средств (положительного баланса) проекта и совпадает с внутренней нормой доходности в случае типичных инвестиционных проектов.

Если же нетипичный проект рассматривается как финансовый или заемный, т.е. как источник финансирования другого проекта, то следует решать уравнение (13) относительно «внешней» ставки p как функции внутренней ставки r. В этом случае решением является эффективная ставка займа с начисляемыми по ставке r процентами. Она равна минимальной доходности проекта, куда можно реинвестировать свободные средства займа, чтобы полученным доходом можно было погасить заем и проценты по нему. Ставка называется обобщенной внешней нормой доходности GERR(r). Ставки GIRR и GERR обращаются в IRR в случае типичных проектов.

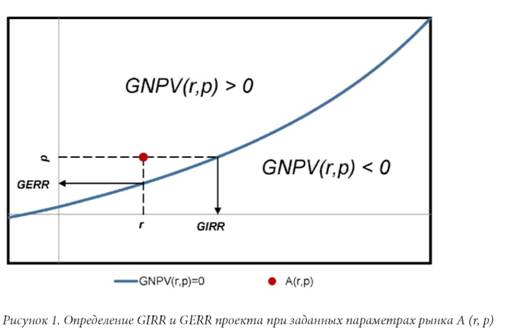

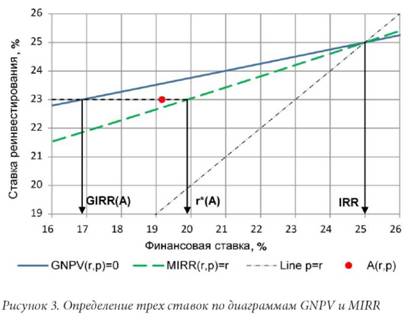

Графическая интерпретация метода GNPV

Метод GNPV имеет наглядную графическую интерпретацию. На рисунке 1 представлена диаграмма GNPV, построенная для некоего нетипичного проекта.

Синяя кривая на диаграмме соответствует нулевым значениям GNPV и делит плоскость (r, p) на две области. Выше кривой лежит область положительных, а ниже - область отрицательных значений GNPV. Допустим, ставки привлечения и размещения капитала на финансовом рынке равны r и p. Соответствующая этим параметрам рынка точка A(r, p) представлена на диаграмме красным кружком. Пунктирная линия, проведенная через точку A (r, p) параллельно оси абсцисс (координата r), пересекает кривую GNPV в точке с координатами (GIRR, p). Пунктирная линия, проведенная через точку A(r, p) параллельно оси ординат (координата p), пересекает кривую GNPV в точке (r, GERR).

Правила обоснования и ранжирования проектов на основе диаграммы GNPV

Для критериев GNPV, GIRR и GERR, как и критериев NPV и IRR, существуют правила принятия и ранжирования проектов.

- Правило GNPV. Нетипичный проект следует принять, если при «внутренней» ставке, равной стоимости привлечения капитала, и «внешней» ставке, равной стоимости размещения капитала, обобщенная приведенная стоимость проекта положительна (точка A (r, p) лежит выше кривой GNPV (r,p)=0). Из нескольких независимых проектов следует выбирать проект с наибольшим положительным значением GNPV.

- Правило GIRR. Инвестиционный проект следует принять, если GIRR при заданной ставке реинвестирования p выше стоимости затрат r по финансированию проекта (значение GIRR на оси абсцисс расположено правее значения r): GIRR(p) > r. Из нескольких независимых проектов следует выбирать проект с наибольшим значением GIRR(p) при заданной ставке реинвестирования.

- Правило GERR. Заем с заданной ставкой начисления процентов r следует принять как источник финансирования, если стоимость альтернативного размещения капитала p выше ставки GERR (GERR лежит ниже p): p > GERR(r). Из нескольких займов следует выбирать заем с наименьшим значением GERR(r) при ставке процентов r.

Эти правила всегда дают одинаковые сигналы при оценке нетипичного проекта, в отличие от правил NPV и IRR.

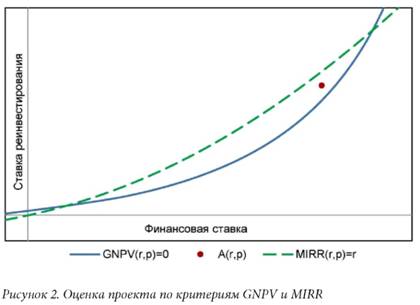

По аналогии с диаграммой GNPV может быть построена диаграмма MIRR. На рисунке 2 изображены две кривые, построенные для нетипичного проекта с двумя значениями IRR. Синяя кривая задает кривую на плоскости (r, p), где GNPV (r, p)=0, зеленая пунктирная кривая соответствует точкам, где MIRR(r, p)=r. Точки пересечения этих кривых определяют два значения IRR. Если некая точка, задаваемая ставками привлечения и размещения капитала, лежит выше зеленой кривой, то проект следует принять. Если точка лежит ниже зеленой кривой, то проект согласно правилу MIRR следует отклонить. Как видно, кривые GNPV и MIRR не совпадают, поэтому для любой точки, лежащей в области между этими кривыми (например, точка A), оценки по правилам GNPV и MIRR будут противоположными.

Обсуждение примеров оценки нетипичных проектов

Покажем на примерах, что метод MIRR не может быть корректно использован для оценки нетипичных проектов.

MIRR и «эквивалентная норма дохода»

Показатель MIRR был введен как альтернатива IRR для оценки нетипичных проектов. Но именно нетипичные проекты имеют несколько оттоков. Рассмотрим проблему, на которую впервые указали Дж. Лори и Л. Сэвадж [Lorie, Savage, 1955], а Э. Соломон исследовал на конкретном примере [Solomon, 1956]. Денежные потоки проекта представлены в таблице 4.

Таблица 4. Денежные потоки проекта разработки нефтяной скважины

| Период | 0 | 1 | 2 |

| Денежные потоки | -1600 | 10 000 | -10 000 |

Начальный отрицательный поток связан со строительством нефтяной вышки, затем следует положительный поток от добычи и реализации нефти, и заканчивается проект демонтажем вышки и рекультивацией земельного участка. График зависимости NPV от ставки дисконтирования представлен на рисунке 3. Функция NPV(r) имеет два корня 25 и 400%.

Э. Соломон, исследуя данный проект, обратил внимание на следующий парадокс. Если первоначальные затраты на строительство вышки и бурение скважины равны нулю, то проект имеет нулевое сальдо и нулевое значение ставки дисконтирования, которая уравнивает положительный и отрицательный потоки (альтернативное значение ставки дисконта может быть бесконечно большим). Если первоначальные затраты составляют 827 долл., то ставка дисконта, уравнивающая положительный и отрицательный потоки, равна 10%. Следовательно, IRR не может являться доходностью проекта.

Сам Э. Соломон предложил, как он говорит, простое и прямолинейное (simple and straightforward) решение для определения доходности проекта. Сначала он задается вопросом, под какой процент инвестор сможет реинвестировать 10 000 долл. и получить их через год. Предположим, под 23%. Тогда через год проект принесет 2300 долл. дополнительного дохода. Далее он рассуждает: какова должна быть ставка процентов, чтобы первоначальная инвестиция 1600 долл. через два года принесла доход 2300 долл.? Эта ставка приблизительно равна 20% в год (1600*1,2*1,2=2304). Данную ставку Э. Соломон назвал эквивалентной ставкой дохода (Equivalent Rate of Return). Более точное значение этой ставки - 19,9%. К сожалению, данная ставка не является доходностью проекта [Kulakov, Blaset Kastro, 2015].

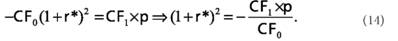

И все же ставка, предложенная Э. Соломоном, больше соответствует доходности нетипичного проекта, нежели MIRR. Ставка r* уравнивает начальную капитализированную инвестицию с доходом от реинвестирования положительного потока:

Ставка r* зависит от величин денежных потоков и ставки реинвестирования p. Ставка MIRR кроме этого зависит еще от финансовой ставки r:

Как было показано ранее, эквивалентная ставка доходности r* равна MIRR при условии, что сама MIRR равна финансовой ставке r. Подставляя MIRR = r и CF1 = -CF2, имеем:

Эта формула точно совпадает с формулой (14), определяющей эквивалентную ставку Э. Соломона. На рисунке 3 построены кривые GNPV (r,p)=0 и MIRR (r, p)=r и определены три ставки, характеризующие проект из таблицы 4.

Как видно, значения ставок GIRR, r* и IRR существенно различаются. Допустим, мы примем ставку r* в качестве доходности. Тогда мы можем взять для финансирования проекта заем с процентной ставкой, например, 19%. Этот заем вместе с процентами будет погашен из доходов периода 1, а оставшаяся сумма будет реинвестирована под 23% на один год. Отчет о движении денежных потоков представлен в таблице 5. Мы в результате получили отрицательное сальдо. Максимальная процентная ставка займа, при которой проект будет иметь нулевое сальдо, равна 16,9%. Это значение равно величине ставки GIRR (23%), именно она является доходностью проекта.

Таблица 5. Баланс проекта разработки нефтяной скважины

| Период | 0 | 1 | 2 |

| Сальдо на начало периода | 0 | 0 | 0 |

| Операционная деятельность | 0 | 9 696 | -10 000 |

| Оплата процентов | 0 | -304 | 0 |

| Выручка от продажи нефти | 0 | 10 000 | - |

| Затраты на рекультивацию | - | - | -10 000 |

| Инвестиционная деятельность | -1600 | -8096 | 9958 |

| Инвестиции в скважину | -1600 | - | - |

| Банковский депозит | 0 | -8096 | - |

| Возврат депозита с процентами | 0 | 0 | 9958 |

| Финансовая деятельность | 1600 | -1600 | 0 |

| Взятие займа | 1600 | 0 | 0 |

| Возврат займа | 0 | -1600 | 0 |

| Сальдо на конец периода | 0 | 0 | -42 |

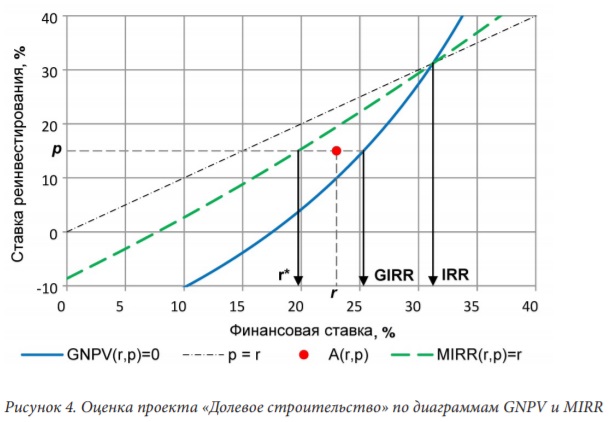

Оценка девелоперского проекта, финансируемого через договоры долевого участия

Рассмотрим нетипичный проект, характерный для строительства дома, финансируемого по договорам долевого участия [Kulakova, Kulakov, 2012]. Распределение денежных потоков проекта описывает затраты застройщика на начальном этапе до получения разрешения на строительство. На этапе строительства застройщик аккумулирует привлеченные по договорам долевого участия средства соинвесторов (покупателей квартир), при этом поступления существенно превышают текущие затраты на строительство, и застройщик получает приток денежных средств. Если все квартиры распродаются еще до окончания строительства, то в конце проекта опять формируется отток средств, которые расходуются на завершение стройки и сдачу дома в эксплуатацию, окончательные расчеты с приобретателями квартир, уплату налогов и др. (табл. 6).

Таблица 6. Денежные потоки долевого строительства жилого дома

| Период | 0 | 1 | 2 | 3 |

| Денежные потоки | -100 | 75 | 150 | -100 |

У данного проекта функция NPV(r) монотонно убывает с ростом ставки дисконта в диапазоне r > 0, а IRR=31,4%. Но проект нетипичный, и пользоваться правилом IRR нельзя. Последуем рекомендациям финансовых учебников и воспользуемся правилом MIRR. Пусть финансовая ставка r=23%, а ставка реинвестирования p=15%. Используя формулу (4), найдем, что MIRR (23%,15%)=20,9%. Значение MIRR меньше финансовой ставки r, следовательно, по правилу MIRR проект следует отклонить. Но это неправильное решение! В таблице 7 представлен отчет о движении денежных средств проекта с учетом привлечения кредита и реинвестирования свободных средств. Итоговый результат для инвестора положительный.

Таблица 7. Баланс проекта долевого строительства жилого дома

| Период | 0 | 1 | 2 | 3 |

| Сальдо на начало периода | 0 | 0 | 0 | 0 |

| Операционная деятельность | 0 | -23 | -11 | 0 |

| Оплата процентов | 0 | -23 | -11 | 0 |

| Инвестиционная деятельность | -100 | 75 | 59 | 4,6 |

| Инвестиции в строительство | -100 | -100 | -100 | -100 |

| Выручка по договорам соинвестирования | 0 | 175 | 250 | 0 |

| Банковский депозит | 0 | 0 | -91 | 0 |

| Возврат депозита с процентами | 0 | 0 | 0 | 104,6 |

| Финансовая деятельность | 100 | -52 | -48 | 0 |

| Взятие займа | 100 | 0 | 0 | 0 |

| Возврат займа | 0 | -52 | -48 | 0 |

| Сальдо на конец периода | 0 | 0 | 0 | 4,6 |

Финансовая ставка, при которой итоговый результат для инвестора становится равным нулю, равна 25,3% и является доходностью данного проекта GIRR при условии реинвестирования свободных средств под 15%. Доходность проекта превышает финансовую ставку (25,3% > 23%), поэтому проект следует принять по правилу GIRR.

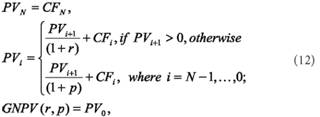

Воспользуемся для оценки проекта графическим представлением методов GNPV и MIRR (рис. 4). Сплошная кривая соответствует нулевым значениям функции GNPV(r,p). Точка A (23%,15%) соответствует параметрам рынка r=23% иp=15%. Точка A лежит выше кривой GNPV(r, p)=0, поэтому проект следует принять согласно правилу GNPV. Такое же решение следует из правила GIRR, так как GIRR лежит правее r.

Пунктирная кривая на рис. 4 соответствует значениям MIRR(r, p)=r. Точка A лежит ниже этой кривой, поэтому по правилу MIRR проект следует отклонить. Однако данное решение неправильное. Таким образом, мы еще раз убедились, что критерий MIRR дает ошибочный сигнал в случае нетипичных проектов.

Заключение

Как известно, методы NPV и IRR хорошо дополняют друг друга при оценке независимых типичных инвестиционных проектов. Однако при оценке взаимоисключающих, а также нетипичных проектов они могут давать разные сигналы для принятия решения. Разницу в оценках приписывают «неявному» реинвестированию промежуточных доходов по разным ставкам. Ставку IRR принято считать нереальной, предпочитают использовать ставку WACC, как в методе NPV. В качестве альтернативы IRR был разработан ряд показателей, основанных на доходности, один из которых, известный как MIRR, даже стал классическим. Метод MIRR часто рекомендуют использовать для оценки типичных проектов с многократными притоками и непременно для оценки нетипичных проектов. В случае если MIRR определяется только одной ставкой, решающее правило на его основе является следствием правила NPV. В этой связи критерий MIRR был «усовершенствован» путем использования двух разных ставок для притоков и оттоков проекта по сравнению с NPV и тем более c IRR.

Статья указывает, что показатель MIRR не следует применять вместо IRR для характеристики типичных проектов, поскольку никакого неявного реинвестирования ни в методе NPV, ни в методе IRR не существует. Метод MIRR, явно используя реинвестирование промежуточных притоков, может дать несовпадающий с правилом NPV сигнал, если стоимость капитала переменная.

Также показатель MIRR не следует применять при оценке проектов с многократными денежными оттоками, поскольку в этом случае значение MIRR увеличивается с ростом финансовой ставки. Если устранить эту зависимость от финансовой ставки, то показатель MIRR становится тождественным «эквивалентной ставке дохода», предложенной Э. Соломоном.

Доходность нетипичного проекта не может быть определена в рамках метода NPV. В статье рассматривается метод GNPV, который за счет использования двух ставок дисконтирования вместо одной позволяет оценивать нетипичный проект как инвестицию и как заем. При этом доходность инвестиции GIRR является функцией ставки реинвестирования, а процентная ставка займа GERR - функцией финансовой ставки.

Предложен графический способ оценки нетипичных проектов - диаграммы GNPV и MIRR. Из диаграмм отчетливо видно различие между результатами оценки проектов этими методами. Корректность метода GNPV подтверждена независимой оценкой проектов посредством составления баланса денежных потоков.

Возможно, следует внести некоторые коррективы в финансовые учебники относительно использования показателя MIRR для оценки инвестиционных проектов.

Список литературы

Брейли Р., Майерс С. (2008) Принципы корпоративных финансов. М.: Олимп-Бизнес.

Бригхем Ю., Гапенски Л. (2005) Финансовый менеджмент: Полный курс: В 2 т. СПб.: Экономическая школа.

Грачева М.В. (2004) Управление экономикой и финансовый менеджмент на предприятии // Инновации. Т. 76. № 9. С. 82-100.

Кулакова А.Н. (2010a) Использование алгоритма расчета предельной процентной ставки для определения доходности нетипичных проектов // Стратегическое планирование и развитие предприятий: Материалы симпозиума. М.: ЦЭМИ.

Кулакова А.Н. (2010b) Определение нетипичных проектов // Информационные технологии в экономике, бизнесе, управлении: Материалы ежегодной студенческой научно-практической конференции. М.: ГУ-ВШЭ.

Кулакова А.Н. (2010c) Оценка эффективности «нетипичных» инвестиционных проектов // Аудит и финансовый анализ. № 5. С. 247-252.

Лившиц В.Н., Шахназаров А.Г., Коссов В.В. (2000) Методические рекомендации по оценке эффективности инвестиционных проектов / 2-е изд., испр. и доп. М.: Экономика.

Финансовые инструменты (2010) / Под ред. Ф. Фа-боцци. М.: Эксмо.

Arrow K., Levhari D. (1969) Uniqueness of the internal rate of return with variable life of investment // Economic Journal. Vol. 79. No. 315. P. 560-566.

Athanasopoulos P.J. (1978) A note on the modified internal rate of return and investment criterion // The Engineering Economist. Vol. 23. No. 2. P. 131-133.

Balyeat R., Cagle J., Glasgo P. (2013) Teaching MIRR to improve comprehension of investment performance evaluation techniques // Journal of Economics and Finance Education. Vol. 12. No. 1. P. 39-50.

Barry P.J., Robison L.J. (2014) technical note: economic rates of return and investment analysis // The Engineering

Economist. Vol. 59. No. 3. P. 231-236.

Beaves R.G. (1993) The case for a generalized net present value formula // The Engineering Economist. Vol. 38. No. 2. P. 119-133.

Beaves R.G. (1988) Net present value and rate of return: Implicit and explicit reinvestment assumptions // The Engineering Economist. Vol. 33. No. 4. P. 275-302.

Beidleman C.R. (1984) Discounted cash flow reinvestment rate assumptions // The Engineering Economist.

Bernhard R.H. (1989) Base selection for modified rates of return and its irrelevance for optimal project choice // The Engineering Economist. Vol. 35. No. 1. P. 55–65.Bernhard R.H. (1979) ‘Modified’ rates of return for investment project evaluation: A comparison and critique // The Engineering Economist. Vol. 24. No. 3. P. 161–168.

Bierman H., Smidt S. (1993) The capital budgeting decision. 8th ed. New York: Macmillan.

Block S. (1997) Capital budgeting techniques used by small business firms in the 1990s // The Engineering Economist. Vol. 42. No. 4. P. 289–302.

Bornholt G.N. (2016) What is an investment project’s implied rate of return? // Abacus, Early View. DOI: 10.1111/abac.12093.

Brigham E.F., Daves P.R. (2012) Intermediate financial management. 11th ed. Cengage Learning.

Brigham E.F., Gapenski L.C. (1996) Intermediate financial management. Orlando, FL: Dryden Press.

Carlton L.D. Jr. (1972) A note on reinvestment assumptions in choosing between net present value and internal rate of return // The Journal of Finance. Vol. 27. No. 4. P. 907–916.

Eschenbach T.G., Nicholls G.M. (2012) Is PW useful for the Lorie-Savage oil pump problem? // Proc. of the IIE Annual Conference & Expo 2012. ISERC, May 19–23, Orlando, Florida. P. 541.

Evans D.A., Forbes S.M. (1993) Decision making and display methods: The case of prescription and practice in capital budgeting // The Engineering Economist. Vol. 39. No. 1. P. 87–92.

Graham J.R., Harvey C.R. (2001) The theory and practice of corporate finance: Evidence from the field // Journal of Financial Economics. Vol. 60. No. 2–3. P. 187–243.

Hajdasinski M.M. (1987) On relevant and irrelevant rates of return // The Engineering Economist. Vol. 32. No. 4. P. 347–353.

Hartman J.C., Schafrick I.C. (2004) The relevant internal rate of return // The Engineering Economist. Vol. 49. No. 2. P. 139–158.

Hazen G.B. (2003) A new perspective on multiple internal rates of return // The Engineering Economist. Vol. 48. P. 31–51.

Kelleher J.C., MacCormack J.J. (2004) Internal rate of return: A cautionary tale // The McKinsey Quarterly. McKinsey & Co. P. 71–75.

Kierulff H. (2012) IRR: A blind guide // American Journal of Business Education. Vol. 5. No. 4. P. 417–425.

Kierulff H. (2008) MIRR: A better measure // Business Horizons. Vol. 51. P. 321–329.

Kulakov N.Yu., Blaset Kastro A. (2015) Evaluation of non-conventional projects: GIRR and GERR vs. MIRR // The Engineering Economist. Vol. 60. No. 3. P. 183–196.

Kulakov N.Yu., Kulakova A.N. (2013) Evaluation of nonconventional projects // The Engineering Economist. Vol. 58. No. 2. P. 137–148.

Kulakova A.N., Kulakov N.Yu. (2012) Capital budgeting technique for non-conventional projects // Proc. of the IIE Annual Conference & Expo 2012, ISERC, May 19–23, Orlando, Florida. P. 542–549.

Lin S.A. (1976) The modified internal rate of return and investment criterion // The Engineering Economist. Vol. 21. P. 237–247.

Lohmann J.R. (1988) The IRR, NPV, and the fallacy of the reinvestment rate assumption // The Engineering Economist. Vol. 33. No. 4. P. 303–330.

Lorie J.H., Savage L.J. (1955) Three problems in rationing capital // The Journal of Business. Vol. 28. No. 4. P. 229–239.

Mao J.T. (1966) The internal rate of return as a ranking criterion // The Engineering Economist. Vol. 11. No. 4. P. 1–14.

Mao J.T. (1970) Survey of capital budgeting: Theory and practice // Journal of Finance. May. P. 349–360.

McDaniel W.R., McCarty D.E., Jessell K.A. (1988) Discounted cash flow with explicit reinvestment rates: Tutorial and extension // The Financial Review. Vol. 23. No. 3. P. 369–385.

Plath D.A., Kennedy W.F. (1994) Teaching return-based measures of project evaluation // Financial Practice & Education. Vol. 4. No. 1. P. 77–86.

Proctor M.D., Canada J.R. (1992) Past and present methods of manufacturing investment evaluation: A review of the empirical and theoretical literature // The Engineering Economist. Vol. 38. No. 1. P. 45–58.

Renshaw E. (1957) A note on the arithmetic of capital budgeting decisions // The Journal of Business. Vol. 30. No. 3. P. 193–201.

Rousse O. (2008) On the bias of yield-based capital budgeting methods // Economics Bulletin. AccessEcon. Vol. 7. No. 9. P. 1–8.

Ryan B. (2006) Corporate finance and valuation. London: Thomson Learning. Ryan P.A., Ryan G.P. (2002) Investment practices of the Fortune 1000: How have things changed? // Journal of Business and Management. Vol. 8. No. 4. P. 355–364.

Shull D.M. (1992) Efficient capital project selection through a yield-based capital budgeting technique // The Engineering Economist. Vol. 38. No. 1. P. 1–18.

Shull D.M. (1994) Overall rates of return: Investment bases, reinvestment rates, and time horizons // The Engineering Economist. Vol. 39. No. 2. P. 139–163

Solomon E. (1956) The arithmetic of capital budgeting decisions // Journal of Business. Vol. 29. No. 2. P. 124–129.

Teichroew D., Robichek A.A., Montalbano M. (1965) An analysis of criteria for investment and financing decisions under certainty // Management Science. Vol. 12. No. 3. P. 150–179.

Volkman D.A. (1997) A consistent yield-based capital budgeting method // Journal of Financial and Strategic Decisions. Vol. 10. No. 3. P. 75–88.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ