Выявление искажений финансовой отчетности в аудите

Недобросовестное составление бухгалтерской отчетности заключается в преднамеренном искажении ее, включающем неотражение числовых данных либо нераскрытие информации в бухгалтерской отчетности с целью введения в заблуждение пользователей этой отчетности.

Подобная ситуация может иметь место в тех случаях, когда на фоне стремления оправдать ожидания рынка или максимально увеличить размеры денежного вознаграждения, зависящего от результатов деятельности, руководство намеренно занимает позицию, которая приводит к недобросовестному составлению бухгалтерской отчетности, существенно искажая ее данные. Действия руководства по существенному занижению прибыли могут быть продиктованы желанием занизить налогооблагаемую базу, или, напротив, по завышению прибыли – могут быть осуществлены в целях привлечения банковского финансирования.

Применение привычных аналитических процедур, таких как горизонтальный и вертикальный анализ показателей бухгалтерской отчетности или расчет финансовых коэффициентов (рентабельности, ликвидности и т.д.), не всегда позволяет выявить недобросовестное составление отчетности.

Выявление признаков манипулирования прибылью и выручкой проводится в 3 этапа:

1. Анализ с использованием отчета о движении денежных средств

2. Коэффициентный анализ

3. Анализ с использованием нефинансовых показателей.

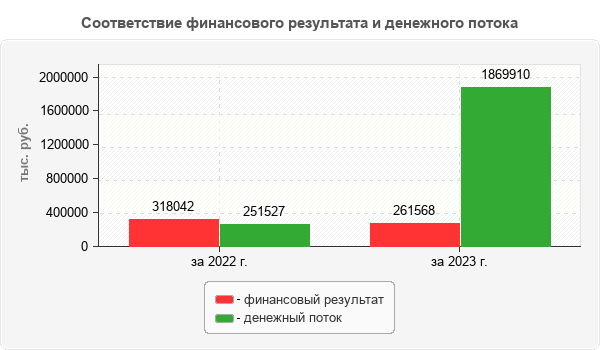

Анализ с использованием данных отчета о движении денежных средств проводится с целью выявления несоответствия «поведения» денежных потоков «поведению» финансового результата. Такой анализ является надежным признаком наличия манипуляций с прибылью.

Для оценки взаимосвязи чистой прибыли (убытка) и сальдо денежного потока от текущих операций используется коэффициент денежных средств, полученных от текущей деятельности:

| Наименование показателя | Метод расчета | Значение | Отклонение | ||

| за 2022 г. | за 2023 г. | +/- | % | ||

| 1. Сальдо денежных потоков от текущей деятельности, тыс. руб. | c.4100 | 251527 | 1869910 | 1618383 | 743.423 |

| 2. Чистая прибыль (убыток), тыс. руб. | с.2400 | 318042 | 261568 | -56474 | 82.243 |

| 3. Коэффициент денежных средств, полученных от текущей деятельности | п.1/п.2 | 0.791 | 7.149 | 6.358 | 903.793 |

Анализ расхождения денежного потока и операционной прибыли ОАО "Арсенал" (ПРИМЕР) показал, что в организации наблюдаются значительные расхождения (более 10%) в темпах роста исследуемых показателей. Причиной данного явления может быть манипулирование показателем прибыли путем искажения ее величины в финансовой отчетности. Необходимо проведение дальнейшего анализа в целях выявления риска преднамеренного искажения отчетности руководством ОАО "Арсенал" (ПРИМЕР)

Для выявления взаимосвязей между показателями бухгалтерского баланса и отчета о финансовых результатах используется модель Бениша «M-score». Она построена на основе исследования финансовых данных организаций, уличенных в манипулировании отчетностью, и состоит в расчете восьми индексов:

Исследование Бениша показали, что значение сводного индекса M-score для организаций, манипулировавших прибылью, превышает минус 2,22.

Также для выявления фальсификаций используется индекс M-score, разработанный Марией Л. Роксас:

Значение сводного индекса для компаний, манипулирующих прибылью, в пятифакторной модели превышает минус 2,76.

| Наименование показателя | Метод расчета | Значение | Темп роста, ед. | Норматив по Бенишу | Откло- нение от нормы |

|

| 31.12.2022 | 31.12.2023 | |||||

| Исходные данные | ||||||

| 1. Дебиторская задолженность | с.1230 | 756856 | 652541 | 0.862 | x | x |

| 2. Выручка | с.2110 | 2698145 | 2708752 | 1.004 | x | x |

| 3. Себестоимость | с.2120 | 1505698 | 1585241 | 1.053 | x | x |

| 4. Активы | с.1600 | 2801052 | 2487749 | 0.888 | x | x |

| 5. Оборотные активы | с.1200 | 2124149 | 1898286 | 0.894 | x | x |

| 6. Основные средства | с.1150 | 415362 | 315698 | 0.76 | x | x |

| 7. Амортизация | доп.данные | 18985 | 20020 | 1.055 | x | x |

| 8. Коммерческие расходы | с.2210 | 1006985 | 859821 | 0.854 | x | x |

| 9. Управленческие расходы | с.2220 | 160525 | 225054 | 1.402 | x | x |

| 10. Долгосрочные обязательства | с.1400 | 20933 | 20933 | 1 | x | x |

| 11. Краткосрочные обязательства | с.1500 | 2159625 | 1579972 | 0.732 | x | x |

| 12. Денежные средства | с.1250 | 95632 | 96214 | 1.006 | x | x |

| 13. Задолженность по уплате налога на прибыль | доп.данные | 5560 | 6051 | 1.088 | x | x |

| 14. Краткосрочная часть долгосрочных кредитов и займов | доп.данные | - | x | x | ||

| Расчетные показатели | ||||||

| 15. Индекс дневных продаж в дебиторской задолженности (DSRI) | (п.1о/п.2о) (п.1п/п.2п) |

x | 0.859 | x | <1,031 | -0,172 |

| 16. Индекс рентабельности продаж по валовой прибыли (GMI) | (п.2п-п.3п)/п.2п (п.2о-п.3о)/п.2о |

x | 1.066 | x | <1,014 | 0,052 |

| 17. Индекс качества активов (AQI) | (п.4о-п.5о-п.6о)/п.4о (п.4п-п.5п-п.6п)/п.4п |

x | 1.179 | x | <1,039 | 0,14 |

| 18. Индекс роста выручки (SGI) | п.2о п.2п |

x | 1.004 | x | <1,411 | -0,407 |

| 19. Индекс амортизации (DEPI) | п.7п/(п.7п+п.6п) п.7о/(п.7о+п.6о) |

x | 0.733 | x | <0,018 | 0,715 |

| 20. Индекс коммерческих и управленческих расходов (SGAI) | (п.8о+п.9о)/п.2о (п.8п+п.9п)/п.2п |

x | 0.926 | x | 1,0 | -0,074 |

| 21. Индекс коэффициента финансовой зависимости (LVGI) | (п.10о+п.11о)/п.4о (п.10п+п.11п)/п.4п |

x | 0.827 | x | 1,0 | -0,173 |

| 22. Начисления к активам (ТАТА) | (Δп.5-Δп.11-Δп.12+Δп.13+Δп.14-п.7к)/п.4к | x | 0.134 | x | 0,0 | 0.134 |

| M-score Бениша | x | -1.473 | x | -2,22 | -3.693 | |

| M-score Роксас | x | -2.895 | x | -2,76 | -5.655 | |

Как видно из данных таблицы, с вероятностью 68% расчеты по модели Бениша позволили выявить факт фальсификации отчетности. Однако, значение индекса Роксас на 70% свидетельствует о том, что компания, вероятно, не совершает недобросовестных действий по фальсификации финансовой отчетности.

Проанализировав данные отчетности ОАО "Арсенал" (ПРИМЕР) по системе Бениша можно увидеть, что большинство показателей организации не соответствуют нормативным значениям. Имеют место следующие возможные нарушения:

- доля маржинального дохода в выручке снизилась, т.е. налицо признаки мошенничества в финансовой отчетности;

- рост внеоборотных активов, не связанный с увеличением количества основных средств, может свидетельствовать о необоснованной капитализации расходов;

- резкое изменение амортизационных отчислений свидетельствует о вероятном мошенничестве в финансовой отчетности;

- темп роста доли расходов, приходящихся на выручку от продаж, существенно отклоняется от единицы, что, скорее всего, говорит об искажении себестоимости проданных товаров или выручки от продаж;

- темп роста финансового рычага существенно колеблется, т.е. руководство организации может занижать его уровень с целью повышения рыночной стоимости акций;

- динамика скорректированного оборотного капитала в соотношении с совокупными активами не устойчива, что дает возможность выявить манипуляции доходами или расходами в рамках принципа начисления.

При проведении аналитических процедур важно не ограничиваться сравнением отчетной выручки с выручкой за предшествующие периоды. Крайне важную роль играет соотнесение отчетных данных о росте выручки с нефинансовыми показателями, прямо влияющими на рост выручки.

В целях анализа используются два показателя – рост выручки по нефинансовому показателю и рост выручки по персоналу:

В качестве основного нефинансового показателя для ОАО "Арсенал" (ПРИМЕР) был выбран "Мощность завода", измеряемый в тонн продукции.

| Наименование показателя | за 2022 г. | за 2023 г. | Темп роста, % | Оценка риска искажения (по модулю) |

||

| низкий | средний | высокий | ||||

| 1. Выручка, тыс. руб. | 2698145 | 2708752 | 100.393 | x | x | x |

| 2. Мощность завода, тонн продукции | 110000 | 112000 | 101.818 | x | x | x |

| 3. Численность персонала, чел | 150 | 110 | 73.333 | x | x | x |

| 4. Рост выручки по НФП | x | -1.425 | x | ≤11 | 11-30 | ≥30 |

| 5. Рост выручки по персоналу | x | 27.06 | x | ≤4 | 4-20 | ≥20 |

Данные таблицы показывают, что разница между ростом выручки и ростом численности персонала, характеризует ОАО "Арсенал" (ПРИМЕР), как организацию, вовлеченную в манипулирование прибылью.

Таким образом, проведенный анализ финансовой отчетности ОАО "Арсенал" (ПРИМЕР) с использованием трех нетрадиционных методов показал наличие признаков преднамеренного ее искажения. Необходимо проводить сплошную проверку, причем в большей степени аудитору придется прибегать к внешним подтверждениям и экспертизам разных видов, так как полагаться на документы организации нецелесообразно.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ