Стратегирование источников финансирования аграрного бизнеса1

Самыгин Денис Юрьевич,

кандидат экономических наук, доцент,

кафедра экономической кибернетики, Пензенский государственный университет

(Россия, г. Пенза, ул. Красная, 40)

Костерин Максим Игоревич, студент,

Пензенский государственный университет

(Россия, г. Пенза, ул. Красная, 40)

Егорова Марина Олеговна, студентка,

Пензенский государственный университет

(Россия, г. Пенза, ул. Красная, 40)

Модели, системы, сети в экономике, технике, природе и обществе

№3 (27) 2018

1 Исследование выполнено при финансовом содействии проекта РФФИ 16-32-00015-ОГН.

Аннотация. Предмет. Поднимается проблема повышения инвестиционной привлекательности аграрного бизнеса, исследование которой в отечественной практике стратегического управления сельского хозяйства строится только на методах оценки финансовой устойчивости товаропроизводителей, что направлено на привлечение лишь заемных источников финансирования. Методы. Для выработки мероприятий по стимулированию инвестиционной активности со стороны собственников аграрного бизнеса западноевропейская методика оценки стоимости капитала дополнена разработанными эконометрическими моделями диагностики влияния на финансовые результаты собственных и заемных источников формирования основных и оборотных средств. Результаты. Исходя из критерия максимизации прибыли построена модель оптимизации структуры капитала, которая в своем новом виде позволит преумножить эффект от использования заемных и собственных ресурсов. Выводы. Принципиальное отличие предлагаемого подхода заключается в качественно иной инструментальной поддержке стратегических решений по оптимизации источников финансирования аграрного бизнеса.

Введение

Среди приоритетов стратегического планирования сельского хозяйства в госпрограмме на 2013-2020 гг. предпочтение отдается повышению финансовой устойчивости предприятий агропрома. Учитывая официальную трактовку определения финансовой устойчивости, важно выделить такую основную характеристику этой категории, как оптимальная структура финансовых ресурсов, которые должны быть сбалансированы между собой на максимально рациональной основе, причем важное значение имеет соотношение собственных и заемных источников их финансирования [1].

В условиях низкой инвестиционной привлекательности аграрной экономики для банков современная государственная аграрная политика в целях повышения финансовой устойчивости сельхозтоваропроизводителей ориентирована на привлечение в аграрный сектор средств кредитных организаций, где в качестве ключевых мер применяется льготное кредитование и возмещение части процентной ставки по кредитам в рамках единой субсидии. Действующий формат господдержки не влияет на финансовое состояние агропрома, а наоборот, становится ее заложником, когда кредитоспособность предприятий аграрного бизнеса определяет их заемное финансирование и, по сути, бюджетное субсидирование.

На практике кредитный потенциал сельхозфирм имеет предел [2], за которым следует неспособность обслуживать новые долги, возникновение финансовых затруднений и угрозы банкротства [3]. Все это требует дополнительных исследований по оптимизации аграрных ресурсов и источников их образования в организациях АПК.

Методология исследования

Современные исследования проблемы оптимизации капитала в организациях агропрома проводятся с помощью методов финансового менеджмента и сводятся к поиску оптимальной структуры источников финансирования [4]. В основе оптимизации лежат такие критерии, как максимизация уровня планируемой финансовой рентабельности [5], минимизация стоимости капитала [6], минимизация уровня финансовых рисков [7]. В обобщенном виде главная составляющая процесса оптимизации структуры капитала - снижение относительного уровня затратности, связанного с использованием как заемных, так и собственных финансовых ресурсов [8]. Для оценки оптимальности структуры капитала используется один из важнейших финансовых критериев - показатель средневзвешенной стоимости капитала [9].

Проведенные ранее расчеты [10] показывают, что стоимость собственного капитала предприятий сельского хозяйства Пензенской области равна средней доходности акций на фондовом рынке, то есть доходность для владельцев можно оценить как среднюю в данной отрасли. Стоимость заемного капитала сельхозпредприятий за исследуемый период значительно превышает стоимость собственного капитала, то есть привлечение кредитов в отрасль не является рациональным шагом.

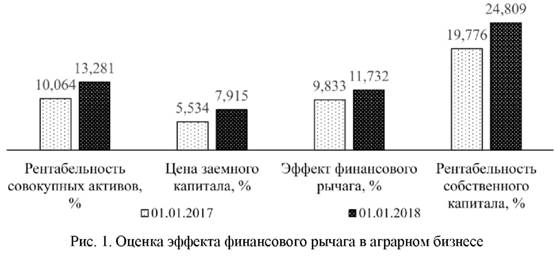

Одним из наиболее распространенных инструментов оценки эффективности использования и обоснования дополнительного привлечения заемных средств является расчет эффекта финансового рычага (рис. 1) [11].

Произведенные расчеты свидетельствуют о том, что рентабельность собственного капитала сельхозпредприятий Пензенской области возросла на 5,03 %. Сравнение значений показателей эффекта финансового рычага и рентабельности собственного капитала говорит о том, что достигнутый уровень рентабельности собственного капитала за 12 месяцев 2016 г. - 19,78 % - был на 49,72 % обеспечен за счет использования заемных средств и на 50,28 % - за счет собственного капитала. В 2017 г. ситуация изменилась в пользу агрофирм. Рентабельность собственного капитала возросла почти до уровня 24,81 %, эффект финансового рычага составил 11,73 %. Таким образом, достигнутый уровень рентабельности собственного капитала был на 47,29 % получен за счет заемных средств и на 52,71 % - за счет собственного капитала.

В то же время, как отмечают ряд авторов, использование традиционных методов определения структуры капитала прогнозного баланса принципиально не позволяет оперативно получить объективно оптимальные результаты [12], приведенные выше, так как ограничивается лишь длительным ручным перебором различных вариантов решения, причем выполнение условий финансовой устойчивости при этом не гарантируется [13].

На взгляд авторов данной статьи, в качестве основных инструментов данного исследования необходимо стандартные методы финансового менеджмента дополнить методами эконометрической оценки и статистического анализа.

Исследование

В данной статье рассматривается влияние объемов собственных и заемных средств на получение прибыли сельскохозяйственными организациями. В основе эконометрического анализа лежат данные сводной финансовой отчетности сельскохозяйственных товаропроизводителей Пензенской области.

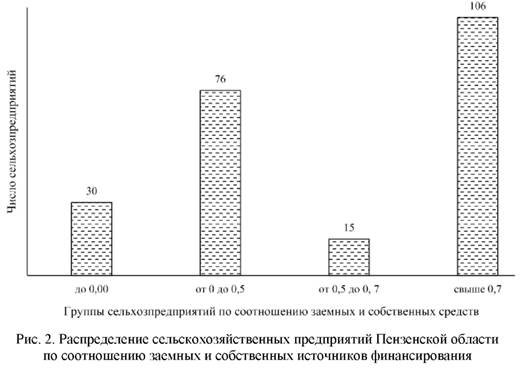

Прежде чем перейти к анализу влияния, обратимся к анализу бухгалтерских балансов. Важным показателем является соотношение заемного и собственного капитала. Следует заметить, что по данному коэффициенту предприятия делятся на три группы: финансовое состояние неустойчивое (коэффициент больше 0,7), предприятие финансово независимо (коэффициент больше 0,5 и меньше 0,7), финансовое состояние устойчивое (коэффициент больше 0 и меньше 0,5) [14]. 10 предприятий из 229 вообще не имеют заемного капитала и используют в своей деятельности только собственные средства. Еще 20 предприятий не обладает собственными средствами в силу наличия непокрытых убытков прошлых периодов. Для этих 30 предприятий будем считать соотношение заемных средств к собственным средствам нулевым. Для остальных предприятий рассчитаем данное соотношение, результаты представим в виде диаграммы (рис. 2).

Из данного исследования видно, что примерно 100 сельхозпредприятий Пензенской области имеют устойчивое и 15 предприятий - оптимальное финансовое состояние по коэффициенту отношения заемных средств к собственным, более 100 предприятий (почти 46 % от их общего числа в регионе) по этому показателю находится в плачевном финансовом состоянии, причем для 32 предприятий коэффициент превышен в 10 и более раз.

Можно предположить, что производители, имеющие в большем объеме собственных источников, привлекают в большем объеме заемные источники. Для проверки данной гипотезы рассчитаем коэффициент парной корреляции между собственными и привлеченными источниками. В результате получили значение 0,51. Проверка значимости по критерию Стьюдента на уровне значимости 0,05 позволяет сделать вывод о значимом отличии коэффициента от нуля, что подтверждает выдвинутую нами гипотезу.

Рассмотрим зависимость валовой прибыли от объема собственных и заемных источников финансирования. Будем предполагать зависимость линейной. Таким образом, ставится задача построения линейной множественной регрессии. В качестве предварительного анализа была построена матрица парных коэффициентов корреляции, анализ которой позволяет сделать вывод по коэффициенту корреляции о зависимости прибыли от объема собственных средств (75 %) и от объема заемных средств (41 %), однако сильная связь между собственным и заемным капиталом (51 %) позволяет предположить наличие мультиколлинеарности, что, скорее всего, не позволит построить качественную множественную регрессию.

В результате построения получили следующую модель:

уi = 133,730 + 0,002хi1 + 0,110хi2, (1)

где уi - значение валовой прибыли для i-го предприятия;

хi1 - значение объема заемных средств i-го предприятия;

хi2 - значение объема собственных средств i-го предприятия.

Дополнительный регрессионный анализ позволяет заключить о незначимости коэффициента модели при факторе «объем заемных средств». P-значение для этого коэффициента существенно больше уровня значимости 0,05, который можно взять в качестве ориентира при анализе статистических расчетов.

Для улучшения качества модели, описывающей валовую прибыль, построим модель парной линейной регрессии с коэффициентом детерминации 59,6 %:

уi = 0,121 + 372,12хi12. (2)

Далее рассмотрим зависимость чистой прибыли сельскохозяйственных предприятий от источников финансирования путем проведения регрессионного анализа. Результаты моделирования позволяют представить модель зависимости чистой прибыли от источников финансирования:

уi = 385,310 + 0,011хi1 + 0,054хi2, (3)

где уi - значение чистой прибыли для i-го предприятия;

хi1 - значение объема заемных средств i-го предприятия;

хi2 - значение объема собственных средств i-го предприятия.

Следует заметить, что в отличие от модели, описывающей валовую прибыль, здесь оба фактора являются значимыми на уровне значимости 0,05. На основании модели можно заключить, что наличие заемных средств снижает чистую прибыль - каждый миллион рублей заемных источников снижает чистую прибыль на 11 тыс. руб., каждый миллион собственных средств увеличивает прибыль на 54 тыс. руб. Сделанный вывод позволяет сказать о неэффективности использования заемных источников сельскохозяйственными предприятиями Пензенской области, и можно предположить, что уровень рентабельности ведения сельского хозяйства не позволяет компенсировать процентную ставку, по которой привлекаются заемные источники, поэтому наличие заемных источников ухудшает показатели хозяйственной деятельности предприятий, что противоречит основным постулатам экономической теории.

Проверим модель на адекватность и точность с целью вынесения решения о возможности использования модели для прогнозирования деятельности предприятий сельского хозяйства в Пензенской области. Анализируя регрессионную статистику, видим, что коэффициент множественной корреляции очень мал - 0,36 - коэффициент детерминации - 0,13, то есть только 13 % вариации прибыли может быть объяснено вариацией объемов собственных и заемных средств. Качество модели очень низкое, несмотря на то, что по критерию Фишера модель значима в целом, и каждый коэффициент модели является значимым.

Рассчитаем относительную ошибку аппроксимации [15]. Выполнив расчет прогнозных значений по модели, мы получили среднюю относительную ошибку аппроксимации более 100 %, что недопустимо в моделях прогнозирования.

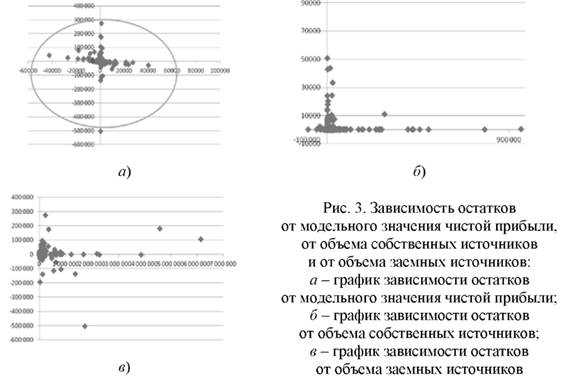

Проанализируем ряд остатков, для чего построим зависимость остатков по модели от прогнозного значения (рис. 3).

По графику видно, что значения носят случайный характер и никак не зависят от предсказываемого значения чистой прибыли, что полностью соответствует предпосылкам теоремы Гаусса - Маркова. Кроме представленного графика, проанализируем график зависимости остатков от значений объясняющих переменных. На основании анализа этих приложений можно сделать вывод о большем разбросе ошибки при малых значениях собственных источников, что говорит о гомоскедастичности остатков. Для объема заемных источников такого вывода сделать нельзя. Таким образом, признать выполненными все предпосылки теоремы Гаусса - Маркова нельзя.

Проводя анализ построенной модели, можно сказать следующее:

- Наличие собственных источников существенно влияет на значение чистой прибыли, причем зависимость прямая.

- Наличие заемных источников существенно влияет на значение чистой прибыли, причем зависимость обратная, можно предположить наличие этого эффекта низкой рентабельностью сельского хозяйства и вынужденное прибегание к заимствованию источников в силу отсутствия собственных источников финансирования.

- Низкое качество модели, описывающей зависимость чистой прибыли от объемов заемных и собственных источников финансирования, скорее всего, требуется включение в модель дополнительных факторов, определяющих чистую прибыль.

- Выполнение условия детерминированности объясняющих переменных и случайности ошибки.

- Нарушение условия гомоскедастичности - для малых значений собственных источников разброс ошибки больше.

- Анализ зависимости чистой прибыли от основных и оборотных активов позволяет сделать вывод о слабом влиянии объемов оборотных средств на чистую прибыль, таким образом, целесообразно заемные активы привлекать на долгосрочной основе для увеличения основных активов, для финансирования оборотного капитала использовать собственные источники.

Рассмотрим вопрос оптимизации соотношения между заемными и собственными источниками финансирования. В научной литературе отмечается, что на каждый заимствованный рубль должно приходиться как минимум 0,7 рубля собственных средств. Однако далеко не всегда эти теоретические положения выполняются. Существенное увеличение заемных средств при благоприятном стечении обстоятельств позволяет многократно увеличить выручку, обеспечить обслуживание заемных источников и улучшить положение. Но в случае отсутствия благоприятного развития событий предприятие не в силах отвечать по взятым на себя обязательствам, что ведет к его банкротству.

Сельское хозяйство подвержено влиянию многих стохастических факторов неэкономической природы - погодные условия, экологические катаклизмы (болезни растений и животных) и так далее [16]. В силу этого считаем нецелесообразно принимать на себя дополнительные риски, связанные с увеличением заемного капитала.

Анализ бухгалтерских балансов сельскохозяйственных предприятий Пензенской области показывает, что больше половины приняли на себя дополнительные риски. Моделирование показало в среднем неэффективное использование заемных средств.

Проведем ранжирование предприятий по полученной прибыли и проанализируем соотношение между различными источниками финансирования предприятий, начиная с самых плохих значений прибыли. Из 56 предприятий, имеющих отрицательную чистую прибыль, 43 имеют аномальное соотношение между заимствованными источниками финансирования и собственными источниками. У большинства предприятий приемлемое соотношение заемных и собственных источников. Следует заметить, что анализ расчетных значений показывает, что предприятия используют средства эффективнее, чем в среднем по области.

Заметим, что в Пензенской области по сельскохозяйственным предприятиям объемы краткосрочного заимствования выше, чем долгосрочного. Это вполне объяснимо, так как предприятия в первую очередь пытаются профинансировать операционную деятельность за счет увеличения оборотных средств. Построена модель зависимости прибыли предприятий от объемов основных и оборотных средств. Коэффициент при факторе «оборотные средства» является незначимым. Говорить о том, что наличие оборотных средств значимо влияет на прибыль по построенной модели, нельзя. Определяющим фактором являются основные средства. Рассмотрев модель зависимости прибыли от собственных основных фондов и оборотных средств, можно отметить, что анализ полученных результатов, как и в предыдущем случае, показывает, что оборотные средства (собственные) не играют значимой роли в получении прибыли. Опять получаем, что ключевым фактором являются основные средства. Вполне возможно, что именно этим объясняется отрицательная роль в прибыли предприятий заемных средств, ключевым фактором в сельском хозяйстве является наличие средств производства, хотя роль оборотных средств нельзя отрицать - потребность в них в сельском хозяйстве носит ярко выраженный сезонный характер (средства на проведение посевной, уборочной компаний).

Исходя из этого можно рекомендовать оптимизацию капитала в следующем направлении: формировать оборотные средства за счет собственных источников финансирования, заемные источники привлекать на долгосрочной основе для пополнения основных фондов.

Результаты

Задача стратегирования источников финансирования сводится к поиску управленческих решений по повышению их результативности и эффективности. В нашем случае данная задача заключается в том, что необходимо найти вектор, максимизирующий прибыль сельхозтоваропроизводителей региона. В условиях ограниченности финансовых ресурсов аграрного бизнеса необходимо рационально распределять имеющиеся средства и источники их образования. Эффективность использования заемного и собственного капитала зависит от структуры его распределения.

Учитывая зависимость чистой прибыли от источников финансирования (3), получим вектор максимизации прибыли, который будет иметь вид

0,011x1 + 0,054x2 → max. (4)

В качестве исходных данных выступают коэффициенты множественной регрессии, при определенных ограничениях.

Обобщив все основные требования к структуре капитала, чтобы расчет финансовых коэффициентов свидетельствовал об устойчивом финансовом положении организаций, получаем такие рекомендуемые изменения баланса сельхозорганизаций, в результате которых значения коэффициентов финансовой независимости, обеспеченности собственными оборотными средства и ликвидности окажутся не ниже минимально рекомендуемых норм (рис. 4).

В результате оптимизации источников финансирования структура капитала в аграрном бизнесе преобразовалась из соотношения собственных средств к заемным средствам 31 на 69 в соотношение 58 на 42 в пользу собственных ресурсов.

С применением специализированных пакетов финансового менеджмента выявлено, что для достижения эффективной структуры капитала в аграрном бизнесе необходимо снизить долгосрочные обязательства на 47,6 % и краткосрочные обязательства на 29,8 %, при этом увеличить собственный капитал на 88,1 %.

Также выявлено, что в данном вопросе наиболее значимыми управленческими решениями будут:

- снижение суммы краткосрочной кредиторской задолженности и перевод ее в состав долгосрочной задолженности, примерно на 7 млрд 780 млн руб., что позволит повысить обеспеченность краткосрочных обязательств текущими активами;

- увеличение суммы остатка денежных средств и краткосрочных финансовых вложений почти на 660 млн руб., что позволит повысить бесперебойность текущих расчетов.

Заключение

Обобщая проведенное исследование, можно заключить, что отсутствие качественной инструментальной поддержки исследований по повышению инвестиционной привлекательности аграрного бизнеса, в том числе стратегированию эффективной структуры капитала, вынуждает органы власти и управления АПК оценивать результаты аграрной политики лишь с позиции достижения финансовой устойчивости товаропроизводителей, стимулируя тем самым привлечение в сельское хозяйство только кредитных ресурсов без учета достигнутой и планируемой эффективности их использования. Между тем заемные источники имеют более высокую стоимость и более низкую результативность по сравнению с собственными источниками финансирования основных и оборотных активов. Все это требует принципиально иного подхода к формированию оптимальной структуры капитала для экономического развития аграрного бизнеса.

С использованием инструментов эконометрического исследования построены модели зависимости финансовых результатов товаропроизводителей от используемых в аграрной деятельности финансовых ресурсов. Наиболее сильное влияние собственные и заемные источники оказывают на чистую прибыль. На основе разработанных функционалов проведена количественная оценка эффективности использования собственных и заемных средств в сельском хозяйстве, предложены мероприятия по стратегическому планированию оптимальной структуры финансирования аграриев, которая позволит повысить результативность вложенных и привлекаемых средств в условиях слабых возможностей бюджетной системы и низкой инвестиционной привлекательности аграрного бизнеса. Полученные результаты исследования порождают предпосылки преобразования системы стратегического планирования в качественно иной формат, служат инструментами поддержки и выработки принципиально обоснованных стратегических решений по развитию экономики аграрного сектора.

Библиографический список

1. Лукасевич, И.Я. Анализ денежных потоков как инструмент принятия решений в бизнесе / И.Я. Лукасевич // Финансы. - 2016. - № 7. - С. 47-51.

2. Rim, K.H. How the capital utilization adjustment cost should be implemented in DSGE model? / K.H. Kim, C.-K. Lee // Business & Economics. - 2016. - № 27 (3). -P. 80-111.

3. Липчиу, Н.В. Вопросы оптимизации структуры капитала сельскохозяйственных организаций в современных условиях / Н.В. Липчиу, К.И. Липчиу // Финансы и кредит. - 2012. - № 17. - С. 35-41.

4. Борисова, О.В. Оптимизация структуры капитала коммерческих предприятий в России / О.В. Борисова, Т.В. Щукина. - М. : РИА «ВивидАрт», 2014. - 148 с.

5. Mokhova, N. Macroeconomic factors and corporate capital structure / N. Mokhova, M. Zinecker // Procedia-Social and Behavioral Sciences. - 2014. - № 110. - P. 530-540.

6. Rulon, D.P. Agricultural arbitrage and risk preferences / D.P. Rulon, T.L. Jeffrey, E.J. Richard // Journal of Econometrics. - 2011. - № 162 (1). - P. 35-43.

7. Черных, А.И. Оптимизация структуры капитала в агрохолдингах / А.И. Черных // Экономика предпринимательства. - 2012. - № 9. - С. 741-744.

8. Barbi, M. On the risk-neutral value of debt tax shields / M. Barbi // Applied financial economics. - 2012. - № 22(3). - P. 251-258.

9. Когденко, В.Г. Особенности финансовой политики компаний в условиях кризиса / B.Г. Когденко // Экономический анализ: теория и практика. - 2015. - № 15 (414). - C. 40-47.

10. Самыгин, Д.Ю. Модели предвидения дефолта аграрного бизнеса / Д.Ю. Самыгин, С.М. Имяреков, Н.П. Толмачева, О.С. Шорохова // Модели, системы, сети в экономике, технике, природе и обществе. - 2018. - № 2. - С. 59.

11. Муравьева, Н.Н. Разработка модели оптимизации структуры капитала промышленного предприятия в условиях неустойчивого финансового развития / Н.Н. Муравьева, Н.С. Талалаева // Аудит и финансовый анализ. - 2016. - № 2. - С. 102-114.

12. Tomohiro, A. Asset Pricing with a General Multifactor Structure / A. Tomohiro, B. Jushan // Journal of Financial Econometrics. - 2014. - № 13 (3). - P. 556-604. -URL: https://doi.org/10.1093/jjfinec/nbu026

13. Serghiescu, L. Determinant factors of the capital structure of a firm -an empirical analysis / L. Serghiescu, V.-L. Videan // Procedia Economics and Finance. - 2014. - № 15. -P. 1447-1457.

14. Bhat, C.R. A New Utility-Consistent Econometric Approach to Multivariate Count Data Modeling / C.R. Bhat, R. Paleti, M. Castro // Journal of Applied Econometrics. -2015. - № 30. - P. 806-825. - DOI 10.1002/jae.2405.

15. Catania, L. Dynamic spatial autoregressive models with autoregressive and heteroske-dastic disturbances / L. Catania, A.G. Bille // Journal of Applied Econometrics. - 2017. -№ 32. - P. 1178-1196.

16. Samygin, D. Yu. Design Model for the Development of Agrarian Economy: Food Aspect / D. Yu. Samygin, N.G. Baryshnikov, L.A. Mizjurkina // Economy of Region. -2017. - № 13(2). - P. 591-603. - DOI 10.17059/2017-2-23.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ