Анализ финансового состояния гражданина в процедурах банкротства

С.Е. Кован

Кандидат техн. наук,

профессор кафедры

«Экономика и антикризисное управление»

ФГБву ВПО «финансовый университет

при правительстве российской федерации».

Эффективное антикризисное правление

2016 № 3 (96)

В настоящее время в антикризисном управлении выявилась потребность разработки методики проведения анализа финансового состояния лиц, которые не ведут стандартную бухгалтерскую отчетность. В статье разработана такая методика и приведены примеры ее применения. Методика может быть использована для анализа финансового состояния граждан, в отношении которых рассматривается дело о банкротстве.

Введение

Проведение финансового анализа экономических субъектов является необходимым элементом принятия обоснованных управленческих решений в отношении этих субъектов. Результаты финансового анализа применяются как внутренними пользователями (собственниками, менеджерами) в целях разработки и проведения действий, адекватных сложившимся обстоятельствам, так и внешними пользователями (поставщиками, потребителями, банками и др.) для принятия решений о том, как и в каких масштабах строить свои отношения с данным хозяйствующим субъектом.

В случаях, когда экономический субъект находится в предкризисной или кризисной ситуации, роль финансового анализа многократно возрастает, он используется в целях своевременного выявления негативных факторов развития, помогает разобраться с причинами возникших кризисных явлений, а также оценить возможности применения разных антикризисных мер.

Если объектом анализа является организация, которая ведет бухгалтерский учет и оформляет обычную бухгалтерскую отчетность, включающую бухгалтерский баланс, отчет о финансовых результатах и приложения к ним [Приказ 2010, п. 3], применяются отработанные методики анализа, описанные во множестве книг и статей (см., например: [Анализ, 2007, Ковалев В. В., Ковалев Вит. В., 2012, Кован С.Е., 2009]).

В процедурах банкротства организаций проведение финансового анализа входит в число базовых обязанностей арбитражного управляющего [Федеральный закон 2002, ст. 20.3, 70]. В 2003 году были разработаны «Правила проведения... финансового анализа» [Постановление 2003], в которых установлена методика, включающая главные направления финансового анализа:

- анализ финансовых показателей и коэффициентов;

- анализ активов и пассивов;

- анализ хозяйственной, инвестиционной и финансовой деятельности, положения субъекта анализа на товарных и иных рынках;

- анализ возможности осуществлять безубыточную деятельность.

Главная задача финансового анализа в процедурах банкротства заключается в том, чтобы выявить возможность или невозможность восстановления платежеспособности кризисного экономического субъекта и обосновать выбор наиболее подходящей процедуры банкротства.

Основными исходными данными для анализа является бухгалтерская отчетность субъекта анализа, по сведениям из которой рассчитываются показатели и коэффициенты, проводится исследование активов и обязательств. Рассматриваемые «Правила...» были разработаны преимущественно для организаций реального сектора экономики -промышленных, строительных, транспортных и т. п., в которых к тому времени был накоплен значительный практический опыт.

Известным недостатком утвержденной методики финансового анализа является невозможность ее корректного применения в отношении субъектов, которые не оформляют стандартизованную бухгалтерскую отчетность, прежде всего физических лиц - индивидуальных предпринимателей и граждан, в отношении которых рассматривается дело о банкротстве. Особый интерес к финансовому анализу при отсутствии обычной бухгалтерской отчетности возник в 2015 году после вступления в силу правовых норм законодательства о банкротстве граждан, согласно которым установлена обязанность финансового управляющего проводить анализ финансового состояния гражданина [Федеральный закон 2002, ст. 213.9, п. 8]. Таким образом, в настоящее время отсутствуют методология и практика корректного решения задачи финансового анализа, когда нет данных в виде обычной бухгалтерской отчетности.

Целью данной статьи является разработка методики анализа финансового состояния граждан, в том числе индивидуальных предпринимателей, не составляющих бухгалтерскую отчетность, которая была бы максимально близка к подходам, используемым в отношении организаций.

В целях удобства изложения сначала проводится разработка общих подходов к анализу финансовых показателей и коэффициентов, для применения которых не требуется стандартная бухгалтерская отчетность, например в отношении индивидуального предпринимателя, если он применяет упрощенную систему налогообложения. Данная методика может применяться как в случае возбуждения дела о банкротстве, так и вне процедур банкротства. Также показано применение разработанной методики для анализа финансового состояния граждан в процедурах банкротства.

Разработка методики анализа

Практика применения методов коэффициентного анализа организаций показывает, что для большинства целей анализа, включая исследование платежеспособности, рентабельности, финансовой устойчивости, достаточно сравнительно небольшого количества исходных показателей. Среди них - сумма обязательств организации, сумма ее активов, включая права требований к другим лицам, сумма активов, которые могут быть реализованы для расчетов по обязательствам, суммы доходов и расходов организации за определенные периоды времени. Чтобы получить сведения о них, необязательно иметь бухгалтерскую отчетность установленного образца. Экономические субъекты, организации и индивидуальные предприниматели обязаны пройти государственную регистрацию, осуществлять свои хозяйственные операции, используя счета в кредитных организациях, регистрировать в установленном порядке права собственности на объекты недвижимости и транспортные средства, сделки, представлять налоговые декларации. На основании указанной информации можно сформировать сведения об основных показателях деятельности и состояния хозяйствующего субъекта (далее также объект анализа) без стандартных форм бухгалтерского баланса и отчета о финансовых результатах.

Ниже представлены базовые показатели любого хозяйствующего субъекта и возможные способы получить их в случае отсутствия бухгалтерской отчетности или невозможности ее использования.

Сумма активов объекта анализа A определяется в рублях как сумма стоимости всего имущества объекта анализа, включая права требования к другим лицам, а также денежные средства на счетах в кредитных организациях. Требуются следующие данные:

- опись предметов имущества, принадлежащего объекту анализа как хозяйствующей единице;

- сведения по договорам с другими лицами, в соответствии с которыми на счета анализируемого объекта должны поступить денежные средства;

- банковские выписки по всем счетам с указанием остатков на дату проведения анализа.

На основании договоров с другими лицами можно определить права требований к ним, а по данным банковских выписок - имеющиеся в распоряжении объекта анализа денежные средства. Относительно проблематичной может оказаться только оценка стоимости имущества по его описи, для чего нужно владеть основами оценки имущества. Изложение методов оценки не является предметом данной статьи. С основами оценочной деятельности можно познакомиться в соответствующей литературе [Основы оценки, 2010].

Суммируя стоимость предметов имущества, денежные средства на счетах объекта анализа и его права требований к другим лицам, получаем показатель А. Увеличение или уменьшение показателя A характеризует изменение масштабов имущественного состояния объекта анализа и формально определяет условную сумму пассивов объекта анализа, поскольку сумма активов равна сумме источников их формирования (пассивов).

Сумма активов объекта анализа, без которых невозможно его функционирование Ан, определяется в рублях сложением стоимости всех предметов имущества объекта анализа, которые непосредственно участвуют в хозяйственной деятельности (объекты недвижимости, средства производства, транспортные средства, вычислительная техника и т. п.). Для определения показателя достаточно данных, которые использовались для определения общей суммы активов A.

Целесообразно предварительно исследовать хозяйственную деятельность объекта анализа и определить те предметы имущества и активы, которые могут быть реализованы без ущерба для продолжения деятельности. Опыт подобного анализа для организаций показывает, что в состав активов, которые не используются в основной деятельности и могут быть реализованы, должны входить права требований к другим лицам и денежные средства объекта анализа. Включение или невключение в данную группу материальных предметов зависит от специфики деятельности объекта анализа. Например, в эту группу войдут легковые автомобили, кроме случая, когда хозяйственная деятельность объекта анализа связана с осуществлением перевозок на легковом транспорте. Оставшиеся активы и сформируют искомую сумму Ан. Cумма обязательств S объекта анализа определяется путем суммирования всех его обязательств, включая обязательства перед другими предприятиями и лицами, кредитными организациями, персоналом и по обязательным платежам (налогам и взносам). Для определения данного показателя требуются:

- сведения по договорам, в соответствии с которыми объект анализа принял на себя обязательства перед другими хозяйствующими субъектами и лицами;

- сведения о налогах и взносах, подлежащих уплате.

Увеличение или уменьшение значения S показывает изменение задолженности объекта анализа перед другими лицами. При исследовании динамики обязательств могут потребоваться: анализ по отдельным составляющим суммы обязательств, разделение и анализ обязательств на долгосрочные и краткосрочные, включение в состав обязательств выданных обеспечений обязательств и платежей. Все эти данные можно получить, анализируя условия договоров, заключенных объектом анализа, их сроки и условия.

сумма чистых активов Ач рассчитывается как разница суммы активов и суммы обязательств объекта анализа.

Л = А - S (1)

Данный показатель также характеризует условную сумму собственных источников финансирования активов и зависимость объекта анализа от сторонних источников финансирования.

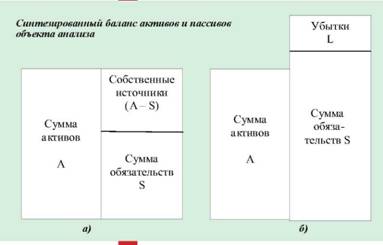

Рассмотренные показатели характеризуют суммы активов и обязательств, позволяют синтезировать структуру условного баланса активов и пассивов объекта анализа (рис. 1а), а также выделить ту часть активов, которая сформирована за счет собственных источников формирования. Если сумма обязательств превышает сумму активов (рис. 1б), все собственные источники утрачены в убытках.

сумма непокрытых убытков, если обязательства превышают активы объекта анализа, L определяется с учетом условия обеспечения баланса активов и источников их формирования (см. рис. справа):

L = (S -А)/ 2 (2)

суммарные доходы объекта за анализируемый период i, в составе которых учитываются все доходы объекта анализа, полученные, например, за предыдущий год (или за квартал, месяц). Для гражданина (см. ниже) добавляются также периодические выплаты (зарплата, пенсия, стипендия и т. п.). Динамика показателя I характеризует изменение платежных возможностей объекта анализа.

суммарные расходы объекта за анализируемый период E определяются сложением всех расходов объекта анализа за тот же период, за который определены доходы I. Источником информации по полученным доходам и расходам может быть налоговая декларация объекта анализа и/или банковские выписки по операциям по счетам. Организации и индивидуальные предприниматели обязаны составлять налоговую декларацию и сдавать ее в налоговые органы, вести свои операции через кредитные организации. Ниже показано, как определить показатели для физических лиц, не являющихся индивидуальными предпринимателями.

Прибыль (убыток) от деятельности объекта анализа D определяется как разность между суммарными доходами и соответствующими расходами объекта анализа:

D = I - E. (3)

Данный показатель представляет сумму денежных средств, которая остается в распоряжении объекта анализа после всех отвлечений, включая производственные и коммерческие расходы, выплаты процентов по кредитам и другие платежи, а также налогов, и характеризует возможности формировать собственные источники финансирования своей деятельности.

На основании приведенных выше показателей можно сконструировать и рассчитать ряд финансовых коэффициентов (относительных показателей), аналогичных коэффициентам, используемым для финансового анализа организаций. Конечно, рассматриваемые подходы не позволяют сформировать те же самые коэффициенты, что и при использовании бухгалтерской отчетности. В анализе коэффициенты применяют для того, чтобы отразить свойства финансовой деятельности и финансового состояния объекта анализа: финансовую устойчивость, платежеспособность, ликвидность и т. д. Предлагаемые показатели позволяют достичь этой цели без использования бухгалтерской отчетности. В связи с этим показателям финансового состояния даны названия, подобные тем, что используются в упомянутых «Правилах...» [Постановление 2003].

Рентабельность деятельности вычисляется как отношение прибыли (убытка) от деятельности к суммарным доходам.

R = D/I = (I - E)/I. (4)

В целом показатель рентабельности характеризует конечный финансовый результат как долю от суммарных доходов. При умножении результата на 100 получим рентабельность деятельности в процентах от суммы доходов.

степень платежеспособности рассчитывается как отношение обязательств объекта анализа к его доходам. Этот показатель является аналогом степени платежеспособности общей (см., например: [Кован С. Е., Мокрова Л. П., Ряховская А. Н., 2009, с. 67]).

W = S / (I / 12) (5)

В знаменателе показателя можно также использовать средние значения доходов объекта анализа. В частности, в формулу (5) подставлены суммарные доходы за год, поделенные на 12, так что степень платежеспособности измеряется в месяцах. Данный коэффициент характеризует возможности объекта анализа отвечать по своим обязательствам за счет своих доходов.

Коэффициент текущей ликвидности рассчитывается как отношение активов, которые могут быть реализованы для расчетов по обязательствам без потери возможности функционирования объекта анализа, к его обязательствам.

Ктл = (A- Ан) / S. (6)

Активы, которые могут быть реализованы для расчетов по обязательствам, определяются как разность между общей суммой активов A и суммой активов, без которых невозможно функционирование Ан. Этот показатель характеризует возможности объекта анализа отвечать по своим обязательствам за счет своего имущества.

Коэффициент финансовой независимости (автономии) рассчитывается как отношение активов, не обремененных обязательствами (чистых активов), к сумме активов объекта анализа.

Кф.н = Л /А = (А - S) / А. (7)

Показатель характеризует долю активов, сформированных за счет собственных источников. Конструкция данного коэффициента иллюстрируется на рис.1а.

Ограниченный круг коэффициентов финансового состояния (всего четыре) позволяет провести достаточно содержательный анализ финансового состояния с различных позиций и отразить свойства рентабельности, платежеспособности за счет ликвидного имущества и за счет текущей деятельности, а также степень независимости этой деятельности от заемных ресурсов (кредиторов).

Рассмотрим пример анализа финансового состояния экономического субъекта в отсутствие бухгалтерской отчетности. Для анализа собраны сведения по состоянию на конец 2015 года:

- перечень имущества объекта анализа, зарегистрированного в установленном порядке, который содержит пять позиций общей оценочной стоимостью 3,4 млн руб., в производственной деятельности непосредственно не участвует легковой автомобиль стоимостью 0,7 млн руб.;

- выписка о состоянии счета в банке на отчетную дату, остаток денежных средств составляет 0,03 млн руб.;

- реестр договоров, заключенных с другими лицами, в соответствии с которым у объекта анализа на отчетную дату имеются:

- права требований к другим лицам на сумму 2 млн руб.,

- обязательства по отношению к другим лицам на сумму 2,4 млн руб., при этом обязательства по взятым кредитам в составе общей суммы обязательств составляют 2,1 млн руб., все обязательства краткосрочные со сроками погашения менее года.

- налоговая декларация за 2015 отчетный год, в соответствии с которой сумма доходов объекта анализа составила 2,8 млн руб., а сумма расходов за тот же период - 2,1 млн руб.

Необходимо провести анализ финансового состояния объекта на текущую дату и сформулировать заключение о его финансовом состоянии. В соответствии с представленными данными были рассчитаны показатели и коэффициенты финансового состояния объекта анализа (см. таблицу).

Показатели и коэффициенты финансового состояния

| Показатель | Формула расчета | Значение |

| Сумма активов, млн руб. | А | 3,4+2,0+0,03= 5,43 |

| Сумма активов, без которых невозможно его функционирование, млн руб. | Ан | 5,43-0,7-2,0-0,03 = 2,7 |

| Сумма обязательств, млн руб. | S | 2,4 |

| Сумма чистых активов, млн руб. | Ач = A- S | 5,43-2,40 = 3,03 |

| Суммарные доходы за анализируемый период, млн руб. | I | 2,8 |

| Суммарные расходы за анализируемый период, млн руб. | E | 2,1 |

| Прибыль (убыток) от деятельности, млн руб. | P = I-E | 2,8-2,1 = 0,7 |

| Рентабельность деятельности | R =P /I | 0,7 / 2,8 = 0,25 |

| Степень платежеспособности, мес. | С= S/ (I/ 12) | 2,4 / (2,8 / 12) = 10,3 |

| Коэффициент текущей ликвидности | Ктл= (А - Ан ) / S | (5,43-2,7) / 2,4 = 1,1 |

| Коэффициент финансовой независимости (автономии) | Кфн =Ач/ А | 3,03 / 5,43 = 0,56 |

Деятельность объекта анализа рентабельна. Доходы за анализируемый период превосходят затраты. Коэффициент рентабельности составил 25%, т. е. на рубль доходов в распоряжении объекта остается около 25 копеек прибыли.

Показатели платежеспособности противоречивые. Степень платежеспособности составляет 10,3 мес. Все обязательства объекта анализа являются краткосрочными. Следовательно, за счет текущей деятельности анализируемый хозяйствующий субъект не может обеспечить своевременного погашения всех имеющихся обязательств в установленные сроки (не более трех месяцев).

Коэффициент текущей ликвидности 1,1, а значит, у объекта анализа достаточно активов, непосредственно не участвующих в производственной деятельности, для покрытия его обязательств.

Платежеспособность объекта анализа обеспечивается за счет превышения ликвидных активов над краткосрочными обязательствами.

Коэффициент финансовой независимости составляет 0,56, или 56% активов объекта анализа сформировано за счет собственных средств. Остальные активы сформированы за счет обязательств, которые на 88% (2100/2400) представляют собой кредиты. Эти факты свидетельствует о значительной зависимости деятельности объекта анализа от внешнего финансирования.

Рассмотренный пример показывает, что предлагаемая методика позволяет охарактеризовать текущее финансовое состояние объекта анализа. При наличии аналогичных сведений за другие периоды можно проследить изменение финансового состояния объекта.

Финансовый анализ в процедурах банкротства граждан

Представленный подход может использоваться для анализа финансового состояния гражданина, если в отношении него возбуждено дело о банкротстве. Анализ финансового состояния гражданина имеет собственную специфику, которая препятствует непосредственному и корректному применению «Правил...». В любом случае необходимо провести анализ, прежде всего с целью определить, возможно или нет невозможности восстановления платежеспособности гражданина-должника и ввести наиболее целесообразную процедуру в отношении него. Это общая обязанность арбитражного управляющего, который в процедурах банкротства граждан называется финансовым управляющим.

Анализ, проводимый в процедурах банкротства, будет несколько отличаться от финансового анализа вне процедур. Уже было отмечено во введении к данной статье, что в соответствии с Правилами существуют четыре главных направления финансового анализа должника, которые приведены в начале данной статьи. Изложение основ анализа по всем этим направлениям для организаций можно найти в литературе [Кован С. Е., 2009].

Рассмотрим последовательно особенности решения задач анализа для гражданина-должника в деле о банкротстве.

Анализ финансовых показателей и коэффициентов. Исследуются рентабельность, платежеспособность и финансовая устойчивость объекта анализа [Постановление 2003]. Все эти свойства могут быть проанализированы с помощью подходов, изложенных выше, но с учетом важных особенностей физического лица как объекта финансового анализа.

При подаче заявления гражданином о своем банкротстве к заявлению прилагаются документы, раскрывающие его финансовое положение [Федеральный закон 2002, ст.213.4]:

- опись имущества;

- суммы кредиторской и дебиторской задолженности и соответствующие списки дебиторов и кредиторов;

- банковские справки о наличии вкладов и остатки денежных средств на счетах;

- сведения о полученных доходах и удержанных суммах налогов за три года;

- другие сведения.

Перечисленные данные позволяют рассчитать большинство показателей и коэффициентов, представленных в этой статье. Если заявление подано кредитором гражданина, необходимые данные для анализа финансовый управляющий, назначенный арбитражным судом для проведения процедуры банкротства гражданина-должника, может затребовать у самого должника.

Сумма активов А определяется с помощью данных описи имущества по его оценочной стоимости. Сумма обязательств S определяется путем суммирования обязательств на основании сведений о кредиторской задолженности перед другими лицами, задолженности по кредитам, полученным в банках, налоговым и другим платежам.

Суммарные доходы I рассчитывают на основании сведений, предоставляемых гражданином о своих доходах за три года. Следует обратить внимание на периодические доходы (зарплату, пенсию, стипендию и т. п.), а также на проценты по банковским вкладам должника при их наличии.

Большинство показателей и коэффициентов можно рассчитать так, как показано выше. Ниже рассматривается специфика, характерная только для двух показателей.

Cумма активов объекта анализа, без которых невозможно его функционирование, Ан. В отношении гражданина активы, без которых невозможно функционирование хозяйствующего субъекта, должны быть заменены на активы, которые не должны включаться в состав конкурсной массы - имущества, реализуемого для расчета по долгам. Законами определен состав имущества, не отчуждаемого у гражданина и его семьи: жилое помещение, если оно единственное пригодное для проживания, земельный участок, где расположено это помещение, предметы домашней обстановки и обихода, вещи индивидуального пользования (одежда, обувь и т. п.) и др. [Федеральный закон 2002, ст. 213.25; Гражданский Процессуальный кодекс 2002, ст. 446]. Таким образом, сумма активов, не подлежащих реализации Ан, определяется финансовым управляющим на основании описи имущества, пояснений гражданина с учетом требований правовых документов.

Cуммарные расходы за анализируемый период Е. Исследование реальных суммарных расходов гражданина представляет собой сложную задачу, которая чаще всего не имеет приемлемого решения. В отличие от хозяйствующих субъектов, расходуя свои средства, граждане не обязаны пользоваться счетами, открытыми в кредитных организациях. Также невозможно определить, какие расходы являются необходимыми для поддержания жизнедеятельности гражданина и его семьи, а какие расходы не являются оправданными в кризисной ситуации, предшествовавшей возбуждению дела о банкротстве.

Для оценки минимально необходимых расходов гражданина предлагаем ориентироваться на прожиточный минимум. Величина прожиточного минимума представляет собой стоимостную оценку потребительской корзины, а также необходимые расходы на обязательные платежи (налоги, коммунальные расходы и др.) и сборы. Прожиточный минимум ежеквартально устанавливается Правительством Российской Федерации для страны в целом [Федеральный закон 1997]. Для отдельных регионов прожиточный минимум определяют законодательные (представительные) органы субъектов Российской Федерации. Например, величина прожиточного минимума за 4-й квартал 2015 года в Москве в расчете на душу населения - 14 413 руб., для трудоспособного населения - 16 438 руб., для пенсионеров - 10 227 руб., для детей - 12 437 руб. [Постановление 2016]. Подобные данные можно найти и по другим регионам.

Потребительская корзина включает минимальный набор продуктов питания, а также непродовольственные товары и услуги, стоимость которых определяется в соотношении со стоимостью минимального набора продуктов питания, необходимого для сохранения здоровья человека и обеспечения его жизнедеятельности. Прожиточный минимум рассчитывается ежеквартально как в среднем на душу населения, так и отдельно для трудоспособных граждан, пенсионеров, подростков и детей.

Минимально необходимые суммарные расходы Етт гражданина могут быть рассчитаны с учетом прожиточного минимума, места проживания, социального статуса, наличия иждивенцев и т. п. Эти сведения могут рассматриваться в качестве минимально необходимых расходов для поддержания жизнедеятельности гражданина и его семьи. При реализации процедуры банкротства у гражданина должны оставаться как минимум соответствующие доходы (по возможности следует учитывать инфляцию):

Еmin = Imin

Таким образом, определены все базовые показатели. Оставшиеся показатели и коэффициенты рассчитываются на основании базовых показателей (см. таблицу). С учетом специфики объекта анализа стоит уточнить отдельные показатели.

Когда речь идет о гражданине вместо показателя «прибыль» стоит использовать термин «финансовый ресурс»:

Р = F = I - Imin, (8)

где F - финансовый ресурс;

I - суммарные доходы гражданина в исследуемый период;

Imin - минимальный необходимый прожиточный уровень для гражданина в исследуемый период.

Вместо названия «коэффициент текущей ликвидности» целесообразно использовать термин «коэффициент покрытия» (см. формулу (6)). Экономический смысл сохраняется: показатель определяет, какая часть долгов гражданина может быть погашена без ущерба для жизнедеятельности гражданина и его семьи.

Установлена обязанность арбитражного управляющего проводить анализ финансового состояния не менее чем за два года, предшествующие возбуждению производства по делу о несостоятельности [Постановление 2003]. В повседневной жизни граждане не обязаны составлять и хранить документы, определяющие детали их имущественного положения, поэтому с определением рассматриваемого показателя могут возникнуть трудности. Можно отследить изменения по объектам имущества, которые подлежат регистрации в государственных органах (недвижимость, транспортные средства), по выпискам с банковских счетов и операциям по ним.

Анализ хозяйственной, инвестиционной и финансовой деятельности должника. Для организаций основная задача данного раздела анализа установить, может ли в сложившихся внутренних и внешних условиях хозяйствующий субъект, проводя свою деятельность и осуществляя меры по восстановлению платежеспособности (например, продажу имущества), заработать денежные средства, которые позволят ему рассчитаться по долгам. Изучив сложившиеся условия и особенности имущественного состояния должника, следует определить, имеются ли у должника периодические доходы, их прогнозные значения на будущие периоды, можно ли продать объекты его имущества, по каким ценам и т. п.

Анализ активов и пассивов должника. Этот вид анализа, по-видимому, в наименьшей мере отличается от анализа для организаций. Активы гражданина определяются по данным описи имущества, перечням дебиторов, к которым у гражданина имеются права требований, их задолженности, информации об остатках денежных средств на счетах гражданина в банках. Аналогичным образом могут быть определены активы Ан, которые не могут быть реализованы, и активы, которые допустимо использовать для расчетов по долгам гражданина (А - Ан ). Таким образом, определяется финансовый ресурс гражданина для погашения долгов за счет имеющегося имущества.

Пассивы представляют собой обязательства гражданина по отношению к другим лицам. В данном случае понадобятся список кредиторов и сведения о суммах их кредиторской задолженности, сведения о задолженности перед кредитными организациями, по налогам и сборам. Сумма обязательств S определяется еще на этапе анализа показателей.

Основное содержание анализа пассивов заключается в определении обоснованности требований к должнику и возможности реструктуризации обязательств (например, в ходе мирового соглашения с ними) [Постановление 2003].

Анализ возможности вести безубыточную деятельность. В отношении физических лиц нет четкого определения, что считать прибылью, а что - оправданными необходимыми расходами. Соответствующий раздел «Правил» [Постановление 2003] также не может быть напрямую реализован для анализа финансового состояния граждан. Для расчета финансового ресурса (см. формулу (8)), остающегося в распоряжении гражданина, без ущерба для удовлетворения его минимально необходимых потребностей предложен прожиточный минимум. Финансовый ресурс можно рассматривать в качестве аналога прибыли.

Результаты, полученные в ходе анализа по четырем направлениям, используются для принятия экономически обоснованных решений в деле о банкротстве гражданина. В частности, назначенный судом арбитражный управляющий должен предложить наиболее целесообразную процедуру из числа процедур, применяемых в деле о банкротстве [Постановление 2003]. Возможно ввести реструктуризацию долгов, реализацию имущества и мировое соглашение [Федеральный закон 2002, ст. 213.2]. В ходе анализа арбитражный управляющий может выяснить, есть ли экономические основания для принятия кредиторами того или иного решения по процедуре, которую предполагается ввести. В настоящее время основной задачей финансового управляющего является обоснование возможности (или невозможности) реструктуризации долгов гражданина в установленные сроки - за три года [Федеральный закон 2002, ст. 213.14]. В связи с этим особое значение приобретает финансовый ресурс (формула (8)). Если финансовый ресурс больше нуля, то гражданин имеет доходы, покрывающие минимальные потребности его и его семьи и позволяющие накапливать финансовые средства для возмещения имеющихся долгов. Следовательно, имеются формальные основания для реструктуризации долгов, поскольку реальность реструктуризации определяется исходя из размеров положительного остатка в сравнении с предъявленными к погашению требованиями кредиторов.

Не покрытые за счет накопленных финансовых ресурсов суммы задолженности при реструктуризации могут быть погашены за счет реализации части имущества гражданина (А - Ан ).

В отсутствие положительного финансового ресурса введение реструктуризации долга нецелесообразно, поскольку у гражданина отсутствуют даже возможности покрывать минимальные потребности за счет источников дохода. В этом случае можно рассматривать только варианты реализации имущества или мировое соглашение. Приведем два простых примера.

Пример 1. В отношении гражданина Н. возбуждено дело о банкротстве. Сумма обязательств гражданина составляет 11,3 млн руб. Средний уровень годового дохода I за два последних года -2,9 млн руб.

Минимально необходимый уровень расходов в соответствии с прожиточным минимумом за последний год - 0,34 млн руб. В собственности гражданина Н. имеются объекты имущества стоимостью 8,2 млн руб., которые можно реализовать. Ставка рефинансирования Банка России на дату введения процедуры банкротства составляет 11%.

Задача. Сформировать обоснованную позицию в отношении проведения процедуры реструктуризации долга.

Решение. С учетом возможной реализации имущества должника и сохранения минимально необходимого уровня расходов гражданина (без компенсации инфляционного роста прожиточного минимума) на возможный период реструктуризации долга общая сумма, которая может быть направлена на погашение долга в ходе реструктуризации, составляет:

1 год: 8,2 + (2,9-0,34) = 10,76 млн руб.

2 года: 8,2 + (2,9 х 2-0,34 х 2) = 13,32 млн руб.

3 года: 8,2 + (2,9 х 3-0,34 х 3) = 15,88 млн руб.

За возможный период реструктуризации общая сумма задолженности с учетом процентов, которые начисляются в размере ставки рефинансирования, установленной Центральным банком Российской Федерации на дату утверждения плана реструктуризации долгов гражданина [Федеральный закон 2002, ст.213.19], может составить:

1 год: 11,3 + 11,3 х 0,11 = 12,543 млн руб.

2 года: 11,3 + 11,3 х (2 х 0,11) = 13,786 млн руб.

3 года: 11,3 + 11,3 х (3 х 0,11) = 15,029 млн руб.

Если сравнить долги, подлежащие погашению, и суммы, которые могут быть направлены на их погашение в разные периоды, в течение трех лет реструктуризации долга могут быть накоплены ресурсы, достаточные для покрытия задолженности с учетом роста суммы начисленных процентов.

Процедура реструктуризации долга финансово обоснована. Целесообразный срок реструктуризации составляет три года.

Пример 2. В отношении гражданина К. возбуждено дело о банкротстве. Сумма обязательств составляет 8,4 млн руб. Средний уровень годового дохода за два последних года составил 1,35 млн руб. За последний год минимально необходимый уровень расходов в соответствии с прожиточным минимумом составил 0,24 млн руб. В собственности гражданина К. имеются объекты имущества, оцененные на 5,6 млн руб., которые можно реализовать. Ставка рефинансирования Банка России на дату введения процедуры банкротства составляет 11%.

Задача. Сформировать обоснованную позицию в отношении процедуры реструктуризации долга.

Решение. С учетом возможной реализации имущества должника и сохранения минимально необходимого уровня расходов гражданина (без компенсации инфляционного роста прожиточного минимума) на возможный период реструктуризации долга общая сумма, которая может быть направлена на погашение долга в ходе реструктуризации, составляет:

1 год: 5,6 + (1,35-0,24) = 6,71 млн руб.

2 года: 5,6 + (1.35 х 2-0,24 х 2) = 7,82 млн руб.

3 года: 5,6 + (1,35 х 3-0,24 х 3) = 8,93 млн руб.

С учетом процентов, которые начисляются в размере ставки рефинансирования, установленной Банком России на возможный период реструктуризации, общая сумма задолженности может составить:

1 год: 8,4 + 8,4 х 0,11 = 9,324 млн руб.

2 года: 8,4 + 8,4 х (2 х 0,11) = 10,248 млн руб.

3 года: 8,4 + 8,4 х (3 х 0,11) = 11,172 млн руб.

Таким образом, в течение трех лет, когда возможна реструктуризация задолженности, доходы гражданина с учетом стоимости имущества, пригодного к реализации, не превосходят долга, подлежащего покрытию. Введение процедуры реструктуризации нецелесообразно.

Если невозможно заключить мировое соглашение с кредиторами, единственной процедурой остается реализация имущества гражданина-должника.

Заключение

В статье предложен универсальный подход к проведению финансового анализа, позволяющий проводить анализ даже в том случае, когда объект анализа не формирует обычную бухгалтерскую отчетность - бухгалтерский баланс и отчет о финансовых результатах. В качестве исходных данных для анализа используются базовые финансовые показатели экономических субъектов, наличие которых не связано с оформлением бухгалтерской отчетности. Среди базовых показателей - стоимость имущества (активов) объекта анализа, включая права требований к другим лицам, доходы и расходы за анализируемый период, сумма обязательств перед другими лицами. На основании указанных сведений, характерных для деятельности юридических и физических лиц, сконструированы финансовые показатели, аналогичные тем, которые обычно используются при проведении коэффициентного финансового анализа и отражаются в соответствующей учебной и методической литературе.

Совокупность разработанных показателей позволяет составить представление о рентабельности деятельности, ликвидности имущества, платежеспособности и финансовой устойчивости объекта анализа. Во многих случаях этого будет достаточно для выполнения требований к результатам коэффициентного анализа.

Универсальность и независимость от формального наличия бухгалтерской отчетности позволили разработать общую методологию финансового анализа граждан в процедурах банкротства. Рассмотрены особенности анализа в соответствии с требованиями законодательства о банкротстве. Кроме того, представлены рекомендации, как применять разработанный подход к анализу, максимально приближенному к требованиям «Правил.», установленных для арбитражных управляющих.

Автор выражает благодарность Валерии Валерьевне Мерзловой, арбитражному управляющему Ассоциации «Межрегиональная саморегулируемая организация профессиональных арбитражных управляющих», за полезные замечания, сделанные при рецензировании рукописи данной статьи.

Библиографический список

1. Анализ финансовой отчетности: Учебник (2007) / Под общ. ред. М. А. Вахрушиной, Н. С. Пласковой. М.: Вузовский учебник. С. 37-104.

2. Величина прожиточного минимума [б.г] // Единая межведомственная информационно-статистическая система URL http://www.fedstat.ru/indicator/description.do?id=30957&referrerType=0&referrerId=1292857р.

3. Гражданский Процессуальный кодекс Российской Федерации» от 14.11.2002 № 138-ФЗ (ред. от 30.12.2015) (с изм. и доп., вступ. в силу с 01.01.2016) // Консультант Плюс. URL: https://www.consultant.ru/document/cons_doc_LAW_39570/.

4. Ковалев В. В., Ковалев Вит. В. (2012) Анализ баланса, или Как понимать баланс. 3-е изд., перераб. и доп. М.: Проспект. 560 с.

5. Кован С. Е. (2009) Предупреждение банкротства организаций. М.: Инфра-М. С. 49-52.

6. Кован С. Е., Мокрова Л П., Ряховская А. н. (2009) Теория антикризисного управления: Учеб. пос./ Под ред. М. А. Федотовой, А. Н. Ряховской. М.: Кнорус. С. 63-76.

7. Основы оценки стоимости имущества. (2010) / Под ред. М. А. Федотовой, Т. В. Тазихиной. М.: Кнорус. 272 с.

8. Постановление Правительства Москвы от 16.03.2016 № 81-1111 «Об установлении величины прожиточного минимума в городе Москве за IV квартал 2015 г» // Консультант Плюс. URL: http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=MLAW;n=168788.

9. Постановление Правительства РФ от 25.06.2003 № 367 «Об утверждении Правил проведения арбитражным управляющим финансового анализа» // Консультант Плюс. URL: http://www.consultant.ru/document/cons_doc_LAW_42901/ .

10. Приказ Минфина России от 02.07.2010 № 66н (ред. от 06.04.2015) «О формах бухгалтерской отчетности организаций» // Консультант Плюс. URL: http://www.consultant.ru/document/cons_doc_LAW_103394/.

11. Федеральный закон от 24.10.1997 № 134-ФЗ (ред. от 03.12.2012) «О прожиточном минимуме в Российской Федерации» // Консультант Плюс. URL: http://www.consultant.ru/document/cons_doc_LAW_16565/.

12. Федеральный закон от 26.10.2002 № 127-ФЗ (ред. от 29.12.2015) «О несостоятельности (банкротстве)» (с изм. и доп., вступ. в силу с 29.03.2016) // Консультант Плюс. URL: https://www.consultant.ru/document/cons_doc_LAW_39331/.

С.Е. Кован. Автор научных монографий, учебных пособий и статей по проблемам антикризисного управления. Участвовал в научно-исследовательских работах, выполнявшихся финансовым университетом в интересах правительства РФ, Минэкономики РФ, Минсельхоза РФ, Департамента науки и промышленности г. Москвы и других учреждений и организаций. Аккредитован Ассоциацией «Межрегиональная саморегулируемая организация профессиональных арбитражных управляющих» в качестве лица, осуществляющего консалтинговую деятельность при проведении процедур банкротства организаций. Область научных интересов - теория и практика антикризисного управления социально-экономическими системами, финансовое оздоровление и предупреждение банкротства.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ