Приоритеты по формированию инвестиционного портфеля

Борщ Людмила Михайловна,

д.э.н., профессор,

кафедра финансов предприятий и страхования,

Крымский федеральный университет имени В.И. Вернадского,

г. Симферополь.

Шинкаренко Алина,

студентка 3-го курса направления подготовки «Экономика»,

Крымский федеральный университет имени В.И. Вернадского,

г. Симферополь.

Научный вестник: финансы, банки, инвестиции

№2 (35) 2016

В статье рассмотрены ключевые позиции по формированию инвестиционного портфеля для обеспечения наиболее выгодных путей реализации его потенциальной инвестиционной стратегии, путем создания комбинаций реализуя основную задачу портфельного инвестирования. Обеспечивая системный подход к управлению портфелем.

Введение

В условиях глобализации особенного значения приобретает конкурентоспособность субъектов хозяйствования. Важной частью конкурентной политики предприятий инвестиционная деятельность. Непосредственная связь между инвестициями и экономическими процессами по развитию предприятий, ключевым выступает управление по формированию и управлению инвестиционным портфелем. Все это указывает на актуальность данного исследования. Анализ публикаций и исследований достаточно полно обосновывают в мировой науке и обосновано на практике предприятиями, как в российской экономике, так и в зарубежной литературе. Портфельная теория инвестирования представлена в изданиях: Р. Брейли, У. Шарпа, У Тобина, Ю. Бригхэма, г. Марковца, С. Майерса. Данное исследование базируется на трудах российских и украинских ученых посвящены работы Е.И. Воробьевой [1], С.В. Герасимовой [2], Л.М. Борщ [3], Ю.Н. Воробьев [4]. Вместе с тем существует ряд проблем, связанных с формирования инвестиционного портфеля связанна с системой управления портфелем.

Постановка задачи

Формирование инвестиционного портфеля представляет собой набор различного рода ценных бумаг с различной степенью доходности, ликвидности и определенного срока действия. При этом инвестиционный портфель объединяет в совокупность ценные бумаги различного срока погашения, имеющие, разную доходность и ликвидность. Рассматривая формирование портфеля с теоретической точки зрения, предполагается построение определенной программы, позволяющей предприятию при свободных денежных средствах у предприятия получать доход и минимизировать риски.

Результаты

Анализ достоинств и недостатков множества подходов и недостатков к исследованиям, в том числе к управлению инвестиционным портфелем, показывает, что можно предпочтение отдавать системному подходу, раскрывая сущность, структуру и содержание механизма исследуемого объекта, увязывая отношения с внутренней и внешней средой, определяя динамику и пути повышения эффективности.

Теоретически инвестиционный портфель может состоять как из бумаг одного вида, так и менять свою структуру путем замещения одних бумаг другими, то есть, совокупности ценных бумаг придаются такие инвестиционные характеристики, которые недостижимы с позиции отдельно взятой ценной бумаги, а возможны, непосредственно, только при их комбинации. Путем создания подобных комбинаций реализуется основная задача портфельного инвестирования — улучшение условий инвестирования. Таким образом, следует понимать, что каждая ценная бумага в отдельности не может достигнуть подобного эффекта.

Инвесторы, приобретая те или иные виды ценных бумаг, стремятся достичь определенных целей, к которым относятся: доходность, рост, ликвидность и безопасность вложений. То есть, происходит запуск инвестиционного процесса, представляющего собой принятие инвестором решения относительно совокупности ценных бумаг, в которые осуществляются инвестиции, а также объемов и сроков инвестирования. Данная процедура составляет основу инвестиционного процесса и включает пять этапов:

1. Выбор инвестиционной политики. Разработка инвестиционной стратегии всегда основывается на анализе доходности от вложения средств, времени инвестирования и возникающих при этом рисков. Эти факторы во взаимосвязи определяют эффективность вложений в тот или иной инструмент фондового рынка. Принятая инвестиционная стратегия определяет тактику вложения средств: сколько средств инвестировать; в какие ценные бумаги следует инвестировать; всегда является основой операций с ценными бумагами [5].

2. Анализ рынка ценных бумаг. Данный этап включает изучение отдельных видов ценных бумаг (или групп бумаг) в рамках основных категорий, указанных выше. Одной из целей такого исследования является определение тех ценных бумаг, которые представляются неверно оцененными в настоящий момент.

3. Формирование структуры портфеля ценных бумаг. На этом этапе происходит определение конкретных активов для вложения инвестиций, а также пропорций распределения инвестируемого капитала между активами.

4. Пересмотр портфеля ценных бумаг. Через некоторое время цели инвестирования могут измениться, в результате чего текущий портфель перестанет быть оптимальным. Другим основанием для пересмотра портфеля является изменение курса ценных бумаг с течением времени и обстоятельств на финансовых и товарных рынках. Поэтому возникает необходимость пересмотра инвестиционного портфеля и повторения трех предыдущих этапов.

5. Оценка эффективности портфеля ценных бумаг.

Данный этап по оценке эффективности ценных бумаг включает периодическую оценку. как полученной доходности, так и показателей риска, с которыми сталкивается инвестор. При этом используются приемлемые показатели для доходности и риска, а также соответствующие стандарты («эталонные» значения) для сравнения [6].

Обратим внимание, что формирование структуры инвестиционного портфеля ценных бумаг выступает центральным и основополагающим звеном и включает в себя следующие аспекты:

- Выбор типа ценных бумаг (акции, облигации, производные ЦБ).

- Определение объема денежных средств, направляемых на инвестирование.

- Отбор ценных бумаг конкретных эмитентов.

- Определение доли денежных средств, которые необходимо направить на каждую из ценных бумаг.

- Покупка активов исходя из выбранной стратегии.

Для воплощения данного этапа в действие мы предлагаем рассмотреть математическую модель формирования инвестиционного портфеля нобелевского лауреата Г. Марковица (1952 год), так как она представляется наиболее универсальной, поскольку инвестиционный портфель может быть технически составлен для любых видов финансовых инструментов и активов: акций, облигаций, фьючерсов, индексов, недвижимости и т.д. В основе модели лежат два ключевых показателя любого финансового инструмента: доходность и риск, которые были количественно измерены. Доходность по модели представляет собой математическое ожидание доходностей, а риск определяется как разброс доходностей возле математического ожидания и рассчитывается через стандартное отклонение. Также стоит отметить, что на практике используют множество методик формирования оптимальной структуры инвестиционного портфеля ценных бумаг, но большинство из них основано именно на методике Г. Марковица.

Выделяют две инвестиционные стратегии при формировании портфеля ценных бумаг:

- максимизации доходности инвестиционного портфеля при ограниченном уровне риск;

- минимизация риска инвестиционного портфеля при минимально допустимом уровне доходности [5].

Рассмотрим наглядный пример формирования инвестиционного портфеля по модели Г. Марковица, для этого воспользуемся программой Microsoft Excel. Мы предлагаем рассмотреть портфель, состоящий из четырех отечественных акций: ОАО «Сбербанк России», «ПАО Газпром», ОАО «Аэрофлот», ОАО «Лукойл». Нами были взяты акции различных секторов экономики. Такой выбор увеличивает диверсификацию инвестиционного портфеля и снижает его рыночный риск.

Рекомендуется брать период рассмотрения динамики изменения стоимости акций минимум один год. Это позволяет сделать более точный долгосрочный прогноз доходности и риска портфеля. В таблице, приведенной ниже, показана ежемесячная стоимость акций за период с 01.04.2015 — 01.04.2016 гг. (табл. 1).

Таблица 1. Динамика курса акций, руб. *

| Дата | ОАО Сбербанк России | ПАО Газпром | ОАО Аэрофлот | ОАО Лукойл |

| 01.04.2015 | 71,49 | 143,00 | 36,39 | 2656,20 |

| 01.05.2015 | 80,08 | 154,01 | 40,21 | 2645,90 |

| 01.06.2015 | 72,75 | 139,89 | 40,55 | 2457,80 |

| 01.07.2015 | 71,00 | 145,21 | 37,43 | 2428,20 |

| 01.08.2015 | 72,11 | 142,25 | 39,41 | 2508,30 |

| 01.09.2015 | 73,14 | 144,02 | 37,66 | 2446,70 |

| 01.10.2015 | 74,50 | 132,89 | 36,03 | 2177,50 |

| 01.11.2015 | 93,68 | 137,79 | 49,31 | 2412,00 |

| 01.12.2015 | 101,08 | 137,39 | 60,97 | 2554,80 |

| 01.01.2016 | 98,14 | 134,92 | 56,20 | 2309,40 |

| 01.02.2016 | 96,41 | 133,98 | 54,39 | 2542,00 |

| 01.03.2016 | 108,17 | 141,79 | 61,19 | 2699,00 |

* Составлено авторами по материалам [6]

На следующем этапе формирования портфеля необходимо рассчитать ежемесячные доходности по каждой акции. Для этого воспользуемся формулой процентов в Microsoft Excel: LN (данные текущего периода, данные предыдущего периода) (Функция LN помогает рассчитать натуральный логарифм числа)

Также мы определяем математическое ожидание доходностей по каждой акции, для этого найдем среднеарифметическое значение показателей за весь период. Таким образом, ожидаемая доходность = СРЗНАЧ (значения показателей за рассматриваемый период) (табл. 2).

Таблица 2. Ожидаемая доходность акций*

| Дата | ОАО Сбербанк России | ПАО Газпром | ОАО Аэрофлот | ОАО Лукойл | Доходность ОАО Сбербанк | Доходность ПАО Газпром | Доходность ОАО Аэрофлот | Доходность ОАО Лукойл |

| 01.04.2015 | 71,49 | 143,00 | 36,39 | 2656,20 | ||||

| 01.05.2015 | 80,08 | 154,01 | 40,21 | 2645,90 | 11,3% | 7,4% | 10,0% | -0,4% |

| 01.06.2015 | 72,75 | 139,89 | 40,55 | 2457,80 | -9,6% | -9,6% | 0,8% | -7,4% |

| 01.07.2015 | 71,00 | 145,21 | 37,43 | 2428,20 | -2,4% | 3,7% | -8,0% | -1,2% |

| 01.08.2015 | 72,11 | 142,25 | 39,41 | 2508,30 | 1,6% | -2,1% | 5,2% | 3,2% |

| 01.09.2015 | 73,14 | 144,02 | 37,66 | 2446,70 | 1,4% | 1,2% | -4,5% | -2,5% |

| 01.10.2015 | 74,50 | 132,89 | 36,03 | 2177,50 | 1,8% | -8,0% | -4,4% | -11,7% |

| 01.11.2015 | 93,68 | 137,79 | 49,31 | 2412,00 | 22,9% | 3,6% | 31,4% | 10,2% |

| 01.12.2015 | 101,08 | 137,39 | 60,97 | 2554,80 | 7,6% | -0,3% | 21,2% | 5,8% |

| 01.01.2016 | 98,14 | 134,92 | 56,20 | 2309,40 | -3,0% | -1,8% | -8,1% | -10,1% |

| 01.02.2016 | 96,41 | 133,98 | 54,39 | 2542,00 | -1,8% | -0,7% | -3,3% | 9,6% |

| 01.03.2016 | 108,17 | 141,79 | 61,19 | 2699,00 | 11,5% | 5,7% | 11,8% | 6,0% |

| Ожидаемая доходность | 3,5% | 0,3% | 6,0% | -0,1% | ||||

* Составлено авторами

Доходность акции ОАО «Сбербанк» имеет отрицательное ожидание доходности, поэтому ее следует исключить из портфеля. Оценка риска каждой акции — это ее изменчивость (волатильность) по отношению к математическому ожиданию доходностей. Поэтому для расчета риска акций будем использовать следующую формулу: Риск = СТАНДОТКЛОН (значения показателей за рассматриваемый период). Таким образом мы получили первоначальные необходимые данные для оценки долей данных акций в инвестиционном портфеле. Для оценки уровня риска всего инвестиционного портфеля воспользуемся надстройкой в Microsoft Excel. Для этого зайдем в Главном меню «Данные» «Анализ данных» «Ковариация».

Результатом будет таблица ковариаций доходностей акций между собой (табл. 3). Можно заметить, что диагональные значения представляют собой дисперсию доходностей акций.

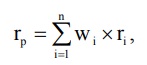

Для расчета общей доходности и общего риска инвестиционного портфеля воспользуемся формулой:

Таблица 3. Расчет риска акций

| Дата | Доходность ОАО Сбербанк | Доходность ПАО Газпром | Доходность ОАО Аэрофлот |

| 01.05.2015 | 11,3% | 7,4% | 10,0% |

| 01.06.2015 | -9,6% | -9,6% | 0,8% |

| 01.07.2015 | -2,4% | 3,7% | -8,0% |

| 01.08.2015 | 1,6% | -2,1% | 5,2% |

| 01.09.2015 | 1,4% | 1,2% | -4,5% |

| 01.10.2015 | 1,8% | -8,0% | -4,4% |

| 01.11.2015 | 22,9% | 3,6% | 31,4% |

| 01.12.2015 | 7,6% | -0,3% | 21,2% |

| 01.01.2016 | -3,0% | -1,8% | -8,1% |

| 01.02.2016 | -1,8% | -0,7% | -3,3% |

| 01.03.2016 | 11,5% | 5,7% | 11,8% |

| Ожидаемая доходность | 3,5% | 0,3% | 6,0% |

| Риск акции | 8,6% | 5,2% | 13,0% |

Ковариационная матрица зависимостей акций

| Столбец 1 | Столбец 2 | Столбец 3 | |

| Столбец 1 | 0,006797748 | 0 | 0 |

| Столбец 2 | 0,002455403 | 0,002464509 | 0 |

| Столбец 3 | 0,007676421 | 0,002563789 | 0,015459499 |

* Составлено автором [6, 7]

где rp — доходность инвестиционного портфеля;

wi — доля i-го финансового инструмента в портфеле;

r — доходность i-го финансового инструмента.

где Qp — риск инвестиционного портфеля;

Qi — стандартное отклонение доходностей i-го финансового инструмента;

kij — коэффициент корреляции между i,j-м финансовым инструментом;

wi — доля i-го финансового инструмента (акций) в портфеле;

vij — ковариация доходностей i-го и j-го финансового инструмента;

n — количество финансовых инструментов инвестиционного портфеля.

Формирование инвестиционного портфеля минимального риска.

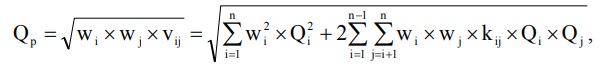

Для данной задачи необходимо определить минимальный уровень допустимой доходности портфеля (rp). Возьмем rp ≥ 4%. При оценке долей акций воспользуемся надстройкой в Microsoft Excel «Поиск решений», для этого выбираем Главное меню Microsoft Excel → «Данные» → «Поиск решений». В результате мы получаем следующий расчет общего риска и доходности портфеля (табл. 4), (рис. 1).

Таблица 4. Инвестиционный портфель минимального риска*

| Ковариационная матрица зависимостей акций | ||||||

| Общий риск инвестиционного портфеля | 6,1% | Доля | ОАО «Сбербанк» | ПАО «Газпром» | ОАО «Аэрофлот» | |

| Общая доходность инвестиционного портфеля | 4,0% | 0,3 | ОАО «Сбербанк» | 0,00679775 | 0 | 0 |

| 0,2 | ПАО «Газпром» | 0,0024554 | 0,002464509 | 0 | ||

| Ограничение на сумму долей акции | 1 | 0,5 | ОАО «Аэрофлот» | 0,00767642 | 0,002563789 | 0,015459499 |

| Доли акций в портфеле | 0,79735033 | 0 | 0,202649671 | |||

* Составлено авторами

Рис. 1. Визуальное представление долей акций портфеля минимального риска (Составлено авторами)

Формирование эффективного инвестиционного портфеля.

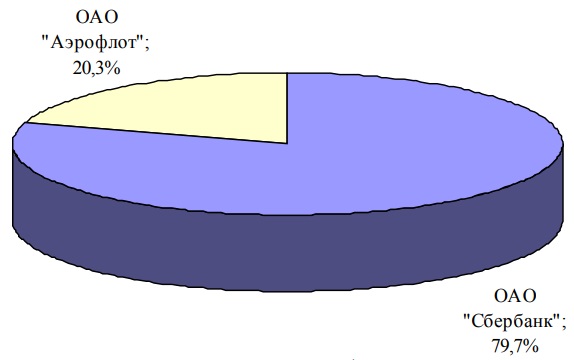

Для достижения поставленной задачи следует установить максимально допустимый уровень риска портфеля σр ≤ 10%. С помощью надстройки «Поиск решений» определим доли акций (табл. 5), (рис. 2).

Таблица 5. Эффективный инвестиционный портфель*

| Ковариационная матрица зависимостей акций | ||||||

| Общий риск инвестиционного портфеля | 8,0% | Доля | ОАО «Сбербанк» | ПАО «Газпром» | ОАО «Аэрофлот» | |

| Общая доходность инвестиционного портфеля | 3,7% | 0,3 | ОАО «Сбербанк» | 0,00679775 | 0 | 0 |

| 0,2 | ПАО «Газпром» | 0,0024554 | 0,002464509 | 0 | ||

| Ограничение на сумму долей акции | 1 | 0,5 | ОАО «Аэрофлот» | 0,00767642 | 0,002563789 | 0,015459499 |

| Доли акций в портфеле | 0,08190525 | 0,370188786 | 0,547905963 | |||

* Составлено авторами

Рис. 2. Визуальное представление долей акций эффективного инвестиционного портфеля (Составлено авторами)

Стоит отметить, что увеличение различных активов, т.е. видов ценных бумаг, находящихся в портфеле, ведет к уменьшению портфельного риска, но чрезмерное увеличение состава инвестиционного портфеля нецелесообразно, так как может возникнуть эффект излишней диверсификации, что приведет к таким отрицательным результатам, как: невозможность качественного портфельного управления; покупка недостаточно надежных, доходных, ликвидных ценных бумаг; рост издержек, связанных с поиском ценных бумаг (расходы на предварительный анализ и т.д.); высокие издержки при покупке небольших мелких партий ценных бумаг и т.д.

Выводы

В процессе научного исследования по приоритетам формирования инвестиционного портфеля обобщены подходы теоретических и практических условий проанализированы и предложена методика по формированию оптимального портфеля.

- Во-первых, при формировании инвестиционного процесса по формированию портфеля достигается новое инвестиционное качество с необходимыми нам характеристиками для получения прибыльностью инвестиционного проекта предприятия.

- Во-вторых, портфель ценных бумаг является тем инструментом, с помощью которого инвестор обеспечивает необходимый уровень устойчивости дохода при минимальном риске.

- В-третьих, для достижения поставленной задачи следует установить максимально допустимый уровень риска портфеля σp ≤ 10%.

Список литературы

1. . Воробйова О.І. Кредитно-інвестиційний потенціал банків України: монографія / О.І. Воробйова. — Сімферополь: ВД «АРІАЛ», 2013. — 452 с.

2. Герасимова С.В. Управление инвестиционной деятельностью акционерных обществ / С.В. Герасимова. — К.: Знание, 2006. — 407 с.

3. Борщ Л.М. Инвестирование: теория и практика: Учебное пособие / Л.М. Борщ. — К.: Знание, 2005. — 470 с. (Высшее образование XXI столетия).

4. Воробьев Ю.Н. Финансовый менеджмент: учебное пособие / Ю.Н. Воробьев. — Симферополь: Таврия, 2007. — 632 с.

5. Мировая экономика финансы и инвестиции [Электронный ресурс]. — Режим доступа: www.globfin.ru/about.htm (дата обращения: 16.03.2016).

6. Динамика курса акций ОАО Лукойл [Электронный ресурс]. — Режим доступа: news.yandex.ru/quotes/54.html (дата обращения: 16.03.2016).

7. Касимов Ю.Ф. Основы теории оптимального портфеля ценных бумаг / Ю.Ф. Касимов. — М.: Информационно-издательский дом «Филинъ», 1998. — 144 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ