Анализ формирования доходов предприятия и оценка их достаточности

Блажевич Олег Георгиевич,

кандидат экономических наук,

кафедра финансов предприятий и страхования,

Крымский федеральный университет имени В.И. Вернадского,

г. Симферополь.

Кирильчук Надежда Александровна,

Крымский федеральный университет имени В.И. Вернадского,

г. Симферополь.

Научный вестник: Финансы, банки, инвестиции

№3 2017

В статье приведено авторское толкование категории «доходы предприятия». Определено значение доходов в процессе функционирования хозяйствующего субъекта. Указаны этапы эффективной системы управления доходами: анализ получаемых доходов, выявление проблем их формирования и принятие управленческих решений по устранению данных проблем. В статье раскрыта методика анализа формирования доходов предприятия, которая включает: анализ динамики выручки от реализации, анализ доходов по видам деятельности, горизонтальный и вертикальный анализ поступления денежных средств в разрезах видов деятельности, анализ выручки по видам продукции, анализ выручки от реализации по регионам функционирования, оценку достаточности объемов доходов. На основании этой методики проанализированы доходы ПАО «Северсталь».

Введение

В любых экономических условиях доход выступает основным стимулом к созданию новых или развитию уже действующих предприятий. Так как от уровня дохода зависит объем прибыли, то предприятие находится в постоянном поиске его увеличения. Только прибыльное предприятие способно вносить свой вклад в экономическое развитие общества, способствовать созданию и приумножению общественного богатства, улучшать благосостояние народа. Да и к тому же получение прибыли является главной целью деятельности предприятия, и без нее ни одна коммерческая организация не может существовать в долгосрочной перспективе.

Постановка задачи

Целью статьи являются исследование формирования доходов и оценка их достаточности.

Результаты

Многие ученые-экономисты занимались изучением сущности доходов, в частности И.М. Бойчук, М.С. Пушкар, Ф.Ф. Бутинец, В.А. Дерий, Е.М. Рогова, В.В. Бочаров, В.Е. Леонтьев, В.В. Ковалев [1, 2, 3, 4, 5, 6, 7] и другие. Одни авторы отождествляют доход с выручкой, другие — с потоком денежных поступлений, третьи — с денежными и материальными ценностями [4]. Проанализировав множество определений данной категории, можно сделать вывод, что доходы предприятия — это получение экономических выгод как в денежной, так и в имущественной форме, которые приводят к увеличению активов или уменьшению обязательств предприятия, за исключением вкладов собственников за определенный период.

Значение доходов для предприятия заключается в том, что они являются основой для возмещения затрат на ведение деятельности и получения необходимой прибыли, которая обеспечивает достижение главной цели предприятия — прироста собственного капитала.

Для построения эффективной системы управления доходами предприятия необходимо для начала провести их анализ, выявить проблемы их формирования и только потом на основании полученных выводов принимать соответствующие решения, направленные на увеличение объемов доходов, совершенствование структуры их получения, что даст возможность улучшить финансовое положение организации.

Проведем анализ формирования и оценку достаточности доходов ПАО «Северсталь».

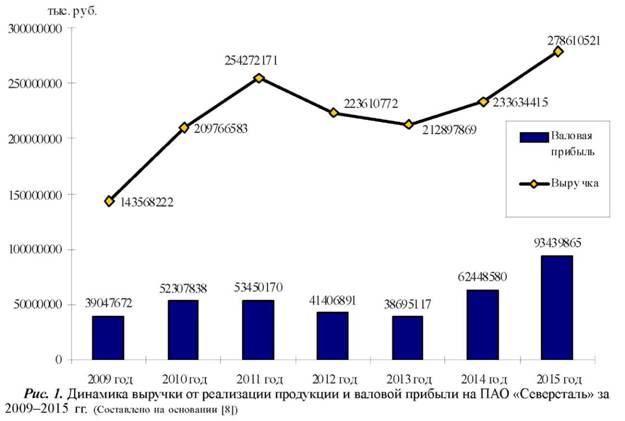

Первый этап анализа формирования доходов предусматривает изучение динамики выручки от реализации как основной статьи доходов на предприятии и динамики валовой прибыли, как показателя достаточности доходов для покрытия себестоимости продукции. На рис. 1. представлена динамика выручки от реализации и валовой прибыли за 2009-2015 годы.

В относительном выражении за 2009-2015 годы выручка от реализации увеличилась на 94,061 %, или практически в 2 раза. В наибольшей степени выручка от реализации увеличилась в 2011 году по сравнению с 2010 годом (на 46,109%). Наибольший темп снижения отмечен в 2012 году по сравнению с 2011 годом — на 12,058%.

Следует отметить, что во все анализируемые периоды рассматриваемое предприятие имело валовую прибыль, т. е. выручка от реализации продукции превышала ее себестоимость.

Наибольшая валовая прибыль была получена предприятием в 2015 году и составила 93,4 млрд руб., а наименьшая в 2013 году — 38,7 млрд руб.

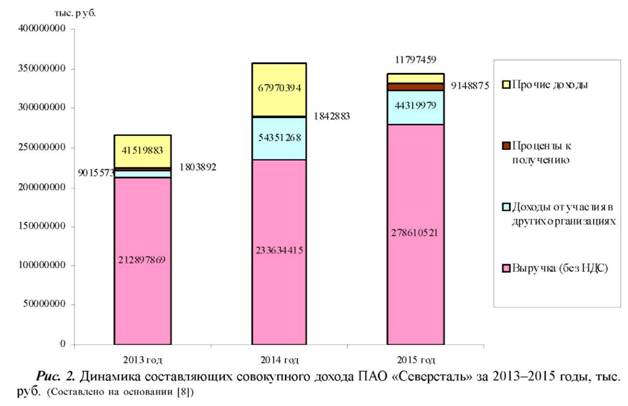

На втором этапе необходимо осуществить анализ формирования доходов по видам деятельности. Согласно данным финансовой отчетности ПАО «Северсталь», совокупные доходы за 2013-2015 годы увеличились на 78639617 тыс. руб. и составили в 2015 году 343876834 тыс. руб. На рис. 2 представлена динамика составляющих совокупных доходов ПАО «Северсталь».

В наибольшей степени в составе совокупных доходов выросла выручка от реализации продукции. За 2013-2015 годы она выросла на 65712652 тыс. руб. и составила в 2015 году 278610521 тыс. руб. Также постоянно росли в 2013-2015 годах проценты к получению, которые за анализируемые периоды увеличились на 7344983 тыс. руб. Доходы от участия в других организациях, несмотря на уменьшение данной позиции в 2015 году по сравнению с 2014 годом, в целом за 2013-2015 годы увеличились. Чего нельзя сказать о прочих доходах, которые за 2013-2015 годы уменьшились.

Следует отметить, что наибольший объем доходов ПАО «Северсталь» получило в 2014 году — 357,8 млрд руб.

В структуре совокупных доходов наибольшую долю занимает выручка от реализации — 80-81 % в 2013 и 2015 годах и 65,298 % в 2014 году. На втором месте в 2013 году находятся прочие доходы, а в и 2015 годах — доходы от участия в других организациях:

Третий этап анализа формирования доходов предприятия заключается в горизонтальном и вертикальном анализе поступления денежных средств в разрезе видов деятельности: операционной, инвестиционной и финансовой (табл. 1).

Таблица 1. Динамика поступлений средств на ПАО «Северсталь» за 2013-2015 годы, тыс. руб.

| № | Наименование показателя | 2013 год | 2014 год | 2015 год | Абсолютное отклонение | Темп прироста, % | ||

| 2014 - 2013 | 2015 - 2014 | (2014 -2013) / 2013 | (2015 -2014) / 2014 | |||||

| 1. | По ступления средств от операционной деятельности | 213894708 | 236544007 | 282728624 | 226 492 99 | 46184617 | 10,589 | 19,525 |

| 2. | Сальдо от операционной деятельности | 5726715 | 25843246 | 48599583 | 20116531 | 22756337 | 351,275 | 88,055 |

| 3. | Поступления средств от инвестиционной деятельности | 35543418 | 76192791 | 60200179 | 40649373 | -15992612 | 114,365 | -20,990 |

| 4. | Сальдо от инвестиционной деятельности | 21624565 | 59327895 | 23191794 | 37703330 | -36136101 | 174,354 | -60,909 |

| 5. | По ступления средств от финансовой деятельности | 29040742 | 11006 8551 | 47512955 | 810278 09 | -62555596 | 279,014 | -56,833 |

| 6. | Сальдо от финансовой деятельности | -43790368 | -41263937 | -85233233 | 2526431 | -43969296 | -5,769 | 106,556 |

| 7. | Чистое движение денежных средств | -16439088 | 43907204 | -13441856 | 60346292 | -57349060 | — | — |

| 8. | Совокупные поступления | 278478868 | 422805349 | 390441758 | 144326481 | -32363591 | 51,827 | -7,654 |

* Составлено на основании [8]

Совокупные поступления средств имеют такую же динамику, как и совокупные доходы ПАО «Северсталь»: в 2014 году по сравнению с 2013 годом они увеличиваются, а в 2015 году по сравнению с 2014 годом уменьшаются. Поступления по операционной деятельности постоянно увеличиваются. Также следует отметить тот факт, что предприятие больше зарабатывало, чем тратило, в результате чего сальдо средств от операционной деятельности положительное.

Поступления средств от инвестиционной деятельности в 2014 году по сравнению с 2013 годом увеличились, а в 2015 году по сравнению с 2014 годом снизились. Сальдо от операционной деятельности положительное во все анализируемые периоды. Это свидетельствует о том, что поступления от инвестиционной деятельности превышало расходы по данному виду деятельности на анализируемом предприятии.

Поступления средств от финансовой деятельности имеют такую же динамику, как и поступления средств от инвестиционной деятельности. Наибольший их объем получен в 2014 году.

Наибольшую долю в составе совокупных поступлений занимают поступления средств от операционной деятельности. В 2015 году доля поступлений средств от операционной деятельности составила 72,412% совокупных поступлений на анализируемом предприятии.

Поступления средств от операционной и инвестиционной деятельностей в большинстве своем составляют доходы предприятия. Следовательно, суммарная доля данных двух статей будет являться доходами предприятия. В 2013 году сумма данных позиций составила 89,572% совокупных поступлений средств, в 2014 году — 73,967% и 2015 — 87,831%. Значительное уменьшение доли доходных поступлений в 2014 году объясняется нехваткой средств в 2014 году, в результате чего руководство предприятия привлекло значительный объем кредитов в этом периоде.

На четвертом этапе осуществляют анализ выручки от реализации по группам продукции (табл. 2).

Таблица 2. Анализ выручки от реализации по группам продукции на ПАО «Северсталь», тыс. долл.

| Группы продукции | 2013 | 2014 | 2015 | Абсолютное изменение- | Относительное изменение, % | ||

| 2014 -2013 | 2015 -2014 | (2014 - 2013) / 2013 | (2015 - 2014) / 2014 | ||||

| Горячекатаный лист | 2745352 | 2366275 | 1799460 | -379077 | -566815 | -13,808 | -23,954 |

| Трубы большого диаметра | 511765 | 571080 | 696872 | 59315 | 125792 | 11,590 | 22,027 |

| Холоднокатаный лист | 876604 | 804918 | 595284 | -71686 | -209634 | -8,178 | -26,044 |

| Метизная продукция | 770523 | 663831 | 495772 | -106692 | -168059 | -13,847 | -25,317 |

| Возмещаемые покупателями транспортные и складские расходы | 762964 | 633200 | 468467 | -129764 | -164733 | -17,008 | -26,016 |

| Сортовой прокат | 522959 | 600753 | 433128 | 77794 | -167625 | 14,876 | -27,902 |

| Прочие стальные трубы, стальные гнутые профили | 508235 | 553341 | 386726 | 45106 | -166615 | 8,875 | -30,111 |

| Оцинкованный лист и лист с прочими металлическими покрытиями | 506095 | 435407 | 348447 | -70688 | -86960 | -13,967 | -19,972 |

| Лист с полимерным покрытием | 476880 | 426153 | 312931 | -50727 | -113222 | -10,637 | -26,568 |

| Железорудные окатыши и концентрат | 665533 | 494791 | 300715 | -170742 | -194076 | -25,655 | -39,224 |

| Уголь и кокс | 505031 | 221737 | 175436 | -283294 | -46301 | -56,094 | -20,881 |

| Полуфабрикаты | 196270 | 171398 | 142150 | -24872 | -29248 | -12,672 | -17,064 |

| Лом | 12140 | 11392 | 4048 | -748 | -7344 | -6,161 | -64,466 |

| Прочее | 373193 | 342149 | 236485 | -31044 | -105664 | -8,318 | -30,882 |

| Итого | 9433544 | 8296425 | 639 5921 | -1137119 | -1900504 | -12,054 | -22,908 |

* Составлено на основании [8]

Наибольшая выручка от реализации по группам продукции получена от реализации горячекатаного листа. Доля данного продукта в суммарной выручке от реализации составляет около 30% в каждом из анализируемых периодов. Динамика выручки данного вида продукта соответствует изменениям суммарной выручки от реализации ПАО «Северсталь», т. е. она постоянно уменьшается. На втором месте в структуре выручки находится реализация труб большого диаметра. При этом это единственная группа товаров, по которой выручка от реализации в долл. ежегодно увеличивалась. За 2013-2015 годы выручка от реализации труб большого диаметра выросла на 185107 тыс. долл. и составила в 2015 году 125792 тыс. долл. Также значительную долю суммарной выручки занимает реализация холоднокатаного листа.

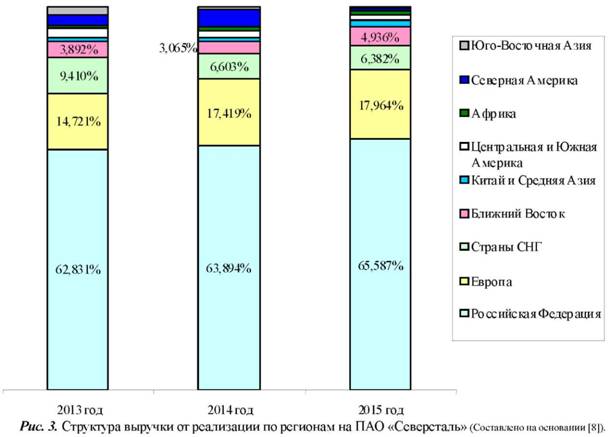

На пятом этапе анализа формирования доходов предприятия проведем анализ выручки от реализации по регионам функционирования предприятия. На рис. 3 представлена структура выручки от реализации по регионам на ПАО «Северсталь».

Наибольший рынок реализации продукции у ПАО «Северсталь» находится в Российской Федерации. На втором месте находится рынок Европы, а на третьем — рынок стран СНГ. Нужно помнить о том, что выручка от реализации на ПАО «Северсталь» постоянно уменьшается. Следовательно, нужно говорить не об увеличении доли какого-либо рынка, а о том, что в других регионах выручка от реализации уменьшилась в большей степени, чем на рынках Российской Федерации и Европы.

На шестом этапе анализа формирования доходов предприятия проведем оценку их достаточности, для чего рассчитаем показатели деловой активности и эффективности деятельности, в которых участвует выручка от реализации продукции. При этом показатели деловой активности свидетельствуют о достаточности выручки от реализации для сформированного уровня активов и капитала предприятия, а показатели эффективности продаж характеризуют качество сформированных доходов и расходов на предприятии.

Анализ деловой активности ПАО «Северсталь» представлен в табл. 3.

Таблица 3. Анализ деловой активности ПАО «Северсталь» за 2013-2015 годы *

| Наименование показателя | 2013 год | 2014 год | 2015 год | Отклонение | |||

| Абсолютное изменение | Темп прироста | ||||||

| 2014 -2013 | 2015 -2014 | (2014 -2013) / 2013 | (2015 -2014) / 2014 | ||||

| 1. Оборачиваемость средств в расчетах (оборачиваемость дебиторской задолженности), об. | 11,609 | 11,410 | 15,451 | -0,199 | 4,041 | -1,716 | 35,420 |

| 2. Продолжительность оборачиваемости средств в расчетах, дн. | 31,0 | 31,6 | 23,3 | 0,5 | -8,3 | 1,746 | -26,156 |

| 3. Оборачиваемость производственных запасов, об. | 7,409 | 6,569 | 6,898 | -0,840 | 0,329 | -11,340 | 5,013 |

| 4. Продолжительность оборачиваемости производственных запасов, дн. | 48,6 | 54,8 | 52,2 | 6,2 | -2,6 | 12,791 | -4,774 |

| 5. Оборачиваемость готовой продукции, об. | 69,691 | 75,758 | 77,073 | 6,067 | 1,314 | 8,706 | 1,735 |

| 6. Продолжительность оборачиваемости готовой продукции, дн. | 5,2 | 4,8 | 4,7 | -0,4 | -0,1 | -8,009 | -1,705 |

| 7. Оборачиваемость кредиторской задолженности, об. | 6,524 | 5,056 | 5,678 | -1,468 | 0,622 | -22,503 | 12,301 |

| 8. Продолжительность оборачиваемости кредиторской задолженности, дн. | 55,2 | 71,2 | 63,4 | 16,0 | -7,8 | 29,038 | -10,954 |

| 9. Продолжительность операционного цикла, дн. | 84,8 | 91,1 | 80,2 | 6,3 | -10,9 | 7,483 | -12,019 |

| 10. Продолжительность финансового цикла, дн. | 29,6 | 19,9 | 16,8 | -9,7 | -3,2 | -32,715 | -15,827 |

| 11. Оборачиваемость собственного капитала, об. | 1,115 | 1,865 | 2,283 | 0,751 | 0,418 | 67,360 | 22,391 |

| 12. Оборачиваемость совокупного капитала, об. | 0,532 | 0,500 | 0,577 | -0,033 | 0,078 | -6,146 | 15,573 |

| 13. Оборачиваемость мобильных активов, об. | 2,840 | 1,251 | 1,380 | -1,589 | 0,129 | -55,956 | 10,330 |

* Составлено на основании [8]

В результате проведенного анализа деловой активности можно сделать следующие выводы:

• показатель оборачиваемости дебиторской задолженности в 2015 году по сравнению с 2013 годом увеличился на 3,842 оборота. При этом в 2014 году по сравнению с 2013 годом наблюдалось незначительное замедление оборачиваемости дебиторской задолженности (на 0,199 об.), а в 2015 году по сравнению с 2014 годом произошло значительное ускорение дебиторской задолженности (на 4,041 об.). Ускорение оборачиваемости дебиторской задолженности связано с одновременным уменьшением дебиторской задолженности и ростом чистой выручки от реализации. В 2015 году данный показатель составил 15,451. Это свидетельствует о том, что средний срок возврата предоставляемого коммерческого кредита предприятием в отчетном периоде составил 23,3 дня (в оптимальном случае срок возврата предоставляемого кредита не должен превышать 30 дней), т. е. данный срок погашения дебиторской задолженности меньше нормативного значения. В результате проведенного анализа можно сказать о том, что в 2013 и 2014 годах величина выручки от реализации была недостаточна для сформированного объема дебиторской задолженности, а в 2015 году в результате значительного увеличения объемов реализации ситуация изменилась и для сформированного объема дебиторской задолженности полученная величина выручки от реализации была достаточна;

• за 2013-2015 годы произошло незначительное замедление оборачиваемости запасов, предназначенных для производства. За эти периоды скорость оборота уменьшилась на 0,511 об. и составила 6,898 оборотов в 2015 году. В целом полученные значения показателя не соответствуют нормативным значениям и запасы, предназначенные для производства, на складах предприятия хранятся больше положенного срока. Для повышения оборачиваемости запасов, предназначенных для производства, необходимо либо уменьшать стоимость запасов, предназначенных для производства, хранящихся на складах ПАО «Северсталь», либо увеличивать себестоимость реализованной продукции. Эффект от этого будет только при увеличении доходов от реализации произведенной и впоследствии реализованной продукции;

• за анализируемые периоды происходит ускорение оборачиваемости готовой продукции. В целом за 2013-2015 годы оборачиваемость готовой продукции ускорилась на 7,382 оборота и составила 77,073 оборота в 2015 году. Это свидетельствует о достаточности уровня выручки от реализации для сформированных запасов готовой продукции;

• в 2015 году по сравнению с 2013 годом происходит замедление оборачиваемости кредиторской задолженности, с 6,524 до 5,678 оборотов в год. Полученное значение в 2015 году более чем в два раза превышает норматив показателя. Это говорит о том, что для такого уровня кредиторской задолженности таких объемов реализации недостаточно;

• в 2015 году был зафиксирован наименьший операционный цикл среди анализируемых периодов. В 2014 году по сравнению с 2013 годом произошло увеличение данного показателя на 6,3 дня, а в 2015 году по сравнению с 2014 годом операционный цикл на ПАО «Северсталь» снизился на 10,9 дней и составил 80,2 дня. Снижение операционного цикла произошло, прежде всего, за счет уменьшения продолжительности оборачиваемости дебиторской задолженности. На наш взгляд, такая продолжительность операционного цикла слишком велика для предприятия при таком уровне доходов и ПАО «Северсталь» нужно увеличивать объемы реализации для нормализации уровня операционного цикла;

• точно такая же тенденция, как у операционного цикла, — и у продолжительности финансового цикла предприятия. В 2015 году финансовый цикл составил 16,8 дней, тогда как в 2013 году он равнялся 29,6 дней. Основным фактором, повлиявшим на это изменение, являлось увеличение продолжительности оборачиваемости кредиторской задолженности.

• за 2013-2015 годы оборачиваемость собственного капитала ускорилась на 1,169 цикла и составила в 2015 году 2,283 оборота, и если в 2013 году один оборот собственного капитала занимал 323,0 дня, то в 2015 — 157,7 дней. С одной стороны, повышение оборачиваемости собственного капитала является положительным моментом для предприятия, с другой — необходимо понимать, что повлияло на данное изменение скорости оборачиваемости собственного капитала. При увеличении выручки от реализации происходит значительное уменьшение собственного капитала на предприятии. А последнее является негативным для предприятия и свидетельствует о снижении его финансовой независимости. Следует отметить, что при уровне собственного капитала в 2015 году сформированные объемы реализации на ПАО «Северсталь» достаточны;

• за 2013-2015 годы оборачиваемость совокупного капитала незначительно ускорилась: с 0,532 об. в 2013 году до 0,577 об. в 2015 году. Тенденция показателя — положительна, однако полученные значения свидетельствуют о неэффективном использовании совокупного капитала, так как для одного оборота совокупного капитала требуется 1,7 года. Полученные значения свидетельствуют о недостаточности объемов полученной выручки от реализации продукции во все анализируемые периоды;

• за анализируемые периоды оборачиваемость оборотного капитала замедлилась. Данная динамика показателя является негативной для предприятия. Полученные значения показателя в 2014 и 2015 годах свидетельствуют о недостаточности уровня выручки от реализации для сформированных объемов оборотных активов на ПАО «Северсталь».

Как видим, большинство показателей деловой активности свидетельствует о недостаточности объемов реализации для сформированных активов и пассивов ПАО «Северсталь». Для повышения показателей деловой активности с позиции оценки достаточности доходов предприятия его руководству необходимо искать пути увеличения объемов реализации, что позволит все показатели деловой активности вывести на необходимый уровень.

Расчет показателей эффективности деятельности анализируемого предприятия приведен в таблице 4.

Таблица 4. Анализ показателей эффективности деятельности ПАО «Северсталь» за 2013-2015 годы *

| Показатель | 2013 год | 2014 год | 2015 год | Отклонение | |||

| Абсолютное изменение | Темп прироста | ||||||

| 2014 - 2013 | 2015 - 2014 | (2014 - 2013) / 2013 | (2015 - 2014) / 2014 | ||||

| Прибыльность (убыточность) продаж | |||||||

| 1. Валовая рентабельность реализованной продукции, % | 18,175 | 26,729 | 33,538 | 8,554 | 6,809 | 47,062 | 25,473 |

| 2. Операционная рентабельность, реализованной продукции, % | 7,075 | 17,046 | 24,113 | 9,972 | 7,066 | 140,950 | 41,455 |

| 3. Чистая прибыльность (убыточность) реализованной продукции | 0,0378 | -0,0561 | 0,1439 | -0,093 9 | 0,2000 | — | — |

* Составлено на основании [8]

Два из трех показателей эффективности продаж в течение 2013-2015 годов увеличились, что свидетельствует о том, что эффективность реализации продукции на ПАО «Северсталь» выросла.

В течение 2013-2015 годов валовая рентабельность реализованной продукции выросла на 15,362% и составила в 2015 году 33,538%. В составе данного показателя происходил рост и валовой прибыли, и чистого дохода. Полученные значения данного показателя свидетельствуют о достаточном превышении выручки от реализации над себестоимостью реализованной продукции, что объясняется превышением показателя рентабельности его нормативного значения (20%).

Операционная рентабельность имеет такую же динамику, как и валовая рентабельность реализованной продукции. В течение 2013-2015 годов данный показатель увеличился на 17,038% и составил 24,113%. Повышение данного показателя в течение анализируемых периодов объясняется большим темпом роста прибыли от операционной деятельности, чем чистого дохода, полученного в результате производства и реализации продукции. Полученные значения операционной рентабельности реализованной продукции в 2014 и 2015 годах свидетельствуют о достаточности превышения выручки от реализации над прибылью от операционной деятельностью, так как норматив данного показателя равен 10%.

Так же, как и по предыдущим показателям эффективности продаж, наибольшее значение чистой прибыльности (убыточности) было получено в 2015 году. В 2013 году чистая прибыльность реализованной продукции составляла 0,0378, в 2014 году из-за понесенных убытков была рассчитана убыточность реализованной продукции в размере -0,0561, в 2015 году данный показатель увеличился в 3,8 раз по сравнению с 2013 годом и составил 0,1439.

В целом анализ показателей эффективности продаж показал, что в 2014 году два из трех показателей свидетельствовали о качественном формировании доходов и расходов на предприятии, а в 2015 году об этом говорили все показатели, характеризующие эффективность продаж на ПАО «Северсталь».

Так как анализ деловой активности показал, что на предприятии недостаточный уровень доходов, то менеджерам следует проводить мероприятия по повышению выручки от реализации, в результате чего, в свою очередь, увеличится и себестоимость продаж, которая также участвует в расчетах, характеризующих деловую активность.

Выводы

По результатам проведенного исследования можно сделать следующие выводы.

- Во-первых, доходы предприятия — это получение экономических выгод как в денежной, так и в имущественной форме, которые приводят к увеличению активов или уменьшению обязательств предприятия, за исключением вкладов собственников за определенный период.

- Во-вторых, анализ формирования доходов предприятия позволяет выявить проблемы, на основании которых разрабатываются мероприятия по увеличению объемов доходов, совершенствование структуры их получения, что даст возможность улучшить финансовое положение организации.

- В-третьих, методика анализа доходов предприятия предусматривает анализ динамики выручки от реализации, анализ доходов по видам деятельности, горизонтальный и вертикальный анализ поступления денежных средств в разрезах видов деятельности, анализ выручки по видам продукции, анализ выручки от реализации по регионам функционирования, оценку достаточности объемов доходов.

По результатам анализа было выявлено, что доходы на ПАО «Северсталь» за 2013-2015 гг. выросли. Однако, согласно показателям деловой активности, выручка от реализации продукции, полученная предприятием за анализируемый период, является недостаточной для сформированного уровня активов и капитала предприятия. Поэтому с точки зрения управления доходами предприятию необходимо увеличивать выручку от реализации путем увеличения производственных мощностей, в результате чего увеличится и себестоимость продаж, которая также участвует в расчетах, характеризующих деловую активность.

Список литературы

1. Бойчук И.М. Экономика предприятия: учебное пособие / И.М. Бойчук. — М.: Атика, 2004. — 479 с.

2. Пушкар Р.М. Менеджмент: теория та практика: учебник / Р.М. Пушкар, Н.П. Тарнавская. — 3-е изд., перераб. и доп. — Тернополь: Карт-бланш, 2005. — 486 с.

3. Бухгалтерский словарь / под ред. проф. Ф. Ф. Бутинца. — Житомир: ПП «Рута», 2001. — 224 с.

4. Дерий В.А. Затраты и доходы предприятия в системе учета и контроля: монография. — Тернополь: ТНЕУ, «Экономическая мысль», 2009. — 272 с.

5. Рогова Е.М. Финансовый менеджмент. Учебник и практикум / Е.М. Рогова, Е.А. Ткаченко. — М.: Юрайт, 2016. — 542 с.

6. Бочаров В.В. Корпоративные финансы / В.В. Бочаров, В.Е. Леонтьев. — СПб.: Питер, 2004. —592 с.

7. Ковалев В.В. Финансовый менеджмент: теория и практика: учебное пособие / В.В. Ковалев. — 3-е изд. — М.: Проспект, 2014. — 1104 с.

8. Годовой отчет ПАО «Северсталь» [Электронный ресурс]. — Режим доступа: www.severstal.com/files/14228/Severstal_AR%202015_Rus.pdf (дата обращения: 19-21.07.2017).

9. Воробьева Е.И. Методы финансового анализа для оценки состояния предприятий / Е.И. Воробьева, О.Г. Блажевич, Н.А. Кирильчук, Н.С. Сафонова // Научный вестник: финансы, банки, инвестиции. — 2016. — № 2 (35). — С. 5-13.

10. Алешина А.В. Совершенствование методики анализа доходов предприятий торговли / А.В. Алешина // Нефтяная смена. Энергия будущего: Сборник трудов II Всероссийской научно-практической конференции. — 2015. — Сибирь [Электронный ресурс]. — Режим доступа: conf.sffu-kras.ru/sites/mn2014/pdf/d01/s04/s04_002.pdf (дата обращения: 18.07.2017).

11. Блажевич О.Г. Сущность и классификация выручки от реализации / О.Г. Блажевич, Н.А. Кирильчук, В.В. Шальнева // Science Time. — 2017. — №1 (52). — С. 52-58.

12. Смирнов С.С. Сущность и классификация доходов предприятия / С.С. Смирнов, Е.И. Воробьева // Финансы и страхование: сборник трудов преподавателей, аспирантов, магистрантов, студентов. — Симферополь: ФГАОУ ВО «Крымский федеральный университет имени В.И. Вернадского», 2017. — С. 90-96.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ