Анализ НКО

Финансовое состояние – это совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов. Анализ финансового состояния некоммерческой организации показывает, по каким конкретным направлениям надо вести эту работу, дает возможность выявить наиболее важные аспекты и наиболее слабые позиции в финансовом состоянии организации.

Анализ финансового состояния организации начинается со сравнительного аналитического баланса. При этом выявляются важнейшие характеристики:

- общая стоимость имущества организации;

- стоимость иммобилизованных и мобильных средств;

- величина собственных и заемных средств организации и др.

Оценка данных сравнительного аналитического баланса – это, по сути, предварительный анализ финансового состояния, позволяющий судить о платежеспособности, кредитоспособности и финансовой устойчивости организации, характере использования финансовых ресурсов

| АКТИВ | 31.12.2017 | 31.12.2018 | 31.12.2019 | 31.12.2020 | 31.12.2021 | 31.12.2022 | Отклонение 31.12.2022 от 31.12.2017 | |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||||||

| Все виды нематериальных активов (с.1110+..+с.1140) | знач. | |||||||

| Основные средства (с.1150) | знач. | 3598 | 6515 | 5136 | 3734 | 2261 | 1344 | -2254 |

| измен. | 2917 | -1379 | -1402 | -1473 | -917 | x | ||

| Долгосрочные финансовые вложения (с.1160+с.1170) | знач. | 343 | 343 | 343 | -343 | |||

| измен. | -343 | x | ||||||

| Прочие (с.1180+с.1190) | знач. | |||||||

| Итого внеоборотные активы (с.1100) | знач. | 3941 | 6858 | 5479 | 3734 | 2261 | 1344 | -2597 |

| измен. | 2917 | -1379 | -1745 | -1473 | -917 | x | ||

| II. ОБОРОТНЫЕ АКТИВЫ | ||||||||

| Запасы (с.1210+с.1220) | знач. | |||||||

| Дебиторская задолженность (с.1230) | знач. | 170 | 6241 | 17075 | 15634 | 14485 | 4148 | 3978 |

| измен. | 6071 | 10834 | -1441 | -1149 | -10337 | x | ||

| Краткосрочные финансовые вложения (с.1240) | знач. | |||||||

| Денежные средства (с.1250) | знач. | 33332 | 49773 | 7384 | 39826 | 69597 | 75317 | 41985 |

| измен. | 16441 | -42389 | 32442 | 29771 | 5720 | x | ||

| Прочие оборотные активы (с.1260) | знач. | 38 | 25 | 0 | ||||

| измен. | 38 | -13 | -25 | x | ||||

| Итого оборотные активы (с.1200) | знач. | 33502 | 56014 | 24459 | 55498 | 84107 | 79465 | 45963 |

| измен. | 22512 | -31555 | 31039 | 28609 | -4642 | x | ||

| ИМУЩЕСТВО, всего (с.1600) | знач. | 37443 | 62872 | 29938 | 59232 | 86368 | 80809 | 43366 |

| измен. | 25429 | -32934 | 29294 | 27136 | -5559 | x | ||

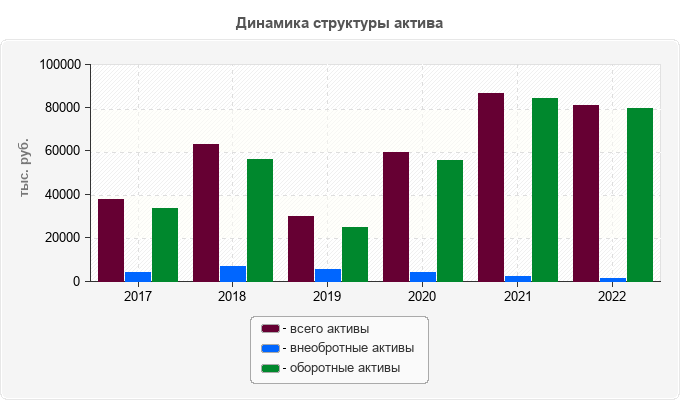

Анализ активов баланса показал, что общая величина активов (имущества) НЕКОММЕРЧЕСКАЯ ОРГАНИЗАЦИЯ "ВСЕРОССИЙСКАЯ АССОЦИАЦИЯ РЫБОПРОМЫШЛЕННИКОВ" к концу анализируемого периода на 31.12.2022 значительно увеличилась по сравнению с начальным уровнем. По сравнению с данными на 31.12.2017 активы и валюта баланса выросли на 115,82%, что в абсолютном выражении составило 43366 тыс. руб. Таким образом, в последнем отчетном периоде актив баланса и валюта баланса находятся на уровне 80809 тыс. руб. В значительной степени это произошло за счет увеличения денежных средств. За прошедший анализируемый период их рост составил 41985 тыс. руб. или 125.96%, и уже на конец анализируемого периода значение денежных средств достигло 75317 тыс. руб.

В общей структуре имущества внеобротные активы, величина которых на 31.12.2017 г. составляла 3941 тыс. руб., сократились на 2597 тыс. руб. (темп снижения составил 65,9%,) и на 31.12.2022 г. их величина достигла 1344 тыс. руб., что составило 1,66% от общей структуры имущества. Величина оборотных активов, составлявшая на 31.12.2017 г. 33502 тыс. руб., возросла на 45963 тыс. руб. (темп прироста составил 137,195%), и на 31.12.2022 г. их величина достигла 79465 тыс. руб. Это составило 98,34% от общей структуры имущества. Рост доли оборотных активов в стоимости имущества свидетельствует о повышение мобильности совокупных активов.

В структуре внеобротных активов наибольшее изменение было вызвано уменьшением на 62.65% величины основных средств по сравнению с базовым начальным периодом.

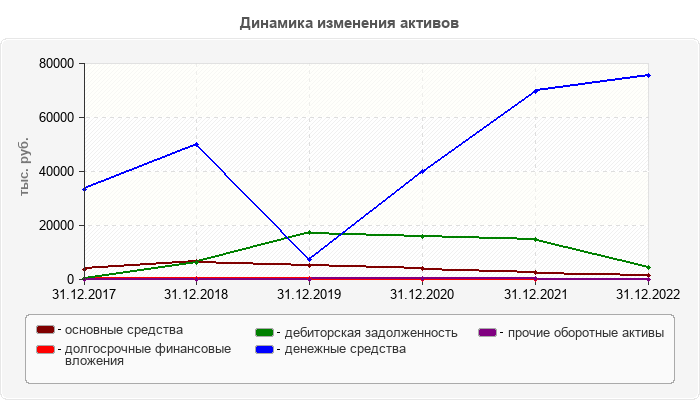

Стоимость основных средств за исследуемый период сократилась на 2254 тыс. руб. и составила 1344 тыс. руб. Значительное выбытие основных средств произошло с 31.12.2020 по 31.12.2021 года, когда стоимость имущества сократилась на 1473 тыс. руб. и составила 2261 тыс. руб. Наименьшего значения 1344 тыс. руб. стоимость основных средств достигла 31.12.2022 года.

В период 31.12.2017 года по 31.12.2022 года произошло уменьшение на 343 тыс. руб. долгосрочных финансовых вложений, что может способствовать вовлечению финансовых средств в основную деятельность организации и улучшению ее финансового состояния

Рост оборотных активов на конец анализируемого периода обеспечивался в большей степени увеличением денежных средств на 125.96% по сравнению с базовым начальным периодом .

Дебиторская задолженность в анализируемом периоде возросла на 3978 тыс. руб., что является негативным изменением и может быть вызвано проблемами, связанными с оплатой продукции (работ, услуг). Заметное увеличение в сумме 10834 тыс. руб. произошло в период с 31.12.2018 года по 31.12.2019 года. Уровень дебиторской задолженности в составе оборотных активов составил по состоянию на 31.12.2017 года - 0,51%, а по состоянию на 31.12.2022 года - 5,22%

За период с 31.12.2017 года по 31.12.2022 года оборотные активы организации за счет роста дебиторской задолженности увеличились на 3978 тыс. руб.

Сумма свободных денежных средств в организации за период с 31.12.2017 года по 31.12.2022 года возросла на 41985 тыс. руб. и составила 75317 тыс. руб.

Анализ пассивов проводится в целях выявления внутрихозяйственных резервов обеспечения восстановления платежеспособности, выявления обязательств, которые могут быть оспорены или прекращены, выявления возможности проведения реструктуризации сроков выполнения обязательств.

| ПАССИВ | 31.12.2017 | 31.12.2018 | 31.12.2019 | 31.12.2020 | 31.12.2021 | 31.12.2022 | Отклонение 31.12.2022 от 31.12.2017 | |

| III. ЦЕЛЕВОЕ ФИНАНСИРОВАНИЕ | ||||||||

| Паевой фонд (с.1310) | знач. | 11 | -11 | |||||

| измен. | -11 | x | ||||||

| Целевой капитал (с.1320) | знач. | |||||||

| Целевые средства (с.1350) | знач. | 22349 | 27906 | 57534 | 86191 | 80462 | 80462 | |

| измен. | 22349 | 5557 | 29628 | 28657 | -5729 | x | ||

| Фонд недвижимого и особо ценного недвижимого имущества (с.1360) | знач. | |||||||

| Резервный и иные целевые фонды (с.1370) | знач. | 178 | -178 | |||||

| измен. | -178 | x | ||||||

| Итого целевое финансирование (с.1300) | знач. | 189 | 22349 | 27906 | 57534 | 86191 | 80462 | 80273 |

| измен. | 22160 | 5557 | 29628 | 28657 | -5729 | x | ||

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||||

| Заемные средства (с.1410) | знач. | |||||||

| Прочие заемные средства (с.1420+..+с.1450) | знач. | |||||||

| Итого долгосрочные обязательства (с.1400) | знач. | |||||||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||||

| Займы и кредиты (с.1510) | знач. | 32968 | 33031 | -32968 | ||||

| измен. | 63 | -33031 | x | |||||

| Кредиторская задолженность (с.1520) | знач. | 4286 | 7492 | 2032 | 1698 | 177 | 347 | -3939 |

| измен. | 3206 | -5460 | -334 | -1521 | 170 | x | ||

| Доходы будущих периодов (с.1530) | знач. | |||||||

| Резервы предстоящих расходов и под условные обязательства (с.1540) | знач. | |||||||

| Прочие краткосрочные пассивы (с.1550) | знач. | |||||||

| Итого краткосрочные обязательства (с.1500) | знач. | 37254 | 40523 | 2032 | 1698 | 177 | 347 | -36907 |

| измен. | 3269 | -38491 | -334 | -1521 | 170 | x | ||

| ИСТОЧНИКИ ИМУЩЕСТВА, всего (с.1700) | знач. | 37443 | 62872 | 29938 | 59232 | 86368 | 80809 | 43366 |

| измен. | 25429 | -32934 | 29294 | 27136 | -5559 | x | ||

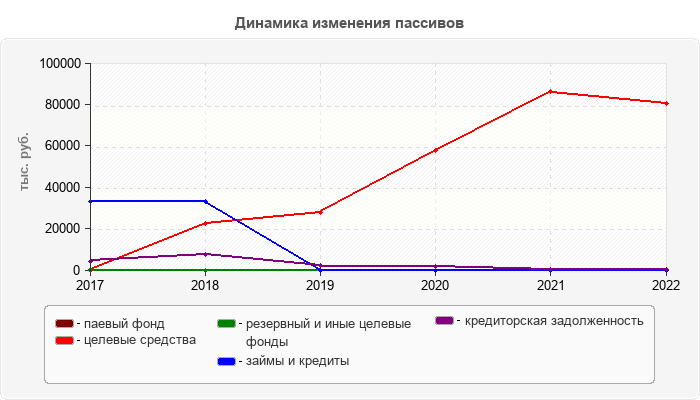

Увеличение в анализируемом периоде величины пассивов произошло за счет роста целевого финансирования, что в свою очередь способствует росту финансовой устойчивости организации. Как видно из приведенной диаграммы, пассив баланса по состоянию на 31.12.2022 г. состоит из целевого финансирования, краткосрочных обязательств. При этом целевое финансирование составляет 99,57% от общей стоимости источников имущества организации, удельный вес краткосрочных обязательств равен 0,43%.

На конец анализируемого периода 31.12.2022 г. целевое финансирование организации составило 80462 тыс. руб. В течение анализируемого периода наблюдался значительный рост целевого финансирования на 80273 тыс. руб. или на 42472,49%. Максимальной величины в 86191 тыс. руб. целевое финансирование достигало на 31.12.2017 г. В конце анализируемого периода в составе целевого финансирования организации выделяются целевые средства.

Паевый фонд организации за исследуемый период снизился на 11 тыс. руб. и составил 0 тыс. руб. По статье баланса «Целевые средства» отражаются неиспользованные на отчетную дату целевые средства, предназначенные для обеспечения некоммерческой организацией целей, ради которых она создана, и соответствующую этим целям. В балансе организации целевые средства за исследуемый период возросли на 80462 тыс. руб. и составили 80462 тыс. руб. Наибольшее увеличение целевых средств наблюдается в период с 31.12.2019 по 31.12.2020, при этом наибольшего значения за весь период стоимость целевых средств достигала 31.12.2021 и составила 86191 тыс. руб. Также в структуре баланса присутствует резервный и иные целевые фонды, стоимость которых сократилась на 178 тыс. руб. и составила 0 тыс. руб.

По строке 1510 баланса (Краткосрочные заемные обязательства) – сумма заемных средств на 31.12.2022 года сократилась по сравнению с положением на 31.12.2017 года на 32968 тыс. руб. и составила 0 тыс. руб.

Сумма кредиторской задолженности на 31.12.2022 года сократилась по сравнению с положением на 31.12.2017 года на 3939 тыс. руб. и составила 347 тыс. руб. Значительное снижение кредиторской задолженности на 5460 тыс. руб. произошло в период с 31.12.2018 года по 31.12.2019 года.

|

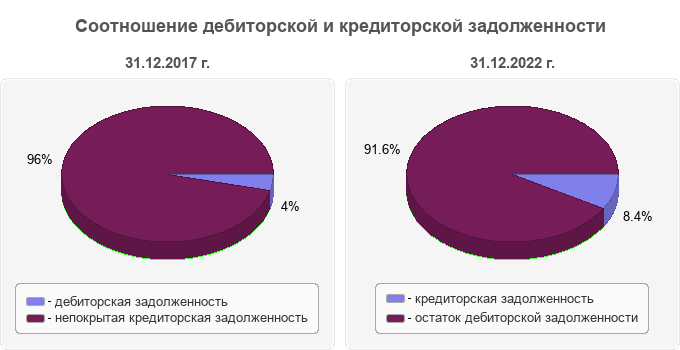

В исследуемом периоде произошло изменение соотношения дебиторской и кредиторской задолженности. На 31.12.2017 г. дебиторская задолженность составляла 3,97%, кредиторской задолженности, а на 31.12.2022 г. кредиторская задолженность составляла 8,37% дебиторской задолженности. При этом по состоянию на 31.12.2017 г. кредиторская задолженность была выше дебиторской на 2421,2%, а по состоянию на 31.12.2022 г. дебиторская задолженность превышала кредиторскую на 1095,4%. Таким образом, за исследуемый период увеличилось отвлечение средств из оборота предприятия, возросло косвенное кредитование средствами данной организации других предприятий. Организация несет убытки от обесценения дебиторской задолженности. Необходимо принять всевозможные меры по взысканию дебиторской задолженности в целях покрытия задолженности предприятия перед кредиторами.

Увеличение активов на 43366 тыс. руб. сопровождается одновременным снижением обязательств предприятия на 36907 тыс. руб. Так как платежеспособность зависит от покрытия обязательств предприятия его активами, можно утверждать, что вследствие того, что активы организации возросли, отношение текущих пассивов к текущим активам изменилось и повлекло значительное улучшение платежеспособности.

Углубленный анализ деятельности некоммерческой организации предполагает расчет системы аналитических коэффициентов, позволяющей получить представление о следующих сторонах деятельности организации:

- оценка имущественного состояния;

- оценка деловой активности (оборачиваемости);

- оценка эффективности деятельности некоммерческой организации.

Нет сведений о начисленном износе, а так же о движении основных средств. В связи с отсутствием в анализируемом периоде данных об основных средствах не предоставляется возможным провести оценку имущественного состояния организации.

Деловая активность – это результативность работы организации относительно величины авансированных ресурсов.

Деловая активность организации в финансовом аспекте проявляется, прежде всего, в скорости оборота его средств. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов оборачиваемости

| Наименование показателя | за 2017 | за 2018 | за 2019 | за 2020 | за 2021 | за 2022 | Изменение 2022 от 2017 |

Коэффициент общей оборачиваемости капитала | 2,609 | 1,619 | 1,161 | 1,751 | 1,26 | 0,89 | -1,719 |

Продолжительность оборота капитала, дни | 138 | 222 | 310 | 206 | 286 | 405 | 267 |

Коэффициент оборачиваемости оборотных средств | 2,907 | 1,814 | 1,339 | 1,952 | 1,314 | 0,909 | -1,998 |

Продолжительность оборота оборотных активов, дни | 124 | 198 | 269 | 184 | 274 | 396 | 272 |

Доля оборотных активов в общей величине капитала | 0,898 | 0,892 | 0,867 | 0,897 | 0,959 | 0,978 | 0,08 |

Фондоотдача, обороты | 30,241 | 16,06 | 9,251 | 17,6 | 30,598 | 41,26 | 11,019 |

Коэффициент общей оборачиваемости капитала показывает эффективность использования имущества, отражает скорость оборота (количество оборотов за период) всего капитала организации. Определяется как отношение сумм, поступивших из всех источников, к средней стоимости активов. Замедление оборачиваемости совокупного капитала произошло за счет замедления оборачиваемости мобильных средств. При этом продолжительность нахождения капитала в активах организации возросла на 267 дн. и составила за 2022 г. 405 дн. Наибольшего значения коэффициент общей оборачиваемости капитала 2,609 достигал в 2017 г, а наименьшего значения 0.89 дн. - в 2022 г.

Коэффициент оборачиваемости мобильных средств показывает скорость оборота всех оборотных средств организации (как материальных, так и денежных). Продолжительность оборота мобильных средств возросла на 272 дн. Величина дополнительно привлекаемых в оборот оборотных средств в результате замедления оборачиваемости составила 56191,4 тыс. руб. Максимального значения коэффициент оборачиваемости мобильных средств 2,907 достиг в 2017 г, а минимального значения 0.909 дн. - в 2022 г.

Фондоотдача – отношение суммы поступивших средств из всех источников за год к средней стоимости основных средств в течение года, и в зависимости от этого определяется степень их использования или эффективность. Т.е чем значение фондоотдачи выше, тем эффективнее используются в организации его основные средства. Фондоотдача за исследуемый период возросла на 11,019 тыс. руб. и составила 41,26 тыс. руб. Рост фондоотдачи свидетельствует о повышении эффективности использования основных средств и оценивается как положительная тенденция. Значительное увеличение фондоотдачи произошло в период с 31.12.2020 года по 31.12.2021 года, когда эффективность основных средств увеличилась на 12,998 оборота и составила 41,26 оборота. Максимального значения в 41,26 оборота фондоотдача достигла в 2022 г.

| Наименование показателя | за 2017 | за 2018 | за 2019 | за 2020 | за 2021 | за 2022 | Изменение 2022 от 2017 |

Коэффициент оборачиваемости средств в расчетах | 162,961 | 25,334 | 4,622 | 4,773 | 6,09 | 7,983 | -154,978 |

Срок оборачиваемости средств в расчетах, дни | 2,2 | 14,2 | 77,9 | 75,4 | 59,1 | 45,1 | 42,9 |

Оборачиваемость кредиторской задолженности, обороты | 25,051 | 13,79 | 11,316 | 41,854 | 97,831 | 283,859 | 258,808 |

Период погашения кредиторской задолженности, дни | 14,4 | 26,1 | 31,8 | 8,6 | 3,7 | 1,3 | -13,1 |

Коэффициент оборачиваемости средств в расчетах характеризует расширение или снижение коммерческого кредита, предоставляемого организацией, а срок оборачиваемости средств в расчетах показывает средний срок погашения дебиторской задолженности. Увеличение к концу анализируемого периода срока расчетов с дебиторами на 42,9 дн. привело к привлечению в оборот дополнительные свободных денежных средств в результате оттока денежных средств за счет замедления оборачиваемости дебиторской задолженности на 154,978 оборота.

Коэффициент оборачиваемости кредиторской задолженности (Д25) отражает расширение или снижение коммерческого кредита, предоставляемого организации, а срок оборачиваемости кредиторской задолженности показывает средний срок возврата долгов организацией по текущим обязательствам. Дополнительный отток денежных средств организации возник в связи с сокращением срока погашения кредиторской задолженности на 13.1 дн. Это говорит о сокращении объема финансирования, связанного с уменьшением срока кредитования, что и изменяет величину оттока денежных средств. Однако данная ситуация может привести к ложному снижению платежеспособности и ликвидности организации. В течение всего анализируемого периода максимальный срок погашения кредиторской задолженности 31.8 дн. наблюдался в 2019 г., а минимальный 1.3 дн. - в 2022 г.

Финансовая устойчивость – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внешней и внутренней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска. В некоммерческих организациях уставный капитал отсутствует, а получение прибыли не является целью. Поэтому для некоммерческих организаций понятие финансовой устойчивости не такое как для коммерческих, так как устойчивости можно достичь, опираясь только на собственные средства.

Коэффициент финансовой устойчивости НКО рассчитывается по формуле

где

В – величина фондов и средств целевого назначения;

Сзаем – сумма заемных средств на конец (начало) года;

И – величина износа основных средств на конец (начало) года;

Б – валюта баланса на конец года;

| Наименование показателя | 31.12.2017 | 31.12.2018 | 31.12.2019 | 31.12.2020 | 31.12.2021 | 31.12.2022 | Изменение 31.12.2022 от 31.12.2017 |

Коэффициент финансовой независимости (автономии) | 0,005 | 0,355 | 0,932 | 0,971 | 0,998 | 0,996 | 0,991 |

Коэффициент капитализации (финансового риска) | 197,111 | 1,813 | 0,073 | 0,03 | 0,002 | 0,004 | -197,107 |

Коэффициент финансирования | 0,005 | 0,552 | 13,733 | 33,883 | 486,955 | 231,879 | 231,874 |

Коэффициент финансовой устойчивости | -0,99 | -0,289 | 0,864 | 0,943 | 0,996 | 0,991 | 1,981 |

Коэффициент автономии (финансовой независимости) показывает долю активов, которые обеспечиваются величиной фондов и средств целевого назначения, и определяется как отношение величины фондов и средств целевого назначения к сумме активов организации. Рекомендуемое значение коэффициента финансовой независимости должно быть более 0,5. Максимального значения - 0,998 коэффициент автономии достигал на 31.12.2021 г., а наименьшего значения 0,005 на 31.12.2017 г. Уровень коэффициента автономии за анализируемый период значительно возрос (на 0,991) и составил 0,996. Рост показателя свидетельствует об увеличении финансовой независимости, повышает гарантии погашения организацией своих обязательств и расширяет возможность привлечения средств со стороны.

За анализируемый период с 31.12.2017 г. по 31.12.2022 г. величина коэффициента финансовой устойчивости выросла на 198,1 пунктов и составила 99,1%. Это говорит о росте возможностей НКО НЕКОММЕРЧЕСКАЯ ОРГАНИЗАЦИЯ "ВСЕРОССИЙСКАЯ АССОЦИАЦИЯ РЫБОПРОМЫШЛЕННИКОВ" обеспечивать основную деятельность некоммерческой организации в соответствии с ее целями.

Следует отметить, что важнейшими резервами в повышении финансовой устойчивости некоммерческих организаций являются:

− формирование финансовой политики, соответствующей специфике деятельности организации;

− разработка процедур финансового планирования, позволяющих диверсифицировать источники финансовых ресурсов и направления их использования с целью получения дополнительных доходов при реализации уставных целей;

− совершенствование системы финансово-организационных отношений по поддержке общественно значимых проектов на федеральном и региональном уровне.

Цель деятельности некоммерческой организации не может быть «привязана» к критерию экономической результативности и нуждается в ориентации на общественное назначение – удовлетворение потребности в общественных благах. Для некоммерческой организации эффективность деятельности можно определить как относительный эффект, результативность целевого проекта или программы. Поскольку основной итог деятельности некоммерческой организации – количество потребителей некоммерческих услуг, а значительную часть поступлений в некоммерческую организацию составляют целевые поступления, то показатель эффективности деятельности некоммерческой организации можно рассчитать по формуле

где

Ф – сумма поступивших средств из всех источников за год;

Р – расходы по проекту.

Данный показатель удовлетворяет общим требованиям, предъявляемым к показателю эффективности. Учтен полезный эффект (результат) деятельности некоммерческой организации в виде общей суммы поступлений по отношению к целевым расходам. Соотносимые величины выражены в стоимостной форме, следовательно, соблюдено требование размерности, что делает его универсальным для сопоставления результатов деятельности различных некоммерческих организаций.

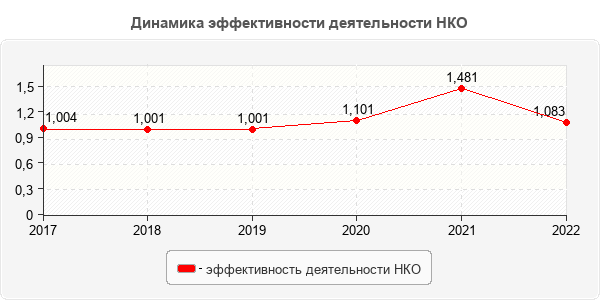

| Наименование показателя | за 2017 | за 2018 | за 2019 | за 2020 | за 2021 | за 2022 | Изменение 2022 от 2017 |

Эффективность деятельности некоммерческой организации | 1,004 | 1,001 | 1,001 | 1,101 | 1,481 | 1,083 | 0,079 |

В рассматриваемом случае в течение всего анализируемого периода отмечается рост эффективности деятельности некоммерческой организации на 7,9%, что, несомненно, является положительным результатом. Максимальная эффективность деятельности некоммерческой организации 148,1% наблюдалась в 2021 г., а минимальная 100,1% - в 2018 г.

Эффективность деятельности НКО может характеризовать ее позиция (изменение позиции) в независимом рейтинге некоммерческих организаций соответствующего профиля, организаторами которых выступают рейтинговые агентства, средства массовой информации, органы управления образованием, социологические центры и т.п.

Согласно отчета о финансовых результатах организация НЕКОММЕРЧЕСКАЯ ОРГАНИЗАЦИЯ "ВСЕРОССИЙСКАЯ АССОЦИАЦИЯ РЫБОПРОМЫШЛЕННИКОВ" в течение анализируемого периода получала проценты к получению, прочие доходы, доходы от участия в других организациях, т.е. имело место ведение коммерческой деятельности, в связи с чем были рассчитаны основные показатели доходности и рентабельности.

| Наименование показателя | Код строки | за 2017 | за 2018 | за 2019 | за 2020 | за 2021 | за 2022 | Изменение 2022 от 2017 |

Доходы от участия в других организациях | 2310 | 227 | -227 | |||||

Проценты к получению | 2320 | 7 | 69 | 49 | -7 | |||

Прочие доходы | 2340 | 12 | 6 | 0 | ||||

Прочие расходы | 2350 | 139 | 69 | 46 | -139 | |||

Прибыль (убыток) до налогообложения | 2300 | 95 | 3 | 12 | 6 | -95 | ||

Прочее | 2460 | -1 | 0 | |||||

Чистая прибыль (убыток) | 2400 | 95 | 3 | 11 | 6 | -95 |

На протяжении анализируемого периода коммерческая деятельность организации получала чистую прибыль, величина которой за 2022 г. составляла 0 тыс. руб. Имеет место ее снижение относительно 2017 года на 95 тыс. руб. или -100%. Наибольшее значение 95 тыс. руб. чистой прибыли наблюдалось за 2017 г.

| Наименование показателя | за 2017 | за 2018 | за 2019 | за 2020 | за 2021 | за 2022 | Изменение 2022 от 2018 |

Доходность продаж | x | x | x | x | x | x | x |

Доходность совокупных расходов | 1,683 | 1 | 1,065 | x | x | x | -1,683 |

Рентабельность совокупных активов | 0,004 | 0 | 0 | 0 | 0 | 0 | -0,004 |

Рентабельность продаж | x | x | x | x | x | x | x |

Чистая рентабельность | x | x | x | x | x | x | x |

Доходность продаж (самоокупаемость) характеризует способность предприятия покрывать (возмещать) текущие затраты по себестоимости проданных товаров за счет выручки от продаж, поступившей на расчетный счет предприятия. утверждать, что на предприятии соблюдается принцип самоокупаемости, можно, если значение коэффициента самоокупаемости будет равно или больше единицы. В течение всего исследуемого периода в организации отсутствует выручка в связи с чем значение доходности продаж равно нулю. Таким образом, по состоянию на 31.12.2022 г. организация не способна перекрывать свои текущие расходы за счет доходов от реализации продукции.

Доходность совокупных расходов - уровень дохода, приходящегося на каждый рубль величины совокупных расходов организации. В начале анализируемого периода она была равна 1,683 руб. В конце - организация не осуществляла каких-либо видов расходных операций.

Рентабельность совокупных активов характеризует эффективность использования всего имущества организации и рассчитывается как отношение чистой прибыли к сумме активов. Снижение к концу анализируемого периода показателя до нулевого уровня свидетельствует о необходимости внедрения более эффективной экономической политики, и в целом оценивается отрицательно.

Рентабельность продаж характеризует эффективность предпринимательской деятельности: сколько прибыли имеет организация с рубля продаж. Валовая рентабельность отражает величину валовой прибыли, приходящейся на рубль выручки от продаж. В течение всего анализируемого периода долю прибыли в выручке определить невозможно в связи с отсутствием доходов от продажи продукции (работ, услуг).

Чистая рентабельность продаж показывает величину чистой прибыли, которую получит организация на единицу выручки. Этот показатель характеризует эффективность всей деятельности предприятия. В течение всего анализируемого периода чистую рентабельность продаж рассчитать невозможно в связи с отсутствием доходов от продажи продукции (работ, услуг).

| Наименование показателя | Значение | за 2017 | за 2018 | за 2019 | за 2020 | за 2021 | за 2022 | Отклонение 2022 от 2017 |

| Остаток средств на начало (с.6100) | значение, | 39826 | 69596 | 69596 | ||||

| изменение, | 39826 | 29770 | x | |||||

| изменение, % | 74,75 | x | ||||||

| Поступило средств | ||||||||

| Членские взносы (с.6215) | значение, | 55743 | 81140 | 53840 | 78045 | 91705 | 74366 | 18623 |

| изменение, | 25397 | -27300 | 24205 | 13660 | -17339 | x | ||

| изменение, % | 45,561 | -33,646 | 44,957 | 17,503 | -18,907 | x | ||

| Прочее (с.6250) | значение, | 6 | 5 | 5 | ||||

| изменение, | 6 | -1 | x | |||||

| изменение, % | -16,667 | x | ||||||

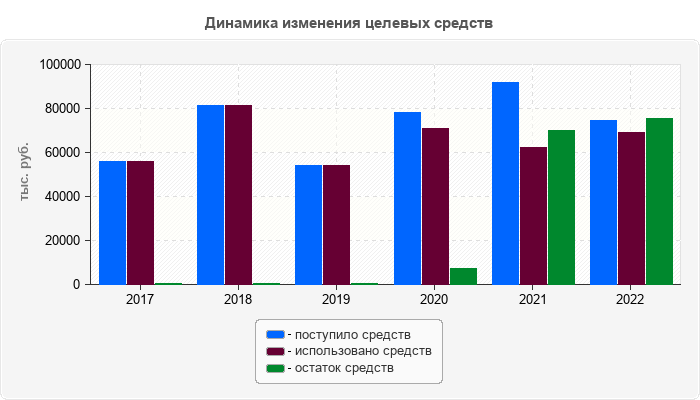

| Всего поступило средств (с.6200) | значение, | 55743 | 81140 | 53840 | 78045 | 91711 | 74371 | 18628 |

| изменение, | 25397 | -27300 | 24205 | 13666 | -17340 | x | ||

| изменение, % | 45,561 | -33,646 | 44,957 | 17,51 | -18,907 | x | ||

К концу анализируемого периода имел место рост поступлений целевых средств для достижения основных целей деятельности организации НЕКОММЕРЧЕСКАЯ ОРГАНИЗАЦИЯ "ВСЕРОССИЙСКАЯ АССОЦИАЦИЯ РЫБОПРОМЫШЛЕННИКОВ" на 18628 тыс. руб. или 33,4%., что свидетельствует об увеличении финансирования НКО. Максимального значения 91711 тыс. руб. поступления достигали в 2021 г., а наименьшего значения 53840 тыс. руб. в 2019 г. На конец анализируемого периода в структуре поступивших целевых средств наибольшую величину занимают членские взносы размером 74366 тыс. руб., а наименьшую величину - прочие поступления размером 5 тыс. руб.

| Наименование показателя | Значение | за 2017 | за 2018 | за 2019 | за 2020 | за 2021 | за 2022 | Отклонение 2022 от 2017 |

| Использовано средств | ||||||||

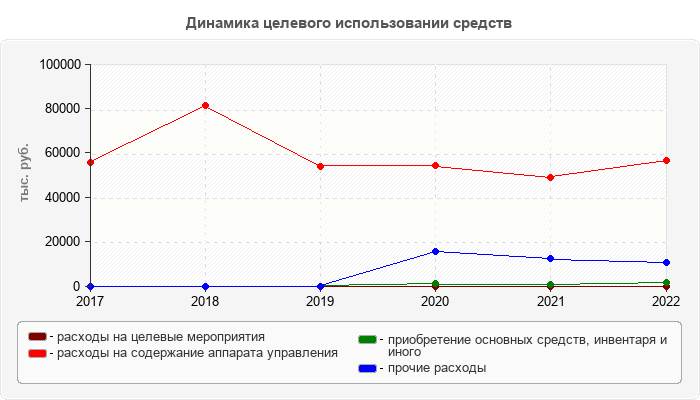

| Расходы на содержание аппарата управления (с.6320) | значение, | 55743 | 81140 | 53840 | 54270 | 48976 | 56374 | 631 |

| изменение, | 25397 | -27300 | 430 | -5294 | 7398 | x | ||

| изменение, % | 45,561 | -33,646 | 0,799 | -9,755 | 15,105 | x | ||

| • расходы, связанные с оплатой труда (включая начисления) (с.6321) | значение, | 25822 | 31288 | 30978 | 31782 | 34508 | 38210 | 12388 |

| изменение, | 5466 | -310 | 804 | 2726 | 3702 | x | ||

| изменение, % | 21,168 | -0,991 | 2,595 | 8,577 | 10,728 | x | ||

| • выплаты, не связанные с оплатой труда (с.6322) | значение, | 28 | 28 | |||||

| изменение, | 28 | x | ||||||

| изменение, % | x | |||||||

| • расходы на служебные командировки и деловые поездки (с.6323) | значение, | 1813 | 2769 | 2181 | 2181 | |||

| изменение, | 1813 | 956 | -588 | x | ||||

| изменение, % | 52,73 | -21,235 | x | |||||

| • содержание помещений, зданий, автомобильного транспорта (с.6324) | значение, | 1130 | 1178 | 1387 | 1387 | |||

| изменение, | 1130 | 48 | 209 | x | ||||

| изменение, % | 4,248 | 17,742 | x | |||||

| • прочие (с.6326) | значение, | 29921 | 49852 | 22862 | 19545 | 10521 | 14568 | -15353 |

| изменение, | 19931 | -26990 | -3317 | -9024 | 4047 | x | ||

| изменение, % | 66,612 | -54,14 | -14,509 | -46,17 | 38,466 | x | ||

| Приобретение основных средств, инвентаря и иного (с.6330) | значение, | 1116 | 712 | 1784 | 1784 | |||

| изменение, | 1116 | -404 | 1072 | x | ||||

| изменение, % | -36,201 | 150,562 | x | |||||

| Прочие (с.6350) | значение, | 15500 | 12253 | 10492 | 10492 | |||

| изменение, | 15500 | -3247 | -1761 | x | ||||

| изменение, % | -20,948 | -14,372 | x | |||||

| Всего использовано средств (с.6300) | значение, | 55743 | 81140 | 53840 | 70886 | 61941 | 68650 | 12907 |

| изменение, | 25397 | -27300 | 17046 | -8945 | 6709 | x | ||

| изменение, % | 45,561 | -33,646 | 31,66 | -12,619 | 10,831 | x | ||

| Остаток средств на конец (с.6400) | значение, | 7159 | 69596 | 75317 | 75317 | |||

| изменение, | 7159 | 62437 | 5721 | x | ||||

| изменение, % | 872,147 | 8,22 | x | |||||

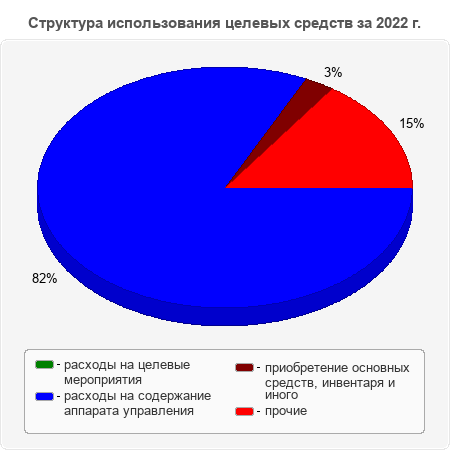

В течении всего анализируемого периода наблюдалось увеличение на 12907 тыс. руб. или 23,2% использование целевых средств в деятельности организации НЕКОММЕРЧЕСКАЯ ОРГАНИЗАЦИЯ "ВСЕРОССИЙСКАЯ АССОЦИАЦИЯ РЫБОПРОМЫШЛЕННИКОВ", таким образом, деловая активность НКО растет. Наибольшей величины использование средств в размере 81140 тыс. руб. достигло в 2018 г., а наименьшей в размере 53840 тыс. руб. - в 2019 г. В конце анализируемого периода в структуре использованных целевых средств в 2022 г. наибольшую величину 56374 тыс. руб. занимают расходы на содержание аппарата управления (среди которых преобладают расходы, связанные с оплатой труда (включая начисления) величиной 38210 тыс. руб.), а наименьшую величину - приобретение основных средств, инвентаря и иного имущества размером 1784 тыс. руб.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ