Финансовый цикл и рентабельность активов российских компаний пищевой промышленности: эмпирический анализ взаимосвязи

К.А. Бойко,

Е.М. Рогова

Национальный исследовательский университет

«Высшая школа экономики»,

Российская Федерация, 190008,

Санкт-Петербург, ул. Союза Печатников, 16

Санкт-Петербургский государственный университет,

Вестник СПбГУ. Менеджмент.

№1 2016

Статья посвящена выявлению связи между управленческими решениями в области оборотного капитала и рентабельностью активов компаний пищевой промышленности в России. В качестве критерия эффективности управления оборотным капиталом выбрана длительность финансового цикла. Изучена взаимосвязь длительности финансового цикла как в целом, так и поэлементно и показателей рентабельности активов и текущей ликвидности предприятий. Выбор отрасли обусловлен ее значимостью для экономики страны, а также большой ролью управления оборотным капиталом в обеспечении роста доходности предприятий пищевой промышленности.

Исследование проведено методом регрессионного анализа на выборке из 282 компаний за 2009-2013 гг. Установлена обратная зависимость между длительностью финансового цикла и его элементов и рентабельностью активов компаний. Также выделен интервал значений финансового цикла, к которому должны стремиться предприятия пищевой промышленности для обеспечения своих долгосрочных и краткосрочных финансовых целей управления.

ВВЕДЕНИЕ

Взаимосвязь управления оборотным капиталом и доходности компании интуитивно понятна и достаточно хорошо изучена в литературе. Решения в области управления оборотным капиталом оказывают влияние на величину финансового цикла. Компании могут повысить доходность, сокращая время финансового цикла оборотного капитала [Deloof, 2003; Kaddumi, Ramadan, 2012]. Однако результаты проведенного в эмпирических исследованиях анализа взаимосвязи отдельных компонентов финансового цикла и доходности компании неоднозначны. Если исследователи установили значимую обратную связь между периодом оборачиваемости запасов, периодом оборачиваемости дебиторской задолженности и доходностью компании, то зависимость между периодом оборачиваемости кредиторской задолженности и доходностью не столь однозначна, хотя логично предположить наличие прямой связи между этими показателями. Однако во многих работах был получен противоположный результат [Raheman, Nasr, 2007; Ganesan, 2007]. Это обстоятельство делает вопрос об эффективном (позволяющем компании повышать рентабельность при увеличении объемов производства и реализации продукции) управлении оборотным капиталом актуальным, поскольку неверно выбранные ориентиры могут привести к росту себестоимости и заемных ресурсов, снижению доходности и платежеспособности предприятия. Под управлением оборотным капиталом в рамках данной статьи понимается целенаправленное изменение его величины и структуры, соответствующее задачам развития компании.

При исследовании проблемы эффективного управления оборотным капиталом необходимо учитывать отраслевую специфику. В зависимости от отрасли экономики, в которой функционирует компания, влияние оборотного капитала и его отдельных компонентов на доходность компании может быть разным [Волков, Никулин, 2012; Гаранина, Петрова, 2015; Lind et al., 2014]. Отраслевые различия при оценке взаимосвязи периодов оборачиваемости компонентов оборотного капитала и доходности компаний означают, что в зависимости от отраслевой принадлежности компаниям необходимо принимать различные решения по управлению оборотным капиталом. Кроме того, необходимо учитывать, что управление оборотным капиталом имеет для различных групп компаний разное стратегическое значение. Для малых компаний управление оборотным капиталом позволяет решать задачи выживания, а для крупных — роста доходности.

В настоящей работе в качестве объекта исследования выбраны предприятия пищевой промышленности. Это обусловлено рядом причин. Во-первых, это стратегически важная отрасль экономики, обеспечивающая безопасность и качество жизни населения. Во-вторых, пищевая промышленность — один из лидеров по выпуску промышленной продукции в России. Как и другие отрасли экономики, пищевая промышленность в 2013 г. функционировала в условиях замедления темпов экономического роста, а с 2014 г. российские компании пищевой промышленности стали испытывать последствия введения западных санкций и продовольственного эмбарго. Это является серьезным ограничением для дальнейшего развития компаний и существенно влияет на их финансовую стабильность, требуя принятия эффективных управленческих решений.

Цель статьи — исследование взаимосвязи управленческих решений в области оборотного капитала, влияющих на величину финансового цикла, и доходности активов компаний пищевой промышленности.

Статья имеет следующую структуру. Сначала обсуждаются цели управления оборотным капиталом и показатели, характеризующие его эффективность. Затем рассматриваются результаты эмпирических исследований, посвященных выявлению взаимосвязи управленческих решений в области оборотного капитала и доходности компании. Далее анализируются особенности отрасли, являющейся объектом исследования, — пищевой промышленности. На основе изученной литературы и особенностей отрасли выдвигаются гипотезы исследования. Рассматриваются вопросы формирования выборки, построения эконометрических моделей, тестируются гипотезы и обсуждаются результаты, а также приводятся практические рекомендации по их применению в управлении оборотным капиталом компаний пищевой промышленности.

Управление оборотным капиталом: цели и показатели

Под оборотным капиталом понимается сумма средств, инвестированных в текущие операции компании, за вычетом текущих обязательств [Волков, Никулин, 2012]. В широком смысле оборотный капитал представляет собой разность между текущими активами и текущими обязательствами компании.

Управление оборотным капиталом — значимая часть финансового менеджмента, связанная с планированием, изменениями и контролем размера и структуры, а также соотношения оборотных активов компании с источниками их финансирования. Нерациональные вложения в оборотные активы могут негативно повлиять на деятельность компании, создать дефицит денежных средств и вынудить компанию использовать дорогостоящие источники финансирования.

К. Зейдман [Seidman, 2004], анализируя существующие подходы к управлению оборотным капиталом в практике различных компаний, выделил четыре основные группы целей управления: во-первых, обеспечение непрерывного финансирования оборотных активов, необходимое для покрытия текущих расходов (начисление заработной платы, формирование запасов и др.); во-вторых, финансирование дополнительных потребностей компании, которые возникают в «пиковые» моменты операционного цикла (например, во время сезонных колебаний). Дополнительные денежные средства в этом случае необходимы для оплаты поставок сырья и материалов, предшествующих периоду высокой деловой активности. В-третьих, поддержание устойчивого роста объема продаж компании. Наконец, в-четвертых, совершенствование внутренних бизнес-процессов и обеспечения конкурентоспособности. В условиях высокой конкуренции на рынке компания должна обеспечивать непрерывную интеграцию всех процессов и видов деятельности. Это означает, что она будет больше нуждаться в покрытии мелких расходов, имеющих повторяющийся характер, чем в нечастых крупных инвестициях. Такие расходы могут финансироваться именно за счет оборотного капитала [Kim, Mauer, Sherman, 1998].

В финансовой литературе управлению оборотным капиталом уделяется большое внимание. К. Смит [Smith, 1980] одним из первых установил, что решения в области управления оборотным капиталом непосредственно влияют на доходность и уровень риска, а соответственно, и на стоимость компании в целом. При этом управление оборотным капиталом рассматривается с учетом повышения доходности компании при соблюдении допустимого уровня ликвидности [Samiloglo, Demirgune§, 2008] либо поддержания ее платежеспособности [Peel, Wilson, 1996].

С позиций ценностно-ориентированного менеджмента решения в области оборотного капитала, связанные с инвестированием в те или иные его компоненты, поиском оптимального соотношения между оборотными активами и источниками их краткосрочного финансирования, должны обеспечивать достижение основной цели компании — рост ее ценности [Belt, Smith, 1991], т. е. повышение ее рентабельности. В краткосрочном плане в текущей деятельности компании необходимо генерировать такой объем денежных средств, который обеспечивал бы достаточный уровень ее платежеспособности. При этом компании часто приходится выбирать между рентабельностью и ликвидностью с тем, чтобы, пытаясь совместить цели динамичного развития и стремление генерировать достаточно денежных средств, оставаться платежеспособной [Гаранина, Петрова, 2015].

Отметим, что в ряде случаев краткосрочный аспект управления оборотным капиталом является приоритетным [Волков, Никулин, 2012]. Компания на стадии роста в ходе активной инвестиционной деятельности может столкнуться со значительным падением показателей текущей эффективности и с проблемами обеспечения платежеспособности. Не решив текущих проблем управления оборотным капиталом, она может просто не выжить, не говоря уже о достижении долгосрочных целей развития [Smith, 1980].

Достаточный уровень ликвидности (способность гасить кредиторскую задолженность) — одна из важнейших характеристик стабильной деятельности компании. Потеря ликвидности может быть чревата остановками производственного процесса и дополнительными издержками. С этой точки зрения управление оборотным капиталом можно свести к минимизации риска потери ликвидности: чем больше превышение текущих активов над текущими обязательствами, тем меньше степень риска. Значит, компании нужно стремиться к увеличению оборотного капитала. Однако рост оборотного капитала может привести к накоплению свободных, бездействующих текущих активов, а также к излишним издержкам финансирования, что повлечет за собой снижение прибыли и рентабельности.

Таким образом, управление оборотным капиталом компании следует осуществлять в соответствии с двумя, зачастую противоречащими друг другу, целями: увеличением рентабельности компании и поддержанием ее ликвидности [Shin, Soenen, 1998]. В настоящей работе мы предполагаем, что основной целью управления оборотным капиталом является рост рентабельности, так как именно рентабельность выступает непосредственным драйвером создания ценности капитала компании [Волков, Никулин, 2012]. В то же время ликвидность должна рассматриваться как ограничение роста рентабельности.

Исходя из целей управления, можно вести речь об эффективности управления оборотным капиталом. Поскольку компания должна динамично развиваться в целях повышения рентабельности, то эффективность управления оборотным капиталом определяется периодом оборачиваемости как оборотного капитала в целом, так и его элементов: чем выше оборачиваемость, тем эффективнее используются ресурсы, инвестированные в оборотные активы.

Развивая данную мысль, Д. Л. Волков и Е. Д. Никулин [Волков, Никулин, 2012] предложили разделить все показатели результатов управления оборотным капиталом компании на три основные группы: частные универсальные — для элементов оборотного капитала (например, показатель оборачиваемости запасов); частные специальные показатели — для оборотного капитала (например, доля просроченной кредиторской задолженности); обобщающие показатели как результаты одновременного управления несколькими элементами оборотного капитала (операционный и финансовый цикл).

В исследованиях [Shin, Soenen, 1998; Lazaridis, Tryfonidis, 2006] в качестве основного показателя, с помощью которого оценивается результативность управления оборотным капиталом, выступает финансовый цикл. Принимая оптимальные решения по управлению финансовым циклом в целом и отдельными его компонентами, можно увеличить рентабельность компании и создать ценность для ее акционеров.

Согласно В. В. Ковалеву [Ковалев, 2002], длительность финансового цикла характеризует среднюю продолжительность периода времени между оттоком денежных средств в связи с осуществлением текущей производственной деятельности и их притоком как результатом производственно-финансовой деятельности.

На практике существуют два основных способа расчета финансового цикла компании: чистый торговый цикл и традиционный финансовый цикл. Оба способа предусматривают вычисление величины цикла и отличаются друг от друга определением составных частей — периодов оборачиваемости запасов, дебиторской и кредиторской задолженностей.

Согласно традиционной методике расчета финансового цикла, потоки, ведущие к возникновению запасов, дебиторской и кредиторской задолженностей, являются разными. Так, запасы оборачиваются в себестоимости продаж, дебиторская задолженность — в выручке, а кредиторская задолженность — в закупках компании. По мнению авторов статьи [Shin, Soenen, 1998], такое толкование потоков не позволяет свести эти элементы в единый интегральный показатель. По этой причине ими был предложен к рассмотрению нормированный по выручке финансовый цикл или чистый торговый цикл, который отличается от предыдущего тем, что элементы в нем оборачиваются в одном и том же потоке — выручке компании в течение конкретного периода времени.

В работе [Волков, Никулин, 2011] отмечается, что основной проблемой, связанной с применением показателя финансового цикла для оценки эффективности управления оборотным капиталом, является отсутствие четких нормативных значений. Однако, по мнению авторов, нормативы могут быть установлены на основе поставленных компаниями целей по управлению оборотным капиталом, с учетом имеющихся ограничений.

В рамках настоящей работы именно финансовый цикл будет использоваться как основной показатель результатов управления оборотным капиталом. Финансовый цикл компании (cash conversion cycle — ССС) определяется в соответствии со следующим выражением [Richards, Laughlin, 1980]:

ССС = DIO + DSO - DPO, (1)

где DIO — период оборачиваемости запасов;

DSO — период оборачиваемости дебиторской задолженности;

DPO — период оборачиваемости кредиторской задолженности.

Для того чтобы понять роль каждого элемента в общей оценке финансового цикла, необходимо рассмотреть отдельные компоненты подробнее. Так, период оборачиваемости запасов показывает среднее время, необходимое для превращения сырья в готовую продукцию и ее дальнейшей реализации. Для расчета периода оборачиваемости запасов используется себестоимость реализованной продукции, поскольку производственные запасы учитываются по стоимости их приобретения. Поэтому период оборачиваемости запасов (DIO) рассчитывается по следующей формуле:

DIO = (Запасы / Себестоимость реализованной продукции) * 365. (2)

Период оборачиваемости дебиторской задолженности (DSO) измеряет скорость ее погашения, т.е. количество дней, в течение которого компания получает оплату за проданные товары от своих покупателей:

DSO = (Дебиторская задолженность / Выручка от реализации) * 365. (3)

Период оборачиваемости кредиторской задолженности (DPO) характеризует количество дней, за которое компания погашает свои задолженности перед поставщиками и подрядчиками:

DPO = (Кредиторская задолженность / Средняя стоимость закупок) * 365. (4)

Для целей нашего исследования формула (4) была модифицирована и в качестве знаменателя принята выручка от реализации продукции, для сведения показателей, связанных с платежами компании клиентам и поставщикам, к единой базе. Подобная модификация проводится в ряде статей (см., напр.: [Higgins, 1977; Shin, Soenen, 1998; Padachi, 2006; Ganesan, 2007]).

Обзор эмпирических исследований взаимосвязи управления оборотным капиталом и финансовых результатов компаний

Взаимосвязь длительности финансового цикла, характеризующей эффективность управления оборотного капитала, и рентабельности компаний изучалась многими исследователями. В статье [Shin, Soenen, 1998] на примере американского рынка в период с 1975 по 1994 г. была установлена отрицательная зависимость финансового цикла и доходности компании (измеряемой рентабельностью активов и рентабельностью продаж). Авторы пришли к выводу о том, что сокращение финансового цикла способствует увеличению доходности компании и, в свою очередь, позволяет максимизировать ее ценность для стейкхолдеров.

Развивая эту идею, И. Ванг [Wang, 2002] провел исследование на выборке из 1555 японских и 379 тайваньских компаний в 1985-1996 гг. В качестве основного показателя доходности компании автор также использовал рентабельность активов. С учетом проведенного анализа он пришел к аналогичному выводу [Shin, Soenen, 1998]: доходность компаний растет с уменьшением длительности финансового цикла. Наличие обратной связи между длительностью финансового цикла как в целом, так и поэлементно и показателями доходности компаний в развитых странах подтверждено и другими исследованиями (см., напр.: [Deloof, 2003; Lazaridis, Tryfonidis, 2006]).

Особого внимания заслуживают результаты, полученные в работах [Padachi, 2006; Garcia-Teruel, Martinez-Solano, Caballero, 2014]. Авторы проводили эмпирические исследования на выборках, состоящих только из малых и средних компаний. По их мнению, малые предприятия зачастую не имеют доступа к долгосрочным источникам финансирования, поэтому вкладывают больше средств в оборотный капитал. Однако и в таком случае отмечается обратная зависимость между длительностью финансового цикла и прибыльностью компаний, попавших в выборки. Исходя из идеи об ограниченном доступе малых предприятий к источникам финансирования (по сравнению с крупными компаниями), некоторые исследователи [Grablovski, 1984; Peel, Wilson, 1996] отмечают высокую актуальность управления оборотным капиталом именно для малых компаний.

В последнее время растет интерес к управлению оборотным капиталом на развивающихся рынках. Актуальность этой проблемы обусловлена тем, что у компаний в развивающихся странах зачастую ограничен доступ к рынкам долгосрочного заемного финансирования, поэтому они могут полагаться в большей степени только на собственный капитал, товарный кредит и краткосрочные банковские займы, которые позволяют им поддерживать необходимый уровень запасов и дебиторской задолженности [Abuzayed, 2012].

Результаты исследований по анализу управления оборотным капиталом на рынках Малайзии [Zariyawati et al., 2009], Нигерии [Falope, Ajilore, 2009], Кении [Mathuva, 2010] и ряда других развивающихся экономик в целом согласуются с исследованиями на рынках развитых стран и подтверждают наличие значимой обратной зависимости между финансовым циклом и рентабельностью активов фирмы, а также стратегическую значимость эффективного управления оборотным капиталом. Так, Н. Ажар и М. Нориза [Azhar, Noriza, 2010], изучая рынок Малайзии, по результатам регрессионного анализа на выборке из 172 фирм, функционирующих на рынке в период с 2003 по 2007 г., пришли к выводу о том, что менеджеры, принимая управленческие решения в области оборотного капитала, способны увеличить рентабельность и тем самым влияют на ценность компании.

Основываясь на предшествующих работах по развитым рынкам, М. Алипур [Alipour, 2011] исследовал роль управления оборотным капиталом в иранских промышленных компаниях. В качестве независимой переменной он использовал показатель финансового цикла, а как показатель доходности — валовую операционную прибыль. Важным для рынка Иордании является эмпирическое исследование [Mona, 2012]. Исследования на выборке турецких компаний проведены в работах [Samiloglo, Demirgune§, 2008; Sen, Oruc, 2009]. Во всех работах установлена обратная линейная связь между финансовым циклом и показателями доходности компании. В Пакистане большой вклад в изучение данной проблемы внесли А. Рахман и М. Наср [Raheman, Nasr, 2007], которые проанализировали взаимосвязь между отдельными компонентами оборотного капитала (периодами оборота запасов, дебиторской и кредиторской задолженности) и оборотным капиталом в целом (финансовым циклом) и рентабельностью компаний. Они установили, что длительность всех компонентов оборотного капитала, включая период оборачиваемости кредиторской задолженности, имеет обратную зависимость с рентабельностью компаний. Результат по периоду оборачиваемости кредиторской задолженности они объясняют тем, что менее прибыльные компании, как правило, стремятся в полной мере использовать возможности этого источника финансирования и дольше не платят своим кредиторам. Кроме того, в работе установлена прямая зависимость между размером фирмы и ее рентабельностью, что объясняется более легким доступом крупных компаний к источникам финансирования.

В статьях [Kaddumi, Ramadan, 2012; Falope, Ajilore, 2009] также исследуется связь рентабельности активов и отдельных элементов финансового цикла — периода оборачиваемости запасов, дебиторской и кредиторской задолженности. В целом авторы продемонстрировали, что управленческие решения, направленные на снижение величины финансового цикла, приводят к росту рентабельности активов. Они также установили наличие обратной зависимости между рентабельностью активов и периодом оборачиваемости запасов и дебиторской задолженностью. В свою очередь, между рентабельностью активов и периодом оборачиваемости кредиторской задолженности обнаружена прямая связь.

Результаты, описанные в [Mathuva, 2010; Falope, Ajilore, 2009], аналогичны друг другу, за исключением выводов о взаимосвязи рентабельности активов и периода оборачиваемости запасов. Между этими показателями установлена не обратная, а прямая связь, что объясняется хранением дополнительных запасов, позволяющим компании, по мнению авторов, сократить непредвиденные затраты, которые появляются в случае возникновения перебоев в поставках материалов.

Таким образом, результаты эмпирических исследований в области управления оборотным капиталом для компаний разных стран в целом оказались схожими. На основании данного обзора можно сделать общий вывод о том, что существует значимая связь финансового цикла с показателями доходности компании как в целом, так и его отдельных компонентов.

Однако в работе [Kamath, 1989] обратная связь между финансовым циклом и рентабельностью компании была выявлена не для всех периодов наблюдения. Таким образом, в ряде случаев обнаружение статистически значимой зависимости между рассматриваемыми показателями возможно лишь для некоторых периодов. Подобные выводы еще раз подтверждают важность результатов исследования, которые зависят от выбора отрасли, периодов наблюдения и других внешних или внутренних факторов и делают целесообразным исследование в рамках отдельной отрасли либо конкретного периода.

Авторы работы [Lind et al., 2014] проводят исследование в том числе для компаний, величина финансового цикла которых отрицательна. Эти компании относятся к отрасли информационных и коммуникационных технологий — Dell, Apple Inc. и Lenovo Group Ltd., — которые при отрицательном финансовом цикле являются лидерами по размеру прибыли в своей отрасли. Высокая доходность этих компаний обеспечивается за счет быстрой оборачиваемости запасов, возникающей вследствие внешнего аутсорсинга производственного процесса.

Что касается российского рынка, то исследования в данной области немногочисленны. В работе Д. Л. Волкова и Е. Д. Никулина [Волков, Никулин, 2012] в качестве независимой переменной моделей выбран показатель финансового цикла компании, который представлен в виде как традиционного финансового цикла, так и чистого торгового цикла. В ходе анализа влияния финансового цикла на рентабельность активов на выборке, состоящей из 73 компаний производственных отраслей и отрасли услуг по данным годовой финансовой отчетности за 2003-2006 гг., авторы пришли к выводам, полученным в предшествующих работах: финансовый цикл имеет статистически значимую обратную связь с показателем рентабельности активов. В работе Т. А. Гараниной и О. А. Петровой [Гаранина, Петрова, 2015] связь между длительностью финансового цикла и рентабельностью компаний, а также между ликвидностью, выступающей ограничивающим условием при управлении оборотным капиталом, и рентабельностью исследовалась на 720 компаниях 10 отраслей экономики. При этом также допускалось существование отрицательной величины финансового цикла. Результаты соответствуют выводам исследований, проведенных на других рынках.

Длительность финансового цикла компании в разных отраслях различна. В работе [Hawawini, Viallet, Vora, 1986] эмпирически доказано наличие отраслевой специфики, касающейся размера инвестиций в оборотные активы, а значит, и величины финансового цикла компании. Дж. Филбек и Т. Крюгер [Filbeck, Krueger, 2005], анализировавшие важность управления оборотным капиталом для компаний на выборке из 32 нефинансовых американских компаний разных отраслей, доказали, что существуют различия в результатах при оценке взаимосвязи в разных отраслях. В работе [Ganesan, 2007] отмечается, что компании, функционирующие в секторе с низкой конкуренцией, должны сокращать период оборота дебиторской задолженности (в целях увеличения денежного потока), в то время как на рынке с высокой конкуренцией и большим числом поставщиков сырья компаниям необходимо ускорять выплаты по кредиторской задолженности. Отраслевая специфика также прослеживается в работах [Soenen, 1993; Jose, Lancaster, Stevens, 1996; Wang, 2002].

Таким образом, основной целью управления оборотным капиталом выступает рост рентабельности, которая является непосредственным драйвером ценности капитала компании [Волков, Никулин, 2011]. Длительность финансового цикла изменяется под влиянием управленческих решений в области оборотного капитала и отражается на рентабельности активов. В то же время ликвидность должна рассматриваться как ограничение роста рентабельности.

Пищевая промышленность россии: тенденции развития и состояние оборотного капитала

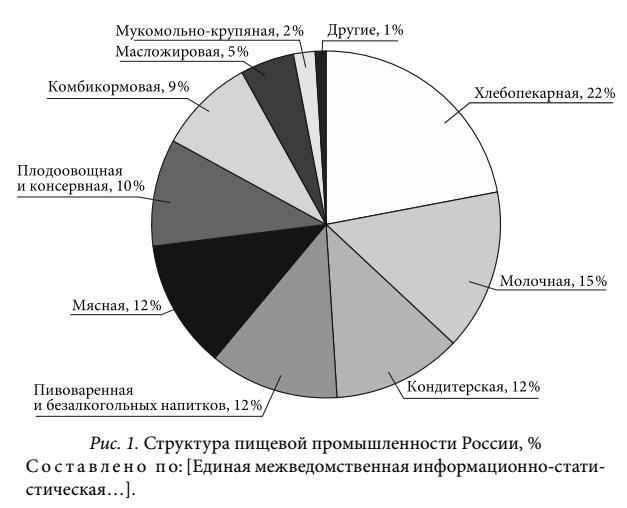

Пищевая промышленность — одна из стратегических отраслей экономики страны, которая обеспечивает устойчивое снабжение населения необходимыми по качеству и количеству продуктами питания [Нацубидзе, 2010]. С долей в 14 % она является одной из лидирующих отраслей в общей структуре промышленного производства России, занимая третье место после нефтеперерабатывающей промышленности (20 %) и машиностроения (19 %) [Российский статистический ежегодник, 2014]. Пищевая промышленность включает в себя ряд подотраслей, структура которых показана на рис. 1.

В 2014 г. в России действовало более 51 тыс. предприятий пищевой промышленности различных форм собственности с общей численностью занятых около 1,5 млн человек [Единая межведомственная информационно-статистическая...].

Введение западных санкций и российского продовольственного эмбарго предполагает существенные изменения на внутреннем рынке и оказывает сильное влияние на пищевую отрасль. С одной стороны, под воздействием запрета импорта отдельных категорий продовольственных товаров у российских производителей пищевой продукции появляется возможность развития внутреннего производства и расширения рынка. Например, компания ООО УК «Просто молоко» (Татарстан) увеличила производство сыров на 40 %; ОАО «Белебеевский молочный комбинат Башкирии» выводит на рынок различные сорта элитных сыров; в Новгородской области на заводах ГК «Лактика» начат выпуск сливочных сыров. С другой стороны, негативное влияние санкций на развитие пищевой промышленности уже является ощутимым для компаний отрасли.

Во-первых, на внутрироссийском рынке наблюдается временный дефицит продукции, что связано с сужением географической и продуктовой диверсификации агропродовольственного импорта. Во-вторых, хотя доля импортозамещения продукции на российском рынке велика, пищевое производство до сих пор остается зависимым от импортного сырья и оборудования. Например, производство сахарной свеклы практически на 100 % зависит от импорта семян этой культуры, производство птицы на 70 % — от иностранных кормов, а молочная промышленность на 90 % зависима от импортного оборудования [На Кубани...]. Ослабление рубля по отношению к доллару и евро приводит к росту таможенных пошлин на импортируемое сырье и материалы, а также стоимости их перевозки, что вызывает повышение себестоимости продукции, а следовательно, и цен на нее. Для ряда предприятий пищевой промышленности это приводит к снижению спроса, так как покупатели переходят на более дешевые продукты-заменители либо вовсе отказываются от дорогих продуктов. Сохранение цен на прежнем уровне при росте себестоимости негативно сказывается на финансовых результатах и способствует снижению доходности.

Кроме того, развитие отрасли значительно тормозит банковский сектор. Под влиянием западных санкций она практически лишается долгосрочного кредитования, необходимого для развития импортозамещающего производства. Это происходит из-за общего снижения доступности кредитов и значительного роста процентных ставок.

Таким образом, менеджмент предприятий пищевой промышленности должен уделять значительное внимание вопросам повышения эффективности деятельности и поиска источников ее финансирования, включая краткосрочные. Это придает особую актуальность вопросам управления оборотным капиталом в отрасли.

В исследовании [Овчинникова, Пахомов, Булгакова, 2005] среди отличительных особенностей, присущих предприятиям пищевой промышленности, отмечаются такие как

- высокая материалоемкость производимой продукции;

- неравномерная загрузка производственных фондов на протяжении года ввиду сезонности производства и использования рабочей силы;

- ограниченный срок хранения и реализации готовой продукции;

- необходимость насыщения предприятий прогрессивными технологиями и современной техникой;

- направленность производства на потребителя, что делает пищевую промышленность восприимчивой к изменению спроса.

В табл. 1 рассмотрены основные финансово-экономические показатели деятельности пищевой отрасли России за 2011-2013 гг.

Таблица 1. Основные финансово-экономические показатели деятельности пищевой промышленности России, 2011-2013 гг.

| Показатель | 2011 г. | 2012 г. | 2013 г. |

Темп роста 2012/2011, % |

Темп роста 2013/2012, % |

| Объем отгруженных товаров собственного производства, выполненных работ и услуг, млрд руб. | 2822 | 3117 | 3555 | 110,45 | 114,05 |

| Индекс производства, в процентах к предыдущему году | 99,4 | 105,4 | 101,0 | 106,04 | 95,8 |

| Сальдированный финансовый результат, млрд руб. | 151,7 | 174,4 | 147,0 | 114,96 | 84,29 |

| Рентабельность проданных товаров (работ, услуг), % | 12,1 | 12,2 | 8,1 | 100,83 | 66,39 |

| Наличие основных фондов на начало года, млрд руб. | 829326 | 919747 | 1056819 | 110,90 | 114,90 |

| Инвестиции в основной капитал, млрд руб. | 159,0 | 142,2 | 147,1 | 89,43 | 103,45 |

Составлено по: [Промышленность России..., 2014].

Из табл. 1 видно, что темп роста производства пищевых продуктов в 2013 г. снизился по сравнению с 2012 г. и составил 101 % (в 2011 г. — 105,4 %). Замедление роста производства отразилось на полученной прибыли и рентабельности проданных товаров. Рост объема отгруженной продукции на 14 % обусловлен в первую очередь ростом цен на сырье и продовольствие.

Несмотря на ряд негативных тенденций, в отрасли сохранился позитивный тренд в развитии инвестиционной деятельности. Это позволило нарастить стоимость основных фондов компаний в 2013 г. на 137,1 млрд руб., что на 15 % выше, чем 2012 г.

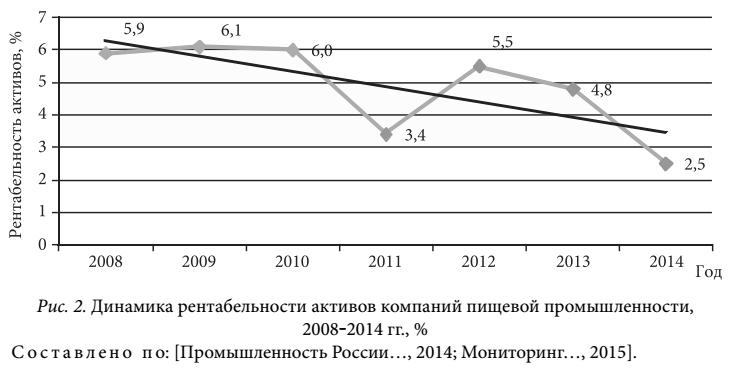

Рентабельность активов компаний пищевой отрасли в настоящее время ниже уровня 2008 г. (рис. 2).

Направление нисходящего тренда свидетельствует о том, что отрасль находится в сложных экономических условиях, которые могут быть обусловлены некоторыми негативными факторами, влияющими на деятельность компаний, такими как недостаточная развитость сельского хозяйства, устаревание производственных фондов, замедление темпов платежеспособного спроса населения.

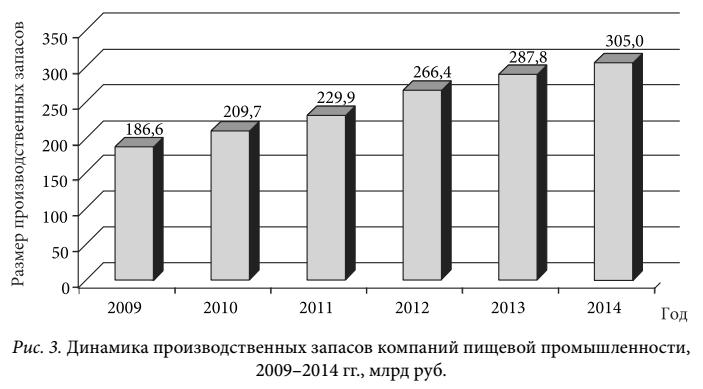

К основным методам повышения рентабельности компаний отрасли можно отнести оптимизацию бизнес-процессов, снижение себестоимости продукции, обновление оборудования; однако особое место занимает управление оборотным капиталом. Среди факторов, влияющих на величину оборотного капитала, определяющая роль отводится производственным запасам, которые на 15-25 % выше, чем по промышленности в целом [Ревенков, 2004]. Динамика производственных запасов компаний представлена на рис. 3.

Как видно из рис. 3, размер производственных запасов компаний увеличивается и их среднегодовое значение темпа роста составляет 1,1 %. С одной стороны, увеличение запасов на складе позволяет снижать возможность образования дефицита при неожиданно высоком спросе на продукцию. Зачастую накопление запасов является вынужденной мерой для снижения риска непоставок сырья и материалов, которые необходимы для производства продукции. Увеличение запасов также может быть оправдано в период высокой инфляции, в преддверии сезонных пиков покупательской активности потребителей или в ожидании изменения валютных курсов. С другой стороны, наличие избыточного количества запасов может повлечь за собой негативные последствия для компаний, поскольку денежные средства в этом случае будут «заморожены» в запасах. Кроме того, складирование чрезмерного количества запасов повышает расходы компании на их хранение, что впоследствии влияет на размер чистой прибыли.

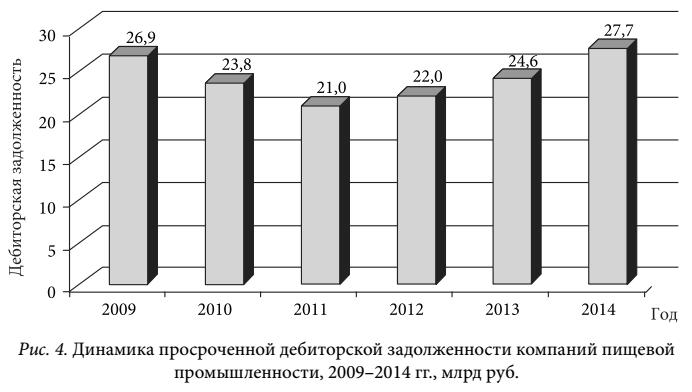

Дебиторская задолженность часто составляет большую часть оборотного капитала компании, а значит, является существенной инвестицией денежных средств в оборотные активы. С 2010 по 2014 г. величина просроченной дебиторской задолженности компаний пищевой отрасли выросла в 1,2 раза (рис. 4).

Скорее всего, причиной ее увеличения является мягкая политика компаний в отношении скидок и сроков выплат дебиторов, а также низкая скорость погашения долгов. Покупатели вовремя не оплачивают счета, в связи с чем компании испытывают нехватку денежных средств для покрытия кредиторской задолженности, уменьшается их платежеспособность. Это негативно сказывается на доходности компаний.

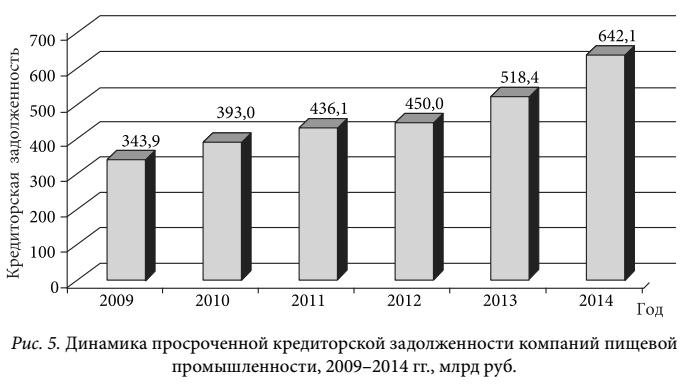

Особое место в деятельности компаний пищевой отрасли имеет задолженность перед поставщиками и подрядчиками за товары и услуги. Как видно из рис. 5, динамика просроченной кредиторской задолженности является восходящей: по сравнению с 2013 г. задолженность в 2014 г. выросла на 123,8 млрд руб.

Это может быть признаком отсутствия у компаний возможностей генерировать денежные средства, необходимые для покрытия обязательств.

Таким образом, динамика элементов финансового цикла свидетельствует о неэффективном управлении оборотным капиталом на предприятиях пищевой промышленности.

Поскольку оборотный капитал тесно связан с текущей ликвидностью, рассмотрим данную характеристику компаний пищевой отрасли (рис. 6). Как видно из графика, показатель текущей ликвидности компаний не убывает и имеет положительный тренд, т.е. компании располагают достаточными оборотными активами, чтобы покрыть свои краткосрочные обязательства.

Исследования в области управления оборотным капиталом в компаниях пищевой отрасли немногочисленны; до недавнего времени отрасль привлекала к себе внимание прежде всего узких специалистов. По большей части авторами проводилась классификация элементов оборотного капитала, и были предложены методические рекомендации по совершенствованию механизма управления оборотным капиталом на примере разных компаний. Так, Н.Н. Куликова [Куликова, 2002] исследовала вопросы управления оборотным капиталом на 12 предприятиях молочной промышленности, расположенных в Волгоградской области. Результаты анализа показали, что для раскрытия потенциала предприятий молочной отрасли целесообразно использовать консервативную политику управления оборотным капиталом. Однако данная работа носит скорее теоретический характер, поскольку автором была предложена концепция формирования политики и механизма управления оборотным капиталом для предприятий подотрасли лишь в общих чертах.

Гипотезы исследования и описание переменных модели

Проведенный анализ теоретической литературы, а также обзор эмпирических исследований по рассматриваемой проблеме позволили сформулировать основные гипотезы исследования.

Гипотеза 1. Существует обратная связь между длительностью финансового цикла и доходностью компании пищевой промышленности.

Увеличение финансового цикла за счет дополнительных инвестиций в запасы и дебиторскую задолженность снижает рентабельность. Наоборот, действия, направленные на увеличение финансового цикла, приводят к росту рентабельности, что отвечает целям эффективного управления компанией.

Следует отметить, что компания может минимизировать величину финансового цикла за счет оптимизации размера каждого из его элементов. Поэтому эффективность управления оборотным капиталом напрямую связана также и с тем, насколько правильно компания управляет его отдельными компонентами — запасами, дебиторской задолженностью и краткосрочными обязательствами [Falope, Ajilore, 2009; Kaddumi, Ramadan, 2012].

Так, кредиторская задолженность может быть недорогим и гибким источником финансирования компании. Задержка платежей поставщикам увеличивает период оборачиваемости кредиторской задолженности, которая, в свою очередь, уменьшает период оборота финансового цикла в целом и позволяет более эффективно управлять оборотным капиталом. Вместе с тем избыточные материальные запасы и длительный цикл дебиторской задолженности увеличивают период оборачиваемости финансового цикла, тем самым уменьшая эффективность управления оборотным капиталом и доходность компании.

Таким образом, мы предполагаем, что, поскольку длительность финансового цикла определяется длительностью оборачиваемости его компонентов, существует также связь между отдельными компонентами финансового цикла и доходностью компаний пищевой промышленности.

Принимая во внимание возможность оценки взаимосвязи каждого из компонентов финансового цикла с показателями доходности компании, сформулируем следующие гипотезы.

Гипотеза 2. Существует обратная взаимосвязь между периодом оборачиваемости запасов и доходностью компании пищевой промышленности.

Гипотеза 3. Существует обратная взаимосвязь между периодом оборачиваемости дебиторской задолженности и доходностью компании пищевой отрасли.

Гипотеза 4. Существует прямая зависимость между периодом оборачиваемости кредиторской задолженности и доходностью компании пищевой промышленности.

Описание переменных модели и формирование выборки исследования.

При построении эконометрических моделей мы используем две зависимые переменные — рентабельность и ликвидность компании. По аналогии с работами [Shin, Soenen, 1998; Padachi, 2006; Falope, Ajilore, 2009] доходность компании выражается через рентабельность ее активов (return on assets — ROA), определяемую следующим образом:

ROA = (Чистая прибыль / (Сумма активов - Финансовые активы)), (5)

где данные в числителе и знаменателе относятся к одному и тому же периоду времени.

Рентабельность активов — относительный показатель, что позволяет сравнивать по нему компании разного размера. Целесообразность выбора данной величины в качестве показателя доходности компании обусловлена несколькими факторами. Во-первых, показатель ROA отражает величину доходности компании в целом и, согласно [Enqvist, Graham, Nikkinen, 2014], не зависит от изменения структуры капитала компании во времени. Во-вторых, рассчитывая ROA, мы исключаем тот доход, который был получен не от производственной деятельности компании. Поскольку основной задачей исследования является установление характера взаимодействия финансового цикла и операционной доходности компании, то при вычислении знаменателя ROA целесообразно исключить из расчета финансовые активы (например, вложения в ценные бумаги, депозиты в банках и др.), которые дают компании право контроля над другой компанией или подразумевают долевое участие в других предприятиях [Deloof, 2003; Gill, Biger, Mathur, 2010].

При построении моделей с ликвидностью в качестве зависимой переменной выступает коэффициент текущей ликвидности (current ratio — CR), который рассчитывается как отношение текущих активов к текущим обязательствам компании за определенный период.

Независимой переменной является длительность финансового цикла компании, рассчитываемая как сумма периода оборачиваемости запасов и дебиторской задолженности в днях за вычетом периода расчета с кредиторами в днях (формула 1).

Одной из важнейших характеристик компании является ее размер, который в рамках данного исследования определяется с помощью величины натурального логарифма от объема продаж.

Размер компании по-разному связан с показателем доходности. Так, в отличие от мелких компаний, крупные компании располагают определенными льготами и преимуществами на рынке. С одной стороны, им предоставляются скидки от поставщиков при покупке крупной партии товаров даже при низком уровне запасов. С другой стороны, они могут получить более выгодные условия кредитования от своих поставщиков с точки зрения выдачи долгосрочного кредита. Перечисленные факторы позволяют крупным компаниям увеличивать уровень своей ликвидности и сокращать период финансового цикла более эффективно, чем маленьким компаниям.

К стратегическим параметрам развития компании относится темп роста, который может быть оценен через темп роста продаж (Growth). Данный показатель взаимосвязан с операционной деятельностью компании, ее финансовым рычагом и прибылью. Сбалансированный темп роста позволяет компании увеличивать стоимость своего бизнеса, а это значит, что ожидаемый рост выручки также положительно взаимосвязан с показателем доходности компании [Higgins, 1977; Fonseka, Ramos, Tian, 2012].

В условиях неопределенности осуществления финансовой деятельности любая компания в той или иной мере подвержена риску, в том числе финансовому, который определяется структурой источников капитала. Финансовый леверидж (debt ratio) характеризует структуру капитала компании, которая оказывает влияние на величину рентабельности. Привлечение дополнительных заемных средств выгодно предприятию с точки зрения получения дополнительной прибыли в условиях превышения рентабельности совокупного капитала над рентабельностью заемного. Таким образом, с позиции финансового управления деятельностью компании структура источников финансирования определяет потенциальную возможность влиять на чистую прибыль компании путем изменения объема и структуры долгосрочных пассивов, что, в свою очередь, отражается в изменении рентабельности активов.

Все переменные регрессионной модели представлены в табл. 2.

Таблица 2. Переменные модели оценки эффективности управления оборотным капиталом

| Переменная | Формула для расчета | Обозначение |

| Рентабельность активов | Чистая прибыльt / (Сумма активовt - Финансовые активыt) | ROAt |

| Финансовый цикл, дней | DIOt + DSOt - DPOt | CCCt |

| Период оборачиваемости запасов, дней | Запасыt / Себестоимость реализованной продукцииt * 365 | DIOt |

| Период оборачиваемости дебиторской задолженности, дней | Дебиторская задолженностиt/ Выручка от реализацииt * 365 | DSOt |

| Период оборачиваемости кредиторской задолженности, дней | Кредиторская задолженностьt/ Выручка от реализацииt * 365 | DPOt |

| Размер компании | ln(Выручка от реализацииt) | Sizet |

| Прирост выручки | (Выручкаt — Выручкаt-1) / Выручкаt-1 | Growtht |

| Коэффициент финансового левериджа | Заемный капиталt / Сумма активовt | DRt |

| Коэффициент текущей ликвидности | Оборотные активыt / Краткосрочные обязательстваt | CRt |

В первоначальной спецификации модели предполагалось, что взаимосвязь финансового цикла и показателей доходности компании может объясняться через нелинейную функциональную форму. Однако в ходе регрессионного анализа статистические значимые различия коэффициента перед соответствующей переменной не были выявлены. Тесты на спецификацию моделей также показали отрицательные результаты. Поэтому авторами было принято решение отказаться от данной спецификации модели в рамках настоящего исследования ввиду того, что предположение о наличии в модели нелинейных связей оказалось необоснованным.

Таким образом, исходя из выбранной спецификации модели и переменных, будут оцениваться следующие модели:

ROAit= α0 + α1СССit + α2Sizeit + α3DRit + α4Growthit + εit, (6)

ROAit= β0 + β1D1Oit + β2Sizeit + β3DRit + β4Growthit + ηit, (7)

ROAit= γ0 + γ1DSOit + γ2Sizeit + γ3DRit + γ4Growthit + φit, (8)

ROAit= δ0 + δ2DPOit + δ3Sizeit + δ3DRit + δ4Growthit + μit, (9)

где α1.… α4; β1.… β4; γ1.… γ4; δ1.… δ4 ; — параметры моделей;

εit; ηit; φit; μit — случайные составляющие моделей,

i = 1, ….282,

t = 2009, …. 2013.

Политика управления оборотным капиталом компании должна обеспечивать поиск компромисса между риском потери ликвидности и эффективностью работы, поэтому необходимо построить еще одну модель для того, чтобы найти значение допустимого уровня ликвидности, при котором компания может обеспечивать рост рентабельности [Волков, Никулин, 2012]:

CRit = ν0 + ν1СССit + θit, (10)

где ν0 и ν1 — параметры модели;

θit — случайная составляющая модели,

i = 1, …. 282,

t = 2009, …. 2013.

Адекватность выбранных регрессионных моделей тестируется на выборке российских компаний пищевой промышленности — открытых акционерных обществ, финансовая отчетность которых находится в открытом доступе. В качестве информационной базы исследования выступают данные годовой финансовой отчетности компаний в соответствии с российскими стандартами бухгалтерского учета, собранные с помощью базы данных системы профессионального анализа рынков и компаний — СПАРК за 2009-2013 гг. [Система профессионального анализа рынков...]. В выборку включены различные подотрасли пищевой промышленности, согласно международной стандартной отраслевой классификации всех видов экономической деятельности (МСОК): сахарная, молочная, масложировая, мясная, рыбная, хлебопекарная, мукомольно-крупяная промышленность, производство и обработка овощей и фруктов, производство напитков [Международная..., 2009].

В первоначальную выборку вошло 540 российских компаний пищевой отрасли с доступной годовой финансовой отчетностью, но во избежание появления в регрессионных моделях смещенных оценок из нее были исключены компании, по которым не было представлено достаточно полной информации по оборотным активам. Например, в финансовой отчетности, выгруженной из системы СПАРК, не указывался размер запасов, кредиторской и дебиторской задолженности за год и более. У ряда компаний полностью отсутствовала информация за какой-либо год, входящий в рассматриваемый период. Характеристики выборки, на которой проводилось исследование, показаны в табл. 3.

Таблица 3. Характеристики выборки

| Параметр | Характеристика |

| Компании |

Российские открытые акционерные общества |

| Период наблюдения | 2009-2013 гг. |

| Стандарты финансового учета | РСБУ |

| Распределение компаний по подотраслям пищевой промышленности | |

| Переработка и консервирование мяса | 67 |

| Переработка и консервирование рыбы, ракообразных и моллюсков | 27 |

| Производство растительных и животных масел и жиров | 24 |

| Производство молочных продуктов | 47 |

| Производство продуктов мукомольной промышленности, крахмалов и крахмальных продуктов | 40 |

| Производство напитков | 77 |

| Всего, компаний | 282 |

| Количество наблюдений | 1410 |

Таким образом, в итоговую выборку вошли 282 компании пищевой промышленности, общее количество наблюдений составило 1410.

Анализ взаимосвязи показателя управления оборотным капиталом и рентабельности и ликвидности компаний

Описательная статистика переменных приведена в табл. 4. В качестве основных статистических показателей были выбраны: среднее, стандартное отклонение, а также минимальное и максимальные значения переменных для всего рассматриваемого периода.

Таблица 4. Описательная статистика переменных модели

| Переменная | Среднее значение | Стандартное отклонение | Минимальное значение | Максимальное значение |

| Рентабельность активов (ROA) | 0,039 | 0,099 | -0,356 | 0,434 |

| Финансовый цикл (CCC), дней | 111,97 | 156,01 | -393,14 | 1740,51 |

| Период оборачиваемости запасов (D7O), дней | 86,98 | 94,84 | 2,79 | 924,54 |

| Период оборачиваемости дебиторской задолженности (DSO), дней | 111,33 | 159,48 | 1,93 | 2100,68 |

| Период оборачиваемости кредиторской задолженности (DPO), дней | 86,34 | 113,79 | 2,08 | 1316,97 |

| Размер компании (Size), натуральный логарифм выручки от реализации | 19,62 | 1,58 | 13,71 | 24,03 |

| Коэффициент финансового левериджа (DR) | 0,573 | 0,277 | 0,015 | 2,23 |

| Коэффициент текущей ликвидности (CR) | 2,22 | 2,80 | 0,070 | 32,78 |

| Прирост выручки (Growth) | 0,039 | 0,480 | -0,997 | 4,77 |

Таблица 4 позволяет проанализировать выборочные числовые характеристики переменных, участвующих в эконометрическом анализе. Так, рентабельность активов компаний пищевой отрасли в среднем за 5 лет достигла 3,90 %, в то время как максимальное значение равно 43,40 %.

Среднее значение финансового цикла составляет примерно 111,97 дня. Иными словами, компаниям требуется более трех месяцев, чтобы получить денежные средства от покупателей за реализованную продукцию и оплатить поставщикам сырье и материалы, необходимые для производства этой продукции. Важно, что у ряда компаний пищевой отрасли значение финансового цикла отрицательное, что свидетельствует о наличии у них временно свободных денежных средств.

Отплату за отгруженную продукцию от своих дебиторов компании пищевой отрасли в среднем получают за 111,93 дня, а погашают свои задолженности перед поставщиками и подрядчиками — за 86,34 дня. Что касается оборачиваемости запасов, то в среднем компаниям пищевой отрасли требуется 86,98 дня для реализации продукции со склада.

Средний размер компаний, выраженный через натуральный логарифм выручки, составляет 19,6 млн руб., среднегодовой темп роста достигает 3,9 %. Сумма активов компаний в среднем более чем в два раза покрывает размер долга, о чем свидетельствует значение финансового левериджа, равное 57 %. Несмотря на низкую рентабельность активов в целом, компании пищевой отрасли по большей части являются ликвидными, поскольку среднее значение коэффициента текущей ликвидности высокое и составляет 2,22.

Введем ряд допущений, на основании которых будет построен регрессионный анализ. Во-первых, в выборку включаются только сбалансированные панели, в которых все компании наблюдаются одинаковое число временных тактов. Во-вторых, важно отметить, что в рамках данного исследования будут рассмотрены панели с короткими временными рядами, составляющими пять лет.

Построив ряд регрессионных моделей (сквозная регрессия, модель between, модель с детерминированными эффектами и модель со случайными эффектами), мы получили, что значения показателя финансового цикла значимо отличны от нуля во всех моделях (табл. 5).

Таблица 5. Результаты оценки взаимосвязи длительности финансового цикла и рентабельности активов

| Независимая переменная |

Модели для оценки взаимосвязи длительности финансового цикла и рентабельности активов (уравнение 6) |

|||

| Сквозная регрессия (МНК) | Модель between |

Модель с детерминированными эффектами |

Модель со случайными эффектами |

|

| Константа | -0,24* | -0,22* | -0,44* | -0,27* |

| (-8,05) | (-4,24) | (-3,77) | (-5,94) | |

| ССС | -0,000** | 0,000 | -0,000*** | -0,000** |

| (-2,18) | (-1,00) | (-1,70) | (-2,00) | |

| Size | 0,018* | 0,017* | 0,029* | 0,020* |

| (12,19) | (6,68) | (4,86) | (8,74) | |

| DR | -0,14* | -0,15* | -0,14* | -0,14* |

| (-16,76) | (-9,76) | (-8,69) | (-13,01) | |

| Growth | 0,010** | 0,043** | -0,001 | 0,005 |

| (1,99) | (2,22) | (-0,26) | (1,28) | |

| Количество наблюдений | 1382 | |||

Примечание. В скобках приведены значения t-статистики; * — переменная значима на 1 %-м уровне значимости; ** — переменная значима на 5 %-м уровне значимости; *** — переменная значима на 10 %-м уровне значимости.

Таким образом, учитывая приведенные расчеты t-статистики, нет оснований отвергать гипотезу 1 о значимости финансового цикла и его отрицательном влиянии на рентабельность активов компаний пищевой отрасли.

Однако сделать однозначный вывод о взаимосвязи переменной growth с рентабельностью компаний не представляется возможным: в разных моделях перед этими регрессорами получены разнонаправленные знаки. Для разрешения данного противоречия необходимо воспользоваться статистическими методами, которые позволят выбрать наиболее адекватную спецификацию в рамках нашего исследования.

На основании статистических тестов (тест Вальда, тест Бройша—Пагана, тест Хаусмана) было проведено оценивание регрессионных моделей и установлено, что модель со случайными индивидуальными эффектами наиболее адекватно отражает наши данные, поэтому дальнейший анализ будет производиться с помощью этой спецификации.

Результаты оценки взаимосвязи с рентабельностью активов как финансового цикла в целом, так и его составляющих, выявленные на основе тестирования четырех моделей (уравнения 6-9), представлены в табл. 6.

Таблица 6. Результаты оценивания параметров регрессионной модели

| Независимая переменная |

Модель 1 (уравнение 6) |

Модель 2 (уравнение 7) |

Модель 3 (уравнение 8) |

Модель 4 (уравнение 9) |

| Константа | -0,27* | -0,26* | -0,26* | -0,26* |

| (-8,05) | (-5,72) | (-5,55) | (-5,75) | |

| ССС | -0,000** | — | — | — |

| (-2,00) | — | — | — | |

| DIO | — | -0,000*** | — | — |

| — | (-1,74) | — | — | |

| DPO | — | — | -0,000*** | — |

| — | — | (-1,70) | — | |

| DSO | — | — | — | -0,000** |

| — | — | — | (-2,54) | |

| Size | 0,020* | 0,020* | 0,019* | 0,020* |

| (8,74) | (8,48) | (8,20) | (8,52) | |

| Growth | -0,005 | -0,006 | 0,006 | 0,005 |

| (1,28) | (1,39) | (1,35) | (1,17) | |

| DR | -0,14* | -0,14* | -0,14* | -0,14* |

| (-13,01) | (-12,82) | (-12,03) | (-12,53) | |

| Значимость модели (критерий χ2) | 247,69 | 238,47 | 241,20 | 245,77 |

Примечания. 1. В скобках приведены значения t-статистики; * — переменная значима на 1 %-м уровне значимости; ** — переменная значима на 5 %-м уровне значимости; *** — переменная значима на 10 %-м уровне значимости. 2. Критерий χ позволяет проверить гипотезу о статистической значимости модели в целом. Здесь о значимости регрессии в целом свидетельствует высокое значение статистики Вальда во всех случаях, поэтому найденная оценка уравнения регрессии статистически надежна.

Представленные результаты позволяют выявить статистически значимую обратную зависимость, связывающую показатель рентабельности активов и показатель финансового цикла. Таким образом, нет оснований отвергать гипотезу о том, что между величиной финансового цикла и доходностью компаний существует обратная зависимость, что подтверждает гипотезу 1. Компаниям пищевой отрасли в целях увеличения доходности необходимо уменьшать финансовый цикл. Полученный результат ожидаем и соотносится с выводами эмпирических исследований [Deloof, 2003; Lazaridis, Tryfonidis, 2006; Padachi, 2006; Garcia-Teruel, Martinez-Solano, Caballero, 2014]: для увеличения рентабельности компаниям при прочих равных условиях целесообразно уменьшать длительность финансового цикла.

Рассмотрим также результаты оценки параметров, которые были включены в модель в качестве контрольных переменных. Переменная Size значимо отлична от нуля на 10 %-м уровне значимости и положительно взаимосвязана с рентабельностью активов компании пищевой отрасли, что подтверждает наше предположение. Данный результат является ожидаемым, поскольку крупным компаниям предоставляются определенные скидки и льготы от поставщиков при покупке товаров. Кроме того, они получают более выгодные условия кредитования с точки зрения выдачи долгосрочного кредита. Перечисленные факторы как раз и позволяют крупным компаниям более эффективно управлять оборотным капиталом по сравнению с малыми предприятиями.

Показатель финансового левериджа также связан обратной зависимостью с рентабельностью активов компаний пищевой отрасли. Это можно объяснить тем, что пищевая отрасль очень чувствительна к финансовому риску, поэтому зависимость компаний от кредиторов и привлечение дополнительных кредитов и займов сопровождаются для них потерей чистой прибыли.

Результаты оценивания модели, отражающей взаимосвязь периода оборачиваемости запасов и рентабельности активов, не дают оснований отвергнуть гипотезу 2 о том, что доходность компаний пищевой отрасли растет при ускорении оборачиваемости запасов. Параметр перед переменной DIO значимо отличается от нуля на 10 %-м уровне значимости. Необходимо отметить, что знак оценки параметра перед переменной отрицательный, т. е. при увеличении периода оборачиваемости запасов рентабельность активов уменьшается.

Принимаемые решения о политике управления запасами для каждого конкретного предприятия индивидуальны, однако можно выделить ряд общих рекомендаций для компаний пищевой промышленности. Во-первых, важно создать такую систему контроля и анализа состояния запасов, которая позволила бы максимально сократить сроки между производством и потреблением продукции ввиду ограниченного срока хранения. Во-вторых, компаниям пищевой отрасли необходимо осуществить переоценку структуры запасов. Важно выявить ресурсы, объем которых избыточен, и ресурсы, приобретение которых нужно ускорить. Это предоставит возможность избежать излишних вложений капитала в материалы, потребность в которых сокращается. Определение сроков поставок закупок и их объемов с учетом сезонности производства продукции и потребительского спроса также позволит улучшить систему управления запасами. В-третьих, необходимо производить выборочное регулирование запасов, имеющих высокую потребительную привлекательность. Для этого можно применить ABC-анализ, который получил широкое распространение в зарубежной практике. В-четвертых, следует наладить систему складирования и хранения запасов в соответствии с поддержанием их оптимального уровня, который определяется исходя из уровня спроса на товар потребителями.

Анализ взаимосвязи периода оборачиваемости дебиторской задолженности и рентабельности активов компаний пищевой промышленности показал наличие обратной зависимости, значимой на 5 %-м уровне значимости. Поэтому нет оснований отвергать гипотезу 3 о том, что доходность компаний растет при ускорении дебиторами выплат за отгруженную продукцию. Этот вывод также соотносится с результатами исследований [Kaddumi, Ramadan, 2012; Ukaegbu, 2014], которые анализировали влияние финансового цикла и его компонентов на доходность компаний.

Ускорение периода оборачиваемости дебиторской задолженности для компаний пищевой отрасли в динамике рассматривается как положительная тенденция. Как отмечалось, оборачиваемость дебиторской задолженности во многом зависит от того, как построены взаимоотношения компании с дебиторами. Поэтому при управлении дебиторской задолженностью необходимо придерживаться «золотой середины». Слишком мягкий контроль погашения дебиторской задолженности может привести к возникновению дефицита оборотного капитала и ослаблению платежной системы дебиторов, а достаточно жесткий — к потере клиентов.

Что касается реакции доходности компании на изменение периода оборачиваемости кредиторской задолженности, то анализ показал наличие статистически значимой обратной зависимости между ними. Это свидетельствует о том, что доходность компаний пищевой промышленности падает, если компания медленнее оплачивает по своим счетам кредиторам. В отличие от предыдущих моделей данный результат не подтверждает гипотезу 4 и не согласуется с результатами ранних исследований [Lazaridis, Tryfoidis, 2006; Falope, Ajilore, 2009; Mathuva, 2010; Kaddumi, Ramadan, 2012]. Это объясняется тем, что отсрочка отплаты поставщикам и иным контрагентам приводит к образованию просроченной кредиторской задолженности и выплате штрафов, что в целом влияет на финансовое состояние компании. Иными словами, в случае просрочки платежей и удлинения срока выплаты долгов к компаниям применяется повышенный процент платежей. Если первое нарушение срока оплаты не влияет на отгрузку товара, то после второго отгрузка может быть прекращена. Пропуск и перенос срока платежа влияют как на бонусы, предоставляемые поставщиком, так и на деловую репутацию компании в целом.

Для того чтобы эффективно управлять кредиторской задолженностью, компаниям пищевой промышленности следует придерживаться ряда рекомендаций, в соответствии с которыми необходимо:

- определить оптимальную структуру долгов для предприятия;

- составить бюджет кредиторской задолженности, оценить вероятные риски и степень доверия в отношении с кредиторами;

- построить систему оплаты товарного кредита таким образом, чтобы сроки оплаты дебиторской и кредиторской задолженности были сопоставимы.

В ходе анализа компаний пищевой промышленности было выявлено, что в среднем компаниям требуется 86 дней для погашения своей задолженности перед контрагентами, в то время как оплата за отгруженную продукцию в среднем производится за 111 дней. Таким образом, возникает 25-дневный разрыв. Поскольку кредиторская задолженность часто покрывается именно за счет возвращенной дебиторской задолженности, постольку необходимо составить общую схему выплат кредиторской и дебиторской задолженности, чтобы минимизировать такой разрыв.

Исследование связи между финансовым циклом компании (ССС) и текущей ликвидностью (CR), описываемой регрессией (10), на выборке компаний пищевой промышленности было проведено путем эконометрического анализа. Выбор модели осуществлялся по результатам нескольких статистических тестов. По итогам применения теста Хаусмана была выбрана модель со случайными эффектами. В качестве зависимой переменной выступал показатель текущей ликвидности, длительность финансового цикла рассматривалась как независимая переменная. Исследование показало, что между величинами существует статистически значимая прямая зависимость (табл. 7).

Таблица 7. Результаты оценки взаимосвязи длительности финансового цикла и текущей ликвидности компании

| Независимая переменная |

Зависимая переменная CR (модель со случайными эффектами) |

| Константа | 1,885* |

| (12,61) | |

| CCC | 0,003* |

| (6,19) | |

| R2 within | 0,0279 |

| R2 between | 0,0216 |

| R2 overall | 0,0233 |

| Значимость модели (критерий χ2) | 38,36 |

Примечания. В скобках приведены значения z-статистики; * — переменная значима на 1 %-м уровне значимости; Показатель текущей ликвидности измеряется в процентах, длительность финансового цикла (ССС) — в днях.

Выявленная взаимосвязь показателей длительности финансового цикла и текущей ликвидности позволяет решить задачу определения нормативных значений финансового цикла для компаний пищевой отрасли с точки зрения обеспечения допустимого уровня ликвидности.

Определим допустимый уровень ликвидности компаний пищевой промышленности, который в соответствии с выводами работы [Никулин, 2010] будет равен промежутку нормативных значений коэффициента текущей ликвидности. Мировая практика рекомендует промежуток [1; 2], однако, как показывают данные табл. 4, в среднем у предприятий пищевой промышленности, вошедших в выборку, значение коэффициента текущей ликвидности составляет 2,22, что несколько выше. Это может быть объяснено тем, что компании пищевой промышленности из соображений консерватизма излишне много инвестируют в оборотные активы, т. е. управление оборотными активами нуждается в корректировке. Полученные функции регрессии (10) позволяют рассчитать значения финансового цикла, которые соответствуют границам установленного отрезка.

Нормативные значения финансового цикла для компаний пищевой отрасли с точки зрения обеспечения допустимого уровня ликвидности принадлежат промежутку [-295; 628]. Таким образом, компаниям пищевой отрасли для увеличения рентабельности активов необходимо уменьшать финансовый цикл до значения нижней границы промежутка. В противном случае доходность компаний будет падать.

Расчет финансового цикла позволяет компании сравнить полученное значение с нормативным значением, при котором уровень текущей ликвидности является допустимым. Если в результате сравнительного анализа оцененное значение не попадает в промежуток [-295; 628], то, скорее всего, выбранная политика управления капиталом является неэффективной и в нее необходимо вносить определенные коррективы. В противном случае неэффективность управления оборотным капиталом приведет к потере прибыли и снижению рентабельности активов. Как следует из данных табл. 4, фактические значения финансового цикла у ряда компаний не входят в этот промежуток, что свидетельствует о том, что управление оборотным капиталом в них неэффективно.

Заключение

Управление оборотным капиталом — важный аспект финансового менеджмента, нацеленного на повышение конкурентоспособности компании и создание ценности для владельцев бизнеса и основных стейкхолдеров в долгосрочной перспективе. Для достижения долгосрочных целей компания должна быть платежеспособной и обеспечивать уровень прибыльности, удовлетворяющий стейкхолдеров. Иными словами, политика управления оборотным капиталом сводится к росту рентабельности компании при достаточном уровне ликвидности. Показателем эффективности управления оборотным капиталом выступает длительность финансового цикла компании.

В ходе исследования данной проблемы на предприятиях российской пищевой промышленности были получены следующие выводы.

Между рентабельностью активов и продолжительностью финансового цикла компании обнаружена статистически значимая обратная зависимость. Таким образом, компаниям пищевой промышленности в целях увеличения доходности необходимо уменьшать свой финансовый цикл.

Далее была проанализирована связь каждого из компонентов финансового цикла и рентабельности активов. Установлено, что между периодом оборачиваемости запасов и рентабельностью существует обратная зависимость. Доходность компаний пищевой промышленности растет при ускорении оборачиваемости запасов, поэтому накопление избыточных запасов будет тормозить движение капитала, нарушая финансовую стабильность деятельности компаний. Таким образом, компаниям пищевой промышленности необходимо уделять особое внимание вопросам оптимизации уровня запасов.

Период оборачиваемости дебиторской задолженности связан значимой обратной зависимостью с доходностью компаний: доходность компаний растет при ускорении дебиторами выплат за отгруженную продукцию. Слишком мягкий контроль погашения дебиторской задолженности может привести к возникновению дефицита оборотного капитала и ослаблению платежной дисциплины должников. Поэтому был сделан вывод о том, что компании пищевой промышленности должны придерживаться консервативной или умеренной кредитной политики и жестко контролировать возвращение долгов другими компаниями.

При увеличении периода оборачиваемости кредиторской задолженности доходность компаний пищевой отрасли падает. Это можно объяснить тем, что отсрочка отплаты поставщикам приводит к образованию просроченной кредиторской задолженности и выплате штрафов контрагентам, что в целом негативно влияет на финансовое состояние компании.

Наконец, была установлена значимая прямая зависимость между финансовым циклом и ликвидностью компаний пищевой промышленности, а также определены допустимые границы длительности финансового цикла при соблюдении требований к ликвидности.

Таким образом, полученные результаты исследования имеют большую практическую ценность для финансового менеджмента компаний пищевой промышленности, потому что на их основе компании могут принимать оперативные управленческие решения в области управления оборотным капиталом.

Литература

Волков Д.Л., Никулин Е.Д. Эмпирическое исследование эффективности управления оборотным капиталом компании в контексте ценностно-ориентированного менеджмента // XI Международная научная конференция по проблемам развития экономики и общества: в 3 кн. / отв. ред. Е.Г. Ясин. Т.3. М.: Издат. дом ГУ ВШЭ, 2011. C. 444-455.

Волков Д.Л., Никулин Е.Д. Управление оборотным капиталом анализ влияния финансового цикла на рентабельность и ликвидность компаний // Вестн. С.-Петерб. ун-та. Сер. 8. Менеджмент. 2012. № 2. С. 3-32.

Гаранина Т.А., Петрова О.А. Взаимосвязь между ликвидностью, финансовым циклом и рентабельностью российских компаний // Корпоративные финансы. 2015. № 1 (33). С. 5-19.

Единая межведомственная информационно-статистическая система (ЕМИСС). 2014. URL: http://fedstat.ru/indicators/themes.do (дата обращения: 11.06.2015).

Ковалев В.В. Финансовый анализ: методы и процедуры. М.: Финансы и статистика, 2002.

Куликова Н.Н. Управление оборотным капиталом предприятий пищевой и перерабатывающей промышленности: автореф. дис. ... канд. экон. наук. Волгоград: Волг. гос. сельскохоз. академия, 2002.

Международная стандартная отраслевая классификация всех видов экономической деятельности // Статистические документы. 2009. Серия M. № 4. С. 101-110.

Мониторинг «Об итогах социально-экономического развития Российской Федерации в 2014 году» // Минэкономразвития России. 2015. 6 февраля. URL: http://economy.gov.ru/minec/activity/sections/macro/monitoring/monitoring2014 (дата обращения: 07.07.2015).

На Кубани из-за санкций больше всего пострадают сахарная отрасль и животноводство // РБК. URL: http://kuban.rbc.ru/krasnodar_topnews/07/08/2014/941684.shtml (дата обращения: 05.05.2015).

Нацубидзе А.С. Динамика и тенденции развития пищевой промышленности России // Экономические науки. 2010. № 1. С. 227-232.

Никулин Е.Д. Механизмы управления оборотным капиталом компании на основе ценностно-ориентированного подхода: автореф. дис. ... канд. экон. наук. СПб.: СПбГУ, 2010.

Овчинникова Т.И., Пахомов А.И., Булгакова И.Н. Совершенствование организационной структуры пищевых предприятий на основе оценки деятельности персонала // Кадры предприятия. 2005. № 8. С. 10-12.

Промышленность России 2014: Статистический сборник. М.: Росстат, 2014. Ревенков А.Н. Состояние и перспективы развития пищевой промышленности // ЭКО. 2004. № 12. С. 107-120.

Российский статистический ежегодник. 2014. URL: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/publications/catalog/doc_1135087342078 (дата обращения: 11.06.2014).

Система профессионального анализа рынков и компаний (СПАРК). URL: http://www.spark-interfax.ru/Front/Index.aspx (дата обращения: 11.06.2014). Abuzayed B. Working Capital Management and Firm's Performance in Emerging Markets: The Case of Jordan // International Journal of Managerial Finance. 2012. Vol. 8, N 2. P. 155-179. Alipour M. Working Capital Management and Corporate Profitability: Evidence from Iran // World

Abuzayed B. Working Capital Management and Firm’s Performance in Emerging Markets: The Case of Jordan // International Journal of Managerial Finance. 2012. Vol. 8, N 2. P. 155–179.

Alipour M. Working Capital Management and Corporate Profitability: Evidence from Iran // World Applied Sciences Journal. 2011. Vol. 12, N 7. P. 1093–1099.

Azhar N., Noriza M. Working Capital Management: The Effect of Market Valuation and Profitability in Malaysia // International Journal of Business and Management. 2010. Vol. 5, N 11. P. 140–147.

Belt B., Smith K. V. Comparison of Working Capital Practices in Australia and the United States // Global Finance Journal. 1991. Vol. 2, N 1, 2. P. 27–54.

Deloof M. Does Working Capital Management Affect Profitability of Belgian Firms? // Journal of Business Finance and Accounting. 2003. Vol. 30, N 3, 4. P. 573–587.

Enqvist J., Graham M., Nikkinen J. The Impact of Working Capital Management on Firm Profitability in Different Business Cycles: Evidence from Finland // Research in International Business Finance. 2014. N 32. P. 36–49.

Falope O., Ajilore O. Working Capital Management and Corporate Profitability: Evidence from Panel Data Analysis of Selected Quoted Companies in Nigeria // Research Journal of Business Management. 2009. Vol. 3, N 3. P. 73–84.

Filbeck G., Krueger T. Industry Related Differences in Working Capital Management // Mid-American Journal of Business. 2005. Vol. 20, N 2. P. 11–18.

Fonseka M. M., Ramos C. G., Tian G. The Most Appropriate Sustainable Growth Rate Model For Managers And Researchers // The Journal of Applied Business Research. 2012. Vol. 28, N 3. P. 481–498.

Ganesan V. An Analysis of Working Capital Management Efficiency in Telecommunication Equipment Industry // Rivier Academic Journal. 2007. Vol. 3, N 2. P. 1–10.

Garcia-Teruel P., Martinez-Solan o P., Caballero S. Working Capital Management, Corporate Performance, and Financial Constraints // Journal of Business Research. 2014. N 67. P. 332–338.

Gill A., Biger N., Mathur N. The Relationship between Working Capital Management and Profitability: Evidence from the United States // Business and Economics Journal. 2010. Vol. 10. P. 1–9.

Grablovski B. Financial Management of Inventory // Journal of Small Business Management. 1984. Vol. 22, N 3. P. 59–65.

Hawawini G., Viallet C., Vora A. Industry Influence on Corporate Working Capital Decisions // Sloan Management Review. 1986. Vol. 27, N 4. P. 5–25.

Higgins R. C. How Much Growth Can a Firm Afford? // Financial Management. 1977. Vol. 6, N 3. P. 7–16.

Jose M. L., Lancaster C., Stevens J. L. Corporate Returns and Cash Conversion Cycles // Journal of Economics and Finance. 1996. Vol. 20, N 1. P. 33–46.

Kaddumi T., Ramadan I. Profitability and Working Capital Management The Jordanian Case // International Journal of Economics and Finance. 2012. Vol. 4, N 4. P. 217–226.

Kamath R. How Useful are Common Liquidity Measures? // Journal of Cash Management. 1989. Vol. 9, N 1. P. 24–28.

Kim C. S., Mauer D. C., Sherman A. E. The Determinants of Corporate Liquidity: Theory and Evidence // Journal Financial Quantitative Analysis. 1998. Vol. 33, N 3. P. 335–359.

Lazaridis I., Tryfonidis D. Relationship between Working Capital Management and Profitability of Listed Companies in the Athens Stock Exchange // Journal of Financial Management and Analysis. 2006. Vol. 19, N 1. P. 26–35.

Lind L., Pirttilä M., Viskari S., Schupp F., Kärri T. Competing with the Negative Cycle Time of Working Capital in ICT Value Network // International Journal of Managerial and Financial Accounting. 2014. Vol. 3. P. 1–14.

Mathuva D. The Influence of Working Capital Components on Corporate Profitability: A Surveys on Kenyan Listed Firms // Research Journal of Business Management. 2010. Vol. 4, N 1. P. 1–11.

Mona A. The Impact of Working Capital Management Policies on Firm’s Profitability and Value: The Case of Jordan // International Research Journal of Finance and Economics. 2012. N 85. P. 147–153.

Padachi K. Trends in Working Capital Management and Its Impact on Firms’ Performance: An Analysis of Mauritian Small Manufacturing Firms // International Review of Business Research Papers. 2006. Vol. 2, N 2. P. 45–58.

Peel M., Wilson N. Working Capital and Financial Management Practices in the Small Firm Sector // International Small Business Journal. 1996. Vol. 14, N 2. P. 52–68.

Raheman A., Nasr M. Working Capital Management and Profitability — Case of Pakistani Firms // International Review of Business Research Papers. 2007. Vol. 3, N 1. P. 279–300.

Richards V. D., Laughlin E. J. A Cash Conversion Cycle Approach to Liquidity Management // Financial Management. 1980. Vol. 9, N 1. P. 32–38.

Śamiloġlo F., Demirgũneş K. The Effect of Working Capital Management on Firm Profitability: Evidence from Turkey // The International Journal of Applied Economics and Finance. 2008. Vol. 2, N 1. P. 44–50.

Seidman K. Economic Development Finance. Thousand Oaks, CA; London: Sage Publications, 2004. Ŝen M., Oruč E. Relationship between Efficiency Level of Working Capital Management and Return on Total Assets in Ise // International Journal of Business and Management. 2009. Vol. 4, N 10. P. 109–114.

Shin H., Soenen L. Efficiency of Working Capital Management and Corporate Profitability // Financial Practice and Education. 1998. Vol. 8, N 2. P. 37–45.

Smith K. V. Profitability Versus Liquidity Tradeoffs in Working Capital Management // Readings on the Management of Working Capital / ed. by K. V. Smith. St. Paul, MM: West Publishing, 1980. P. 549–562.

Soenen L. A. Cash Conversion Cycle and Corporate Profitability // Journal of Cash Management. 1993. Vol. 13, N 4. P. 53–58.

Ukaegbu B. The Significance of Working Capital Management in Determining Firm Profitability: Evidence from Developing Economies in Africa // Research in International Business Finance. 2014. N 31. P. 1–16.

Wang Y. J. Liquidity Management, Operating Performance, and Corporate Value: Evidence from Japan and Taiwan // Journal of Multinational Financial Management. 2002. Vol. 12, N 2. P. 159–169.

Zariyawati M. A., Annuar M. N., Taufiq H., Rahim Abdul A. S. Working Capital Management and Corporate Performance: Case of Malaysia // Journal of Modern Accounting and Auditing. 2009. Vol. 5, N 11. P. 47–54.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ