Многоуровневая система оценки финансового состояния организаций

А.И. Мясоедов,

студент, Институт «Иностранные языки, современные коммуникации и управление»,

ФГБОУ ВО Московский государственный психолого-педагогический университет, Москва.

М.В. Радостева

кандидат экономических наук, доцент кафедры теории и практики управления

Института «Иностранные языки, современные коммуникации и управление»,

ФГБОУ ВО Московский государственный психолого-педагогический университет, Москва.

Крымский научный вестник

№4 2019

В статье рассмотрена система показателей для оценки финансового положения в организации. Влияние разных факторов на уровень финансовой устойчивости хозяйствующих субъектов является одним из важнейших экономических вопросов в период трансформации экономики.

Статья содержит многоуровневую систему оценки эффективности финансовой ситуации организаций, что позволило обосновать основную задачу системы сравнительной оценки финансового состояния коммерческих организаций для выбора наиболее надежных и устойчивых с точки зрения инвестиций в них. Описаны рентабельность, ликвидность, деловая активности, платежеспособность, финансовая устойчивость в системе оценки экономического состояния предприятий. Приведена многоуровневая система оценки эффективности экономической ситуации предприятий.

Обоснована основная задача системы сравнительной оценки состояния экономики государственного сектора предприятий. Отечественные и зарубежные теории финансового анализа не уделяют достаточного внимания методологическим подходам и аналитическому инструментарию оценки экономического и финансового положения организаций, поэтому возникает необходимость их адаптации к современным условиям

В настоящее время отсутствует единая модель оценки финансово-хозяйственной деятельности организации с использованием всех известных показателей. При наличии большого количества показателей оценки эффективности деятельности организации возникает вопрос об их правильной интерпретации и анализе, соотнесении со стандартными показателями, средними показателями по отрасли в целом; принятие решений по дальнейшему развитию организации. Использование показателей финансовой устойчивости компании обеспечивает постоянный мониторинг и контроль движения денежных средств, достаточности активов и, при необходимости, их осуществимости.

Разработке теории и методологии оценки экономического положения хозяйствующих субъектов посвящены работы как отечественных, так и зарубежных ученых, таких как: Е. Альтмана [15], И. Ансоффа [16], И. А. Бланка [4], Т. Элерса [21], Н. Блаженкова [4], Е. Масленникова [24-26], А. Томпсон [32], А, Стрикленд [32], М. Портер [28-30], Ф. Друкер [20] и др.

Несмотря на достаточное количество научных исследований, посвященных оценке финансово-экономического состояния хозяйствующих субъектов, практически отсутствуют разработки по формированию многоуровневой системы оценки экономического положения компаний с целью прогнозирования банкротства.

Целью статьи является проанализировать возможность и необходимость совершенствования многоуровневой системы оценки финансового состояния организаций для заинтересованных сторон на основе традиционных методов. Многоуровневая система анализа финансового состояния организации позволяет получить более полное и объективное представление о финансово-хозяйственной деятельности предприятия с учетом цели анализа и интересов его основных пользователей. Это прежде всего, направлено на организацию в компании современной системы управления финансами с учетом реализации ее стратегической деятельности.

Многоуровневая оценка финансово-экономического состояния организаций позволяет проводить комплексное исследование объекта и последующую оптимизацию необходимого направления.

Под направлением оптимизации соответствующего показателя понимают направление, в котором экономическое состояние исследуемой отрасли становится все более положительным. Этих направлений в практической деятельности предприятий два-максимизация или минимизация. Формула, по которой вычисляется цель, формируется в вычисляемом выражении. Начальный диапазон допуска — это сегмент или интервал, выход за пределы которого считается невозможным или непрактичным для субъекта хозяйствования. Необходимо отметить, что относительные ограничения производительности, направления оптимизации не регулируются [13].

Как правило, субъектами используются многоуровневые показатели, которые формируются по соответствующему содержанию: финансово-экономическому, промышленному, социальному, техническому и другим. Следует отметить, что особым моментом является то, что системные исследования могут проводиться как на основе фактических аналитических данных, так и на основе целевых показателей.

С целью решения соответствующих задач обычно используются количественные показатели деятельности организаций.

Кроме того, передача объектов в разряд ограничений, с целью отказа от оптимизации, в конечном этапе исследования, позволяет сформировать окончательное управленческое решение в системе управления предприятием. Система показателей для измерения экономического состояния предприятий сформирована на рисунке 1.

Сегодня общая система финансовых отношений изменилась. Она постоянно видоизменяется и дополняется элементами финансовых отношений, которые влияют на денежные потоки в целом. Существует непрерывная связь предприятий с поставщиками и заказчиками по обеспечению исполнения обязательств; инвесторами (акционерами, участниками, собственниками); государством по налогам и сборам в соответствующие бюджеты; кредитными организациями по получению и погашению кредитов, страховых взносов и т.д. Также следует отметить рыночные условия, новых субъектов этих отношений, функционирующих для решения вопросов банкротства, реорганизации предприятий (слияния, поглощения, слияния, распределения и других) [24].

При многоуровневой системе оценки финансового положения компаний можно выделить следующие группы показателей: деловая активность, ликвидность, платежеспособность, финансовая устойчивость, рентабельность предприятий [10].

Показатели деловой активности характеризуют уровень эффективности использования собственных средств предприятия и дают возможность оценить финансовое состояние предприятия с помощью качественных и количественных критериев представлены в таблице 1.

Таблица 1. Система показателей деловой активности предприятий

| Индекс | Расчетная формула | Источник информации | Критериальное значение | Направление оптимизации |

| Коэффициент суммарного оборота активов | = чистый доход от продаж / стоимость имущества | F-2(1.2000)/F-1(1.1300) | - | Максимум |

| Коэффициент оборачиваемости оборотных средств | = чистый доход от продажи / оборотные активы | F-2(2000)/F-1(1.1195) | - | Максимум |

| Коэффициент оборачиваемости собственного капитала | = чистый доход от продажи / Акции | F-2(2000)/F-1(1.1495) | - | Максимум |

Источник: составлено по [15; 16; 32; 28; 29; 30].

К последним относятся относительные показатели-коэффициенты оборачиваемости, которые указывают на скорость оборачиваемости капитала и его отдельных составляющих.

Конечный финансовый результат деятельности организации характеризуется абсолютной величиной прибыли. Но чтобы обеспечить объективную оценку прибыли используется система относительных показателей, которыми являются показатели рентабельности, характеризующие эффективность финансово-хозяйственной деятельности компании в целом и доходность ее активов [17]. Данные показатели представлены в таблице 2.

Таблица 2. Система показателей рентабельности предприятий

| Индекс | Расчетная формула | Источник информации | Критериальное значение | Направление оптимизации |

| Рентабельно сть активов | = Чистый финансовый результат / стоимость имущества | F-2(1.2350)/F-1(1.1300) | >0,14 | Максимум |

| Рентабельно сть собственного капитала | = Чистый финансовый результат / собственный капитал | F-2(1.2350)/F-1(1.1495) | >0,2 | Максимум |

| Доходность инвестиций | = Акционерный капитал доход / долгосрочные финансовые инвестиции: которые учитываются по методу участия в капитале других предприятий | F-2(1.2220)/F-1(1.1030) | >0,3 | Максимум |

| Рентабельно сть вложенного капитала | = Чистый финансовый результат / собственный и долгосрочный капитал | F-2(1.2350)/F-1(1.1495+1595 ) | >0,14 | Максимум |

| Коэффициен т чистой прибыли продукции | = Прибыль от продаж / Себестоимость проданных товаров | F-2(1.2090)/F-2(1.2050) | >0,3 | Максимум |

| Коэффициент чистой прибыли от продаж | = Прибыль от продаж / Чистая прибыль от продаж | F-2(1.2090)/F-2(1.2000) | >0,3 | Максимум |

| Экономическая рентабельность | = Финансовый результат до налогообложения / Инвестировано капитал | F-2(1. 2290)/F-1(1.1300) | >0,15 | Максимум |

Источник: составлено по [15; 16; 32; 28; 29; 30].

Система показателей ликвидности предприятий отрасли — это финансовые показатели, которые рассчитываются на основе финансовой отчетности, для определения способности компании погашать текущую задолженность за счет текущих (оборотных) активов, что показано в таблица 3. Суть этих показателей состоит в сравнении величины текущих задолженностей предприятия и его оборотных средств, которые должны обеспечить погашение этих задолженностей [7].

Важно подчеркнуть, что, исследуя ликвидность компании, часто выявляется именно понятие платежеспособности. Однако, эти понятия различны. Ликвидность является одной из характеристик платежеспособности компании. Платежеспособность в экономической литературе как предприятие имеет средства, имеющиеся в балансе активов для покрытия всех внешних долговых краткосрочных и долгосрочных обязательств, соблюдая при этом непрерывность процесса производства и реализации, где датой расчета платежеспособности предприятия является конкретная дата составления баланса [25].

Таблица 3. Система показателей ликвидности предприятий отрасли

| Индекс | Расчетная формула | Источник информации | Критериальное значение | Направление оптимизации |

| Показатель общей ликвидности | = Оборотные активы / текущие обязательства | F-1(1.1195)/ F-1(1.1695) | 1,5-2,5 | Максимум |

| Коэффициент текущей ликвидности | = Оборотные средства / текущие обязательства | F-1(1.1195-1.1100)/ F-1(р.1695) | 1,0-2,0 | Максимум |

| Коэффициент абсолютной ликвидности | = Денежные средства / текущие обязательства | F-1(1.1160+1.1165)/ F-1(1.1695) | >0,2 | Максимум |

| Коэффициент критической ликвидности | = Денежные средства + краткосрочные финансовые инвестиции + задолженность / текущие обязательства | F-1(1.1160+1.1165 + 1.1125)/ F-1(1.1695) | >0,7 | Максимум |

| Ликвидность при мобилизации средств | = Запасы / текущие обязательства | F-1(1.1100)/ F-1(1.1695) | 0,5-1,0 | Максимум |

Источник: составлено по [15; 16; 32; 28; 29; 30].

В научных исследованиях фактические средние значения коэффициентов ликвидности в основном ниже указанных в таблице 3 значений, поэтому на основании только этих показателей нецелесообразно делать выводы о невозможности погашения обязательств компании, тем более маловероятным является тот факт, что все кредиторы предъявят свои требования одновременно [6].

Способность хозяйствующих субъектов выполнять свои долгосрочные и текущие обязательства за счет экономических ресурсов отражает их платежеспособность, что отражено в таблице 4. С помощью показателей платежеспособности оценивается вероятность банкротства и финансовый риск. Если активы домохозяйства превышают долгосрочные и текущие обязательства, предприятие считается платежеспособным. среды формирования прибыли отдельных предприятий [34].

Степень платежеспособности предприятия напрямую зависит от соотношения внешних активов и обязательств.

Таблица 4. Система показателей платежеспособности предприятий

| Индекс | Расчетная формула | Источник информации | Критериальное значение | Направление оптимизации |

| Коэффициент абсолютной платежеспособ ности | = Денежные средства / текущие обязательства | F-1(1.1165)/ F-1(1.1695) | 0,1-0,2 | Минимум |

| Показатель общей платежеспособ ности | = Текущие и долгосрочные обязательства / чистый доход от реализации продукции | F-1(1.1595+1.1695) / F-2(1.2000) | 0,2-0,4 | Минимум |

| Коэффициент платежеспособ ности по текущим обязательствам | = Текущие обязательства / чистый доход от реализации продукции | F-1(1.1595)/ F-2(1.2000) | 0,3-0,5 | Минимум |

| Коэффициент задолженности по банковским кредитам | = Долгосрочные и краткосрочные кредиты / чистый доход от реализации продукции | F-1(1.1510+1600)/ F-2(1.2000) | 0,3-0,5 | Минимум |

| Соотношение задолженности перед контрагентами | = кредиторская задолженность / чистый доход от реализации продукции | F-1(1.1615)/ F-2(1.2000) | 0,4-0,6 | Минимум |

| Коэффициент Бюджетной задолженности | = текущая кредиторская задолженность / чистый доход от реализации продукции | F-1(1.1620+1625)/ F-2(1.2000) | 0,1-0,2 | Минимум |

Источник: составлено по [15; 16; 32; 28; 29; 30].

Принято выделять три уровня платежеспособности, оценка которых рассчитывается на основе таких коэффициентов, как: наличности, платежеспособности и ликвидности. Для каждого уровня платежеспособности отдельными методами определяют коэффициенты [26].

Показатели, которые характеризуют финансовое состояние хозяйствующего субъекта экономического субъекта показаны на таблице 5. Расчет показателя финансовой устойчивости осуществляется на основе соотношения исходных элементов для формирования и состава экономических средств. Следует отметить, что оценка экономических ресурсов и обязательств субъекта хозяйствования формируют показатель платежеспособности [14].

Существенное влияние на уровень финансовой устойчивости оказывают отдельные факторы, которые определяют систему показателей финансовой устойчивости предприятий отрасли.

Таблица 5. Система показателей финансовой устойчивости предприятий

| Индекс | Расчетная формула | Источник информации | Критериальное значение | Направление оптимизации |

| Коэффициент Собственного Капитала | = Заемные Средства / Собственный Капитал | F-1(1.1495)/ F-1(1.1900) | >0,6 | Максимум |

| Соотношение заемного и собственного капитала | = Заемные Средства / Собственный Капитал | F-1(1.1595+1.1695) / F-1(1.1495) | 0,7-1,0 | Максимум |

| Коэффициент маневренности | = Оборотный капитал / собственный капитал | F-1(1.1495-1.1095)/ F-1(1.1495) | - | Максимум |

| Коэффициент покрытия внеоборотных активов | = Внеоборотные активы / собственный капитал | F-1(1.1095)/ F-1(1.1495) | >1,0 | - |

| Соотношение текущего и внеоборотного капитала | = Оборотные активы / внеоборотные активы | F-1(1.1195)/ F-1(1.1095) | - | Максимум |

| Индекс финансовой стабильности | = Собственный / привлеченный капитал | F-1(1.1495)/F-1(1.1595+1.1695) | >1,0 |

Источник: составлено по [15; 16; 32; 28; 29; 30].

Совершенствование многокритериальной системы показателей для оценки экономического состояния предприятия — это преобладающее направление деятельности многих экспертов в финансовой сфере. В финансово-хозяйственной деятельности для обозначения направлений оптимизации используются термины: эффективные и стоимостные показатели. В первом случае имеется в виду, что преобладающим направлением максимизации является увеличение, вторым - минимизация. К стоимостным показателям относятся: себестоимость реализованной продукции (товаров, работ, услуг), административные расходы, затраты на сбыт, прочие операционные расходы, финансовые расходы, капитальные вложения. Эффективными показателями являются: чистый финансовый результат, рентабельность, общая выручка, маржа, др. [18].

Исследуя расчетное выражение, необходимо отметить некоторые характерные особенности. В научных работах формулы для расчета тех или иных показателей могут отличаться. Аналогичные показатели могут быть рассчитаны на основе различной аналитической информации. Так, например, рентабельность всех активов и рентабельность собственного капитала обоснованно полагаться на чистый финансовый результат, а также совокупный доход и нераспределенную прибыль. В зависимости от цели исследования можно рассчитать плановые, фактические и прогнозные значения показателей многоуровневой системы оценки экономического состояния предприятий [22].

Так, при наличии соответствующей аналитической информации, коэффициент платежеспособности текущих обязательств должен быть корректным, чтобы рассчитывать не на доходы от реализации продукции (товаров, работ, услуг), а на денежные потоки, возникающие в результате операционной деятельности, что позволило бы влиять на дебиторскую задолженность по реализованной продукции (товарам, работам, услугам) [23].

Информационная ценность показателей многоуровневой системы оценки финансово-экономического положения компаний существенно зависит от наличия и достоверности учетно-аналитической системы хозяйствующих субъектов. Для расчета показателей ликвидности, дебиторская задолженность оценивается по чистой реализационной стоимости, которая определяется путем уменьшения дебиторской задолженности на сумму резерва по сомнительным долгам компании [27].

Исследование предложенных показателей многоуровневой системы оценки экономического положения предприятий не является исчерпывающим. В зависимости от целей исследования можно рассчитать относительные показатели многофункциональности [8]:

Оценки эффективности на основе качественных критериев рассчитывается по следующей формуле:

S = Sn/Stn (1)

где Sn — фактическое значение показателя многоуровневой системы оценки экономического состояния предприятий;

Stn — первоначальная стоимость многоуровневой системы показателей оценки экономического состояния предприятий.

Относительные многоцелевые показатели многоуровневых систем оценки экономического положения предприятий данного типа характеризуют изменение фактического значения показателя по сравнению с его значением в некоторый начальный момент времени [35].

Универсальные относительные показатели могут быть получены также путем преобразования линейного преобразования:

hS = anSn + bnSn (2)

Значения постоянных коэффициентов an и bn определяются в зависимости от того, минимизирована или максимизирована исследуемая многокритериальная индикаторная система оценки экономического состояния предприятий.

При минимизации системы показателей многоуровневой оценки экономического состояния предприятий:

an = 1 / (Snmax – Snmin); bn = Snmax / (Snmax - Snmin) (3)

С целью максимизации многокритериальности индикаторной системы оценки экономического состояния предприятий:

an = 1 / (Snmax – Snmin); bn = Snmin / (Snmax - Snmin) (4)

Как предлагается, после подстановок относительных многоцелевых показателей многокритериальными системами оценки экономического положения предприятий отрасли являются:

- минимизация входных индикаторов:

S = (Sn - Snmin) / (Snmax - Snmin) (5)

- максимизация входных показателей:

S = (Snmin - Sn) / (Snmax - Snmin) (6)

В то же время нет необходимости рассчитывать большое количество показателей системы оценки экономического состояния предприятий, так как одни из них имеют функциональную зависимость, а другие сильно коррелируют.

В исследовании необходимо определить допустимый критерий измерения. Критерий показателя необходимо экономически обосновать. Некоторые показатели многоуровневой системы оценки экономического положения предприятий не могут быть отрицательными, поскольку являются частью целого, следовательно, варьируются от единицы до нуля. Для показателей финансовой устойчивости и ликвидности многоуровневой системы оценки экономического состояния предприятий отрасли предложены определенные нормативные значения. Исходные значения коэффициентов платежеспособности и рентабельности устанавливаются на основе имеющейся бухгалтерской и аналитической информации и не зависят от субъекта, его направления деятельности, других факторов и систем управления. Начальный диапазон допустимых значений в дальнейшем может варьироваться в зависимости от текущих обстоятельств.

Перечень показателей многоуровневой системы оценки финансово-экономического состояния компаний зависит от специфики предлагаемого решения проблемы. Например, заинтересованное лицо проводит исследование на основе показателей финансово-экономического состояния хозяйствующего субъекта [1]. Важными показателями многоуровневой системы оценки являются: рентабельность вложенного капитала и срок окупаемости финансовых вложений, другие показатели учитываются, но не оптимизируются. В частности, установлен предельный набор границ финансовой устойчивости и ликвидности предприятия.

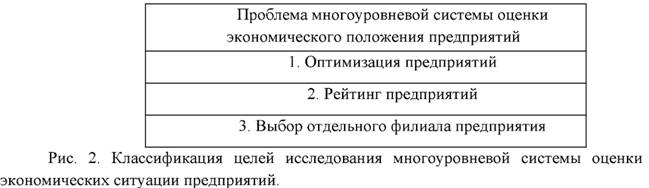

Затем при оценке финансово-экономического состояния заинтересованное лицо будет рассматривать множество хозяйствующих субъектов, имеющих удовлетворительные показатели ликвидности и финансовой устойчивости, и выбирать варианты, характеризующие быструю окупаемость и окупаемость вложенного капитала. В зависимости от конечного результата исследования проблемы многоуровневой системы оценки экономического состояния предприятий можно классифицировать следующим образом, показано на рисунке 2.

Источник: составлено авторами.

Первый тип задач — это оптимизация предприятий. В общем, требование последовательности означает определение относительной ценности каждой из альтернатив в исследовании. Предложенная формулировка представляется вполне обоснованной, поскольку управленческий персонал предприятий организует свои бизнес-единицы по рентабельности инвестиционных объектов, видов деятельности, показателям эффективности и т.д.

Второй тип задач — ранжирование предприятий. Эта задача заключается в разработке альтернативных объектов исследования. Такая ситуация, в частности, возникает, когда выбор конкретной инвестиции нецелесообразен и требуется распределить финансовые ресурсы между альтернативными хозяйствующими субъектами.

Последний тип задачи — выбор отдельной отрасли, безальтернативной для многоуровневой системы оценки экономического положения предприятия отрасли. Эта задача на предприятиях промышленности, например, при выборе направления расширения производства, выбор направления технического перевооружения и т.д.

Таким образом, предлагаемая группа показателей многоуровневой системы оценки экономического положения предприятий отрасли позволит определить заинтересованные стороны в сравнительной оценке финансово — экономического состояния предприятий. В этом случае для проведения анализа необходимо будет определить цели исследования многоуровневой системы оценки экономического положения предприятий. Исследование предложенных показателей многоуровневой системы оценки экономического положения предприятий не является исчерпывающим. В зависимости от целей исследования для расчета предлагаемых многоцелевых коэффициентов устанавливаются постоянные коэффициенты, которые определяются в зависимости от того, минимизирована или максимизирована исследуемая многокритериальная индикаторная система оценки экономического состояния предприятий.

Литература

1. Балаханова Д.К., Иванова С.П., Баранников А.Л. Проблемы перехода России на инновационный путь развития // В сборнике: Устойчивое развитие российской экономики. 2017. С. 10-15.

2. Блаженкова Н.М., Зырянова М.П., Поаншваль Н.С. Долгосрочная и краткосрочная финансовая политика организации: учебное пособие /, Уфим. гос. ун-т экономики и сервиса — Уфа: УГУЭС, 2015. 124 с.

3. Бланк И.А. Антикризисное финансовое управление предприятием. — Киев: «Эльга», «Ника-Центр», 2006. 663 с.

4. Иванова С.П., Литвинов А.Н. Показатели эффективности реальных инвестиций: эволюция и проблемы использования // Вестник Российского экономического университета имени Г.В. Плеханова. 2016. № 5 (89). С. 73-80.

5. Иванова С.П., Сыдыкова К.В., Баранников А.Л., Данилина М.В. Практикум по дисциплине «Корпоративные стратегии в антикризисном управление» — М.: Издательство «Русайнс», 2017.

6. Колпаков В.Ф. Моделирование динамических процессов в экономике // Финансовая аналитика: проблемы и решения. 2014. № 3.С. 31-36.

7. Мирошин А.В. Особенности оценки стоимости инновационных компаний // Актуальные проблемы финансового менеджмента. Материалы Международной научно-практической конференции. Институт гуманитарных наук, экономики и информационных технологий; Главный редактор К.В. Ордов; ответственный за выпуск С.В. Шайтура. Бургас, Болгария, 2016. С. 212-218.

8. Мясоедов А.И. Инновационные технологии в управлении персоналом // В сборнике: Инновационная экономика и менеджмент: Методы и технологии Сборник материалов II Международной научно-практической конференции. Под ред. О.А. Косорукова, В.В. Печковской, С.А. Красильникова, 2018. С. 222-224.

9. Радостева М.В. К вопросу о производительности труда // Научные ведомости Белгородского государственного университета. Серия: Экономика. Информатика. 2018. Т. 45. № 2.С. 268-272.

10. Радостева М.В. Производительность труда: основные тенденции и ключевые факторы развития на современном этапе // Экономика и менеджмент систем управления. 2018. Т. 29. № 3-1. С. 162-172.

11. Altman E. Corporate financial distress and bankruptcy. (3rd ed.). New York: John Wiley & Sons, Inc., 1993.

12. Ansoff I. The IEBM Handbook of Management Thinking / Под ред. М. Уорнер. СПб: Питер, 2001. 1168 с.

13. Atkinson R. and Andes S. The 2010 State New Economy Index: Benchmarking Economic Transformation in the States. Washington, D.C.: Information Technology and Innovation Foundation, 2010.

14. Brigham E.F., Ehrhardt M.C. Financial management: theory and practice / Eugene F. Brigham, Michael C. Ehrhardt. Edition 13th ed. Published Mason, OH: Thomson SouthWestern, 2010. 1186 р.

15. Drucker F. Management challenges for the 21st century: Business Horizons, 1999. vol. 42, issue 5.

16. Ehlers T.A. Ueber persoenlichkeitsbedingte Unfallgefaehrdung. Archiv fuer die gesamte Psychologie. 1965. 11. 252–279 р.

17. Florida R. The Rise of the Creative Class. And How It's transforming Work, Leisure, Community and Everyday Life. // R. Florida -New York: Basic Books, 2002.

18. Maslennikov E.I. Methodological bases of research and practical management of financial stability of industrial enterprise. — Odessa: Courier Press, 2015. 316 p.

19. Maslennikov E.I. Statements Teach method. guide. for university students / S.V. Filip-pova, E.I. Maslennikov, A.V. Poberezhets, S.O. Cherkasov. — Odessa: Press-Courier, 2015. 192 p.

20. Maslennikov E.I. Strategic assessment of the financial sustainability of the industrial enterprise / / Economy: Realities time. 2014. № 6 (16). Р. 111–115.

21. Nordström K. Ridderstråle J. “Funky Business: Talent Makes Capital Dance” Bookhouse Publishing, 1999. 256 p.

22. Porter M.E. Competitive Advantage of Nations. — New York: Free Press, 1990 (2nd. ed.). New York: Free Press, 1998. 896 p.

23. Porter M.E. Competitive Advantage: Creating and Sustaining Superior Performance. New York: The Free Press, 1985 (2nd ed.). New York: Free Press, 1998. 592 p.

24. Porter M.E. Competitive Strategy: Techniques for Analyzing Industries and Competitors. New York: The Free Press, 1980 (2nd ed.). New York: Free Press, 1998. 397 p.

25. Thompson A.A., Jr. & A.J. Strickland III. Strategic management: concepts & cases, 1993. 830 р.

26. Wedel М., Kamakura W. Market Segmentation: Conceptual and Methodological Foundations. Boston: Kluwer Academic Publishers, 1998. 382 р.

27. Westeren Knut Ingar, Cader Hanas, Sales Maria de Fatima, Simila Jan Ole, Staduto Jefferson. Competitiveness and Knowledge: An International Comparison of Traditional Firms. Routledge, 2018. 214 р.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ