Диагностирование инсайдерской торговли на российском фондовом рынке перед важными корпоративными событиями

Петров Владислав Владимирович,

аспирант, Департамент финансов,

экономический факультет НИУ ВШЭ,

119049, Москва, ул. Шаболовка, д. 26, корп. 4

Корпоративные финансы

№4 2015

Аннотация. В статье представлены результаты исследования инсайдерской торговли в периоды, предшествующие важным корпоративным событиям на российском фондовом рынке в 2005-2015 годах. Исследование базируется на анализе накопленной избыточной доходности (ACAR) и избыточного объема торгов (AAV) вокруг новостного события. В рамках исследования были проанализированы выборки объявлений о сделках M&A, SPO, выплате специальных дивидендов и делистинге акций на предмет наличия признаков инсайдерской торговли вокруг даты анонсирования события.

Было установлено наличие признаков инсайдерской торговли перед анонсированием сделок M&A, объявлений о выплате специальных дивидендов и о делистинге акций. Так, за несколько дней до события наблюдались положительные (отрицательные в случае объявлений о дели-стинге акций) значения ACAR и AAV, которые росли по мере приближения дня анонсирования события и достигали своего максимума за день до события. Признаков масштабной инсайдерской торговли при объявлениях о дополнительном размещении акций обнаружено не было.

При этом наибольшая доля роста CAR, реализованная до дня наступления события, наблюдалась при следках M&A (82%), значение данного показателя при делистинге акций и выплате специальных дивидендов близки к среднему по всей выборке (65% и 63% соответственно), при дополнительных размещениях акций на период до дня анонсирования события приходилось, в среднем, 45% роста CAR. В свою очередь, на американском фондовом рынке на период до объявления (появления слухов) о сделке приходится лишь треть роста CAR.

Таким образом, сравнение масштабов инсайдерской торговли на фондовом рынке России и США показало превышение масштабов инсайдерской торговли на российском фондовом рынке в два раза. Кроме того, было выявлено, что ужесточение законодательства Российской Федерации в сфере противодействия инсайдерской торговле в 2010-2013 годах не дало желаемого результата и масштабы инсайдерской торговли на российском фондовом снизились незначительно.

1. Введение

Анализ избыточной доходности акций российских публичных компаний для диагностирования инсайдерской торговли является сравнительно новым направлением исследований для российского фондового рынка, несмотря на то что тема инсайдерской торговли на финансовых рынках вызывает большой интерес среди зарубежных ученых-финансистов.

Выявление случаев инсайдерской торговли на российском фондовом рынке представляет особый интерес.

Во-первых, в России, в отличие от развитых стран, где за инсайдерскую торговлю предусмотрены большие штрафы и лишение свободы и где возбуждается большое количество уголовных дел по обвинению в инсайде, в Российской Федерации до последнего времени за инсайдерскую торговлю было предусмотрено лишь административное наказание, да и оно применялось крайне редко. В результате, как отмечают участники рынка, инсайдерская торговля на нашем рынке была широко распространена.

Во-вторых, в июле 2010 года вступил в силу Федеральный закон от 27.07.2010 № 224-ФЗ «О противодействии неправомерному использованию инсайдерской информации и манипулированию рынком и о внесении изменений в отдельные законодательные акты Российской Федерации». В связи с этим является актуальным как выявление случаев, в которых можно подозревать наличие инсайдерской торговли, так и изменение ее масштабов в связи с ужесточением законодательства. Также представляется интересным сравнение масштабов инсайдерской торговли на российском фондовом рынке с развитыми странами.

В рамках данного исследования диагностируется наличие инсайдерской торговли в периоды, предшествующие таким важным корпоративным событиям, как сделки M&A, дополнительные размещения акций (secondary public offering, SPO), выплаты специальных дивидендов и делистинге акций в 2005-2015 годах.

Выбор данных типов событий обусловлен следующим. В большинстве зарубежных академических исследований диагностируется наличие инсайдерской торговли в период, предшествующий таким важным корпоративным событиям, как сделки M&A, выплата специальных дивидендов и дополнительные размещения акций [Keown, Pinkerton, 1981; Jarrell, Pinkerton, 1989; John, Lang, 1991; Karpoff et al., 1991; Eyssell, Rebum, 1993; Radd, Wu, 1995; Johnson et al., 1996; Meulbroek, Hart, 1997; Gombola et al., 1999; Jabbour, Jalilvand, Switzer, 2000; Kahle, 2000; Clarke, Hauser et al., 2003; Dunbar, Kahle, 2009; Agarwal, Singh, 2006; Ching et al., 2006; Clements, Singh, 2011; Cheng et al., 2011].

В рамках настоящего исследования, помимо перечисленных выше типов событий, проводится анализ инсайдерской торговли при объявлениях о делистинге акций. Объявления о делистин-ге акций были выбраны в качестве события для анализа в силу того, что на российском фондовом рынке мажоритарные акционеры при делистин-ге акций компании не всегда выставляют миноритарным акционерам оферту либо выставляют ее по цене значительно ниже рыночной [Обухова, 2012; Бусько, 2012; Федоров, 2012]. Более того, в исследовании [Lamba, Khan, 1999] авторами были обнаружены признаки инсайдерской торговли перед объявлением о делистинге акций на американском фондовом рынке.

2. Результаты эмпирических исследований инсайдерской торговли

2.1. Результаты исследований декларируемой инсайдерской торговли

В ряде работ, исследующих инсайдерскую торговлю, применяется анализ декларируемой (то есть легальной) инсайдерской торговли для целей выявления избыточной доходности (abnormal return, AR). Большинство авторов делают вывод о возможности получения избыточной доходности инсайдерами как на рынках развитых, так и на рынках развивающихся стран [Jaffe, 1974b; Finnerty, 1976; Seyhun, 1986; Rozeff, Zaman, 1988; Bhattacharya, Dauk, 2002; King, Roell, 1989; Pope et al., 1990; Fidrmuc et al., 2006; Del Brioet al., 2002; Cheuk et al., 2006; Wisniewski, Bohl, 2005; Gurgul, Majdosz, 2007; Betzer, Theissen, 2009; Dergyse, Jong, Lefebre, 2009].

Многие авторы обнаружили, что прибыльная инсайдерская торговля имеет место в основном в случае небольших компаний [Seyhun, 1986; Rozeff, Zaman, 1988; Wong et al., 2000; Wong, Chung, Wu, 2000; Lakonishok, Lee, 2001; Etebari et al., 2004; Zingg et al., 2007; Clements, Singh, 2011].

2.2. Результаты исследований недекларируе-мой инсайдерской торговли

Еще один способ изучения инсайдерской торговли - анализ информации о доказанных или предполагаемых случаях инсайдерской торговли. Так, результаты исследования случаев инсайдерской торговли в США, доказанных SEC в период 1980-1989 годов, свидетельствуют о наличии кумулятивной избыточной доходности (CAR - cumulative abnormal return) в размере 6,85% [Meulbroek, 1992]. В период торгов инсайдеров накопленная избыточная доходность за период, предшествующий корпоративному событию, составила 40-50% от кумулятивной избыточной доходности в день публикации новости. Объемы торгов также превышали ожидаемый уровень в дни торговли инсайдеров.

Также существует широкий пласт работ, анализирующих предполагаемое наличие инсайдерской торговли в период до даты анонсирования важных корпоративных событий [John, Lang, 1991; Cheng et al., 2011; Karpoff et al., 1991; Hauser et al., 2003; Eyssell, Rebum, 1993; Gombola et al., 1999; Kahle, 2000; Johnson et al., 1996; Clarke, Dunbar, Kahle, 2009; Keown, Pinkerton, 1981; Jarrell, Pinkerton, 1989; Radd, Wu, 1995; Meulbroek, Hart, 1997; Jabbour, Jalilvand, Switzer, 2000; Agarwal, Singh, 2006; Ching et al., 2006; Clements, Singh, 2011]. В данных статьях авторы обнаруживают положительную избыточную доходность накануне важных корпоративных событий. Так, в работе [Keown, Pinkerton, 1981], авторы проанализировали сделки M&A на американском рынке в 1975-1978 годах и обнаружили положительную накопленную избыточную доходность начиная с 25-го дня до анонсирования сделки. Ко дню объявления о сделке доходность достигала 13%, в день анонсирования - 25%, т.е. около половины CAR приходилось на период до анонсирования. Объемы торгов перед объявлением о сделке также росли. Клементс и Сингх [Clements, Singh, 2011] провели сравнение американского фондового рынка тридцатилетней давности с современным, где регулирование ужесточилось в начале 2000-х годов. Они обнаружили снижение масштабов признаков инсайдерской торговли перед объявлением о сделках M&A в 2001-2006 годах: средняя накопленная избыточная доходность за день до анонсирования составила 6,8%, а в день анонсирования - 19,9%, т.е. на период до анонсирования сделки приходилось треть прироста CAR. Авторы делают вывод о том, что более жесткое законодательство приводит к уменьшению масштабов недекларируемой инсайдерской торговли.

2.3 Результаты исследований недекларируемой инсайдерской торговли на фондовом рынке Российской Федерации

В последнее время было проведено несколько исследований инсайдерской торговли на российском рынке акций. Чиркова и Агамян в своей работе [Чиркова, Агамян, 2015] приходят к выводу о наличии инсайдерской торговли на российском фондовом рынке в период до объявления о сделках M&A в 2006-2013 годах (средний CAR = 15%). Авторы обнаружили, что на период до объявления (появления слухов) о сделке приходится две трети роста CAR, тогда как в США - лишь треть.

В работе [Чиркова, Петров, 2015] авторы, анализируя инсайдерскую торговлю в период корпоративного конфликта акционеров ОАО «ВымпелКом» в 2005-2013 годах, обнаружили наличие масштабной инсайдерской торговли в период, предшествующий публичным заявлениям, сделанным представителями «Альфа-Групп», и не обнаружили инсайдерской торговли в период до публичных заявлений, сделанных представителями Telenor. Также авторы диагностировали крупную по масштабам инсайдерскую торговлю в период до вынесения судебных решений российскими судами, при этом в период до вынесения судебных решений судами иностранных юрисдикций наличия инсайдерской торговли обнаружено не было. Кроме того, авторы пришли к выводу о существовании масштабной инсайдерской торговли в период, предшествующий публикации новостей о государственном вмешательстве в ход акционерного конфликта.

В исследовании [Чиркова, Петров, 2015] авторы исследовали инсайдерскую торговлю в периоды, предшествующие случаям административного давления на бизнес в 2000-2014 годах, на выборке из 71 новости. Авторы диагностировали наличие масштабной инсайдерской торговли перед административным давлением со стороны представителей силовых структур, при этом инсайдерской торговли в период перед административным давлением со стороны представителей законодательной и исполнительной власти обнаружено не было. Реакция рынка на объявления была значительна в обоих случаях.

В своей работе [Silva, Volkova, 2014] авторы применили индикатор информированной торговли (volume synchronized probability of informed trading, VPIN) для анализа объема сделок, совершенного информированными трейдерами на российском фондовом рынке, перед приведением российских войск в боевую готовность 3 марта 2014 года, после которого индекс РТС упал на 14%, а падение индекса ММВБ составило 11%, что является самым большим падением индекса за последние пять лет. Авторы обнаружили, что резкое увеличение информированной торговли за несколько дней до обвала наблюдалось в акциях, стоимость которых наиболее сильно упала 3 марта. Авторы проследили схожую тенденцию у многих отдельных акций из индекса: индикатор информированной торговли тоже достигал максимума перед падением акций. Также авторами статьи было проведено сравнение информированной торговли акциями и депозитарными расписками российских компаний. Они пришли к выводу, что показатель VPIN депозитарных расписок достигал своего максимума позже по сравнению с VPIN акций, лежащих в их основе, что может говорить о концентрации информированной торговли в торгах российских ценных бумаг.

Таким образом, большинство авторов, исследующих декларируемую инсайдерскую торговлю, приходят к выводу, что инсайдеры могут получать положительную избыточную доходность как на развитых, так и на развивающихся рынках. Ряд исследователей обнаруживает отрицательную взаимосвязь между доходностью инсайдерской торговли и размером компании. Немногочисленные исследования доказанных случаев инсайдерской торговли также показали наличие избыточной доходности у инсайдеров. Их авторы подсчитали, что примерно половина CAR была реализована до дня объявления о сделке. Практически все исследователи обнаружили инсайдерскую торговлю перед объявлением о сделках M&A. Во многих работах была обнаружена взаимосвязь между масштабами инсайдерской торговли и жесткостью законодательства в сфере противодействия инсайдерской торговле.

3. Методология эмпирического анализа

В настоящем исследовании для диагностирования инсайдерской торговли применялись два метода - метод анализа события (event study method) и метод избыточного объема (abnormal volume method). Метод анализа события является одним из наиболее распространенных методов анализа финансовых данных. Данный подход используется Комиссией по ценным бумагам США (SEC) при выявлении случаев инсайдерской торговли [Minenna, 2003].

Для расчета избыточной доходности была выбрана рыночная модель (market model), которая исходит из предположения о сохранении линейной зависимости между доходностью рынка и доходностью рассматриваемой ценной бумаги в окне наблюдения (event window):

Rit = αi + βi Rmt, (1)

где Rmt - рыночная доходность в периоде t;

βi измеряет чувствительность доходности акций к средней рыночной доходности для события i;

αi измеряет доходность, не объясненную рынком.

После проведения корреляционных тестов в качестве рыночных бенчмарков (market benchmark) были приняты:

- Доходность индекса ММВБ - для акций компаний, имеющих листинг на Московской бирже (либо ММВБ и РТС).

- Доходность индекса S&P 500 - для акций российских компаний и глобальных депозитарных расписок (ADR) российских компаний, имеющих листинг на NYSE.

- Доходность индекса FTSE 100 - для акций российских компаний и депозитарных расписок (DR) российских компаний, имеющих листинг на LSE.

- Доходность индекса DAX - для DR российских компаний, имеющих листинг на Франкфуртской фондовой бирже.

Датой события считалась дата первого публичного анонсирования события. В случае сделок слияния и поглощения учитывались также слухи о сделке.

Окно события включало 30 дней анонсирования события в случае сделок M&A и 10 дней до анонсирования события - во всех остальных. Это связано с тем, что все прочие события, за исключением анонсирования сделок слияния и поглощения, являются более слабым сигналом для рынка. И следовательно, для того чтобы уловить их эффект, необходимо использование более короткого окна. При использовании рыночной модели период оценивания (estimation period) принимался равным 100 торговым дням до окна наблюдения. Количество наблюдений рассчитывалось путем умножения количества новостных событий на количество торговых дней в окне события (10 дней).

Нами был использован следующий алгоритм расчета показателя кумулятивной избыточной доходности (average cumulative abnormal return, ACAR):

1) расчет доходности ценных бумаг по каждой анализируемой компании за каждый день в окне события:

Rit = (St + Dt)/St-1 - 1, (3)

где St и St-1 - цена акции в момент t и t-1;

Dt -уплаченные дивиденды в момент t.

2) расчет избыточной доходности (abnormal return, AR) ценных бумаг по каждой анализируемой компании за каждый день в окне события:

ARit = Rit - R^it, (4)

где Rit - доходность акций компании в периоде t;

R^it - ожидаемая доходность акций компании в периоде t;

3) расчет средней избыточной доходности (average abnormal return, AAR) ценных бумаг в среднем по всей выборке компаний в окне события:

AAR = 1/N ∑i=1 NARi, (6)

4) расчет средней совокупной избыточной доходности (average cumulative abnormal return, ACAR) ценных бумаг в среднем по всей выборке компаний в окне события:

ACARi(x,y) = ∑T=xyARit, (7)

где (x,y) - продолжительность окна события.

На последнем этапе проводилась проверка статистической значимости полученных результатов при помощи критерия t-статистики.

Также диагностирование инсайдерской торговли в данной работе проводилось при помощи метода избыточного объема. Принцип данного метода был взят из работы [Keown, Pinkerton, Bolster, 1992] и, с некоторыми изменениями, использован в данном исследовании. Ранее, в работе [Чиркова, Агамян, 2015] данный метод уже был апробирован на российских данных, показав статистически значимые результаты.

При выборе базового дня для определения нормального объема торгов мы исходили из того, что в качестве бенчмарка нормального уровня должен использоваться объем в день за пределами окна события и интервала усреднения. Таким образом, в качестве базового дня нами был выбраны 46-й день в случае сделок M&A и 26-й день - во всех остальных случаях.

Все расчеты строились на основе значений объема торгов акций анализируемых компаний за весь торговый день. Нами был использован следующий алгоритм расчета показателя кумулятивной избыточной доходности (average abnormal volume, AAV):

- расчет скользящего среднего значения объема торгов акциями анализируемой компании с интервалом усреднения 15 дней;

- расчет процентного изменения объема торгов акциями анализируемой компании по отношению к базовому дню, обозначаемого как избыточный объем (abnormal volume - AV):

AVt = Vt Vb - 1, (8)

где Vt - объем торгов на конец дня;

Vb - объем торгов в базовый день;

3) расчет среднего избыточного объема (Average abnormal volume - AVV) для выборки событий:

AAV = 1/N ∑i=1NAVi, (9)

На последнем этапе проводилась проверка статистической значимости полученных результатов при помощи критерия t-статистики.

4. Анализ инсайдерской торговли в период, предшествующий важным корпоративным событиям

4.1. Характеристика выборки

В исследовании диагностируется наличие инсайдерской торговли на российском фондовом рынке в период, предшествующий важным корпоративным событиям в 2005-2015 годах. Основным источником информации по ценам и объемам торгов акций, а также значений индексов была база данных Bloomberg Professional. Информация относительно даты анонсирования корпоративных события была взята из баз данных Zephyr (Burau van Dijk), Bloomberg Professional и S&P Capital IQ. При этом в случае сделок M&A дата анонсирования сверялась с данными из базы данных Zephir (Bureau van Dijk), а также из новостной ленты сайтов финансовых новостей (mergers.ru, finam.ru, rbc.ru). Это было сделано с целью нивелирования влияния слухов о сделке на цены и объемы торгов ценных бумаг. Список новостей, касающихся объявлений о делистинге акций российскими публичными компаниями, был составлен путем ручной выборки автором статьи. В финальную выборку нами были включены свершившиеся корпоративные события (сделки M&A, дополнительные размещения акций, выплаты специальных дивидендов и дели-стинги акций) по российским компаниям, анонсированные в 2005-2015 годах.

После исключения событий, по которым отсутствовала информация о торгах, а также пересекающихся событий в финальную выборку было включено 60 сделок M&A, 59 дополнительных размещений акций, 17 выплат специальных дивидендов и 22 делистинга акций.

Финальная выборка и распределение событий по годам представлены в Приложении.

4.2. Тестируемые гипотезы

Для целей диагностирования инсайдерской торговли в период перед важными корпоративными событиями нами были протестированы следующие гипотезы.

Гипотеза 1. Инсайдерская торговля присутствует в период, предшествующий объявлениям о сделках M&A.

Согласно результатам многочисленных зарубежных исследований, рыночная стоимость акций компаний-целей, как правило, увеличивается при объявлении о сделках M&A [Mandelker, 1974; Agrawal et al., 1992; Schwert, 1996; Maquieira et al., 1998; Eckbo, Thorburn, 2000; Gregory, McCorriston, 2005; Goergen Renneboog, 2003; Billett et al., 2003; Campa, Hernando, 2004; Чиркова, Чувствина, 2011; Чиркова, Чувствина, 2013]. Таким образом, мы предполагаем, что данное событие можно классифицировать как положительное.

Гипотеза 2. Инсайдерская торговля присутствует в период, предшествующий объявлениям о выплате специальных дивидендов.

В большинстве зарубежных исследований авторы приходят к выводу о положительной реакции рынка на объявления о выплате специальных дивидендов и увеличении уровня дивидендных выплат [Aharony, Swar, 1980; Balachandran, Nguyen, 2004; Bhana, 1998; Balachandran, Faff, Nguyen, 2004; Howe, He, Kao, 1992; Cruthley et al., 2003]. Таким образом, мы предполагаем, что данное событие можно классифицировать как положительное.

Гипотеза 3. Инсайдерская торговля присутствует в период, предшествующий объявлениям о дополнительных размещениях акций.

Основываясь на результатах академических исследований влияния дополнительных размещений акций на рыночную стоимость акций [Asquith, Mullins, 1986; Masulis, Korwar, 1986; Mikkelson, Partch, 1986; Barclay, Litzenger, 1988; Hansen, Crutchley, 1990; Korajczyk et al., 1991; Eckbo, Masulis, 1992; Choe et al., 1993; Bayless, Chaplinsky, 1996; Altinkilic, Hansen, 2003; Walker, Yost, 2008; Slovin et al., 2000; Gajewski, Ginglinger, 2002; Eckbo, Norli, 2004; Чиркова, Токтонали-ев, 2012], мы предполагаем, что данное событие можно классифицировать как отрицательное.

Гипотеза 4. Инсайдерская торговля присутствует в период, предшествующий объявлениям о делистинге акций.

Учитывая тот факт, что на российском фондовом рынке мажоритарные акционеры при делистинге акций компании не всегда выставляют миноритарным акционерам оферту либо выставляют ее по цене значительно ниже рыночной [Обухова, 2012; Бусько, 2012; Федоров, 2012], мы предполагаем, что данное событие можно классифицировать как отрицательное.

Для гипотез 1-4 мы ожидаем, что перед объявлением о событии будут возникать положительные (отрицательные в случае отрицательных событий) AAR и AAV, при этом CAR будет увеличиваться и достигать максимума (по модулю) в день анонсирования. По мере приближения ко дню объявления о событии AAV также должен расти.

Гипотеза 5. На российском фондовом рынке доля роста накопленной избыточной доходности ACAR, реализованная в период до дня анонсирования события, превышает аналогичный показатель в США.

В России, в силу отсутствия практики преследования инсайдеров, инсайдерская торговля распространена гораздо шире по сравнению с развитыми странами, где незаконная инсайдерская торговля карается большими штрафами и лишением свободы и где возбуждается много уголовных дел по обвинению в инсайде.

На основании результатов исследования, авторы которого обнаружили, что в развивающихся странах со слабым регулированием масштабы инсайдерской торговли превышают объемы нелегальной торговли в развитых странах [Kavussanos, Tsounia, 2007], мы предполагаем, что доля роста ACAR, приходящаяся на период до дня события, в России превышает аналогичный показатель для США.

Гипотеза 6. Масштабы инсайдерской торговли уменьшились после принятия (июль 2010 года) и вступления с силу (январь 2011 года) закона №224-ФЗ «О противодействии неправомерному использованию инсайдерской информации и манипулированию рынком», предусматривающего как административную (начиная с 27 июля 2011 года), так и уголовную ответственность за незаконную инсайдерскую торговлю (начиная с 27 июля 2013 года).

Авторы исследования [Clements, Singh, 2011] в своей работе провели сравнение фондового рынка США тридцатилетней давности с современным, где законодательство в сфере борьбы с незаконной инсайдерской торговлей претерпело значительное ужесточение. Авторы пришли к выводу об уменьшении масштабов инсайдерской торговлей в связи с ужесточением законодательства. Таким образом, мы предполагаем, что значение ACAR на российском фондовом рынке должно снижаться (по модулю) по мере ужесточения законодательства.

4.3. Результаты эмпирического исследования

4.3.1. Исследование инсайдерской торговли перед важными корпоративными событиями

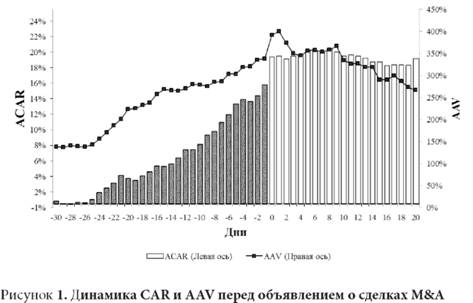

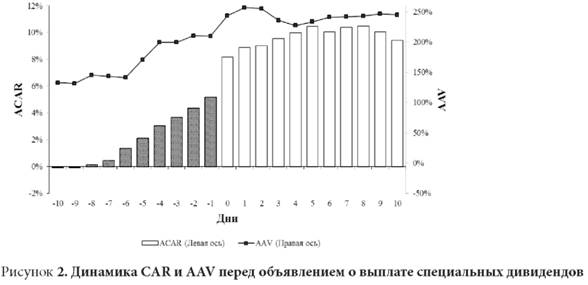

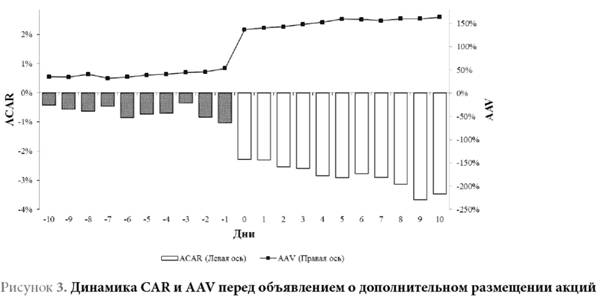

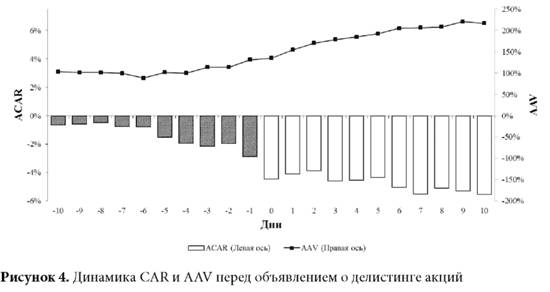

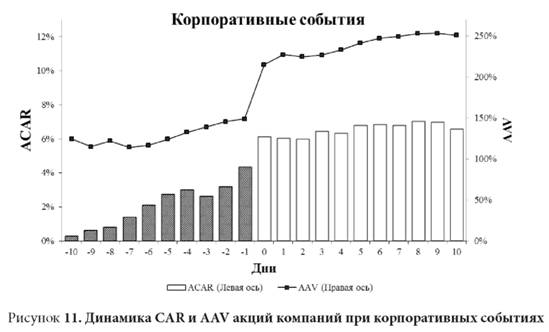

Для проверки гипотез 1-4 были рассчитаны средние значения ACAR, AAV и доля роста ACAR, приходящегося на период до объявления о событии. На рисунках 1-4 представлены ежедневные значениями AAR, CAR и AAV в окне события по анализируемым выборкам событий.

Проверка гипотезы 1

На графике на рисунке 1 видно, что имеют место положительные статистически значимые значения AAR в период (-20;-1), что является признаком наличия инсайдерской торговли. Это приводит к положительным, статистически значимым значениям ACAR в течение периода до события, достигающим уровня 15,6% в день и предшествующим объявлению о сделке. В день объявления о сделке значение ACAR достигает уровня 19% и в последующем перестает расти, что свидетельствует о быстром учете информации о сделке в ценах и средней форме эффективности на российском фондовом рынке. Таким образом, на период, предшествующий объявлению о сделке, приходится 82% роста ACAR.

Значение показателя AAV растет по мере приближения ко дню анонсирования события, превышая на 338% уровень базового дня в день, предшествующий анонсу сделки M&A, что может свидетельствовать о поступлении на рынок информации о сделке до ее официального анонса, то есть является признаком незаконной инсайдерской торговли. Также при анализе данного графика становится очевидно, что изменения показателей ACAR и AVV происходят практически синхронно.

Анализ данных на рисунке 1 позволяет сделать вывод о наличии признаков крупной по масштабам инсайдерской торговли в период, предшествующий сделкам M&A в связи со тем, что в период до дня анонсирования сделки M&A наблюдаются типичные для инсайдерской торговли изменения ACAR и AVV, а именно положительные, растущие по мере приближения дня события.

Таким образом, гипотеза 1 была нами подтверждена.

Проверка гипотезы 2

На графике на рисунке 2 видно, что начиная с восьмого дня в период, предшествующий объявлению о выплате, имеют место положительные статистически значимые значения средней избыточной доходности AAR, что является признаком наличия инсайдерской торговли. Это приводит к положительным, статистически значимым значениям средней совокупной избыточной доходности ACAR начиная с дня -8, достигающим уровня в 5,2% в день, предшествующий объявлению о выплате. В день объявления о выплате специальных дивидендов значение ACAR достигает уровня 8,2% (т.е. 57% роста ACAR приходится на период, предшествующий объявлению о сделке). В последующем рост данного показателя замедляется и практически останавливается, что является свидетельством в пользу средней формы эффективности на российском фондовом рынке, так как это говорит о том, что поступающая информация быстро находит свое отражение в рыночных ценах.

При анализе информации на графике на рисунке 2 хорошо видно, что значение показателя среднего избыточного объема AAV растет по мере приближения дня анонсирования события и превышает на 210% уровень базового дня за день до объявления о выплате дивидендов, что является подтверждением гипотезы о существовании инсайдерской торговли. При этом изменения показателей ACAR и AVV происходят практически синхронно.

Анализ данных на рисунке 2 позволяет сделать вывод о наличии признаков инсайдерской торговли в период, предшествующий объявлениям о выплате специальных дивидендов, в связи с тем что в период, предшествующий объявлению о выплате специальных дивидендов, наблюдаются типичные для инсайдерской торговли изменения ACAR и AVV, а именно положительные, растущие по мере приближения дня события.

Таким образом, гипотеза 2 была нами подтверждена.

Проверка гипотезы 3

На графике на рисунке 3 видно, что в течение 10 дней, предшествующих объявлению о дополнительном размещении акций, имеют место как положительные, так и отрицательные статистически значимые AAR. Это приводит к медленному росту показателя ACAR по модулю, который составляет -1,0% в день, предшествующий объявлению об SPO. В день объявления об SPO значение ACAR достигает уровня -2,3%. Таким образом, часть роста показателя ACAR, приходящаяся на период, предшествующий объявлению об SPO, не превышает 45%, что не позволяет говорить о значительных масштабах инсайдерской торговли перед объявлением об SPO. В течение 10 дней, следующих за днем объявления о размещении дополнительных акций, данный показатель значительно не изменяется, что свидетельствует о быстром отражении поступающей на фондовый рынок информации в ценах акций и средней форме эффективности на российском фондовом рынке.

При анализе информации на графике на рисунке 3. также не наблюдается типичных для инсайдерской торговли изменений значения показателя ACAR: На протяжении периода (-10;-1) значение данного показателя находится на достаточно стабильном уровне, т.е. отсутствует характерный рост показателя по мере приближения дня события. Затем, в день объявления об SPO, наблюдается значительный рост среднего избыточного объема торгов с 53% до 137%, что также не является признаком инсайдерской торговли.

Анализ результатов, представленных на рисунке 3, позволяет сделать вывод об отсутствии признаков инсайдерской торговли в период, предшествующий объявлениям о дополнительных размещениях акций, в связи с тем что в период, предшествующий объявлению о выплате специальных дивидендов, отсутствуют типичные для инсайдерской торговли изменения ACAR и AVV, а именно отсутствует значительной рост данных показателей по мере дня события.

Таким образом, гипотеза 3 не была нами подтверждена.

Полученные результаты могут быть объяснены следующим. Во-первых, более низкие масштабы инсайдерской торговли могут быть связаны с размером компаний выборки. Так, авторы большого числа зарубежных академических исследований обнаружили зависимость избыточной доходности от размера компании [Seyhun, 1986; Rozeff, Zaman, 1988; Wong, Chung, Wu, 2000; Lakonishok, Lee, 2001; Etebari, Tuirani-Rad, Gilbert, 2004; Zingg, Lang, Wyttenbach, 2007; Clements, Singh, 2011] как на рынках развитых, так и на рынках развивающихся стран. Согласно результатам этих исследований, прибыльная инсайдерская торговля имеет место в основном в случае небольших компаний. В свою очередь из данных таблицы 1 видно, что размер компаний выборки объявлений о дополнительном размещении превышает средний размер по выборкам объявлений о сделках M&A и о делистинге акций.

Еще одним объяснением незначительных масштабов инсайдерской торговли при данном типе событий может служить относительно слабая реакция рынка на объявления о дополнительном размещении акций (табл. 1). Это может побуждать инсайдеров к отказу от проведения операции, особенно в случае отсутствия у продавца данных акций в собственности на момент продажи и необходимости продажи данных акций без покрытия. В этом случае инсайдер вынужден нести расходы по оплате процентов по кредиту перед брокером (18,5% в 2016 году). В США ставка по кредиту составляет около 6%.

Таблица 1. Средний размер компаний. Средний размер рыночной реакции по группам

| Группа событий | Средняя по выборке рыночная капитализация компании*, млн. руб. | Средняя доходность акций в день события, % |

| Сделки M&A | 63 257 | 2,7 |

| Выплаты специальных дивидендов | 520 540 | 2,6 |

| Дополнительные размещения акций | 155 403 | -1,2 |

| Делистинг акций | 136 617 | -1,7 |

| В среднем по всей выборке | 158 285 | 2,1 |

* В случае следок M&A имеется в виду капитализация компании-цели.

Проверка гипотезы 4

На графике на рисунке 4 видно, что в -10, -7, -5, -3 и -1 дни имеют место отрицательные статистически значимые AAR. Это приводит к отрицательным статистически значимым значениям показателя ACAR, который принимает значение -2,9% в день, предшествующий объявлению о проведении делистинга акций. В день объявления о делистинге значение ACAR достигает уровня -4,0%. Таким образом, на период, предшествующий объявлению о делистинге, приходится 65% роста показателя ACAR, что является признаком инсайдерской торговли. В течение 10 дней, следующих за днем объявления о размещении дополнительных акций, данный показатель значительно не изменяется, что говорит о быстром отражении всей поступающей на фондовый рынок информации в ценах акций и средней форме эффективности на российском фондовом рынке. На графике на рисунке 4 наблюдается значение показателя среднего избыточного объема AAV, увеличивающегося по мере приближения дня анонсирования события с 103% в день -10 и достигающего 135% в день, предшествующий объявлению о делистинге, что является подтверждением гипотезы о существовании инсайдерской торговли.

Анализ результатов, представленных на рисунке 4, позволяет сделать вывод о наличии признаков инсайдерской торговли в период, предшествующий объявлениям о делистинге акций, в связи с тем что в этот период наблюдаются типичные для инсайдерской торговли изменения ACAR и AVV, а именно положительные, растущие по мере приближения дня события.

Таким образом, гипотеза 4 была нами подтверждена.

В таблице 2 приведены результаты анализа различных выборок событий. Гипотеза о наличии признаков инсайдерской торговли была подтверждена в трех из четырех случаев.

Таблица 2. Результаты анализа ACAR на различных выборках событий

| Показатель | Сделки M&A | Выплата специальных дивидендов | Дополнительное размещение акций | Делистинг акций |

| ACAR | 15,6 *** | 5,2 *** | (1,0) *** | (2,9) *** |

| % ACAR, реализованная до анонсирования события | 82 | 57 | 45 | 65 |

| t-статистика | 252,2 | 47,7 | 26,0 | 20,8 |

| количество наблюдений | 1 740 | 170 | 590 | 220 |

4.3.2. Сравнение масштабов инсайдерской торговли на фондовом рынке России и США

Ниже приведено сравнение масштабов распространения инсайдерской торговли в России и в США.

Проверка гипотезы 5

Для проверки гипотезы 5 по каждой выборке событий, использованной при исследовании инсайдерской торговли в период перед важными корпоративными событиями были рассчитаны доли роста ACAR, после чего было проведено их сравнение с уровнем данного показателя в США. При этом, в силу того что выборка корпоративных событий включала как положительные, так и отрицательные события, при расчете средней накопленной избыточной доходности значения AAR брались по модулю.

В таблице Таблица 3 приведены результаты исследований масштабов распространения инсайдерской торговли на развитых и развивающихся рынках.

Так, авторы [Clements, Singh, 2011], исследуя сделки M&A на рынке США в 2001-2006 году, пришли к выводу, что на период, предшествующий анонсированию, приходилось треть роста показателя ACAR.

Таблица 3. Результаты анализа масштабов распространения инсайдерской торговли

| Работа | Рынок | Период |

ACAR, реализованный до наступления события, % |

| Развитые рынки | |||

| [Keown, Pinkerton, 1981] | США | 1975-1978 гг. | 48 |

| [Jarrell, Pulsen, 1989] | США | 1981-1985 гг. | 44 |

| [Meulbroek, 1992] | США | 1980-1989 гг. | 44 |

| [Clements, Singh, 2011] | США | 2001-2006 гг. | 34 |

| Развивающиеся рынки | |||

| [Agarwal, Singh, 2006] | Индия | 1996-1999 гг. | 80 |

| [Kavussanos, Tsounia, 2007] | Греция | 2000-2005 гг. | 50 |

В таблице 4 представлены результаты анализа доли роста ACAR, реализованной в период, предшествующий корпоративным событиям на российском фондовом рынке.

Таблица 4. Результаты анализа доли роста ACAR, приходящегося на период, предшествующий важным корпоративным событиям

| Группа событий из выборки важных корпоративных событий |

% ACAR, реализованная до события |

| Сделки M&A | 81 |

| Выплаты специальных дивидендов | 63 |

| Дополнительные размещения акций | 45 |

| Делистинг акций | 65 |

| Вся выборка | 71 |

В соответствии с данными таблицы 4, в среднем для всех групп событий на период, предшествующий важным корпоративным событиям, приходилось 71% роста ACAR.

При этом наибольшая доля роста ACAR, реализованная до дня наступления события, наблюдалась при следках M&A (82%), значение данного показателя при делистинге акций и выплате специальных дивидендов близки к среднему по всей выборке (65% и 63% соответственно), при дополнительных размещениях акций на период до дня анонсирования события приходилось в среднем 45% роста ACAR.

На основании вышеперечисленного можно сделать вывод, что инсайдерская торговля на российском фондовом рынке очень сильно распространена: ее масштабы в два раза превышают уровень США.

Таким образом, гипотеза 5 была нами подтверждена.

4.3.3. Анализ изменения масштабов инсайдерской торговли в связи ужесточением законодательства

Далее приводится исследование изменения масштабов инсайдерской торговли на российском фондовом рынке в связи ужесточением законодательства.

Проверка гипотезы 6

Для проверки гипотезы 6 выборки событий, использованные при исследовании инсайдерской торговли в период перед анонсированием важных корпоративных событий, были разделены на четыре группы в зависимости от жесткости законодательства в сфере борьбы с инсайдерской торговлей в соответствующий промежуток времени. Затем по каждой группе были рассчитаны средние значения совокупной избыточной доходности ACAR для целей дальнейшего анализа.

В таблице Таблица 5. Результаты исследования изменения масштабов инсайдерской торговли после ужесточения законодательства приведены результаты анализа доли роста ACAR, реализованной в период, предшествующий корпоративному событию.

Таблица 5. Результаты исследования изменения масштабов инсайдерской торговли после ужесточения законодательства

| Период |

% ACAR, реализованная до анонсирования события |

||

| Появление уголовной ответственности | 27.07.2013 | - н.в. | 74 |

| Появление административной ответственности | 27.07.2011 | - 26.07.2013 | 57 |

| Принятие и вступление в силу № 224-ФЗ | 01.07.2010 | - 26.07.2011 | 70 |

| Отсутствие ФЗ | 01.01.2000 | - 01.07.2010 | 88 |

Из данных, представленных в таблице 5, можно сделать вывод о незначительном снижении масштабов инсайдерской торговли на российском фондовом рынке после вступления в силу в январе 2011 года Закона №224-ФЗ.

Так, доля роста средней накопленной избыточной доходности, реализованная до события, за рассматриваемый период сократилась с 88% до 74%. Снижение показателя незначительно и, более того, наблюдается его рост в 2013-2015 годах.

Таким образом, гипотеза 6 не была нами подтверждена.

5. Заключение

В рамках данной работы было продиагностировано наличие инсайдерской торговли на российском фондовом рынке в периоды перед значимыми корпоративными событиями в 2000-2015 годах.

Были обнаружены признаки, присущие инсайдерской торговле, перед анонсированием сделок M&A, объявлений о выплате специальных дивидендов и о делистинге акций. Вокруг данных событий наблюдались положительные (отрицательные в случае объявлений о делистинге акций) значения средней накопленной избыточной доходности и среднего дневного избыточного объема торгов. Накопленная избыточная доходность и избыточный объем торгов росли по мере приближения дня анонсирования события и достигали своего максимума в день события, изменяясь при этом практически синхронно. При этом характерные изменения избыточной доходности и избыточного объема торгов не наблюдались в период, предшествующий объявлениям о дополнительном размещении акций, что может быть объяснено сравнительно большим средним размером компании выборки и относительно слабой реакцией рынка на объявления о дополнительном размещении акций.

Сравнение масштабов инсайдерской торговли на российском и американском фондовых рынках показало, что масштабы распространения инсайдерской торговли на российском фондовом рынке в два раза превышают уровень США.

Результаты исследования изменения масштабов инсайдерской торговли в связи со вступлением в силу в январе 2011 года Закона №224-ФЗ «О противодействии неправомерному использованию инсайдерской информации и манипулированию рынком» говорят лишь о незначительном снижении масштабов инсайдерской торговли на российском фондовом рынке после ужесточения законодательства в данной сфере.

Приложение 1

Выборка сделок M&A

| № | Компания-цель | Компания-покупатель | Дата анонсирования | Приобретаемая доля |

| 1 | Far-Eastern Energy Company | н.д. | 12/30/2015 | 34 |

| 2 | Polyus Gold | Wandle Holdings | 9/30/2015 | 60 |

| 3 | Vozrozhdenie Bank | Promsvyazbank | 8/10/2015 | 75 |

| 4 | Vozrozhdenie Bank | н.д. | 7/13/2015 | 70 |

| 5 | Pharmstandard | Augment Investments | 5/15/2015 | 47 |

| 6 | Magnitogorsk Iron & Steel Works | Mintha Holding Limited | 12/22/2014 | 41 |

| 7 | HALS-Development | Bank Of Moscow | 7/31/2014 | 49 |

| 8 | Russian Aquoulture | Rockwell Capital | 7/10/2014 | 30 |

| 9 | IG Seismic Services | U.C.E. Synttech Holdings Limited | 5/19/2014 | 40 |

| 10 | Volga Territorial Generation Company | Lygendor Enterprises Limited and Merol Trading Limited | 5/19/2014 | 41 |

| 11 | Integra Group | Management Group | 3/26/2014 | 70 |

| 12 | PIK Group | н.д. | 12/17/2013 | 36 |

| 13 | Pharmoy Chain 36.6 | н.д. | 11/28/2013 | xxx |

| 14 | Uralkali | The ONEXIM Group | 11/18/2013 | 34 |

| 15 | Veropharm | GardenHills | 8/29/2013 | 52 |

| 16 | T Plus | н.д. | 8/1/2013 | 41 |

| 17 | “Federal Grid Company of Unified Energy System” | Russian Grids | 6/17/2013 | 80 |

| 18 | Territorial Generating Company N 5 | Volga Territorial Generation Company | 5/19/2013 | 100 |

| 19 | Territorial Generating Company No.6 | Volga Territorial Generation Company | 5/19/2013 | 100 |

| 20 | Sollers | Erfiks | 4/9/2013 | 54 |

| 21 | Polyus Gold | Receza Limited and Lizarazu Limited | 2/22/2013 | 38 |

| 22 | VSMPO-AVISMA | Management Group | 11/27/2012 | 45 |

| 23 | Irkutsk of Energetics and Electrification | Rosneftegaz | 7/31/2012 | 40 |

| 24 | AvtoVAZ | Renault-Nissan BV | 5/3/2012 | 56 |

| 25 | Pharmsynthez | RUSNANO and others | 11/14/2011 | 97 |

| 26 | Kalina | Unilever NV | 10/14/2011 | 82 |

| 27 | Russian Aquoulture | н.д. | 8/31/2011 | 58 |

| 28 | Veropharm | н.д. | 7/5/2011 | 52 |

| 29 | Russian Aquoulture | The Volga Group | 6/30/2011 | 30 |

| 30 | OGK-6 | OGK-2 | 4/26/2011 | 65 |

| 31 | Bank of Moscow | VTB Bank | 2/22/2011 | 46 |

| 32 | “Third Generation Company of the Wholesale Electricity Market” | Inter RAO UES | 12/29/2010 | 82 |

| 33 | Wimm-Bill-Dann Foods | PepsiCo Inc | 12/2/2010 | 66 |

| 34 | TransCreditBank | VTB Bank | 10/5/2010 | 43 |

| 35 | Novorossiysk Commercial Sea Port | AK Transneft | 9/15/2010 | 50 |

| 36 | Uralkali | Kaliha Finance . | 6/15/2010 | 53 |

| 37 | TGK-11 | Inter RAO UES | 3/17/2010 | 100 |

| 38 | Chelyabinsk Zinc Plant | Ural Mining and Metallurgical Co | 9/29/2009 | 58 |

| 39 | Rostelecom | Deposit Insurance Agency | 7/1/2009 | 30 |

| 40 | Mosenergo | Gas & Energy Company | 6/22/2009 | 53 |

| 41 | Chelyabinsk Zinc Plant | Russian Copper Company and Urals Mining Metallurgical Company | 6/3/2009 | 37 |

| 42 | Rostelecom | Deposit Insurance Agency and Vnesheconombank | 4/27/2009 | 40 |

| 43 | HALS-Development | VTB Bank | 4/7/2009 | 32 |

| 44 | Energosbyt Rostovenergo | Selskohozyajstvenniy Torgoviy Dom | 6/16/2008 | 48 |

| 45 | Mosenergosbyt | Korporativno-Trastovye Proekty Investment Co | 5/28/2008 | 51 |

| 46 | Chelyabenergosbyt | Chelyabinskoe Upravlenie Energotreydinga | 5/20/2008 | 49 |

| 47 | Volgograd Energosbyt | Khimpromtorg | 5/16/2008 | 49 |

| 48 | Kaluga Retail | Kaluga City Power Co | 5/7/2008 | 52 |

| 49 | Pharmstandard | н.д. | 4/7/2008 | 73 |

| 50 | Kaluga Turbine Works | Siloviye Mashiny | 3/19/2008 | 39 |

| 51 | TGC-2 | RWE AG | 3/14/2008 | 33 |

| 52 | Ryazan Energy Distributing Co | RusHydro | 3/5/2008 | 49 |

| 53 | Astrakhan Energy Retail Co | Khimpromtorg | 3/5/2008 | 49 |

| 54 | Kirovenergosbyt | Integrated Energy Systems | 12/4/2007 | 48 |

| 55 | Tomsk Distribution Co | Regional Co Rezerv | 11/28/2007 | 52 |

| 56 | Voronezh Energy Retail Co | KT Proekt | 9/19/2007 | 49 |

| 57 | E.ON Russia | E.ON SE | 9/15/2007 | 69 |

| 58 | Rosbank | Societe Generale SA | 9/28/2006 | 30 |

Приложение 2 Выборка объявлений о дополнительном размещении акций

| № | Компания | Дата анонсирования | Размер выпуска, млн. долл. | Кол-во выпущенных акций (% от акций в обращении) |

| 1 | Lenta | 10/21/2015 | 275.1 | 8.3 |

| 2 | Lenta | 6/23/2015 | 140,0 | 3,8 |

| 3 | Lenta | 3/23/2015 | 225,3 | 8,2 |

| 4 | Magnit | 2/4/2015 | 147,6 | 1,1 |

| 5 | Pharmacy Chain 36,6 | 1/13/2015 | 40,9 | 16,2 |

| 6 | Bank Otkritie Financial Corporation | 10/16/2014 | 452,3 | 18,9 |

| 7 | “Federal Grid Company of Unified Energy System” | 11/12/2013 | 104,1 | 0,6 |

| 8 | Moscovskiy Oblastnoi Bank | 10/28/2013 | 9,0 | 0,3 |

| 9 | Bank Otkritie Financial Corporation | 8/29/2013 | 602,0 | 22,0 |

| 10 | Amur Minerals Corporation | 7/23/2013 | 8,0 | 16,6 |

| 11 | Bank Saint Petersburg | 7/23/2013 | 90,7 | 20,1 |

| 12 | Rosseti | 6/6/2013 | 1,0 | 0,0 |

| 13 | Kuban Power and Electrification | 5/6/2013 | 537,9 | 783,1 |

| 14 | VTB Bank | 4/26/2013 | 3 276,0 | 23,9 |

| 15 | PIK Group | 12/21/2012 | 324,3 | 33,9 |

| 16 | Rosseti | 12/18/2012 | 655,0 | 19,6 |

| 17 | Interregional Distribution Grid Company of Centre | 12/3/2012 | 660,0 | 22,2 |

| 18 | Federal Hydro-Generating Company –RusHydro | 12/3/2012 | 1 504,7 | 15,7 |

| 19 | “Federal Grid Company of Unified Energy System” | 12/3/2012 | 110,0 | 0,5 |

| 20 | Rosseti | 12/3/2012 | 660,0 | 19,6 |

| 21 | PhosAgro | 10/19/2012 | 211,0 | 4,0 |

| 22 | Globaltrans | 10/15/2012 | 200,0 | 5,7 |

| 23 | Sberbank of Russia | 9/17/2012 | 5 151,2 | 0,0 |

| 24 | The Second Generating Company of the Wholesale Power Market | 8/30/2012 | 728,7 | 86,2 |

| 25 | Globaltrans | 7/9/2012 | 469,8 | 18,0 |

| 26 | Kovrov Mechanical Plant | 6/29/2012 | 18,9 | 79,4 |

| 27 | United Aircraft Corporation | 2/1/2012 | 475,8 | 7,4 |

| 28 | Interregional Distribution Grid Company of Northern Caucasus Joint-Stock Company | 12/20/2011 | 75,1 | 89,9 |

| 29 | RAZGULAY Group | 12/1/2011 | 34,3 | 20,2 |

| 30 | Lenenergo | 11/25/2011 | 95,1 | 22,6 |

| 31 | Kuban Power and Electrification | 11/23/2011 | 146,7 | 254,5 |

| 32 | Open Joint-Stock Company Kovrov Electromechanical Plant | 11/17/2011 | 33,5 | 63,5 |

| 33 | Magnit | 11/10/2011 | 474,8 | 6,3 |

| 34 | TransCreditBank | 9/28/2011 | 249,3 | 14,6 |

| 35 | United Aircraft Corporation | 9/13/2011 | 87,2 | 1,3 |

| 36 | Federal Hydro-Generating Company – RusHydro | 8/1/2011 | 1 415,5 | 9,4 |

| 37 | Kovrov Mechanical Plant | 6/30/2011 | 33,5 | 63,5 |

| 38 | Kuban Power and Electrification | 6/23/2011 | н,д, | н,д, |

| 39 | Bank Saint Petersburg | 6/7/2011 | 88,7 | 6,6 |

| 40 | RAO Energy System of East | 5/24/2011 | 36,6 | 5,6 |

| 41 | Dixy Group | 5/5/2011 | 541,7 | 45,1 |

| 42 | ARMADA | 4/6/2011 | 31,2 | 20,0 |

| 43 | United Aircraft Corporation | 3/1/2011 | 466,0 | 7,0 |

| 44 | VTB Bank | 2/11/2011 | 3 268,9 | 0,0 |

| 45 | Federal Hydro-Generating Company – RusHydro | 12/2/2010 | 91,4 | 0,6 |

| 46 | Synergy | 9/28/2010 | 104,4 | 15,3 |

| 47 | Irkut C | 7/30/2010 | 155,5 | 19,2 |

| 48 | Amur Minerals Corporation | 7/23/2010 | 1,9 | 20,7 |

| 49 | ARMADA | 5/27/2010 | 1,1 | 20,0 |

| 50 | Rosinter Restaurant | 4/5/2010 | 44,9 | 35,5 |

| 51 | Pharmacy Chain 36,6 | 12/15/2009 | 77,0 | 9,0 |

| 52 | VTB Bank | 7/13/2009 | 5 827,1 | 55,6 |

| 53 | Dixy Group | 10/16/2008 | 52,0 | 43,3 |

| 54 | Amur Minerals Corporation | 7/2/2008 | 2,0 | 5,2 |

| 55 | X5 Retail Group | 4/22/2008 | 1 028,0 | 21,2 |

| 56 | Magnitogorsk Iron & Steel Works | 3/26/2008 | 413,1 | 0,1 |

| 57 | Pharmacy Chain 36,6 | 7/27/2007 | 114,8 | 18,8 |

| 58 | Enel Russia | 10/3/2006 | 459,0 | 17,3 |

| 59 | Vozrozhdenie Bank | 5/3/2006 | 54,4 | 10,7 |

Приложение 3 Выборка объявлений о выплате специальных дивидендов

| № | Компания | Дата анонсирования | Дивидендная доходность % | Дивиденд как доля от EPS % |

| 1 | Polymetal lc | 12/3/2015 | 3,9 | 2,0 |

| 2 | Company MegaFon | 4/29/2015 | 1,8 | -56,6 |

| 3 | Polyus Gold | 12/10/2014 | 12,6 | 409,5 |

| 4 | Polymetal | 12/4/2014 | 2,2 | 31,0 |

| 5 | Severstal | 7/30/2014 | 12,8 | -39,2 |

| 6 | Rosneft Oil Company | 9/17/2012 | 2,1 | 1 166,9 |

| 7 | Rosneft Oil Company | 7/24/2012 | 1,9 | 163,5 |

| 8 | Sistema | 11/1/2011 | н,д, | 11,5 |

| 9 | Mining and Metallurgical Company Norilsk Nickel | 6/30/2008 | 2,0 | н,д, |

| 10 | Tatneft | 7/7/2005 | 0,4 | 12,5 |

| 1 | Polymetal | 12/3/2015 | 3,9 | 2,0 |

| 2 | MegaFon | 4/29/2015 | 1,8 | -56,6 |

| 3 | Polyus Gold | 12/10/2014 | 12,6 | 409,5 |

| 4 | Polymetal | 12/4/2014 | 2,2 | 31,0 |

| 5 | Severstal | 7/30/2014 | 12,8 | -39,2 |

| 6 | Rosneft Oil Company | 9/17/2012 | 2,1 | 1 166,9 |

| 7 | Rosneft Oil Company | 7/24/2012 | 1,9 | 163,5 |

Приложение 4 Выборка объявлений о делистинге акций

| № | Компания | Дата анонсирования |

| 1 | Eurasia Drilling Company | 11/13/2015 |

| 2 | Uralkali | 10/23/2015 |

| 3 | Polyus Gold | 9/30/2015 |

| 4 | Mosenergosbyt | 7/1/2015 |

| 5 | Veropharm | 12/12/2014 |

| 6 | Rose Group | 11/24/2014 |

| 7 | Bank Otkritie Financial Corporation | 8/12/2014 |

| 8 | IBS Group | 7/14/2014 |

| 9 | TSUM Trading House | 2/20/2014 |

| 10 | RN Holding | 6/11/2013 |

| 11 | Territorial’naya generiruyuschaya kompaniya № 11 | 8/27/2012 |

| 12 | Baltika Breweries | 4/4/2012 |

| 13 | The Second Generating Company of the Wholesale Power Market | 11/1/2011 |

| 14 | Polymetal | 9/30/2011 |

| 15 | Vimm-Bill-Dann | 5/10/2011 |

| 16 | Yenisei Territorial Generating Company (TGC-13) | 4/18/2011 |

| 17 | COMSTAR - United TeleSystems | 2/24/2011 |

| 18 | Mosenergo | 12/29/2010 |

| 19 | Central Telecommunication Company | 5/14/2010 |

| 20 | Uralsvyazinform | 5/12/2010 |

| 21 | Sibirtelecom | 4/23/2010 |

| 22 | Rostelecom | 12/14/2009 |

Приложение 5 Распределение выборки по годам

| Год | Сделки M&A | Дополнительные выпуски акций | Выплаты специальных дивидендов | Делистинг акций |

| 2005 | - | - | 1 | - |

| 2006 | 1 | 2 | - | - |

| 2007 | 4 | 1 | - | - |

| 2008 | 10 | 4 | 1 | - |

| 2009 | 6 | 2 | - | 1 |

| 2010 | 6 | 6 | - | 4 |

| 2011 | 7 | 17 | 1 | 5 |

| 2012 | 3 | 13 | 4 | 2 |

| 2013 | 10 | 8 | 2 | 1 |

| 2014 | 6 | 1 | 6 | 5 |

| 2015 | 7 | 5 | 2 | 4 |

| Всего | 60 | 59 | 17 | 22 |

Список литературы

Бусько К. «Седьмой континент» сэкономит на выкупе. // «Коммерсант». 10.01.2012. № 1. URL: http://www.kommersant.ru/doc/1848080 (дата обращения - 31.03.2016).

Обухова Е. Акции-самоубийцы. Почему эмитенты кончают жизнь делистингом и что с этим делать. Журнал «Эксперт». 04.02.2012. № 3. URL: http://expert.ru/expert/2012/03/aktsii-samoubijtsyi/ (дата обращения - 31.03.2016).

Федоров Д. АПИ: события в «Седьмом континенте» и «Силовых машинах» обнажили пробел в российском законодательстве. Сайт Ассоциации профессиональных инвесторов. 09.11.2012. № 1. URL: http://api-russia.org/ru/content/api-sobytiya-v-sedmom-kontinente-i-silovyh-mashinah-obnazhili-probel-v-rossiyskom (дата обращения - 31.03.2016).

Чиркова Е.В., Агамян Г.Р. Инсайдерская торговля на российском фондовом рынке перед объявлениями о сделках по слияниям и поглощениям // Экономический журнал ВШЭ. 2015. № 3, т. 19. С. 395-422.

Чиркова Е.В., Петров В.В. Диагностирование инсайдерской торговли в период конфликта акционеров ОАО «ВымпелКом» в 20052013 годах // Экономическая политика. - 2015. - № 2, т. 10. С. 151-173.

Чиркова Е.В., Петров В.В. Диагностирование инсайдерской торговли в период перед случаями административного давления на бизнес // Электронный журнал «Корпоративные финансы». 2015. № 4, т. 36. С. 51-57.

Чиркова Е.В., Токтоналиев А.Р. Эффекты дополнительных размещений акций // Электронный журнал «Корпоративные финансы». 2012. № 4, т. 24. С. 32-45.

Чиркова Е.В., Чувствина Е.В. Краткосрочная реакция рынка на трансграничные приобретения российских металлургических компаний // Экономический журнал ВШЭ. 2013. № 1, т. 17. С. 152-170.

Чиркова Е.В., Чувствина Е.В. Реакция рынка на объявление о приобретении компаний открытого и закрытого типов // Электронный журнал «Корпоративные финансы». 2011. № 3, т. 19. С. 30-43.

Aharony J., Swary I. (1980) Quarterly Dividend and Earnings Announcements and Stockholders’ Returns: An Empirical Analysis, The Journal of Finance, vol. 35, no. 1, pp. 1–12.

Agrawal A., Jaffe J., Mandelker G. (1992) The PostMerger Performance of Acquiring Firms: A Reexamination of an Anomaly. Journal of Finance, vol. 47, no. 4, pp. 1605–1621.

Agarwal M., Singh H. (2006) Merger Announcements and Insider Trading Activity in India: An Empirical Investigation. Investment Management and Financial Innovations, vol. 3, no. 1, pp. 140–154.

Altinkilic O., Hansen R. (2003) Discounting and underpricing in seasoned equity offers. Journal of Financial Economics, vol. 69, no. 2, pp. 285–323.

Asquith P., Mullins D. (1986) Equity issues and offering dilution. Journal of Financial Economics, vol. 15, no. 1–2, pp. 61–89.

Balachandran B., Nguyen T. (2004) Signaling power of special dividends in an imputation environment. Accounting & Finance, vol. 44, no 3, pp. 277–297.

Barclay M., Litzenger R. (1988) Announcement effects of new equity issues and the use of intraday price data. Journal of Financial Economics, vol. 21, no 1, pp. 71–99.

Bayless M., Chaplinsky S. (1996) Is There a Window of Opportunity for Seasoned Equity Issuance? The Journal of Finance, vol. 51, no. 1, pp. 253–278.

Betzer A., Theissen E. (2009) Insider Trading and Corporate Governance: The Case of Germany. European Financial Management, vol. 15, no. 2, pp. 402–429.

Bhana N. (1998) The share price reaction on the Johannesburg Stock Exchange for special (extra) dividend announcements. Investment Analysts Journal, vol. 27, no. 47, pp. 5–15.

Bhattacharya U., Dauk H. (2002) The World Price of Insider Trading, The Journal of Finance, vol. 57, no. 1, pp. 75–180.

Balachandran B., Faff R., Nguyen T. (2004) The intraindustry impact of special dividend announcements: contagion versus competition. Journal of

Multinational Financial Management, vol. 4–5, no. 47, pp. 369–385.

Billett M., Mauer D. (2003) Cross-Subsidies, External Financing Constraints, and the Contribution of the Internal Capital Market to Firm Value. Review of Financial Studies, vol. 16, no. 4, pp. 1167–1201.

Campa J., Hernando I. (2004) Shareholder Value Creation in European M&As. European Financial Management, vol. 10, no. 1, pp. 47–81.

Cheng L., Davidson W., Leung T. (2011) Insider trading returns and dividend signals. International Review of Economics & Finance, vol. 20, no .3, pp. 421–429.

Cheuk M.-Y., Fan D.K., So R.W. (2006) Insider Trading in Hong Kong: Some Stylized Facts. PacificBasin Finance Journal, vol. 14, no. 1, pp. 73–90.

Ching K., Firth M., Rui O. (2006) The information content of insider trading around seasoned equity offerings. Pacific-Basin Finance Journal, vol. 14, no. 1, pp. 91–117.

Choe H., Masulis R., Nanda V. (1993) Common stock offerings across the business cycle: Theory and evidence. Journal of Empirical Finance, vol. 1, no. 1, pp. 3–31.

Clarke J., Dunbar C., Kahle K. (2009) Long-Run Performance and Insider Trading in Completed and Canceled Seasoned Equity Offerings. Journal of Financial and Quantitative Analysis, vol. 36, no. 4, pp. 415–430.

Cruthley C., Hudson C., Jensen M., Marshall B. (2003) Special dividends: What do they tell investors about future performance? Financial Services Review, vol. 12, no. 2, pp. 129–141.

Clements M., Singh H. An (2011) Analysis of Trading in Large Stocks Before Successful Takeover Announcements. Journal of Multinational Financial Management, vol. 21, no. 1, pp. 1–17.

Degryse H., Jong F., Lefebvre J. (2009) An Empirical Analysis of Legal Insider Trading in The Netherlands. SSRN Working Paper. CESifo Working Paper Series no. 2687.

Available at SSRN: http://ssrn.com/abstract=1430283. Del Brio E.B., Miguel A., Perote J. (2002) An Investigation of Insider Trading Profits in the Spanish

Stock Market. The Quarterly Review of Economics and Finance, vol. 42, no. 1, pp. 73–94.

Eckbo E., Masulis R. (2000) Seasoned public offerings: resolution of the ‘new issues puzzle’. Journal of Financial Economics, vol. 56, no. 2, pp. 251–291.

Eckbo B., Norli O. (2004) The Choice of Seasonedequity Selling Mechanism: Theory and Evidence. Working paper Tuck School of Business at Darthmouth, Available at: http://papers.ssrn.com/sol3/papers.cfm?abstract_id=635649.

Eckbo E.B., Smith D. The Сonditional (1999) Performance of Insider Trades. The Journal of Finance, vol. 53, no. 2, pp. 467–498.

Eckbo E., Thorburn K. (1998) Gains to Bidder Firms Revisited: Domestic and Foreign Acquisitions in Canada. Journal of Financial and Quantitative Analysis, vol. 35, no. 1, pp. 1–25.

Etebari A., Tuirani-Rad A., Gilbert A. (2004) Disclosure Regulation and the Profitability of Insider Trading: Evidence from New Zealand. Pacific-Basin Finance Journal, vol. 12, no. 5, pp. 479–502.

Eyssell T., Reburn R. (1993) The Effects Of The Insider Trading Sanctions Act Of 1984: The Case Of Seasoned Equity Offerings. The Journal of Financial Research, vol. 16, no. 2, pp. 161–170.

Finnerty J.E. (1976) Insiders and Market Efficiency. Journal of Finance, vol. 31, no. 4, pp. 1141–1148.

Fidrmuc J., Goergen M., Renneboog L. (2006) Insider Trading, News Releases and Ownership Concentration. Journal of Finance, vol. 61, no. 6, pp. 2931–2973.

John K., Lang L. (1991) Insider Trading around Dividend Announcements: Theory and Evidence. The Journal of Finance, vol. 46, no. 4, pp. 1361–1389.

Gajewski J., Ginglinger E., Lai K. (2002) Seasoned Equity Issues in a Closely Held Market: Evidence from France. Review of Finance, vol. 6, no. 3, pp. 291–319.

Gregory A., McCorriston S. (2005) Foreign acquisitions by UK limited companies: short- and long-run performance. Journal of Empirical Finance, vol. 12, no. 1, pp. 99–125.

Goergen M., Renneboog L. (2003) Why Are the Levels of Control (So) Different in German and U.K. Companies? Evidence from Initial Public Offerings. Journal of Law, Economics and Organization, vol. 19, no. 1, pp. 141–175.

Gombola M., Lee H., Lui F. (1999) Further Evidence on Insider Selling Prior to Seasoned Equity Offering Announcements: The Role of Growth Opportunities. Journal of Business Finance & Accounting, vol. 26, no. 5–6, pp. 621–649.

Gurgul H., Majdosz P. (2007) The Informational Content of Insider Trading Disclosures: Empirical Results for the Polish Stock Market. Central European Journal of Operations Research, vol. 15, no. 1, pp. 1–19.

Hansen R., Crutchley C.A (1989) Test of the Agency Theory of Managerial Ownership, Corporate Leverage, and Corporate Dividends. Financial Management, vol. 18, no. 4, pp. 36–46.

Hauser S., Kraizberg E., Daham R. (2003) Price behavior and insider trading around seasoned equity offerings: the case of majority-owned firms. Journal of Corporate Finance, vol. 9, no. 2, pp. 183–199.

Howe K., He J., Kao G. (1992) One-Time Cash Flow Announcements and Free Cash-Flow Theory: Share Repurchases and Special Dividends. Journal of Finance, vol. 47, no. 5, pp. 1963–1975.

Jabbour A.R., Jalilvand F., Switzer J. (2000) PreBid Price Run-Ups and Insider Trading Activity: Evidence from Canadian Acquisitions. International Review of Financial Analysis, vol. 9, no. 1, pp. 404–422.

Jaffe J.F. (1974а) The Effect of Regulation Changes on Insider Trading. The Bell Journal of Economics and Management Science, vol. 5, no. 1, pp. 93–121.

Jaffe J.F. (1974b) Special Information and Insider Trading. The Journal of Business, vol. 47, no. 3, pp. 410–428.

Jarrell А.G., Pinkerton A. (1989) Stock Trading Before the Announcement of Tender Offers: Insider Trading or Market Anticipation. Journal of Law, Economics, & Organization, vol. 5, no. 2, pp. 225–248.

Johnson D., Serrano J., Thompson R. (1996) Seasoned Equity Offerings for New Investment and the Information Content of Insider Trades. The Journal of Financial Research, vol. 19, no. 1, pp. 91–103.

Kahle K. (2000) Insider Trading and the Long-Run Performance of New Security Issues. Journal of Corporate Finance, vol. 6, no. 1, pp. 25–53.

Karpoff J., Lee D. (1991) Insider Trading before New Issue Announcements. Financial Management, vol. 20, no. 1, pp. 18–26.

Kavussanos, M., Tsounia A. (2007) Merger announcements and insider trading activity: An empirical comparative investigation in LSE and ASE.

Paper presented at the 4th Applied Finance and Economics Conference (AFE). Available at: http:// www.efmaefm.org/0EFMAMEETINGS/EFMA%20 ANNUAL%20MEETINGS/2006-Madrid/papers/604241_full.pdf

Keown A., Pinkerton J. (1981) Merger Announcements and Insider Trading Activity: An Empirical Investigation. The Journal of Finance, vol. 36, no. 4, pp. 140–154.

Keown A., Pinkerton J., Bolster P. (1992) Merger announcements, asymmetrical information, and trading volume: an empirical investigation. Journal of Business Finance & Accounting, vol. 19, no. 6, pp. 901–910.

King M., Roell. A. (1988) Insider Trading. Economic Policy, vol. 6, no. 1, pp. 855–869.

Korajczyk A., Lucas S., McDonald R. (1991) The Effect of Information Releases on the Pricing and Timing of Equity Issues. Review of Financial Studies, vol. 4, no. 4, pp. 685–708.

Lamba A., Khan W. (1999) Exchange listings and delistings: the role of insider information and insider trading. The Journal of Financial Research, vol. 22, no. 2, pp. 131–146.

Lakonishok J., Lee I. (2001) Are Insider Trades Informative? The Review of Financial Studies, vol. 14, no. 1, pp. 79–111.

Madura J., Wiant K.J. (1995) Information Content of Bank Insider Trading. Applied Financial Economics, vol. 5, no. 4, pp. 219–227.

Mandelker G. (1974) Risk and return: The case of merging firms. Journal of Financial Economics, vol. 1, no. 4, pp. 303–335.

Maquieira C., Meginson W., Nail L. (1998) Wealth creation versus wealth redistributions in pure stockfor-stock mergers. Journal of Financial Economics, Journal of Financial Economics, vol. 48, no. 1, pp. 3–33.

Masulis R., Korwar A. (1986) Seasoned equity offerings: An empirical investigation. Journal of Financial Economics, vol. 15, no. 1–2, pp. 91–118.

Meulbroek L. (1992) An Empirical Analysis of Illegal Insider Trading. The Journal of Finance, vol. 47, no. 5, pp. 1661–1699.

Meulbroek L., Hart C. (1997) The Effect of Illegal Insider Trading on Takeover Premia. Review of Finance, vol. 1, no. 1, pp. 51–80.

Mikkelson W., Partch M. (1986) Valuation effects of security offerings and the issuance process. Journal of Financial Economics, vol. 15, no. 1–2, pp. 31–60.

Minenna M. (2003) Insider trading, abnormal return and preferential information: Supervising through a probabilistic model. Journal of Banking & Finance, vol. 7, no. 1, pp. 59–86.

Radd, E., Wu H. (1995) Insider Trading Effect On Stock Returns Around Open-Market Stock Repurchase Announcement: An Empirical Study. The Journal of Financial Research, vol. 17, no. 1, pp. 45–57.

Pope P.F., Morris R.C., Peel D.A. (1990) Insider Trading, Some Evidence on Market Efficiency and Directors’ Share Dealings in Great Britain. Journal of Business Finance and Accounting, vol. 17, no. 3, pp. 359–380.

Rozeff M., Zaman M. (1988) Market Efficiency and Insider Trading. The Journal of Business, vol. 61, no. 1, pp. 25–44.

Seyhun N.H. (1986) Insiders’ Profits, Costs of Trading and Market Efficiency. Journal of Financial Economics, vol. 16, no. 2. pp. 189–212.

Schwert G. (1996) Markup pricing in mergers and acquisitions. Journal of Financial Economics, vol. 41, no. 2, pp. 153–192.

Silva F., Volkova E. (2014) Can VPIN Forecast Geopolitical Events? An Application to the Crimean Crisis. Working Paper. Johnson Graduate School of

Management, Cornell University. Available at: http://www.quantresearch.info/VPIN_Geopolitical.pdf.

Slovin M., Sushka M., Lai K. (2000) Alternative flotation methods, adverse selection, and ownership structure: evidence from seasoned equity issuance in the U.K. Journal of Financial Economics, vol. 57, no. 2, pp. 157–190.

Walker M., Yost K. (2008) Seasoned equity offerings: What firms say, do, and how the market reacts. Journal of Corporate Finance, vol. 14, no. 4, pp. 376–386.

Wisniewski T.P., Bohl M. (2005) The Information Content of Registered Insider Trading under Lax Law Enforcement. International Review of Law and Economics, vol. 25, no. 2, pp. 169–185.

Wong M., Chung Y.L., Wu L.F. (2000) Insider Trading in the Hong Kong Stock Market. Asia-Pacific Financial Markets, vol. 7, no. 3. pp. 275–288.

Zingg A., Lang S., Wyttenbach D. (2007) Insider Trading in the Swiss Stock Market. Schweizerische Zeitschrift fur Volkswirtschaft und Statistik, vol. 143, no. 1, pp. 333–364.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ