Расчет точки безубыточности с использованием операционного левериджа

Самым эффективным методом решения взаимосвязанных задач, а если брать шире – финансового анализа с целью оперативного и стратегического планирования служит операционный анализ, называемый также анализом «Издержки – Объем - Прибыли» (CVP), отслеживающий зависимость финансовых результатов бизнеса от издержек и объемов производства (сбыта).

Ключевыми элементами операционного анализа служат: операционный рычаг, порог рентабельности и запас рыночной прочности предприятия.

В практических расчетах при определении данных показателей необходимо разделять затраты предприятия на постоянные и переменные. Для этого воспользуемся понятием операционного левериджа.

Операционный леверидж рассматривается как один из методов измерения делового риска предприятия. Показатель операционного левериджа строится на основе данных об изменениях в объеме продаж, соотношения переменных и постоянных затрат в этом объеме.

Операционный леверидж рассчитывается как отношение темпов изменения прибыли от продаж к темпам изменения выручки от продаж.

| Наименование показателя | за 2019 | за 2020 |

| 1. Индекс инфляции | 1.03 | 1.049 |

| 2. Индекс (средний) изменения продажных цен на продукцию, работы, услуги ОАО "Арсенал" (ПРИМЕР) | 1.03 | 1.1 |

| Наименование показателя | за 2019 | за 2020 | изменение |

| базис | отчет | ||

| 1. Скорректированная выручка от продаж на изменение цен | 2 698 145 | 2 462 502 | -235 643 |

| 2. Скорректированная себестоимость | 2 673 208 | 2 545 392 | -127 816 |

| 3. Скорректированная прибыль от продаж | 24 937 | -82 890 | -107 827 |

| 4. Операционный леверидж | x | 49,51 | x |

| 5. Скорректированные переменные затраты | 1 463 514 | 1 335 698 | -127 816 |

| 6. Переменные затраты | 1 463 514 | 1 401 147 | -62 367 |

| 7. Постоянные затраты | 1 209 694 | 1 268 969 | 59 275 |

1. Валовая маржа (М) представляет собой разницу между выручкой от продаж и переменными затратами. Желательно, чтобы валовой маржи хватало не только на покрытие постоянных расходов, но и на формирование прибыли.

| М за 2019 | 1 234 631 | Как за 2019 г., так и за 2020 г. валовая маржа покрывала постоянные расходы и позволяла получить прибыль. |

| М за 2020 | 1 307 605 | |

| изменение | 72 974 |

2. Коэффициент валовой маржи (Км) характеризует долю валовой маржи в выручки организации. Тем выше коэффициент валовой маржи, тем меньше использование прямого труда на предприятии.

| Км за 2019 | 0,458 | За отчетный период, по сравнению с аналогичным периодом прошлого года доля валовой маржи в выручке увеличилась на 0.025 пункта. |

| Км за 2020 | 0,483 | |

| изменение | 0,025 |

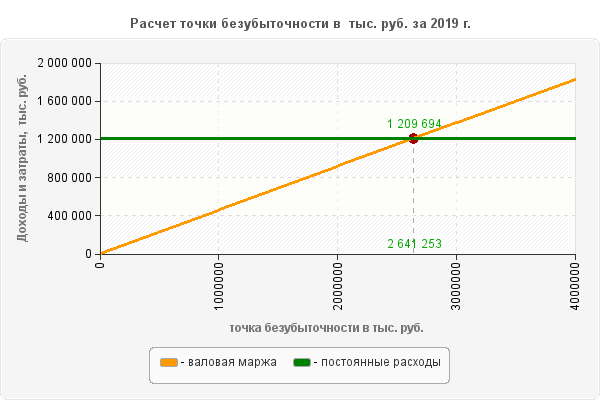

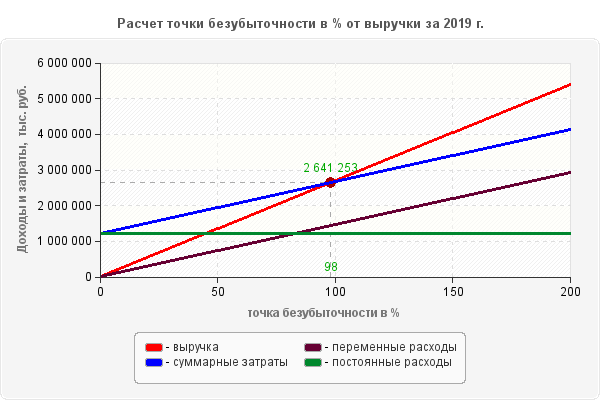

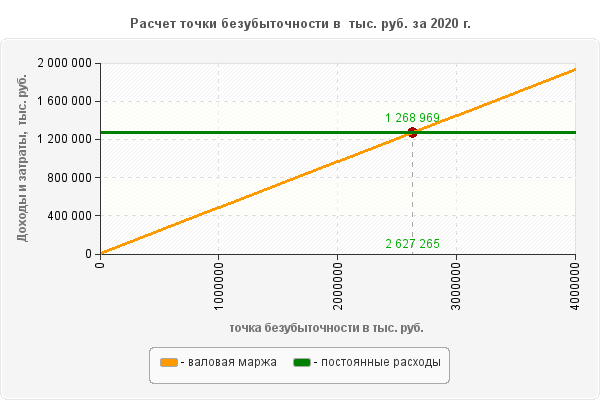

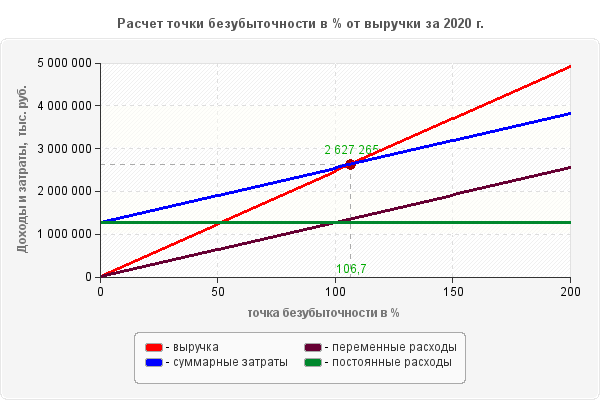

3. Порог рентабельности (Кт) - это такая выручка от продаж, при которой предприятие уже не имеет убытков, но еще не имеет и прибылей. Валовой маржи в точности хватает на покрытие постоянный затарт и прибыль равна нулю.

| Кт за 2019 | 2 641 253 | За отчетный период порог рентабельности предприятия составил 2 627 265 тыс. руб. или 106.7% фактической выручке, что меньше, чем за аналогичный период прошлого года на 13 988 тыс. руб., т.е. себестоимость продукции за отчетный период была снижена. |

| Кт за 2020 | 2 627 265 | |

| изменение | -13 988 |

4. Запас финансовой прочности (ЗФП) определяется как разница между достигнутой выручкой от продаж и порогом рентабельности. Если выручка от продаж опускается ниже порога рентабельности, то финансовое состояние предприятия ухудшается.

| ЗФП за 2019 | 56 892 | За отчетный период порог рентабельности предприятия возрос на -13 988 тыс. руб., и составил 2 627 265 тыс. руб., т.е. себестоимость продукции предприятия возросла. При этом как в отчетном, так и в прошлом периодах финансовое положение предприятия было устойчивым и запас финансовой прочности составлял 56 892 тыс. руб. в прошлом и 81 487 тыс. руб. - в отчетном периоде. |

| ЗФП за 2020 | 81 487 | |

| изменение | 24 595 |

5. Сила воздействия операционного рычага (СВОР) определяется как отношение валовой маржи к прибыли. Действие операционного рычага проявляется в том, что любое изменение выручки от продаж порождает более сильное изменение прибыли.

| СВОР за 2019 | 50 | За отчетный период сила воздействия операционного рычага составила 34, а за аналогичный период прошлого года: 50. Это означает, что в отчетном периоде увеличение выручки на 1% могло привести к увеличению прибыли на 34%, а в прошлом периоде - на 50%. |

| СВОР за 2020 | 34 | |

| изменение | -16 |

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ