Аналоговая модель динамического равновесия акционерного банка

Ю.Н. Буланов

ОАО «Кузнецкбизнесбанк»

ул. Кирова, 89, Новокузнецк,

654080, Россия

Мир экономики и управления

№4 Т.16 2016

Надежность, финансовая устойчивость коммерческого банка основана на экономических интересах его стейк-холдеров - групп влияния. Основные группы влияния банка: акционеры, совет директоров, правление и руководители, сотрудники, вкладчик, заемщики, клиенты имеют конкурирующие экономические интересы, которые необходимо учитывать и сбалансированно реализовывать в процессе стратегического управления. Количественные итоги реализации Стратегии-2015, в части системной устойчивости банка, определяемой в том числе и показателями достаточности капитала, текущей ликвидности, уровня реализации рисков активных операций, явились недостаточными, хотя и логичными. Изложен подход к определению экономической природы категории «финансовая устойчивость» применительно к акционерному банку, проиллюстрированный аналоговой моделью его развития под действием сил групп влияния, рассмотрены и проанализированы базовые векторы стратегического развития банка: «агрессивный рост», «демпинг», «консервативность», «эволюционный рост».

Проблемы надежности устойчивости коммерческих банков, широко обсуждаемые теоретиками и практиками банковского дела, в основном, сводятся к следующей проблематике.

- Факторы, определяющие надежность банков, определение финансовой устойчивости (надежности) банков регулятором, органами управления банка, клиентами и заинтересованными сторонами [1-5].

- Общеэкономические процессы, их влияние на устойчивость банков и банковского сектора (БС) в кризисные периоды [6-9].

- Требования к капиталу, управлению рисками, как важнейшим факторам финансовой устойчивости [10-13].

- Обеспечение устойчивости банковских систем и коммерческих банков [14; 15]. Устойчивость антропогенных систем можно обеспечивать двумя концептуально различными путями.

1. Постоянное наблюдение за ключевыми параметрами функционирования системы, следование установленным ограничениям, корректировка ее работы для достижения желаемого соответствия фактических параметров их установленным значениям.

2. Принятие равновесия как первичной категории по отношению к устойчивости, создание условий экономического равновесия и внутренних организационных механизмов его поддержания. В этом случае устойчивость (надежность) банка будет логическим следствием созданного экономического равновесия и для его поддержания потребуется меньше ресурсов.

Приведем несколько важных информационных сообщений, появившихся в электронных СМИ на рубеже I—II полугодий 2016 г.

«Центробанк России завершит основную работу по оздоровлению максимум до середины 2017 г., — заявил в интервью «Интерфаксу» первый зампред ЦБ Алексей Симановский. — С точки зрения состояния банков многое будет зависеть и от общеэкономической ситуации»1.

1 Ведомости. ЦБ может завершить зачистку банковского сектора к середине 2017 года. URL: http://www. vedomosti.ru/fmance/articles/2016/05/17/641343-tsb-mozhet-zavershit

«Риски для системы страхования вкладов (ССВ) сейчас представляют 77 банков, все они имеют ограничения на работу со вкладчиками, заявил зампред ЦБ Михаил Сухов. Еще восьми банкам, по словам Сухова, вообще запрещено привлекать вклады населения — итого 85. Это почти в 1,8 раза больше, чем годом ранее: в феврале 2015 г. те или иные ограничения или запрет от регулятора на привлечение средств населения имели 48 банков. Всего в России сейчас работает 677 банков, из них в ССВ входит 578»2.

2 Ведомости. ЦБ ограничил 77 банкам работу со вкладчиками. URL: http://www.vedomosti.ru/finance/ articles/2016/ 05/26/642456-tsb-rabotu-vkladchikami

«Центробанк создаст специальный фонд консолидации банковского сектора, который будет входить в капитал санируемых банков, — заявила на Международном финансовом конгрессе председатель ЦБ Эльвира Набиуллина, — законопроект будет предложен Думе в осеннюю сессию. Сейчас для оздоровления банков ЦБ через Агентство по страхованию вкладов (АСВ) выдает санатору льготный кредит. Этот механизм необходимо менять, — убеждена Набиуллина — за последние три года было санировано 28 банков и анализ ЦБ показывает, что инвесторы иногда используют баланс санируемых банков для размещения плохих долгов, а полученные на санацию средства направляют в собственные проекты»3.

3 Ведомости. ЦБ сам займется финансовым оздоровлением банков. URL: http://www.vedomosti.ru/ finance/ arti-cles/2016/07/01/647550-tsb-sam-zaimetsya-finansovim-ozdorovleniem-bankov

Наличие проблем БС подтверждается и статистикой: на 01.07.2016 240 из 679 действующих банков имели убытки текущей деятельности в сумме 205,7 млрд руб., что составляло 57 % от совокупной прибыли БС. Начиная с 01.02.2016 количество убыточно действующих банков превышало 200 кредитных организаций, а сумма их убытков увеличивалась. Аналогичная ситуация наблюдалась и в 2015 г. по итогам которого сумма убытков 180 банков составила 543,8 млрд руб. и превысила итоговый финансовый результат сектора, 192,0 млрд руб., в 2,8 раза4.

4 Банк России. Обзор банковского сектора Российской Федерации. № 166. Август 2016 г.

Эти и многие другие факты свидетельствуют, что одна из публично декларируемых целей Стратегии развития БС до 2015 г. — его консолидация5, не привела к достижению другой цели — повышению его системной устойчивости.

5 В заявлении Правительства и Центрального Банка Российской Федерации «О стратегии развития банковского сектора Российской Федерации на период до 2015 года» изложено следующее: «Получит дополнительный импульс процесс консолидации в банковской сфере, базирующийся на экономических интересах участников».

В банках сконцентрированы экономические интересы огромного количества субъектов экономики, надежность банков, их платежеспособность и устойчивость, с одной стороны, есть следствие отношений банков с клиентами, а с другой стороны, могут быть причинами негативных процессов, включая системные кризисы. Вот мнение эксперта: «...если сложить число убыточных банков и тех, у которых убытки от основной деятельности, то получится, что примерно три четверти сектора выглядит, мягко говоря, непривлекательно. Поэтому из поплавка банковская система скоро может превратиться в грузило, которое потянет экономику на дно» [16].

Изложенное свидетельствует о том, что необходимы новые методические подходы к формированию стратегии развития БС и ее субъектов, способные решать имеющиеся проблемы.

В работе [17] автором предложена модель акционерного банка, как движение под действием сил групп влияния банка, складывающихся в равнодействующую силу. Условием устойчивости в данной модели является движение банка в диапазоне между ограничениями, устанавливаемыми органами государственного регулирования и контроля, препятствующими деятельности банка в зоне высоких рисков, с одной стороны, и требованиями конкурентной среды в части процентных ставок по привлекаемым ресурсам и предоставляемым кредитам, тарифам и условиям предоставления услуг, с другой. Методологическими предпосылками целесообразности такого подхода явились:

- модель А. Менделоу, где все стейкхолдеры, классифицированы в зависимости от их интересов и власти [18]: Воздействие (сила) группы влияния = Власть х Интерес;

- типология Р. Митчела «Власть, законность, срочность» [19];

- модель Г. Саважа с матрицей «Наблюдение - защита - взаимодействие - вовлечение» [20];

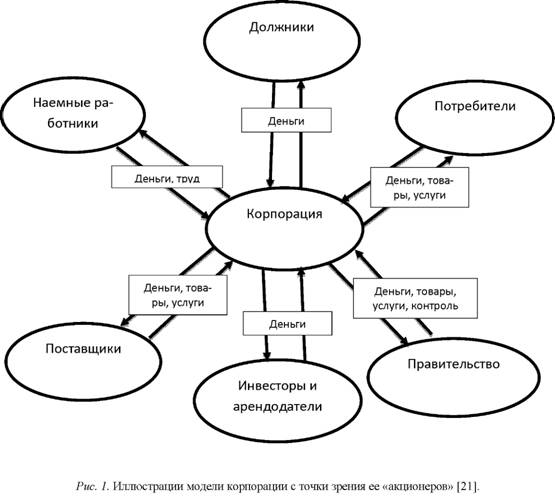

- модель корпорации Р. Акоффа (рис. 1);

- тектологический подход А. Богданова6.

6 Bogdanov A.A. Organizational science essay. URL: http://www.magister.msk.ru/library/.

На основании этих методологических предпосылок автором разработана концептуальная аналоговая модель, иллюстрирующая развитие банка под действием сил его стейкхолдеров (групп влияния). При рассмотрении условий равновесия в банке адекватной является аналогия с первым законом Ньютона в такой формулировке: «Всякое тело продолжает удерживаться в своем состоянии покоя или равномерного и прямолинейного движения, пока и поскольку оно не понуждается приложенными силами изменить это состояние» [22]. Переформулируем этот закон применительно к банку, получим: Банк как система находится в состоянии покоя (экономического равновесия) или сбалансированного устойчивого развития, если воздействие на него сил групп влияния отсутствует, или это воздействие уравновешено. Сформулируем следствие: Состояние экономического равновесия в банке устойчиво, если увеличение воздействия одной или нескольких сил групп влияния компенсируется пропорциональным и противоположно направленным воздействием сил других групп влияния.

Существующие определения аналогового моделирования как метода исследования подтверждают корректность такого подхода для изучения банка, как исследуемого объекта.

(Аналоговое моделирование - один из важнейших видов моделирования, основанный на аналогии (в более точных терминах - изоморфизме) явлений, имеющих различную физическую природу, но описываемых одинаковыми математическими (дифференциальными, алгебраическими или другими) уравнениями»7.

7 BizSisInfo. Аналоговое моделирование. URL: http://bizsis.info/matland/m_analog.html

«Аналоговое моделирование может заключаться в изучении физических систем с помощью аналогов, поведение которых достаточно хорошо аппроксимирует поведение реальной системы при исследовании частных явлений. При этом используются три формы физического моделирования: масштабные модели, модели-аналоги и испытания частей систем»8.

8 Большая энциклопедия нефти и газа. Аналоговое моделирование. URL: http://www.ngpedia.ru/id159051p1.html

Рассмотрим экономические интересы основных групп влияния системы «Банк, акционерное общество, оказывающее услуги юридическим и физическим лицам на конкурентном рынке».

Акционеры - получение дивидендов по акциям с доходностью не ниже определенного уровня. Дивиденды выплачиваются в соответствии с дивидендной политикой, их уровень определяется как доля от чистой прибыли, используемой не только на потребление, но и на накопление и развитие банка.

Совет директоров - получение вознаграждения за работу. Экономические и организационные отношения между Акционерами и Советом директоров многогранны в своих проявлениях в зависимости от масштаба деятельности и стратегии банка и требуют специального исследования. Условно примем, что экономические интересы групп влияния «Акционеры» и «Совет директоров» тождественны.

Правление и руководители подразделений, сотрудники - получение заработной платы. Для их экономической заинтересованности в результатах деятельности банка необходимы механизмы премирование за достижение конкретных результатов.

Клиенты ориентированы на качество и стоимость услуг.

Вкладчики - юридические и физические лица, хранящие в банке временно свободные денежные средства. Экономический интерес вкладчиков банка заключается в получении дохода по вкладам при минимальных рисках.

Заемщики - юридические и физические лица, получающие в банке кредиты, заинтересованные в минимальных ставках по кредитам, длительных сроках, низких требованиях по обеспечению кредитов.

Клиенты, получающие расчетное и кассовое обслуживание (РКО) - юридические лица, учреждения, индивидуальные предприниматели, имеющие расчетные, текущие счета, проводящие наличные и безналичные операции.

Органы регулирования и контроля - государственные структуры, контролирующие исполнение банком взятых обязательств, лицензионных требований, обязательных нормативов и т.п., уплаты налогов и приравненных к ним платежей. Исполнение требований Банка России прямо влияет на доходы, расходы, финансовый результат банков.

Конкурентная среда, воздействуя на банк, задает предельные параметры составляющих себестоимости, доходности, влияет на уровень процентных расходов и доходов банков, на размер взимаемых комиссий, на уровень оплаты труда сотрудников и, следовательно, на финансовый результат работы.

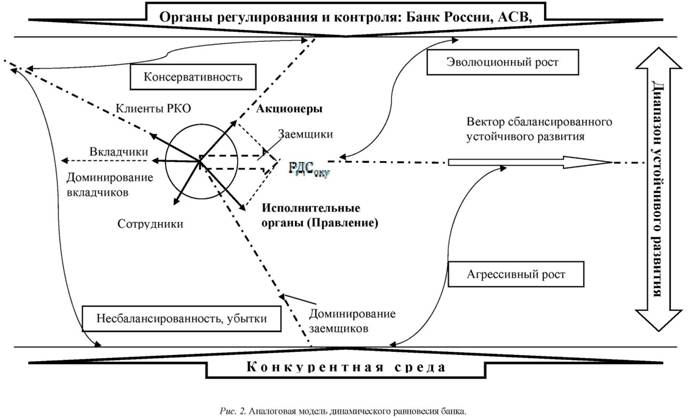

На рис. 2 представлена модель-аналог, иллюстрирующая динамику развития банка под действием сил групп влияния. Представленная графическая форма визуализирует: вектор и диапазон сбалансированного устойчивого развития (СУР) банка и секторы практического развития: «Эволюционный рост», «Агрессивный рост», «Демпинг», «Консервативность» определяемые реализуемой бизнес-моделью банка и конкурентной ситуацией. Ограничения в работе банка, с одной стороны, задаются конкурентной средой, с другой - ограничиваются регулятивными механизмами Банка России, Агентства по страхованию вкладов и др. Направление идеального устойчивого развития банка лежит между этими ограничениями и, в целом, соответствует экономическим интересам Заемщиков, так как в структуре активов БС кредиты устойчиво составляют около 70 %, а с учетом вложений в облигации корпоративных эмитентов - более 80 %. Доминирование экономических интересов Заемщиков, на рисунке это сектор «Агрессивный рост», проявляется в их стремлении к доступным, долговременным и недорогим кредитам, которое, должно ограничиваться взвешенной кредитной политикой банка. Это сценарий фактически реализовывался в БС в 2007-2008 гг., когда быстрый рост кредитных портфелей банков привел к опасному снижению ликвидности.

В 2007-2008 гг. (в предкризисный период) наблюдалось несоответствие в темпах прироста основных статей пассивов и активов российских банков, явившееся в IV квартале 2008 г. важнейшим фактором снижения ликвидности и реализации накопленных рисков (табл. 1). Динамика анализируемых активов и пассивов в структуре балансов банков, трех кварталов 2007 г., в целом, является вполне сбалансированной.

Таблица 1. Темпы прироста показателей банковского сектора (% за период)

| Период работы | Активы | Капитал | Кредиты организациям | Кредиты физическим лицам | Вклады физических лиц | Средства организаций |

| 9 месяцев 2007 г. | 29,8 | 47,8 | 35,8 | 41,6 | 21,9 | 34,5 |

| 9 месяцев 2008 г. | 22,1 | 17,9 | 29,1 | 35,2 | 14,2 | 27,4 |

Составлено автором по информационно-аналитическим материалам Банка России на 1 октября 2008 г.

Темпы прироста основных активов складывались выше темпов прироста основных пассивов, у физических лиц преобладали потребительские настроения, а темпы прироста кредитов оказались почти вдвое выше темпов прироста вкладов. Это компенсировалось сбалансированностью в динамике пассивов и активов организаций и более высоким приростом капитала.

По итогам трех кварталов 2008 г. ситуация стала менее стабильной. Темпы прироста кредитов снизились, но оставались высокими, существенно превышая темп прироста активов в целом. Одновременно сильно снизились темпы прироста капитала банков - с 47,8 до 17,9 % и темпы прироста вкладов физических лиц - с 21,9 до 14,2 %. За 9 месяцев 2008 г. в структуре активов БС доля кредитов увеличилась с 71,0 до 77,6 %, и, поскольку этот рост не сопровождался соответствующим ростом пассивов, произошло снижение норматива достаточности капитала Н1 - с 16 % на 1 октября 2007 г. до 14,5 % на 1 октября 2008 г.9

9 Банк России. Информационно-аналитические материалы. Обзор банковского сектора. № 70, август 2008 г. URL: http://www.cbr.ru/archive/archive/root_get_blob.aspx?doc_id=8561. (Табл. 34)

Из таблицы виден опережающий рост просроченной задолженности по сравнению с ростом кредитного портфеля БС, что вынудило банки радикально сменить подходы к кредитованию, следствием чего явились избыточный рост достаточности капитала, до 20,9 % и текущей ликвидности, до 102,4 % (табл. 2). В этот период большинство банков сменили вектор развития с «Агрессивный рост» на «Консервативность» (рис. 2).

Стрелками указаны условные направления воздействия групп влияния банка. Двойной пунктирной стрелкой РДСоку обозначена равнодействующая сил органов корпоративного управления (ОКУ), складьшающаяся при взаимодействии в процессе корпоративного управления Акционеров (Совета директоров) и Правления банка. Обозначены основные векторы развития: «Консервативность», «Эволюционный рост», «Агрессивный рост», «Демпинг». Диапазон СУР банка определяется уровнем приближения значений нормативов Н1 и Н3 банка к их предельным значениям

Таблица 2. Динамика показателей кредитования и факторы риска

| Дата | Кредитный портфель БС, млрд руб. | В том числе просроченная задолженность, млрд руб. | Уровень просроченной задолженности, % | Обязательные нормативы, % | ||

| Н1 | Н3 | Н7 | ||||

| 01.01.2008 | 14 258,8 | 184,1 | 1,3 | 15,5 | 72,9 | 210,3 |

| 01.01.2010 | 19 847,1 | 1 014,7 | 5,1 | 20,9 | 102,4 | 147,1 |

| Рост, % | 39,2 | 451,5 | ||||

Составлено автором по данным: Банк России. Информационно-аналитические материалы. Обзор банковского сектора. 2008-2011 гг. URL: http://www. cbr.ru/analytics/?PrtId=bnksyst

Доминирование экономических интересов Вкладчиков и Клиентов РКО, на рисунке - сектор «Демпинг» вторично к доминированию Заемщиков, проявляется в виде повышения стоимости привлекаемых пассивов. Этот сценарий практически реализовался в БС в декабре 2014 - первом квартале 2015 г. Доминирование Вкладчиков непосредственно не приводит к выходу банка из диапазона устойчивого развития, но снижает эффективность его деятельности, что отражается в показателях рентабельности активов и прибыли. Это подтверждается изменением соответствующих показателей БС, представленных в табл. 3.

Таблица 3. Влияние доминирования экономических интересов вкладчиков на эффективность деятельности БС в 2014-2015 гг. *

| 01.01.14 | 01.01.15 | 01.04.15 | 01.01.16 | 01.04.16 | |

| Рентабельность активов, % | 1,9 | 0,9 | 0,5 | 0,3 | 0,5 |

| Сумма прибыли БС, млрд руб. | 993,6 | 589,1 | 6,0 | 192,0 | 109,3 |

| В том числе убыточные банки, млрд руб. | -18,7 | -264,1 | -155,1 | -543,8 | -130,3 |

| Количество убыточных банков, ед. | 88 | 126 | 204 | 180 | 232 |

Количественно оценить соотношение сил групп влияния Заемщиков, с одной стороны, Вкладчиков частных лиц и клиентов РКО, с другой, можно по данным таблиц «Структура пассивов кредитных организаций, сгруппированных по источникам средств» и « «Структура активов кредитных организаций, сгруппированных по направлениям вложений»10. Рассмотрим, как складывались эти пропорции в 2015 и I квартале 2016 г.

10 Банк России. Обзор банковского сектора Российской Федерации. № 166. Август 2016 г.

Таблица 4. Соотношение балансовых позиций вкладчиков и заемщиков по БС *

| Позиции баланса, % | 01.01.14 | 01.01.15 | 01.04.15 | 01.01.16 | 01.04.16 | |

| 4.1. | Вложения в долговые обязательства | 10,7 | 9,9 | 10,3 | 11,3 | 11,8 |

| 7. | Кредиты и прочие ссуды | 70,6 | 67,1 | 69,1 | 70,4 | 69,4 |

| Всего по Заемщикам | 81,3 | 77,0 | 79,4 | 81,7 | 81,2 | |

| 4. | Кредиты, депозиты и прочие средства, полученные от кредитных организаций | 8,4 | 8,5 | 6,8 | 8,5 | 9,5 |

| 5. Средства клиентов, всего | 60,8 | 56,4 | 59,5 | 62,4 | 62,8 | |

| Всего по Вкладчикам | 69,2 | 64,9 | 66,3 | 70,1 | 72,3 | |

| Соотношение «Заемщики / Вкладчики» | 1,17 | 1,19 | 1,20 | 1,17 | 1,12 | |

* Нумерация строк соответствует таблицам материалов Банка России:

Табл. 14. «Структура активов кредитных организаций, сгруппированных по направлениям вложений (в % к активам)».

Табл. 15. «Структура пассивов кредитных организаций, сгруппированных по источникам средств (в % к пассивам)».

В рассмотренном периоде показатели позиций баланса, на которых основывается сила рассматриваемых групп влияния, различны и пропорциональны с коэффициентом 1,12-1,20. Сила влияния заемщиков превосходит силу влияния вкладчиков. Это аргумент в поддержку логики построения кредитно-депозитной политики банка, исходя из возможностей проведения активных операций с приемлемым для банка риском. Адаптируя далее логику модели Менделоу к рассматриваемой аналоговой модели, можно представить силу внешних групп влияния в виде концептуальных формул:

Fвкл = Sвкл * Dвкл

где Fвкл - сила влияния вкладчиков, руб.;

Sвкл - сумма привлеченных банком вкладов, руб.;

Dвкл - средняя ставка привлечения вкладов, доходность для вкладчиков, %.

Fзаем = Кзаем * Pзаем,

где Fзаем - сила влияния заемщиков, руб.;

Кзаем - сумма выданных банком кредитов и приобретенных облигаций, руб.;

Рзаем - средний процентный доход, получаемый банком по выданным кредитам и приобретенным облигациям, %.

Результат сложения этих сил, должен уравновешиваться равнодействующей силой акционеров, в лице совета директоров и правления, ОКУ на рисунке это - РДСоку. Значение этой равнодействующей силы аналитически соизмеримо с чистым процентным доходом банка. Если проанализировать данные таблиц «Структура доходов и расходов действующих кредитных организаций» за 2013-2015 гг., можно увидеть, что соотношение процентных доходов банка, получаемых по кредитам и ценным бумагам (стр. 1.1 + 1.2 + 1.3 указанной таблицы), млрд руб. и производимых банками процентных расходов (стр. 2.1 + 2.2 + 2.3) млрд руб. в этот период устойчиво снижается, с пропорции 1,77 на 01.01.2013 до 1,43...1,46 на 01.10.201511 и 01.01.201612 соответственно.

11 Банк России. Информационно-аналитические материалы. Обзор Банковского сектора, № 157. Ноябрь 2015 г. http://www.cbr.ru/analytics/bank_sy stem/obs_1511.pdf

12 Банк России. Информационно-аналитические материалы. Обзор Банковского сектора, № 160. Февраль 2016 г. http://www.cbr.ru/analytics/bank_system/obs_1602.pdf

В этот период возрастала сила влияния группы влияния «Вкладчики», что подтверждается и снижением показателей ликвидности БС, это потребовало от банков повышения процентных ставок по привлекаемым пассивам и снижения темпов прироста кредитных портфелей, вследствие локального дефицита свободных кредитных ресурсов в БС.

Вкладчики банка - частные лица и клиенты банка по РКО в том числе предприниматели, обе эти группы влияния внутри еще структурированы на части, преследующие различные экономические и организационные интересы:

- получение максимального дохода по размещенным средствам (это более характерно для вкладчиков - частных лиц);

- получение качественного обслуживания (получение дополнительных доходов не приоритетно, но и не игнорируется; интересы юридических лиц в банке в меньшей мере ориентированы на получение дохода).

На рис. 2 направления воздействия сил вкладчиков и клиентов РКО близки друг к другу, что соответствует реалиям. Степень приближения фактического вектора развития банка к направлению СУР, зависит от степени согласованности усилий, прилагаемых ОКУ. Это показано направлением и величиной условной равнодействующей сил этих групп влияния, которая должна превосходить силу воздействия Заемщиков и должна быть приближена к вектору СУР.

Противоположное этому вектору направление воздействия сил групп влияния: Вкладчики, Клиенты РКО, Сотрудники, не деструктивно, это естественное ограничение, вытекающее из природы их экономических интересов и элемент сбалансированности работы банка.

Вектор СУР, это ориентир, состояние, которое практически труднодостижимо. Однако он реален в банке в локальные периоды деятельности.

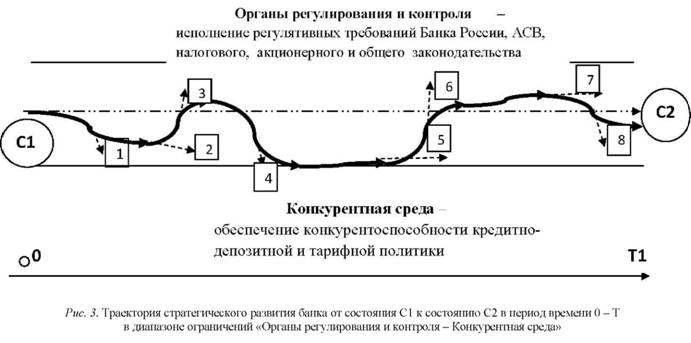

На рис. 3 показан пример изменения траектории движения банка от состояния С1 к состоянию С2 за период времени Т = 0... Т1. Начальное состояние банка С1, характеризующееся набором ключевых показателей деятельности в момент времени Т = О, трансформируется в состояние С2, характеризующееся тем же набором ключевых показателей, изменивших свои значения к моменту времени Т = Т1. Сравнение и анализ состояний банка С1 и С2, представляет собой оценку уровня исполнения целей стратегии. В процессе текущей деятельности, на рис. 3, это показывает траектория движения между двумя ограничениями в виде требований конкурентной среды и Банка России, банк проходит некоторые состояния (обозначены точками 1...8), когда ОКУ принимают решения, по изменению вектора развития банка, стабилизации его в диапазоне устойчивого развития. В точках 1, 2, 4, 8 накапливались риски выхода банка из состояния устойчивого развития, что может быть обусловлено, например, его стремлением сохранить свои позиции на рынке, соответствовать требованиям конкурентной среды, действиями на пределе экономических возможностей. В этих временных точках ОКУ принимались решения, направленные на корректировку в сторону менее рискованного развития. В точках 3 и 6 ОКУ предпринимали усилия к стабилизации деятельности близко к вектору СУР, это наиболее удачно было реализовано на участках между точками 6-8, а между точками 4-5, банк действовал в зоне предельно высоких рисков рыночных рисков и ОКУ предпринимались усилия для деятельности с меньшими рисками.

Выводы: изложенное дает основания полагать, что представленная аналоговая модель динамического равновесия и развития банка под действием сил групп влияния адекватно отражает этот процесс, подтверждает, что надежность банка, его финансовая устойчивость, определяется внутренним состоянием экономического равновесия, сбалансированностью в реализации экономических интересов групп влияния. Предложенная автором аналоговая модель динамического равновесия банка, является развитием моделей А. Менделоу и модели корпорации Р. Акоффа и может быть использована в практике стратегического управления деятельностью акционерного банка.

Список литературы

1. Варламова С.Б Принципиальная модель бизнес стратегии обеспечения финансовой устойчивости, как фактора конкурентоспособности коммерческого банка // Банковские услуги. 2014. № 2. С. 20-24.

2. Господарчук Г.Г, Аникин А.В Оценка уровня стабильности российской банковской системы // Деньги и кредит. 2014. № 5. С. 24-30.

3. Питерская Л.Ю, Родин Д.Я Парадигма стратегического банковского менеджмента в контексте обеспечения устойчивого развития коммерческих банков // Финансы и кредит. 2010. № 43 (427). С. 2-9.

4. Фадейкина Н.В, Демчук И.Н Развитие методического инструментария анализа финансового состояния, оценки устойчивости, инвестиционной привлекательности организаций и его применение в практической деятельности коммерческих банков // Сибирская академия финансов и банковского дела. Новосибирск, 2014. 500 с.

5. Эскиндаров М.А Устойчивость финансовой системы России: индикаторы и критерии оценки // Вестник Финансового университета. 2012. № 2 (68). С. 8-18.

6. Канаев А.В Стратегические направления повышения экономической безопасности национальной банковской системы // Финансы и кредит. 2008. № 20 (308). С. 8-16.

7. Ларионова И.В Особенности обеспечения финансовой устойчивости банковской системы в условиях нестабильности макроэкономической среды // Банковские услуги. 2012. № 12. С. 002-009.

8. Овчинникова О.П, Овчинникова Н.Э Системный финансовый кризис и его влияние на устойчивость банковской системы // Финансы и кредит. 2014. № 7 (583). С. 16-21.

9. Романовский М.В Глобальный кризис и проблемы обеспечения устойчивости национальной банковской системы // Сибирская финансовая школа. 2012. № 4 (93). С. 14-21.

10. Амосова Н.А, Гаранина Е.Н Превентивное управление рисками коммерческих банков, как основа стабильности банковской системы России // Управление экономическими системами: электронный научный журнал. 2013. № 10 (58). С. 78.

11. Морозко Н.И, Гаврилюк О.Ю Модель ранней диагностики финансовых проблем банков // Банковское дело. 2013. № 10. С. 76-81.

12. Поморина М.А Концепция стратегического финансового менеджмента банка. Система адаптивного управления банком. Palmarium Academic Publishing, 2014. 534 с.

13. Эзрох Ю.С Актуальные риски банковской системы России // Банковское дело. 2014. № 4. С. 22-27.

14. Можанова И.И, Антонюк О.А Финансовая устойчивость банковской системы, как фактор ее развития в регионе // Банковское дело. 2014. № 1. С. 25-29.

15. Рыкова И.Н Риски развития регионального банковского сектора // ЭТАП: экономическая теория, анализ, практика. 2012. № 3. С. 96-108.

16. Коваленко В.Л Несостоявшийся диалог // Банки и деловой мир. 2016. № 5. С. 18-21.

17. Буланов Ю.Н Методологический аспект проблемы достижения финансовой устойчивости банка // Сибирская финансовая школа. 2012. № 1. с. 97-102.

18. Mendelow A. Stakeholder Mapping // Proc. of the 2nd International Conference on Information Systems. Cambridge, MA, 1991.

19. Mitchell R.K, Agle B.R, Wood D.J Toward a Theory of Stakeholder Identification and Salience: Defining the Principle of Who and What Really Counts // Academy of Management Review 1997. Vol. 22, № 4. P. 853-888.

20. Savage G.T, Nix T.W Whitehead and Blair. Strategies for Assessing and Managing Organizational Stakeholders // Academy of Management Executive. 1991. Vol. 5, № 2. P. 61-75.

21. Акофф Р. Планирование будущего корпорации / Пер. с англ.; под ред. В.И Данилова-Данильяна. М.: Прогресс. 1985. 327 с.

22. Большой энциклопедический словарь. Физика / Гл. ред. А.М Прохоров. М.: Большая российская энциклопедия, 1998. 944 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ