Андеррайтинг в банковском секторе

Надежда Николаевна Никулина,

кандидат экономических наук,

доцент кафедры финансов и кредита

Института экономики и предпринимательства

(ИЭП) ННГУ им. Н.И. Лобачевского,

кандидат экономических наук,

почетный работник высшего профессионального образования РФ

Светлана Владимировна Березина,

доцент кафедры финансов и кредита

Института экономики и предпринимательства

(ИЭП) ННГУ им. Н.И. Лобачевского, кандидат экономических наук

Мария Евгеньевна Шашкина,

доцент кафедры финансов и кредита

Института экономики и предпринимательства

(ИЭП) ННГУ им. Н.И. Лобачевского,

кандидат экономических наук, доцент

Вестник экономической безопасности

№1 2017

Аннотация. Рассмотрены предпосылки возникновения андеррайтинга в банковском секторе в свете рекомендаций Базельского комитета. Проиллюстрированы взаимосвязь понятийного аппарата «андеррайтинг». Дана характеристика видов и этапов андеррайтинга в зависимости от сегмента клиента. Авторы обосновывают необходимость использования медицинского андеррайтинга при выдаче кредитов.

Предпосылки возникновения и использования андеррайтинга в банковском секторе

Соглашение «Базель-III», разработанное и принятое Базельским комитетом по банковскому надзору [1], ужесточает требования к достаточности капитала, устанавливает единые стандарты ликвидности, а также дополнительные нормативы для глобальных системно значимых финансовых учреждений. Главной целью соглашения «Базель III» является повышение качества управления рисками в банковском деле, что, в свою очередь, должно способствовать росту устойчивости мировой экономики и снижению вероятности банковских кризисов.

Андеррайтинг — это неотъемлемая составная часть риск-менеджмента. Возрастающая важность профессии и востребованность данного направления призвано повысить качество управления рисками. В России профессия «Андеррайтер в банковской сфере» возникла в начале 2000 годов. Сегодня значимость андеррайтинга возрастает за счет совершенствования кредитных процессов, развития технологий кредитования, систематизации информации о клиентах для объективной оценки риска. Банковский андеррайтинг — это один из способов снижения банковский рисков при кредитовании. Просроченная задолженность по кредитам как один из основных показателей, характеризующих кредитный риск, представлена в табл. 1.

Таблица 1. Динамика и структура просроченной задолженности по кредитам предоставленным банковским сектором [2]

| Показатель | 1.01.15 | 1.01.16 | 1.10.16 | 1.11.16 | 1.12.16 |

| Кредиты, депозиты и прочие размещенные средства — всего, млрд. руб. | 51 799,5 | 57 154,5 | 55 009,6 | 54 917,4 | 55 637,9 |

|

Из них: - просроченная задолженность |

1978,0 | 3046,6 | 3167,2 | 3134,0 | 3114,7 |

| Удельный вес просроченной задолженности в общей сумме кредитов банковского сектора, % | 3,8 | 5,3 | 5,8 | 5,7 | 5,6 |

| Доля просроченной задолженности в общем объеме кредитов, предоставленных нефинансовым организациям, % | 4,2 | 6,2 | 6,8 | 6,8 | 6,7 |

| Доля просроченной задолженности в общем объеме кредитов, предоставленных физическим лицам, % | 5,9 | 8,1 | 8,5 | 8,3 | 8,2 |

Как видно из таблицы, за 2015—2016 гг. наблюдается значительный рост просроченной задолженности как в корпоративном, так и в розничном кредитном портфеле коммерческих банком. В четвертом квартале 2016 г. наметилась устойчивая тенденция к стабилизации, а по розничному кредитному портфелю и тенденция к небольшому сокращению доли просроченных кредитов.

Сущность терминологии андеррайтинг (понятийный аппарат), функции и задачи

Андеррайтер в банковском секторе — это специалист банка, который проводит независимую экспертизу рисков кредитования, анализ и проверку информации клиента, данных из открытых источников. Андеррайтер формирует: профессиональное суждение с идентификацией рисков, способов их минимизации. Андеррайтеры в работе используют общие подходы к управлению рисками, соответствующие требованиям единого мегарегулятора. Функции андеррайтера:

- аналитическая — анализ объекта, выявление фактов, влияющих на платежеспособность, оценка рисков и другие;

- методическая — разработка андеррайтерной политики, методическое обеспечение оценки рисков;

- практическая — принятие решений о выдаче кредита (или отказ) по объекту, определение основных и дополнительных условий договора, разработка плана мероприятий по управлению расходами и другое;

- контрольная — контроль качества стандартного и индивидуального андеррайтинга, мониторинга параметров банковского портфеля и другое [3].

Таблица 2. Ключевая терминология в области андеррайтинга в банковской сфере [4]

| Термин | Содержание термина |

| Андеррайтинг |

- процесс анализа рисков, принятие рисков или их отклонение; - классификация и оценка рисков; - определение сроков и условий по разным кредитам; - расчет величины возврата кредитных ресурсов. |

| Андеррайтер | - специалист, имеющий необходимые профессиональные знания, опыт и репутацию, достаточные для вынесения решения по принятию или отклонению рисков. |

| Андеррайтерская политика |

- финансовые возможности банка принимать риски; - условия андеррайтинга. |

| Андеррайтинговый доход | - разница между полученным доходом и издержками по рискам. |

| Андеррайтинг стандартный (первичный, типовой) |

- оценка стандартного риска по типовым процедурам и правилам; - исходные документы: заявление-вопросник, опись имущества, иные документы, определенные андеррайтерской политикой. |

| Андеррайтинг специализированный (индивидуальный) |

- выполнение квалифицированными андеррайтерами оценки нестандартных индивидуальных рисков; - критерий - рентабельность. |

| Андеррайтинг технический |

- проведение экспертизы промышленного оборудования и технических процессов; - использование информации служб безопасности, деловых партнеров, страховых посредников, открытых источников информации. |

| Андеррайтинговая схема |

- упрощенная процедура андеррайтинга; - наличие большой однородности клиентов; - участники - работники одного предприятия, подверженные сходному влиянию профессиональных, географических, экономических факторов. |

| Андеррайтерские заключения |

- принятие решения о кредитовании; - акт осмотра объекта; - предложения о других условий кредитования. |

| Андеррайтерская служба | - коллегиальный орган, включающий главного андеррайтера, ведущих андеррайтеров по направлениям в центральном офисе, андеррайтеров по видам деятельности в региональных структурных подразделениях. |

| Андеррайтинговый результат | - отношение полученных доходов от андеррайтинговой политики к понесенным расходам. |

В процессе андеррайтинга решаются следующие задачи:

- оценка имущественного интереса клиента — заемщика;

- принятие решения о целесообразности выдачи кредита;

- переговоры с конкретными заявителями — клиентами;

- определение сроков, условий и размеров возврата кредитных ресурсов;

- актуарные расчеты.

Банковский андеррайтинг — многоуровневая процедура оценки банком финансового состояния претендента на кредит, это процедура оценки вероятности погашения или непогашения запрашиваемого кредита, это изучение платежеспособности и кредитоспособности.

Направления и процесс андеррайтинга в зависимости от сегментации клиентов

В банковском секторе применяется два направления андеррайтинга: розничный и корпоративных клиентов. Каждое направление имеет ряд особенностей. При розничном андеррайтинге оцениваются риски банка, связанные с кредитованием физических лиц (потребительские кредиты, жилищные кредиты, автокредиты, кредитные карты), в части минимизации невозврата заемных средств. Осуществляется идентификация заемщика. Оценка риска производится на основании сведений о доходе, трудовом стаже, платежной дисциплине и другой информации, необходимой для комплексной оценки клиента банка. По полученным данным андеррайтер проводит подробный анализ, что является основанием для вынесения решения по заявкам физических лиц в соответствии с разработанной банком методикой.

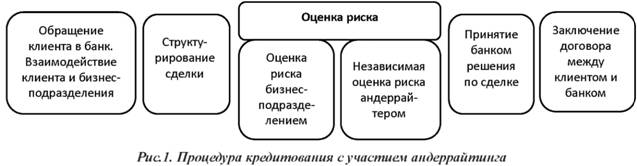

Андеррайтинг корпоративного клиента выявляет и оценивает риски банка, связанные с кредитованием юридических лиц, осуществляет рейтинг участников сделки (рис.1).

Для проведения объективной оценки анализу подвергается финансово-хозяйственная деятельность клиента (бухгалтерская и финансовая отчетность), структура сделки, отраслевые, маркетинговые, юридические и репутационные особенности. Андеррайтеры применяют различный инструментарий финансового и инвестиционного анализа. Такая комплексная оценка клиента и рекомендации, содержащиеся в решении андеррайтера, снижают риски и банка и клиента с позиции оптимизации долговой нагрузки.

Для получения кредита определяется соответствие требованиям, которые банк предъявляет заемщику. Эту информацию банк черпает из анкеты клиента, которую банк досконально проверяет. Банк вправе запрашивать дополнительные документы, подтверждающие благонадежность плательщика. Критерии андеррайтинга следующие:

- соотношение суммы кредита и доходов заемщика;

- кредитная история;

- залоговое обеспечение кредита;

- наличие в банке счетов клиента любого типа

Как известно, главным регулятивным средством в рекомендациях Базельского комитета по банковскому надзору являются минимальные требования к достаточности банковского капитала, выражающиеся показателем отношения капитала банка к сумме его балансовых и забалансовых активов, взвешенных по степени риска. Требования к минимальному значению нормативов: Н1.0 — 8% (до 1 января 2016 г. — 10%), Н1.1 — 4,5% (до 1 января 2016 г. — 5%), Н1.2 — 6,0% (до 1 января 2015 г. — 5,5%). Фактические значения банковского капитала приведены в табл. 3.

Таблица 3. Динамика капитала и показателей достаточности капитала банковского сектора России (Базель III) [5]

| Показатели | 1.01.15 | 1.01.16 | 1.07.16 | 1.10.16 | 1.11.16 |

| Структура капитала (Базель III) | млрд. руб. | млрд. руб. | млрд. руб. | млрд. руб. | млрд. руб. |

| Собственные средства (капитал) всего, в том числе | 7 928,4 | 9 008,6 | 8 948,3 | 9 097,8 | 9 147,7 |

| 1. Основной капитал, в том числе | 5 718,4 | 6 002,5 | 6 195,8 | 6 322,7 | 6 315,3 |

| 1.1. Базовый капитал | 5 638,3 | 5 857,8 | 6 035,3 | 6 159,7 | 6 147,9 |

| 1.2. Добавочный капитал | 80,1 | 144,7 | 160,5 | 163,0 | 167,5 |

| 2. Дополнительный капитал | 2 210,0 | 3 006,1 | 2 752,5 | 2 775,0 | 2 832,4 |

| Показатели достаточности капитала (Базель III) | % | % | % | % | % |

| Показатель достаточности собственных средств (капитала) (Н1.0) | 12,5 | 12,7 | 12,4 | 12,7 | 12,7 |

| Показатель достаточности базового капитала (Н1.1) | 8,9 | 8,2 | 8,3 | 8,6 | 8,5 |

| Показатель достаточности основного капитала (Н1.2) | 9,0 | 8,5 | 8,6 | 8,8 | 8,8 |

Осуществляя таким образом объективную и независимую оценку риска, андеррайтер оказывает влияние на показатель достаточности капитала, приводит к его стандартам, установленным Базельским комитетом [6].

Андеррайтинг в ипотечном кредитовании

Операциями по ипотечному кредитованию физических лиц в банке занимается широкий круг банковских подразделений: юридическая служба, служба безопасности, риск-менеджмент, кредитное управление и т.д., выполняя следующие виды работ:

- проверяется платежеспособность клиента, выполняются расчеты всех необходимых коэффициентов, этим занимается кредитный менеджер;

- юридическая служба проводит анализ объекта залога и документов заемщика, проверяется достоверность выполненной оценки, изучаются риски и правоустанавливающая документация;

- служба безопасности проверяет достоверность представленной заемщиком информации, легальность его трудоустройства и наличие судимостей;

- в обязательном порядке в бюро кредитных историй запрашивается и изучается кредитная история.

Разнообразие видов работ при ипотечном кредитовании свидетельствует о сложности и трудоемкости процедуры андеррайтинга. У каждого банка свой метод, но при оценке вероятности погашения кредита устанавливаются основные критерии: способность клиента погасить кредит (оценка уровня дохода заемщика), его готовность погасить кредит (анализ кредитной истории заемщика), и стоимость закладываемого имущества как достаточного обеспечения для предоставления займа (анализ результатов независимой оценки имущества).

Положительное или отрицательное решение о предоставлении ипотечного кредита банк принимает по результатам анализа сведений, содержащихся в документах заемщика. К основным документам, предоставление которых является обязательным, относятся: копия паспорта, заверенная работодателем копия трудовой книжки либо копии трудовых договоров (договоров подряда), справка о доходах по форме 2-НДФЛ ФНС РФ либо по форме банка за последние 6—12 месяцев, копия свидетельства о заключении/расторжении брака, свидетельства о рождении детей, диплом учебного заведения, военный билет и документы, подтверждающие наличие заявленных заемщиком активов. Некоторые банки просят предоставить свидетельство о постановке на учет в налоговом органе по месту жительства на территории РФ (ИНН), свидетельство о государственном пенсионном страховании, водительское удостоверение, заграничный паспорт, документы, содержащие сведения о состоянии здоровья, справки из психоневрологического и наркологического диспансеров, характеристики с места работы/учебы. Если потенциальный клиент является владельцем собственного бизнеса или сумма кредита превышает определенный пороговый лимит, который установил банк, запрашивается дополнительный пакет документов.

Правоустанавливающие документы должны быть нотариально заверены, в том числе копии устава или учредительного договора с внесенными изменениями. Финансовые документы, в том числе баланс, отчет о финансовых результатах за два последних года с отметкой налоговой инспекции, дебиторская и кредиторская задолженность с указанием дат ее образования, аудиторское заключение о достоверности годовой информации, бизнес-план.

Происходит постепенно ужесточение процедуры андеррайтинга, например, почти все банки стали тщательнее проводить так называемую проверку по линии безопасности и изучать кредитную историю заемщиков, для этого делается запрос в бюро кредитных историй для выяснения данных о наличии просроченной задолженности потенциального заемщика по ранее полученным кредитам в других банках. В центральном бюро кредитных историй есть информация о том, в каком из кредитных бюро хранится история того или иного клиента.

Скоринг — автоматическая оценка заемщика

Многие банки используют систему автоматической оценки заемщика — это скоринг. По этой системе данные обрабатываются специальной программой, в результате анализ данных и решение по заявке проходит гораздо быстрее. Однако программа учитывает только те данные, которые есть в системе. Недостаток скоринга в том, что много заявок попадает в отказ по необъяснимым причинам. Если в результате скоринговой оценки пришел отрицательный ответ, это не означает, что нельзя кредитоваться в другом банке. Можно попробовать разные варианты и подавать документы одновременно в несколько финансовых учреждений.

Автоматический андеррайтинг (скоринг) — это экспресс оценка платежеспособности клиента. Применяется при выдаче небольших сумм и кредитных карт, POS — кредитовании. Кредитный менеджер вносит в специальную программу данные о заемщике из его анкеты, за каждый ответ программа присваивает клиенту определенную сумму баллов. В итоге результаты суммируются и принимается решение о возможности выдачи ссуды. Проверка занимает от 15 до 60 минут.

Банки разрабатывают собственные процедуры андеррайтинга, однако все анализируют одни и те же показатели, присваивая каждому тот или иной балл. Вес каждого критерия и их полный перечень являются конфиденциальной информацией, соответственно не разглашаются. Главным критерием, который имеет максимальный вес при проведении скоринг-оценивания, является соотношение планового платежа по кредиту и величины доходов заемщика. В целом банки обычно отказывают клиентам, у которых платеж составляет около 40—50% и выше от суммы ежемесячного дохода. Если у заемщика есть супруг (или супруга), финансисты складывают все подтвержденные доходы, прибавляют определенный процент по неподтвержденным, суммируют платежи по всем действующим кредитам (эта информация из кредитной истории). Далее рассчитывается соотношение.

По другой методике из общей суммы доходов вычитаются платежи по кредитам, разницы должно хватить на содержание всех членов семьи (сумму, необходимую для обеспечения одного человека, банки устанавливают самостоятельно).

Помимо доходов, учитываются такие факторы:

- владение имуществом (движимым и недвижимым), с позиции банка владение имуществом большой плюс;

- наличие счетов в данном банке и в других финансовых учреждениях;

- при расчете платежеспособности кредитный эксперт выделяет определенную сумму дохода на содержание детей, чем больше детей, тем меньшей может быть сумма займа;

- законный/гражданский брак, преимущества получает заемщик, состоящий в официальном браке, шансы у холостых значительно меньше;

- стаж работы, предпочтение отдается лицам, которые длительное время работают на одном и том же предприятии;

- место работы, специальность, например, есть специальности и виды занятости, которые не устраивают финансистов (сезонные рабочие, собственники фирм, на балансе которых нет имущества);

- возраст — самые желанные заемщики в возрасте от 30 до 45 лет, молодым людям призывного возраста или пожилым, часто отказывают в выдаче кредита.

Для того, чтобы получить необходимую сумму денег в кредит, для успешного андеррайтинга, предполагается соблюдение следующих правил:

- выбор оптимальной кредитной программы;

- предоставление полной положительной и достоверной информации о себе с приложением копий документов;

- положительная кредитная история;

- своевременное исполнение других обязательных платежей.

Принципы требования медицинского андеррайтинга при кредитовании

Медицинский андеррайтинг — одна из составляющих андеррайтинговой политики, влияющих на эффективность портфельных кредитных договоров [6]. Принципы андеррайтинга договоров с заемщиком следующие:

- рост портфеля кредитных договоров в перспективе;

- оптимальный объем информации;

- соответствие тенденциям андеррайтинга в данном сегменте бизнеса;

- требования к андеррайтингу рисков должны быть соизмеримы с суммой выдаваемого кредита.

Если сумма запрашиваемого кредита превышает введенный нижний порог, то предусматривается дополнительное анкетирование, назначаются различные направления медицинского обследования, что сопровождается пересмотром тарифной ставки. Глубина медицинского андеррайтинга зависит от срока кредитования.

Медицинская экспертиза проводится с помощью анкетирования. Форма и содержание анкет зависит от условий работы заемщика и особенностей потребительского и ипотечного кредита. Анкета содержит вопросы о профессиональных вредностях по месту работы, хронических, наследственных и врожденных заболеваниях, инвалидности, перенесенных заболеваниях за прошедшие 2-3 года, количества обращений в поликлинику и госпитализацией и др.

Анкетирование дает информацию о селекции рисков, выявляет истинное состояние здоровья потенциального заемщика кредита. При необходимости андеррайтер может направить на дополнительное медицинское обследование, чтобы выявить, спрогнозировать и оценить индивидуальные риски, вероятность развития тех или иных заболеваний.

Полученные в результате такой экспертизы сведения позволяют определить повышающие (понижающие) коэффициенты (или размеры скидок и накидок) для определения существенных условий кредитования. От качества экспертизы зависит успех всех последующих этапов заключения договоров кредитования заемщика.

Выводы:

- Соглашение «Базель-III» содержит рекомендации в области банковского регулирования и надзора, в том числе за счет развития андеррайтинга — как составляющей риск-менеджмента.

- В основе методов оценки риска, используемых андеррайтерами в банковском секторе, лежат подходы к управлению рисками, соответствующие требованиям кредитной организации.

- Применяется два направления андеррайтинга: розничный андеррайтинг и андеррайтинг корпоративных клиентов.

- Процесс кредитования с участием андеррайтинга состоит из: обращения клиента в банк, структурирования сделки, оценки риска, принятия решения по сделке, заключения договора.

- Андеррайтинг при ипотечном кредитовании — сложная и трудоемкая процедура, включающая в том числе медицинский андеррайтинг.

- Андеррайтинг и автоматический скоринг позволяет финансистам сообщать клиенту об одном из возможных решений: одобрение кредита на запрашиваемых условиях, отказ в выдаче кредита, одобрение кредита, но в меньшей сумме, на другой срок или под более высокий процент.

Литература

1. Basel III: A Global Regulatory Framework for More Resilient Banks and Banking Systems. Bank for International Settlements. December 2010 (revised version June 2011). https://www.bis.org/publ/bcbs189.pdf

2. Обзор банковского сектора Российской Федерации (интернет версия). Экспресс выпуск http://cbr.ru/analytics/bank_system/obs_1701.pdf

3. Никулина Н.Н. Страховой менеджмент: Учеб. пособ. М., ЮНИТИ — Дана, 2013.

4. Никулина Н.Н., Березина С.В. Некоторые особенности проведения и оценки эффективности медицинского андеррайтинга при выдаче кредитов. Материалы III региональной конференции «Актуальные вопросы финансов и страхования России на современном этапе» Нижегородский педагогический университет им. К. Минина, 2016.

5. Яшина Н.И., Осипова Т.И., Шашкина М.Е. О влиянии собственного капитала на эффективность и устойчивость кредитной организации. Финансы и кредит. 2011. № 32.

6. Обзор банковского сектора Российской Федерации (интернет версия). Декабрь 2016 г. http://cbr.ru/analytics/bank_system/obs_1612.pdf

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ