Паевые инвестиционные фонды как основа рынка коллективных инвестиций и драйверы роста экономики

Гаджиев Магомедрасул Магомедович

профессор, доктор экономических наук,

Заслуженный деятель науки Республики Дагестан,

профессор кафедры менеджмента,

Дагестанский государственный университет народного хозяйства

Шарич Эрмин Эмирович

бакалавриант, студент экономического факультета,

Санкт-Петербургский государственный университет

Яковлева Дарья Дмитриевна

бакалавриант, студентка экономического факультета,

Санкт-Петербургский государственный университет

УЭПС: управление, экономика, политика, социология

№3 2019

Российский рынок паевых инвестиционных фондов еще не развит, поскольку не хватает ликвидных и доходных активов на фондовых рынках в силу ограниченности набора инструментов. Однако это говорит о том, что наш рынок инвестиционных фондов может обладать достаточным потенциалом развития, который может быть достигнут лишь при соответствующем развитии всей финансовой системы РФ, укреплением экономики, дальнейшей реализацией денежно-кредитной политики и реформировании пенсионной системы.

Одной из важнейших проблем современной России является обеспечение стабильного экономического роста. Мировой опыт показывает, что важным элементом в механизме устойчивого экономического подъема выступает финансовый рынок, который представляет собой совокупность институтов, аккумулирующих, мобилизующих капитал для осуществления обменных денежных операций, размещения финансовых средств в производстве, предоставления кредитов физическим и юридическим лицам. Нормальное функционирование финансового рынка достижимо за счет трансформации свободных денежных средств населения, то есть сбережений, которые впоследствии могут быть перераспределены в производственную и социальную сферу. Изъятие же денежных средств из оборота (хранение наличных денег и вложения в иностранной валюте) приводит к торможению экономического роста в целом и сокращению ВВП. Поэтому важно развивать институты финансового посредничества, которые как раз и обеспечивают трансформацию денежных средств на руках у населения в инвестиции.

В экономической науке существуют разнообразные определения финансовых посредников. Так, многие зарубежные авторы (Рикардо Дж. Родригес, Роберт В. Колба) определяют последних как «финансовые институты, которые аккумулируют фонды от одной группы инвесторов для других экономических единиц» [1, с.315]. Российские экономисты (Ковалев В.В., Бланк И.А.) считают, что финансовые посредники представляют собой финансовые институты, специализирующиеся на организации взаимодействия лиц, имеющих временно свободные денежные средства, с лицами, нуждающимися в денежных средствах [2, с.18]. Мнения отечественных и зарубежных авторов по данному вопросу схожи и заключаются в следующем: финансовые посредники в общем виде являются институтами, основная цель которых - обеспечение перераспределения финансовых ресурсов между дефицитными и избыточными экономическими элементами. С одной стороны находятся поставщики этих ресурсов, или кредиторы (избыточный элемент), с другой - потребители или заемщики (дефицитный элемент).

Существует деление финансовых посредников по институциональному признаку на банковские и небанковские институты. Такого разделения придерживаются многие ученые, которые утверждают, что функция перераспределения финансовых ресурсов от инвесторов к заемщикам осуществляется посредством финансово-кредитной системы, подразделяемый на банковскую и небанковскую. Первая состоит из банковских институтов, вторая - из пенсионных и инвестиционных фондов, страховых, финансовых, факторинговых и лизинговых компаний, брокерских и дилерских фирм, ломбардов, кредитных союзов.

Институт финансовых посредников действует в инфраструктуре финансового рынка. В связи с этим можно выделить целевые функции посредников:

- аккумулирование денежных средств и финансовых ресурсов;

- перераспределение капитала в экономике;

- снижение трансакционных издержек.

Однако эти функции расширяются и приобретают специфический характер для банковских и небанковских финансовых посредников, которые, в свою очередь, являются элементами данной системы. В связи с этим, финансовых посредников целесообразно классифицировать не только в соответствии с институциональным признаком, но и с функциональным признаком. Основываясь на таком подходе, институты финансового посредничества будут включать в себя, помимо банковских и небанковских посредников, институциональных или коллективных инвесторов как отдельную категорию. Именно данные финансовые посредники способны обеспечить аккумуляцию и инвестирования огромных объемов временно свободных денежных средств, сбережений населения. Однако необходимо выяснить, такая ли важная роль отведена коллективным инвестициям в системе финансовых рынков.

Коллективные инвесторы - это финансовые институты, привлекающие ресурсы огромного числа инвесторов для объединения их в, так называемый «денежный мешок» или пул, который впоследствии размещается на рынке ценных бумаг или инвестируется в объекты недвижимости. Главной особенностью института коллективных инвесторов и отличием от других форм финансового посредничества является наличие договора, предмет которого изначально предполагает оказание услуг профессионального управления переданными средствами с целью получения дополнительного дохода. Однако в российских реалиях данный элемент финансовой системы до сих пор не получил широкого распространения. Об этом говорит состав накоплений населения РФ за 2018 год: 68% накоплений составляли банковские вклады, 18% находилось в наличных деньгах и лишь 14% приходилось на инвестиционную деятельность. Доля финансовых инструментов в портфеле сбережений граждан остается незначительной, несмотря на то, что доходность последних заметно опережает темпы инфляции, а проценты по банковским вкладам едва ли покрывают инфляцию. По нашему мнению, это связано с низкой финансовой грамотностью населения и ограниченными финансовыми возможностями для инвестиций на рынке ценных бумаг.

На сегодняшний момент, по данным НАУФОР (см. таблицу 1), львиная доля активов, переданная инвесторами в управление, приходится на ПИФы, представляющие наиболее популярную форму коллективного инвестирования. Отличительными положительными чертами ПИ-Фов от других форм капиталовложений являются: доступность для разных категорий инвесторов, многообразие инвестиционных продуктов, прозрачность деятельности. Наличие регулятивных механизмов, проработанная законодательная база так же повышают привлекательность данных институтов как объектов инвестирования, невзирая на то, что доходность фондов полностью зависит от волатильности рыночных цен их активов.

Таблица 1. Структура активов рынка коллективных инвесторов в 2019 году

| Типы финансового посредника | СЧА, млрд. руб. |

| Паевые инвестиционные фонды | 3200 |

| Общие фонды банковского управления | 4,75 |

| Акционерные инвестиционные фонды | 9,31 |

| Итого | 3214,06 |

Источник: investfunds.ru, НАУФОР

Факторы, определяющие эффективность деятельности ПИФов

Несомненно, институт коллективного инвестирования открывает широкий спектр возможностей для российского частного инвестора, обеспечивая доходность выше процентной ставки по банковским депозитам. Однако, принимая решение по вложению средств в ПИФы, инвестор берет на себя дополнительный риск убытков, которые ограничиваются размером стоимости пая, принадлежащего последнему. Это говорит о том, что динамика активов фонда - главный риск, который сопряжен с данным видом инвестирования и который может и должен быть нивелирован инвестором. Для этого необходимо тщательно изучить априорные показатели деятельности ПИФов в России и понять, какие из факторов оказывают основополагающее воздействие на стоимость фондов.

В России паевые инвестиционные фонды появились 20 лет назад и уже можно оценить общие тенденции развития данного сегмента. В течение всего времени становления инвестиционный рынок Российской Федерации претерпевал ряд изменений, но в целом общая тенденция оставалась положительной. Спрос на инвестиционные паи был обеспечен рядом преимуществ, привлекавших как российских, так и зарубежных инвесторов: возможность приобретения недооцененных активов, предприятий (по сравнению с иностранными аналогами), умеренный риск, потенциально больший уровень доходности по сравнению с депозитом и строгое регулирование со стороны государства. Одной из главных предпосылок развития паевых фондов в Росси стало создание хорошо проработанной законодательной базы, установление контроля со стороны Центрального Банка РФ, специального депозитария, на хранении у которого находятся активы фонда, а также независимого аудитора, что обеспечивает максимальную прозрачность их деятельности. Безусловно, это подкрепило интерес к данным инструментам инвестирования, что стало катализатором развития отрасли.

Однако общая тенденция на рынке паевых фондов в нашей стране отрицательная: пик рынка по количеству фондов был достигнут в 2013 году, тогда насчитывалось около 1404 фонда, к 2018 году их количество резко уменьшилось до 1349 (см. таблицу 2). Такая тенденция во многом обусловлена неблагоприятной экономической конъюнктурой и негативными настроениями на рынке капиталов, вызванные кризисом 2008 года и падением цен на нефть в 2014 году. Отток капитала из страны, снижение процентных ставок и располагаемых доходов населения так же способствовали замедлению инвестиционной активности как отечественных, так и зарубежных инвесторов (см. таблицу 2).

Таблица 2. Сравнение динамики количества ПИФов и экономической конъюнктуры в России

| Кол-во ПИФов | ВВП по ППС, млрд. долл. | Ставка рефинансирования ЦБ РФ,% | Инфляция, % | Реальный прирост денежной массы (%) | Размер накоплений населения в ценных бумагах, млрд, руб. | |

| 2008 | 3 226,6 | 11 | 13 | -12 | 54 | |

| 2009 | 3 337,5 | 10 | 9 | 9 | 1269 | |

| 2010 | 3 492,0 | 8,25 | 9 | 22 | 2473 | |

| 2011 | 3 558,0 | 8 | 6,10 | 16 | 1870 | |

| 2012 | 3 473,0 | 8,1 | 6, 45 | 5 | 2467 | |

| 2013 | 1577 | 3 745,0 | 8,1 | 11,36 | 8 | 2807 |

| 2014 | 1485 | 2 297,1 | 8,1 | 12,91 | -9 | 378 |

| 2015 | 1498 | 2 063,6 | 8,25 | 12,91 | 5,4 | 3453 |

| 2016 | 1590 | 1 365,8 | 10,3 | 5,50 | -1,7 | 4001 |

| 2017 | 1570 | 1 283,1 | 8,25 | 2,5 | 12 | 4798,2 |

| 2018 | 1497 | 1 652,5 | 7,75 | 4,3 | 10,5 | 5006,8 |

Источник: Центральный Банк РФ, Росстат

Анализ динамики основных показателей еще раз подтверждает нашу мысль о том, что существует тесная связь между макроклиматом и размером рынка инвестиционных фондов. Так же можно отметить нарастающий размер накоплений населения в ценных бумагах, не смотря на снижения количества паевых фондов. Население переходит от традиционных методов сбережений (депозиты), не способных обеспечить приемлемый уровень реальной доходности, к размещению средств в инвестиционных продуктах, сопряженных с большим риском, но и сулящих большую доходность. Однако это еще не говорит о том, что именно паевые инвестиционные фонды привлекают основную часть этих средств населения. Поэтому необходимо дальнейшее изучение ситуации на рынке коллективного инвестирования.

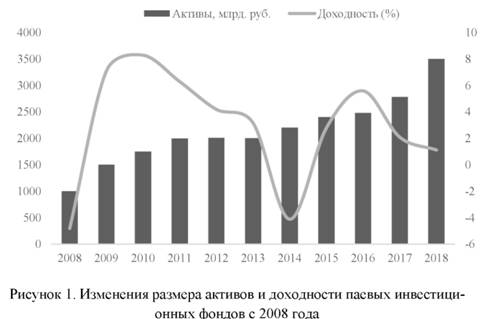

Главным показателем успешности деятельности паевых инвестиционных фондов является объём его чистых активов, которые рассчитываются как разница между активами и кредиторской задолженностью фонда, и резервами будущих периодов. Несмотря на сужение рынка, сокращения общего числа фондов, чистые активы последних растут в течение последних 5 лет, генерируя релевантные денежные потоки инвесторам. Данные по размерам СЧА открытых, закрытых паевых фондов и движению средств представлены на рисунке 1.

Источник: Центральный банк РФ, http://www.cbr.ru/

Проанализировав данные, можно сказать, что активы, составляя 2000 млрд. рублей в 2012 году, показали стремительный рост в 2019 году, составив 3555,4 млрд. рублей, несмотря на незначительное сокращение доходности последних, среднее значение которой колебалось в районе 4%. Эти движения во многом объясняются нестабильностью на рынках ценных бумаг, волатильностью цен на рынке нефти и кризисом 2014 года. Доходность постепенно снижается, что может говорить о недостатке высокодоходных инструментов с приемлемым риском. Помимо этого, основополагающим фактором, сдерживающим приток средств в данный инструмент инвестирования, выступает сформировавшееся недоверие населения к финансовым инструментам и финансовым рынкам в целом.

С другой стороны, за последние 2 года паевые инвестиционные фонды переживали бурный рост. Приток средств частных инвесторов в ПИФы за 2017 и 2018 годы составил 20,1 млрд. руб., при этом значительная часть притока средств пришлась на лето 2017 года (10,4 млрд. руб.). Во многом данный феномен можно объяснить снижающимися процентными ставками по депозитам (по данным ЦБ, максимальная доходность банковских депозитов в 2018 году составила 8,7%), что стало толчком к активному оттоку средств с банковских депозитов на инвестиционные счета, и продолжающейся интеграции России в международные финансовые рынки. Вложения же в инвестиционные фонды принесли бы частному инвестору среднюю доходность в размере 11 -20% годовых. Колебания же доходности паевых фондов привязано к изменению стоимости активов, ценных бумаг, ресурсов, средств пайщиков, которые вкладываются.

Посмотрим на средневзвешенную доходность всех видов ПИФов по объектам инвестирования за период с 2016 по 2018 годы (см. таблица 3). Наиболее высокий доход инвесторам принесли фонды облигаций, показав прирост стоимости в 46,2 % в 2016, несмотря на снижение доходности в последующие годы. С позиции стабильного дохода наиболее привлекательными оказались фонды, приобретавшие акции, они показали рост в 37,5% за три года.

Таблица 3. Доходность фондов по объектам инвестирования

| Год | 2015 | 2016 | 2017 | 2018 |

| Средневзвешенная доходность (изменение стоимости пая) | -2,7 | 7,5 | -0,2 | 1,9 |

| Доходность фондов (в %): | ||||

| акций | -2,1 | 7,3 | 10,0 | 16,9 |

| денежного рынка | 10,1 | -2,8 | 6,2 | 10,1 |

| долгосрочных прямых инвестиций | 0,9 | 11,7 | 1,9 | 2,8 |

| комбинированный | -10,7 | 0,9 | 5,8 | 9,9 |

| кредитный | -1,0 | 3,7 | -8,0 | -8,0 |

| недвижимости | -5,2 | 12,5 | -0,3 | 0,5 |

| облигаций | -0,8 | 46,2 | -1,8 | -2,5 |

| особо рисковых (венчурных) инвестиций прямых инвестиций | 3,8 | 7,2 | 0,3 | 1,4 |

| рентный | -11,0 | -3,9 | 1,0 | 1,5 |

| рыночных финансовых инструментов смешанных инвестиций | -3,3 | -3,9 | -1,8 | -1,2 |

| товарного рынка | -20,1 | 17,1 | 2,3 | -3,1 |

| финансовых инструментов | -4,1 | 3,9 | -2,1 | 3,5 |

| хедж-фонд | -1,1 | -15,3 | 7,0 | 6,1 |

Источник: Центральный банк, http://www.cbr.ru, investfunds.ru

Без особых потерь и снижения цены уверенно держались фонды венчурных инвестиций, что может быть вызвано увеличившимися расходами государственных и частных компаний на НИОКР, увеличившимся сектором государственно-частного партнерства и улучшением условий для компаний, занимающихся инновационной деятельностью. Однако стоит отметить сильную волатильность показателя доходности паевых фондов товарных рынков, комбинированных и финансовых инструментов. Кроме того, разнообразие предлагаемых инструментов инвестирования позволяет инвестору подобрать тот паевой инвестиционный фонд, который бы полностью отвечал уровню принимаемого инвестором риска и желаемой или потенциальной доходности.

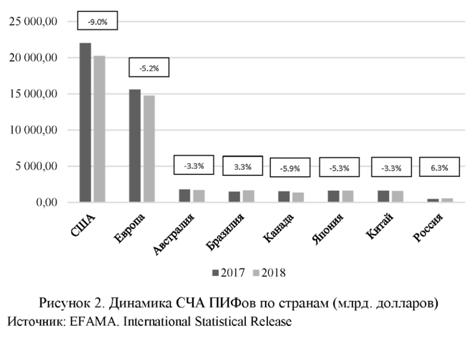

Другим ключом к распознаванию положения инвестиционных фондов как потенциально выгодного инструмента вложения средств в России может стать сравнение рынка коллективного инвестирования нашей страны с крупными финансовыми державами и схожими по чертам с нами развивающимися рынками. Для этого рассмотрим совокупные показатели фондов по различным странам мира с развитой и развивающейся рыночной системой (см. рисунок 2).

На мировых рынках, в особенности в финансовых центрах мира, наблюдается отрицательная динамика активов инвестиционных фондов. Например, в США за последний год размер последних снизился на 9%, в Европе чуть меньше - на 5,3%. Данные свидетельствуют об изменении настроений инвесторов из-за снижающейся доходности представленных на рынке инструментов и оттока средств из инвестиционных фондов, несмотря на то, что большая часть зарубежных частных инвесторов, негосударственных пенсионных фондов, страховых компаний продолжает удерживать средства в данных институтах (до 40% американцев вкладывают свои сбережения в инвестиционные фонды). Такая же отрицательная динамика активов в таких высокоразвитых странах, как Япония, Канада, Австралия. В развивающихся же странах (Бразилия, Россия) ситуация обратная, доходность ПИФов и их активы растут в среднем на 3-4% в год, что говорит о потенциальном дальнейшем развитии рынка, притоке дополнительных средств частных и крупных инвесторов. Трудно выделить объективные причины подобных тенденций на мировых рынках коллективных инвестиций, однако можно предположить, что это связано, прежде всего, с увеличивающейся настороженностью инвесторов, волатильностью на мировых фондовых рынках и стремлением инвесторов «избавиться» от ценных бумаг и держать средства в наличных деньгах до тех пор, пока не станет ясно наступит ли общая экономическая рецессия или же останется положительная экономическая конъюнктура. Более того, растущие процентные ставки и опасения инфляции, инверсия кривой доходности облигаций США вносят свой вклад в дестабилизацию ситуации на рынке инвестиций, подталкивая управляющих фондов и частных инвесторов к перераспределению средств в другие, менее рискованные активы, способные, по крайне мере, уберечь их средства от «сгорания».

Резюмируя, необходимо отметить, что крайне проблематично точно определить, какие факторы в большей степени влияют на общее финансовое положение паевых инвестиционных фондов в России. С одной стороны, это процентные ставки Центрального Банка, поскольку их повышение говорит об увеличении доходности депозитов в коммерческих банках, что будет более надежным объектом вложения средств с точки зрения риска для российского инвестора, который скептически относится к разнообразным финансовым инструментам. Реальная доходность ПИФов при текущей инфляции в стране не обеспечит явного преимущества обладателем паев перед владельцами банковских депозитов. Так же необходимо учитывать наличие различных комиссионных платежей, налагаемых на вкладчика, которые составляют в среднем 4-6% от стоимости пая, что негативно влияет на итоговую ценность, получаемую инвестором. С другой стороны, по сравнению с зарубежными рынками российский рынок коллективных инвестиций составляет лишь 0,8% от общемирового и размер активов его растет в среднем на 1,5-3% в год, что свидетельствует о потенциале развития данного звена финансовой системы РФ.

Место паевых инвестиционных фондов значительно в финансовой системе Российской Федерации и, как мы выяснили, наблюдается достаточно высокий потенциал дальнейшего развития. Однако есть, как минимум, три фактора, которые способны ограничить данный потенциал и, возможно, полностью снизить привлекательность инвестиционных фондов. Во-первых, это процентные ставки. Наличие на рынке такого надежного инструмента, как банковский депозит, в совокупности с высокими процентными ставками, приведет к перетоку средств из ПИФов на банковские счета. Во-вторых, это низкий уровень финансовой грамотности, что приводит к низкой инвестиционной активности населения. В-третьих, это высокий уровень волатильности стоимости паев, их низкая доходность и отсутствие стабильности доходности, проигрышные стратегии управляющих фондами на рынке. Первые две проблемы носят объективный характер и могут регулироваться исключительно на уровне государства, индивидуальный инвестор воздействовать на эти классы проблем не способен. Третья же проблема несет в себе риски, которые могут быть нивелированы инвестором на стадии отбора инвестиционного фонда для вложения средств. Несмотря на общие положительные тенденции на рынке коллективных инвестиций, по статистике, лишь 3 из 20 паевых инвестиционных фондов приносят высокую доходность своим вкладчикам [10]. Это сигнализирует о необходимости обнаружения и выработки методов, желательно количественных, которые могли бы оценить привлекательность инвестирования в тот или иной инвестиционный фонд, учитывая риски, сопряженные с этими инвестициями.

В результате проведенного анализа рынка коллективных инвестиций в РФ можно констатировать тот факт, что паевые инвестиционные фонды занимают доминирующую долю рынка, имея в своих активах 3% ВВП страны. Так же было выявлено, что динамика СЧА за последние 5 лет линейно возрастает, а доходность фондов достаточно волатильна, что негативно сказывается на сальдо денежных потоков фондов. Этому способствует несколько основных причин: низкая финансовая грамотность населения, нежелание принимать на себя дополнительный риск, отдавая собственные средства в доверительное управление, отсутствие высокодоходных инструментов на рынке и рост процентных ставок, что делает банковские депозиты более привлекательным инструментом сохранения капитала для российского инвестора.

Список литературы:

1. Брейли, Р. Принципы корпоративных финансов [Текст] / Р. Брейли, С. Майерс. - М. : Олимп-Бизнес, 2017. - 1008 с.

2. Воронова, Н.С. Устойчивое развитие на евразийском пространстве: финансовые институты и инструменты // Технологическая перспектива в рамках Евразийского пространства: новые рынки и точки экономического роста. Материалы 1-ой международной научной конференции / Под ред. проф. Н.С.Вороновой, В.С.Воронова, О.Н.Кораблевой, Ю.Е.Шелепина, А.М.Ельяшевича. - СПб.: НПК «РОСТ», 2015. - С. 1618.

3. Грэм, Б. Разумный инвестор. Полное руководство по стоимостному инвестированию [Текст] / Б. Грэм. - М.: Альпина Паблишер, 2017. - 468 с.

4. Дамодаран, А. Инвестиционная оценка: Инструменты и методы оценки любых активов [Текст] / А. Дамодаран. - М.: Альпина Паблишер, 2014 -1340 с.

5. Львова, Н.А., Воронова, Н.С., Покровская, Н.В. Преобразующая финансовая система: становление и потенциал развития. // В книге: Банковская система: устойчивость и перспективы развития сборник научных статей восьмой международной научно-практической конференции по вопросам банковской экономики, посвященной году науки в Беларуси. Полесский государственный университет. - 2017. С. 108-110.

6. Яковлева, Е.А. Применение модели экономической маржи для анализа экономической эффективности деятельности российской компании // Научно-технические ведомости Санкт-Петербургского государственного политехнического университета. - Экономические науки. - 2013. - № 1-2 (163). - С. 131-137.

7. Яковлева, Е.А., Гаджиев, М.М. Финансовая стратегия прогнозирования промышленного предприятия - Махачкала, 2012.

8. Abramishvili N.R., Lvova N.A., Ivanov V.V., Voronova N.S. Prediction of debtor solvency: developing bankruptcy framework in Russia. // В сборнике: Innovation Management and Education Excellence Vision 2020: From Regional Development Sustainability to Global Economic Growth, IBIMA 2016 Proceedings of the 27th International Business Information Management Association Conference. 2016. С. 362-370.

9. Ackermann, C., McEnally, R., & Ravenscraft, D. (1999). The Performance of Hedge Funds: Risk, Return and Incentives [Электронный ресурс]. The Journal of Finance, 54 (3), 833-874.

10. Bodie, Z., Kane, A., & Marcus, A.J. (2005). Investments. (6th ed.). New York, NY: McGraw-Hill.

11. Bollen, N.P. B., & Busse, J.A. (2005). Short-Term Persistence in Mutual Fund Performance [Электронный ресурс]. The Review of Financial Studies, 18 (2), 569-597.

12. Darushin I.A., Lvova N.A., Ivanov V.V., Voronova N.S. The russian stock market: is it still efficient? / В сборнике: Innovation Management and Education Excellence. 2016 Proceedings of the 27th International Business Information Management Association Conference. 2016. С. 818-828.

13. Karlik A.E., Demidenko D.S., Iakovleva E.A., Gadzhiev M.M. Russian practice of financial management of the enterprise // Life Science Journal. 2014. Т. 11. № 10. С. 589-594.

14. Investing [Электронный ресурс]/ Fusion Media Limited.-М., 2007-2018.-URL: https://www.investing.com (дата обращения 23.04.2019)

15. Bloomberg [Электронный ресурс]/ Bloomberg L.P.- 2018.- URL: https://www.bloomberg.com/europe (дата обращения 23.04.2019)

16. Московская биржа [Электронный ресурс] URL : www.moex.ru/ (дата обращения: 29.03.2019)

17. Официальный сайт Центрального банка Российской Федерации [Электронный ресурс] URL: http://www.cbr.ru (дата обращения: 25.03.2019)

18. Investfunds [Электронный ресурс] URL : www.investfunds.ru/ (дата обращения: 29.03.2019)

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ