Модели оценки стоимости финансовых инструментов

Полтева Татьяна Владимировна,

старший преподаватель кафедры «Финансы и кредит»

Колачева Наталья Вениаминовна,

кандидат педагогических наук,

доцент кафедры «Высшая математика и математическое моделирование»

Тольяттинский государственный университет

445020, Россия, Тольятти, ул. Белорусская, 14,

Карельский научный журнал

№1 (18) 2017

Аннотация. При выборе финансовых инструментов инвестирования и формировании эффективного инвестиционного портфеля ключевой задачей любого инвестора выступает грамотная оценка финансового актива, позволяющая соотнести риски инвестирования с ожидаемой доходностью. В связи с этим для оценки финансовых инструментов инвестирования на практике применяются различные модели оценки этих активов. В данной статье подробно рассматриваются четыре основные модели, такие как:

- модель оценки капитальных активов (CAPM), или модель Шарпа;

- модель оценки стоимости финансовых активов исходя из нулевой беты, или модель Блэка;

- многофакторная модель оценки стоимости финансовых активов, или модель Мертона;

- модель теории арбитражного ценообразования (APM), или модель Росса.

Так, в данной статье проведён подробный обзор каждой модели, выделены основные составляющие моделей, выявлены преимущества и недостатки отдельных моделей, а также представлена их сравнительная характеристика. Отдельное внимание уделено коэффициенту бета, рассмотрены основные способы расчёта данного показателя, его интерпретация в зависимости от принимаемых значений, выделены недостатки использования данного коэффициента. Для наглядного изображения анализируемых моделей в статье представлены графическая модель линии рынка капитала, графическая модель линии доходности ценных бумаг, а также графическая модель линии доходности ценных бумаг исходя из нулевой беты. Сделан вывод о том, что наиболее востребованной и широко применимой на практике сегодня остаётся модель CAPM, которая по своей сути представляет собой стандарт оценки стоимости собственного капитала в мире корпоративных финансов.

В процессе выбора финансовых инструментов инвестирования инвестор ставит перед собой две ключевые задачи, а именно: максимизировать доход и минимизировать риск. В связи с противоречивым характером этих задач процесс обоснования носит оптимизационный характер. Для оптимизации можно применять различные модели оценки финансовых инструментов. В их основе лежит выявление оптимальной шкалы соотношений уровней доходности и риска.

Современная теория выделяет следующие основные модели оценки стоимости финансовых инструментов инвестирования:

- модель оценки стоимости финансовых активов Шарпа, или модель оценки капитальных активов (CAPM-модель - capital assets pricing model);

- модель оценки стоимости финансовых активов исходя из нулевой «беты» Блэка;

- многофакторная модель оценки стоимости финансовых активов Мертона.

- модель теории арбитражного ценообразования Росса [1].

В данной статье проведём обзор каждой модели, выделим их преимущества и недостатки, а также представим их сравнительную характеристику.

Рассмотрим первую модель - модель оценки стоимости финансовых активов. CAPM модель была создана в семидесятых годах прошлого века для оценки финансовых активов предприятия. Иначе её называют моделью Шарпа.

Данная модель описывает зависимость между доходностью и риском индивидуального финансового актива и рынка в целом, она внесла большой вклад в развитие теории портфельного инвестирования и послужила как дополнение к модели Марковица. Модель САРМ позволила упростить задачу выбора оптимального портфеля и свести задачу квадратичной оптимизации, как у Марковица, к линейной оптимизации.

Модель Шарпа основана на следующих предположениях:

- инвесторы производят оценку финансовых активов исходя из двух факторов: ожидаемого уровня их доходности и уровня риска;

- инвесторы ведут себя рационально;

- существует единая безрисковая ставка;

- налоги и трансакционные издержки, связанные с инвестированием, несущественны;

- период вложения капитала одинаков для всех инвесторов;

- фондовый рынок характеризуется как эффективный, и необходимая информация свободно и быстро предоставляется всем инвесторам;

- инвесторы одинаково оценивают ожидаемый уровень доходности и риска каждой из ценных бумаг.

Модель CAPM описывает зависимость между показателями доходности и риска индивидуального финансового актива и рынка в целом.

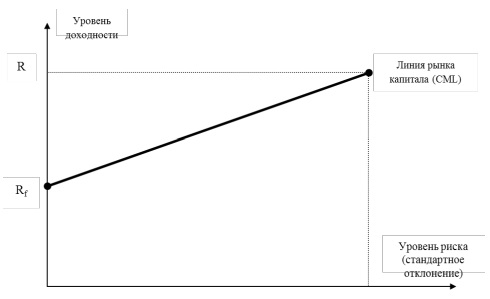

При равновесном состоянии спроса и предложения на фондовом рынке стоимость рыночного портфеля отражает среднее соотношение уровня его доходности и риска (стандартного отклонения доходности). В модели САРМ точка этого соотношения соединена графически с точкой доходности безрискового финансового актива. Линия этого соединения на графике называется «линия рынка капитала» (рисунок 1).

Рисунок 1 – Графическая модель линии рынка капитала

Линия рынка капитала характеризует равновесное соотношение ожидаемой доходности и стандартного отклонения всех возможных эффективных портфелей ценных бумаг, которые формируют инвесторы. При этом она не позволяет выделить связь между ожидаемым уровнем доходности и риска по отдельной ценной бумаге. Такая связь в модели Шарпа задается коэффициентом бета.

Бета коэффициент - показатель, характеризующий систематический риск, привносимый в рыночный портфель отдельной акцией (формула 1).

β = σi / σ2i (1)

где β - коэффициент «бета»;

σin - ковариация между доходностью i-й ценной бумаги и доходностью всего рыночного портфеля;

σ2n - дисперсия доходности рыночного портфеля.

Этот коэффициент характеризует предельный вклад доходности данной ценной бумаги в дисперсию доходности рыночного портфеля в целом, то есть характеризует чувствительность изменения доходности акции по отношению к изменению доходности рынка в целом.

Различают два способа расчёта коэффициента бета: первый - статистический; второй - фундаментальный. Статистический способ опирается на информацию о динамике акций на фондовом рынке, фундаментальный способ опирается на мнение оценщика о состоянии отрасли и экономики в целом, об особенностях анализируемого предприятия.

В мировой практике данный коэффициент рассчитывается статистическим способом. Данные о бета коэффициенте публикуются в различных информационных источниках и периодических изданиях, анализирующих фондовые рынки. Например, информационная компания Bloomberg проводит краткосрочную оценку показателя, используя недельные данные за два года. В то же время компании Barra и Value Line берут в расчёты месячные данные доходностей акций и рынка за пять последних лет.

Положительный или отрицательный знак коэффициента характеризует соответственно положительную или отрицательную корреляцию между акцией и рынком. Знак «плюс» говорит о том, что доходность акции и рынка изменяются в одном направлении, знак «минус» - в противоположном направлении. Если бета-коэффициент равен нулю, то корреляция между доходностью акции и доходностью портфеля, или индекса рынка, отсутствует.

Рассмотрим, что означает рассматриваемый коэффициент при однонаправленном движении акции и рынка в целом. Если бета-коэффициент находится в промежутке от единицы до нуля, то доходность акции и портфеля движется в одном направлении, однако волатильность доходности акции меньше. Если бета-коэффициент равен единице, то движение доходности акции и портфеля совпадают. И, наконец, если бета-коэффициент больше единицы, то доходность акции и портфеля движутся в одном направлении, но волатильность доходности акции выше.

При разнонаправленном движении акции и рынка интерпретация бета аналогичная.

Таблица 1 - Интерпретация коэффициента бета

| Значение показателя | Уровень риска акции |

Направление изменения доходности акции по сравнению с доходностью рыночного портфеля |

| β > 1 | Высокий | В одном направлении |

| β = 1 | Умеренный | В одном направлении |

| 0 < β < 1 | Низкий | В одном направлении |

| -1 < β < 0 | Низкий | В различных направлениях |

| β = -1 | Умеренный | В различных направлениях |

| β < -1 | Высокий | В различных направлениях |

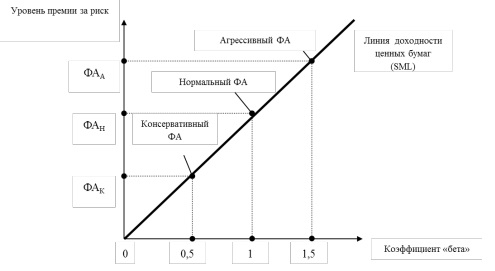

На рисунке 2 представлен график, отражающий ха рактеристику финансовых активов в зависимости от бета.

Рисунок 2 – Характеристика финансовых активов в зависимости от «бета»

Так, ценные бумаги, которые имеют высокий коэффициент бета, больше единицы, называют агрессивными. Это связано с тем, что их уровень доходности имеет более высокую динамику в сравнении с соответствующей динамикой уровня доходности всего рыночного портфеля.

Ценные бумаги с низким коэффициентом бета называют консервативным. Это связано с тем, что их уровень доходности имеет более низкую динамику в сравнении с уровнем доходности портфеля в целом.

Ценные бумаги, имеющие коэффициент бета, равный единице, называют нормальными, или среднерисковыми.

Использование коэффициента бета несёт в себе ряд недостатков:

- сложность его использования для оценки низколиквидных акций;

- невозможность оценки малых компаний, не имеющих эмиссий обыкновенных акций;

- неустойчивость прогноза;

- невозможность учета несистематических рисков.

Рассмотрим основные составляющие модели CAPM (формула 2).

R = Rf + β *(Rd - Rf) (2)

где R - ожидаемая норма доходности ценной бумаги,

Rf - безрисковая доходность,

β - коэффициент «бета»,

Rd - уровень ожидаемой доходности рыночного портфеля в целом,

β(Rd - Rf) - премия за риск отдельной ценной бумаги,

Rd - Rf - премия за риск для рыночного портфеля.

Итак, согласно данной модели, для того, чтобы определить ожидаемую норму доходности по акции какой-либо компании, следует к безрисковой ставке прибавить премию за риск для данной ценной бумаги, определённую через бета-коэффициент. Первая составляющая данной модели - это безрисковая ставка. Вторая составляющая - это премия за систематический риск, то есть уровень дополнительного дохода инвестора за принимаемый на себя риск в процессе приобретения конкретной ценной бумаги. Она определяется как разница между среднерыночной ставкой и безрисковой ставкой, умноженная на бета коэффициент.

Так, разница между среднерыночной ставкой (доходностью рынка) и безрисковой ставкой характеризует премию за риск для рыночного портфеля. Под доходностью рынка обычно понимают доходность индекса данного рынка, в качестве индекса для российского рынка выступает индекс РТС или ММВБ; для американских акций берут обычно индекс S&P500. Если умножить эту разницу на бета-коэффициент акции, тогда будет рассчитан риск отдельной акции.

То есть, согласно модели CAPM, рынок не всегда вознаграждает более высокий риск более высокой доходностью. Вознаграждается лишь та часть риска, которую невозможно диверсифицировать, а значит, доходность любого актива прямо пропорциональна его неди-версифицируемому риску[2].

Прежде чем применить модель CAPM для анализа российского рынка, необходимо решить ряд вопросов:

- какая ставка может выступать в качестве безрисковой;

- как определить рыночный уровень доходности, что наиболее адекватно будет его выражать;

- какие активы имеет смысл анализировать с помощью САРМ [3].

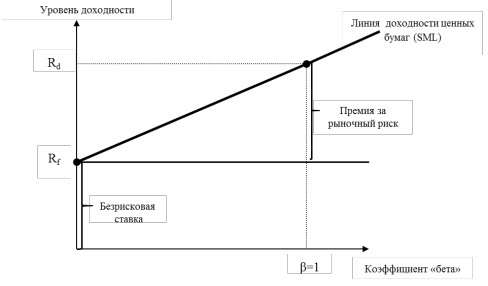

На основе модели Шарпа строится линия доходности ценных бумаг (рисунок 3).

Рисунок 3 – Графическая модель линии доходности ценных бумаг

Если ценная бумага правильно оценена всеми инвесторами, то она обязательно будет лежать на представленной линии. Линия доходности ценных бумаг характеризуется на графике двумя величинами. Во-первых, это точка пересечения линии с осью ординат. Данная точка характеризует доходность безрисковой ценной бумаги. Во-вторых, это угол наклона линии по отношению к оси абсцисс, который характеризует уровень дополнительного дохода инвестора за принимаемый на себя риск в процессе приобретения ценной бумаги.

Таким образом, линия доходности ценных бумаг позволяет инвестору в процессе приобретения той или иной ценной бумаги покупать ее по справедливой цене.

Рассмотрим преимущества и недостатки модели CAPM.

Так, важнейшее достоинство концепции CAPM заключается в приоритете рыночного риска перед общим. Это имеет фундаментальное значение в концептуальном плане.

Теоретически CAPM-модель дает представление о взаимосвязи между риском и требуемой доходностью. Однако она предполагает, что для построения связи должны использоваться ожидаемые значения переменных, тогда как в распоряжении аналитика имеются лишь фактические значения. Проводимые исследования, посвященные эмпирической проверке модели оценки капитальных активов, показали значительные отклонения между фактическими и расчетными данными, в связи с чем данная модель часто подвергается критике.

Важнейшим недостатком модели CAPM является то, что она не учитывает все факторы, влияющие на доходность, и тем более не позволяет их анализировать, так как это однофакторная модель, то есть модель, учитывающая лишь один фактор - рыночный риск. Модель достаточно условна, так как ограничена рядом нереальных предпосылок. Так, она не учитывает налоги, транс-акционные затраты, непрозрачность финансового рынка и так далее. Также модель CAPM основывается на гипотезе эффективного рынка капитала. Эта гипотеза имеет ряд условий по способу распространения информации и действию инвесторов на эффективном рынке капитала.

Следующая модель, которую мы рассмотрим, - это модель оценки стоимости финансовых активов исходя из нулевой беты - модель Блэка. Теоретическое обоснование данной модели основывается на том, что модель Шарпа предполагает использование безрисковой ставки. При этом на финансовом рынке за безрисковую ставку можно принять несколько вариантов процентных ставок. Поэтому модель не отражает реальной действительности.

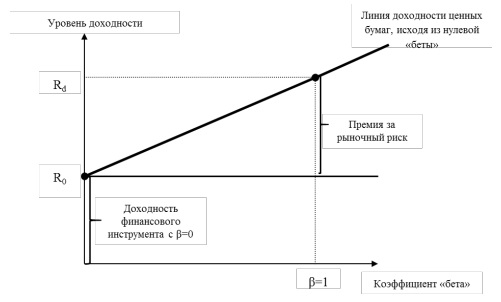

Модель оценки стоимости финансовых активов, исходя из нулевой беты, является модификацией модели Шарпа. Блэк внес изменения в классическую модель, представив ее в виде модели, представленной на рисунке 4.

Рисунок 4 – Графическая модель линии доходности ценных бумаг, исходя из нулевой «беты»

Рассмотрим основные составляющие модели оценки стоимости финансовых активов исходя из нулевой беты (формула 3).

R = R0 + β *(Rd - Rf) (3)

где R - ожидаемая норма доходности ценной бумаги,

R0 - доходность финансового актива, коэффициент «бета» которого равен нулю,

β - коэффициент «бета»,

Rd - уровень ожидаемой доходности рыночного портфеля в целом,

β(Rd - Rf) - премия за риск отдельной ценной бумаги,

Rd - Rf - премия за риск для рыночного портфеля.

Модель Блэка схожа с моделью Шарпа, однако важным отличием выступает то, что вместо безрисковой ставки здесь используется доходность финансового актива с нулевым бета-коэффициентом. То есть Блэк предложил использовать финансовый актив, уровень доходности которого не коррелирует с доходностью рыночного портфеля. Вариант классической модели Шарпа, скорректированной Блэком, получил название двухфак-торной модели.

Далее рассмотрим многофакторную модель оценки стоимости финансовых активов, которая была предложена Мертоном в качестве дополнения классической модели Шарпа.

Теоретический вывод модели Шарпа заключается в том, что коэффициент бета характеризует риск ценной бумаги только в корреляции с риском рыночного портфеля, а инвестору должно компенсироваться только принятие систематического риска. При этом несистематический риск не связан с коэффициентом бета, поэтому его увеличение не приводит к росту ожидаемой доходности ценной бумаги и, соответственно, не должно быть компенсировано инвестору.

В отличие от модели Шарпа, многофакторная модель Мертона, помимо систематического риска, позволяет также учесть и несистематические риски. Каждый из ожидаемых видов риска Мертон рассматривает в качестве самостоятельного фактора, который формирует стоимость финансового актива. Многофакторная модель оценки капитальных активов является наиболее предпочтительной, чем классическая модель CAPM, особенно для нестабильного российского фондового рынка.

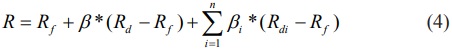

Вид многофакторной CAPM модели представлен в формуле 4

где R - ожидаемая норма доходности ценной бумаги,

Rf - безрисковая доходность,

β - коэффициент «бета», определяющий чувствительность к рыночному портфелю,

Rd - уровень ожидаемой доходности рыночного портфеля в целом,

βi - коэффициент «бета», определяющий чувствительность к изменению доходности портфеля под влиянием несистематических рисков,

Rdi - уровень ожидаемой доходности рыночного портфеля в целом, компенсирующий несистематические риски,

n - общее количество рассматриваемых факторов.

В целом многофакторную модель Мертона можно представить в виде суммы таких слагаемых, как:

- уровень доходности безрискового актива;

- уровень доходности, компенсирующий систематический, то есть рыночный, риск;

- уровень доходности, компенсирующий несистематические риски.

Четвертая модель, которую мы рассмотрим, называется моделью теории арбитражного ценообразования (APM - arbitrage pricing model). Она была предложена Россом в качестве альтернативы классической модели Шарпа. Арбитраж - это получение дохода за счет одновременной покупки и продажи одного и того же актива на различных рынках. То есть арбитраж позволяет инвестору сформировать доход без риска.

Как и CAPM, арбитражная модель ценообразования разбивает риск на специфический, который может повлиять лишь на доходность конкретной компании, и на рыночный риск, который влияет на большинство или на все компании. Инвесторы в рамках APM модели также вознаграждаются только за систематический риск.

Однако, в отличие от CAPM модели, теория арбитражного ценообразования говорит о том, что ожидаемая доходность отдельной ценной бумаги зависит не от одного фактора, а от множества различных факторов. Поэтому данная модель предлагает рассматривать все виды систематических рисков отдельно, компенсируя каждый из факторов риска в процессе оценки стоимости финансового актива.

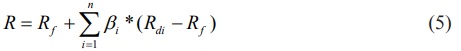

Вид модели теории арбитражного ценообразования представлен на формуле 5.

где R - ожидаемая норма доходности ценной бумаги,

Rf - безрисковая доходность,

βi - коэффициент «бета», определяющий чувствительность к i-му фактору,

Rdi - уровень ожидаемой доходности рыночного портфеля в целом, компенсирующий данный вид риска (фактора)

n - общее количество рассматриваемых факторов.

Данная модель позволяет значительно сократить количество ограничительных предложений, которые приняты при построении классической модели Шарпа. Это усиливает возможность ее применения на практике, поэтому большинство экспертов отдают предпочтение модели арбитражного ценообразования. Это обусловлено тем, что APM принимает в расчет всю совокупность факторов риска, а следовательно, оценка стоимости, полученная с ее помощью будет более точной.

Однако, несмотря на свои положительные свойства, АРМ не слишком широко используется инвесторами. Главной причиной этого является основной недостаток АРМ: неопределенность относительно факторов, которые систематически влияют на доходы по ценной бумаге [4].

Таким образом, все рассмотренные модели оценки стоимости финансовых активов позволяют в совокупности сформировать систему практических принципов и методов осуществления оценки доходности и риска финансовых инструментов инвестирования. При этом важно отметить, что, несмотря на все недостатки и неточности в оценке, сегодня остается наиболее востребованной на практике именно модель CAPM, которая, по сути, представляет собой стандарт оценки стоимости собственного капитала в мире корпоративных финансов.

Список литературы:

1. Бланк, И.А. Инвестиционный менеджмент: Учебное пособие. Киев: Ника-Центр: Эльга-Н, 2001. 448 с.

2. Соловьев, А.А. Стоимость собственного капитала компании: сравнительный анализ модели капитальных активов (CAPM) и арбитражной модели (APM) // Экономика и управление в XXI веке: тенденции развития. 2012. № 4.С. 160-164.

3. Бессонова, О.С. Применение модели оценки финансовых активов (CAPM) для прогнозирования доходности акций телекоммуникационных компаний // Прикладная информатика. 2008. № 2 (14). С. 3-9.

4. Шарп, У., Александер, Г., Бэйли, Д. Инвестиции. -М.: Инфра-М, 1997.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ