Менеджмент задолженности: как вернуть свои деньги

Шестакова А.В.,

кандидат юридических наук,

генеральный директор ООО «Актуальный менеджмент»,

Финансовый менеджмент,

№3 2016

Аннотация. Управление проблемной задолженностью в условиях кризиса представляет значительный интерес как для компаний, так и для предпринимателей, если в условиях кризиса контрагенты часто не возвращают взятые когда-то займы, не исполняют обязательства, несмотря на уплаченный вами аванс, или не возвращают средства, поставив некачественную продукцию. И сегодня все чаще можно встретить объявления о приеме на работу специалистов по взысканию задолженности. В данном материале представим несколько идей по управлению проблемной задолженностью.

Метод 1 - оперативное выявление проблемной задолженности

Очень часто проблемами задолженности являются либо проблемы с документами, либо просрочки платежей. Поэтому прежде всего необходимо настроить систему оперативного выявления проблемной задолженности и напомнить должнику о существовании долга. В условиях кризиса лучше, когда мероприятия по выявлению проблемной задолженности и напоминание должникам о необходимости погасить ее будут осуществляться еженедельно. Форму для выявления и работы с проблемной задолженностью каждая компания и предприниматель разрабатывают самостоятельно, кроме того, возможно настроить бухгалтерские программы для выявления и оперативного слежения за подобной задолженностью.

Пример.

| Наименование компании | Вид договора | Номер и дата договора | Дата очередного платежа | Дата сверки платежей | Сумма просрочки, руб. | % в год. | Сумма штрафных санкций, руб. | Примечание |

| ООО «Примус Симпл» | Поставка оборудования | 455/А от 12.04.2015 | 09.01.2016 | 07.04.2016 | 500 000 | 10 | 12 191,78 | Обещали уплатить сумму с процентами до 15.04.2016 |

| ИП «Смирнов» | Поставка канцтоваров | 321 канц от 01.02.2016 | 08.02.2016 | 07.04.2016 | 240 000 | 20 | 7890,41 | Направлена претензия 07.04.2016 |

При выявлении проблемной задолженности важно соблюдать следующие правила:

- чем раньше будут выявлены проблемы с задолженностью, тем лучше, поскольку если истечет срок исковой давности, то взыскать задолженность уже не получится; кроме того, контрагент может обанкротиться или ликвидироваться;

- при выявлении проблемной задолженности важно установить причины образования задолженности: проще всего работать с «забывчивыми» контрагентами, которые имеют незначительную просрочку по платежам.

При выявлении задолженности важна скорость, чем скорее будут выявлены проблемы в работе, тем меньше потеряет компания, ведь чем дольше будут оказываться услуги или поставляться товары в кредит, тем больше компания кредитует недобросовестных контрагентов. Кроме того, подобные «плохие» долги могут достигнуть «критической массы» и компания может потерять платежеспособность, финансовую устойчивость, могут возникнуть проблемы с выплатами заработной платы, формированием запасов, уплатой налогов. Если просрочка по платежам значительна, более 90 дней, то в этом случае целесообразно отказаться от дальнейших поставок контрагенту, пересмотреть политику работы с такими контрагентами, включив более значительные штрафные санкции, компенсацию убытков и т.д.

Метод 2 - оперативное реагирование на образование проблемной задолженности

Оперативное реагирование на образование задолженности позволяет решить целый комплекс проблем:

- напомнить контрагенту об обязательствах;

- своевременно выявить проблемы при реализации договора;

- взыскать оперативно долги в судебном порядке, пока положение контрагента значительно не ухудшилось.

Среди мероприятий по оперативному реагированию на образование проблемной задолженности возможно выделить следующие:

- направление контрагенту писем по электронной почте;

- телефонные звонки для выяснения проблем с возникновением задолженности;

- направление СМС-уведомлений;

- личная встреча для проведения переговоров по вопросу урегулирования спорных долгов.

Но на этой стадии важно подтвердить наличие долга. Если дело дойдет до суда, то просто голословные утверждения о том, что контрагент должен денег, вряд ли помогут доказать наличие задолженности. Потребуется документальное подтверждение в виде акта сверки взаиморасчетов.

В колонке «Кредит» указывается наша задолженность перед контрагентом, а в колонке - Дебет» - задолженность контрагента нам.

В акте необходимо предусмотреть следующие реквизиты:

- наименование документа - акт сверки расчетов (с указанием названий организаций);

- дату и место составления документа;

- номер документа;

- период, за который проводилась сверка;

- реквизиты договора, заключенного между сторонами;

- сумму задолженности одного из контрагентов (указать, какого именно) на начало периода, за который проводится сверка;

- суммы хозяйственных операций, совершенных между контрагентами «каждая сторона вносит свои данные);

- даты совершения хозяйственных операций между контрагентами (каждая сторона вносит свои учетные данные);

- реквизиты документов, подтверждающих совершение хозяйственных операции между контрагентами (каждая сторона вносит свои учетные данные);

- сумму задолженности одного из контрагентов (указывается, какого именно) на конец рассматриваемого периода;

- наличие расхождений в учетных данных сторон;

- подписи и печати сторон.

Приведем пример акта сверки взаиморасчетов.

Акт сверки взаиморасчетов № 45/21 от 17.04.2016

ЗАО "Новый век" в лице директора Петрова П.П., действующего на основании устава, с одной стороны и ООО «Запад» в лице директора Иванова И.И., действующего на основании устава, с другой стороны произвели выверку взаимных расчетов по состоянию на 17.04.2016, в соответствии с результатами которых подтверждают:

Таблица 1

| №пп | Наименование операции | Дебет | Кредит |

| 1 | на 01.01.2015 | ||

| 2 | Оплата (11.09.2015, №10) | 1 176 015,75 | |

| 3 | Поставка товара (22.09.15) | 1 387 698,60 | |

| 4 | Оплата (22.09.15) | 211 682,85 | |

| 5 | Поставка товара (17.04.2016, № 3) | 1 431 803,75 | |

| 6 | Оплата (17.04.16) | 257 724,68 | |

| 7 | Поставка товара (17.04.16) | 1 689 528,44 | |

| Итого | 1 645 423,28 | 4 509 030,79 |

В соответствии с актом можно будет решать, что делать дальше. На основании подобного акта возможно подготовить претензию контрагенту Если между двумя лицами заключено хотя бы два договора и по ним имеются взаимные задолженности друг перед другом, то проще не перечислять денежные средства, а заключить соглашение о взаимозачете задолженностей по договорам.

Одновременно нужно обратить внимание, что подписание должником акта сверки означает, что он признал задолженность. С этого момента срок исковой давности прерывается (ст. 203 ГК РФ [1]). Со дня подписания акта сверки срок отсчитывают заново, без учета времени, прошедшего с момента возникновения долга.

Однако проблемы часто возникают и потому, что контрагент не признает образования задолженности. В этом случае важно собрать другие документы, которые подтвердят образование задолженности. Это могут быть акты выполненных работ, товарно-транспортные накладные, экспертные заключения и пр.

Также важно понять, когда все-таки должна состояться оплата. Бывает так, что стороны составили договор неграмотно, и контрагент должен произвести оплату только по результатам осуществления работ, а не за конкретные этапы. Так, если договором подряда не предусмотрена предварительная оплата выполненной работы или отдельных ее этапов, заказчик обязан уплатить подрядчику обусловленную цену после окончательной сдачи результатов работы при условии, что работа выполнена надлежащим образом и в согласованный срок либо с согласия заказчика досрочно (п. 1 ст. 711 Гражданского кодекса РФ (далее - ГК РФ), Определение ВАС РФ от 06.06.2014 № ВАС-6604/14 по делу № А56-7859/2013, постановление Арбитражного суда Восточно-Сибирского округа от 23.09.2014 по делу № А58-6941/2013 [2]).

Метод 3 - претензионная работа с контрагентом

Сколько бы компания или предприниматель ни проводили предварительной работы без соблюдения претензионного порядка, сложно будет в дальнейшем взыскать денежные средства в суде. Поэтому необходимо подготовить претензию контрагенту.

К претензии целесообразно приложить копии следующих документов:

- контракта со всеми приложениями;

- дополнительных соглашений к договору;

- актов сверки взаиморасчетов;

- первичных документов.

- сумму задолженности;

- период образования задолженности;

- размер убытков;

- пени и штрафы.

В самой претензии необходимо четко отразить все факты образования задолженности, сослаться на положения контракта. Важно в претензии установить:

Если проценты в договоре не указаны, то они устанавливаются по ставке ЦБ РФ. При этом нельзя установить в договоре условие о начислении процентов на проценты.

Аналогичная норма установлена в ст. 395 ГК РФ. Размер процентов за пользование чужими денежными средствами определяется существующими в месте жительства кредитора или, если таковым является юрлицо, в месте его нахождения опубликованными Банком России и имевшими место в соответствующие периоды средними ставками банковского процента по вкладам физлиц. Иной размер процентов может быть установлен законом или договором. Когда соглашением сторон предусмотрена неустойка за неисполнение или ненадлежащее исполнение денежного обязательства, предусмотренные данной статьей проценты взысканию не подлежат. Иное может быть определено законом или договором (п. 4 ст. 395 ГК РФ).

Эти и другие особенности необходимо предусмотреть в претензии.

Но при этом игнорировать претензионную работу и грозиться немедленно пойти в суд нельзя. Дело в том, что, если не был соблюден претензионный порядок, суд может просто отказать в иске, поскольку не был соблюден претензионный порядок. Например, в постановлении Семнадцатого арбитражного апелляционного суда от 19 мая 2014 г. № 17АП-4725/2014-ГКу по делу № А50-23590 2013 |3| суд отказал в удовлетворении иска о взыскании задолженности по договорам подряда, процентов за пользование чужими денежными средствами. С ответчика взыскан основной долг, в удовлетворении требований о взыскании процентов за пользование чужими денежными средствами, неустойки отказано, поскольку истцом не был соблюден претензионный порядок урегулирования спора в отношении требования о взыскании процентов за пользование чужими денежными средствами, неустойки, предусмотренный договорами.

Метод 4 - взыскание задолженности в суде

Взыскание задолженности в судебном порядке является распространенным вариантом взыскания долгов. В некоторых случаях можно отметить, что контрагенты просто отказываются платить по долгам и «выбивать» их приходится через суд. А в судебном порядке контрагенты готовы подписать мировое соглашение или тянуть время, поскольку «деньги сегодня стоят дороже, чем деньги завтра».

В любом случае в отношении ряда контрагентов, с которыми досудебные споры не привели ни к чему хорошему, необходимо как можно быстрее подать в суд.

Почему это важно? Дело в том, что если задолженность контрагента будет более 500 000 руб., то по Закону о банкротстве (Федеральный закон от 26.10.2002 127-ФЗ (ред. от 29.12.2015) «О несостоятельности (банкротстве)» [4]) возможно банкротство компании. И в этой связи важно вовремя встать в очередь кредиторов, чтобы взыскать средства.

Метод 5 - продажа задолженности или передача коллекторам

Продажа задолженности, или передача коллекторам, является достаточно распространенной в настоящее время практикой. Действительно, когда взыскать долг достаточно сложно, то возможно вернуть хотя бы частично свои деньги.

При продаже долга, как правило, можно возвратить не весь долг, а только 30-50%, но это лучше, чем ничего.

С юридической точки зрения это будет договор цессии.

Пункт 1 ст. 382 ГК РФ предусматривает возможность передачи права (требования), принадлежащего кредитору на основании обязательства, другому лицу по сделке (уступка требования).

В силу п. 2 ст. 382 ГК РФ для перехода к другому лицу прав кредитора не требуется согласие должника, если иное не предусмотрено законом или договором.

Однако обратите внимание на возможность передачи долга. Не допускается без согласия должника уступка требования по обязательству, в котором личность кредитора имеет существенное значение для должника (п. 2 ст. 388 ГК РФ).

Возможность обращения заинтересованного лица в арбитражный суд связана с необходимостью защиты своих нарушенных или оспариваемых прав и законных интересов (ч. 1 ст. 4 Арбитражного процессуального кодекса РФ [5]).

ФАС Западно-Сибирского округа в постановлении от 17 августа 2006 г. по делу № А75-6177/05 указал, что уступка первоначальным кредитором права требования долга другому кредитору правового положения должника никак не ухудшает и должник не лишается возможности выдвигать против требования нового кредитора возражения, которые он имел бы против первоначального кредитора (ст. 386 ГК РФ).

Метод 6 - зачет встречных требований

Если с должником имеются различные договоры, то целесообразно посмотреть, возможно ли произвести зачет встречных требований, ведь допустимо, что компания тоже должна была когда-то исполнить свои обязательства, но не сделала это вовремя.

По общему правилу, для того чтобы прекратить встречные обязательства зачетом, надо одновременно выполнить следующие условия (ст. 410 ГК РФ):

- зачитываемые требования должны быть однородны. Например, стороны должны друг другу деньги: у одной есть долг за приобретенные товары, а у второй - долг по возврату займа;

- на момент зачета должен наступить срок исполнения каждого из зачитываемых требований (исключение составляют случаи, когда законом разрешен зачет требования, срок которого не наступил). И это условие выполняется, когда по условиям договора обязательство должно быть исполнено по первому требованию;

- зачет не должен быть запрещен законом или договором.

Такой зачет может произойти по заявлению одной из сторон. Вы пишете контрагенту заявление о зачете встречных требований, проводите переговоры и производите такой зачет. В этом случае ни у вас, ни у контрагента не будет никаких встречных претензий.

Метод 7 - использование альтернативного погашения обязательства

Сегодня в условиях кризиса у многих компаний не хватает денежных средств, но при этом, возможно, у контрагента имеются основные средства, нематериальные активы, которые необходимы для вашей деятельности. В этом случае вместо длительных судебных разбирательств достаточно подписать соглашение об отступном.

Первоначальное обязательство прекращается не с момента заключения соглашения об отступном, а с момента предоставления отступного. Если в качестве отступного предоставляется недвижимое имущество, то соглашение об отступном является исполненным только после государственной регистрации передачи права собственности на недвижимость к кредитору.

Для соглашения об отступном необязательно нотариальное удостоверение, даже если первоначальное обязательство возникло из нотариально удостоверенного договора ( Постановление Президиума ВАС РФ от 25.09.2007 № 7134/07 [6]).

Существенными условиями являются:

- сведения о первоначальном обязательстве, прекращаемом отступным (ст. 409 ГК РФ);

- размер, сроки и порядок предоставления отступного. Приведем пример.

Общество с ограниченной ответственностью «Форестер» заключило договор подряда с обществом с ограниченной ответственностью «Секрет ФМ» на общую сумму 10 000 000 руб.

Компания «Секрет ФМ» должна была вернуть заем с процентами 31 декабря 2015 г., однако заем не вернула в связи с отсутствием денежных средств,

12 апреля 2016 г. компании подписывают соглашение об отступном. На основании данного соглашения должник погашает сумму основного долга 10 000 000 руб., а так же проценты на сумму 150 000 руб. В качестве отступного передается следующее имущество:

| №пп | Наименование имущества | Стоимость, руб. |

| Бульдозер | 2 шт. | 710 000 * 2 = 1 420 000 |

| 1 | Самосвал сочлененный | 1 900 000 |

| 3 | Дробилка | 2 700 000 |

| 4 | Конвейер | 150 000 |

| 5 | Шротная дробилка | 930 000 |

| 6 | Грузовой автомобиль КамАЗ | 2 300 000 |

| 7 | Легковой автомобиль «Шкода» | 600 000 |

| 8 | Электрогенератор | 150 000 |

| Итого | 10 150 000 |

Имущество передается по акту приемки-передачи.

Однако стоит обратить внимание на налоговые риски. Налоговый орган может посчитать, что:

Hа основании абз. 3 п. 1 ст. 105.3 Налогового кодекса РФ (далее - НК РФ) при определении налоговой базы с учетом цены товара, примененной сторонами сделки для целей налогообложения, указанная цена признается рыночной, если налоговым органом не доказано обратное. Налогоплательщик вправе самостоятельно применить для целей налогообложения цену имущества.

Но при этом налоговый орган может посчитать, что согласно п. 3 ст. 271 НК РФ для доходов от реализации, если иное не предусмотрено НК РФ, датой получение дохода признается дата реализации товаров, определяемая в соответствии с п. 1 ст. 39 НК РФ, независимо от фактического поступления денежных средств и их уплаты. Однако с этим утверждением можно поспорить. В соответствии со ст. 409 ГК РФ отступное является одним из оснований прекращения обязательства между сторонами. Размер, сроки и порядок предоставления отступного (уплатой денег, передачей имущества и т.п.) устанавливаются сторонами.

Передача имущества в качестве отступного фактически является именно исполнением обязательств по возврату займа. А такая операция не облагается НДС (подп. 26 п. 3 ст. 149 НК РФ [7]). Согласно данной правовой норме не облагаются НДС операции по уступке (переуступке, приобретению) прав (требований) кредитора по обязательствам, вытекающим из договоров по предоставлению займов в денежной форме и (или) кредитных договоров, а также по исполнению заемщиком обязательств перед каждым новым кредитором по первоначальному договору, лежащему в основе договора уступки.

Данный вывод также подтверждается в судебной практике.

В постановлении ФАС Уральского округа от 16 июля 2013 г. № Ф09-5740/13 по делу № А47-9946/2012 суд признал предоставление отступного исполнением обязательства, вытекающего из кредитного договора, и решил, что инспекция неправомерно доначислила должнику НДС на стоимость переданного имущества. Судьи указали, что полученные заемные средства не являются доходом компании, поэтому сделка по передаче ею имущества в качестве отступного не образует объекта обложения НДС. В соответствии с положениями ст. 146 НК РФ, не является объектом обложения НДС возврат заемных денежных средств. Кроме того, арбитры отметили: в налоговом законодательстве нет прямого указания на то, что от НДС освобождаются операции по возврату кредита исключительно в денежной форме.

Полученные налогоплательщиком денежные средства, не связанные с реализацией товаров (работ, услуг), в налоговую базу по налогу на добавленную стоимость не включаются (письмо Минфина России от 18.08.2014 № 03-07-11/41194). Нельзя признать передачу денежных средств в виде отступного (аналогичный подход прослеживается в постановлении ФАС Московского округа от 02.11.2010 №А41-34889/09).

Несмотря на налоговые проблемы, альтернативное обязательство может иметь действенный эффект для целей управления долгами, которые контрагенты вам не возвращают.

Метод 8 - взыскание долгов с третьей стороны

В некоторых случаях возможно взыскать долги с третьей стороны, когда обязанность вернуть деньги обеспечена:

- страхованием дебиторской задолженности;

- банковской гарантией.

В этом случае деньги вернет или страховая компания, или банк.

В случае страхования дебиторской задолженности можно фактически обезопасить себя от рисков неуплаты денежных средств контрагентом и впоследствии обратиться в страховую компанию для выплаты страхового возмещения.

На основании ст. 929 и 933 ГК РФ страховая компания оказывает услуги по страхованию наступления риска убытков от предпринимательской деятельности. Убытки наступают ввиду нарушения своих обязательств контрагентом-дебитором.

Страхователь выплачивает страховую премию страховщику на случаи наступления негативных последствий по договору страхования.

В случае наступления страхового случая страховая компания обязуется выплатить страховое возмещение.

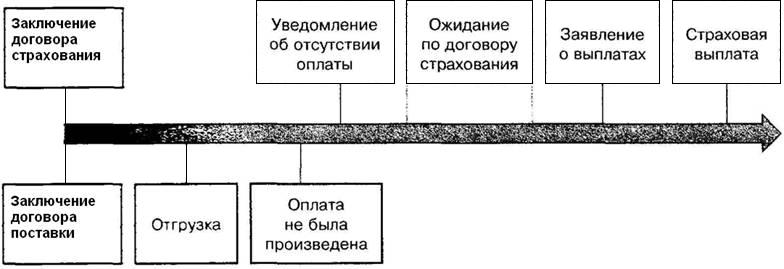

Причем выгодоприобретателем может выступать как сам страхователь, так схема выплат по договору страхования будет выглядеть следующим образом:

Пример.

Общество с ограниченной ответственностью «Сектор+» заключило договор на сумму 2 400 000 руб.

Отгрузка была произведена 15 ноября 2015 г.

По условиям договора оплата должна была быть произведена обществом с ограниченной ответственностью «Плательщик» не позднее 1 января 2016 г.

В качестве обеспечения оплаты ООО «Плательщик» представило договор страхования дебиторской задолженности в пользу ООО «Сектор+».

Плата не была произведена вовремя.

ООО «Сектор+» обратилось к страховой компании ОАО «Страхование» с уведомлением об отсутствии оплаты 9 января 2016 г.

Период ожидания по договору установлен до 1 мая 2016 г.

На основании заявления ООО «Сектор+» страховая компания 5 мая 2016г. выплатила сумму возмещения.

Если говорить о банковской гарантии, то, если контрагент не исполняет свое обязательство, его должен исполнить банк. Предусмотренное банковской гарантией обязательство гаранта перед бенефициаром не зависит в отношениях между ними от того основного обязательства, в обеспечение исполнения которого она выдана, даже если в гарантии содержится ссылка на это обязательство ст. ГК РФ). При этом суды, рассматривая споры по банковским гарантиям, не вправе оценивать действительность соответствующих сделок только с точки зрения наличия или отсутствия у них обеспечительной функции, так как, выдавая и принимая гарантию, гарант и бенефициар действуют своей волей и в своем интересе, они свободны в установлении своих гражданских прав и обязанностей (ст. 156 и 421 ГК РФ, Определение Верховного Суда РФ от 30.09.2015 №309-ЭС15-12066).

В заключение необходимо отметить, что не нужно ждать списания задолженности, когда пройдет три года, не нужно нервничать и мысленно обвинять контрагента во всех грехах, а работников в том, куда они смотрели ранее. Все, что нужно, - планомерно организовать работу по возврату своих денег. И если работа будет отлажена, «как часы», то она может быть достаточно успешной.

Литература

1. Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 № 51-ФЗ (ред. от 31.01.2016).

2. Определение ВАС РФ от 06.06.2014 № ВАС-6604/14 по делу № А56-7859/2013, постановление Арбитражного суда Восточно-Сибирского округа от 23.09.2014 по делу № А58-6941/2013.

3. Постановление Семнадцатого арбитражного апелляционного суда от 19.05.2014 № 17АП-4725/2014-ГКу по делу № А50-23590/2013.

4. Федеральный закон от 26.10.2002 № 127-ФЗ (ред. от 29.12.2015) «О несостоятельности (банкротстве)».

5. Арбитражный процессуальный кодекс Российской Федерации от 24.07.2002 № 95-ФЗ (ред. от 30.12.2015) (с изм. и доп., вступ. в силу с 01.01.2016).

6. Постановление Президиума ВАС РФ от 25.09.2007 № 7134/07.

7. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (ред. от 15.02.2016).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ