Методические подходы к проведению анализа денежных средств по данным бухгалтерской отчетности страховой компании

Е.Г. Москалева,

кандидат экономических наук,

доцент кафедры бухгалтерского учета,

анализа и аудита

Мордовский государственный университет

им. Н.П. Огарёва

Экономический анализ: теория и практика

45(396) - 2014

Для повышения эффективности деятельности и минимизации риска банкротства каждая страховая компания должна регулярно проводить мониторинг своего финансового состояния. В экономической литературе приводятся основы методики финансового анализа страховых организаций, однако такой важный ее аспект, как анализ денежных средств страховой компании, раскрыт недостаточно полно. Кроме того, часто приводимые в экономической литературе методические подходы базируются на использовании внутренних данных, формируемых в системе бухгалтерского учета, недоступных для внешних пользователей информации. Автором предлагаются основы методики анализа денежных средств страховой компании по данным публичной бухгалтерской отчетности, сформированные с учетом изменений, внесенных Минфином России в содержание бухгалтерского баланса, отчета о финансовых результатах и отчета о движении денежных средств страховщика. Основная цель формирования методики анализа денежных средств по данным публичной бухгалтерской отчетности заключается в формировании методических подходов к оценке способности страховых компаний генерировать денежные потоки в объемах, необходимых для выполнения своих обязательств перед страхователями и контрагентами, в определении основных источников поступления и направлений расходования денежных средств, выявлении причин дефицита (избытка) денежных средств для контроля за ликвидностью и текущей платежеспособностью страховых организаций со стороны внешних пользователей. На основе анализа работ ведущих специалистов по оценке финансового состояния страховых организаций и накопленного опыта сформирована методика исследования эффективности использования денежных средств в страховых компаниях с учетом требований бухгалтерского и страхового законодательства, специфики отрасли. С помощью прямого и косвенного анализа денежных средств дана оценка эффективности использования денежных ресурсов в открытом страховом акционерном обществе «Ингосстрах». Предложена методика анализа денежных средств для страховых компаний, построенная на основе использования данных публичной бухгалтерской отчетности. Эта методика позволяет получить адекватную информацию о текущей и перспективной платежеспособности страховой организации, причинах дефицита денежных ресурсов. Сделан вывод о том, что в условиях конкурентной экономики необходимо больше внимания уделять анализу и прогнозированию результатов работы, повышать обоснованность принимаемых управленческих решений. Акцентирование внимания на таком важном аспекте, как управление денежными ресурсами, позволит страховым компаниям минимизировать риски потери платежеспособности, своевременно выполнять свои обязательства перед страхователями и контрагентами.

Страхование в России является наиболее динамично развивающейся отраслью. Как и в других сферах бизнеса, функционирование страховых компаний направлено в первую очередь на извлечение прибыли в результате осуществления страховых, инвестиционных и финансовых операций [1,7].

Финансовый результат деятельности страховой организации представляет собой экономический итог работы страховщика за отчетный период, выражающийся в форме прибыли или убытка, отражающий успех или неудачу бизнеса в количественном и качественном выражении [8, с. 63]. Вместе с тем наличие прибыли вовсе не гарантирует финансовой устойчивости и платежеспособности страховой компании вследствие возможного отсутствия у нее достаточной суммы денежных средств. Анализ денежных потоков является неотъемлемым этапом финансового менеджмента страховой компании, однако в экономической литературе методике проведения таких аналитических процедур практически не уделяется внимания. В частности, в наиболее популярных изданиях, посвященных полностью или частично финансовому анализу страховых организаций, этот блок анализа или не рассматривается совсем, или авторы ограничиваются в основном формулировкой базовых определений и структурно» динамическим анализом денежных потоков (см., например, работы [2, 3, 5, 6, 9, 10]).

Справедливости ради следует отметить, что порядок проведения анализа денежных средств в страховых организациях в целом идентичен общепринятой методике, разработанной для коммерческих организаций, составляющих бухгалтерскую финансовую отчетность в соответствии с требованиями Минфина России1 . Ключевой особенностью является только то, что в процессе деятельности страховых организаций происходит не просто обмен денег на товар (сырье или готовую продукцию), а превращение одних обязательств в другие для получения прибыли. Вместе с тем для страховых компаний анализ денежных потоков имеет не меньшее значение для оценки и прогнозирования платежеспособности, он позволяет более объективно оценить финансовое состояние и перспективы работы страховой организации.

1 О формах бухгалтерской отчетности организаций: приказ Минфина России от 02.07.2010-Ns 66н (ред. от 04.12.2012).

Основная цель анализа денежных потоков заключается в оценке способности страховой компании генерировать денежные потоки в объемах, необходимых для выполнения своих обязательств перед страхователями и контрагентами, в определении основных источников поступления и направлений расходования денежных средств, выявлении причин дефицита (избытка) денежных средств для контроля за ликвидностью и текущей платежеспособностью страховой организации.

В ходе анализа необходимо:

- оценить динамику объемов поступления и расходования денежных средств в страховой организации;

- выявить уровень достаточности денежных средств, необходимых для нормального функционирования страховой компании;

- определить эффективность использования денежных средств в процессе текущей (страховой), инвестиционной и финансовой деятельности;

- изучить факторы и спрогнозировать сбалансированность и синхронизацию притока и оттока денежных средств по объему и времени для обеспечения текущей и перспективной платежеспособности страховой организации.

Этапы анализа денежных потоков по данным бухгалтерской отчетности страховой организации представлены в табл. 1.

Таблица 1. Этапы анализа денежных средств по данным бухгалтерской отчетности страховой организации

| Этап | Направление анализа | Содержание аналитических процедур |

| I | Структурно-динамический анализ положительного и отрицательного денежного потоков |

Оценка темпов прироста объемов положительного и отрицательного денежных потоков. Анализ структуры положительного и отрицательного денежных потоков. Анализ сбалансированности положительного и отрицательного денежных потоков по общему объему и динамики сумм чистого денежного потока. Выявление степени зависимости страховой компании от внешних источников финансирования деятельности. Выявление ключевых источников поступления и основных направлений расходования денежных средств |

| II | Взаимоувязка показателя чистой прибыли и прироста денежных средств |

Проведение корректировок показателя чистой прибыли на изменение сумм по статьям актива и пассива баланса. Взаимоувязка чистой прибыли и прироста денежных средств. Анализ причин, приводящих к возникновению дефицита (избытка) денежных средств в организации |

| III | Анализ эффективности использования денежных средств в страховой организации |

Расчет, интерпретация и анализ динамики коэффициента эффективности использования денежных средств. Расчет, интерпретация и анализ динамики коэффициента рентабельности положительного денежного потока. Расчет, интерпретация и анализ динамики коэффициента обеспеченности страховой организации денежными средствами. Расчет, интерпретация и анализ динамики коэффициентов платежеспособности |

В соответствии с требованиями Минфина России классификация денежных потоков по направлениям деятельности приведена в табл. 2.

Таблица 2. Классификация денежных потоков по направлениям деятельности

|

Направление деятельности |

Входящий денежный поток | исходящий денежный поток |

| Текущая страховая |

Страховые премии. Суммы по суброгационным и регрессным требованиям. Суммы, поступившие в оплату требований об оплате возмещенного вреда по прямому возмещению убытков. Доля перестраховщиков в выплатах по договорам страхования, сострахования и перестрахования. Суммы, связанные с обязательным медицинским страхованием |

Суммы страховых премий, переданных в перестрахование. Выплаты по договорам страхования, сострахования и перестрахования. Оплата аквизиционных расходов. Оплата расходов по урегулированию убытков. Суммы по требованиям об оплате возмещенного вреда по прямому возмещению убытков потерпевшим. Суммы, выплаченные профессиональным объединениям страховщиков в виде средств отчислений от страховых премий, предусмотренных законодательством Российской Федерации. Суммы, связанные с обязательным медицинским страхованием. Суммы, перечисленные в связи с оплатой труда работников. Суммы, перечисленные поставщикам (подрядчикам) за сырье, материалы, работы, услуги. Суммы процентов по долговым обязательствам. Суммы перечисленного налога на прибыль организаций |

| Инвестиционная |

Суммы, поступившие от продажи основных средств и нематериальных активов. Суммы, поступившие от продажи акций других организаций (долей участия). Суммы, поступившие от возврата предоставленных займов, от про дажи долговых ценных бумаг (прав требования денежных средств к другим лицам). Суммы дивидендов, процентов по долговым финансовым вложениям и аналогичных поступлений от долевого участия в других организациях |

Суммы, перечисленные в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию основных средств и нематериальных активов. Суммы, выплаченные в связи с приобретением акций других организаций (долей участия). Суммы, выплаченные в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам. Суммы выплаченных процентов по долговым обязательствам, включаемые в стоимость инвестиционного актива |

| Финансовая |

Суммы полученных кредитов и займов. Суммы, поступившие в качестве денежных вкладов собственников (участников). Суммы, поступившие от выпуска акций, увеличения долей участия. Суммы, поступившие от выпуска облигаций, векселей и других долговых ценных бумаг и пр. |

Суммы, выплаченные собственникам (участникам) в связи с выкупом собственных акций (долей участия в организации) или выходом из состава участников. Суммы, перечисленные на уплату дивидендов и иных аналогичных платежей по распределению прибыли в пользу собственников (участников). Суммы, выплаченные в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов |

Поэтому анализ денежных средств традиционно начинают с оценки объема и структуры денежных потоков в разрезе различных видов деятельности. Показатели, характеризующие объемы денежных поступлений и выплат одной из ведущих страховых компаний России - открытого страхового акционерного общества «Ингосстрах» (ОСАО «Ингосстрах») представлены в табл. 3.

Таблица 3. Показатели, характеризующие объемы денежных поступлений и выплат ОСАО «Ингосстрах» за 2012-2013 гг., тыс. руб.

| Показатель | 2012 | 2013 | ||||

| Поступило | Использовано | Сальдо | Поступило | Использовано | Сальдо | |

| Остаток денежных средств на начало периода | - | - | 2 676 917 | - | - | 1 368 386 |

| Движение денежных средств: | ||||||

| - по текущей деятельности | 90 556 542 | 91 534 423 | -977 881 | 93 840 445 | 97 593 679 | -3 753 234 |

| - по инвестиционной деятельности | 69 665 626 | 69 884 168 | -218 542 | 55 753 029 | 50 305 613 | 5 447 416 |

| - по финансовой деятельности | - | 34 181 | -34 181 | - | 3 452 | -3 452 |

| Денежный поток, итого | 160 222 168 | 161 452 772 | -1 230 604 | 149 593 474 | 147 902 744 | 1 690 730 |

| Чистое изменение денежных средств, итого | - | - | -1 230 604 | - | - | 1 690 730 |

| Остаток денежных средств на конец отчетного периода | - | - | 1 368 386 | - | - | 3 111 038 |

| Величина влияния изменений курса иностранной валюты по отношению к рублю | - | - | -77 927 | - | - | 51 922 |

Анализ данных, представленных в табл. 3, показывает, что объемы денежных потоков по текущей страховой деятельности в 2013 г. примерно на 3,6-6,6% больше, чем в 2012 г. Однако темпы роста не превышают показателей инфляции в целом по стране за 2013 г. (6,5%, по данным Росстата2 ), что свидетельствует больше о сохранении позиций, нежели о росте масштабов страхового бизнеса ОСАО «Ингосстрах». По инвестиционной деятельности, напротив, наблюдается существенно^ сокращение объемов денежных потоков на 20-30%, а инвестиционная деятельность должна являться для страховых компаний основным источником получения прибыли и зарабатывания денежных доходов [7, с. 36-37; 8, с. 64]. Если говорить о денежном обороте в целом по компании, то видно, что объемы денежных поступлений и выплат сократились в среднем на 6,6-8,4%. Примечателен тот факт, что сумма остатка денежных средств ОСАО «Ингосстрах» в 2012 г. сократилась на 1 230 604 тыс. руб. (наблюдается дефицитный денежный поток), при этом чистая прибыль компании составила 1 830 012 тыс. руб. В 2013 г. ОСАО «Ингосстрах» заработало всего 518 678 тыс. руб. чистой прибыли, но объем денежных средств на счетах компании увеличился на 1 690 730 тыс. руб. (избыточный денежный поток).

2 Индекс потребительских цен в 2014 году. URL: http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=19571.

Открытому страховому акционерному обществу «Ингосстрах» необходимо добиться сбалансированности объемов положительного и отрицательного потоков денежных средств, поскольку и дефицит, и избыток денежных ресурсов отрицательно влияют на результаты деятельности. При дефицитном денежном потоке снижаются ликвидность и уровень платежеспособности страховой компании, что приводит к проблемам при выплате страхового возмещения, к росту просроченной задолженности перед страхователями. При избыточном денежном потоке происходит потеря реальной стоимости временно свободных денежных средств в результате их инфляционного обесценения, замедляется оборачиваемость капитала, теряется часть потенциального дохода в связи с упущенной выгодой от прибыльного размещения денежных ресурсов в инвестиционном процессе.

Причины расхождения суммы прибыли с величиной прироста денежных средств можно выяснить, применив методику косвенного анализа денежных средств страховой организации, речь о которой пойдет далее.

Структурный анализ денежных потоков ОСАО «Ингосстрах» позволяет определить вид деятельности, обеспечивающий наибольшее поступление денежных средств (табл. 4).

Таблица 4. Структурно-динамический анализ денежных потоков ОСАО «Ингосстрах» за 2012-2013 гг.

| Показатель | Сумма, тыс. руб. | Абсолютное отклонение, тыс. руб. | Темп роста, % | Удельный вес, % | |||

| 2012 | 2013 | 2012 | 2013 | Отклонение | |||

| Денежные средства, полученные: | |||||||

| - от текущей деятельности | 90 556 542 | 93 840 445 | 3 283 903 | 103,63 | 56,52 | 62,73 | 6,21 |

| - от инвестиционной деятельности | 69 665 626 | 55 753 029 | -13 912 597 | 80,03 | 43,48 | 37,27 | -6,21 |

| - от финансовой деятельности | - | - | - | - | - | - | - |

| Поступление денежных средств, итого | 160 222 168 | 149 593 474 | -10 628 694 | 93,37 | 100,00 | 100,00 | - |

| Денежные средства, направленные на осуществление: | |||||||

| - текущей деятельности | 91 534 423 | 97 593 679 | 6 059 256 | 106,62 | 56,69 | 65,99 | 9,30 |

| - инвестиционной деятельности | 69 884 168 | 97 593 679 | -19 578 555 | 71,98 | 43,28 | 34,00 | -9,28 |

| - финансовой деятельности | 34 181 | 3 452 | -30 729 | 10,10 | 0,03 | 0,01 | -0,02 |

| Расход денежных средств, итого | 161 452 772 | 147 902 744 | -13 550 028 | 91,61 | 100,00 | 100,00 | - |

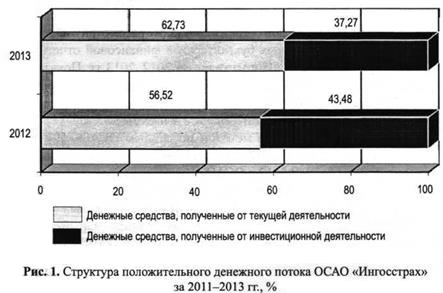

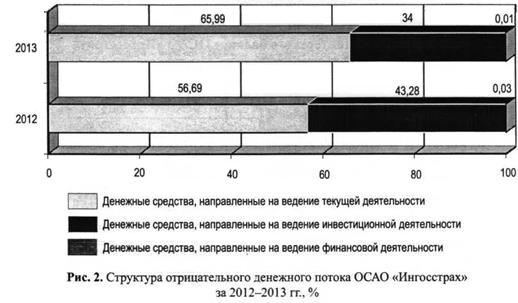

В результате структурного анализа денежных потоков выясняется, какой вид деятельности вызвал преобладающее поступление денежных средств, а на ведение какого вида деятельности в основном расходовались денежные ресурсы. Наибольший объем денежной массы обеспечивает текущая страховая деятельность. Ее доля в общей сумме поступления денежных средств составляет 56,52% в 2012 г. и 62,73% - в 2013 г., в общей сумме расходования денежных средств - 56,69% - в 2012 г. и 65,99% - в 2013 г. Соответственно, доля инвестиционной деятельности в общей сумме поступления денежных средств составляет 43,48% в 2012 г. и 37,27% - в 2013 г., в общей сумме расходования денежных средств - 43,28% - в 2012 г. и 34% - в 2013 г. Движения денежных средств в рамках ведения финансовой деятельности у ОСАО «Ингосстрах» практически нет, как результат - абсолютная независимость от банковского кредитования.

Структуру денежного потока ОСАО «Ингосстрах» за 2012-2013 гг. наглядно характеризуют рис. 1, 2.

В ходе анализа следует также определить операции, генерирующие основные денежные потоки. В ОСАО «Ингосстрах» это, конечно, поступление страховых премий: 44,44% - в 2012 г. и 48,29% - в 2013 г., поступления денежных средств от возврата предоставленных займов, от продажи долговых ценных бумаг (прав требования денежных средств к другим лицам): 12,12%- в 2012 г.и 13,28% - в 2013 г., иные поступления в рамках ведения инвестиционной деятельности: 28,68% - в 2012 г. и 20,91% - в 2013 г. Основные направления расходования денежных средств - это выплаты по договорам страхования, сострахования и перестрахования: 27,52% - в 2012 г. и 29,98% - в 2013 г., выплаты в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам: 14.39% - в 2012 г. и 13,23% - в 2013 г.

Результаты структурно-динамического анализа движения денежных средств позволяют определить место страховой компании по критериям эффективности генерирования денежных потоков, результативности использования денежных средств в рамках различных видов деятельности, темпам наращивания денежной массы, темпам прироста денежного сальдо и др. Вместе с тем они не раскрывают взаимосвязи полученного конечного финансового результата (чистой прибыли или убытка) и изменения денежных средств на счетах организации. Для этого используется косвенный метод формирования отчета о движении денежных средств страховщика и его анализа. Если рассуждать теоретически, то чистая прибыль страховой организации за отчетный период должна соответствовать величине прироста остатка денежных средств. Однако различие методов расчета этих показателей в практике ведения бухгалтерского учета и составления финансовой отчетности (чистая прибыль организации определяется методом начисления, а остаток денежных средств - кассовым методом) приводит к их значительному отличию друг от друга. В связи с этим необходимо проведение ряда корректировочных процедур, в результате которых величина чистой прибыли отчетного периода становится равной приросту денежных средств за этот период. Такие корректировки условно подразделяются на три группы по характеру хозяйственных операций:

- корректировки, связанные с несовпадением времени отражения доходов и расходов в бухгалтерском учете с притоком и оттоком денежных средств по этим операциям;

- корректировки, связанные с операциями, не оказывающими непосредственного влияния на расчет показателя чистой прибыли, но вызывающими движение денежных средств (осуществление финансовых вложений, приобретение объектов основных средств, доходных вложений в материальные ценности, получение и погашение кредитов и т.д.);

- корректировки, связанные с операциями, оказывающими непосредственное влияние на расчет показателя прибыли, но не вызывающими движения денежных средств (начисление амортизации основных средств, доходных вложений в материальные ценности, нематериальных активов).

Корректировочные процедуры затрагивают практически все счета бухгалтерского учета и балансовые статьи, поэтому расчеты должны проводиться с учетом того, что увеличение сумм по статьям активов приводит к дополнительному оттоку денежных средств, а сокращение - к их притоку. По статьям пассивов, наоборот, увеличение сумм приводит к дополнительному притоку денежных средств, а сокращение - к их оттоку. Поэтому, чтобы достичь соответствия между суммой прироста остатков денежных средств и скорректированной суммой чистой прибыли, необходимо чистую прибыль увеличивать на сумму приращения капитала и уменьшать на сумму приращения активов, и наоборот.

Методику косвенного анализа денежных средств страховой организации также рассмотрим на примере данных бухгалтерской финансовой отчетности ОСАО «Ингосстрах» за 2012-2013 гг. Показатели бухгалтерского баланса страховщика представлены в табл. 5.

Таблица 5. Динамика статей актива и пассива бухгалтерского баланса ОСАО «Ингосстрах» за 2011-2013 гг., тыс. руб.

| Статья | Сумма | Отклонение | |||

| 2011 | 2012 | 2013 | 2012 от 2011 | 2013 от 2012 | |

| I. Активы | |||||

| Нематериальные активы | 1 541 | 3 664 | 9 524 | 2 123 | 5 860 |

| Основные средства | 6 459 516 | 6 683 063 | 6 597 154 | 223 547 | -85 909 |

| Доходные вложения в материальные ценности | 2 710 235 | 2 772 830 | 3 240 997 | 62 595 | 468 167 |

| Финансовые вложения (за исключением денежных эквивалентов) | 50 144 969 | 51 842 951 | 47 200 937 | 1 697 982 | -4 642 014 |

| Отложенные налоговые активы | 830 667 | 935 648 | 1 032 765 | 104 981 | 97 117 |

| Запасы | 225 655 | 207 640 | 364 927 | -18 015 | 157 287 |

| Налог на добавленную стоимость по приобретенным ценностям | - | - | - | - | - |

| Доля перестраховщиков в страховых резервах по страхованию жизни | - | - | - | - | - |

| Доля перестраховщиков в страховых резервах по страхованию иному, чем страхование жизни | 9 334 703 | 10 443 815 | 18 602 630 | 1 109 112 | 8 158 815 |

| Дебиторская задолженность | 9 910 385 | 12 177 212 | 14 856 374 | 2 266 827 | 2 679 162 |

| Депо премий у перестрахователей | 105 887 | 72 608 | 92 040 | -33 279 | 19 432 |

| Денежные средства и денежные эквиваленты | 2 676 917 | 1 368 386 | 3 111 038 | -1 308 531 | 1 742 652 |

| Прочие активы | - | - | - | - | - |

| Итого по разделу I | 82 400 475 | 86 507817 | 95108 386 | 4107342 | 8 600 569 |

| Баланс (актив) | 82 400 475 | 86 507817 | 95108 386 | 4107342 | 8 600 569 |

| II. Капитал и резервы | |||||

| Уставный капитал | 2 500 000 | 2 500 000 | 2 500 000 | - | - |

| Собственные акции (доли), выкупленные у акционеров (участников) | - | - | - | - | - |

| Переоценка имущества | 2 811 195 | 3 051 021 | 3 163 663 | 239 826 | 112 642 |

| Добавочный капитал (без переоценки) | 1 294 | 442 | 96 | -852 | -346 |

| Резервный капитал | 1 000 000 | 1 000 000 | 1 000 000 | - | - |

| Нераспределенная прибыль (непокрытый убыток) | 13 102 344 | 14 934 196 | 15 478 164 | 1 831 852 | 543 968 |

| Итого по разделу II | 19 414 833 | 21 485 659 | 22 141 923 | 2 070 826 | 656 264 |

| III. Обязательства | |||||

| Страховые резервы по страхованию жизни | - | - | - | - | - |

| Страховые резервы по страхованию иному, чем страхование жизни | 59 231 901 | 60 815 783 | 69 176 816 | 1 583 882 | 8 361 033 |

| Заемные средства | - | - | - | - | - |

| Отложенные налоговые обязательства | 311 121 | 376 866 | 405 646 | 65 745 | 28 780 |

| Оценочные обязательства | 639 053 | 1 143 071 | 951 020 | 504 018 | -192 051 |

| Депо премий перестраховщиков | - | - | - | - | - |

| Кредиторская задолженность | 2 731 020 | 2617717 | 2 357 099 | -113 303 | -260 618 |

| Доходы будущих периодов | 35 339 | 31 513 | 38 921 | -3 826 | 7 408 |

| Прочие обязательства | 37 208 | 37 208 | 36 961 | - | -247 |

| Итого по разделу III | 62 985 642 | 65 022 158 | 72 966 463 | 2 036 516 | 7 944 305 |

| Баланс (пассив) | 82 400 475 | 86 507817 | 95108 386 | 4107342 | 8 600 569 |

Результаты анализа движения денежных средств косвенным методом по данным ОСАО «Ингосстрах» за 2012 г. представлены в табл. 6.

Таблиц 6. Анализ движения денежных средств ОСАО «Ингосстрах» косвенным методом за 2012 г., тыс. руб.

| Показатель | Влияние показателя на прирост денежных средств |

| Чистая прибыль отчетного года | 1 830 012 |

| Амортизация основных средств, доходных вложений в материальные ценности, нематериальных активов за 2012 г. | 230 902 |

| Влияние изменения статей актива бухгалтерского баланса | |

| Изменение суммы запасов | 18 015 |

| Изменение суммы дебиторской задолженности | -2 266 827 |

| Изменение суммы финансовых вложений | -1 697 982 |

| Изменение сумм депо премий у перестрахователей | 33 279 |

| Изменение первоначальной стоимости основных средств, доходных вложений в материальные ценности, нематериальных активов | -519 167 |

| Изменение величины отложенных налоговых активов | -104 981 |

| Изменение доли перестраховщиков в страховых резервах по страхованию иному, чем страхование жизни | -1 109 112 |

| Влияние изменения статей пассива бухгалтерского баланса | |

| Изменение суммы инвестированного капитала (уставный и добавочный капитал) | 238 974 |

| Изменение суммы накопленного капитала (нераспределенная прибыль и резервный капитал) за вычетом прибыли отчетного года | 1 840 |

| Изменение сумм страховых резервов по страхованию иному, чем страхование жизни | 1 583 882 |

| Изменение суммы кредиторской задолженности | -113 303 |

| Изменение суммы отложенных налоговых обязательств | 65 745 |

| Изменение суммы оценочных обязательств | 504 018 |

| Изменение суммы доходов будущих периодов | -3 826 |

| Изменение суммы прочих обязательств | 0 |

| Итого совокупное влияние факторов | -1 308 531 |

| Остаток денежных средств на начало периода | 2 676 917 |

| Остаток денежных средств на конец периода | 1 368 386 |

| Изменение в состоянии денежных средств | -1 308 531 |

В 2012 г. ОСАО «Ингосстрах» получило чистую прибыль в размере 1 830 012 тыс. руб. Однако такая ситуация сложилась на фоне оттока денежных средств, в результате был получен отрицательный чистый денежный поток в размере 1 308 531 тыс. руб.

Анализируя денежные потоки, реконструированные в соответствии с правилами косвенного метода анализа денежных потоков, необходимо отметить, что структура притоков и оттоков несовсем характерна для процветающего страхового бизнеса. К сокращению остатка денежных средств в два раза привело увеличение сумм дебиторской задолженности и увеличение доли перестраховщиков в страховых резервах по страхованию иному, чем страхование жизни. Таким образом, в результате ведения текущей, инвестиционной и финансовой деятельности образовался дефицит денежных средств на сумму 1 308 531 тыс. руб.

Результаты анализа движения денежных средств косвенным методом по данным за 2013 г. представлены в табл. 7.

Таблица 7. Анализ движения денежных средств ОСАО «Ингосстрах» косвенным методом за 2013 г., тыс, руб.

| Показатель | Влияние показателя на прирост денежных средств |

| Чистая прибыль отчетного года | 518 678 |

| Амортизация основных средств, доходных вложений в материальные ценности, нематериальных активов за 2013 г. | 712 244 |

| Влияние изменения статей актива бухгалтерского баланса | |

| Изменение суммы запасов | -157 287 |

| Изменение суммы дебиторской задолженности | -2 679 162 |

| Изменение суммы финансовых вложений | 4 642 014 |

| Изменение сумм депо премий у перестрахователей | -19 432 |

| Изменение первоначальной стоимости основных средств, доходных вложений в материальные ценности, нематериальных активов | -1 100 362 |

| Изменение величины отложенных налоговых активов | -97 117 |

| Изменение доли перестраховщиков в страховых резервах по страхованию иному, чем страхование жизни | -8 158 815 |

| Влияние изменения статей пассива бухгалтерского баланса | |

| Изменение суммы инвестированного капитала (уставный и добавочный капитал) | 112 296 |

| Изменение суммы накопленного капитала (нераспределенная прибыль и резервный капитал) за вычетом прибыли отчетного года | 25 290 |

| Изменение сумм страховых резервов по страхованию иному, чем страхование жизни | 8 361 033 |

| Изменение суммы кредиторской задолженности | -260 618 |

| Изменение суммы отложенных налоговых обязательств | 28 780 |

| Изменение суммы оценочных обязательств | -192 051 |

| Изменение суммы доходов будущих периодов | 7 408 |

| Изменение суммы прочих обязательств | -247 |

| Итого совокупное влияние факторов | 1 742 652 |

| Остаток денежных средств на начало периода | 1 368 386 |

| Остаток денежных средств на конец периода | 3 111 038 |

| Изменение в состоянии денежных средств | 1 742 652 |

В 2013 г. ОСАО «Ингосстрах» получило чистую прибыль в размере 518 678 тыс. руб., при этом остаток денежных средств на счетах увеличился в 3,3 раза по сравнению с суммой заработанной прибыли - на 1 742 652 тыс. руб., что свидетельствует о повышении эффективности использования денежных средств в организации. В первую очередь увеличение положительного денежного потока было связано с реализацией финансовых вложений в сумме 4 642 014 тыс. руб. и ростом сумм страховых резервов по страхованию иному, чем страхование жизни на 8 361 033 тыс. руб. Существенное отрицательное влияние на денежный поток оказало изменение доли перестраховщиков в страховых резервах по страхованию иному, чем страхование жизни (отток на 8 158 815 тыс. руб.), увеличение суммы дебиторской задолженности (отток на 2 679 162 тыс. руб.) и осуществление вложений в основные средства, доходные вложения в материальные ценности, нематериальные активы (отток на 1 100 362 тыс. руб.).

Таким образом, приведенная методика косвенного анализа денежных средств по данным публичной бухгалтерской отчетности позволила установить, какие факторы обусловили отличие величины чистой прибыли от суммы изменения денежных средств страховой организации за анализируемый период.

Кроме представленных методических подходов к анализу движения денежных средств страховой организации можно рассчитать коэффициенты, характеризующие эффективность использования денежных ресурсов субъектом страхового бизнеса. В экономической литературе по экономическому анализу предлагается большое количество доказателей эффективности использования денежных средств. Остановимся на ключевых для страховых компаний показателях.

Коэффициент эффективности использования денежных средств, характеризующий процент (долю) чистого денежного потока по отношению к общей сумме расходования денежных средств); определяется по формуле

Кэ.д.с = (ЧДП / ОДС) * 100%,

где ЧДП - чистый денежный поток за анализируемый период, тыс. руб.;

ОДС - отток денежных средств за анализируемый период, тыс. руб.

Коэффициент рентабельности положительного денежного потока, показывающий долю чистой прибыли в величине положительного денежного потока страховой организации); определяется по формуле

Rп.д.п = (ЧП / ПДП) * 100%,

где ЧП - чистая прибыль, полученная страховой компанией за анализируемый период, тыс. руб.;

ПДП - положительный денежный поток за анализируемый период, тыс. руб.

Коэффициент обеспеченности страховой организации денежными средствами, характеризующий среднее количество дней, в течение которых страховая компания сможет работать без притока дополнительных денежных средств; определяется по формуле

Ко.д.с = ДС / ОДСтек / 365,

где ДС - средняя за период величина денежных средств, рассчитанная по бухгалтерскому балансу страховщика или отчету о движении денежных средств страховщика, тыс. руб.;

ОДСтек - отток денежных средств по текущей (страховой) деятельности за анализируемый период, тыс. руб.

На основании отчета о движении денежных средств страховщика также рассчитывают коэффициенты платежеспособности, которые могут быть определены одним из двух способов.

Первый способ:

Кп.л.с1 = (ОДСн.г + ПДП) / ОДП,

где Кп.л.с1 - коэффициент платежеспособности (1-й способ расчета);

ОДСн.г - остаток денежных средств на начало года по данным бухгалтерского баланса страховщика или отчета о движении денежных средств страховщика, тыс. руб.;

ОДП - отрицательный денежный поток за анализируемый период, тыс. руб.

Рассчитанный таким образом коэффициент платежеспособности позволяет определить, до какого уровня могут быть сокращены поступления денежных средств, чтобы можно было осуществлять необходимые платежи. Нижней допустимой границей значения данного показателя является единица.

Второй способ:

Кп.л.с2 = ПДП / ОДП,

где Кп.л.с2 - коэффициент платежеспособности (2-й способ расчета).

Значение этого коэффициента также не должно быть меньше единицы, иначе возникший дефицит денежных средств страховая организация будет возмещать за счет накопленного на начало отчетного периода остатка денежных средств.

Расчет коэффициентов эффективности денежных потоков представлен в табл. 8.

Таблица 8. Уровень и динамика коэффициентов эффективности денежных потоков ОСАО «Ингосстрах» за 2012-2013 гг.

| Показатель | 2012 | 2013 | Отклонение |

| Коэффициент эффективности использования денежных средств, % | -0,76 | 1,14 | 1,90 |

| Коэффициент рентабельности положительного денежного потока, % | 1,14 | 0,35 | -0,79 |

| Коэффициент обеспеченности страховой организации денежными средствами, дни | 8,07 | 8,38 | 0,31 |

| Коэффициент платежеспособности (1-й способ расчета) | 1,01 | 1,02 | 0,01 |

| Коэффициент платежесооообеости (2-й способ расчета) | 0,99 | 1,01 | 0,02 |

Уровень коэффициента эффективности денежных потоков очень низкий, но наблюдается его положительная динамика: -0,76% - в 2012 г. и 1,14% - в 2013 г., что указывает на повышение эффективности использования денежных средств. Коэффициент рентабельности положительного денежного потока имеет крайне низкие значения и в динамике снизился с 1,14% - в 2012 г. до 0,35% - в 2013 г. Средний период обеспеченности страховой организации денежными средствами составляет восемь дней, что соответствует среднеотраслевым значениям по данному показателю. По результатам расчета коэффициентов платежеспособности видно, что в 2012 г. расход денежных средств превысил их поступление, а в 2013 г. ситуация изменилась кардинально - поступление денежных средств превышает их расходование, что свидетельствует о повышении эффективности системы управления денежными потоками в организации и платежеспособности ОСАО «Ингосстрах».

Предложенная методика анализа денежных средств по данным публичной бухгалтерской отчетности страховой компании позволит ее руководству корректировать финансовую политику, принимать обоснованные решения по формированию страховых фондов, созданию резервов, распределению прибыли с учетом имеющихся финансовых возможностей и уровня обеспеченности денежными ресурсами, а контрагентам страховой компании обоснованно прогнозировать перспективы сотрудничества с ней.

Литература

1. Аверина О.И. Анализ эффективности бизнеса: критерии оценки // Международный бухгалтерский учет. 2013. № 41. С. 46-54.

2. Архипов А.П. Финансовый менеджмент в страховании: учебник. М.: Финансы и статистика; ИНФРА-М, 2010. 320 с.

3. Бороненкова С.А., Буянова Т.Н. Бухгалтерский учет и экономический анализ в страховых организациях. М.: ИНФРА-М, 2010. 478 с.

4. Бухгалтерская отчетность ОСАО «Ингосстрах». URL: http://www.ingos.ru/ru/company/disclosureinfo/aboutfinance/.

5. Петрова В.И., Петров А.Ю., Скачко Г.А. Бухгалтерский учет, анализ и аудит деятельности страховых организаций. М.: Финансы и статистика, 2008. 400 с.

6. Куликов С.В. Финансовый анализ страховых организаций: учеб. пособие. Ростов н/Д: Феникс; Новосибирск: Сибирское соглашение, 2006. 224 с.

7. Москалева Е.Г. Методика анализа рентабельности деятельности страховой компании по данным публичной бухгалтерской отчетности // Экономический анализ: теория и практика. 2013. № 42. С. 30-39.

8. Москалева Е.Г. Методические подходы к проведению факторного анализа финансового результата деятельности страховой компании // Финансы и кредит. 2013. № 40. С. 63-70.

9. Никулина Н.Н., Березина С.В. Финансовый менеджмент страховой организации: учебное пособие. М.: Юнити-Дана, 2012. 431 с.

10. Никулина Н.Н., Березина С.В., Эриашвили Н.Д. Инвестиционная политика в страховых организациях. М.: Юнити-Дана, 2013. 512 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ