Совершенствование учетно-аналитического обеспечения управления оборотным капиталом организации

Кальницкая И.В.,

к.э.н., доцент кафедры «Бухгалтерский учет,

анализ и статистика»;

Данилов А.Н.,

к.э.н., доцент кафедры «Бухгалтерский учет,

анализ и статистика»

ФГОБУ ВПО «Финансовый университет

при Правительстве РФ», Омский филиал

Аудит и финансовый анализ

2-2014

В статье представлен авторский подход к решению проблем учетноаналитического обеспечения управления оборотным капиталом организации, заключающийся в разработке оценочных индикаторов целевой направленности управления оборотным капиталом и определении их информационного наполнения.

Проблема эффективности управления оборотным капиталом организации на сегодняшний день является весьма актуальной, поскольку от обеспеченности оборотным капиталом, его структуры и уровня использования во многом зависят эффективность функционирования и финансовая устойчивость организации. Поэтому в систему управления оборотным капиталом наряду с планированием и учетом входит регулярный анализ его состава, динамики, соответствия потребностям текущей финансово-хозяйственной деятельности, в результате которого происходит выявление возможных улучшений использования оборотного капитала, сокращение длительности коммерческого цикла, обеспечение непрерывности процесса реализации товаров с меньшими затратами финансовых ресурсов.

Управление оборотным капиталом - один из ключевых моментов управления любой организацией. Во всех сферах деятельности при управлении оборотным капиталом возникают риски и проблемы [1]. Ключевые проблемы управления оборотным капиталом, с которыми сталкивается организация в процессе своей деятельности.

- Недостаточность денежных средств для ведения текущей финансово-хозяйственной деятельности на случай непредвиденных расходов и для потенциально эффективных капиталовложений.

- Недостаточность собственных кредитных возможностей, связанная с ростом дебиторской задолженности.

- Недостаточность или избыточность товарно-материальных ценностей для выполнения всех контрактов связана с риском дополнительных издержек.

- Излишний объем оборотного капитала в неликвидной форме увеличивает издержки хранения запасов и сокращает доходы.

- Высокий уровень кредиторской задолженности, особенно со сроками погашения, образующими кассовые разрывы.

- Нерациональное сочетание между краткосрочными и долгосрочными источниками заемного капитала [2, с. 120].

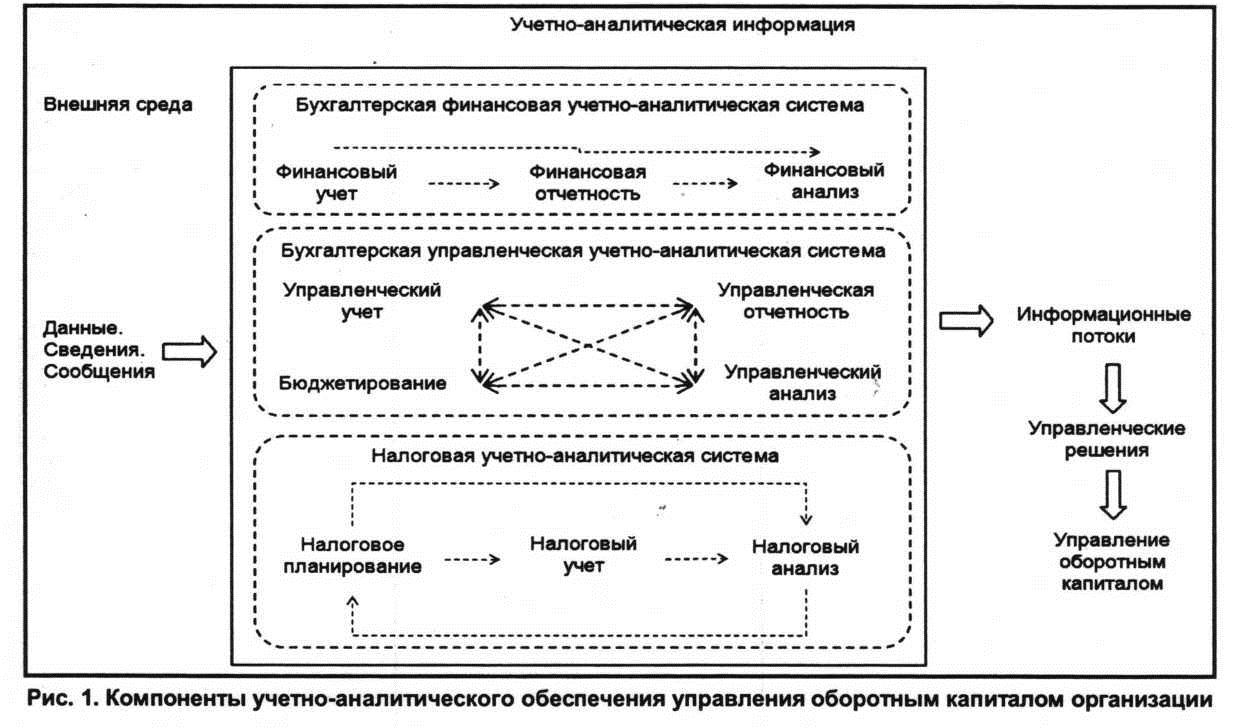

Одним из направлений решения проблем управления оборотным капиталом является совершенствование его учетно-аналитического обеспечения. Современное состояние учетно-аналитического обеспечения управления оборотным капиталом организации схематично представлено на рис. 1.

Компоненты учетно-аналитического обеспечения управления оборотным капиталом организации включают:

- бухгалтерскую финансовую учетно-аналитическую систему (бухгалтерский финансовый учет, бухгалтерская финансовая отчетность, финансовый анализ);

- бухгалтерскую управленческую учетно-аналитическую систему (бухгалтерский управленческий учет, управленческая отчетность, бюджетирование, управленческий анализ);

- налоговую учетно-аналитическую систему (налоговый учет, налоговый анализ, налоговое планирование).

Составляющие указанных компонентов учетно-аналитического обеспечения управления оборотным капиталом организации предлагаем разделить на два направления.

1. Входящие обеспечивающие компоненты:

- бухгалтерский финансовый учет;

- бухгалтерская финансовая отчетность;

- бухгалтерский управленческий учет;

- управленческая отчетность;

- налоговый учет.

2. Функциональные компоненты:

- финансовый анализ;

- управленческий анализ;

- бюджетирование;

- налоговый анализ;

- налоговое планирование.

Функциональное предназначение входящих обеспечивающих компонентов заключается в регистрации и накоплении экономической информации, формируемой в процессе финансово-хозяйственной деятельности организации для целей управления оборотным капиталом.

Система бухгалтерского финансового учета характеризуется сплошным наблюдением при получении данных, непрерывностью и взаимосвязанностью при отражении хозяйственных операций, подлежащих учету. Информация первичных документов о хозяйственных операциях отражается в соответствии с системой счетов бухгалтерского финансового учета. Отражение движения средств организации и ее обязательств в системе синтетических счетов дает возможность непрерывно создавать информацию о последовательности их прохождения через все стадии кругооборота и характере возникающих при этом связей как внутри организации, так и с внешней средой. Таким образом, отражение информации на счетах бухгалтерского финансового учета представляет собой создание информационной модели, адекватной реальному кругообороту средств организации в процессе ее функционирования [3].

Управленческий учет как входящий компонент обеспечивает организацию, сбор и агрегирование данных, необходимых для решения конкретной управленческой проблемы [5]. Организация налогового учета предусматривает определение совокупности показателей, прямо или косвенно влияющих на размер налоговой базы, критериев их систематизации в регистрах налогового учета, а также порядок ведения налогового учета, формирования и отражения в регистрах информации об объектах учета [4].

Бухгалтерская финансовая отчетность и управленческая отчетность являются информационной основой проводимого соответственно финансового и управленческого анализа.

Функциональные компоненты учетно-аналитического обеспечения управления оборотным капиталом можно определить как ключевой механизм реализации его функционирования, где информация преобразуется в конечный продукт, выражающийся в форме окончательно сформировавшегося управленческого решения либо его отдельной составляющей.

Финансовый анализ рассматривается как инструмент обоснования управленческих решений, как средство оценки результативности и эффективности управления оборотным капиталом организации, как способ прогнозирования будущих финансовых потоков и оценки финансового состояния организации [3].

Управленческий анализ как функциональный компонент выполняет сопутствующую функцию в процессе принятия решений, поскольку, занимая промежуточное положение между обработкой данных и принятием решений, анализ влияет на качество принимаемых управленческих решений. Управленческий анализ формирует аналитическую информацию и осуществляет оценку принимаемого управленческого решения [5].

Налоговый анализ выступает как своеобразный регулятор интересов производства и налогообложения.

Система бюджетирования отражает специфику бизнес-процессов организации и ее деятельности посредством разработки взаимосвязанных планов производственно-финансовой деятельности организации и ее подразделений исходя из поставленных целей функционирования, контроля за выполнением данных планов, использования корректирующих воздействий на отклонения от параметров их исполнения [5].

Налоговое планирование можно определить как планирование хозяйственной деятельности организации для достижения наиболее выгодной налоговой позиции в рамках действующего налогового законодательства. С позиции управления оборотным капиталом налоговое планирование является связующим звеном между различными стадиями общей системы планирования организации, поскольку взаимодействует с такими управленческими структурами как маркетинг, финансы, снабжение и является одним из инструментов улучшения показателей эффективного функционирования организации [4].

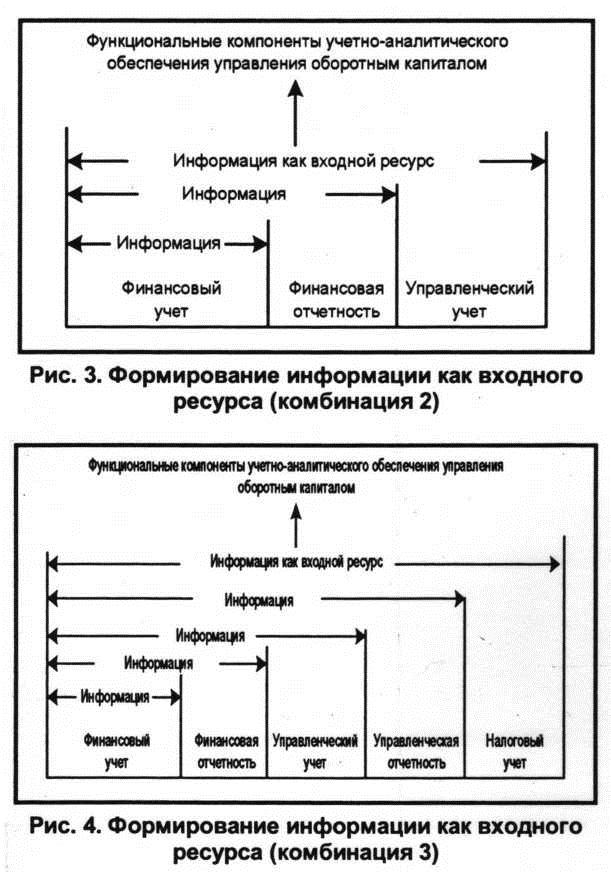

Входящие обеспечивающие компоненты учетно-аналитического обеспечения организацией генерируют информацию как входной ресурс для менеджеров всех уровней управления в необходимых для них форматах. Комбинации формирования информации как входного ресурса многовариантны, что обусловлено содержанием решения управленческой проблемы. В частности, для анализа одной управленческой проблемы достаточно информации бухгалтерского финансового учета и бухгалтерской финансовой отчетности (комбинация 1), для другой - требуется информация бухгалтерского финансового учета, бухгалтерской финансовой отчетности и управленческого учета (комбинация 2), для третьего решения необходимо информация всех входящих компонентов (комбинация 3). Схема формирования информации согласно указанным комбинациям представлена соответственно на рис. 2-4.

Совершенствование учетно-аналитического обеспечения управления оборотным капиталом организации заключается в разработке оценочных индикаторов целевой направленности управления оборотным капиталом и определении их информационного наполнения.

Оценочные индикаторы реализации целевой направленности управления оборотным капиталом организации представляют собой максимально возможный количественный и качественный результат процесса управления оборотным капиталом. На их основании выстраивается стратегия управления оборотным капиталом, оценивается результативность и эффективность управления оборотным капиталом организации. Первоначально необходимо определить оценочные индикаторы результативности управления оборотным капиталом, которые объективно отражают производственный и финансовый потенциал организации и служат основой для разработки оценочных индикаторов эффективности управления оборотным капиталом, характеризующиеся использованием вовлеченных в хозяйственный оборот производственных и финансовых ресурсов. Оценочные индикаторы эффективности управления оборотным капиталом организации являются следствием результативного комплекса операций и процессов в рамках различных видов деятельности организации.

Важность данной группы индикаторов обусловлена тем, что на основании их разрабатываются корректирующие воздействия на достижение оценочных индикаторов целевой направленности управления оборотным капиталом организации, т.е. они позволяют посредством управленческих решений целенаправленного изменения величин заданных оценочных индикаторов результативности достигать целей управления оборотным капиталом.

Оценочные индикаторы эффективности ориентированы на выявление причин отклонений полученных параметров функционирования организации от заданных оценочных индикаторов реализации целевой направленности управления оборотным капиталом. По своему целевому содержанию оценочные индикаторы эффективности управления оборотным капиталом представляют собой систему оценки, позволяющей определить развитие организации в будущем в зависимости от управленческих решений, принимаемых в настоящее время.

Этапы внедрения оценочных индикаторов реализации целевой направленности управления оборотным капиталом в укрупненном варианте можно представить в следующем виде.

- Выбор группы оценочных индикаторов.

- Декомпозиция оценочных индикаторов и их распределение по сегментам деятельности.

- Формализование алгоритма расчета каждого оценочного индикатора.

Выбор группы оценочных индикаторов индивидуален для каждой организации и зависит от ее стратегии в части управления оборотным капиталом. Важное значение имеет распределение оценочных индикаторов реализации целевой направленности управления оборотным капиталом организации по ее сегментам. В результате такого распределения за каждым сегментом управления закрепляется определенный набор оценочных индикаторов, что позволяет в значительной степени увеличить оперативность и гибкость модели управления, четко распределить ответственность между специалистами. Избранная система оценочных индикаторов реализации целевой направленности управления оборотным капиталом должна непрерывно дробиться и укрупняться в зависимости от управленческих потребностей. Декомпозиция оценочных индикаторов результативности и эффективности управления оборотным капиталом, на основе которой стратегии управления, дифференцируясь, доводятся до каждого исполнителя, объективно необходима. Декомпозиция оценочных индикаторов позволяет контролировать процессы деятельности организации по ее сегментам, предупредить возникающие отклонения и их причины, препятствующие достижению целевой направленности управления оборотным капиталом организации. Вследствие этого, утвержденные оценочные индикаторы реализации целевой направленности управления оборотным капиталом организации декомпозируется по видам деятельности и конкретных исполнителей.

Выбор и декомпозиция оценочных индикаторов результативности и эффективности управления оборотным капиталом осуществляется субъектами управления. Руководителям высшего звена необходимо следить за тем, чтобы созданная система оценочных индикаторов соответствовала стратегии организации в части управления оборотным капиталом. Для сохранения ценности системы оценочных индикаторов субъекты управления должны по результатам развития организации включать в нее новые индикаторы, одновременно исключая устаревшие. В зависимости от жизненного цикла организации приоритеты управления оборотным капиталом меняются, и как следствие меняются оценочные индикаторы реализации целевой направленности управления оборотным капиталом.

Система оценочных индикаторов результативности и эффективности управления оборотным капиталом динамична. Вследствие этого внесение изменений и дополнений в оценочные индикаторы какого либо сегмента должно сопровождаться внесением изменений и дополнений в систему оценочных индикаторов других сегментов, что объективно обусловлено взаимозависимостью оценочных индикаторов.

Пример группы оценочных индикаторов реализации целевой направленности управления оборотным капиталом в зависимости от стратегии развития организации представлен в табл. 1.

Таблица 1. Оценочные индикаторы целевой направленности управления оборотным капиталом

| Стратегия | Оценочные индикаторы результативности | Оценочные индикаторы эффективности |

| Стратегия привлечения ресурсов | Расчетная потребность в материальных ресурсах | Коэффициент обеспеченности организации сырьем и материалами. Трудоемкость продукции. Материалоемкость продукции |

| Стратегия сбережения ресурсов | Материальные затраты на производство продукции. Затраты труда | Относительная экономия материалов. Относительная экономия затрат труда |

| Стратегия качества продукции | Количество возвратов реализованной продукции из-за обнаруженных дефектов. Стоимость забракованной в процессе производства продукции. Стоимость дефектной продукции, за которую уплачен штраф | Средний коэффициент сортности. Средневзвешенный балл качества продукции. Коэффициент качества. Уровень штрафных санкций за некачественную продукцию. Доля забракованной продукции |

| Стратегия товародвижения | Объем продаж продукции. Срок выполнения договорных обязательств | Уровень обеспеченности выпуска продукции договорами. Рентабельность продаж. Своевременность поставок продукции |

| Стратегия управления дебиторской задолженностью | Величина дебиторской задолженности. Величина кредиторской задолженности | Период оборачиваемости дебиторской задолженности. Доля сомнительной дебиторской задолженности |

| Стратегия управления затратами | Себестоимость продукции. Структура себестоимости. Величина переменных затрат. Величина постоянных затрат | Рентабельность материальных ресурсов. Материалоотдача. Затраты на 1 руб. продукции. Рентабельность продукции Коэффициент оборачиваемости материальных запасов |

| Стратегия управления финансовыми рисками и обеспечение финансовой устойчивости | Прибыль по ее составляющим. Маржинальный доход. Оборотные активы. Величина налоговых платежей | Продолжительность операционного цикла. Продолжительность финансового цикла. Чистый денежный поток по операционной деятельности. Чистый денежный поток по финансовой деятельности. Рентабельность оборотного капитала. Доходы в расчете на одного сотрудника. Коэффициент обеспеченности оборотных активов собственными средствами Коэффициент оборачиваемости оборотных активов. Продолжительность оборота оборотных активов. Коэффициент задолженности. Коэффициент закрепления средств в обороте. Коэффициент финансовой напряженности. Коэффициент абсолютной ликвидности. Коэффициент текущей ликвидности. Коэффициент общей ликвидности. Коэффициент платежеспособности |

Управленческое воздействие на достижение оценочных индикаторов реализации целевой направленности управления оборотным капиталом организации осуществляется в форме управленческого решения, процесс разработки и реализации которого и составляет процесс управления. Вследствие этого можно утверждать, что оценочные индикаторы реализации целевой направленности управления оборотным капиталом определяют разработку управленческих решений по их достижению. Наиболее масштабной сферой и, как следствие, ответственной, является разработка управленческих решений, ориентированных на достижение оценочных индикаторов реализации целевой направленности управления оборотным капиталом. Знание конкретных ориентиров функционирования организации субъектам управления позволяет определить возможности их достижения посредством разработки конкретных управленческих решений. Объем и содержание управленческих решений так же индивидуален, как и система оценочных индикаторов.

Процесс осуществления управленческих решений по достижению оценочных индикаторов реализации целевой направленности управления оборотным капиталом сопровождается разработкой управленческих решений, позволяющих проводить диагностику степени их достижения. Управленческие решения, позволяющие диагностировать процесс достижения оценочных индикаторов, определяются отклонениями фактических параметров функционирования организации от заданных оценочных индикаторов эффективности управления оборотным капиталом, выступающими определенными эталонами, к которым следует стремиться. Оценочные индикаторы эффективности управления оборотным капиталом, как правило, являются величинами относительными. Вследствие этого для диагностики процесса достижения целевых оценочных индикаторов предлагаем ввести оптимальные оценочные индикаторы эффективности управления оборотным капиталом. Первоначально оптимальные оценочные индикаторы эффективности определяются эмпирическим путем или методом экспертных оценок. Поскольку, как было уже отмечено, оценочные индикаторы эффективности определяются в относительных показателях,* первостепенное значение имеет не математическая точность при их расчете, а динамика. Определив оптимальные оценочные индикаторы эффективности на основе фактических значений первого расчетного периода, далее можно соотносить их с эффективностью следующих временных отрезков. При этом оценочные индикаторы эффективности с лучшими значениями автоматически становятся оптимальными, вытесняя предыдущие индикаторы. Таким образом происходит постоянное повышение уровня эффективности управления оборотным капиталом.

В процессе управления субъекты отслеживают фактические значения полученных оценочных индикаторов эффективности, сравнивают с оптимальным их значением, определяют отклонения и разрабатывают управленческие решения, направленные на выявление причин, вследствие которых произошли данные отклонение. Знание факторов, негативно влияющих на функционирование организации, позволяет субъектам управления разработать управленческие решения, корректирующие управленческий процесс.

Число принятых корректирующих управленческих решений зависит от качества принятых управленческих решений, направленных на достижение оценочных индикаторов реализации целевой направленности управления оборотным капиталом и своевременности диагностики отклонений от оптимальных оценочных индикаторов. В свою очередь качество управленческих решений зависит от качественных характеристик информации для целей управления. Диагностика отклонений от оптимальных оценочных индикаторов также зависит от качественных характеристик информации для целей управления. В предлагаемой схеме учетно-аналитического обеспечения управления оборотным капиталом информация для целей управления отвечает всем ее качественным характеристикам:

- релевантность;

- надежность;

- достоверность;

- сопоставимость;

- полнота;

- действенность;

- оптимальность;

- регулярность.

Доказательство соответствия информации ее качественным характеристикам с практической точки зрения выражается в управленческом воздействии со стороны субъектов управления на формирование определяющих результатов функциональных компонентов и информационных потоков входящих обеспечивающих компонентов учетно-аналитического обеспечения управления оборотным капиталом. Поскольку субъекты управления знают, какая информация им необходима для принятия управленческих решений, они соответственно влияют на ее формирование, размещение, наполнение, актуализацию и использование в качестве ресурса и продукта. Таким образом, организация и содержание функциональных компонентов и информационных потоков входящих обеспечивающих компонентов зависит от содержания оценочных индикаторов реализации целевой направленности управления оборотным капиталом организации и управленческих решений.

Оценочные индикаторы формализуются и распределяются соответственно по функциональным компонентам учетно-аналитического обеспечения управления оборотным капиталом для определения конкретных расчетных значений. В большей своей части оценочные индикаторы результативности рассчитываются в функциональном компоненте бюджетирование. Посредством бюджетирования определяются необходимые финансовые и производственные ресурсы для достижения требуемых результатов деятельности организации.

Оценочные индикаторы эффективности управления оборотным капиталом определяются в зависимости от их целевого содержания в функциональных компонентах финансовый анализ, управленческий анализ, налоговый анализ. Формализация оценочных индикаторов эффективности включает:

- цель;

- текстовую формулировку;

- способ расчета;

- единицу измерения;

- степень обработки оценочного индикатора;

- оптимальное значение,

- источники информации для его определения.

Управленческие решения в большинстве случаев также подлежат формализации. В случае, если управленческое решение трудно формализовать, то методом его декомпозиции можно определить необходимую информацию и соответственно выделить ее источник. Понимание последнего позволяет сформировать информационные запросы к входящим обеспечивающим компонентам учетно-аналитического обеспечения управления оборотным капиталом.

Таким образом, знание информационных потребностей позволяет влиять на построение информационных потоков входящих обеспечивающих компонентов, которые должны ориентироваться на оценочные индикаторы и управленческие решения, т.е. на управление оборотным капиталом организации.

Информационное наполнение оценочных индикаторов целевой направленности управления оборотным капиталом организации определяется методикой их расчета и включает, как правило, оценочные индикаторы результативности деятельности организации, что представлено в табл. 2 (фрагмент).

Таблица 2. Информационное наполнение оценочных индикаторов целевой направленности управления оборотным капиталом организации (фрагмент)

| Информационное наполнение | Условные обозначения |

| Стоимость внеоборотных активов | ВА |

| Стоимость оборотных активов | ОА |

| Дебиторская задолженность | ДЗ |

| Денежные средства | ДС |

| Краткосрочные финансовые вложения | КВФ |

| Собственный капитал | ск |

| Долгосрочные заемные средства | ДЗС |

| Краткосрочные обязательства | ко |

| Выручка от продаж | В пр |

| Прибыль от продаж | П пр |

Матрица соответствия оценочных индикаторов целевой направленности управления оборотным капиталом организации их информационному наполнению представлена в табл. 3 (фрагмент).

Таблица 3. Матрица соответствия оценочных индикаторов их информационному наполнению (фрагмент)

| Индикаторы | ВА | ОА | ДЗ | ДС | КВФ | СК | ДЗС | КО | В пр | П пр |

| Рентабельность продаж продукции | - | - | - | - | - | - | - | - | + | + |

| Коэффициент быстрой ликвидности | - | - | + | + | + | - | - | - | - | - |

| Коэффициент финансовой напряженности | - | - | - | - | - | - | + | + | - | - |

| Коэффициент обеспеченности оборотных активов собственными средствами | + | + | - | - | - | + | - | - | - | - |

| Коэффициент оборачиваемости оборотных активов | - | + | - | - | - | - | - | - | + | - |

| Рентабельность оборотного капитала | - | + | - | - | - | - | - | - | - | + |

Содержательный аспект информационных потоков входящих обеспечивающих компонентов учетно-аналитического обеспечения управления оборотным капиталом организации представляет собой обеспечивающий процесс непрерывного целенаправленного сбора соответственных информативных данных, необходимых для расчета оценочных индикаторов реализации целевой направленности управления оборотным капиталом и подготовки управленческих решений. В данном случае потоки информации будут вертикальными:

- нисходящий поток указаний и требований к формированию учетно-аналитической информации, необходимой для целей управления;

- восходящий поток учетно-аналитической информации как ресурса, готового к использованию для целей управления оборотным капиталом.

В первую очередь необходимо обратиться к возможностям бухгалтерского финансового учета и бухгалтерской финансовой отчетности. Максимально расширив границы бухгалтерского финансового учета и бухгалтерской финансовой отчетности для целей управления оборотным капиталом, необходимо перейти к построению бухгалтерского управленческого учета и управленческой отчетности. Вследствие большого объема в качестве примера приведем вариантность использования учетноаналитической информации входящих обеспечивающих компонентов учетно-аналитического обеспечения управления оборотным капиталом для целей управления организацией по отдельным целевым индикаторам, что представлено в табл. 4.

Таблица 3. Учетно-Аналитическая информация входящих обеспечивающих компонентов учетно-аналитического обеспечения управления оборотным капиталом

При таком подходе к организации информационных потоков входящих обеспечивающих компонентов учетно-аналитического обеспечения информация для целей управления оборотным капиталом будет структурирована таким образом, что ее детализация позволит без ограничений манипулировать информацией как ресурсом для создания оптимальной модели информационного обеспечения процесса управления оборотным капиталом. Кроме того, обеспечивается минимизация степени избыточности данных.

Считаем, что предложенный подход к совершенствованию учетно-аналитического обеспечения управления оборотным капиталом организации в определенной степени расширит теорию и практику управления организацией.

Литература

1. Горбунов И.О. Активы и капитал торговых организаций [Текст] / И.О. Горбунов // Экономика и экологический менеджмент. - 2013. - №1. - С. 79-89.

2. Данилин В.Н. Управление оборотным капиталом пред-приятия в кризисных условиях [Текст] / В.Н. Данилин, Е.И. Данилина // Проблемы современной экономики. - 2010. -№3.- С. 120-123.

3. Кальницкая И.В. Бухгалтерская финансовая учетно-аналитическая система для целей управления организацией [Текст] / И.В. Кальницкая // Международный бухгалтерский учет. - 2013.-№39.-С. 9-17.

4. Кальницкая И.В. Налоговая учетно-аналитическая система для целей управления организацией [Текст] / И.В. Кальницкая // Международный бухгалтерский учет. - 2013. - №42. - С. 44-49.

5. Кальницкая И.В. Управленческая учетно-аналитическая система для целей управления организацией [Текст] / И.В. Кальницкая // Международный бухгалтерский учет. - 2013. - №45. - С. 11-17.

РЕЦЕНЗИЯ

Карпов В.В., д.э.н., проф., директор ФГОБУ ВПО «Финансовый университет при Правительстве РФ», Омский филиал

Актуальность темы обусловлена тем, что вопросы формирования учетно-аналитического обеспечения управления оборотным капиталом являются актуальными для отечественных организаций, поскольку от обеспеченности оборотным капиталом, его структуры и уровня использования во многом зависят эффективность функционирования и финансовая устойчивость организации. Дискуссионность данной проблематики определяет необходимость дальнейшего ее исследования как в теоретическом, так и в практическом аспектах.

Научная новизна и практическая значимость исследования определяется возможностью использования полученных результатов для решения задач повышения результативности и эффективности управления оборотным капиталом организации посредством совершенствования его учетно-аналитического обеспечения. В статье освещены вопросы совершенствования учетно-аналитического обеспечения управления оборотным капиталом организации, заключающиеся в разработке оценочных индикаторов целевой направленности управления оборотным капиталом и определении их информационного наполнения.

В интересах управления оборотным капиталом авторы предлагают стратегию управления оборотным капиталом трансформировать в оценочные индикаторы реализации целевой направленности управления оборотным капиталом. В качестве функциональных компонентов учетноаналитического обеспечения управления оборотным капиталом в статье выделены финансовый анализ, управленческий анализ, бюджетирование, налоговый анализ, налоговое планирование. Входящими обеспечивающими компонентами учетно-аналитического обеспечения управления оборотным капиталом определены бухгалтерский финансовый учет, бухгалтерская финансовая отчетность, бухгалтерский управленческий учет, управленческая отчетность, налоговый учет.

Заключение: рецензируемая статья отвечает требованиям, предъявляемым к научным публикациям, и рекомендуется к публикации.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ