Мониторинг как метод экспресс-анализа финансового состояния организации

Аверина О.И.,

доктор экономических наук,

заведующая кафедрой

экономического анализа и учета,

Мордовский государственный университет

им. Н.П. Огарева

Экономический анализ: теория и практика,

48(351) - 2013

В статье предлагается проведение экспресс- анализа финансового состояния организации на основе мониторинга, осуществляемого с помощью предложенной автором модели.

В условиях модернизации и перевода предприятий на инновационный путь особую важность приобретает развитие реального сектора экономики. Правительство Российской Федерации разрабатывает и реализует пакет государственных мер по поддержке отечественного производителя. В подобных условиях необходимы наиболее рациональные и оправдывающие себя методы однозначной оценки конкурентоспособности отдельных предприятий. При этом особое значение уделяется развитию регионов.

В структуре экономики Республики Мордовия важную роль играет реальный сектор экономики. Системообразующими предприятиями являются производства транспортных средств и оборудования, электрооборудования, электронного и оптического оборудования, машин и оборудования, металлургическое производство и производство готовых металлических изделий, химическое производство. Выпуская продукции на миллионы рублей, эти предприятия обеспечивают заказами десятки других организаций, поступления большей части налогов в бюджет. Кроме того, на этих предприятиях трудится значительная часть населения Саранска, и от их успешного функционирования зависят уровень трудовой занятости населения региона, стабильность социального развития.

Наиболее эффективным элементом контроля за деятельностью предприятий реального сектора экономики служит экспресс-анализ. Чаще всего в экономической литературе экспресс-анализ рекомендуется проводить по финансовым показателям. Данный подход обусловлен тем, что финансовое состояние предприятия рассматривается как результат взаимодействия всех элементов его системы финансовых отношений и определяется совокупностью производственно-хозяйственных факторов. Более того, недостатки менеджмента, несоблюдение нормативной дисциплины становятся причинами изменений в финансовых потоках, которые диагностируются посредством набора финансовых показателей.

Экспресс-анализ формирует общее представление о финансовом состоянии организации, подтвержденное прошлыми фактами ее деятельности и финансовыми отчетами и служит информационной базой для последующего анализа. Оперативная и систематически действующая система экспресс- анализа на уровне региона позволит составить рейтинг организаций, выделить из них находящиеся в зоне особого экономического риска. В качестве одного из ведущих методов экспресс-анализа можно использовать мониторинг - метод научно-практической активности, цель которого состоит в получении и обработке упреждающей информации о состоянии системы и тенденциях ее развития. Эта цель достигается посредством использования некоторых групп явлений, параметров, факторов, входящих в понятийную форму «мониторинговые индикаторы», формирующуюся по критериям комплексности, интегративности отражения результирующего состояния основных причинных взаимодействий в их количественных и качественных взаимосвязях [2].

Мониторинг деятельности организаций имеет не только фискальный, но и предупреждающий, даже стимулирующий характер. Именно такие системы контроля могут рассматриваться как наиболее эффективные. Алгоритм проведения мониторинга предусматривает соответствующее организационное, информационное, методическое и техническое обеспечение.

Организационное обеспечение предполагает использование принципа непрерывности наблюдения за состоянием исследуемого объекта с учетом фактического положения и тенденций развития его потенциала, а также общего развития экономики, политической обстановки и действия других общесистемных факторов. В результате этого обеспечиваются адекватность и максимальная эффективность применяемых мер, соответствие оценок и решений на макро- и микроэкономическом уровнях. Мониторинг должен являться результатом взаимодействия всех заинтересованных служб организации. Осуществление мониторинга предполагает прохождение нескольких этапов:

- идентификация организации - объекта мониторинга;

- формирование системы показателей оценки организации с учетом специфики ее функционирования;

- сбор и подготовка информации, характеризующей состояние объекта мониторинга;

- расчет показателей оценки организации;

- проведение анализа показателей оценки организации;

- выявление (определение) факторов, характеризующих перспективные направления развития организации;

- моделирование и формирование сценариев/стратегий развития организации;

- разработка программы стабилизации организации.

Информационным обеспечением мониторинга, по мнению автора, должна служить открытая и общедоступная информация, содержащаяся в бухгалтерской отчетности предприятия. Привлечение иных источников возможно, хотя и вызовет определенные сложности, связанные с различиями в объеме, характере информации относительно тех или иных организаций. Поэтому привлечение дополнительных источников информации желательно после завершения мониторинга и только по тем организациям, которые отобраны как потенциальные кандидаты либо на получение поддержки со стороны местных органов власти, либо на первоочередную ликвидацию с использованием процедуры банкротства. В обоих случаях привлечение дополнительной информации способно помочь в принятии обоснованных решений.

Что касается проблем формирования и составления бухгалтерской отчетности, то она содержит достаточную и всестороннюю информацию для проведения мониторинга организаций, их взаимоотношений с дебиторами и кредиторами. Накопление бухгалтерских отчетов за ряд лет (кварталов) дает возможность проанализировать деятельность организации в динамике. Кроме того, мониторинг организации на базе ее бухгалтерской отчетности - общепринятая мировая практика. Он позволяет получить аналитические результаты, которые не только пригодны для использования органами местной власти, но и могут служить основой баз данных, открытых для российских и иностранных инвесторов.

Методическое и техническое обеспечение мониторинга является весьма сложной проблемой, которая может быть решена лишь совместными усилиями специалистов в областях различных наук.

Методическое обеспечение представляет собой совокупность формализованных и неформальных методов анализа, методику его проведения, систему показателей, факторов, приемы решения задач. Исследование литературных источников позволило сделать вывод, что в настоящее время существует множество методических подходов к оценке финансового состояния организации.

Существующие подходы, несмотря на свое многообразие, по содержанию не противоречат, а скорее дополняют и обогащают друг друга. Однако более подробное изучение содержания ряда методик (О. В. Ефимовой, Т. Б. Крыловой, А. И. Ковалева, В. В. Ковалева, Н.П. Любушина, А. Д. Шеремета) позволило выявить актуальные проблемы, связанные с отсутствием единства в терминологии, в названиях аналитических коэффициентов, общепринятых оптимальных значений для финансовых показателей, а также с наличием разночтений в правилах расчета, содержательной оценки, значимости.

Действующая в настоящее время нормативная и законодательная база пока не позволяет системно оценить финансовое состояние организации, поскольку направлена на оценку отдельных его составляющих (финансовой устойчивости, платежеспособности и т. д.). В то же время значительное количество показателей, рекомендуемых в ряде нормативных документов, несколько усложняет проведение анализа и снижает его оперативность. Представленные показатели не имеют универсального значения и могут рассматриваться лишь как ориентировочные индикаторы. В этих условиях пользователь информации должен обладать соответствующими навыками, чтобы решить, является ли значение коэффициента удовлетворительным, есть ли вероятность кризисной ситуации. Показатели не являются максимально информативными и не дают комплексной картины устойчивости финансового состояния предприятия. В то же время показатели слишком детализированы, некоторые дублируют друг друга и не позволяют проводить рейтинговую оценку предприятия ни в пространстве, ни во времени.

Это дает большие возможности для принятия субъективных решений при оценке состояния предприятия за определенный период. Между тем все субъекты рыночных отношений заинтересованы именно в однозначной оценке финансового состояния. Получить такую оценку, по мнению автора, возможно, применяя достаточно глубоко-проработанную методику финансового анализа, представляющую собой комплекс аналитических процедур, структурированных в соответствии с целями и задачами анализа, с использованием различных критериев и нормативов для сравнения й принятия управленческих решений. При этом речь идет не столько о количественных методах, сколько о принципиальном подходе, который должен лежать в основе формирования методик анализа финансового состояния в целом. В то же время следует учитывать и тот факт, что попытка создания универсальной методики, которая подошла бы разным сферам экономики, представляется сомнительной уже в силу того, что слишком велики их отличия в балансовых пропорциях.

Эта трудность может быть частично преодолена, во-первых, посредством определения значений показателей за ряд лет с использованием усредненных по временному ряду значений показателей конкретной организации, относящихся к прошлым благоприятным с точки зрения финансового состояния периодам. При этом важно, чтобы содержание финансовой отчетности формировалось на основании последовательного применения выбранных учетных принципов и методов оценки в течение всех анализируемых периодов. Фактически достигнутый уровень предшествующих лет может не быть оптимальным и достаточным для удовлетворения потребностей организации в анализируемом периоде и в последующие годы. Кроме того, необходимо учесть влияние инфляции. Если составляющие коэффициента испытывают практически одинаковое инфляционное воздействие, то искажение незначительное и им можно пренебречь. В других случаях нужна корректировка в связи с изменением соответствующих индексов цен.

Во-вторых, необходимо сопоставление значений показателей организации с финансово стабильными предприятиями одного вида деятельности или средними данными. В связи с этим возникает проблема отбора предприятий по значениям финансовых показателей, среди которых будет произведено сопоставление.

Существует и третий вариант. По мнению А. Д. Шеремета, в качестве базисных величин используются теоретически обоснованные или полученные в результате экспертных опросов величины относительных показателей, характеризующие оптимальные и критические значения с точки зрения устойчивости финансового состояния предприятия [3, с. 250]. Фактически они выполняют роль нормативов для рассчитываемых финансовых коэффициентов.

В зарубежной и российской экономической литературе весьма распространенной является практика разработки некоторого псевдоабсолютного показателя (критерия), с помощью которого можно прогнозировать возможность наступления банкротства предприятия. Подобный критерий вероятности банкротства представляет собой некоторую модель, включающую в себя несколько (2-7) ключевых показателей, характеризующих финансовое состояние предприятия, с определенными весовыми значениями анализа.

Недифференцированный характер нормативных значений показателей, их универсальность и априорное допущение системы критериев некорректны в условиях многообразия видов производственно-хозяйственной деятельности. Распределение значимости коэффициентов зависит от специфики конкретного предприятия и ситуации в регионе. В экономически развитых странах нормативные значения подобных коэффициентов дифференцированы хотя бы по видам деятельности.

При выборе набора показателей для проведения мониторинга автор ориентировался на следующие требования:

- показатели должны быть максимально информативными и давать системную картину финансового состояния организации;

- для всех показателей должны быть указаны числовые нормативы эталонного и порогового уровней.

Таким образом, показатели должны давать возможность проводить мониторинг организации как в пространстве (в сравнении с другими организациями), так и во времени (за ряд периодов). Важно использовать простые и понятные алгоритмы расчета показателей. При этом необходимо учитывать специфику вида деятельности организации, состояние экономической среды, в которой она работает. Также необходимо учитывать и то, что любое заинтересованное положением организации лицо (руководитель, инвестор, кредитор, аудитор и т.д.) не довольствуется простой количественной оценкой показателей. Для пользователя важно знать, приемлемы ли полученные значения, хороши ли они и в какой степени. Кроме того, следует установить логическую связь количественных значений показателей выделенной группы с неким эталонным или пороговым значением.

Принятый в авторском исследовании подход к отбору аналитических показателей базируется на следующих основных положениях.

Во-первых, всякое предприятие в любой момент времени может быть представлено как целенаправленная система. Цель функционирования системы может быть разложена на подцели, достижение которых возложено на соответствующие подсистемы. Все подцели могут быть количественно оценены по степени их значимости для достижения общей цели системы. Вполне очевидно, что ее достижение, формируемое по определенным законам из численных значений подцелей, равняется единице. Другими словами, все системы независимо от их уровня имеют единичные цели.

Во-вторых, любая цель может быть охарактеризована множеством параметров (показателей). Однако чтобы иметь возможность практически описать систему, приходится ограничиться конечным набором показателей, считая его достаточно полно характеризующим систему и признавая, что не учитывая оставшихся показателей, мы теряем часть информации и понижаем точность описания системы.

В-третьих, каждый показатель системы в той или иной степени связан со всеми остальными показателями в их наборе: он имеет непрерывный переход во все другие показатели, т. е. система может быть описана наиболее полно лишь континуумом показателей. Если оцениваемые системы эквифинальны (удовлетворяют одну и ту же потребность), то для определения их экономической стабильности необходимо знать, насколько лучше (хуже) данная система по сравнению с предшествующей или конкурирующей, и насколько стабильно данная система развивается. При этом с формальной точки зрения не имеет значения, к какому иерархическому уровню относятся сравниваемые системы. Выбор конкретных объектов определяется целью исследования. Теоретически возможно привлечение для сравнения систем разных уровней, однако практический интерес представляет сравнение систем лишь одного иерархического уровня.

Мониторинг систем по аналитическим показателям может быть представлен следующими относительно самостоятельными (по постановке, но не по решению) комплексами задач, связанными:

- с формированием наборов показателей, характеризующих системы;

- с определением эталонных и пороговых величин показателей оцениваемых систем;

- с оценкой результатов сопоставления оцениваемых, эталонных и пороговых значений показателей систем;

- с разработкой унифицированной формализованной процедуры сведения оценок к единой (единственной) комплексной оценке систем как целостных образований, т. е. с разработкой формы комплексного критерия.

Как видно, эта проблема является весьма сложной, и она может быть решена лишь путем синтеза усилий специалистов в области конкретных наук. Например, комплекс первых трех задач может быть решен с участием специалистов, хорошо знающих специфику исследуемых предприятий, так как нет и не может быть никаких универсальных наборов показателей, которые одинаково хорошо описывали бы любые системы. Последняя задача относится преимущественно к компетенции специалистов-системотехников.

Было проведено исследование, в результате которого сформирована модель оценки финансового состояния организаций. При ее создании было учтено, что модели, как правило, состоят из различных показателей с некоторыми весами. Была сформирована модель, характеризующая степень финансового состояния организаций на основе экспертного опроса специалистов ряда предприятий реального сектора экономики Республики Мордовия [1]. Оценка компетентности экспертов проводилась на основании объективного и субъективного показателей компетентности. Объективный коэффициент компетентности определялся по материалам, полученным в результате анкетирования. Компетентность рассматривалась в прямой зависимости от занимаемой должности и стажа работы в организации.

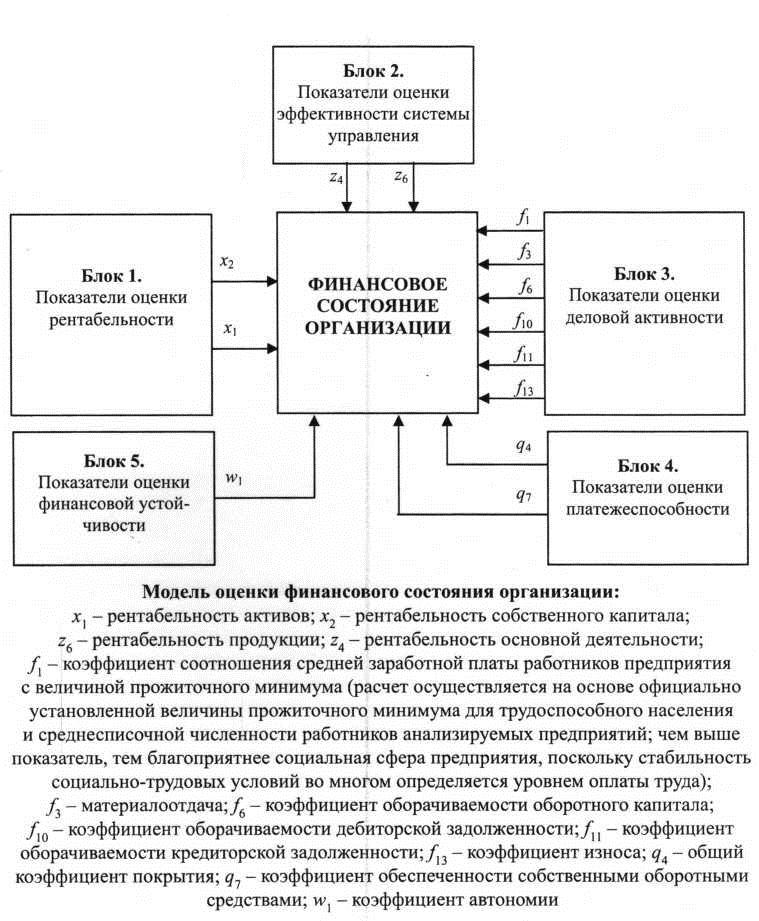

По результатам анкетирования определена группа показателей, которые включены в оценочную систему. Было предложено пять блоков показателей:

- рентабельность работы (7 показателей);

- эффективность системы управления (6 показателей);

- деловая активность (16 показателей);

- платежеспособность (9 показателей);

- финансовая устойчивость (7 показателей).

Затем было осуществлено укрупнение показателей отдельных блоков путем построения для каждого весовой базы. Для этого использовался метод главных компонент (для реализации этой задачи был использован пакет прикладных программ Statistica 5.5). Расчеты производились по 26 организациям Республики Мордовия за 6 лет. В результате были выделены наиболее важные показатели в каждой сформированной компоненте, учитывая, что наиболее значимым является тот, который вносит максимальный вклад в данную компоненту. Определение следующего по важности показателя, не коррелированного с первым, производится по тому же принципу. При этом был взят подход, согласно которому учитывалась необходимость рассмотрения в каждом блоке группы компонент, которые составляют не менее 50% в общей дисперсии. Таким образом, были отобраны показатели, имеющие наибольшие весовые значения в общей; дисперсии по рассматриваемым блокам. На данном этапе состояния и развития организаций реального сектора экономики Республики Мордовия модель оценки финансового состояния состоит из совокупности показателей, представленных на рисунке.

Приведенный перечень показателей удовлетворяет интересам различных пользователей и сформирован на основе практического материала конкретного региона.

Для определения критериев ранжирования показателей модели были выделены наиболее важные уровни сравнения:

- региональное лидерство (показатели, выражающие лучшие значения для ведущих организаций республики);

- пороговый уровень (показатели, выражающие предельно допустимый количественный уровень).

Далее были сформированы эталонные значения показателей предприятия - регионального лидера и пороговые значения показателей (данный подход не является препятствием к проведению анализа, так как значения выявленных показателей - относительные величины и потому сопоставимы для разнородных предприятий) деятельности организаций, принадлежащих к различным видам деятельности (см. таблицу).

Таблица 1. Эталонные и пороговые значения показателей модели оценки устойчивости бизнеса

| Набор аналитических показателей | Эталонное значение | Пороговое значение |

| Рентабельность собственного капитала, % | 21,7 | 6,3 |

| Рентабельность активов, % | 27,7 | 6,0 |

| Рентабельность продукции, % | 41,9 | 12,9 |

| Рентабельность основной деятельности, % | 36,8 | 12,8 |

| Коэффициент соотношения средней заработной платы работников предприятия с величиной прожиточного минимума | 2,68 | 1,00 |

| Материалоотдача, руб./руб. | 2,967 | 2,120 |

| Коэффициент износа, % | 12,7 | 36,4 |

| Коэффициент оборачиваемости дебиторской задолженности | 80,99 | 21,04 |

| Коэффициент оборачиваемостикредиторской задолженности | 9,968 | 4,013 |

| Коэффициент оборачиваемости оборотного капитала | 10,690 | 3,480 |

| Динамичный коэффициент покрытия | 0,855 | 0,259> |

| Коэффициент обеспеченности собственными оборотными средствами | 0,979 | 0,440 |

| Общий коэффициент покрытия | 1,913 | 1,645 |

| Коэффициент автономии | 0,875 | 0,620 |

Применительно к специфике организаций и в соответствии со значениями показателей, величиной их отклонения от пороговых значений состояние организаций можно охарактеризовать как:

- устойчивое - когда аналитические показатели находятся выше пороговых значений и близки к эталонным;

- недостаточно устойчивое - когда показатели приближаются к своим пороговым значениям;

- неустойчивое - когда не достигнуто пороговое значение большинства основных показателей устойчивости;

- критическое - когда все показатели не достигают пороговых значений.

С использованием предложенной методики и данных по восьми организациям Республики Мордовия был проведен их мониторинг. В результате сложилось экспертное заключение о состоянии каждой организации, свидетельствующее, что по итогам 2012 г. три предприятия относятся к категории недостаточно устойчивых, четыре - к устойчивым и одно характеризуется как критическое.

При необходимости каждая из этих характеристик может получить более углубленную дифференциацию посредством анализа отдельных сторон финансового со-стояния организации, осуществляемого стандартными методами. Для примера можно рассмотреть фрагментарный набор не-которых ситуаций, характерных для организаций, приближенных к 3-й и 4-й группам организаций. Информация о недостатках в работе организации может непосредственно присутствовать в бухгалтерской (финансовой) отчетности в явном или завуалированном виде. Явные недостатки имеют место, когда в отчетности присутствуют статьи, которые условно можно под-разделить на две группы: свидетельствующие о крайне неудовлетворительной работе организации в отчетном периоде и сложившейся в результате этого финансовой неустойчивости;

- свидетельствующие об определенных недостатках в работе организации и отрицательно

- сказывающихся на уровне финансовой устойчивости.

К первой группе, безусловно, следует отнести наличие убытков, просроченных кредитов и займов, кредиторской задолженности. Более детально причины убыточной работы можно проанализировать по данным бухгалтерского учета. Наличие просроченной задолженности по кредитам и займам означает, что к моменту составления бухгалтерского баланса организация не могла рассчитаться с предоставленными ей кредитами. Если суммы по названным статьям присутствуют в балансах нескольких отчетных периодов, то это свидетельствует о хронически неудовлетворительной работе организации. Если в предшествующих балансах эти суммы отсутствуют, необходимо выявить причины возникших просроченных задолженностей, оценить возможные последствия и принять адекватные меры к их устранению. Наличие просроченной кредиторской задолженности свидетельствует о серьезных финансовых затруднениях.

Ко второй группе предлагается отнести статьи, непосредственно представленные в бухгалтерском балансе, либо элементы статей, которые могут быть выделены при помощи аналитических рас- шифровок. Об определенных недостатках в работе предприятия можно судить также по некоторым неблагоприятным соотношениям между отдельными статьями. Статьи этой группы могут быть в балансе не только убыточных, но и вполне финансово устойчивых организаций.

Недостатки в работе той или иной организации, отражаемые в скрытом, завуалированном виде в ряде балансовых статей, возможны не только потому, что организация пытается фальсифицировать данные или из-за ошибок в их формировании. Они могут иметь место из-за существующей методики составления баланса, согласно которой многие балансовые статьи - комплексные. В частности, это относится к статье «Дебиторская задолженность», включающей сомнительную задолженность.

Тревожным признаком является повышение относительной доли дебиторской задолженности в активе баланса. Это означает, что организация либо проводит неразумную политику коммерческого кредита по отношению к своим потребителям, либо сами потребители неплатежеспособны. Можно предположить, что рост дебиторской задолженности является результатом новой маркетинговой политики бизнеса и обеспечит в будущем дополнительны! доход. При этом следует иметь в виду, что обратно тенденция отражает негативные моменты взаимодействия организации со своими потребителями Дебиторская задолженность может значительно быстро снизиться по причинам резкого вынужденного сокращения продаж в кредит или ускоренной! расчета с потребителями. За внешними изменениями данных статей могут скрываться неблагоприятная концентрация продаж на слишком малой числе потребителей или узких сегментах рынка банкротство потребителей или сокращение рынка вынуждающие организацию идти на все большие уступки потребителям. Безусловно, отрицательный признак - уменьшение денежных средств на расчетных счетах организации. Однако и резкое их увеличение также свидетельствует о неблагоприятных тенденциях, так как может указывать на неэффективную инвестиционную программу.

Для оценки тенденций симптоматичных признаков можно использовать данные о запасах сырья и материалов, готовой продукции, связывании средств в незавершенном производстве. И в этом случае обращает на себя внимание не только резкое увеличение запасов, которое нередко означает затоваривание, но и резкое их снижение, означающее, как правило, сбои, неритмичность и неравномерность производства и снабжения, имеющие следствием невыполнение обязательств по взаимным поставкам.

Со стороны пассива баланса тревожными симптомами финансовой неустойчивости могут быть увеличение задолженности предприятия своим поставщикам и покупателям, старение кредиторских счетов, явная замена дебиторской задолженности кредиторской. Более подробный анализ поможет выявить и оценить экономические последствия неблагоприятного изменения политики кредитов по отношению к организации со стороны отдельных кредиторов и поставщиков. Разумеется, поводом для беспокойства должно быть увеличение задолженности служащим, акционерам, финансовым организациям. Любые заметные изменения (особенно значительные) в статьях баланса должны вызвать вопросы у акционеров и кредиторов организации, так как никогда нельзя сказать заранее, какие изменения являются благоприятными, а какие - нет.

Статьи отчета о финансовых результатах также являются носителями предупредительных сигналов. Должно настораживать снижение объемов реализации, но подозрителен и ее быстрый рост, который может быть следствием новой маркетинговой политики или увеличения долговых обязательств, повышения напряженности с наличностью (за счет роста дебиторской задолженности). Безусловно, настораживающие признаки неблагополучия - увеличение коммерческих, управленческих расходов и снижение величины предельной прибыли (когда рост прибыли отстает относительно роста выручки от продажи товаров (продукции, работ, услуг).

Литература

Мониторинг является одним из эффективных аналитических инструментов, позволяющих оперативно оценить состояние территориального или отраслевого сегмента рынка в разрезе отдельных действующих на нем компаний или целого региона.

1. Аверина О.И. Антикризисный менеджмент: теория и методология экономического анализа. Саранск: МГУ им. Н.П. Огарева, 2004. 244 с.

2. Хорев А.И., Воронин В.П., Овчинникова Т.И., Гоз О.М. Мониторинговый анализ как информационная основа социально-экономического управления предприятием (на примере Воронежской области) // Менеджмент в России и за рубежом. 2002. № 3. С. 39-47.

3. Шеремет А.Д. Теория экономического анализа: учебник. М.: ИНФРА-М, 2009. 367 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ