Роль местных налогов и сборов в формировании местных бюджетов Российской Федерации

Солодовникова Ульяна Николаевна

Доцент, ФГБОУ ВО «Югорский государственный университет» г. Ханты-Мансийск

Мищенко Алина Владимировна

Студентка, ФГБОУ ВО «Югорский государственный университет»

г. Ханты-Мансийск

Евразийский Союз Ученых

№5-3 (50) 2018

Аннотация

Цель данной статьи исследовать местные налоги и сборы в Российской Федерации. Методом исследования является анализ динамики поступления местных налогов и сборов в местные бюджеты Российской Федерации. Выводом анализа является рекомендации по решению проблем формирования доходов в местные бюджеты.

Налогообложение является одним из основных экономических рычагов, с помощью которых государство оказывает воздействие на национальную экономику. Налоговая система необходима для обеспечения общественных потребностей финансовыми ресурсами, которые нужны органам власти и управления для обеспечения внешней и внутренней государственной безопасности, поддержания наиболее важных отраслей экономики, реализации социальной политики и т.п.

Практика образования экономической базы муниципального управления в России показывает, что в доходной части муниципальных бюджетов очень незначительна доля местных налогов. Местные налоги при этом фактически должны выполнять регулирующую, стимулирующую и фискальную функции.

В настоящее время местными налогами и сборами в Российской Федерации признаются:[1]

- налог на имущество физических лиц;

- земельный налог;

- торговый сбор.

Местные налоги и сборы в большей степени должны обеспечивать местный бюджет города в сравнении с другими доходами городов субъектов Российской Федерации.[2, с.285]

Как свидетельствует зарубежная практика местного налогообложения, финансовая обеспеченность муниципальных образований обусловлена не количеством местных налогов, но их экономической значимостью, привязкой к налоговой базе с учетом результатов хозяйственной деятельности на территории муниципального образования. В условиях России настоящее правовое регулирование налоговых и бюджетных процессов такой привязки не предусматривает. В качестве основных показателей фискального значения местных налогов в доходной части бюджетов муниципальных образований в РФ рассмотрим долю местных налогов в доходах местных бюджетов.

Органы местного самоуправления зачастую обладают небольшим набором налоговых инструментов и таким же объемом доходных полномочий для обеспечения возложенных на них задач и функций. Вследствие чего местные бюджеты находятся в постоянном поиске доходных источников, повышают собираемость действующих налогов.

В Российской Федерации в начале 90-х годов сформировалась кооперативная форма бюджетного федерализма и ее отличительными особенностями стали большой объем перераспределяемых через федеральный бюджет финансовых ресурсов. В соответствии с положениями НК РФ, сложившейся практикой значительная часть федеральных налогов и сборов поступает в федеральный бюджет Российской Федерации (таблица 1).

Таблица 1. Динамика доходов бюджетов бюджетной системы РФ в 2012-2016 гг., млрд.руб.

| Показатель | 2012 г. | 2013 г. | 2014 г. | 2015 г. | 2016 г. |

| Бюджет РФ (консолидированный) с учетом бюджетов государственных внебюджетных фондов, в том числе: | 23435,1 | 24442,7 | 26766,1 | 26922,0 | 28181,5 |

| федеральный бюджет РФ | 12855,5 | 13019,9 | 14496,9 | 13659,2 | 13460,0 |

| консолидированные бюджеты субъектов РФ, в том числе: | 8064,5 | 8165,1 | 8905,5 | 9308,2 | 9923,8 |

| местные бюджеты | 3138,4 | 3386,7 | 3508,7 | 3497,1 | 3645,1 |

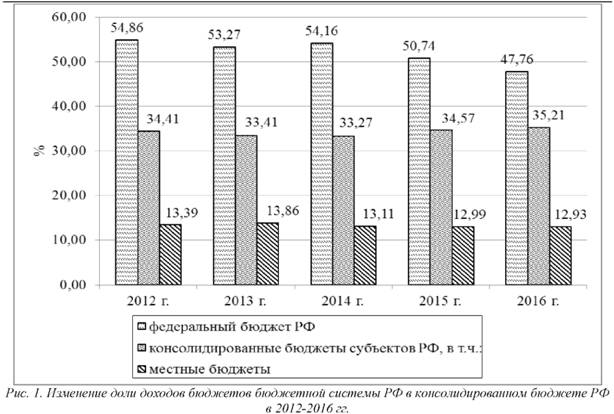

По данным таблицы 1 рассчитаны показатели доли доходов бюджетов бюджетной системы РФ в консолидированном бюджете РФ (рисунок 1).

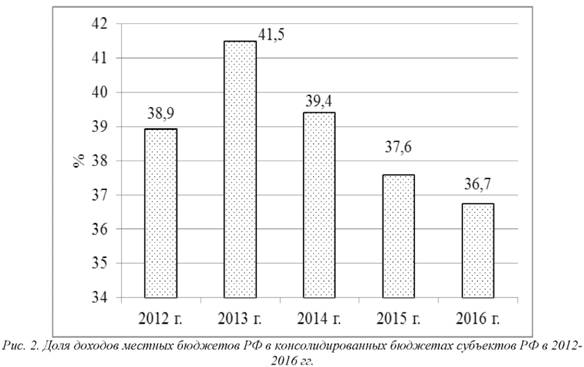

Таким образом, доля доходов местных бюджетов РФ за 2012 - 2016 гг. имеет тенденцию снижения - с 13,39% в 2012 г. до 12,93% в 2016 г. Если рассматривать показатель доли доходов местных бюджетов РФ в консолидированных бюджетах субъектов РФ, то можно заметить явную тенденцию снижения данного показателя (рисунок 2).

В консолидированных бюджетах субъектов РФ доля доходов местных бюджетов сократилась с 41,5% в 2013 г. до 36,7% в 2016 г. В абсолютном выражении наблюдается общая тенденция роста показателя в среднем на 3,8% в год. Отсюда следует, что в консолидированных бюджетах субъектов РФ преобладают бюджеты субъектов РФ, а местные бюджеты занимают лишь малую часть.

Ежегодно проводимое Минфином РФ сопоставление результатов мониторинга местных бюджетов, позволяет сделать вывод о преобладании в доходах местных бюджетов межбюджетных трансфертов (в 2014 г. - 63,8%) (таблица 2).

Таблица 2. Динамика структуры и состава доходов местных бюджетов РФ в 2012-2016 гг.

| Показатель | 2012 г. | 2013 г. | 2014 г. | 2015 г. | 2016 г. | |||||

| млрд. руб. | % | млрд. руб. | % | млрд. руб. | % | млрд. руб. | % | млрд. руб. | % | |

| Доходы местных бюджетов, в т.ч.: | 3 138,4 | 100 | 3 386,7 | 100 | 3 508,7 | 100 | 3 497,1 | 100 | 3 645,1 | 100 |

| межбюджетные трансферты | 1 938,6 | 61,8 | 2069 | 61,1 | 2 238,0 | 63,8 | 2 218,7 | 63,4 | 2 314,0 | 63,5 |

| налоговые доходы | 935,8 | 29,8 | 1 042,7 | 30,8 | 969,3 | 27,6 | 999,3 | 28,6 | 1 053,6 | 28,9 |

| неналоговые доходы | 264,0 | 8,4 | 275 | 8,1 | 301,4 | 8,6 | 279,1 | 8 | 277,5 | 7,6 |

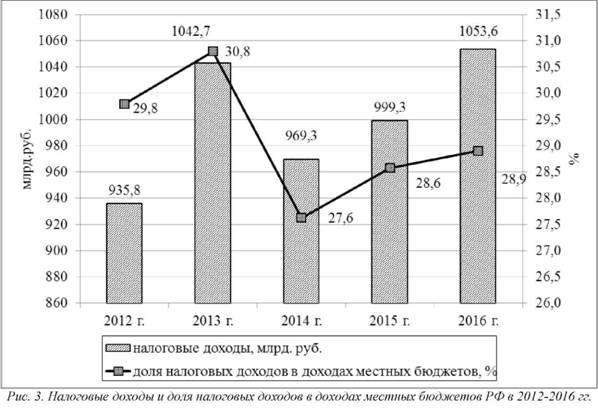

Графически изменение суммы налоговых доходов и доли налоговых доходов в доходах местных бюджетах РФ представлено на рис. 3.

Значительный рост налоговых поступлений в 2013 г. вызван перераспределением налога на доходы физических лиц (НДФЛ), являющегося главным бюджетообразующим налогом. Доля НДФЛ в налоговых доходах местных бюджетов в 2013 г. составил 69,9% или в абсолютном выражении 729,0 млрд. руб. (2012 г. - 656,7 млрд.руб. или 70,2%).

Субъекты РФ согласно п. 3 ст. 58 БК РФ в 2013 году должны были направить в местные бюджеты дополнительные или (и) единые нормативы отчислений от НДФЛ, предусматриваются зачисления в местные бюджеты не меньше 20% налоговых доходов консолидированного бюджета субъекта РФ по налогу. Поступления НДФЛ в местные бюджеты в 2013 году при исполнении рассматриваемой нормы БК РФ составили 352,2 млрд. руб. или 48,3% общей суммы поступления НДФЛ.

В 2014 г. значительное снижение суммы налоговых доходов объясняется перераспределением нормативов отчислений от НДФЛ между бюджетами субъектов РФ и муниципальных образований. При ранее установленном соотношении 60% и 40%, новое, установленное в 2014 г. - 70% и 30%, что связано с передачей финансового обеспечения образовательного процесса в сфере дошкольного образования на региональный уровень, а также в связи сокращением объемов субсидий и дотаций.

Представленные данные демонстрируют увеличение в абсолютной сумме налоговых доходов местных бюджетов за 2014-2016 гг. при тенденции увеличения их доли с 27,6% в 2014 г. до 28,9% в 2016 г.

По официальным данным в 2016 г. совокупная сумма доходов, поступивших в местные бюджеты, составила 3 645,1 млрд. руб. Полученная сумма выше суммы доходов местных бюджетов 2015 г. 148 млрд. руб. или на 4,2%.

Для муниципальных образований собственные доходы бюджетов являются средствами решения проблем и вопросов местного значения. Эти доходы увеличились в 2016 г. относительно уровня 2015 г. на 4,1 % или на 93,6 млрд. руб. в связи с ростом объемов межбюджетных трансфертов из бюджетов других уровней (на 4,2%) и роста налоговых доходов (на 5,4%). Одним из факторов роста собственных доходов местных бюджетов был переход на оценку недвижимого имущества по кадастровой стоимости. В 2016 г. собственные доходы местных бюджетов составили 2 352,0 млрд.руб.

В общей сумме, поступивших в 2016 г. собственных доходов в местных бюджетах неналоговые и налоговые доходы составили 56,6 %, межбюджетные трансферты и другие безвозмездные поступления - 43,4 %.

Налоговые доходы местных бюджетов в 2016 году были исполнены в сумме 1053,6 млрд. руб., и их рост к первоначальному плану составил 6,2%.

Налоговые доходы в сумме собственных доходов местных бюджетов РФ в 2016 году составили 44,8% (на 0,6% больше 2015 г.).

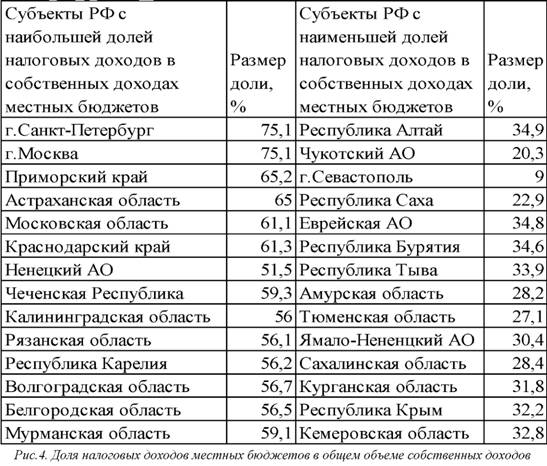

В 41 субъекте РФ отражающий долю налоговых доходов в собственных доходах местных бюджетов показатель превысил общероссийский, а в других 44 субъектах РФ - значение показателя ниже. Минимальные и максимальные значения доли налоговых доходов местных бюджетов в общем объеме собственных доходов в разрезе субъектов РФ приведены на рисунке 4.

Динамика структуры и состава налоговых доходов местных бюджетов в РФ в 2012 - 2016 гг. показана в таблице 4.

Таблица 4. Динамика структуры и состава налоговых доходов местных бюджетов в РФ в 2012-2016 гг.

| Показатель | 2012 г. | 2013 г. | 2014 г. | 2015 г. | 2016 г. | |||||

| млрд.руб. | % | млрд.руб. | % | млрд. руб. | % | млрд. руб. | % | млрд. руб. | % | |

| Налоговые доходы, в т.ч.: | 935,8 | 100 | 1042,7 | 100 | 969,3 | 100 | 999,3 | 100 | 1053,6 | 100 |

| НДФЛ | 656,7 | 70,2 | 729 | 69,9 | 615,8 | 63,5 | 617,1 | 61,8 | 660,5 | 62,7 |

| земельный налог | 124,9 | 13,4 | 137,8 | 13,2 | 155,3 | 16,0 | 163,8 | 16,4 | 156,4 | 14,8 |

| НИФЛ | 15,8 | 1,7 | 19,8 | 1,9 | 23,2 | 2,4 | 25,7 | 2,6 | 28,9 | 2,7 |

| налог на вмененный доход | 76,9 | 8,2 | 72,8 | 7 | 75,2 | 7,8 | 77 | 7,7 | 72,8 | 6,9 |

| единый сельскохозяйственный налог | 3,3 | 0,4 | 4 | 0,4 | 4,7 | 0,5 | 7,4 | 0,7 | 11,3 | 1,1 |

| акцизы на нефтепродукты | - | - | - | - | 24,7 | 2,5 | 27,8 | 2,8 | 39,7 | 3,8 |

| налог по патенту | - | - | - | - | 2,3 | 0,2 | 3,4 | 0,3 | 4,5 | 0,4 |

| прочие | 58,2 | 6,2 | 79,3 | 7,6 | 68,1 | 7,0 | 77,1 | 7,7 | 79,5 | 7,5 |

Доля отчислений от федерального НДФЛ в местных бюджетах составляет больше 60 %.

Для местных бюджетов в 2016 г. главным бюджетообразующим налогом является также НДФЛ, который составил 660,5 млрд.руб. В 2016 г. доля НДФЛ в налоговых доходах местных бюджетов составила 62,1 % с ростом на 43,4 млрд.руб. или на 7 % к 2015 г.

Сравнительно с 2015 г. произошло снижение поступлений от местных налогов со 189,5 до 185,3 млрд. руб. или на 2,2 %, а также их доли в налоговых доходах местных бюджетов до 17,6 %.

Основной причиной является снижение на 7,4 млрд.руб. или на 4,5% объема поступившего в 2016 г. в местные бюджеты земельного налога - до уровня 156,4 млрд. руб., в связи с ростом задолженности из-за несвоевременной уплаты налога.

Для поступлений от земельного налога в налоговых доходах уменьшился до 14,8%, а от НИФЛ увеличился до 2,7 %.

Одним из факторов увеличения по отношению к уровню 2015 г. объема НИФЛ является применение с 1 января 2015 г. в 29 субъектах Российской Федерации порядка определения налоговой базы по НИФЛ исходя из кадастровой стоимости объектов налогообложения, поступления от которого зачислялись в местные бюджеты в 2016 г. С 1 января 2016 г. количество таких субъектов РФ увеличилось еще на 20 регионов. Соответственно за налоговый период 2016 г. указанный налог поступил в местные бюджеты в 2017 году.

Чтобы оценить весь уровень значимости налоговых доходов (которые включают поступления от местных налогов), далее приведены данные по расходам местных бюджетов РФ в 2012 - 2016 гг. (таблица 5).

Таблица 5. Динамика расходов местных бюджетов РФ в 2012-2016 гг., млрд. руб.

| Показатель | 2012 г. | 2013 г. | 2014 г. | 2015 г. | 2016 г. |

| Расходы, в т.ч.: | 3 165,9 | 3 428,9 | 3 563,4 | 3 560,4 | 3 655,1 |

| образование | 1 310,5 | 1 570,3 | 1 677,8 | 1 714,7 | 1 760,4 |

| жилищно-коммунальное хозяйство | 475,7 | 481,1 | 504,2 | 461,5 | 459,8 |

| управление | 285,6 | 307,2 | 321,2 | 334,2 | 338,2 |

| социальная политика | 275,7 | 307,2 | 321,2 | 291,2 | 293,8 |

| культура и кинематография | 143,4 | 162,4 | 186,7 | 188,4 | 195 |

| спорт и здравоохранение | 170,5 | 118,7 | 95,9 | 81,1 | 74,7 |

| прочие расходы | 504,5 | 481,9 | 456,4 | 489,3 | 533,2 |

Таким образом, 9% совокупной величины расходов из года в год приходится на управление, а аккумулируемые в местные бюджеты налоговые доходы не обеспечивают выполнение функций в сфере образования. За счет прямых налогов формируется основная часть доходов местных бюджетов в Российской Федерации, а доля местных налогов занимает незначительное место в бюджете, что не в полной мере обеспечивает выполнение задач и функций муниципального образования.

В связи с этим на местном уровне выполнение регулирующего воздействия налоговых инструментов становится невозможным. Проблемы, связанные с формированием доходной части местных бюджетов, можно решить с помощью установленных нормативов отчислений от федеральных и региональных налогов органами власти субъектов РФ. Данные меры предоставят возможность для стимулирования местных органов власти увеличить налоговую базу по распределяемым налогам.

Список литературы

1. "Налоговый кодекс Российской Федерации (часть первая)" от 31.07.1998 N 146-ФЗ (ред. от 19.02.2018)

2. Базилевич, О.И. Налоги и налогообложение. Практикум: Учебное пособие / О.И. Базилевич, А.З. Дадашев. - М.: Вузовский учебник, ИНФРА-М, 2015. - 285 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ