Развитие социальной инфраструктуры актуарных пенсионных расчетов в регионе

О.А. Доничев,

доктор экономических наук, профессор,

заведующий кафедрой экономики

и управления инвестициями и инновациями

А.В. Новикова, аспирант кафедры экономики

и управления инвестициями и инновациями

Владимирский государственный университет

имени А.Г. и Н.Г. Столетовых

Региональная экономика: теория и практика

№27 2012

В статье рассмотрены проблемы развития пенсионной системы страны и регионов на длительную перспективу. Подчеркнуто наличие дефицита источников дальнейшего финансирования пенсионных расходов, которые могут быть восполнены за счет развития накопительной составляющей обязательного пенсионного страхования. Отмечено, что принятие сложных социально-экономических решений пенсионного финансирования в условиях высокой неопределенности и большого объема разноплановой информации требует внедрения в регионах системы актуарных расчетов, развития соответствующей социальной инфраструктуры и активного участия в процессах региональных органов власти.

Инновационное развитие российской экономики, обозначенное в качестве важнейшей задачи государственной социально-экономической политики, ставит своей целью обеспечение высокого уровня производства валового внутреннего продукта, а также выпуска необходимых товаров для жителей на территории России и соответствующее повышение уровня и качества жизни населения. Следует отметить, что для решения этой задачи необходима реализация множества важнейших условий:

- сохранение имеющихся и развитие новых высокотехнологичных производств;

- создание принципиально новой, более эффективной структуры экономики;

- повышение степени ее энергоэффективности и ресурсосбережения;

- целый ряд других.

Но главный акцент делается на создание кадрового или человеческого резерва, отвечающего по своему уровню образования, развития и подготовки требованиям инновационного общества. Однако эта проблема имеет и другую сторону — пенсионное обеспечение выбывающей из трудового процесса по возрасту или другим причинам значительной части населения страны, которое до настоящего времени в большей мере обеспечивается за счет федерального бюджета, в результате чего нагрузка на него постоянно возрастает.

Несмотря на то, что в России принят курс на всеобщее обязательное пенсионное обеспечение на основе страховых принципов, реализация страховой стратегии развития пенсионной системы как в накопительной, так и распределительной составляющих происходит достаточно медленно. По мнению директора департамента стратегического планирования и актуарных расчетов Пенсионного фонда РФ А. Соловьева [11], текущее (после пенсионной реформы 2002—2010 гг.) состояние системы обязательного пенсионного страхования характеризуется тремя основными проблемами:

- сохранение дефицита страховой пенсионной системы (в 2010 г. — 1,3 трлн руб., в 2020 г. — 2,5 трлн руб.);

- негативная тенденция снижения так называемого коэффициента замещения трудовой пенсии по старости утраченного заработка (в 2000 г. — 34 %, в 2008 г. — 26 %, в 2010 г. — 39 %, в 2020 г. — 28 %);

- растущие финансовые потребности на поддержание минимальных пенсионных гарантий.

При этом перечисленные проблемы, исходя из мирового опыта, обобщенно зависят от двух факторов:

- низкого пенсионного возраста;

- слабого развития накопительных форм пенсионного страхования.

Поэтому в утвержденной Правительством РФ стратегии реформирования пенсионной системы на страховых принципах обозначены главные задачи:

- долгосрочная финансовая обеспеченность страховых пенсионных обязательств по всем видам трудовых пенсий;

- эквивалентность (актуарное соответствие) государственных пенсионных обязательств накопленным (страховым) пенсионным правам застрахованных граждан;

- государственная гарантия минимального уровня материального обеспечения пенсионеров.

Реализация этих мер тем более актуальна, что сложившееся исходное финансовое положение страховой части отечественной пенсионной системы выглядит следующим образом: в 2011 г. дефицит ПФР составлял 0,99 трлн руб., или 1,9 % ВВП России. В долгосрочной перспективе при сохранении существующих норм пенсионного законодательства его доля будет колебаться в пределах 1,8—2,0 % ВВП. Суммарный объем трансфертов федерального бюджета ПФР в 2011 г. составляет свыше 2,5 трлн руб. [12].

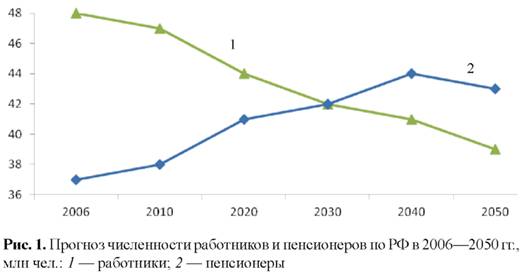

Но главная угроза устойчивости пенсионной системы России, как и во многих других странах, связана с неблагоприятными демографическими тенденциями. Ожидаемая численность населения к концу 2020 г. снизится до 112 млн чел., т.е. на 21 % по отношению к 2006 г. Доля населения пенсионного возраста увеличится в полтора раза: с 20,4 % в 2006 г. до 31 %—в 2050 г. В то время как доля населения трудоспособного возраста значительно сократится — до 50,8 % в 2050 г. Соотношение численности лиц пенсионного и трудоспособного возраста повысится до 61 % к концу указанного периода [3].

По прогнозу Министерства экономического развития РФ, количество лиц, работающих по найму, снизится с 48,5 млн чел. в 2010 г. до 39,1 млн чел. в 2050 г. А численность получателей трудовой пенсии, напротив, за этот же период увеличится с 37,3 до 51,7 млн чел.

Таким образом, демографическая нагрузка на работающих лиц возрастет с 0,77 до 1,32 чел., или в 1,7 раза (рис. 1) [10].

В то же время принятые Правительством РФ меры уже начали приносить определенные результаты. После реформы 2010 г. средняя пенсия выросла в реальном выражении на 35 % и достигла 35 % от средней зарплаты (по сравнению с 28 % в 2009 г. и 25 % — в 2008 г.). Но приблизиться к решению фундаментальной проблемы — долгосрочной финансовой устойчивости пенсионной системы пока не удалось.

Между тем проблема стоит очень серьезно: ресурсы, управляемые в рамках пенсионной системы, приближаются к 10 % ВВП, а их потенциальный дефицит в перспективе сопоставим с этой величиной, что может полностью подорвать устойчивость бюджетной системы.

Действующая в настоящее время пенсионная система в рамках новой структуры трудовых пенсий включает три составляющие:

- базовая (распределительная);

- страховая;

- накопительная.

Они имеют свои правила и принципы формирования, предусматривающие включение в состав пенсионных систем нескольких дополняющих друг друга частей (компонент).

Следует добавить, что в большинстве развитых стран и стран с формирующимся рынком используется несколько видов составляющих пенсий. Однако удельные веса компонент существенно варьируются по странам.

В Австрии и Нидерландах ведущую роль играют обязательные накопительные компоненты — на них приходится примерно 2/3 выплат.

В США, Великобритании и Ирландии более половины выплат обеспечивается за счет добровольных страховых схем.

Добровольное корпоративное страхование и программа добровольных пенсионных накоплений работников, софинансируемых государством, запущены и в России в 2009 г. [4].

Необходимо подчеркнуть, что действующую в настоящее время в РФ пенсионную систему условно можно подразделить на три уровня.

На первом уровне, представляющем солидарную пенсионную систему страны, центральное место отведено Пенсионному фонду России (ПФР). Он аккумулирует пенсионные взносы населения и выплачивает пенсии.

Второй уровень образуют пенсионные накопления (ПН) — средства, сформированные в рамках обязательного пенсионного страхования (ОПС) граждан за счет обязательных взносов с зарплаты.

На третьем уровне находятся пенсионные резервы (ПР) — это средства в НПФ (негосударственных пенсионных фондах), сформированные за счет добровольных взносов физических лиц или их работодателей.

На этом же уровне находится и государственная программа софинансирования пенсий. Для стимулирования взносов государство ввело налоговые льготы и для работника, и для работодателя.

При этом к середине 2011 г. общий объем пенсионных активов превысил 2 трлн руб. Резервы НПФ составляли 644 млрд руб., пенсионные накопления в НПФ и частных УК достигли 328 млрд руб., а накопления во Внешэкономбанке приблизились к 1,1 трлн руб. [2].

В связи с этим хотелось бы остановиться на роли в решении пенсионных задач негосударственных пенсионных фондов (НПФ) и работающих с ними частных управляющих компаний (УК). Когда они создавались, с ними связывались большие надежды по решению финансовых задач пенсионной системы.

По сложившейся практике считается, что преимуществом негосударственных фондов является размер инвестиционного дохода. Эффективность управления пенсионными накоплениями в негосударственном фонде выше, чем в государственном. Кроме того, деятельность негосударственного пенсионного фонда абсолютно прозрачна. Отношения между клиентом и негосударственным фондом скреплены договором, т.е. документально закреплены условия и ответственность. При этом государство регулирует правовые стороны их деятельности и контролирует ее в рамках инспекции негосударственных пенсионных фондов [1].

Однако ныне направленные в ПФР накопления во Внешэкономбанке инвестируются в государственные ценные бумаги, а УК в интересах НПФ инвестируют накопления и резервы почти исключительно в акции и облигации российских компаний, торгующиеся на ММВБ, а также депозиты российских банков. В то же время пенсионные фонды в развитых странах около 20 % своих активов вкладывают в хедж-фонды, фонды прямых инвестиций, венчурные проекты, недвижимость, сырьевые товары и т.д.

Поэтому законодательство, учетные схемы и отсутствие опыта работы с инструментами за пределами ММВБ ограничивают диверсификацию НПФ [2].

Между тем расширение возможностей для диверсификации позволило бы УК и НПФ не только заработать на продуктах с высокой добавленной стоимостью, но и дать будущим пенсионерам возможность сократить риск снижения доходности.

Итак, проблема финансирования расходов пенсионной системы России остается нерешенной, особенно с учетом долголетней перспективы. Это означает, что должны приниматься соответствующие меры, позволяющие не только управлять формирующимися пенсионными активами, но и обеспечивать возрастающие пенсионные расходы.

По-видимому, в настоящее время назрела острая необходимость в новых, еще более гибких формах и механизмах как обязательного, так и добровольного пенсионного страхования, позволяющих плательщикам пенсионных взносов активно формировать свою собственную «инвестиционную стратегию». Параллельно с этим должна решаться проблема систематического повышения «финансовой грамотности» будущих пенсионеров на основе прозрачного, эффективного и конкурентоспособного развития всей пенсионной системы России [6].

Более того, необходимо откровенно говорить будущим пенсионерам об экономической ситуации не только в России, но и в мире, которая будет складываться таким образом, что государственная пенсионная система не сможет им обеспечить даже текущий уровень замещения доходов на пенсии. Это значит, что следует мотивировать граждан самостоятельно заботиться о своей будущей пенсии.

При этом все большее внимание в этой сфере уделяется системе актуарных пенсионных расчетов. Это вполне обоснованно, поскольку пенсионная реформа способна оказать большее влияние на жизнь подавляющей части населения страны, чем любой другой проект, рассматриваемый ныне в высших государственных органах страны. Поэтому на основании актуарных методов производится оценка состояния дел в этой сфере, вырабатываются соответствующие рекомендации.

Актуарные технологии в ПФР являются для нашей страны инновационными, поскольку до 2002 г. вообще отсутствовала необходимость в экономической оценке государственных пенсионных обязательств и прогнозировании их влияния на финансовую устойчивость пенсионной системы в будущем, выявлении их взаимосвязи с накопленными пенсионными правами застрахованных лиц [8].

В актуарной практике Запада под актуарным методом финансирования (funding method, actuarial cost method) понимают бюджетный план формирования накоплений пенсионного фонда или принципиальную схему взносов, предназначенных для финансирования пенсий.

Метод финансирования определяет план внесения платежей и создания резервов. Деньги будущих пенсионеров могут работать, принося инвестиционный доход достаточно долгий срок. Методы финансирования описывают не только план такого формирования, но и предусматривают механизмы его более или менее «автоматической корректировки» в случае отклонений за счет каких-либо колебаний. Эти колебания могут быть вызваны:

- инфляцией;

- падением инвестиционной доходности и стоимости активов;

- ростом зарплат и смертности и т.п. [15].

В целом актуарные расчеты построены на основе экономико-математических методов и позволяют проводить оценивание пенсионных систем с позиции определения достаточности размера страхового тарифа и объема накопленных резервов для обеспечения обязательств системы по выплате пенсий. Методология актуарных расчетов базируется на использовании теории вероятностей (закона больших чисел) и демографии, а также долгосрочных финансовых исчислений. В то же время к важнейшим факторам, влияющим на объективность этих расчетов, относятся общая численность и структура пенсионеров, которые в свою очередь зависят от возрастного состава населения, установленного законом возраста выхода на пенсию и категорий населения, подлежащих страхованию в рамках пенсионной системы [14].

Сокращение доходных источников бюджета ПФР в действующей пенсионной системе уже ведет к увеличению масштабов проблемы, связанной с конституционной гарантией сохранения пенсионных прав застрахованных лиц, которые отражаются в показателе «коэффициент замещения»: в долгосрочной перспективе (к 2050 г.) этот показатель снизится до 3,5 % (в 2009 г. — 25,6 %) [9].

В отношении активизации роли региональных органов власти в деле развития страховых методов пенсионного обеспечения рекомендации можно будет высказать после анализа функционирования региональной социальной инфраструктуры, который будет проводиться на примере Владимирской области (как типичного региона Центрального федерального округа). В связи с этим сначала следует выделить основные проблемы развития актуарных методов оценивания финансового состояния пенсионной системы в регионе:

- теоретическая проблема, связанная с внедрением накопительной составляющей пенсионной системы;

- проблема разработки методики оценки финансового состояния ПФР с учетом внедрения профессиональных пенсионных систем;

- информационная проблема, вызванная недостатками имеющейся статистической отчетности.

Кроме того, в настоящее время в связи с проведением реформы становится очень важным вопрос профессионального управления средствами накопительной составляющей. Несмотря на то, что сам ПФР не будет принимать непосредственного участия в инвестировании средств, для адекватного оценивания финансового состояния пенсионной системы необходимо преодолеть проблемы разработки специальной модели оптимизации инвестиционного портфеля накопительной составляющей системы обязательного пенсионного страхования.

Что касается актуарных расчетов, то они связаны с принятием сложных социально-экономических решений в условиях высокой неопределенности и большого объема разноплановой информации.

Для этого при построении актуарных пенсионных моделей, характеризующихся повышенной сложностью и неопределенностью взаимосвязей, должны учитываться многочисленные факторы, являющиеся прогностическим фоном. В процессе экономического анализа группируются в несколько гипотетических групп факторы, оказывающие наибольшее воздействие на состояние пенсионной системы:

- демографические;

- макроэкономические;

- социально-трудовые;

- институциональные;

- собственно пенсионные [16].

В то же время, по мнению специалистов, в современных российских условиях невозможно в полной мере применить актуарные методы для формирования и оптимизации инвестиционного портфеля из-за малой продолжительности, существенной неоднородности и неструктурированности российского рынка ценных бумаг. В силу этого индексы большинства разрешенных классов активов еще нужно создавать. По этой же причине для российских условий становятся неприемлемыми существующие методики оптимизации инвестиционных портфелей. Таким образом, необходима разработка не имеющей аналогов методики применительно к российским условиям [13].

Следует отметить, что исходя из основного требования актуарного анализа, поиск размера пенсионных выплат, при котором их актуарная настоящая стоимость будет равна актуарной настоящей стоимости сделанных взносов, сводится к решению уравнения вида

Vo = Ao,

где Vo — современная стоимость пенсионных активов на момент актуарного оценивания t = 0;

Ao — актуарная приведенная стоимость выплат.

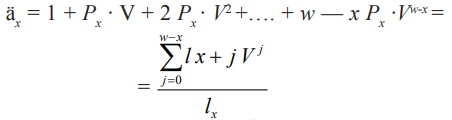

Актуарную приведенную стоимость пожизненных выплат для группы участников в количестве nxвозраста x с годовым размером пенсии на одного участника R можно определить по следующей формуле [7]:

Ax = R nx • äx,

где

При этом

- W - x Px — вероятность для лица возраста x прожить w - x лет;

- w - предельный возраст дожития;

- V = 1/(1 + i) - дисконтный множитель по актуарной процентной ставке i;

- J - период (количество лет) дожития после наступления пенсионного возраста.

Необходимо подчеркнуть, что актуарную приведенную стоимость выплат рассчитывают на основе актуарных предположений о случайной величине продолжительности предстоящей жизни участников и случайной величине актуарной процентной ставки, которая предполагается детерминированной.

На основании произведенного математического аппарата построен алгоритм и разработано специальное программное обеспечение методики, позволяющей производить актуарные расчеты потребности в финансовых средствах для обеспечения пожизненных выплат группе лиц пенсионного возраста городского или районного муниципального округа на весь период их дожития. В настоящее время данное программное обеспечение проходит экспертизу.

Вместе с тем для решения задач актуарного оценивания в системе ПФР создана специальная актуарная служба, функционирующая как на центральном, так и на региональном уровне. При этом на уровне территорий подразделения службы решают актуальную на данный момент задачу: формирование на базе региональной статистической и ведомственной отчетности массивов информации, необходимых для проведения актуарных исследований и передачи демографических и экономических показателей развития региона в информационный банк данных центрального уровня.

Эти факторы были детально проанализированы специалистами регионального отделения ПФР и учтены при разработке демографического и макроэкономического прогноза развития Владимирской области на период до 2020 г. [5].

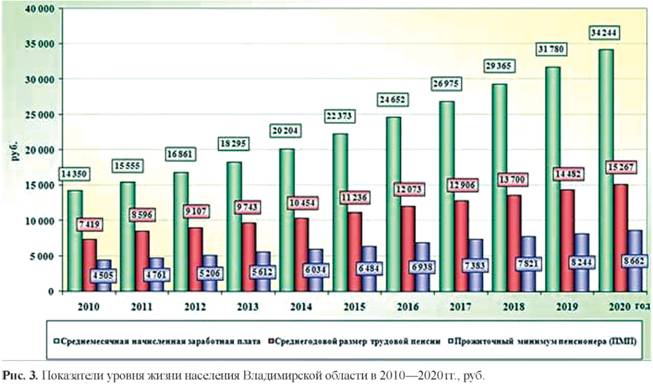

Анализ полученных данных показывает положительную динамику всех основных экономических показателей развития Владимирской области к 2020 г. относительно 2010 г.: увеличение в 2,46 раза валового регионального продукта, в 2,22 раза — фонда оплаты труда, в 2,38 раза — среднемесячного заработка, в 1,92 раза — прожиточного минимума пенсионера.

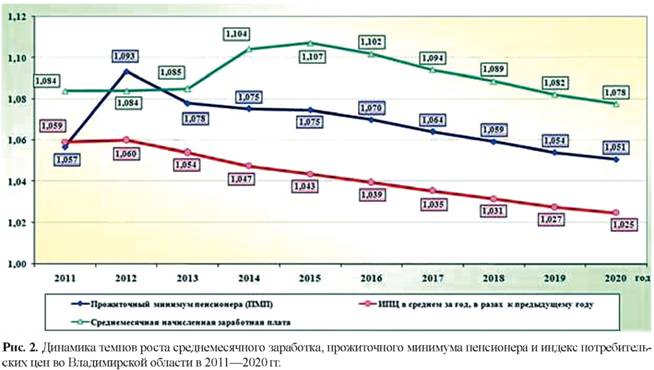

При этом уровень инфляции имеет тенденцию к снижению. По мнению авторов, эти расчеты излишне оптимистичны. Следует отметить, что по произведенным расчетам темпы роста заработной платы в области на протяжении всего прогнозного периода опережают темпы роста величины прожиточного минимума пенсионера (исключение составляет 2012 г.) и темпы роста цен (рис. 2).

При этом величина прожиточного минимума пенсионера всегда значительно ниже размера среднемесячного заработка и среднегодового размера трудовой пенсии с тенденцией увеличения разницы к 2020 г. (рис. 3).

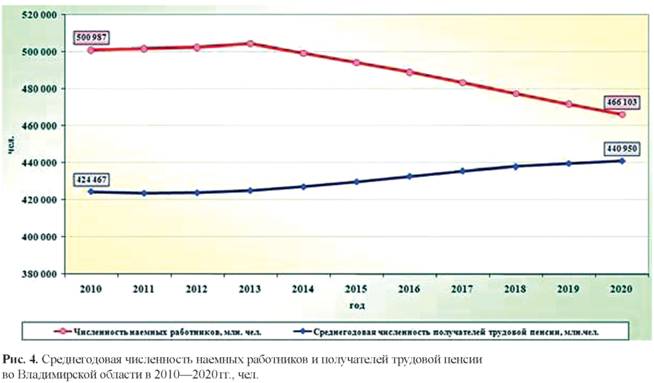

К 2020 г. во Владимирской области прогнозируется рост среднегодовой численности получателей трудовой пенсии на 3,9 % относительно 2010 г. и сокращение численности наемных работников почти на 7 % (рис. 4).

Таким образом, возрастет демографическая нагрузка на работающее население с 0,85 до 0,95 чел. на одного работающего (в 1,12 раза).

Отметим, что сопоставление данных рис. 1 и 4 позволяет наглядно представить, как во Владимирской области соотношение числа наемных работников и пенсионеров к 2020 г. повторит тенденцию, складывающуюся в Российской Федерации. Это значит, что проблема обеспечения пополнения финансовых ресурсов для регионального отделения ПФР стоит достаточно остро. Если же сопоставить коэффициенты замещения трудовой пенсии (отношение средней величины начисляемой пенсии к размеру средней заработной платы), то можно увидеть, что эти ожидаемые показатели по области в 2020 г. значительно превосходят в положительную сторону данные, полученные на основании актуарных расчетов по стране (44,5 % — по области и 28,0 % — по России). Это вызывает справедливые сомнения в точности региональных актуарных расчетов.

На основании проведенного анализа можно сделать определенные выводы. На длительную перспективу (до 2050 г.) по стране будет наблюдаться дефицит источников пополнения ПФР при росте количества пенсионеров по отношению к работающим, который естественным образом отразится на ситуации в регионах. Большинство территорий не сможет при сложившихся обстоятельствах самостоятельно обеспечивать потребности собственных пенсионеров. Это вызовет в конечном итоге сильную социальную напряженность.

Следовательно, уже сейчас необходимо на региональном уровне проводить определенную работу. Это обстоятельство предоставляется очень важным, поскольку озабоченности в отношении развития как обязательного, так и добровольного пенсионного страхования в регионах никто кроме ПФР не проявляет. На территориях субъектов Федерации функционируют региональные и муниципальные отделения ПФР, но этого явно недостаточно. На взгляд авторов, соответствующие подразделения должны быть созданы в региональных и муниципальных администрациях. Они начнут работать с предприятиями и населением:

- объясняя им сложность ситуации;

- пропагандируя и развивая новые формы накопительного страхования;

- участвуя в пенсионном финансировании за счет регионального бюджета;

- формируя территориальные программы перспективного социального обеспечения оставивших работу граждан.

Заслуживает внимания предложение разработать для более высокой эффективности инвестирования пенсионных активов НПФ (негосударственных пенсионных фондов) и УК (управляющих компаний) региональные инвестиционные проекты, ориентированные на решение социальных задач, развитие производства и инфраструктуры, с определенными финансовыми гарантиями и поддержкой со стороны региональных властей [1].

Представляется интересным предложение о развитии добровольного пенсионного страхования совместно с сохранением государственной программы софинансирования пенсионных накоплений. Но необходимы более существенные налоговые вычеты для физических лиц, делающих добровольные пенсионные сбережения. Кроме того, пенсионные накопления должны быть частной собственностью населения. Следует разрешить передавать их по наследству, брать из накоплений займы под проценты, которые будут погашаться из будущей заработной платы, или даже забирать деньги раньше срока, но со штрафом (в отношении той части, которую граждане вносят самостоятельно) [2].

Думается, что если предпринять подобные меры на уровне регионов, то устойчивость и финансовая обеспеченность пенсионной системы значительно возрастут. Соответственно возрастут и гарантии пенсионного обеспечения неработающего населения.

Итак, перспективные вопросы (на длительный период времени) должны базироваться не только на достаточно точных актуарных расчетах, но и предусматривать меры организационного характера, подразумевающие активизацию деятельности региональных органов власти по пропаганде и расширенному внедрению зарекомендовавших себя в мировой практике методов накопительного (как обязательного, так и добровольного) формирования пенсионных активов, предназначенных для инвестиционных вложений с целью наращивания пенсионных фондов.

Список литературы

1. Батаева А. Негосударственное пенсионное обеспечение: опыт последних лет // Вестник института экономики РАН. 2011. № 4.

2. Болвачев А.И., Наумов Ф.А. Прогноз развития пенсионной системы и индустрии управления пенсионными активами в России // Вестник Российской экономической академии им. В.Г. Плеханова. 2011. № 5.

3. Гурвич Е.Т. Перспективы российской пенсионной системы // Вопросы экономики. 2007. № 9.

4. Гурвич Е.Т. Принципы новой пенсионной реформы // Вопросы экономики. 2011. № 4.

5. Итоги деятельности ПФР за первое полугодие 2011 г. // Вестник пенсионного фонда России. 2011. № 3.

6. Копасова С., Раков В. «Пенсионное будущее» российской молодежи: современный взгляд на проблему // Проблемы теории и практики управления. 2011. № 12.

7. Крюкова Е.Г. Новый метод актуарного оценивания негосударственного пенсионного фонда // Экономические науки. 2011. № 11.

8. Роик В.Д. Актуальные проблемы совершенствования пенсионного законодательства в Российской Федерации // Аналитический вестник Совета Федерации Федерального Собрания РФ. 2002. № 33.

9. Соловьев А.К. Актуарное обоснование долгосрочного прогноза финансового состояния ПФР // Риски и гарантии. 2005. № 2.

10. Соловьев А.К. Основные параметры долгосрочного развития пенсионной системы на основе актуарных расчетов // Проблемы прогнозирования. 2009. № 4.

11. Соловьев А.К. О долгосрочной устойчивости пенсионной системы // Экономист. 2010. № 10.

12. Соловьев А.К. Условия эквивалентности пенсионных прав и обязательств // Экономист. 2011. № 9.

13. Соловьев А.К. Преодоление дефицита пенсионной системы России // Финансы. 2011. № 8.

14. Шерстнев В. Актуарные методы как способ объективизации пенсионной системы // Человек и труд. 2009. № 10.

15. Шоломицкий А.Г. Финансирование накопительных пенсий: актуарные методы и динамические модели // Обозрение прикладной и промышленной математики. 2002. № 3.

16. Якуш С. Особенности прогнозирования финансового развития негосударственного пенсионного фонда. URL: http://www.blogspot.com.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ