Расчеты страховых тарифов по рисковым видам страхования

Исянова А.Ш.

Студент 4 курса

Факультет математики и информационных технологий

Стерлитамакский филиал Башкирского государственного университета

РФ, г. Стерлитамак

Латыпова А.Р.

Студент 4 курса

Факультет математики и информационных технологий

Стерлитамакский филиал Башкирского государственного университета

РФ, г. Стерлитамак

Научный руководитель Иремадзе Э.О.

Доцент, кандидат химических наук

Стерлитамакский филиал Башкирского государственного университета

РФ, г. Стерлитамак

Скиф. Вопросы студенческой науки

№5-2 (33) 2019

Аннотация

Важным условием функционирования страховой фирмы считается соответствие между размером риска, принимаемого на страхование и величиной страхового взноса. Стандартный метод, который регулятор рекомендует использовать страховщикам в рисковых видах страхования, для расчета тарифных ставок не подходит для использования на практике. В статье рассмотрены превосходства использования обобщенной линейной модели для решения данной проблемы.

Каждая страховая фирма обязана накапливать достаточно финансовых средств, требуемых с целью исполнения абсолютно всех обязанностей согласно соглашениям страхования. Это требование считается актуальным с целью функционирования её работы. В случае если оно никак не производится, у фирмы не будет ресурсов для урегулирования потерь в полном размере. Это приведет не только к вынесению определенных предписаний со стороны регулятора и дальнейшему отклику лицензии у определенного страховой компании, однако и, то, что наиболее существенное, к уменьшению доверия сообщества к сфере в полном. Соотношение среди величины страхового вклада и присвоенным страховым риском считается важным обстоятельством экономической стабильности фирмы.

В наше время период главной формой конкурентной борьбы на российском страховом рынке считается расценочная конкуренция. Зачастую заключается соглашение с той фирмой, что дает минимальную стоимость. Сокращение тарифа ниже среднерыночного уровня сопряжено не только лишь с демпингом, на который сознательно идет управление фирмы, однако и с его неверным расчетом. По этой причине у любой страховой фирмы обязаны быть технологии, инструменты, профессиональные средства, позволяющие со значительной степенью правильности продумать объективный объем страхового тарифа.

Задача данной работы заключается в рассмотрении вопросов, с которыми встречаются российские страховые фирмы в проблемах ценообразования страховых продуктов, и в рассмотрении способов согласно расчету объема страхового взноса. При этом главный интерес уделяется автострахованию и добровольному медицинскому страхованию.

В коммерческом страховании за вычисление тарифов отвечают работники отделения актуарных расчетов и андеррайтинга. Равно как принцип, актуарии в основе существующей статистики выплат рассчитывают объем базисных тарифных ставок для разных групп страхователей. Далее отделение андеррайтинга, применяя базисные тарифные ставки, устанавливает персональный объем тарифа для каждого клиента либо категории покупателей со схожими данными.

Таким способом, отправной точкой считается актуарный подсчет базисных тарифов. Он выполняется с применением способов актуарной арифметики, основой которой является теория вероятности и математическая статистика.

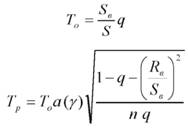

Стандартная технология расчета тарифных ставок согласно рисковым видам страхования, хорошо распространенная в теоретической литературе, заключается в следующем. Нетто-ставка Тн определяется как сумма основной части То и рисковой надбавки Тр:

Тн = То + Тр

где

где SB - это средний размер страхового возмещения при наступлении страхового случая на один договор;

S - средний размер страховой суммы на один договор;

q - вероятность наступления страхового случая на один договор;

α (γ) - табличное значение коэффициента, характеризующий гарантию безопасности;

n - количество ожидаемых договоров;

RB - среднеквадратическое отклонение возмещений.

Регулятор страхового рынка советует страховым фирмам применять этот способ, что закреплен на законодательном уровне. Она зачастую попадается в утвержденных законах страхования разных фирм. Невзирая на данное, применять данный способ в практике проблемно, а в определенных видах страхования в целом неразумно. Это связано с тем, что этот подход как оказалось очень упрощенный и никак не принимает во внимание уникальность каждого вида страхования.

К примеру, в добровольном медицинском страховании (ДМС) застрахованная персона способна прибегнуть в ряд медицинских учреждений из числа отмеченных в его программе. В дополнение к данному страховая компания способна направить застрахованного в специальное лечебное учреждение, которое отсутствует в программе страхования. В данном случае при расчете объема страхового взноса следует устанавливать вероятность обращения застрахованного в любое из учреждений, включенных в программу ДМС, вдобавок кратность данных обращений.

Помимо этого, страховая сумма в данном виде страхования нередкого носит формальный характер и совсем никак не способен быть использован в расчетах страхового взноса: страховая сумма на одну застрахованную личность устанавливается настолько высоко, то что фактический размер выплат никогда не достигнет наибольшего лимита выплат. К примеру, отсутствуют различия среди страховой суммы 5 миллионов руб. и 10 миллионов руб. на одного человека, вследствие этого прогнозируемый объем выплат с вероятностью 99,99% никак не превысит 1 миллиона руб. и составит 60 тыс. руб.

Равно как заметно, изображенный ранее метод никак не подойдет для расчета страхового взноса в ДМС. Следует использовать иной, наиболее гибкий подход. Один из альтернатив - применение обобщенной линейной модели.

Обобщенная линейная модель считается универсальным методом построения регрессионных моделей. Она дает возможность установить связь среди нескольких независящих и одной зависимой переменной. В данной модификации зависимая переменная обладает функцией распределения экспоненциального рода. Главными её достоинствами считаются вероятность учета непростых взаимосвязей между переменными и огромный выбор функциональной зависимости.

В общем виде величина страхового вклада (нетто-премия) Тн может быть сформулирована следующим способом:

Тн = p(X) * f (X) * L( X),

где р(Х) - вероятность, что по договору произойдет хотя бы один страховой случай;

f(X) - частота наступления страхового случая на один договор;

L(X) - средний размер выплат при происшествии одного страхового случая;

Х - фактор, от которого зависят переменные p, f, L.

Обобщенная линейная модель в данном случае применяется с целью поиска существенных факторов риска и оценки уровня их воздействия на переменные. Зачастую данная модификация используется при расчете страхового вклада в добровольном медицинском страховании и в автостраховании.

В табл. 1 представлены примеры факторов риска в добровольном медицинском страховании и автостраховании. При помощи обобщенной линейной модели получается определить воздействие любого фактора на вероятность страхового случая, частоту страхового случая и среднюю величину страховой выплаты.

Таблица 1. Примеры факторов риска в добровольном медицинском страховании и автостраховании.

| Вид страхования | Факторы риска |

| Добровольное медицинское страхование (при коллективном страховании) |

Доля страхового взноса, оплачиваемая работодателем за сотрудника Демографическая структура коллектива Класс застрахованного (сотрудник/родственник) Лечебное учреждение Отрасль организации Численность коллектива |

| Автострахование |

Характеристика водителя (пол, возраст, семейное положение, стаж вождения) Характеристики автотранспорта (марка, модель, год выпуска, пробег, наличие противоугонной системы) Ремонт у официального или неофициального дилера |

В целях использования обобщенной линейной модели потребуется огромное число сведений с высокой степенью детализации. Для того чтобы четко установить степень воздействия любого фактора, очень важно чтобы были заполнены в информационной системе все сведения по каждому договору страхования. Помимо этого, страховой портфель обязан обладать высокой степенью диверсификации. Нужны статистические сведения выплат по каждой группе страхователей. В случае если хоть один из данных условий никак не выполняется, в таком случае текущий способ расчета страховой выплаты не может быть применен.

Далеко немало страховых фирм на практике владеет базой данных, что удовлетворяет данным требованиям. Фирмы с незначительным портфелем используют наиболее простые методы, что предоставляют наименее верные результаты расчета страхового вклада. Для использования обобщенной линейной модели требуются определенные знания и умения. Потому при приеме на работу работникам отдела актуарных расчетов должны быть предъявлены высокие требования. К тому же, вычисление страховых тарифов в обычном программном обеспечении считается сложным процессом и занимает много времени. В наше время есть специальное программное обеспечение, что помогает существенно облегчить данную работу. Тем не менее, приходится предусматривать высокую цену этих программ.

Следовательно, в целях достоверного расчета размера страхового тарифа нужно применить множественную регрессию. Одной из наиболее известных моделей считается обобщенная линейная модель, что дает возможность установить уровень значимости любого фактора риска. На сегодняшний день данный способ не так популярен среди российских страховых фирм. Связано это не только с высокими требованиями, какие предъявляются к сведениям и квалификации актуариев, так же и с общими направлениями регулятора.

Вывод заключается в том, что регулятору страхового рынка следует переосмыслить собственные советы по способам расчета страхового вклада. К тому же данные советы должны быть неодинаковыми для различных видов страхования. Иным направлением развития считается совокупность статистики выплат страховых фирм и дальнейшее опубликование результатов расчетов различных параметров в официальном портале регулятора. Не очень большие фирмы, что не скопили в достаточной степени статистики, с применением данных сведений сумеют наиболее четко выполнять вычисление страхового вклада. Руководителям страховых фирм следует осуществлять аудит методик, используемые актуариями, и отдавать интерес увеличению степени знаний работников, отвечающих за расчет страховых вкладов.

Список используемой литературы:

1. Баранова М.А., Иремадзе Э.О. Анализ рисков страховой компании «Согласие» // В сборнике: Математические методы и модели в исследовании актуальных проблем экономики России - Сборник материалов Международной научно-практической конференции. Ответственный редактор Р.Р. Ахунов. 2016. С. 180-183.

2. Бочкарева Е.А., Иремадзе Э.О. Оценка инвестиционной привлекательности и расчет риска банкротства страховой компании СПАО «Ингосстрах» // В сборнике: Математические методы и модели в исследовании актуальных проблем экономики России Сборник материалов Международной научно-практической конференции. Ответственный редактор Р.Р. Ахунов. 2016. С. 188-193.

3. Захаров И.В., Иремадзе Э.О. Создание программного средства для расчетов показателей страхования жизни // В сборнике: Математические методы и модели в исследовании актуальных проблем экономики России Сборник материалов Международной научно-практической конференции. Ответственный редактор Р.Р. Ахунов. 2016. С. 204-208.

4. Кутлыбаева Д.М., Иремадзе Э.О. Анализ вероятностных характеристик субпортфелей на страховом рынке // В сборнике: Математические методы и модели в исследовании актуальных проблем экономики России Сборник материалов Международной научно-практической конференции. Ответственный редактор Р.Р. Ахунов. 2016. С. 214-217.

5. Иремадзе Э.О. Методы многомерного анализа статистических данных // Учебное пособие для студентов, обучающихся по специальностям 010200 "Прикладная математика и информатика", 080116 "Математические методы в экономике" и по направлению 080500 "Бизнес-информатика" / Э.О. Иремадзе ; М-во образования и науки РФ, Башкирский гос. ун-т. Уфа, 2012.

6. Иремадзе Э.О. Эконометрические методы и задачи // Учебное пособие для студентов по специальностям "010200 - Прикладная математика и информатика", "080116 - Математические методы в экономике", "080109 - Бухгалтерский учет, анализ и аудит", "080504 - Государственное и муниципальное управление" / Э.О. Иремадзе ; М-во образования и науки Российской Федерации, Башкирский гос. ун-т. Уфа, 2010.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ