Путешествие туда и обратно, или Колебания валютного коридора

Д.Т. Соколов

партнер, руководитель аналитического отдела международной

консалтинговой компании Cushman & Wakefield, FRICS (г. Москва)

Имущественные отношения в Российской Федерации

№9 (180) 2016

К весне 2016 года рынок коммерческой недвижимости в Москве окончательно перешел на рубли - казалось бы, незначительное событие, в конце концов, у нас есть национальная валюта, а о ценниках в у. е. забыли даже самые завзятые либералы. Да и за МКАДом долларовых арендных ставок никогда и не было - с появления самых первых современных зданий в регионах они сдавались в аренду за рубли. И лишь только Москва была этаким «зеленым островом».

На самом деле не все так просто. По данным международной консалтинговой компании Cushman & Wakefield, 75 процентов всех качественных офисов в стране сосредоточено в Москве. Под качественными офисами здесь понимаются здания, соответствующие классам А, B+ и B- в соответствии с классификацией, разработанной Московским исследовательским форумом1. Еще более любопытен такой факт - 80 процентов московских офисов сосредоточено в пределах Третьего транспортного кольца. То есть мы имеем дело с географически концентрированным рынком. С учетом того, что ставки аренды в столице в разы выше, чем в городах-миллионниках, в денежном выражении московский рынок занимает более 90 процентов2.

1 http://www.arendator.ru/files/bc_class.pdf

2 Здесь и далее в тексте статьи приведены данные, полученные в результате мониторинга рынка недвижимости специалистами компании Cushman & Wakefield (некоторые данные публикуются впервые).

Таким образом, когда некоторые аналитики, говоря о российском офисном рынке, имеют в виду только Москву, - это не столичный шовинизм, а всего лишь своего рода допустимое упрощение.

Таким образом, когда в Москве доминировали ставки аренды в долларах, можно было говорить о том, что у нас в целом был долларовый рынок. И международные инвесторы, и девелоперы рассматривали для экспансии именно Москву с долларовыми ставками и долгосрочными договорами аренды.

Фактически офисный рынок в Москве стал примером эффективной адаптации западных технологий на российской почве. За 15 лет в столице не только удалось построить административных площадей больше, чем за все годы советской власти, но и привнести на местный рынок западные принципы работы, в том числе ценообразования, финансирования и оценки. Фактически была создана вся инфраструктура, необходимая для реализации масштабных девелоперских проектов. Как и в любой другой отрасли, в недвижимости важен масштаб. Катер можно построить в гараже, но вот для того, чтобы создать океанский лайнер, нужна слаженная работа многих десятков организаций. Благодаря этому в Москве и появились такие объекты, как «Белая Площадь», «Метрополис», «Аврора Бизнес парк» и другие, создание которых возможно лишь как плод совместных усилий сотен архитекторов, финансистов, строителей, консультантов, брокеров, банкиров и аналитиков. В результате капитализация объекта оказывается сравнимой со стоимостью крупной корпорации.

Таким образом, переход на рубли - это не просто смена значка валюты в ячейке Excel, а смена парадигмы для рынка.

Ставка капитализации

Помимо западного подхода к девелопменту, международные консультанты привнесли в Россию западные принципы ценообразования, поставив в приоритет не пользователя недвижимости, а инвестора. Принципы работы крупных международных инвесторов несколько отличаются от бытовых представлений о сути инвестиций. Это не просто купить подешевле, а продать подороже, зачастую покупка того или иного объекта обусловлена стремлением сформировать сбалансированный диверсифицированный портфель активов. Иногда большую роль играет эмоциональная составляющая - желание владеть лучшим в своем классе объектом.

При любом подходе «великим уравнителем» является ставка капитализации, которая позволяет мгновенно сравнить, скажем, торговый центр на окраине Берлина с офисной башней в Москве-Сити.

Но для этого необходимо, чтобы участники рынка и в Берлине, и в Москве мыслили одними и теми же категориями. Кроме того, необходимо исключать или по крайней мере минимизировать валютный риск.

Многие иностранные инвесторы утверждали, что с экономической точки зрения нет разницы между офисными зданиями в Лондоне и Москве. И там, и там здания построены по современным технологиям, арендная ставка и договор структурированы похожим образом, арендаторами являются одни и те же транснациональные корпорации, юридические проверки проводят ведущие международные юридические фирмы.

К 2014 году Москва, казалось бы, окончательно заняла третье место среди крупнейших инвестиционных рынков Европы, уступая по объему инвестиций лишь Лондону и Парижу. Однако экономическая и политическая изоляция России, начавшаяся с 2015 года, не просто привела к снижению инвестиционной активности, но и поменяла структуру рынка. Сегодня основной покупатель для крупного объекта - российская корпорация, перед которой не стоит выбор, на каком рынке инвестировать. Коммерческая недвижимость подешевела, сжатие экономики ограничивает развитие основного бизнеса, поэтому при наличии собственных средств и доступа к банковскому кредитованию покупка недвижимости является разумной стратегией, особенно в условиях разгоняющейся инфляции, которая компенсирует высокую рублевую процентную ставку.

Для таких компаний понятие «ставка капитализации» не имеет особого экономического смысла. Как, впрочем, и валюта, в которой заключены арендные договоры.

Валюта

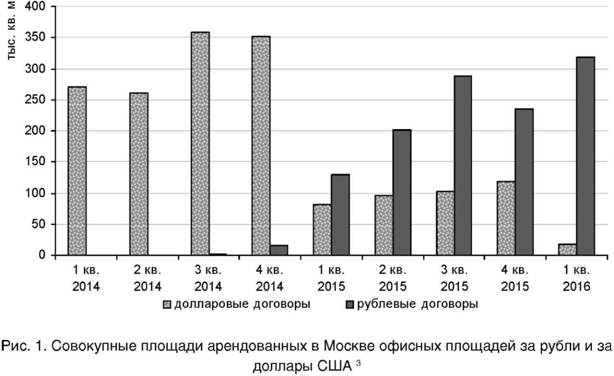

По данным компании Cushman & Wakefield, к концу 1 квартала 2016 года на рынке офисной недвижимости новые договоры аренды заключались исключительно в рублях, при том что еще в 2014 году договоры в рублях были исключением (рис. 1).

3 Cushman & Wakefield Marketbeat report. URL: http://cwrussia.ru/market/

Здесь и далее на графиках данные представлены по состоянию на дату написания статьи - конец I квартала 2016 года.

Здесь речь идет о новых договорах, но и ранее заключенные договоры не устояли перед суровой реальностью. По оценкам экспертов Cushman & Wakefield, в 20152016 годах более 80 процентов арендаторов смогли договориться с арендодателями о более выгодных для себя условиях договора. Даже в ситуации, когда с юридической точки зрения договор не предусматривал никаких возможностей для смягчения условий, арендодатели готовы были идти на уступки, предпочитая сохранить долгосрочные отношения с арендатором.

Таким образом, оказалось, что даже наиболее грамотно структурированные договоры не могут устоять против столь сильных изменений на рынке.

Анализ рынка

Переход на рубли, очевидно, заставляет менять методики анализа рынка, в частности, переходить на анализ рублевых ставок. Но тут возникает серьезная проблема. На рисунке 2 приведен привычный (для всех участников рынка) график арендных ставок, который использовался на протяжении последних десяти лет. На нем видно, как в период 2005-2008 годы рынок разогревался, как кризис 2008 года обвалил ставки, которые стали восстанавливаться только в 2010 году и как в 2014 году началось падение ставок после короткого периода стабильности, и что до рекордных уровней 2008 года очень далеко.

4 Использованы данные внутренней информационной системы компании Cushman & Wakefield.

Однако если мы пересчитаем ставки в рубли, используя курс на момент заключения сделки, то график станет выглядеть совсем непривычно. Если не сказать неприлично (рис. 3).

5 Источник тот же.

Согласно графику, представленному на рисунке 3, не было никакого интенсивного роста ставок в 2004-2008 годах - пик пришелся на 2015 год. Но это противоречит реальности. Мы знаем, что именно период перед кризисом 2008 года был «золотым веком» для коммерческой недвижимости. Напротив, период 2011-2015 годы был очень трудным для собственников. То есть при всей методологической корректности такой подход не соответствует здравому смыслу.

Инфляция

На протяжении последних 25 лет мы живем в условиях очень высокой инфляции. Несмотря на то, что гиперинфляция первых постсоветских лет в 2 500 процентов уже забылась, уровень 7-10 процентов, характерный для так называемых «жирных лет», тоже совсем не низкий. Фактически это означает, что на горизонте 10-15 лет покупательская способность национальной валюты падает в разы. Именно поэтому, переходя к расчетам в рублях, следует учитывать инфляцию. Только тогда мы можем увидеть, действительно ли арендные ставки в реальном исчислении меняются.

Для этого мы представили арендные ставки в виде индекса в постоянных ценах 2004 года (рис. 4).

6 Источник тот же.

График, представленный на рисунке 4, дает ответ на многие вопросы, в частности, почему при вроде бы взрывном росте ставок в 2007-2008 годах компании охотно арендовали большие площади и не испытывали трудности с платежами. Дело в том, что в реальности для бизнеса удорожание ставок в этот период лишь немногим опережало инфляцию и вполне укладывалось в финансовые модели.

Также очевидно, что сегодня ресурс снижения ставок еще не исчерпан, но остается вопрос, будет ли дальнейшее снижение проходить за счет разгоняющейся инфляции или номинальные рублевые ставки поползут вниз.

Секреты привлекательности

Фактически перед нами наглядно представлен главный секрет привлекательности российской недвижимости. Если предложение зданий формируется за счет внешних валютных заимствований, а спрос - за счет внутреннего рублевого рынка, то в период высокой инфляции и укрепления рубля валютные ставки превращаются в денежную машину. Арендатор легко принимает рост ставок, так как он привык к тому, что все цены растут, а арендодатель оказывается в состоянии досрочно гасить валютный кредит.

Очевидно, что у этой ситуации есть и оборотная сторона - коррекция курса национальной валюты моментально меняет расклад сил.

Но эта система работает только в условиях валютных ставок и валютного финансирования. И сегодня те, кто ожидает восстановления рынка в прежних параметрах, не учитывают, что даже если завтра рубль начнет укрепляться, то это не приведет к росту доходности недвижимости и стабилизации рынка.

Именно поэтому сегодня и инвесторам, и оценщикам, и банкирам придется искать новую инвестиционную идею, которая позволила бы зарабатывать на недвижимости. Может быть, это будут гибкие адаптивные концепции, может быть, office sharing. Но в любом случае эти решения будут в сфере креативного управления.

Информационные источники

1. URL: http://www.arendator.ru/files/bc_class.pdf

2. Cushman & Wakefield Marketbeat report. URL: http://cwrussia.ru/market/

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ