Проблемы оценки упущенной выгоды в расчете материального ущерба в современных российских условиях

И.В. Косорукова

заведующий кафедрой оценочной деятельности и корпоративных финансов

Московского финансово-промышленного университета «Синергия» (МФПУ «Синергия»),

профессор, доктор экономических наук (г. Москва)

Н.В. Мирзоян

доцент кафедры оценочной деятельности и корпоративных финансов

Московского финансово-промышленного университета «Синергия» (МФПУ «Синергия»),

кандидат экономических наук (г. Москва)

Ирина Вячеславовна Косорукова,

Имущественные отношения в Российской Федерации

№12 (207) 2018

В рамках реализации приоритетной программы «Реформа контрольной и надзорной деятельности», утвержденной протоколом президиума Совета при Президенте Российской Федерации по стратегическому развитию и приоритетным проектам от 21 декабря 2016 года № 12, определен основной показатель «снижение уровня материального ущерба по контролируемым видам рисков к уровню цен 2015 года» для оценки уровня безопасности охраняемых законом ценностей и минимизации причинения вреда имуществу граждан. Участниками реализации программы являются федеральные органы исполнительной власти, осуществляющие контрольно-надзорные функции (далее - ФОИВ): МЧС России, Россельхоз-надзор, Роспотребнадзор, Ростехнадзор, Росздравнадзор, Ространснадзор, Роспри-роднадзор, Росрыболовство, МВД России и другие органы власти.

Этот показатель является сводным и рассчитывается на основе соответствующих показателей ФОИВ. Однако показатели, которые формируют указанные ФОИВ, не являются универсальными и имеют ряд недостатков, а именно:

- отсутствие согласованного и универсального понятийного аппарата;

- отсутствие единой методологии расчета значений показателя уровня материального ущерба по контролируемым видам рисков;

- сложность интерпретации результатов в случае отсутствия модели зависимости показателя от внутренних и внешних факторов и другие.

Нужно отметить, что в статье 15 Гражданского кодекса Российской Федерации (далее - ГК РФ) приводится деление убытков на реальный ущерб и упущенную выгоду, которое отражает различие в проявлении убытков как имущественных потерь. В случае реального ущерба - это реально наступающие (физические) потери в имуществе, в то время как в случае упущенной выгоды - это предполагаемые потери от неполучения ожидаемых доходов, которые могли и должны были быть получены при надлежащем исполнении норм гражданского права.

В статье 15 ГК РФ говорится о возмещении убытков, поэтому определение упущенной выгоды исходя из пункта 2 этой статьи можно сформулировать следующим образом: упущенная выгода - неполученные доходы, которые правообладатель получил бы при обычных условиях гражданского оборота, если бы его право не было нарушено.

По результатам анализа судебной практики (см. [6, п. 14; 7]) можно констатировать, что доказывание требования о возмещении (взыскании) упущенной выгоды является достаточно сложным, так как, предъявляя подобное требование, истец должен доказать:

- противоправность действий (бездействия) ответчика;

- факт и размер убытков;

- причинную связь между действиями ответчика и возникшими убытками.

Довольно подробно анализ периодики и нормативной базы по вопросу расчета величины упущенной выгоды проведен в статье М.А. Городилова [12].

Упущенная выгода может быть идентифицирована как объект оценки через право требования возмещения убытков (упущенной выгоды) в соответствии со статьей 15 «Возмещение убытков» ГК РФ.

В ходе оценки упущенной выгоды оценщиками используются положения Федерального стандарта оценки № 1 «Общие понятия оценки, подходы к оценке и требованиями к проведению оценки». Основным подходом для оценки стоимости права требования возмещения убытков (упущенной выгоды по статье 15 ГК РФ) является доходный подход. При этом нужно отметить, что согласно пункту 3 постановления Пленума Верховного Суда Российской Федерации [7] расчет упущенной выгоды «может производиться на основе данных о прибыли истца за аналогичный период времени до нарушения ответчиком обязательства и/или после того, как это нарушение было прекращено».

С точки зрения действующей нормативной базы в области оценочной деятельности «в рамках доходного подхода оценщик определяет стоимость объекта оценки на основе ожидаемых будущих денежных потоков или иных прогнозных финансовых показателей деятельности организации, ведущей бизнес (в частности, прибыли)» [4].

Поскольку расчет упущенной выгоды предполагает определение не полученных в будущем денежных потоков, с точки зрения экономической теории необходимо применять концепцию изменения стоимости денег во времени. Таким образом, упущенная выгода определяется с учетом дисконтирования денежных потоков (их приведения на дату оценки) на основе методики оценки стоимости бизнеса.

По причине отсутствия универсальной или хотя бы частично унифицированной формулы расчета неполученного дохода судебная практика по делам о взыскании упущенной выгоды крайне противоречива. В связи с тем, что расчет упущенной выгоды всегда имеет несколько гипотетический (вероятностный) характер, охватывающий возможные обстоятельства будущего, стоит согласиться с позицией, выраженной в определении Высшего Арбитражного Суда Российской Федерации [8]: «при предъявлении исковых требований о взыскании упущенной выгоды истцу необходимо представить доказательства реальности ее получения (наличия всех условий для извлечения дохода, проведения приготовлений, достижения договоренностей с контрагентами)».

Расчет упущенной выгоды должен учитывать расходы, могущие возникнуть при получении заявляемых доходов, предпринятые и планируемые меры, направленные на получение прибыли, а также обычные условия гражданского оборота.

При определении величины упущенной выгоды с использованием доходного подхода следует определить текущую стоимость денежных потоков (прибыли), не полученных от организации (или актива) в течение периода воздействия фактора ущерба.

Определение периода восстановления нарушенного производства может осуществляться с учетом строительных норм и правил (СНиПов), проектов организации строительства (ПОСов), предусматривающих сроки строительства зданий, строений, сооружений, технико-экономических обоснований восстановления нарушенного производства, бизнес-планов и иной достаточной и достоверной информации о периоде восстановления нарушенного производства.

Если период воздействия фактора ущерба менее 0,5 года, то можно допустить упрощенный расчет величины упущенной выгоды без дисконтирования при условии, что величина инфляции в год составляет не более 10 процентов1 (см. пример 1).

1 Умеренную инфляцию оценивают в 3-4 процента в год, ползучую - до 10 процентов в год (см. например, [11, с. 148]).

На наш взгляд, при определении стоимости упущенной выгоды необходимо провести поэтапный анализ и расчеты согласно методологии доходного подхода в оценке бизнеса (или актива) (см. [4, п. 9]), но с учетом особенностей упущенной выгоды, а именно:

- определить период воздействия фактора ущерба, то есть продолжительность периода, на который будет построен прогноз денежных потоков (прибыли), не полученных от организации (или актива);

- для определения упущенной выгоды от организации (или актива) на основе статистики по среднеотраслевой рентабельности активов и информации о балансовой стоимости активов организации провести прогнозирование денежных потоков (или прибыли), не полученных от организации (или актива) в течение периода воздействия фактора ущерба;

- определить ставку дисконтирования для приведения к текущей стоимости на уровне доходности эффективной к погашениям по облигациям федерального займа (по безрисковой ставке доходности, поскольку прибыль на уровне средней рентабельности организация или актив с высокой вероятностью должна была принести такую отдачу на вложенный капитал)2;

- провести расчет текущей стоимости денежных потоков (прибыли) или доходов от актива, не полученных от организации (см., например, [9]) в течение периода воздействия фактора ущерба.

2 Здесь нужно пояснить, что при расчете величины упущенной выгоды для каждого конкретного случая не массовым порядком целесообразно воспользоваться общепринятыми методиками расчета ставок дисконтирования для бизнеса (модель САРМ - capital assets pricing model) и активов (для недвижимости, например, в зависимости от развитости рынка и текущей ситуации в экономике и на рынке недвижимости - метод кумулятивного построения, с возмещением затрат или рыночной экстракции). Но при формировании универсальной методики расчета величины упущенной выгоды предлагается использовать универсальный показатель альтернативной доходности, который равен безрисковой ставке доходности. В этом случае лицо, понесшее ущерб, получит возмещение упущенной выгоды в чуть большем объеме, нежели чем при расчете ставки дисконтирования традиционном способом.

Неполученную прибыль можно рассчитать как планируемый финансовый результат (чистая прибыль) в случае типичных для отрасли условий на основе рентабельности организаций по видам экономической деятельности.

Расчет денежных потоков (прибыли), не полученных от организации (ЧПорг) в течение периода воздействия фактора ущерба, выполняется по формуле:

ЧПорг = Крен * Аср * (1 - Нпр),

где Крен - рентабельность активов;

Аср - среднегодовая балансовая стоимость всех активов;

Нпр - налог на прибыль (20 процентов при общей системе налогообложения).

Расчет денежных потоков (прибыли), не полученных от актива (ЧПакт) в течение периода воздействия фактора ущерба, выполняется по формуле:

ЧПакт = Крен * Сак * (1 – Нпр),

где Сак - стоимость актива (определяется на уровне рыночной стоимости актива или остаточной балансовой стоимости).

Рентабельность активов по видам экономической деятельности рассчитывается согласно приказу Федеральной налоговой службы от 30 мая 2007 года № ММ-3-06/333@ (см. табл. 1)3.

3 При этом можно использовать данные Федеральной службы государственной статистики, которые публикуются в Российском статистическом ежегоднике (см. http://www.gks.ru/

Таблица 1. Рентабельность активов по отдельным видам экономической деятельности (по отдельным отраслям) за 2014-2016 годы

| Отрасль | Год | ||

| 2014 | 2015 | 2016 | |

| Всего, в том числе | 3,9 | 5,0 | 6,4 |

|

сельское хозяйство, охота и лесное хозяйство |

5,7 | 7,4 | 6,8 |

|

Обрабатывающие производства, в том числе |

2,3 | 4,7 | 6,6 |

| текстильное и швейное производство | 2,1 | 7,1 | 7,5 |

Обычно данные за год появляются на сайте Федеральной налоговой службы (www.nalog.ru) до 5 мая следующего года.

Рентабельность активов (Крен) - соотношение сальдированного финансового результата и стоимости активов организаций:

Крен = Ппр / А,

где Ппр - прибыль от продаж;

А - среднегодовая балансовая стоимость активов.

Поскольку в качестве денежного потока при оценке упущенной выгоды используется чистая прибыль, ставка дисконтирования определяется для денежного потока на собственный капитал (см. [10, с. 573-574]):

- или по модели стоимости капитальных активов (capital assets pricing model -САРМ) на основе данных фондового рынка;

- или по методу кумулятивного построения (build up method - BUM) с использованием экспертной оценки.

Модель капитальных активов дает более обоснованную оценку ставки дисконтирования, что предпочтительнее для оценки упущенной выгоды для последующего рассмотрения в суде.

Пример 1

Среднегодовая балансовая стоимость активов организации в 2015 году составила 100 миллионов рублей.

Организация относится к отрасли обрабатывающих производств (текстильное и швейное производство), рентабельность для которых в 2015 году составила 7,1 процента (см. табл. 1).

Планируемая чистая прибыль (ЧП) в 2015 году при нормальных условиях функционирования составила:

ЧП = 0,071 * 100 000 000 * (1 - 0,2) = 5 680 000 рублей в год.

Если в результате аварии организация приостановила бы деятельность в течение 1 месяца, то упущенная выгода составила бы:

ЧП = 5 680 000 / 12 = 473 333 рубля в месяц.

Упущенная выгода организации в результате аварии, которая привела к приостановке деятельности организации в течение 1 месяца, составляет 473 333 рубля.

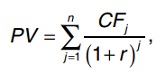

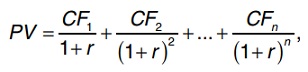

Если период воздействия фактора ущерба более 0,5 года, то расчет должен осуществляться с учетом дисконтирования по формуле:

то есть

где CFj - денежный поток (прибыль) в j-м году;

r - ставка дисконтирования;

n - срок воздействия фактора ущерба, годы.

Пример 2

Рассмотрим пример расчета упущенной выгоды от невозможности использования земельного участка сельскохозяйственного назначения, принадлежащего организации. Земельный участок был изъят на 1 год для строительства эстакады, на его рекультивацию потребуются 2 года. Этот земельный участок является основным доходообра-зующим активом организации. Рыночная стоимость земельного участка составляет 10 миллионов рублей.

Определяем период времени, в течение которого собственник земельного участка не получал прибыль от ведения сельского хозяйства. Поскольку земельный участок был изъят на 1 год и на его рекультивацию потребовались 2 года, срок нарушенного сельскохозяйственного производства составляет 3 года.

Экономические выгоды, не полученные за 3 года, определены на уровне чистой прибыли (см. табл. 2).

Таблица 2. Расчет величины экономических выгод, не полученных собственником земельного участка за период восстановления нарушенного сельскохозяйственного производства

| Показатель |

Период восстановления нарушенного сельскохозяйственного производства, годы |

||

| 1 | 2 | 3 | |

| Среднегодовая стоимость актива, Аср, тыс. р. | 10 000 | ||

| Рентабельность по отрасли (сельское хозяйство), Крен,, % | 6,8 * | ||

|

Чистая прибыль, не полученная от актива: ЧПакт = Крен * Сак * (1 - Нпр), тыс. р. |

0,068 * 10 000 * (1 - 0,2) = 544 | ||

* Показатель рентабельности принимается равным показателю текущего года.

Чистая прибыль определена на основе средней рентабельности по отрасли сельского хозяйства (6,8 процента в табл. 1) и рыночной стоимости актива - земельного участка (10 миллионов рублей).

Поскольку рассматриваемый земельный участок является основным доходоо-бразующим активом бизнеса, организация не получает чистую прибыль и упущенная выгода формируется на основе потерянной чистой прибыли организации от актива. Ставка дисконтирования определяется для дисконтирования чистой прибыли, не полученной от организации, по модели оценки капитальных активов (модель САРМ) (см. табл. 3).

Ставка дисконтирования, рассчитанная по модели оценки капитальных активов (модель САРМ), составляет 22,85 процента.

Текущая стоимость неполученных денежных потоков за 3 года в размере 1 096 700 рублей и составляет величину упущенной выгоды организации - собственника земельного участка (см. табл. 4).

Таблица 3. Расчет ставки требуемой доходности на собственный капитал

| Параметр | Источник информации | Значение |

| Безрисковая ставка доходности, rt % |

http://www.cbr.ru/hd_base/ Default.aspx?Prtid=zcyc_params |

9,19 |

| Премия за риск вложения в акции (rm – rt), где rm - среднерыночная ставка доходности, % |

http://people.stern.nyu.edu/adamodar/ New_Home_Page/datafile/ctryprem.html |

9,42 |

| Коэффициент бета (β) (для отрасли сельского хозяйства, отн. ед. |

http://pages.stern.nyu.edu/~adamodar/ New_Home_Page/datafile/Betas.html |

1,45 |

| Ставка дисконтирования (r), полученная по модели оценки капитальных активов (САРМ), % | r = rt + β * (rm – rt) = 9,19 + 1,45 * 9,42 = 22,85 | |

Таблица 4. Расчет величины упущенной выгоды

| Показатель | Год | ||

| 1 | 2 | 3 | |

|

Чистая прибыль в j-м году, тыс. р. ЧПj = Крен * Аj * (1 - Нпр) |

0,068 * 10 000 * (1 - 0,2) = 544 | ||

| Ставка дисконтирования, r, % | 22,85 | ||

| Текущая стоимость экономических выгод, тыс. р. ЧПj / (1 + r)j | 544 / (1 + 0,2285) = 442,8 | 544 / (1 + 0,2285)2 = 360,5 | 544 / (1 + 0,2285)3 = 293,4 |

|

Текущая стоимость неполученных экономических выгод за 2 года (величина упущенной выгоды), тыс. р. |

442,8 + 360,5 + 293,4 = 1 096,7 | ||

Проблемы оценки ущерба связаны не только со сложностью методологии, нормативного правового регулирования, с отсутствием профильного стандарта по определению величины упущенной выгоды, но и со сменой парадигмы в оценочной деятельности и требований к оценщикам (см. [13, с. 91-104]).

Внедрение новых технологий и отложенных реестров (см. [14, с. 67-74]) позволяет обобщить опыт и методологию оценки сложных объектов, к которым и относится упущенная выгода, что в дальнейшем позволит усовершенствовать и обобщить опыт оценки, применить лучшие практики.

Оценка упущенной выгоды строится на стыке методологии оценки стоимости активов и оценки стоимости бизнеса, что показано в статье на практических примерах. Необходимо систематизировать и обобщить существующий практический опыт оценки величины упущенной выгоды и отразить основные положения оценки в профильном стандарте или методических указаниях по оценке величины упущенной выгоды.

Литература и информационные источники

1. Гражданский кодекс Российской Федерации (часть первая): Федеральный закон от 30 ноября 1994 года № 51-ФЗ. Доступ из справочной правовой системы «КонсультантПлюс».

2. Об оценочной деятельности в Российской Федерации: Федеральный закон от 29 июля 1998 года № 135-ФЗ (с изм. и доп.). Доступ из справочной правовой системы «КонсультантПлюс».

3. Об утверждении Федерального стандарта оценки «Общие понятия оценки, подходы и требования к проведению оценки (ФСО № 1)»: приказ Министерства экономического развития Российской Федерации от 20 мая 2015 года № 297. Доступ из справочной правовой системы «Консультант Плюс».

4. Об утверждении Федерального стандарта оценки «Оценка бизнеса (ФСО № 8)»: приказ Министерства экономического развития Российской Федерации от 1 июня 2015 года № 326. Доступ из справочной правовой системы «Консультант-Плюс».

5. Об утверждении Концепции системы планирования выездных налоговых проверок: приказ Федеральной налоговой службы от 30 мая 2007 года № ММ-3-06/333@ (с изм. и доп.). Доступ из справочной правовой системы «КонсультантПлюс».

6. О применении судами некоторых положений раздела I части первой Гражданского кодекса Российской Федерации: постановление Пленума Верховного Суда Российской Федерации от 23 июня 2015 года № 25. Доступ из справочной правовой системы «КонсультантПлюс».

7. О применении судами некоторых положений Гражданского кодекса Российской Федерации об ответственности за нарушение обязательств: постановление Пленума Верховного Суда Российской Федерации от 24 марта 2016 года № 7: в редакции от 7 февраля 2017 года. Доступ из справочной правовой системы «Консультант Плюс».

8. Определение Высшего Арбитражного Суда Российской Федерации № ВАС-17278/10 по делу № А73-7654/2009. Доступ из справочной правовой системы «Консуль-тантПлюс».

9. Мирзоян Н.В., Ванданимаева О.М., Ивлиева Н.Н., Плясова С.В. [и др.]. Оценка стоимости имущества: учебник / под ред. И.В. Косоруковой. 2-е изд., перераб. и доп. М.: Университет «Синергия», 2017. 760с.

10. Косорукова И.В., Секачев С.А., Шуклина М.А. Оценка стоимости ценных бумаг и бизнеса / под редакцией И.В. Косоруковой. М.: Московский финансово-промышленный университет «Синергия», 2016. 904 с.

11. Пашковская М.В., Богданов Д.Д., Соколов Р.Е. Экономика. Часть 2. Макроэкономика. М.: Московская финансово-промышленная академия, 2009. 227 с.

12. Городилов М.А. Методика расчета упущенной выгоды в финансово-экономических экспертизах // Аудиторские ведомости. 2016. № 10.

13. Шуклина М.А. Рейдерский захват оценочной деятельности чиновниками // Материалы Девятой международной научно-методической конференции «Стоимость собственности: оценка и управление» (23 ноября 2017 года). М.: Университет «Синергия», 2017. 328 с.

14. Плясова С.В. Технология распределенных реестров и возможность ее использования для оценщиков // Материалы Девятой международной научно-методической конференции «Стоимость собственности: оценка и управление» (23 ноября 2017 года). М.: Университет «Синергия», 2017. 328 с.

15. URL: http://www.cbr.ru/hd_base/Default.aspx?Prtid=zcyc_params

16. URL: http://people.stern.nyu.edu/adamodar/New_Home_Page/datafile/ctryprem.html

17. URL: http://pages.stern.nyu.edu/~adamodar/New_Home_Page/datafile/Betas.html

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ