Проблемы финансового оздоровления предприятий в России и пути их решения

Абдурашидова Зарема Асхабалиевна,

студентка

Научный руководитель:

Романова Наталья Викторовна,

к.э.н., доцент

Финансовый университет при Правительстве РФ,

г. Москва, Россия

Инновационная экономика:

перспективы развития и совершенствования

№8 (42) 2019

В статье представлено исследование по проблемам финансового оздоровления предприятий в России и предлагаются возможные варианты их оздоровления. Также приведена практика применения финансового оздоровления предприятий на примере конкретного предприятия, с использованием методик и моделей оценки несостоятельности (банкротства).

Сегодня довольно неустойчиво чувствует себя мировая экономика. Ограничения в доступе российских банков к международным рынкам еще сильнее расшатывают мировую экономику.

Инфляция не демонстрирует того уровня, при котором экономика может «чувствовать» себя стабильной, и отсюда - нежелательное влияние сложившихся условий на формирование процентных доходов банков для обеспечения достаточного объема капитала и расширения возможностей достигать лучших результатов.

К настоящему времени российская финансовая система прошла довольно сложный этап становления и формирования рыночной адаптации. Однако при этом накопила огромный опыт, преодолев кризисные ситуации 1998, 2004, 2007 годов. Необходимо отметить, что до кризиса 1998 года финансовый сектор Российской Федерации был очень слабым. Это выражалось, прежде всего, в массированных и ускоренных преобразованиях на государственном уровне, которые были обусловлены рыночной адаптацией экономики. Однако выход из данного кризиса осуществлялся не так, как в ряде европейских стран. Российской Федерации пришлось выделить государственные ресурсы на реструктуризацию, а также создать специальный орган для преодоления трудностей.

Помимо этого оздоровление финансового сектора происходило путем уничтожения предприятий, которые являлись нежизнеспособными и не подлежали восстановлению.

Однако, стоит подчеркнуть, что того объема ресурсов, который был выделен, оказалось недостаточно для полного решения проблем.

Финансовое оздоровление в Российской Федерации осуществлялось совместными усилиями Банка России и агентств по реструктуризации кредитных предприятий.

После вступления в силу в 1999 году Федерального закона от 25.02.1999 № 40-ФЗ «О несостоятельности (банкротстве) кредитных организаций» и Федерального закона от 08.07.1999 № 144-ФЗ «О реструктуризации кредитных организаций» в значительной мере увеличились возможности по реструктуризации финансовой системы России.

Финансовое оздоровление компании - это одна из процедур банкротства, которая направлена на повышение финансовой устойчивости и платежеспособности (способности компании осуществлять оплату требований в соответствии с принятыми обязательствами) компании1.

1 Бузырев В.В. Экономика компании: учеб. пособие / В.В. Бузырев, Т.А. Иващенцева, А.Г. Кузьминский и др. - Новосибирск: НГАСУ, 2015. - 312 с.

В отечественном законодательстве России термины «несостоятельность» и «банкротство» регулярно употребляются как синонимы. Данный подход часто применим в российском законодательстве, но не отвечает критериям мировой юриспруденции. В современном законодательстве термин «банкротство» множеством стран понимается как наиболее узкое по смыслу, т.к. под ним предполагается совершение уголовно наказуемого деяния должником с целью причинения обязательного ущербы партнерам. Понятие «несостоятельность» рассматривается как более объемное и удостоверяется принятым решением судебного органа как неспособность совершать платежные операции по погашению своей задолженности.

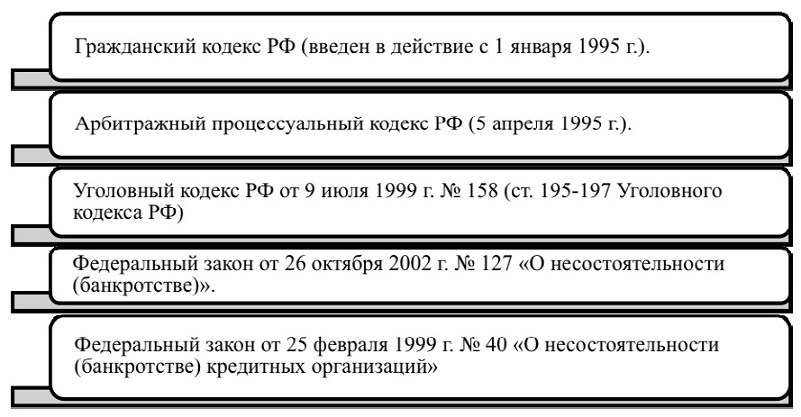

На сегодняшний день в нормативно-правовой базе РФ на законодательном уровне существует механизм регулирования банкротства2 для различных организаций, для этого разработаны следующие основополагающие нормативные документы (рис.1).

Рисунок 1. Нормативно-правовые документы, регулирующие вопросы банкротства в РФ

2 Федеральный закон от 26.10.2002 №127-ФЗ "О несостоятельности (банкротстве)" (ред. от 29.12.2012)

3 Шеремет А.Д. Комплексный анализ хозяйственной деятельности: учебник / А.Д. Шеремет. М.: Инфра-М, 2014.415 с.

Процедуры, необходимые для вывода предприятия из кризисного состояния, должны быть законодательно урегулированы.

Банкротство - это состояние неспособности (несостоятельности) должника выполнить требования кредиторов, признанное в судебном порядке.

Во многих развитых странах мира, а также и в Российской Федерации, приняты соответствующие законы, которые предписывают процедуру объявления банкротства, определяют права и обязанности сторон процесса. В России принят «Закон о несостоятельности».

Само банкротство не является экономическим крахом. Это лишь средство оздоровления экономики страны в целом и отдельных предприятий в частности. Целью объявления банкротства является максимально возможное смягчение последствий неплатежеспособности одного предприятия

В РФ финансовое оздоровление, можно сказать, сопоставимо с процедурой банкротства.

Механизм анализа эффективности системы управления банкротством, призван решить вопрос об эффективности проведения управляющих мероприятий, эффективность работы всей системы управления банкротством с точки зрения глобальных и локальных целей.

В общем виде механизм предупреждения угрозы банкротства можно представить как процесс минимизации потерь рыночной стоимости и формирования гибкой оптимальной структуры организации.

Таким образом, в рамках данного механизма реализуется принцип обратной связи, положенный в основу проектирования гибкой системы управления банкротством. Данный механизм включает оценку эффективности проведения мероприятий и оценку эффективности системы управления в целом.

На рисунке 2 приведена классификация методик, применяемых в России и за рубежом, на основании которых делают вывод о банкротстве предприятия.

Проведем оценку вероятности банкротства компании на конкретном примере, а после проведенной оценки сформулируем конкретные мероприятия по финансовому оздоровлению исследуемого предприятия.

Рисунок 2. Классификация основных отечественных и зарубежных методик оценки вероятности банкротства

ООО «Автомат-Паркинг» является официальным дистрибьютором немецкой компании Scheidt&BachmannGmbH4, оборудование которой зарекомендовало себя более чем в 6000 инсталляций по всему миру. Одним из основных направлений ООО «Автомат-Паркинг» является проектирование и установка автоматизированных платных парковок от малых автостоянок до аэропортов, и других крупных объектов недвижимости, используя самое надежное парковочное оборудование и передовые решения.

4 Официальный сайт «Scheidt&Bachmann GmbH,» - [Электронный ресурс] - Режим доступа. https://www.scheidt-bachmann.de/en/index.php/

Проанализируем вероятность банкротства ООО «Автомат-Паркинг» по модели Альтмана (табл.1).

Таблица 1. Расчетные данные для ООО «Автомат-Паркинг» по модели Альтмана за 2015-2017 гг.

| Показатели | 2015 г. | 2016 г. | 2017 г. |

| Собственный капитал/ сумма активов (Х1) | 0,059 | 0,177 | 0,163 |

| Нераспределенная прибыль/сумма активов (Х2) | 0,059 | 0,177 | 0,163 |

| Прибыль до уплаты процентов/сумма активов (Х3) | 0,016 | 0,127 | 0,175 |

| Стоимость собственного капитала/ заемный капитал (Х4) | 0,063 | 0,215 | 0,194 |

| Объем продаж/сумма активов (Х5) | 1,918 | 2,509 | 2,107 |

| Z | 2,162 | 3,513 | 3,222 |

На основании данных таблицы 1 можно сделать следующие заключения. Величина собственных средств ООО «Автомат-Паркинг» ежегодно увеличивается, в результате их удельный вес в активах баланса ООО «Автомат-Паркинг» повышается.

Для расчета несостоятельности ООО «Автомат-Паркинг» по модели Лисса составим таблицу 2.

Таблица 2. Расчет показателей вероятности банкротства ООО «Автомат-Паркинг» по модели Лисса за 2015-2017 гг.

| Показатели | 2015 г. | 2016 г. | 2017 г. |

Изменение 2016 к 2015 |

Изменение 2017 к 2016 |

| Х1 - оборотный капитал / сумма активов | 0,996 | 0,994 | 0,977 | -0,002 | -0,017 |

| Х2 - прибыль от реализации / сумма активов | 0,001 | 0,155 | 0,227 | 0,154 | 0,072 |

| Х3 - нераспределенная прибыль / сумма активов | 0,059 | 0,177 | 0,163 | 0,118 | -0,014 |

| Х4 - собственный капитал / заемный капитал | 0,063 | 0,215 | 0,194 | 0,152 | -0,021 |

| Z | 0,066 | 0,087 | 0,092 | 0,021 | 0,005 |

Источник: Разработано автором

По данным таблицы 2 видно, что в 2017 г. динамика практически всех показателей отрицательная, что свидетельствует о снижении финансовой устойчивости ООО «Автомат-Паркинг». Если предельное значение Z ≥ 0,037 - нет угрозы банкротства, Z< 0,037 - наоборот. Видно, что в 20152017 гг. в ООО «Автомат-Паркинг» отсутствовал риск банкротства.

Определим вероятность банкротства по модели Фулмера (табл.3).

Таблица 3. Расчетные данные для ООО «Автомат-Паркинг» по модели Фулмера за 2015-2017 гг.

| Показатели | 2015 г. | 2016 г. | 2017 г. |

Изменение 2016 к 2015 |

Изменение 2017 к 2016 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| V1 - нераспределенная прибыль / сумма активов | 0,059 | 0,177 | 0,163 | 0,118 | -0,014 |

| V2 - выручка / сумма активов | 1,918 | 2,509 | 2,107 | 0,591 | -0,402 |

| V3 - прибыль до налогообложения / собственный капитал | 0,264 | 0,716 | 1,078 | 0,452 | 0,362 |

| V4 - денежный поток / долгосрочные и краткосрочные обязательства | 0,012 | 0,121 | 0,167 | 0,109 | 0,046 |

| V5 - долгосрочные обязательства / сумма активов | 0 | 0 | 0,012 | 0 | 0,012 |

| V6 - текущие обязательства / сумма активов | 0,941 | 0,823 | 0,826 | -0,118 | 0,003 |

| V7 - log (материальные активы) | 4,977 | 4,343 | 5,056 | -0,634 | 0,713 |

| V8 - оборотный капитал / долгосрочные и краткосрочные обязательства | 0,058 | 0,209 | 0,180 | 0,150 | -0,029 |

| V9 - log (прибыль до налогообложения + проценты к уплате / выплаченные проценты) | 63,208 | 104,472 | 47,964 | 41,264 | -56,08 |

| Z | 33,916 | 93,685 | 43,473 | 59,768 | -50,212 |

Источник: Разработано автором

Критическое значение для данной модели 0. Видно, что в 2015-2017 гг. Z > 0, следовательно, вероятность банкротства для ООО «Автомат-Паркинг» по данной модели очень низкая. В 2015 году ситуация критическая, что свидетельствует о том, что ООО «Автомат-Паркинг» можно признать банкротом.

Определим вероятность банкротства по модели Спрингейта (табл.4).

Таблица 4. Расчетные данные для ООО «Автомат-Паркинг» по модели Спрингейта за 2015-2017 гг.

| Показатели | 2015 г. | 2016 г. | 2017 г. |

Изменение 2016 к 2015 |

Изменение 2017 к 2016 |

| Х1 - собственные оборотные средства / сумма активов | 0,054 | 0,172 | 0,139 | 0,118 | -0,033 |

| Х2 - прибыль до уплаты процентов / сумма активов | 0,001 | 0,155 | 0,227 | 0,154 | 0,072 |

| Х3 - прибыль до налогообложения / сумма текущих обязательств | 0,017 | 0,154 | 0,212 | 0,137 | 0,058 |

| Х4 - выручка от реализации / сумма активов | 1,918 | 2,509 | 2,107 | 0,591 | -0,402 |

| Z | 0,837 | 1,758 | 1,823 | 0,921 | 0,065 |

Источник: Разработано автором

Критическое значение для данной модели Z < 0,862. Анализ показал, что рассчитанное значение в 2015 г. Z < 0,862, что свидетельствует о высокой вероятности банкротства ООО «Автомат-Паркинг». В 2016-2017 годах рассчитанное значение Z > 0,862, что указывает на то, что ООО «Автомат-Паркинг» нельзя признать банкротом.

Далее приведем расчет вероятности банкротства по модели Сайфулина-Кадыкова.

Расчетные значения и анализ показателей представим в таблице 5.

Таким образом, на основании расчетов согласно модели Сайфулина-Кадыкова можно утверждать, что в ООО «Автомат-Паркинг» было удовлетворительное финансовое состояние в 2016-2017 годах Финансовое состояние в 2015 году неудовлетворительное, о чем свидетельствует то, что значение Z меньше 1.

Проведенный анализ финансового состояния и вероятности банкротства ООО «Автомат-Паркинг» позволил выявить ряд недостатков и проблем в деятельности ООО «Автомат-Паркинг», среди которых выделены отрицательный финансовый результат, высокая степень финансовой зависимости от внешних источников финансирования, снижение выручки от продаж, а также недостаток денежных средств.

Таблица 5. Расчет вероятности банкротства ООО «Автомат-Паркинг» по модели Сайфуллина-Кадыкова за 2015-2-17 гг.

| Показатели | 2015 г. | 2016 г. | 2017 г. |

Изменение 2016 к 2015 |

Изменение 2017 к 2016 |

| (Собственный капитал -Внеоборотные активы) / Оборотные активы Х1 | 0,055 | 0,173 | 0,142 | 0,118 | -0,031 |

| Оборотные активы / Краткосрочные обязательства Х2 | 1,058 | 1,209 | 1,183 | 0,151 | -0,026 |

| Выручка от продаж / Среднегодовая стоимость активов Х3 | 1,918 | 2,509 | 2,108 | 0,591 | -0,401 |

| Чистая прибыль / Выручка Х4 | 0,001 | 0,062 | 0,108 | 0,061 | 0,046 |

| Чистая прибыль / Собственный капитал Х5 | 0,188 | 0,561 | 0,862 | 0,373 | 0,301 |

| Z | 0,558 | 1,257 | 1,482 | 0,699 | 0,225 |

Источник: Разработано автором

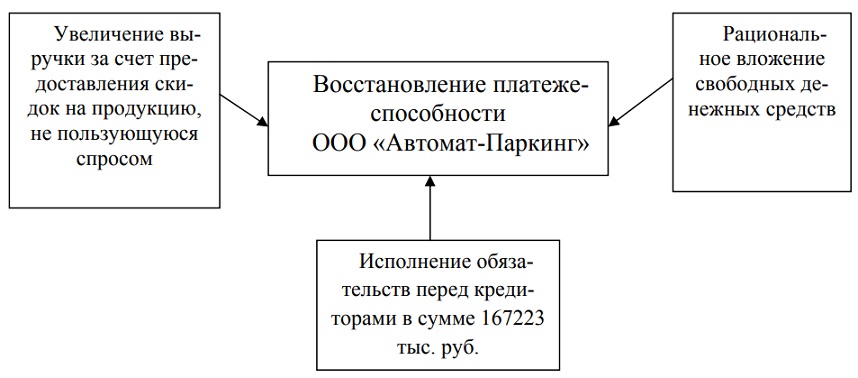

Рисунок 2. Схема восстановления платежеспособности ООО «Автомат-Паркинг»

Источник: составлено автором на основе финансовых материалов предприятия

Соответственно, для снижения угрозы банкротства ООО «Автомат-Паркинг», прежде всего, необходимо минимизировать сумму получаемых убытков, в идеальном варианте - прийти к результату «прибыль». Кроме того, необходимо уменьшить сумму кредиторской задолженности, так как 82,56 процентов источников финансирования имущества сформировано именно за счет привлеченных средств в виде кредиторской задолженности.

Таким образом, используя механизм внешнего управления, предлагается следующая схема восстановления платежеспособности ООО «Автомат-Паркинг» (рис. 2).

Итак, проведенный анализ позволил сделать следующие выводы. Финансовое положение можно оценить как удовлетворительное, об этом говорит ряд показателей. Показатели абсолютной ликвидности компании оказались в пределах ниже допустимых значений, что свидетельствует о нехватки денежных активов.

В ООО «Автомат-Паркинг» недостаточная обеспеченность запасов источниками их формирования. В данной ситуации необходима оптимизация структуры пассивов. Коэффициенты финансовой устойчивости также не соответствуют нормативным показателям.

По моделям Альтмана, Фулмера, Спрингейта и Сайфуллина-Кадыкова ООО «Автомат-Паркинг» можно признать банкротом только в 2015 году, в 2016-2017 годах ситуация нормализовалась.

Исходя из выявленных недостатков, для улучшения финансового состояния можно предусмотреть следующие меры по восстановлению платежеспособности ООО «Автомат-Паркинг»:

- реструктуризация кредиторской задолженности;

- увеличение выручки за счет предоставления скидок на продукцию, работы и услуги, не пользующиеся спросом;

- рациональное вложение свободных денежных средств.

Реструктуризация кредиторской задолженности позволит отсрочить сумму в 137073 тыс. руб.

В результате по моделям Альтмана, Фулмера, Спрингейта ООО «Автомат-Паркинг» можно признать платежеспособным предприятием.

Список литературы

1. Федеральный закон от 26.10.2002 №127-ФЗ "О несостоятельности (банкротстве)" (ред. от 29.12.2012)

2. Антикризисное управление. От банкротства - к финансовому оздоровлению. - М.: Юнити, Закон и право, 2017. - 320 c.

3. Бузырев В.В. Экономика компании: учеб. пособие / В.В. Бузырев, Т.А. Иващенцева, А.Г. Кузьминский и др. - Новосибирск: НГАСУ, 2015. - 312 с.

4. Шеремет А.Д. Комплексный анализ хозяйственной деятельности: учебник / А.Д. Шеремет. М.: Инфра-М, 2014.415 с.

5. Официальный сайт «Scheidt&Bachmann GmbH,» - [Электронный ресурс] - Режим доступа. https://www.scheidt-bachmann.de/en/index.php/

6. Официальный сайт «Автомат-Паркинг» - [Электронный ресурс] - Режим доступа. https://automat-parking.ru/

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ