Применение показателей дюрации, срока окупаемости и дисконтной ставки инвестиционного проекта для расчета его эффективности

Доценко Оксана Станиславовна

канд. эконом. наук, доцент СевГУ, г. Севастополь, РФ

IN SITU

№1 2015

Аннотация

Рассматриваются способы оценки реального инвестиционного проекта с помощью дисконтированного срока окупаемости, дюрации и дисконтной ставки. Обосновывается совместное их применение.

В современных условиях проблема совершенствования методического инструментария для выбора (или принятия) наиболее эффективного инвестиционного проекта (ИП) становится все более очевидной. Это подтверждает анализ работ отечественных и зарубежных специалистов (в частности И.А. Бланка, Дасковского В.Б., Киселева В.Б., Дерила Норткотта и др.), который показал, что наиболее часто для этого используют показатели чистого приведенного дохода NPV, индекса доходности, нормы рентабельности IRR, рентабельности активов и недисконтированного (статичного) срока окупаемости [1, 2]. По мнению автора этих показателей недостаточно, чтобы сделать корректные и полные выводы о проекте.

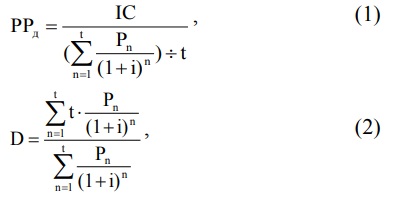

В своей статье «К вопросу о совершенствовании способов оценки эффективности реальных ИП» автор предлагает использовать дисконтированный срок окупаемости РРд и дюрацию D в совокупности с показателями NPV и IRR (особенно если существует неопределенность выбора ИП) [3]. Продолжая исследования в этом направлении, автор рассмотрел влияние изменения дисконтной ставки i (увеличения на 50%) на значение дюрации и периода окупаемости на материалах предприятия ООО «Ритм-Юг» г. Севастополя, занимающегося производством пива, по закупке новых павильонов для реализации своей продукции (таблица 1).

Таблица 1. Информация об ИП по t=3 годам с различными значениями дисконтной ставки i

| ИП | Инвестиции | Планируемые (будущие) доходы по годам при различных i | ||

| IC, ден ед. | Р1, ден ед. | Р2, ден ед. | Р3, ден ед. | |

| закупка павильонов | 22800 |

8360 (i=11,4%,) |

6185 (i=10,7%,) |

7270 (i=9,5%.) |

Расчеты с использованием формул 1 и 2 представлены в таблице 2:

Таблица 2. Промежуточные расчеты для срока окупаемости и дюрации

| Расчеты для i | |||

| годы, t | 1/(1 + i)n | Pn/(1 + i)n | Pn/(1 + i)n*t |

| 1 | 0,898 | 7504 | 7504 |

| 2 | 0,816 | 5049 | 10098 |

| 3 | 0,762 | 5537 | 16611 |

| Итого | - | 18090 | 34213 |

| Расчеты для iнов (iнов=i+50%) | |||

| годы, t | iнов | Pn/(1 + iнов)n | Pn/(1 + iнов)n*t |

| 1 | 0,114*(1+0,5)=0,171 | 7139 | 7139 |

| 2 | 0,107*(1+0,5)=0,161 | 4588 | 9176 |

| 3 | 0,095*(1+0,5)=0,143 | 4869 | 14607 |

| Итого | - | 16596 | 30922 |

Тогда:

D = 34213/18090 = 1,89(лет); Dнов = 3092/16596 = 1,86(лет).

Dнов/D = 1,86/1,89 = 0,98 (98%), т.е. увеличение i на 50% привело к уменьшению D на 2%.

РРд = 22800/(18090 : 3) = 3,78(лет); РРд(нов) = 22800/(16596 : 3) = 4,12 (лет).

РРд(нов)/РРд = 4,12/3,78 = 1,09 (109%), т.е. увеличение i на 50% привело к увеличению срока окупаемости проекта на 9 %.

Проведенный анализ показал, что с изменением величины дисконтной ставки меняются значения РРд и D, т.е. меняется эффективность ИП, что позволяет оптимизировать величину i с использованием для этого реальных возможностей предприятия и внешних социально-экономических факторов. Кроме этого, если вместо дисконтированного срока окупаемости проекта принимать показатель, не учитывающий временную ценность денег, то итоговые значения оценки целесообразности принятия ИП к реализации будут не такими точными. Показатели РРд и D необходимо применять в совокупности, т.к. по отдельности они имеют свои недостатки: РРд, например, не учитывает те чистые денежные потоки, которые формируются после периода окупаемости инвестиционных затрат, а D не учитывает размер инвестиций.

Список использованной литературы:

1. Дасковский В.Б., Киселёв В.Б. Совершенствование оценки эффективности инвестиций // Экономист. - М. 2009.№1 [Электронный ресурс]. - Режим доступа: http://institutiones.com/investments.

2. Официальный сайт Центра управления финансами «Сеnter-YF» [Электронный ресурс] - М., 2015. - Режим доступа: http://center-yf.ru

3. Доценко О.С. К вопросу о совершенствовании способов оценки эффективности реальных инвестиционных проектов / О.С. Доценко // Международный научный журнал «Символ науки» №6/2015, ISSN 2410-700Х — Уфа: ООО «ОМЕГА САЙНС», 2015. - С. 113-115.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ