Оценка и совершенствование деятельности банков в сфере доверительного управления средствами частных инвесторов

Пучкина Екатерина Сергеевна

кандидат экономических наук, доцент кафедры экономического анализа, статистики и финансов,

Кубанский государственный университет, Краснодар, Российская Федерация

Рындина Ирина Валерьевна*

* Ответственный автор

кандидат экономических наук, доцент кафедры экономического анализа, статистики и финансов,

Кубанский государственный университет, Краснодар, Российская Федерация

Морусова Оксана Григорьевна

ведущий специалист отдела финансирования, служба казначейства финансового департамента АО «Тандер»,

Краснодар, Российская Федерация

Финансы и кредит

№15 (687) 2016

Аннотация

Предмет. Банковское доверительное управление. Развитие сектора доверительного управления финансовыми активами отечественной экономики ложится на коммерческие банки, что позволит им стать конкурентоспособными на мировом финансовом рынке. Проводится анализ эффективности управления крупнейшими банками своих портфелей ценных бумаг, находящихся в доверительном управлении.

Цели. Определение сути, разработка механизма оценки и совершенствования операций доверительного управления в коммерческих банках для обеспечения конкурентоспособности финансовых институтов.

Методология. Использованы результаты исследований российских экономистов в области доверительного управления, данные Банка России и отчетность кредитных организаций. Применялись общенаучные и специальные методы, статистический, коэффициентный и сравнительный анализы.

Результаты. Создана модель, согласно которой банки могут развивать розничное доверительное управление. Ее направления призваны раскрыть основные возможности развития частного инвестирования как эффективного метода дифференциации банковской деятельности. Выявлена проблема проведения анализа эффективности операций банков по доверительному управлению, ввиду отсутствия информации по расходам на доверительное управление. Предложены пути решения проблем доверительного управления в банках.

Выводы и значимость. Сделаны выводы об эффективности вложения используемых средств, месте каждого портфеля в деятельности банков, роли изучаемых показателей в совокупных доходах кредитной организации. Банки занимаются управлением не только собственным портфелем ценных бумаг, а также и средствами, предоставленными им инвесторами. В то же время место банков на рынке индивидуального доверительного управления остается незначительным. Наличие положительных результатов инвестирования говорит о том, что банк достаточно эффективно справляется как с управлением собственным портфелем, так и с управлением портфелем клиентов.

* Статья предоставлена Информационным центром Издательского дома «ФИНАНСЫ и КРЕДИТ» при Кубанском государственном университете.

На современном этапе развития экономики России важную роль играет привлечение сбережений и формирование на их основе инвестиционных потоков. В связи с этим анализ проблем управления привлеченными средствами является актуальным в свете текущего развития финансового рынка, что и будет рассмотрено нами на примере доверительного управления.

По мнению авторов, необходима разработка механизма оценки и совершенствования доверительного управления в целях обеспечения конкурентоспособности финансовых институтов в условиях инновационного развития.

Для достижения такой цели необходимо:

- исследовать сущность и проблемы доверительного управления;

- дать оценку его эффективности;

- сформулировать направления его совершенствования для развития данного института и увеличения объемов привлекаемых в управление средств.

Доверительное управление является важнейшим элементом финансового рынка и катализатором происходящих на нем процессов. Данная научная категория на современном этапе была исследована А.О. Молоковой1, А.В. Самигулиной, Е.И. Куликовой, Б.Б. Рубцовым, Л.В. Масюковой, И.В. Рындиной2, А.В. Тарасовым, М.И. Мороз в ряде публикаций3 [1-5]. Особая важность института доверительного управления как инструмента развития финансовой системы подчеркнута в публикациях К.Л. Астапова [6]. Исторические этапы становления доверительного управления затронуты в публикациях Ф.Б. Риполь-Саргоси и Е.В. Терниковой [7, 8].

1 Молокова А. О. Некоторые проблемы правового регулирования доверительного управления ценными бумагами // Вестник магистратуры. 2014. № 6. С. 36-38.

2 Рындина И.В. Сущность института доверительного управления // Сборник научных трудов Sworld . Выпуск 4. Т. 13. Одесса: Куприенко С.В., 2007. С. 17-18.

3 Гудакова Л.В., Рындина И.В. Проблемы российских институтов доверительного управления // Финансы и кредит. 2010. № 42. С. 37-43.

Например, В.Н. Кручинин и О.В. Борейша считают, что суть доверительного управления заключается в осуществлении доверительным управляющим управления чужим имуществом в интересах его собственника или указанного им лица. В этих целях собственник передает свое имущество доверительному управляющему, наделяя последнего соответствующими правомочиями по владению, пользованию и распоряжению указанным имуществом, в рамках которых доверительный управляющий вправе совершать любые фактические и юридические действия для обеспечения эффективного управления доверенным ему имуществом4 .

4 Кручинин В.Н., Борейша О.В. Правовая реформа: проблемы теории и практики государственных преобразований в России. 2015. Т. 1. С. 62-73.

Наиболее же полно описаны различные подходы к пониманию сути данной категории в статье И.Г. Горловской и Е.В. Люц5.

5 Горловская И.Г., Люц Е.В. Содержание и особенности предпринимательской деятельности по доверительному управлению на рынке ценных бумаг // Вестник Омского университета. Серия: Экономика. 2012. № 1. С. 168-173.

Качество работы института доверительного управления напрямую зависит от того, насколько клиенты доверяют свои капиталы финансовым институтам, следовательно от этого зависит и его эффективность.

Действительно, О.С. Зиниша и И.В. Рындина пишут о низком уровне финансово-экономического доверия в системе мировых и национальных рынков, что ведет к удорожанию финансового ресурса, удлинению его оборачиваемости на пути от поставщика к потребителю, а возможно и к его полной потере [9].

Особый интерес в рамках данного исследования представляет место банков на рынке ценных бумаг России в качестве доверительного управляющего средствами инвесторов, попытку оценить которое будет осуществлено в данной статье. Кредитные организации, являются одними из крупнейших и старейших участников фондового рынка. При этом само их присутствие на рынке ценных бумаг всегда вызывало множество дискуссий.

На этапе становления банковские доверительные отношения выступали в «сберегательном назначении», а точнее - решали задачу сохранения и приумножения капитала собственников имущества, одновременно являясь пассивной операцией банков для привлечения дополнительных ресурсов. В рамках данной статьи авторы придерживаются мнения Д.В. Огнева и Е.Ю. Поповой, согласно которому развивать сектор доверительного управления финансовыми активами отечественной экономики должны именно коммерческие банки, что позволит им стать конкурентоспособными на мировом финансовом рынке [10].

Анализ места и сущности доверительного управления в структуре банковских операций проводился в работах таких авторов, как О.М. Шевченко [11], Е.С. Лукьянова [12, 13], О.М. Скапенкер [14], А.Ю. Буркова [15] и др.

Проведенный в середине 2000-х гг. Банком России мониторинг показал, что по состоянию на 01.01.2005 из 1 299 кредитных организаций, функционирующих на территории Российской Федерации, только 98 (или 7,5%) осуществляли операции доверительного управления. В 2004 г. количество кредитных организаций - доверительных управляющих увеличилось на 13 единиц [16].

В целях анализа деятельности банковских организаций на рынке ценных бумаг выбрано два направления:

- деятельность банка по управлению собственным портфелем ценных бумаг;

- деятельность банка по предоставлению услуг по доверительному управлению.

Данные аспекты позволят сравнить результаты управления собственным и клиентским портфелем, а также сделать выводы о преимуществах и недостатках работы банка по этим двум направлениям.

Следует заметить, что не случайно из анализа исключено такое направление деятельности банка, как управление средствами общих фондов банковского управления (ОФБУ). Дело в том, что после прекращения действия 01.01.2013 года инструкции от 02.07.1997 № 63 «О порядке осуществления операций доверительного управления и бухгалтерском учете этих операций кредитными организациями Российской Федерации» Банк России запретил создание новых ОФБУ, тем самым окончательно перекрыв возможность развития и без того находящегося в непростом положении субъекта финансового рынка. Тем не менее существующие на сегодняшний день ОФБУ закрываться не обязаны и будут действовать до момента окончания договоров, сроки которых в среднем не превышают пяти лет. Ввиду данного обстоятельства рассмотрение описанного направления деятельности банков не видится целесообразным. Но следует отметить, что на фоне сложившихся обстоятельств, у банка остается два варианта привлечения средств для инвестирования на фондовом рынке, а именно - предоставление услуг по индивидуальному доверительному управлению (ИДУ) и создание управляющих компаний (УК), через которые возможно задействовать механизмы паевых инвестиционных фондов (ПИФов). Таким образом, увеличивается актуальность изучения услуг в рамках лицензии на доверительное управление ценными бумагами, так как это направление требует меньше инвестиций для развития, чем создание управляющих компаний.

Так, О.М. Скапенкер утверждает: рынок услуг доверительного управления является рынком практически олигополистической конкуренции: на 12.03.2013 десять крупнейших по объему портфелей в управлении компаний управляли активами на сумму 1,67 трлн руб., или 65,9% всех средств, переданных в России в индивидуальное доверительное управление [17].

Для анализа места банков на рынке доверительного управления, а также в целях оценки эффективности управления ценными бумагами была проведена выборка банков. В силу высокой консолидации российского банковского сектора, достаточным для характеристики доверительного управления в данном сегменте в целом, на наш взгляд, является рассмотрение десяти крупнейших банков. Основополагающими критериями для отбора будут служить размер собственного портфеля ценных бумаг кредитных организаций, а также сумма остатков на счетах доверительного управления. Результаты отбора представлены в табл. 1.

Таблица 1. Банки, выбранные для анализа

| Банк | Активы в ИДУ, млн руб. | Собственный портфель ценных бумаг, млн руб. | Место по портфелю ценных бумаг | Доля в собственном портфеле ценных бумаг, % | Доля в портфеле ИДУ,% | Город регистрации |

| АО «Газпромбанк» | 27 465 | 662 528,6 | 2-е | 63,51 | 72,5 | Москва |

| ВТБ 24 (ПАО) | 254,4 | 100 517,1 | 8-е | 9,64 | 0,67 | Москва |

| ПАО РОСБАНК | 528 | 82 999 | 10-е | 7,96 | 1,4 | Москва |

| АО «Райффайзенбанк» | 2 937,3 | 77 571,8 | 13-е | 7,44 | 7,76 | Москва |

| ОАО Банк «Петрокоммерц» | 542,3 | 28 963,1 | 39-е | 2,78 | 1,43 | Москва |

| ПАО Банк ЗЕНИТ | 957,3 | 28 070,8 | 40-е | 2,69 | 2,53 | Москва |

| ОАО «МИнБ» | 160 | 24 342 | 43-е | 2,33 | 0,42 | Москва |

| АО АКБ «НОВИКОМБАНК» НК | 343,6 | 17 971 | 53-е | 1,72 | 0,91 | Москва |

| ОАО «Первый Объединенный Банк» | 3 359,5 | 13 799,6 | 67-е | 1,32 | 8,88 | Самара |

| ОАО «М2М Прайвет Банк» | 1 298 | 6 462,6 | 100-е | 0,62 | 3,43 | Москва |

Как мы видим, практически все банки, выбранные для анализа, зарегистрированы в Москве и являются федеральными. На сегодняшний день самым крупным представителем на рынке доверительного управления является АО «Газпромбанк», величина его портфеля как по собственному портфелю ценных бумаг, так и по портфелю доверительного управления значительно превышает удельный вес других участников. В это же время такие банки, как ОАО «Первый Объединенный Банк» и ОАО «М2М Прайвет Банк», несмотря на свой небольшой собственный портфель, активно привлекают средства в доверительное управление.

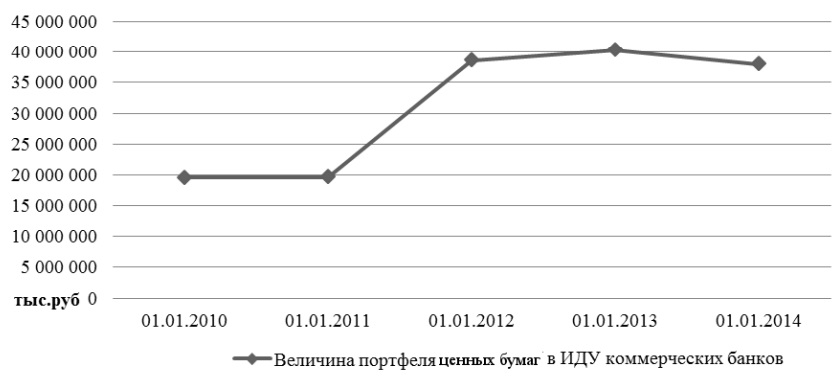

Для анализа деятельности банков по доверительному управлению средствами инвесторов создадим общий портфель доверительного управления банков путем суммирования величины активов привлеченных для осуществления доверительного управления каждым из анализируемых банков. Динамика портфеля ценных бумаг, находящихся в доверительном управлении у банков за последние пять лет, представлена на рис. 1.

Рисунок 1. Динамика портфеля ценных бумаг, находящихся в доверительном управлении коммерческих банков

Эти данные подготовлены на основе анализа оборотно-сальдовых ведомостей коммерческих банков, опубликованных на официальном сайте Банка России6.

6 URL: http://www.cbr.ru

Как видно из рис. 1, размер портфеля за анализируемый период претерпел существенные изменения. Наибольшее влияние на его величину оказал резкий рост в 2012 г., который, в большей степени был обусловлен резким ростом портфеля АО «Газпромбанк».

По данным рейтингового агентства «Эксперт РА», на начало 2014 г. величина активов, находящихся в индивидуальном доверительном управлении, составляла 582 млрд руб., что при сопоставлении с данными на рисунке говорит о небольшом удельном весе банков на этом рынке (приблизительно 6,5%)7 .

7 Обзор рынка индивидуального доверительного управления за 2013 год: индивидуальное управление дешевеет. URL : http://www.raexpert.ru/researches/ua/obzor_du_2013.

Далее уместно провести анализ эффективности управления банков своим портфелем ценных бумаг и портфелем, находящимся в доверительном управлении. Это позволит сделать выводы об эффективности вложения используемых средств, месте каждого портфеля в деятельности банков, роли изучаемых показателей в совокупных доходах.

Говоря об объемах деятельности банков, можно сказать о достаточно сильном восходящем тренде, происходящем на фоне аналогичного изменения котировок на фондовых площадках страны. Совокупная величина активов группы банков за рассматриваемый период выросла с 3,8 до 8,1 трлн руб. Объем собственного портфеля ценных бумаг также имел восходящий тренд, колеблясь между 486 и 775 млрд руб., при этом клиентский портфель показал резкий рост, причины которого уже были рассмотрены в настоящей статье.

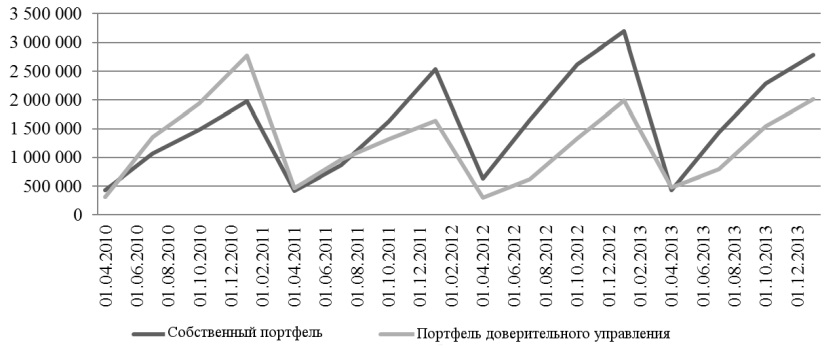

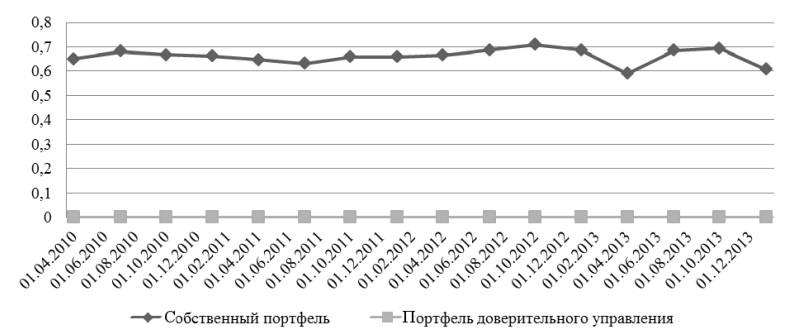

Если анализировать динамику доходов, представленную на рис. 2, можно заметить повторяющиеся колебания, которые прослеживаются как по собственному портфелю, так и по портфелю ценных бумаг, находящихся в доверительном управлении.

Рисунок 2. Динамика доходов группы банков по управлению ценными бумагами

Сравнивая эти два направления деятельности банков на рис. 2, авторы сознательно уходят от абсолютных значений, так как они несопоставимы. Анализ же самих изменений графика по обоим видам деятельности позволяет сделать вывод о наличии взаимосвязи в управлении собственным портфелем и портфелем доверительного управления. Следует также заметить, что для обоих графиков свойственен восходящий характер, что говорит о росте дохода от обоих направлений и является положительным моментом. Нельзя не заметить ежегодные падения, которые всегда происходят в одно и то же время и свойственны обоим рядам данных, что, по мнению авторов, обусловлено выплатой дохода по ценным бумагам и расчетами с инвесторами.

Как уже упоминалось ранее, абсолютные величины исследуемых направлений практически несопоставимы ввиду абсолютного доминирования собственного портфеля ценных бумаг банков. По этой причине дальнейшее рассмотрение уместно проводить с помощью коэффициентного анализа.

Для проведения анализа с помощью набора коэффициентов использована скорректированная методика О.М. Скапенкера [18]. Корректировка состояла в исключении такого направления, как управление ОФБУ, что связано с произошедшими в законодательстве изменениями, которые были описаны ранее. Также при расчете обобщающих коэффициентов по индивидуальному доверительному управлению в качестве базы для взвешивания использован портфель по индивидуальному доверительному управлению, что не предполагает методика О.М. Скапенкера. Используемые показатели, а также методика их расчета представлены в табл. 2.

Таблица 2. Алгоритм расчета коэффициентов

| Коэффициент | Формула | Для банка по собственному портфелю ценных бумаг | Для банка по деятельности по ИДУ | ||

| Числитель | Знаменатель | Числитель | Знаменатель | ||

| ROA (Рентабельность активов) | Прибыль от вида деятельности / Валюта баланса | Ф102 10002 - Ф102 16000 - Ф102_23000 - Ф102 24000 | Ф101 средн∑Актив (102-708) | Ф102 12402 - Ф102_22202 | Ф101средн∑Актив (102-708) |

| ROS (Рентабельность продаж) | Прибыль от вида деятельности / Доходы от вида деятельности | Ф102 10002 - Ф102_16000 - Ф102_23000 - Ф102 24000 | Ф102 10002 - Ф102_16000 | Ф102 12402 - Ф102_22202 | Ф102_12402 |

| Оборачиваемость активов | Доходы от вида деятельности / Валюта баланса | Ф102 10002 - Ф102_16000 | Ф101 средн∑Актив (102-708) | Ф102_12402 | Ф101средн∑Актив (102-708) |

| Доля в доходах | Доходы от вида деятельности / Доходы банка, всего | Ф102 10002 - Ф102_16000 | Ф102 10000 | Ф102_12402 | Ф102_10000 |

| Доля в расходах | Расходы от вида деятельности / Расходы банка, всего | Ф102 23000 + Ф102_24000 | Ф102_20000 | Ф102_22202 | Ф102_20000 |

| Доля в прибыли (убытке) | Прибыль от вида деятельности / Прибыль банка, всего | Ф102 10002 - Ф102_16000 - Ф102_23000 - Ф102 24000 | Ф102 0100 - Ф102_02000 | Ф102 12402 - Ф102_22202 | Ф102 0100- Ф102_02000 |

Расчеты коэффициентов базируются на данных оборотно-сальдовых ведомостей и отчетов о прибылях и убытках, опубликованных на сайте Банка России, в процессе анализа обработано более 300 форм отчетности. Используемые коэффициенты активно применяются в финансовом анализе, но в целях учета специфики вида деятельности и исследуемого объекта формулы их расчета были скорректированы.

Для расчета рентабельности были использованы коэффициенты ROA (рентабельность активов) и ROS (чистая рентабельность продаж), что позволило оценить долю прибыли от каждого вида деятельности в различных показателях. Расчет показателя оборачиваемости активов дал возможность проанализировать уровень деловой активности. Также был определен удельный вес в доходах, расходах и прибыли каждого вида деятельности. На основании результатов расчетов были сделаны выводы об эффективности управления банками собственным портфелем ценных бумаг, а также портфелем, находящимся в доверительном управлении.

Для анализа использованы поквартальные данные за 2010-2013 гг., что позволит за счет большого массива информации оценить сложившиеся тенденции. Для расчета средних по отрасли коэффициентов рассчитаны коэффициенты для каждого вошедшего в проведенный анализ банка, а затем взвешены в зависимости от их удельного веса в портфеле ценных бумаг и найден общий показатель. При этом стоит отметить, что автором данной методики как для собственного портфеля, так и для портфеля доверительного управления в качестве весов использовалась доля в собственном портфеле. Думается, при расчете коэффициентов по портфелю индивидуального доверительного управления необходимо опираться на веса банков именно в этом портфеле.

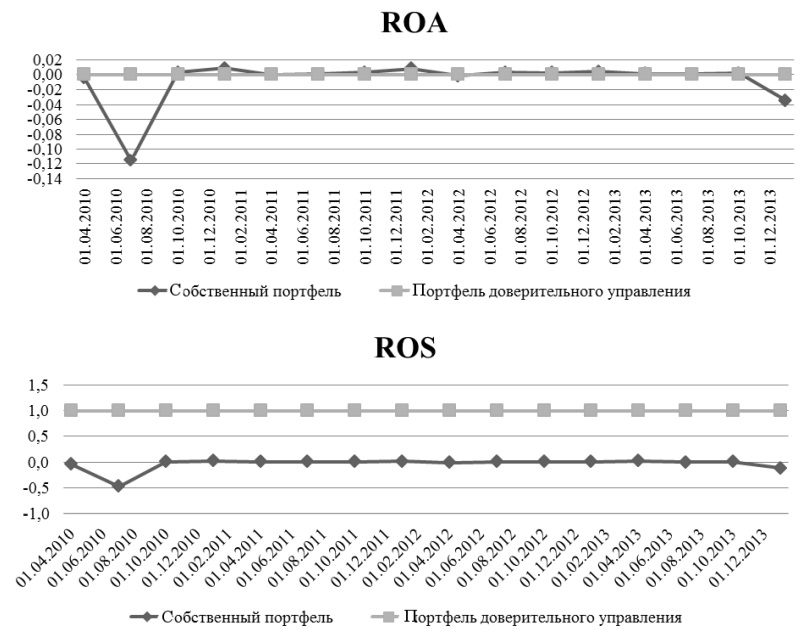

Коэффициенты рентабельности представлены в динамике на рис. 3.

Рисунок 3. Показатели рентабельности ROA и ROS (2010–2013 гг.)

Прежде чем интерпретировать графики, следует отметить, что ввиду несопоставимости показателей и специфики учета операций по доверительному управлению показательность данных коэффициентов ставится под сомнение. Проблема заключается в том, что в банковской практике, несмотря на наличие специальных счетов, расходы, связанные с доверительным управлением, не отражаются. Это объясняется тем, что доверительное управление средствами клиентов не происходит в отрыве от других ценных бумаг и, как уже отмечалось, не приносит банку больших затрат, из-за чего их выделением пренебрегают. Таким образом, сравнение рентабельности продаж представляется нам непоказательным.

Интерес для анализа представляет лишь динамика коэффициента рентабельности активов. В динамике данного показателя можно наблюдать, что его изменения по собственному портфелю гораздо более резкие, чем по портфелю доверительного управления, что может говорить о более рискованной политике банков в отношении собственного портфеля. Если же рассмотреть рентабельность активов по портфелю доверительного управления более подробно, то можно наблюдать ее скачкообразное изменение. Так, за первые три квартала 2010 г. данный коэффициент продемонстрировал более чем трехкратный рост, а затем идентичное по размеру падение. Подобная динамика в точности повторяет динамику объема прибыли банка по доверительному управлению, что, скорее всего, обусловлено практикой выплаты доходов по договорам доверительного управления в начале года.

Коэффициент оборачиваемости активов демонстрирует одинаковую динамику для обоих видов деятельности, что, возможно, недостаточно наглядно для деятельности по доверительному управлению ввиду специфики расчета и масштаба графика. Оба ряда данных характеризуются волатильностью, а изменения обусловлены скачкообразно изменяющимися доходами на фоне роста валюты баланса (рис. 4).

Рисунок 4. Оборачиваемость активов

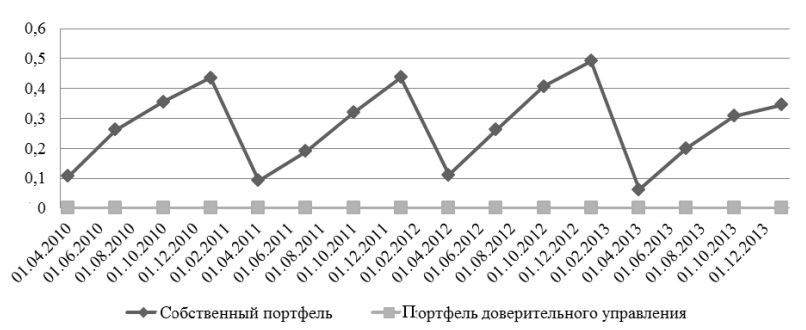

Динамика доли доходов от вида деятельности в совокупных доходах банка показана на рис. 5.

Рисунок 5. Доля дохода от вида деятельности в совокупных доходах банков (2010–2013 гг.)

Представление долей по расходам и прибыли не является возможным по индивидуальному доверительному управлению из-за уже описанных проблем, что лишает возможности построения сравнительных и интересных для этого анализа графиков по указанным показателям.

Из данных очевидно, что доходы от проведения операций с собственным портфелем ценных бумаг являются основными для рассматриваемых банков, что говорит об их высокой активности на рынке ценных бумаг. В это же время доходы от деятельности по доверительному управлению занимают в структуре доходов банков крайне незначительное место. Следует заметить, что за весь анализируемый период существенных изменений ни по одному из видов деятельности не наблюдалось. Единственным существенным изменением по обоим видам деятельности стало падение доли в совокупных доходах в апреле 2013 г., что обусловлено стагнацией рынка ценных бумаг на этом временном отрезке.

Резюмируя проведенное исследование, сделаем ряд выводов.

- Банки являются одними из ключевых участников фондового рынка, их место и роль подтверждаются величиной доходов, который они извлекают на данном рынке. Так, если ориентироваться на линию тренда, за анализируемые четыре года доходы банков выросли с 1 до 2,25 трлн руб., а удельный вес в совокупных доходах за данный период не опускался ниже 56%.

- Банки занимаются управлением не только собственным портфелем ценных бумаг, но и средствами, предоставленными им инвесторами. В то же время место банков на рынке индивидуального доверительного управления остается незначительным.

- При управлении собственным портфелем ценных бумаг банки предпочитают более рискованные стратегии, что может быть обусловлено политикой, выбранной клиентами в инвестиционной стратегии и реализуемой банками как доверительными управляющими. Наличие положительных результатов инвестирования говорит о том, что банк достаточно эффективно справляется как с управлением собственным портфелем, так и с управлением портфелем клиентов.

- На сегодняшний день существуют проблемы в возможности проведения анализа эффективности операций банков по доверительному управлению ввиду отсутствия информации по расходам на доверительное управление. В случае же наличия данной информации можно было бы наглядно продемонстрировать эффективность этих операций, потому что при управлении собственным портфелем необходимо инвестировать средства в их приобретение, а чтобы управлять клиентским портфелем, необходимы лишь сравнительно небольшие расходы организационного характера, что, конечно же, отразилось на рентабельности названных операций.

Исходя из сказанного, можно сделать вывод о значительных перспективах сферы доверительного управления как вида деятельности для банков, обладающих должными навыками и не имеющих возможности расширить объемы собственного портфеля. К тому же следует заметить, что у банков для развития названных услуг имеются на сегодняшний день все необходимые инструменты, начиная от широкой филиальной сети, используемой для продвижения услуг, и заканчивая квалифицированными кадрами, которые уже сегодня инвестируют на рынок собственные активы банка. Развитие услуг доверительного управления создаст благоприятный климат для максимизации вовлечения временно свободных средств, в том числе и частных инвесторов, в экономику через инструменты фондового рынка, что положительно скажется на экономическом развитии России.

Как уже отмечалось, для российского инвестора важны такие характеристики финансового продукта, как надежность, понятность, доступность и оптимальность. В то же время изучение российской практики показывает, что в большей степени банки как доверительные управляющие ведут свою деятельность вразрез с данными принципами.

На сегодняшний день большая часть банков, занимающихся доверительным управлением, предлагает свои услуги состоятельным клиентам либо вообще ориентирована исключительно на юридических лиц. При этом основным направлением развития в данном сегменте служит экстенсивный подход, то есть расширение ассортимента финансовых продуктов, которые также не рассчитаны на физических лиц и не приносят банкам должного результата.

В таких условиях о приходе на этот рынок частного инвестора не может идти и речи. Для привлечения населения к инвестированию и предоставлению ими своих средств в доверительное управление банкам следует развивать свой бизнес в соответствии с описанными принципами, при этом необходимым становится построение доверительных отношений в тандеме «банк - клиент», что обусловлено специфичностью финансовых продуктов по управлению активами населения.

Немалую роль играют доступность, надежность и стоимость информации о банковских операциях и менеджменте. Как правило, участники рынка меньше доверяют фирмам с более низкой чистой стоимостью, неустойчивой прибылью, неликвидными активами и слабым менеджментом. На эффективном рынке раскрытие информации, которая формирует репутацию, позволяет клиентам судить о безопасности или рискованности деятельности финансовой организации [19].

Модель, согласно которой банки могут развивать розничное доверительное управление, продемонстрирована на рис. 6.

Рисунок 6. Модель развития доверительного управления в коммерческом банке

Ее направления призваны решить основные проблемы, которые сегодня стоят на пути развития частного инвестирования как эффективного метода дифференциации банковской деятельности, способного к тому же приносить банкам существенную прибыль.

Как видно, каждое из направлений реализует одну или несколько характеристик, которыми должен обладать финансовый продукт, чтобы быть востребованным частным инвестором. Может показаться нелогичным, что характеристики такой услуги как доверительное управление реализуются не в конкретном продукте, а с помощью различных направлений. Но на самом деле невозможно достичь данного соответствия, если не отладить работу всего сегмента доверительного управления, существующего в том или ином банке. О важности развития каждого из направлений далее более подробно.

1. Организация информационной и консультационной поддержки клиентов.

Организация информационной и консультационной поддержки клиентов является одним из важнейших направлений развития, ввиду отсутствия в нашей стране на сегодняшний день качественной информационной поддержки населения по вопросам инвестирования сбережений на фондовом рынке. Следует вспомнить, что в описанном ранее механизме развития частных инвестиций, банки являются одними из представителей микроуровня, на котором должна проводиться качественная работа с клиентами, способствующая выходу частных инвесторов на рынок ценных бумаг. Поэтому первоочередной задачей в этом направлении для банков становится именно консультирование клиентов. Для клиента, готового передать свои средства в руки доверительного управляющего, очень важно получить исчерпывающую информацию о том, как будут использоваться его деньги, каковы его возможности и риски и т.д. Грамотная консультация не только позволит сделать услугу более понятной для пользователя, но и положительно отразится на репутации банка, демонстрируя его компетентность.

Очень важно в работе с клиентами научиться выявлять их потребности и четко на них реагировать, ведь от целей, которые преследует будущий инвестор, во многом зависит и риск, на который он готов пойти. Поэтому при работе у менеджеров банка могут существовать опорные вопросы, по ответам на которые можно сделать выводы о предполагаемых стратегиях инвестирования и возможностях клиента. Важность данного направления подтверждается в статьях А.В. Новикова, Л.Ю. Татариновой, О.Ю. Вителева, где авторы иллюстрируют методический подход к организации консультирования в сфере доверительного управления, дают его этапизацию и инструментарий [20, 21].

Под оказанием качественных услуг всем клиентам в первую очередь понимается наличие компетентных сотрудников во всех подразделениях банка. Дело в том, что в России наибольшее развитие услуги, связанные с рынком ценных бумаг, получили в мегаполисах, а в наибольшей степени в Москве, в то время как другие регионы необоснованно остаются без внимания. В результате этого их клиенты лишаются квалифицированной поддержки, следствием чего становится нежелание и без того неактивного населения инвестировать свои деньги в фондовый рынок.

И еще одной важной задачей в данном направлении является поддержание постоянной связи с клиентом. Эта задача в большей степени ориентирована на клиентов, уже пользующихся услугой доверительного управления. С ее помощью решаются проблемы не только понятности, но и надежности вложений, ведь если клиент имеет постоянную информацию о состоянии своих инвестиций и всегда может получить ответы на интересующие вопросы, он сочтет этот вариант вложений менее рискованным.

2. Выделение места доверительного управления в организационной структуре банка.

Оценивая эффективность деятельности банка по доверительному управлению ценными бумагами, мы уже сталкивались с проблемой отсутствия информации о расходах по доверительному управлению, что стало существенной преградой на пути оценки эффективности данного вида деятельности. Следует заметить, что правила бухгалтерского учета в коммерческих банках, изложенные в положении № 385-П8, предоставляют кредитным организациям возможность обособления данных статей, но на деле банки этой возможностью не пользуются.

8 Положение о правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации, утвержденное Банком России 16.07.2012 № 385-П.

В такой ситуации они не могут объективно оценить эффективность для них данной деятельности, а клиенты лишаются возможности получить полную информацию о своем доверительном управляющем. Все это становится основанием для организации обособленного учета операций по доверительному управлению как метода решения данных проблем.

Вторая задача этого направления вытекает из первой. Обособив учет операций по доверительному управлению, банки смогут объективно отражать информацию о результатах управления средствами инвесторов. Создание единой информационной базы в этой ситуации не доставит банку никаких сложностей, но при этом позволит сделать данную деятельность более открытой и прозрачной, что, безусловно, сыграет в пользу роста надежности доверительного управления в глазах клиентов.

Очень важно выделить доверительному управлению средствами инвесторов особое место в организационной структуре банка. При этом совершенно не обязательно создавать самостоятельное структурное подразделение, так как это связано со значительными материальными затратами и не подкреплено существенной необходимостью в том случае, если банк не нацелен на выделение данного рода деятельности в число основных. Думается, в общем случае возможно управлять этой деятельностью в рамках отдела ценных бумаг, внутри которого можно выделить ряд сотрудников, работающих только со средствами в доверительном управлении, а часть сотрудников, работающих как с собственным, так и привлеченным портфелем ценных бумаг. Организованная таким образом работа, с одной стороны, позволит оптимизировать затраты на данную деятельность, а с другой стороны, решит проблему обособленного учета доверительных операций.

3. Разработка специализированных финансовых продуктов.

Данному направлению хотелось бы уделить особое внимание, подробно изучены возможности банка по адаптации услуг доверительного управления к потребностям частных инвесторов.

При анализе состояния рынка услуг по доверительному управлению важно заметить, что большая часть их ассортимента направлена на состоятельных и корпоративных клиентов, в то время как население не имеет возможности пользоваться ими ввиду различных ограничений. Но если коммерческие банки возьмут курс по привлечению к инвестированию частных инвесторов, спрос с чьей стороны планируется активно стимулировать, будет невозможно обойтись без создания адаптированных для них продуктов.

Как уже говорилось ранее, ОФБУ, которые ранее были самым доступным продуктом для населения, находятся в стадии спада, происходящего в результате мер, принятых Банком России в целях полного уничтожения данного инструмента привлечения денежных средств банками. В таких условиях у банка существует два пути: создавать управляющие компании, которые будут заниматься привлечением средств населения через паевые инвестиционные фонды, либо модернизировать и развивать индивидуальное доверительное управление.

Первый путь обременен значительными затратами, которые необходимо осуществить банку при создании управляющей компании, и по этой причине он становится доступным только крупным кредитным организациям, готовым к таким расходам. Поэтому данный путь не считается, по мнению авторов статьи, перспективным, так как он способствует монополизации рынка крупными организациями, что в условиях рыночной экономики крайне негативно.

Второй же путь развития на сегодняшний день имеет большие перспективы, которые с помощью предложенных далее мер можно эффективно реализовать.

Самым существенным барьером в индивидуальном доверительном управлении является минимально возможная сумма для инвестирования. Многие банки принимают в доверительное управление суммы не менее 1 млн руб., то есть сознательно отсекают большой сегмент розничных клиентов, которые не обладают данными суммами. Принято считать индивидуальное доверительное управление продуктом для избранных, объясняется это тем, что к средствам каждого инвестора применяют индивидуальный подход, и это нерентабельно при не столь существенных суммах. На самом же деле в большинстве банков, занимающихся доверительным управлением, разработаны типичные портфельные продукты (например, агрессивный, умеренный и консервативный портфель), которые они и предлагают клиентам. Действительно, индивидуальное управление начинается с сумм не менее 30 млн руб. В такой ситуации пороговое значение сумм, принимаемых в доверительное управление, должно быть снижено. По данным Агентства по страхованию вкладов на конец 2014 г., средний размер вклада физического лица составил 107 тыс. руб., при этом в совокупной величине вклады от 100 до 400 тыс. руб. составляют 21,8%, в такой ситуации установление пороговым значением суммы в 200 тыс. руб. позволит банкам, с одной стороны, привлечь большую часть частных инвесторов, а с другой - отсеять нерентабельных клиентов9 .

9 Анализ рынка вкладов физических лиц. URL: http://www.asv.org.ru/agency/for_press/pr/330845

Для установления данной суммы в качестве порогового значения есть еще один важный аргумент, который к тому же является весомой помощью в развитии доверительного управления в коммерческих банках.

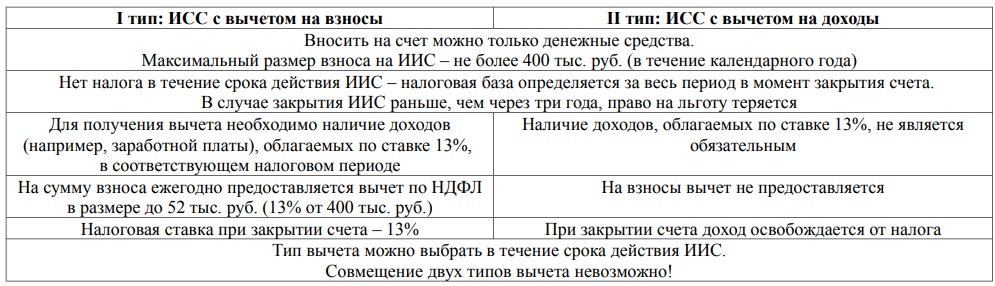

В целях повышения привлекательности инвестиций в ценные бумаги с налоговой точки зрения для физических лиц с 01.01.2015 в действующее законодательство Российской Федерации введены новые понятия: «индивидуальный инвестиционный счет» (ИСС) и «инвестиционный налоговый вычет» (ИНВ), направленные на выравнивание налоговых условий для инвестиций физических лиц в разные виды активов. Согласно данному нововведению в случае, если физическое лицо открывает у брокера либо доверительного управляющего счет на сумму не более 400 тыс. руб. на срок не менее 3 лет, то он наделяется правом получения инвестиционного вычета одним из двух способов, продемонстрированных в рис. 7.

Рисунок 7. Сравнение способов предоставления инвестиционного вычета

Как видно из рисунка, введение инвестиционного вычета дает физическим лицам гарантированную ежегодную доходность в 13%, а если учесть, что даже при консервативном инвестировании фондовый рынок способен обеспечить доходность в 8-10%, то совокупная доходность при использовании данного способа инвестирования гораздо привлекательнее, чем доходность банковского депозита.

Возвращаясь к взаимосвязи предложенной авторами статьи в качестве порогового значения суммы и описанных изменений в действующей налоговой политике, следует сказать, что выбранное значение позволит доверительным управляющим в полной мере воспользоваться данным новшеством, как мощным инструментом повышения привлекательности вложения денежных средств в ценные бумаги.

Предложения, направленные на решение описанных проблем и подкрепленные достигаемым положительным эффектом, представлены в табл. 3.

Таблица 3. Проблемы развития индивидуального доверительного управления и пути их решения

| Проблема | Решение | Результат |

| Макроуровень | ||

| Отсутствие объективной информации о деятельности доверительных управляющих | Создание единой информационной базы (возможно с помощью Банка России), которая позволит раскрывать следующие показатели по ИДУ: общее число управляющих, доходы, расходы, финансовые результаты инвестиционных посредников, объем привлеченных ими в управление средств | Доступ перспективных и действующих инвесторов к интересующей их информации, возможность оценки эффективности деятельности доверительных управляющих, следствием чего является снижение селективного риска |

| Правовая незащищенность частного инвестора | Необходимость актуализации законодательной базы по защите интересов инвесторов - физических лиц на фондовом рынке по направлениям: введение понятия «частный инвестор»; расширения полномочий компенсационных фондов и сумм, подлежащих возмещению; расширение перечня информации, предоставляемой инвесторам | Рост интереса к инвестиционной деятельности в связи со снижением законодательно-правовых рисков |

| Мезоуровень | ||

| Отсутствие навыков инвестирования у физических лиц | Включение в образовательные программы образовательных средних школ программ по обучению основам инвестиционной деятельности | Получение комплексных знаний в области фондового рынка и, как следствие, рост привлекательности данного направления инвестирования |

| Осуществление бесплатного дистанционного обучения граждан основам инвестирования с помощью создания трехступенчатых программ, включающих теоретический блок, вебинары с участием практиков и практический блок | ||

| Проведение очных курсов по получению практических навыков инвестирования на базе региональных организаций частных инвесторов | Получение навыков, позволяющих объективно оценивать доходность и рисковость альтернативных вариантов вложений капитала | |

| Отсутствие организаций по поддержке частных инвесторов | Создание региональных организаций по защите интересов инвесторов на базе саморегулируемых организаций, разрешенных законом № 46-ФЗ «О защите прав и законных интересов инвесторов», инициатива создания которых возложена на самих инвесторов | Защита частных инвесторов в случае наступления конфликтных ситуаций, делегирование их интересов на макроуровне |

| Рост безопасности данного вида деятельности | ||

| Микроуровень (на примере коммерческих банков) | ||

| Отсутствие информационной и консультационной поддержки клиентов | Подготовка сотрудников банка к работе с клиентами по направлению индивидуального доверительного управления | Консультация клиентов по инвестированию на фондовый рынок, распознавание их потребностей, предложение подходящих финансовых продуктов |

| Отсутствие систем обособленного учета операций поиндивидуальному доверительному управлению | Выделение в организационной структуре банка отдела по развитию доверительного управления, в задачи которого войдет выделение на отдельные счета результатов операций по ДУ, консолидация данной информации, организация управления средствами клиентов | Возможность оценки эффективности для банка деятельности по ИДУ, предоставление необходимой информации в федеральные базы данных. |

| Отсутствие финансовых продуктов, удовлетворяющих потребности клиентов - физических лиц | Проведение исследований по выявлению потребностей частных инвесторов | Приток клиентов, нацеленных на вложение средств на фондовый рынок с помощью посредников в виде коммерческих банков. |

| Создание продуктов, адаптированных под потребности будущих клиентов (в частности, снижение порога вхождения в ИДУ до 200 тыс. руб.) | ||

| Привлечение средств с помощью механизма индивидуальных ишестиционньгх счетов | ||

| Необходимость обособленного управления портфелем ценных бумаг, принятых в ДУ | Разработка стратегий инвестирования денежных средств | Эффективное управление средствами, принятыми в доверительное управление, приносящее положительный финансовый результат как банку, так и инвесторам |

| Разработка индивидуальных предложений для крупных инвесторов (с капиталом более 30 млн руб.) | ||

| Оптимизация портфелей ценных бумаг с учетом выбранных стратегий инвестирования | Оптимизация затрат банка по индивидуальному доверительному управлению | |

Названные решения выявленных проблем позволяют сказать, что на сегодняшний день на пути развития индивидуального доверительного управления на рынке ценных бумаг России стоит ряд проблем, для решения которых необходимо принятие мер на всех уровнях экономики. Применение комплексного подхода позволит уже в ближайшие годы поднять доверительное управление на новый уровень развития.

Таким образом, в заключение анализа можно сделать вывод о большой выгодности данных процедур в связи с улучшением налоговых условий для физических лиц на фондовом рынке. Также необходимо сказать о важности проведения мониторинга работающих продуктов. Это позволит быстро устранять недостатки, выявленные при работе непосредственно, а также всегда иметь актуальную информацию о потребностях клиентов.

Если оценивать перспективы развития доверительных операций в коммерческих банках, можно отметить, что для развития данного направления необходимо применение комплексного подхода, ключевыми элементами которого становятся развитие доверительных отношений с клиентами, разработка финансовых продуктов, способных удовлетворить потребности физических лиц, а также выделение места доверительного управления в организационной структуре кредитной организации. Со стороны органов государственной власти уже пришло понимание широкого потенциала частных инвесторов, и началась реализация политики стимулирования его активности на фондовом рынке. В таких условиях предложение услуг по доверительному управлению со стороны банковских институтов становится как никогда актуальным, ведь возникающий спрос необходимо удовлетворять, для чего у банка есть все возможности уже сейчас.

Список литературы

1. Самигулина А.В. Особенности доверительного управления ценными бумагами // Право и экономика. 2014. № 5.С. 33-37.

2. Куликова Е.И., Рубцов Б.Б. Тенденции развития российского рынка доверительного управления // Путеводитель предпринимателя. 2015. № 25. С. 273-289.

3. Масюкова Л.В., Пономарева Н.А., Терешко З.А. Современные тенденции функционирования доверительного управления в условиях глобального кризиса // Экономика и предпринимательство. 2014. № 11-4. С. 821-825.

4. Тарасов А.В. Формы доверительного управления на рынке ценных бумаг // Банковское дело. 2006. № 1.С. 29-32.

5. Мороз М.И. Доверительное управление как правовой институт для осуществления инвестиционных операций // Вестник экономики, права и социологии. 2015. № 1.С. 113-116.

6. Астапов К.Л. Доверительное управление финансовыми ресурсами как инструмент развития финансовой системы России // Финансы. 2014. № 9.С. 62-67.

7. Риполь-Саргоси Ф.Б., Терникова Е.В. Доверительное управление - прогрессивная форма менеджмента // Инженерный вестник Дона. 2012. № 1. URL : http://www.ivdon.ru/ru/magazine/archive/nly2012/718.

8. Риполь-Саргоси Ф.Б., Терникова Е.В. Экономические отношения при доверительном управлении // Инженерный вестник Дона. 2011. № 4. URL: http://www.ivdon.ru/ru/magazine/archive/n4y2011/699.

9. Зиниша О.С., Рындина И.В. Экономическое доверие как категория финансового рынка // Альманах современной науки и образования. 2012. № 1.С. 141-143.

10. Огнев Д.В., Попова Е.Ю. Некоторые аспекты применения банками доверительного управления // Екошмчний часопсис- XXI . 2014. № 9-10. Т.2. С. 28-31.

11. Шевченко О.М. Деятельность кредитных организаций по доверительному управлению ОФБУ // Законы России: опыт, анализ, практика. 2008. № 10. С. 66-72.

12. Лукьянова Е.С. Особенности предоставления услуг доверительного управления в российских кредитных организациях // Молодой ученый. 2010. № 10. С. 85-88.

13. Лукьянова Е.С. Доверительное управление в коммерческом банке: Западный опыт и становление российского рынка доверительных услуг // Актуальные проблемы гуманитарных и естественных наук. 2009. № 10. С. 134-137.

14. Скапенкер О.М. Банки и доверительное управление: дезинтермедиация или внутренняя смена приоритетов? // Финансы и бизнес. 2011. № 3.С. 60-67.

15. Буркова А.Ю. Доверительное управление в банках // Законы России: опыт, анализ, практика. 2009. № 5. С.102-104.

16. Сухецкий Ю.В., Петренко В.В. Деятельность кредитных организаций по доверительному управлению: результаты мониторинга // Деньги и кредит. 2005. № 7.С. 16-19.

17. Скапенкер О.М. Доверительное управление в системе модернизации национального финансового рынка // Актуальные вопросы инновационной экономики. 2013. № 3.С. 129-139.

18. Скапенкер О.М. Банки на рынке услуг доверительного управления: факты, перспективы, дезинтермедиационные тенденции // Деньги и кредит. 2011. № 11. С. 38-43.

19. Световцева Т.А. Институт доверия в развитии банковской системы // Известия Юго-Западного государственного университета. Серия: Экономика, Социология, Менеджмент. 2013. № 1.С. 175-183.

20. Новиков А.В., Татаринова Л.Ю., Вителев О.Ю. Доверительное управление на финансовом рынке как инструмент управленческого консультирования // Сибирская финансовая школа. 2013. № 4.С. 93-99.

21. Новиков А.В., Татаринова Л.Ю., Вителев О.Ю. Методический подход к доверительному управлению капиталом частных инвесторов: теория и практика // Сибирская финансовая школа. 2012. № 5.С. 52-56.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ