Налоговое планирование и некоторые аспекты налоговой учетной политики

Манакова Е.В.

кандидат экономических наук,

доцент кафедры бухгалтерского учета и аудита,

Уральский государственный аграрный университет

г. Екатеринбург, Российская Федерация.

Дискуссия

№6 (91) 2018

Реформирование налогового администрирования относится к приоритетным направлениям государственной политики. Одна из проблем в сфере налогового администрирования — отсутствие законодательно закрепленных дефиниций. В статье уточнены понятия «налоговое администрирование» и «налоговый контроль». Задачей руководителя предприятия является не только соблюдение налогового законодательства, но и эффективное использование денежных средств, что делает необходимым применение налогового планирования. На этапе стратегического налогового планирования важно корректно сформировать налоговый бюджет, включающий налоговую учетную политику. Одним из элементов налоговой учетной политики являются резервы, создание которых для целей налогового учета — это право, а не обязанность налогоплательщика. В статье обозначено, на какие группы расходов влияют резерв по сомнительным долгам, резерв предстоящих расходов на гарантийный ремонт и гарантийное обслуживание, резерв на ремонт основных средств, резерв на отпуска и на выплату ежегодного вознаграждения за выслугу лет. При планировании существенных вложений во внеоборотные активы организациям также следует обратить внимание на возможность использования льгот, предусмотренных действующим законодательством. Рассмотрены варианты отнесения стоимости основных средств на расходы с применением амортизационной премии и инвестиционного налогового вычета. На этапе оперативного налогового планирования осуществляется управление налогооблагаемыми базами по группам налогов. На примере роста заработной платы показано изменение суммы страховых взносов, уплачиваемых в бюджет из фонда отплаты труда и налога на прибыль организаций. Эффективность налогового планирования проверяется на завершающем этапе путем сравнения фактических данных с плановыми показателями.

В Российской Федерации продолжается реформа налогового администрирования, направленная на создание действенного механизма, призванного обеспечить эффективное выполнение государством функций по контролю над соблюдением налогового законодательства. В предпринимательской среде соблюдение законодательства должно быть приоритетным.

Одной из проблем в сфере налогового администрирования является отсутствие законодательно закрепленных дефиниций.

На законодательном уровне термин «налоговое администрирование» до настоящего времени не закреплен. Данное понятие используется в подзаконных нормативно-правовых актах, например, в приказе МНС России об организации работы по налоговому администрированию крупнейших налогоплательщиков [1].

В научной литературе значение налогового администрирования раскрывается через государственное управление в налоговой среде. Авторы либо максимально детализируют дефиницию, либо ограничиваются демонстрацией общих свойств и признаков [2].

По нашему мнению, необходимо учесть определение термина «администрирование» — выполнение функций управления государственными органами исполнительной и других ветвей власти, а также основные функции, которые включает администрирование: планирование; организация - создание формальной структуры подчиненности и соответствующего разделения работы между подразделениями; руководство; учет; контроль; анализ [3, 4].

Следует учитывать, что механизм налогового администрирования представляет собой совокупность правовых мер и организационных мероприятий, которые направлены на достижение целей и решение задач, проводимых государственными органами исполнительной власти. Основными элементами механизма налогового администрирования являются [5]:

- формирование налоговой политики и ее разработка на перспективу;

- сбор и анализ информации;

- мониторинг состояния дел в области налогов и сборов;

- налоговое планирование и прогнозирование;

- налоговое регулирование;

- оказание государственных услуг в области налогов и сборов;

- налоговый контроль;

- превенция и выявление налоговых правонарушений;

- привлечение к ответственности лиц за совершение налоговых правонарушений.

По нашему мнению, налоговое администрирование — система, призванная обеспечить эффективные функции управления в налоговой сфере специально уполномоченными органами государственной власти, позволяющая осуществлять налоговый контроль с целью соблюдения действующего законодательства.

Одним из основных методов налогового администрирования является налоговый контроль, который в Налоговом кодексе определен как контроль налоговых органов за соблюдением налогового законодательства налогоплательщиками и налоговыми агентами [6,7].

Следует учитывать, что Налоговый кодекс регламентирует не только такие мероприятия налогового контроля, как налоговые проверки (камеральная, выездная, встречная); получение пояснений; осмотр территорий, помещений, иного имущества (предметов) и документов организации; налоговый мониторинг, но и постановку на учет в налоговом органе.

Для уточнения термина «налоговый контроль», по нашему мнению, следует также учесть значение понятия «контроль» — составная часть управления экономическими объектами и процессами, заключающаяся в наблюдении за объектом с целью проверки соответствия наблюдаемого состояния объекта желаемому и необходимому состоянию, предусмотренному законами, положениями, инструкциями, другими нормативными актами, а также программами, планами, договорами, проектами, соглашениями [4].

Мы считаем, что налоговый контроль - это регламентированная налоговым законодательством и подзаконными актами в области налогообложения деятельность уполномоченных органов по предупреждению, выявлению и пресечению нарушений налогоплательщиками, плательщиками сборов и налоговыми агентами законодательства о налогах и сборах с помощью процедур и мероприятий, установленных НК РФ.

Для соблюдения налогового законодательства и рационального использования денежных средств предприятия руководителю организации необходимо использовать налоговое планирование, которое является одной из важных составных частей финансового планирования.

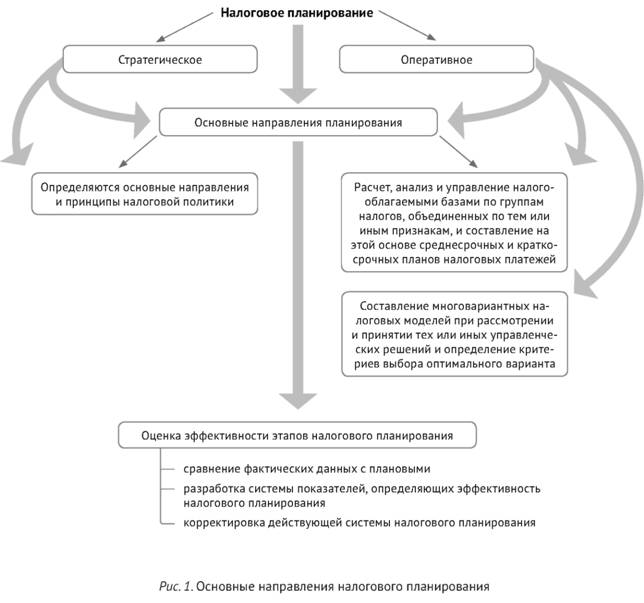

В зависимости от важности решаемых задач, степени влияния на конечный финансовый результат деятельности организации выделяют два вида налогового планирования: стратегическое и оперативное (рис. 1).

Стратегическое налоговое планирование, как правило, имеет долгосрочный характер. Главной задачей этого вида планирования является определение наиболее эффективных с точки зрения налогообложения условий предпринимательской деятельности созданной организации.

На этапе стратегического налогового планирования с учетом вида деятельности, организационно-правовой формы и формы собственности определяются основные направления и принципы налоговой политики организации, а также составляется информационная налоговая база, которая включает перечень платежей по налогам и сборам, систему льгот, ставки, сроки уплаты и т.п.

Кроме того, на этапе стратегического налогового планирования происходит формирование основных элементов налоговой учетной политики организации, которые определяют принципы ведения налогового учета на ряд лет и оказывают прямое влияние и на величину наиболее существенных налоговых платежей как таковых, и на поток денежных средств в целом.

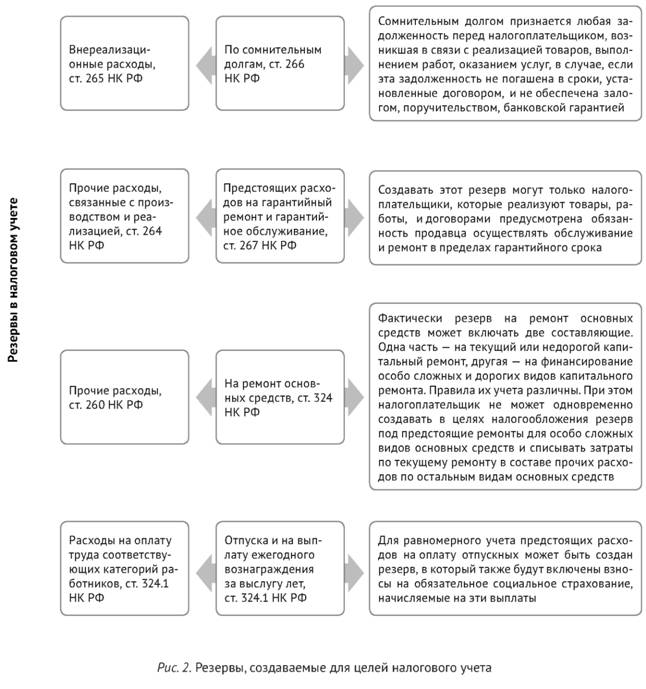

По нашему мнению, при формировании налоговой учетной политики организации следует обращать внимание на создание резервов, которые являются одним из наиболее эффективных методов оптимизации налога на прибыль. В настоящее время действующим налоговым законодательством предусмотрено создание резервов по сомнительным долгам; на ремонт основных средств; резерв предстоящих расходов на гарантийный ремонт и гарантийное обслуживание; резерв на отпуска.

На рис. 2 указано, какую группу расходов уменьшают создаваемые резервы, и дана их краткая характеристика.

Формируя учетную политику, следует учитывать и инвестиционные вложения, планируемые организацией. Оптимизировать налоговые платежи при приобретении основных средств позволят амортизационная премия, инвестиционный налоговый вычет (ИНВ), приобретение основных средств на основе лизинга.

Элементами налоговой учетной политики являются амортизационная премия и ИНВ. В табл. 1 приведен сравнительный анализ амортизационной премии и инвестиционного налогового вычета.

Таблица 1. Сравнительный анализ амортизационной премии и инвестиционного налогового вычета

| Показатель | Амортизационная премия, ст. 258 НК РФ | Инвестиционный налоговый вычет, ст. 286.1 НК РФ |

| Момент признания | Единовременное признание | Единовременное признание |

| Порядок применения | Уменьшает налоговую базу по налогу на прибыль | Уменьшает сумму налога на прибыль, подлежащую к уплате в бюджет |

| Объекты основных средств (ОС), к которым применяется |

- Для 3—7-й амортизационных групп не более 30% первоначальной стоимости ОС (за исключением полученных безвозмездно), а также не более 30% расходов, которые понесены в случае достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации ОС; — для остальных амортизационных групп (1, 2, 8-10-я) на капитальные вложения в размере не более 10% первоначальной стоимости ОС, а также не более 10% расходов, которые понесены в случае достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации ОС |

3—7-й амортизационным группам, по месту нахождения организации и (или) по месту нахождения ее обособленных подразделений, к которым относятся указанные объекты |

Следует отметить, что использование инвестиционного налогового вычета лишает организацию права на применение амортизационной премии и амортизацию основных средств, к которым применен указанный вычет.

Рассмотрим на примере применение предприятием амортизационной премии и ИНВ.

Пример. В январе 2018 года организация приобрела, а в феврале 2018 года ввела в эксплуатацию производственное оборудование стоимостью 7 200 000 р. (без НДС). Срок полезного использования в соответствии с классификацией ОС — 72 месяца (4-я амортизационная группа). Амортизация по оборудованию начисляется с 1 марта 2018 года.

Организация может установить в своей учетной политике применение 10%-й амортизационной премии ко всем группам основных средств, поэтому в примере учтем этот вариант тоже.

Рассмотрим три варианта отнесения стоимости основного средства на расходы: через амортизационную премию 30%, амортизационную премию 10%, с применением ИНВ.

Для проведения сравнительного анализа рассчитаем налог на прибыль, подлежащий уплате в бюджет при условии применения организацией ИНВ (табл. 2).

Таблица 2. Расчет налога на прибыль, подлежащего к уплате при условии применения ИНВ

| Номер п/п | Наименование показателя | Расчет | Сумма, р. |

| 1 | Вычет — 90% от стоимости основных средств | 7 200 000 х 90% | 6480000 |

| 2 | Предельный размер ИНВ | ||

| 2.1 | Условный минимальный налог в региональный бюджет (по НК РФ ставка 5%) | 5 000 000 х 5% | 250 000 |

| 2.2 | Расчетная сумма налога к уплате в бюджет субъекта РФ в том случае, если бы вычет не применялся | 5 000 000 х 17% | 850000 |

| 2.3 | Предельный размер ИНВ: разница между расчетной суммой налога в региональный бюджет без вычета и расчетной суммой налога без вычета при условии применения ставки 5% | 850 000 - 250 000 | 600 000 |

| 3 | Сумма налога на прибыль к уплате в региональный бюджет: расчетная сумма налога по ставке 17% - предельный размер ИНВ | 850 000 - 600 000 | 250 000 |

| 4 | Сумма уменьшения налога в федеральный бюджет | ||

| 4.1 | Остаток в размере 10% от суммы капитальных вложений | 7 200 000 х 10% | 720 000 |

| 4.2 | Размер налога в федеральный бюджет без учета вычета | 5 000 000 х 3% | 150 000 |

| 4.3 | Сумма налога для уплаты в федеральный бюджет | 150 000 - 720 000 | —570000 |

Исчислим сумму авансового платежа по налогу на прибыль за 1-й квартал 2018 года с учетом применения амортизационной премии и ИНВ (табл. 3).

Таблица 3. Учет стоимости основного средства с применением амортизационной премии и ИНВ

| Показатель | Амортизационная премия 30% | Амортизационная премия 10% | ИНВ |

| Первоначальная стоимость основного средства | 7 200 000 | 7 200 000 | 7 200 000 |

| Налогооблагаемая база (без учета амортизации и амортизационной премии) | 5 000 000 | 5 000 000 | 5 000 000 |

| Амортизационная премия | 2 160 000 | 720 000 | 0 |

| Амортизация, которая будет начисляться ежемесячно | 70 000 ((7200000-2160000)/72) | 90 000 ((7200000-720000)/72) | 0 |

| Налогооблагаемая база по налогу на прибыль (с учетом амортизации и амортизационной премии) | 2 770 000 (5 000 000 - 2 160 000 - 70 000) | 4 190 000 (5 000 000 - 720 000 - 90 000) | 5 000 000 |

| Налог на прибыль, всего (20%) | 554 000 | 838 000 | 1 000 000 |

| В т.ч. федеральный бюджет (3%) | 83 100 | 125 700 | 150 000 |

| региональный бюджет (17%) | 470 900 | 712 300 | 850 000 |

| Налог на прибыль с учетом инвестиционного налогового вычета | |||

| Налог на прибыль, всего | 554 000 | 838 000 | 250 000 |

| В т.ч. федеральный бюджет (3%) | 83 100 | 125 700 | 0 |

| региональный бюджет (17%) | 470 900 | 712 300 | 250 000 |

Как следует из табл. 3, применяя инвестиционный налоговый вычет, списать стоимость приобретенных основных средств можно значительно быстрее, чем при использовании амортизационных отчислений и амортизационной премии.

При этом необходимо учитывать, если организация имеет несущественную прибыль или работает с убытком, то ориентироваться на ИНВ неэффективно. Применяя ИНВ, следует также учитывать ограничения, которые предусмотрены действующим налоговым законодательством. Отметим основные:

1) ограничение налога на прибыль предельной величиной в части зачисления в региональный бюджет:

максимальный размер = расчетная сумма налога, подлежащая зачислению в региональный бюджет без ИНВ — расчетная сумма налога (без ИНВ) при условии применения ставки 5%;

2) налог на прибыль в федеральный бюджет может быть уменьшен до нуля, ограничение не предусмотрено. Сумма, превышающая максимальный размер ИНВ, может быть использована налогоплательщиком в следующих налоговых периодах (п. 2 ст. 286.1 НК РФ).

Планируя применение ИНВ, следует проверить, принят ли соответствующий закон субъектом РФ, на территории которого расположено основное средство;

3) применяется к основным средствам, относящимся к 3-й и 7-й амортизационным группам, обязательно ко всем ОС в указанных амортизационных группах. Применяется ИНВ последовательно в течение трех налоговых периодов;

4) при реализации или ином выбытии объекта ОС до истечения срока его полезного действия налог на прибыль нужно будет восстановить и уплатить в бюджет.

Вышеперечисленные ограничения при применении ИНВ, предусмотренные налоговым законодательством, а также расчеты, проведенные на этапе стратегического планирования (см. табл. 3), следует учесть при формировании налоговой учетной политики.

Оперативное налоговое планирование имеет среднесрочный или краткосрочный характер, базируется на условиях хозяйствования и налогообложения хозяйствующего субъекта, определенных на уровне стратегического налогового планирования, и направлено на регулирование уровня его налоговой нагрузки. Планирование осуществляется по двум основным направлениям, первое - расчет, анализ и управление налогооблагаемыми базами по группам налогов, объединенных по тем или иным признакам, и составление на этой основе среднесрочных и краткосрочных планов налоговых платежей.

Например, рост заработной платы сотрудников влияет на страховые взносы и налог на прибыль организации, которые подлежат уплате в бюджет (табл. 4).

Таблица 4. Влияние заработной платы на страховые взносы и налог на прибыль

| Наименование | 1-й вариант | 2-й вариант | Сравнение 2-го и 1-го вариантов | 3-й вариант | Сравнение 3-го и 2-го вариантов |

| Выручка | 13 000 000 | 13 000 000 | 0 | 13 000 000 | 0 |

| Расходы, всего | 5 440 000 | 5 830 000 | 390 000 | 6 220 000 | 390 000 |

| В т.ч. материальные расходы | 2 000 000 | 2 000 000 | 0 | 2 000 000 | 0 |

| Заработная плата | 1 800000 | 2 100 000 | 300 000 | 2 400 000 | 300 000 |

| Страховые взносы (30% от фонда оплаты труда) | 540 000 | 630 000 | 90 000 | 720 000 | 90 000 |

| Амортизация | 300 000 | 300 000 | 0 | 300 000 | 0 |

| Прочие | 800 000 | 800 000 | 0 | 800 000 | 0 |

| Прибыль (налогооблагаемая база) | 7 560 000 | 7 170 000 | -390 000 | 6 780 000 | -390 000 |

| Налог на прибыль (20%) | 1 512 000 | 1 434 000 | -78 000 | 1 356 000 | -78 000 |

Как видно из табл. 4, при увеличении заработной платы увеличиваются страховые взносы, но снижается налог на прибыль, подлежащий уплате в бюджет.

Таким образом, планируя увеличение заработной платы, следует учесть и влияние налогов, что является элементом оперативного налогового планирования. При необходимости внести изменения в учетную налоговую политику.

Следующий этап оперативного налогового планирования — составление налогового календаря, главной задачей которого является четкий прогноз суммы уплаты налогов по конкретным датам. Если для среднесрочного планирования уместны укрупненные расчетные показатели, то для месячного плана, каковым является календарь, необходимы точные, выверенные данные, подлежащие ежедневному уточнению. Задачей этого этапа планирования является также контроль своевременности уплаты налогов и взносов в бюджеты всех уровней и внебюджетные фонды, так как нарушение сроков их перечислений неизбежно влечет за собой уплату пеней.

При разработке отличного от основного направления деятельности либо открытии нового подразделения целесообразно использовать второе направление оперативного налогового планирования — составление многовариантных налоговых моделей при рассмотрении и принятии тех или иных управленческих решений и определение критериев выбора оптимального варианта. Рассмотрение всех возможных вариантов финансовых моделей и их оценка с точки зрения налоговых последствий уже на начальной стадии работы над новым проектом могут обеспечить успешное его внедрение и дальнейшее осуществление.

Завершающим этапом налогового планирования является оценка его эффективности.

На этом этапе сравниваются фактические данные с плановыми показателями, определяются величины отклонений, выявляются и анализируются их причины, корректируется действующая система налогового планирования.

Таким образом, грамотное налоговое планирование позволит не только избежать штрафных санкций, но и выбрать оптимальный вариант налогового учета. А также снизить трудозатраты на ведение учета и рационально использовать средства предприятия.

Выводы, полученные по результатам налогового планирования, являются основой формирования эффективной налоговой политики. При этом оперативное налоговое планирование позволит своевременно и в полном объеме учитывать влияние изменений налогового законодательства на текущую деятельности и внедряемые проекты организации.

Список литературы

1. Об организации работы по налоговому администрированию крупнейших налогоплательщиков и утверждении критериев отнесения российских организаций — юридических лиц к крупнейшим налогоплательщикам, подлежащим налоговому администрированию на федеральном и региональном уровнях [Электронный ресурс]: приказ МНС России от 16.04.2004 г. № САЭ-3-30/290@ (ред. от 25.12.2017). Режим доступа: www.consultant.ru/document/cons_doc_LAW_47536/ (дата обращения: 22.10.2018).

2. Фишер О.В. Налоговое администрирование в системе приоритетов налоговой политики РФ // Экономика и управление в XXI веке: тенденции развития. 2011. № 3.С. 138-143.

3. Дадашев А.З.,Лобанов А.В. Налоговое администрирование в Российской Федерации. М.: Книжный мир, 2002. 363 с.

4. Райзберг Б.А., ЛозовскийЛ.Ш., Стародубцева Е.Б. Современный экономический словарь. 6-е изд., перераб. и доп. М.: Инфра-М, 2011. 512 с.

5. Воронов А.М., Гоголев А.М. Государственное администрирование в области налогов и сборов: правовой аспект // Вестник Финансового университета при Правительстве Российской Федерации. 2013. № 2.С. 65-73.

6. Налоговый кодекс Российской Федерации (часть первая) от 31 июля 1998 г. № 146-ФЗ (ред. от 11.10.2018 г.) [Электронный ресурс]. Режим доступа: www.consultant.ru/document/cons_doc_LAW_19671/ (дата обращения: 23.10.2018).

7. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 г. № 117-ФЗ (ред. от 11.10.2018 г.) [Электронный ресурс]. Режим доступа: www.consultant.ru/document/cons_doc_LAW_28165/ (дата обращения: 23.10.2018).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ