Методологические аспекты оценки аудиторских рисков

Голикова О.В.,

Васильева Е.А.

Вестник Волжского университета им. В.Н. Татищева

№2 2016

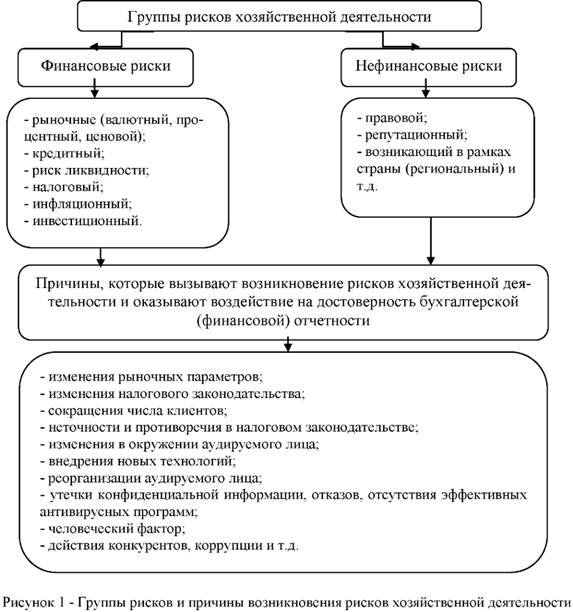

Аннотация: в статье уделено внимание законодательным и нормативным актам, работам зарубежных и отечественных ученых по вопросам оценки рисков в аудиторской деятельности. Представлены группы рисков и причины возникновения рисков хозяйственной деятельности, а также возможные источники информации при выявлении рисков. Проведен сравнительный анализ различных методик к выявлению и оценке аудиторских рисков. Предлагается использовать комплексную модель оценки аудиторского риска с учетом требований международных и отечественных стандартов аудита; применять факторы, воздействующие на качественное состояние бухгалтерской (финансовой) отчетности и аудиторское мнение.

Оценка аудиторского риска является важной задачей, так как степень риска напрямую связана с качеством аудиторской проверки. Особое значение имеет плановый уровень аудиторского риска, поскольку на его основании формируется профессиональное суждение аудитора в выборе доказательств, что обосновывает содержание общего плана, программы аудита, графиков работы ассистентов аудиторов.

Исследование методологических аспектов оценки аудиторского риска является актуальным направлением развития науки на протяжении всего периода становления аудита. Следует отметить работы зарубежных ученых в области моделирования аудиторского риска - Б. Кэшин-га, Д. Хэзэрли, Г. Холмса, а также произведения отечественных ученых по вопросам анализа и классификации аудиторского риска - С.М. Бычковой, И.И. Елисеевой, Я.В. Соколова, В.Я. Соколова, А.А. Терехова и М.А. Городилова [2].

Интересны способы оценки рисков, предложенные Р.Н. Сунгатуллиной, А.А. Поповым, которые основываются на методе экспертных оценок. Известны труды, описывающие вероятностный подход к оценке риска - Т.М. Алдаровой, П.П. Баранова, Е.И. Ивановой, А.О. Лукичевой, О.В. Стрельниковой, Л.Н. Растамхановой, В.С. Стародубцевой и И.В. Федоренко.

Обзор зарубежных и отечественных работ позволил определить, что существует множество направлений определения и расчета аудиторского риска. Аудиторы имеют возможность применять качественные, количественные и аналитические методы оценки рисков (оценка риска по чувствительности, расчет критических точек, метод сценариев, метод дерева решений, метод статистических испытаний, метод Монте-Карло) [3].

Однако при разработке методик и технологий оценки аудиторского риска следует также учитывать особенности реформирования международных и отечественных стандартов аудита, а также факторы, воздействующие на качественное состояние бухгалтерской финансовой информации и аудиторское мнение.

Исходя из этого, целесообразным является подробное рассмотрение методических положений по определению и оценке аудиторского риска, позволяющих оперативно и эффективно осуществлять аудит и контролировать его качество.

Для решения этих вопросов следует учитывать мнения ученых экономистов и практикующих аудиторов в области аудиторских рисков; осуществить анализ современных методик определения аудиторского риска и разработать комплексную методику оценки аудиторского риска, базирующуюся на особенностях реформирования международных и отечественных аудиторских стандартов, с учетом факторов, воздействующих на качественное состояние бухгалтерской финансовой информации и аудиторское мнение.

Международные и отечественные стандарты аудиторской деятельности требуют проведения оценки рисков при аудите бухгалтерской (финансовой) отчетности в качестве обязательных процедур.

Но, несмотря на то обстоятельство, что отечественные стандарты аудиторской деятельности изначально разрабатывались на основе международных стандартов, между ними существуют различия, которые обуславливаются рядом причин.

В качестве первой причины выделяется отставание разработки и принятия отечественных стандартов от соответствующих международных аналогов.

Существует два международных стандарта аудита (МСА), которые регламентируют вопросы аудиторских рисков - МСА 315 «Выявление и оценка рисков существенного искажения посредством понимания деятельности аудируемого лица и среды, в которой она осуществляется» и МСА 330 «Действия аудитора в ответ на выявленные риски».

В Российской Федерации действует один стандарт, посвященный данному вопросу (аналог МСА 315) - Федеральное правило (стандарт) аудиторской деятельности (ФПСАД № 8) «Понимание деятельности аудируемого лица, среды, в которой она осуществляется, и оценка рисков существенного искажения аудируемой финансовой (бухгалтерской) отчетности» от 23.09.2002 № 696 (ред. от 22.12.2011).

Ко второй причине относится отсутствие комплексного характера разработки и принятия отечественных стандартов. Международные стандарты, регулирующие аудиторскую деятельность, представляют собой систему, и вопросы, рассматриваемые в каком-либо стандарте, не исчерпываются им.

Следует отметить, что с целью совершенствования аудиторской деятельности 20 декабря 2012 г. Совет по аудиторской деятельности при Минфине России принял решение о приостановке дальнейшей разработки федеральных стандартов аудиторской деятельности и рекомендовал аудиторским организациям, индивидуальным аудиторам при планировании и осуществлении аудиторских процедур в ходе аудита бухгалтерской (финансовой) отчетности аудируемых лиц по вопросам (этапам), в отношении которых федеральными стандартами аудиторской деятельности (федеральными правилами (стандартами) аудиторской деятельности) не установлены конкретные требования, руководствоваться соответствующими международными стандартами аудита [7].

В соответствии с Федеральным законом «Об аудиторской деятельности» в 2015 году приняты нормативные правовые и иные акты, обеспечивающие правовые основы непосредственного применения международных стандартов аудита (МСА) в российской аудиторской практике.

Следовательно, с учетом тенденций реформирования международных и российских требований следует определять сущность, цель, задачи и особенности методики риск-ориентированного аудита, позволяющие сформировать новую концептуальную модель.

В современных условиях аудиторам рекомендовано при проведении аудита бухгалтерской (финансовой) отчетности учитывать влияние экономической ситуации на деятельность аудируемого лица. Согласно Рекомендациям Минфина России при проведении аудита особое внимание должно быть обращено, в том числе, на достаточность принимаемых мер по оценке рисков существенного искажения информации (ФПСАД № 8) [7].

В обязанности аудитора не входит выявление и оценка всех рисков, однако понимание аудитором рисков хозяйственной деятельности аудируемого лица повышает вероятность выявления рисков существенного искажения информации в бухгалтерской (финансовой) отчетности [6].

Целесообразно формировать риски в различные группы и выделить причины, которые могут вызвать возникновение рисков хозяйственной деятельности и, как следствие, оказать воздействие на достоверность бухгалтерской (финансовой) отчетности (рисунок 1).

Следует учитывать человеческий фактор при исследовании рисков хозяйственной деятельности. Он обусловлен существованием альтернативных бухгалтерских процедур, неоднозначными и сложными критериями их формирования, отсутствием четкого представления об используемых способах учета и законодательных рамках их применения. Все вышеуказанное может привести к несопоставимым результатам, следовательно, к неопределенности и риску недостоверности информации в бухгалтерской отчетности.

Также рисковую ситуацию формирует выбор организацией определенного способа учета, закрепляемого в учетной политике. Элементы учетной политики - выбираемые организацией способы учета и оценки объектов учета, по которым предусматривается вариантность.

Грамотное применение положений учетной политики зависит от знания существующих стандартов, аналитических и творческих навыков их обоснования, но не гарантирует отсутствие неопределенности.

Особое место среди факторов хозяйственного риска занимают нарушения принципов бухгалтерского учета. Нарушения, прежде всего, связаны с отражением в учете основных средств, финансовых вложений, нематериальных активов, расчетов по налогу на добавленную стоимость и т.п. В результате подобных нарушений формируется искаженная информация, как следствие - штрафные санкции от налоговых органов.

Также можно выделить форс-мажорные риски. В данной группе риска представлены непредвиденные обстоятельства (стихийные бедствия, пожар и т.п.), последствием которых может стать частичное или полное уничтожение бухгалтерской отчетности.

Отметим, что в обязанность аудитора не входит выполнение процедур по расчету значений рисков хозяйственной деятельности организации. Но, при проверке бухгалтерской отчетности аудитор должен квалифицированно оценивать раскрытие информации о данных рисках в бухгалтерской отчетности аудируемого лица [6].

Отдельное внимание следует уделять рассмотрению возможных источников информации при выявлении рисков (рисунок 2).

В методическом отношении для выявления и оценки аудиторских рисков выделяется постатейный и попроцессный подходы.

При постатейном подходе изучение и оценка рисков осуществляются на уровне аудируемой бухгалтерской (финансовой) отчетности в целом, а также на уровне отдельных ее статей, которые могут по отдельности либо в совокупности содержать существенное искажение.

При попроцессном подходе анализируются бизнес-процессы и выявляемые в ходе их изучения бизнес-риски.

Следовательно, постатейный и попроцессный подходы иллюстрируют два противоположных направления анализа - от отчетности к процессам и от процессов к отчетности соответственно [7].

Однако независимо от выбранной методики выявления и оценки рисков документирование аудита должно демонстрировать связь проведенных процедур с оцененными рисками на уровне бухгалтерской (финансовой) отчетности в целом и на уровне отдельных ее показателей (сальдо, оборотов).

При изучении и оценке аудиторских рисков особого внимания требуют вопросы, связанные с риском недобросовестных действий мошенничества (в МСА - fraud risk).

Согласно п. 31 ФСАД 5/2010 «Обязанности аудитора по рассмотрению недобросовестных действий в ходе аудита», «аудитор должен выявлять и оценивать риски существенного искажения в результате недобросовестных действий на уровне бухгалтерской отчетности в целом и на уровне предпосылок составления бухгалтерской отчетности в отношении групп однотипных операций, остатков по счетам бухгалтерского учета и раскрытий информации». Это требование практически идентично положению п. 25 МСА 240 «Обязанности аудитора по рассмотрению вопросов мошенничества в ходе аудита».

Возможно встраивание вопросов оценки риска недобросовестных действий (мошенничества) в методики постатейной и попроцессной оценки рисков в разрезе утверждений (предпосылок). Целесообразным также является отдельная оценка рисков мошенничества с формированием общего документа (реестра рисков мошенничества).

Постатейный и попроцессный подходы характеризуются не только противоположностью направлений анализа рисков, но и отличаются разной трудоемкостью.

Постатейный подход позволяет проиллюстрировать целостную картину рисков в разрезе статей аудируемой отчетности, уделяя сравнительно меньшее внимание детальному описанию процессов формирования и прохождения информации на уровне конкретных исполнителей.

Попроцессный подход основан на выявлении и оценке рисков в ходе изучения и описания формирования и прохождения информации на уровне конкретных исполнителей. Следовательно, вытекает возможность выявления и оценки только тех рисков, которые обнаруживаются при анализе основных бизнес-процессов в весьма условной привязке к конкретным статьям отчетности без построения картины рисков в формате, приближенном к ее статьям [7].

Отсюда его более высокая трудоемкость при аудите крупных организаций и групп с большим числом звеньев в прохождении информации и, наоборот, большая простота в применении к малым аудируемым лицам с ограниченным количеством сотрудников в системах бухгалтерского учета и внутреннего контроля.

- Так, процедуры оценки риска могут включать:

- получение информации от сотрудников аудируемого лица в виде опросов;

- наблюдение за функционированием конкретных средств контроля;

- проверку наличия внутренних аналитических отчетов, в которых рассчитываются, анализируются и контролируются отдельные экономические показатели, оказывающие влияние на конкретный элемент риска;

- прослеживание отражения хозяйственных операций в информационных системах, имеющих отношение к подготовке финансовой (бухгалтерской) отчетности.

С целью снижения аудиторского риска и повышения качества оценки системы внутреннего контроля аудируемого лица целесообразно осуществить тестирование рисков хозяйственной деятельности организации по всем элементам.

Помимо этого, выполняя процедуры оценки рисков, аудитор может получить аудиторские доказательства в отношении групп однотипных хозяйственных операций, остатков по счетам бухгалтерского учета, раскрытия информации и связанных с ними предпосылок подготовки финансовой (бухгалтерской) отчетности, а также операционной эффективности средств контроля. Аудитор имеет право запланировать выполнение процедур проверки по существу или тестов средств контроля параллельно с процедурами оценки рисков, если посчитает такой подход эффективным.

Аудитор в целях ознакомления с деятельностью аудируемого лица и со средой, в которой она осуществляется, в том числе с системой внутреннего контроля, может выполнять следующие процедуры оценки рисков:

- запросы в адрес руководства или других сотрудников аудируемого лица;

- аналитические процедуры;

- наблюдение и инспектирование.

Кроме рассмотренных процедур, аудитор выполняет прочие аудиторские процедуры, позволяющие получить информацию, полезную при выявлении рисков существенного искажения. Изучение информации, полученной из внешних источников, может оказаться полезным при ознакомлении с деятельностью аудируемого лица и выявлении его рисков.

Аналитические процедуры помогают выявить необычные операции или события, а также показатели, коэффициенты и тенденции, которые свидетельствуют о возможных проблемах, имеющих значение для финансовой (бухгалтерской) отчетности и аудита. При выполнении аналитических процедур для оценки рисков аудитор приблизительно оценивает показатели ожидаемых результатов деятельности и вероятные соотношения. Если сопоставление ожидаемых результатов деятельности с фактически учтенными суммами или коэффициентами, рассчитанными на основе учтенных сумм, приводит к необычным или неожиданным соотношениям, аудитор должен учитывать эти результаты при выявлении рисков существенного искажения информации.

В случае использования в таких аналитических процедурах данных, обобщенных на достаточно высоком уровне, результаты таких аналитических процедур могут служить только первичным индикатором наличия существенного искажения. Аудитор рассматривает полученные результаты наряду с другой информацией, собранной при выявлении рисков существенного искажения.

Наблюдение и инспектирование могут стать как основой для направления запросов руководству и другим сотрудникам аудируемого лица, так и источником информации о деятельности аудируемого лица и среде, в которой она осуществляется. Такие аудиторские процедуры включают:

- наблюдение за различными областями деятельности и операциями аудируемого лица;

- инспектирование документов (таких, как бизнес-планы и стратегии развития), учетных записей и регламентов системы внутреннего контроля;

- изучение отчетов, подготовленных руководством (таких, как квартальные отчеты руководства и промежуточная финансовая (бухгалтерская) отчетность), отчетов представителей собственника (например, протоколы заседаний совета директоров);

- посещение административных зданий и производственных помещений аудируемого лица;

- прослеживание отражения хозяйственных операций в информационных системах, формирующих данные для финансовой (бухгалтерской) отчетности (сквозные проверки).

При количественном методе целесообразно использовать следующую модель аудиторского риска (АР) (1):

АР = РСИ - РНСИ, (1)

где РСИ - риск существенных искажений бухгалтерской (финансовой) отчетности;

РНСИ - риск необнаружения существенных искажений бухгалтерской (финансовой) отчетности.

Для эффективного выявления преднамеренных искажений бухгалтерской (финансовой) отчетности представляется целесообразным детализировать данную модель в соответствии с классификацией искажений. Следует дополнить формулу риска факторами: деятельность (Д); ситуация (С); ограничения (О).

Под фактором «деятельность» понимается действия лиц экономического субъекта, приводящие к искажению бухгалтерской (финансовой) отчетности и деятельность аудитора, которая может привести к необнаружению искажений.

Введение в модель аудиторского риска фактора «ситуация» предполагает, что искажения бухгалтерской (финансовой) отчетности могут быть обусловлены не только деятельностью определенных лиц, но и обстоятельствами непреодолимой силы.

Добавление фактора «ограничения» обусловлено тем, что аудиту и бухгалтерской (финансовой) отчетности присущи неотъемлемые ограничения, последствиями которых являются вероятность необнаружения существенных искажений в аудируемой бухгалтерской (финансовой) отчетности в случае аудита и допущения существенных искажений в случае бухгалтерской (финансовой) отчетности [4].

Риск существенных искажений можно выразить формулой (2):

РСИ = РСИд * РСИс * РСИо, (2)

где РСИд - риск существенных искажений в результате деятельности лиц экономического субъекта;

РСИс - риск существенных искажений в результате ситуаций, произошедших в проверяемом периоде в деятельности экономического субъекта;

РСИо - риск существенных искажений в результате ограничений, присущих бухгалтерской (финансовой) отчетности.

Существенные искажения бухгалтерской (финансовой) отчетности могут явиться результатом деятельности лиц, отвечающих за подготовку и представление отчетности, и (или) руководства и представителей собственника экономического субъекта, осуществляющих надзор за подготовкой отчетности [4].

С учетом того обстоятельства, что действия лиц экономического субъекта, имеющие отношение к процессу подготовки и представления финансовой отчетности, могут быть ошибочными или недобросовестными, представляется целесообразным разложить риск существенных искажений в результате действий на две составляющие - риск существенных искажений в результате ошибочных действий лиц экономического субъекта и риск существенных искажений в результате недобросовестных действий лиц экономического субъекта (3):

РСИд = РСИод * РСИнд, (3)

где РСИод - риск существенных искажений в результате ошибочных действий лиц, ответственных за подготовку и представление финансовой отчетности, например при выражении профессионального суждения;

РСИнд - риск существенных искажений в результате недобросовестных действий, связанных с незаконным присвоением активов и недобросовестными подготовкой и представлением финансовой отчетности со стороны руководства, представителей собственников или под влиянием третьих лиц.

Риск необнаружения существенных искажений выражается следующей формулой (4):

РНСИ = РНСИд * РНСИс * РНСИо, (4)

где РНСИд - риск необнаружения существенных искажений в результате деятельности аудиторов в ходе выполнения задания по аудиту бухгалтерской (финансовой) отчетности;

РНСИс - риск необнаружения существенных искажений в результате различных ситуаций;

РНСИо - риск необнаружения существенных искажений в результате ограничений, присущих аудиту бухгалтерской (финансовой) отчетности.

Существенные искажения, имеющиеся в финансовой отчетности, но не обнаруженные в ходе аудиторской проверки, могут быть связаны с использованием ненадлежащих аудиторских процедур, неверным толкованием аудиторских доказательств, неспособностью аудитора идентифицировать искажение финансовой отчетности.

С учетом того обстоятельства, что действия аудиторов в ходе проверок финансовой отчетности могут быть ошибочными или недобросовестными, представляется целесообразным разложить риск необнаружения существенных искажений в результате действий аудитора на две составляющие - риск необнаружения существенных искажений в результате ошибочных действий и риск необнаружения существенных искажений в результате недобросовестных действий, в результате чего формула будет иметь следующий вид (5):

РНСИд = РНСИо.д * РНСИн.д., (5)

где РНСИо.д. - риск необнаружения существенных искажений в результате ошибочных действий аудиторов;

РНСИн.д. - риск необнаружения существенных искажений в результате недобросовестных действий аудитора.

Ошибочные действия аудиторов представляют собой действия руководителя и участников аудиторской группы, связанные с выражением неверного профессионального суждения в отношении основных оценочных категорий в аудите, а также принятие неверных решений руководством аудиторской организации в отношении конкретного задания по аудиту финансовой отчетности.

Риск необнаружения существенных искажений в результате недобросовестных действий аудитора представляет собой действия, которые могут быть связаны, например, с сокрытием манипулирования показателями финансовой отчетности руководством экономического субъекта или фактов незаконного присвоения активов.

Существенные искажения, имеющиеся в финансовой отчетности, могут быть не обнаружены в связи с тремя типами обстоятельств (таблица 1).

Таблица 1 - Типы обстоятельств, в связи с которыми могут быть не обнаружены существенные искажения, имеющиеся в финансовой отчетности

| Типы обстоятельств | Характеристика |

| 1. Обстоятельства, связанные с характером или сроком проведения аудита |

- в случае, когда время назначения аудитора не позволяет ему наблюдать за проведением инвентаризации товарно-материальных запасов; - в случае, когда аудитор приходит к выводу, что проведение только процедур проверки по существу не является достаточным, а средства контроля аудируемого лица неэффективны; |

| 2. Препятствия, установленные руководством аудируемого лица |

- в случае, когда руководство аудируемого лица препятствует аудитору в присутствии при инвентаризации товарно-материальных запасов; - в случае, когда руководство аудируемого лица препятствует аудитору в получении внешних подтверждений относительно остатков по соответствующим счетам бухгалтерского учета. Препятствия, установленные руководством аудируемого лица, могут влиять также на другие вопросы проведения аудита, например на оценку аудитором рисков недобросовестных действий и на возможность продолжения выполнения аудиторского задания; |

| 3. Значительные сложности, с которыми пришлось столкнуться во время аудита (п. 16(b) MCA 260). |

- значительные задержки в предоставлении руководством требуемой информации; - необоснованно короткий срок проведения аудита; - неожиданно большие усилия, требующиеся для получения достаточных надлежащих доказательств; - отсутствие ожидаемой информации; - нежелание руководства выполнить или расширить по просьбе аудитора оценку способности организации продолжать непрерывную деятельность. |

Аудитор не обязан и не может снизить аудиторский риск до нуля и, следовательно, получить абсолютное подтверждение того, что в финансовой отчетности нет существенных искажений, будь то в силу недобросовестных действий или ошибок, поскольку в результате неотъемлемых ограничений аудита большинство аудиторских доказательств, на основе которых проверяющий делает выводы и составляет заключения, носят аргументативный, а не безусловный характер. Неотъемлемые ограничения аудита обусловлены характером аудиторских процедур и необходимостью проведения аудита в разумные сроки и с разумными затратами (п. А45 МСА 200).

Существуют практические и юридические ограничения способности аудитора получить аудиторские доказательства.

Во-первых, есть вероятность того, что руководство и другие лица не предоставят, умышленно или неумышленно, полную информацию, имеющую отношение к подготовке финансовой отчетности или запрашиваемую аудитором. Соответственно, аудитор не может быть уверен в полноте информации, даже несмотря на то, что им выполнены аудиторские процедуры подтверждения полноты полученной информации.

Во-вторых, для сокрытия недобросовестных действий могут использоваться сложные, тщательно организованные схемы. Поэтому процедуры, применяемые для сбора аудиторских доказательств, могут оказаться неэффективными для выявления преднамеренного искажения информации (например, с помощью сговора для подделки документов, которая сможет убедить аудитора в надежности аудиторских доказательств при их фактической ненадежности).

Аудитор не обязан быть экспертом по проверке подлинности документов и не имеет соответствующей подготовки.

В-третьих, аудит не является официальным расследованием предполагаемого правонарушения. Соответственно, проверяющий не имеет особых юридических полномочий, например права на проведение обыска, которые могут быть необходимы для подобного расследования (п. А47 МСА 200).

Связанные с аудитом уровень сложности, сроки или затраты как таковые не могут сами по себе быть должным основанием для того, чтобы не выполнить безальтернативную аудиторскую процедуру или принять в качестве удовлетворительных недостаточно аргументированные аудиторские доказательства.

Грамотное планирование помогает выделить достаточно времени и ресурсов для проведения аудита. Пользователи финансовой отчетности предполагают, что аудитор составит заключение по финансовой отчетности в разумные сроки и с разумными затратами, признавая при этом нецелесообразность рассмотрения всей имеющейся информации или исчерпывающего анализа всех аспектов, исходя из посылки об ошибочном или недобросовестном характере информации, если не подтверждено обратное (п. А48 МСА 200).

При планировании и проведении аудита проверяющий должен иметь возможность выявления и оценки рисков существенного искажения информации на уровне финансовой отчетности и утверждений посредством оценки риска и соответствующих действий, а также применять тесты и другие средства изучения генеральной совокупности, чтобы получить обоснованные аргументы для выводов о ней (п. А50 МСА 200).

Потенциальные последствия неотъемлемых ограничений, влияющих на способность аудитора обнаружить существенные искажения, играют особо важную роль для ряда утверждений и предметных областей.

Кроме названных существуют следующие ограничения в отношении ответственности и обязанностей аудитора:

- аудитор имеет право воспринимать записи и документы экономического субъекта как подлинные и не обязан быть специалистом по их проверке;

- аудитор не несет и не может нести ответственности за предотвращение недобросовестных действий; в полной мере ответственность за предотвращение и обнаружение недобросовестных действий возлагается на руководство экономического субъекта;

- недобросовестные действия экономических субъектов - широкое понятие, а для аудита финансовой отчетности предметом рассмотрения становятся только те недобросовестные действия, последствием которых являются искажения финансовой отчетности;

- аудитор может предположить или в отдельных случаях выявить факты недобросовестных действий экономического субъекта, но не может квалифицировать их как мошенничество с юридической точки зрения.

В силу неотъемлемых ограничений аудита существует неизбежный риск необнаружения некоторых существенных искажений в финансовой отчетности, несмотря на надлежащее планирование и проведение аудита в соответствии с международными стандартами аудита. Однако неотъемлемые ограничения не могут быть основанием для принятия в качестве удовлетворительных недостаточно аргументированных аудиторских доказательств (п. А52 МСА 200) [2].

Таким образом, одним из важных источников информации для субъектов хозяйственных отношений является бухгалтерская (финансовая) отчетность, которая в силу объективных и субъективных причин подвержена искажениям. Оценивая собственный риск, аудитор должен понимать, что от его величины зависит и величина информационного риска пользователей публичной бухгалтерской (финансовой) отчетности. Особую роль на современном этапе развития аудита играют разработка и внедрение в практику работы аудиторских фирм стандартизированных методик, позволяющих адекватно оценивать аудиторский риск и повышающих эффективность работы аудитора.

Согласно исследованию нормативно-правовой базы, мнений ученых-экономистов, документов аудиторских организаций видно, что для оценки аудиторского риска необходимо использовать комплексную модель оценки аудиторского риска, которая базируется на требованиях отечественных и международных стандартов аудита и с учетом факторов, воздействующих на качественное состояние бухгалтерской финансовой информации и аудиторское мнение. Следовательно, искажение бухгалтерской (финансовой) отчетности можно трактовать как неправильное представление фактов-состояний в результате неверного отражения определенных факторов: деятельности, ситуаций и ограничений.

Библиографический список

1. Васильчук, О.И. Предпринимательские риски предприятий сферы услуг: анализ и управление [Текст]: монография / О.И. Васильчук, И.А. Соколова, Е.В. Медведева. Поволжский гос. ун-т. -Тольятти: ПВГУС, 2009.

2. Гуськова, Т.Н. Учет факторов риска на предприятиях, предоставляющих услуги населению [Текст] / Т.Н. Гуськова, И.А. Соколова // Вестник Волжского университета имени В.Н. Татищева. -2011. - № 24. - С. 21-25.

3. Ерохина, Л.И. Особенности учета финансовых инструментов в соответствии с МСФО [Текст] / Л.И. Ерохина, О.И. Васильчук // Вестник СамГУПС. - 2015.- Т.2. № 2 (28). - С. 32-35.

4. Итыгилова, Е.Ю. Методологические аспекты оценки аудиторского риска с учетом факторов «действия», «события» и «ограничения» [Текст] / Е.Ю. Итыгилова // Международный бухгалтерский учет. - 2015. - № 6.

5. Копылова, Е.К. Особенности расчета риска на этапе планирования аудиторской проверки [Текст] / Е.К. Копылова // Международный бухгалтерский учет. - 2013. - № 26.

6. Кочинев, Ю.Ю. Особенности аудита раскрытия информации о рисках хозяйственной деятельности организации [Текст] / Ю.Ю. Кочинев, Д.Ю. Черненко / Аудитор. - 2014. - №9.

7. Массарыгина, В.Ф. О методических подходах к выявлению и оценке аудиторских рисков [Текст] / В.Ф. Массарыгина // Аудитор. - 2014. - № 9.

8. Насакина, Л.А. Новые подходы к оценке хозяйственной деятельности в условиях развития рыночных отношений [Текст] / Л.А. Насакина // Вестник НГИЭИ. - 2015. № 3 (46). - С. 70-74.

9. Богдашкин, Ю.Н.. Методика аудита учётной политики // Вестник Волжского университета им. В.Н. Татищева. - 2014. - № 1 (30). - С. 58-66.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ