Управление капиталом организации в условиях рынка

А. М. РУДЕНКО

кандидат экономических наук,

доцент,

заслуженный экономист РФ,

директор филиала ВЗФЭИ в г. Барнауле

Известно, что современная экономическая теория управления капиталом основана на таких концепциях, как процесс накопления капитала, теория функционирования капитала в системе факторов производства, теория оборота капитала, теория стоимости капитала, концепция структуры капитала и ряде других. Поэтому возможности становления предпринимательской деятельности и ее дальнейшего развития могут быть реализованы лишь только в том случае, если обственник разумно управляет капиталом, вложенным в деятельность предприятия.

Практика показывает, что не существует единых рецептов соотношения собственного и заемного капитана не только для однотипных предприятий, но даже и для одной организации на разных стадиях ее развития и при различной конъюнктуре товарного и финансового рынков.

Вместе с тем существует ряд объективных и субъективных факторов, учет которых позволяет целенаправленно формировать структуру капитала, обеспечивая условия наиболее эффективного его использования в каждой конкретной организации.

Например, теория структуры капитала базируется на сравнении затрат для привлечения собственного и заемного капитала и степени влияния различных комбинированных вариантов финансирования на рыночную оценку.

Наибольшую известность и применение в мировой практике получили статические теории структуры капитала, обосновывающие существование оптимальной структуры, которая максимизирует оценку капитала. Эти теории рекомендуют принятие решений о выборе источников финансирования строить исходя из оптимальной структуры капитала. Если оптимальная структура определена, то достижение этой пропорции в элементах капитала должно стать целью руководства, и в этой пропорции следует увеличивать капитал.

Динамические модели учитывают постоянный поток информации, который получает рынок по данной организации. Управление источниками финансирования не сводится к установлению целевой структуры капитала, так как включает выбор между краткосрочными и долгосрочными источниками и управление собственными источниками (принятие решений по структуре собственного капитала).

Таким образом, мобилизация финансовых ресурсов из различных источников имеет своей целью формирование оптимальной структуры капитала, т. е. такого соотношения между собственными и заемными средствами, при котором обеспечивается наиболее эффективная пропорциональность между коэффициентом финансовой рентабельности и коэффициентом финансовой устойчивости организации, т. е. максимизируется ее рыночная стоимость.

Анализ динамики состава и структуры средств и капитала одной из промышленных организаций Алтайского края дал возможность установить размер абсолютного и относительного прироста или уменьшения всех средств и капитала, а также отдельных их видов в зависимости от изменения объема производства и реализации продукции. Кроме того, проведенное исследование показало, что причины увеличения или уменьшения имущества предприятия можно установить, изучая изменение в составе источников его образования.

Провезенные исследования за период 2003 — 2005 гг. показали, что общий прирост источников средств организации соответственно: 8,5, 24,6 и 38,3%.

В структуре пассивов собственный капитал занимал на конец 2003 г. 50,8 %, в 2004 г. — 40 %, в 2005 г. — 30,2% от стоимости всех источников. Таким образом, прослеживается тенденция снижения доли собственного капитала (рис. 1).

Следует отметить, что доля собственного капитала снижается пропорционально снижению доли внеоборотных активов, однако объем его в денежном выражении увеличивается. В связи с этим относительное финансовое равновесие остается на уровне, установленном в 2003 г.

Соответственно величина обязательств увеличивается с 49,2 % в 2003 г. до 69,8 % на конец 2005 г. (рис. 1).

Анализ показывает, что на протяжении исследуемого периода прирост имущества обеспечивался краткосрочными обязательствами: на 16,8% в 2003 г., на 49,5 % в 2004 г. и на 60,1 % в 2005 г.

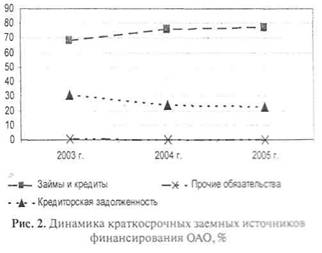

Дальнейшее исследование структуры краткосрочных обязательств показывает, что в их составе займы и кредиты занимают 68,7 % на конец 2003 г., 76,0 % на конец 2004 г. и 77 % — в 2005 г., их доля постоянно повышается, а доля кредиторской задолженности в составе краткосрочных источников финансирования за анализируемые периоды снижается: с 30,7% в 2003 г. до 22,8% на конец 2005 г. (рис. 2).

Указанные выше факты свидетельствуют о том, что производство не обеспечивает необходимые темпы роста собственного капитала для финансирования постоянной части активов.

Таким образом, сравнение структуры и динамики статей актива и пассива баланса позволяет определить, что стоимость имущества за отчетные периоды увеличилась на 72,3%, из них в 2,1 раза увеличились оборотные активы. Выручка от реализации выросла в 2,2 раза, прибыль — в 1,6 раза.

Для изучения процесса формирования и изменения пассивов организации проведен сравнительный анализ источников и активов по различным направлениям, что позволило сделать вывод об эффективности ведения финансовой политики за анализируемые периоды.

При анализе источников формирования внеоборотных активов мы исходили из того, что, как правило, долгосрочные кредиты и займы и собственные источники обеспечивают их финансирование. Причем должен соблюдаться принцип целевого назначения, т.е. покрытие определенных активов осуществляется определенными источниками.

Проведенные исследования показали, что на покрытие оборотных активов за счет собственных источников было использовано на конец 2003 г. 13,8 % общей суммы, на конец 2004г. — 3,7% и в 2005г. — 1,6%, т.е. величина чистого оборотного капитала за анализируемые периоды снизилась в три раза. Таким образом, стоит отметить резкое снижение финансовой устойчивости исследуемой организации.

Наибольшую долю среди всех источников формирования оборотных активов занимают краткосрочные обязательства. Их удельный вес по годам соответственно составляет: 86,2, 96,3 и 98,4%. (рис. 3).

Для нормального функционирования организации без риска потери платежеспособности величина чистого оборотного капитала (ЧОК) должна составлять не менее 10% общей величины оборотных активов [1, с. 113]. По расчетам, рекомендуемая величина ЧОК соблюдается только в 2003 г. В 2004 и в 2005 гг. существует риск потери платежеспособности.

Исходя из «золотого правила финансирования», внеоборотные и оборотные нефинансовые активы (производственные запасы) должны финансироваться за счет собственного капитала.

Возможны три состояния организации с точки зрения финансовой устойчивости [2, с. 29]:

чистое кредитование, если финансовые активы покрывают все обязательства с излишком: этот излишек является собственным наряду с нефинансовыми активами; он может быть обращен без риска на инвестиции, предоставление займа или для иных финансовых маневров;

равновесие, если финансовые активы равны всем обязательствам, а нефинансовые — целиком обеспечены собственным капиталом;

чистое заимствование, если финансовых активов недостаточно для покрытия всех обязательств; при этом недостаток финансовых активов замешается нефинансовыми, начиная с наиболее ликвидных из них. Предложенный метод определения чистого кредитования (чистого заимствования) дает четкий ответ на вопрос о финансовом положении любой организации. Кроме того, можно предвидеть: либо мал собственный капитал, либо слишком велики нефинансовые активы. Оборотная сторона этого явления: велики займы и кредиты — мало денежных поступлений.

Риском является покрытие заемного капитала функционирующими основными средствами (малоликвидными и неликвидными нефинансовыми активами). Приближение к зоне риска наступает уже в точке финансово-экономического равновесия, когда все обязательства покрыты финансовыми активами, но свободных собственных финансовых активов нет. Далее наступает состояние чистого заимствования, означающее, что в покрытии обязательств уже участвуют частично, наряду с финансовыми активами, нефинансовые активы (сначала запасы готовой продукции, затем незавершенное производство, далее — сырье и материалы на складе и т.д., по мере убывания ликвидности).

Углубление чистого заимствования означает приближение к зоне высокого риска, после которого наступает финансовый кризис.

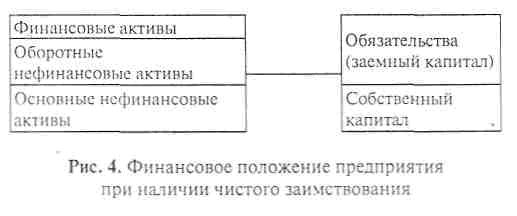

Финансовое положение предприятия при наличии чистого заимствования представлено на рис. 4 [2, с. 32].

Из рисунка видно, что собственный капитал целиком обеспечивает финансирование основных средств и часть оборотных нефинансовых активов. Финансовые активы целиком покрывают обязательства. Для этой же цели использована часть оборотных нефинансовых активов, наиболее ликвидных.

Данным положением объясняется ситуация, сложившаяся в исследуемой организации.

Для покрытия запасов здесь используются, кроме собственных средств, краткосрочные привлеченные средства, что влечет за собой снижение надежности источников формирования запасов и снижение финансовой устойчивости.

Во избежание снижения финансовой устойчивости до уровня несостоятельности необходимо нарастить долю собственного оборотного капитала до величины, обеспечивающей покрытие нефинансовых оборотных активов.

При оценке структуры капитала важное значение имеет сопоставление дебиторской и кредиторской задолженности.

Расчеты показали, что коэффициент покрытия кредиторской задолженности дебиторской значительно превышает рекомендуемое значение — 1. На один рубль кредиторской задолженности приходится в 2003 году 2,24 рубля дебиторской задолженности, в 2004 году — 2,49 руб., а в 2005 году — 2,39 руб. Таким образом, данный показатель характеризует высокую зависимость предприятия от дебиторов.

По нашим расчетам, для успешного функционирования исследуемой организации доля дебиторской задолженности в структуре оборотных активов должна составлять 60 — 65%, что обеспечивает оптимальный оборот денежных средств. За анализируемые периоды сложилась следующая ситуация: в 2003 г. доля дебиторской задолженности составляет 59,3% оборотных средств, в 2004г. — 57,1 %, 2005 г. — 53,6 %, что значительно ниже рекомендуемого значения, и при этом доля ее снижается. Это свидетельствует об «оседании» части оборотного капитала в запасах.

Для формирования эффективной политики управления капиталом нами проведены расчеты по оптимизации структуры капитала по критерию максимизации уровня финансовой рентабельности. Для этих целей использован механизм финансового левериджа.

Многие экономисты считают, что оптимальное значение эффекта финансового рычага должно быть равно одной трети — половине уровня экономической рентабельности активов [3, с. 209]. Тогда эффект финансового левериджа (ЭФЛ) способен как бы компенсировать налоговые изъятия и обеспечить собственным средствам достойную отдачу.

Следуя этому предположению, для данной организации оптимальным значением является показатель ЭФЛ в 2005г., равный 4,4, который составляет 33 % от уровня валовой рентабельности активов, тогда как в 2003 г. ЭФЛ составил 6,4 %, а в 2004г. — 8,8% валовой рентабельности активов.

В настоящей статье сделана попытка оптимизировать структуру капитала с использованием механизма финансового левериджа.

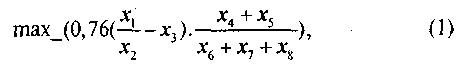

Исходя из формулы ЭФЛ задача оптимизации выглядит следующим образом:

где х1 — валовая прибыль; х2 — величина активов; х3 — средний процент за кредит; х4 — долгосрочные займы; х5 —краткосрочные кредиты; х6 — добавочный капитал; х7 — резервный капитал; х8 — нераспределенная прибыль. Величина уставного капитала за анализируемые годы не изменяется (т.е. = const), следовательно, исключается из состава собственного капитала данной модели.

Эта задача является классической нелинейной задачей оптимизации и результаты должны показать примерно оптимальные параметры финансового положения организации, прогнозного периода.

Налагаемые ограничения могут варьироваться в зависимости от реальных условий финансово-хозяйственной деятельности. В качестве примера нами приводится пессимистическая оценка деятельности организации, в которой предлагаются условия не хуже, чем были в прошлых периодах. При этом имеются ограничения:

609343 ≤ x1(валовая прибыль) ≤ 860392;

2094692 ≤ х2 (величина активов) ≤ 5249811;

0,095 (9,5 %) ≤ х3 (средний процент за кредит) ≤0,134 (13,4%);

74759 ≤ х4 (долгосрочные займы) ≤ 160709;

2766484 ≤ х5 (краткосрочные кредиты) ≤ 4491110;

273236 ≤ х6 (добавочный капитал);

19293 ≤ х7 (резервный капитал) ≤ 23343;

303630 ≤ x8нераспределенная прибыль) ≤ 384062.

С использованием пакета прикладных программ MS Excel получены выходные прогнозные данные:

х1 (валовая прибыль) = 609343;

х2 (величина активов) = 5249811;

х3 (средний процент за кредит) = 0,095;

х4 (долгосрочные займы) = 74759;

х5 (краткосрочные кредиты) = 2766484;

х6(добавочный капитал) = 273236;

х7 (резервный капитал) = 19293;

х8 (нераспределенная прибыль) = 303630.

Целевая функция ЭФЛ = 2,228324.

Таким образом, в рамках предложенной модели прослеживается тенденция к уменьшению всех показателей, т. е оптимальной является структура капитала, имеющаяся у предприятия на конец 2005 г.

Экспертный анализ подтверждает обоснованность предложенной структуры капитала в связи с тем, что показатели эффективности в этом году находятся на максимальном уровне.

Литература

1. Карелин В.С. Финансы корпораций: Учебник. М.: Издательско-торговая корпорация «Дашков и К0», 2005. 620 с.

2. Гончаров А.И. Восстановление платежеспособности предприятия: модель оздоровления финансов // Финансы. 2004. № 8. С. 68-69.

3. Забелина О.В., Толкаченко Г.Л. Финансовый менеджмент: Учебное пособие/ Забелина О. В., Толкаченко Г. Л. М.: Издательство «Экзамен», 2005. 224 с. (серия «Учебное пособие для вузов»).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ