Анализ вариантов расчета ставки дисконтирования при оценке бизнеса методом ликвидационной стоимости

Н.Н. Захарова

ведущий консультант Управления оценки бизнеса

ЗАО «АБМ Партнер»*,

соискатель Московского финансово-промышленного

университета «Синергия» (г. Москва)

Имущественные отношения в Российской Федерации

№6 (165) 2015

* Указано место работы автора на момент представления статьи в редакцию.

Оценка как элемент управления стоимостью

Обязательная оценка проводится в целях защиты интересов экономических субъектов. Необязательная оценка может быть проведена по инициативе заинтересованных лиц с целью получения информации об активах, находящихся в сфере их интереса. Основной целью оценки является повышение эффективности ведения бизнеса.

Ситуация, когда имеет смысл рассматривать в оценке вариант ликвидации бизнеса, наступает в двух базовых случаях1:

- когда есть серьезные сомнения в способности предприятия оставаться в числе действующих;

- когда результат стоимостного анализа показал, что генерируемые предприятием доходы меньше, чем расходы на создание аналогичного бизнеса (величина, полученная в результате применения доходного подхода, меньше, чем при применении затратного подхода).

1 Захарова Н.Н. Ставка дисконтирования при оценке бизнеса методом ликвидационной стоимости / Девятый Международный научный конгресс «Роль бизнеса в трансформации общества - 2014», Москва, Московский финансово-промышленный университет «Синергия», 7-11 апреля 2014 года: Сборник материалов Девятого Международного научного конгресса «Роль бизнеса в трансформации общества - 2014». М.: Эдитус, 2014.

Техника оценки методом ликвидационной стоимости

Российские учебные пособия2 традиционно выделяют метод ликвидационной стоимости как один из методов затратного подхода. При этом авторы описывают технику расчета методом ликвидационной стоимости как построение потоков доходов и расходов, возникающих при ликвидации, с последующим дисконтированием.

2 См., например:

- Бухарин Н.А., Озеров Е.С., Пупенцова С.В., Шаброва О.А. Оценка и управление стоимостью бизнеса: учебное пособие / под общей редакцией Е.С. Озерова. СПб.: ЭМ-НиТ, 2011;

- Косорукова И.В., Секачев С.А., Шуклина М.А. Оценка стоимости ценных бумаг и бизнеса. М.: Издательство «Московская финансово-промышленная академия», 2011;

- Чеботарев Н.Ф. Оценка стоимости предприятия (бизнеса): учебник. М.: Издательско-торговая корпорация «Дашков и К», 2009;

Оценка бизнеса: стандарты и правила оценочной деятельности некоммерческого партнерства «Сообщество специалистов-оценщиков «СМАО», утвержденные решением Совета партнерства НП «СМАОс» от 8 августа 2008 года. Протокол от 8 августа 2008 года № 77.

Ликвидация предприятия происходит не одномоментно - это процесс в определенном временном интервале. То есть при расчете не только необходимо учесть суммы планируемых поступлений от продажи активов и расходы по ним, но и периоды времени, в которые будет осуществлена эта продажа. Так, например, если предприятие владеет низколиквидными активами, то срок ликвидации может составить не один год. Таким образом, важной составляющей расчета является фактор времени, а сам расчет представляет собой модифицированный метод дисконтированных денежных потоков, где в доходной части отражаются поступления от реализации распродаваемых активов, а в расходной части - затраты, связанные с выбытием активов и их поддержанием до момента продажи. Ключевой особенностью является ограниченность периода прогнозирования величиной срока ликвидации предприятия.

Отметим следующие основные этапы оценки предприятия методом ликвидационной стоимости3:

- выделение групп активов для реализации;

- разработка календарного графика ликвидации активов предприятия;

- расчет доходов от реализации внеоборотных активов предприятия;

- расчет расходов на реализацию внеоборотных активов и текущих расходов;

- расчет доходов и расходов по прочим статьям баланса предприятия;

- расчет стоимости предприятия методом дисконтирования.

3 Захарова Н.Н. Ставка дисконтирования при оценке бизнеса методом ликвидационной стоимости / Девятый Международный научный конгресс «Роль бизнеса в трансформации общества - 2014», Москва, Московский финансово-промышленный университет «Синергия», 7-11 апреля 2014 года: Сборник материалов Девятого Международного научного конгресса «Роль бизнеса в трансформации общества - 2014». М.: Эдитус, 2014.

Доходы от ликвидации и расходы на ее проведение формируют денежные потоки каждого прогнозного периода. При этом длительность периода прогнозирования зависит от состава активов предприятия и может составлять как несколько месяцев, так и несколько лет.

Соответственно, возникают потоки доходов и расходов, существенно растянутые во времени. Для приведения к дате оценки (дате определения стоимости) используется метод дисконтирования.

На практике одним из спорных моментов является выбор ставки дисконтирования.

Эта величина может оказывать существенное влияние на итоговый результат.

Мало кто из авторов, указывающих на необходимость дисконтирования в методе ликвидационной стоимости, дает развернутые рекомендации по выбору ставки дисконтирования.

Общие критерии выбора ставки дисконтирования

В соответствии с теорией стоимости денег отдача от доходоприносящего актива не может быть ниже стоимости капитала (см., например [8]). Таким образом, нижней границей ставки дисконтирования для денежного потока действующего предприятия выступает доходность заемного капитала, доступного для этого типа бизнеса.

Бизнес является жизнеспособным, если отдача от него выше процентов по кредитам. Иными словами, собственник требует более высокой доходности, так как часть дохода будет уплачена в виде процентов за пользование заемными деньгами.

Для действующего бизнеса нижней границей ставки дисконтирования является ставка по кредиту. Эта ставка применима в условной ситуации, кода бизнес полностью финансируется за счет заемного капитала.

Верхней границей является отраслевая доходность - в условной ситуации, когда бизнес финансируется исключительно за счет собственных средств.

Фактически ставки дисконтирования для бизнеса (при построении денежного потока на инвестированный капитал) лежат в этом интервале. При построении потока на собственный капитал ставка равна отраслевой, а долг учитывается в денежном потоке.

Если мы говорим о ликвидации, то следует принять во внимание следующие обстоятельства:

- при построении денежного потока удобнее определять поток на собственный капитал;

- при построении потока доходов учитываются потенциальные доходы с учетом физической и экономической возможностей реализации активов (имеются в виду отчуждаемость актива, наличие потенциальных покупателей, период экспозиции и т.д.);

- в денежном потоке учитываются расходы на поддержание активов до момента продажи, а также расходы, связанные с реализацией.

Таким образом, можно сделать вывод о том, что риски, связанные с ликвидацией предприятия, большей частью учтены в денежном потоке.

Практика выбора ставок дисконтирования

В таблице 1 представлены основные варианты выбора ставки дисконтирования, применяемые на практике.

Таблица 1. Варианты выбора ставки дисконтирования5

| Ставка | Обоснование | Преимущества | Недостатки |

| Доходность на собственный капитал | Некоторые авторы пишут о применимости этого показателя6. Получаемые денежные потоки - это потоки на собственный капитал предприятия. Им соответствует ставка на собственный капитал |

Возможность расчета ставки по существующим методикам для действующего предприятия Тип денежного потока и ставка соответствуют друг другу |

Ставка доходности собственного капитала, используемая в расчете, может отличаться от ставки для аналогичного предприятия, не имеющего предпосылок для ликвидации При невозможности детальной проработки составляющих денежного потока имеет смысл учесть в ставке дополнительные риски |

| Доходность основного актива | В методической литературе можно встретить упоминание о том, что рассчитанная стоимость активов дисконтируются на дату оценки по ставке дисконта, учитывающей связанный с этой продажей риск7. Такая ситуация возникает, когда основным активом предприятия является недвижимое имущество, которое может быть реализовано на открытом рынке |

Возможность расчета ставки на базе существующих методик Ставка учитывает особенности денежного потока, сформированного не доходами от производственной деятельности и расходами на нее, а доходами и расходами от ликвидации |

Вариант является частным случаем и применяется при определенных допущениях |

| Различные ставки дисконтирования для активов и пассивов | Некоторые авторы предлагают считать этот вариант наиболее корректным, так как он отражает индивидуальную «рискованность» каждого элемента денежного потока. Ставка дисконтирования определяется с учетом планируемого срока реализации, причем она может устанавливаться для каждого вида оцениваемого актива индивидуально с учетом ликвидности и риска возможной «непродажи»8 |

Высокая детализация расчета Снижение погрешности расчета |

Расчет с использованием таких ставок трудоемок. На практике расчеты с применением различных ставок дисконтирования для активов и пассивов используются редко. Еще реже рассматриваются варианты введения собственных ставок для каждого типа активов |

| Ставки по банковским кредитам | Ликвидация предприятия может быть рассмотрена с экономической точки зрения как «обналичивание» активов. Если в расходах издержки, связанные с этим обналичиванием (то есть риски учтены в денежном потоке), заложены в полной мере, то в качестве ставки может выступать стоимость денег (например ставки по кредитам с соответствующим сроком погашения) | Простота расчета | Спорность соответствия ставки денежному потоку |

5 Захарова Н.Н. Ставка дисконтирования при оценке бизнеса методом ликвидационной стоимости / Девятый Международный научный конгресс «Роль бизнеса в трансформации общества – 2014», Москва, Московский финансово-промышленный университет «Синергия», 7–11 апреля 2014 года : Сборник материалов Девятого Международного научного конгресса «Роль бизнеса в трансформации общества – 2014». М. : Эдитус, 2014.

6 См., например: Бухарин Н.А., Озеров Е.С., Пупенцова С.В., Шаброва О.А. Оценка и управление стоимостью бизнеса : учебное пособие / под общей редакцией Е.С. Озерова. СПб. : ЭМ-НиТ, 2011. В этом пособии упоминается, что ставка дисконтирования применяется для действующего предприятия.

7 См., например: Ронова Г.Н., Королев П.Ю., Осоргин А.Н., Хаджиев М.Р., Тишин Д.И. Оценка стоимости предприятий : учебно-методический комплекс. М. : Издательство «Издательский центр ЕАОИ», 2008.

8 См.: Кибиткин А.И. Финансовый анализ: риски, кредитоспособность, инвестиции: учебное пособие/А. И. Кибиткин, Н.М. Рапницкая, А.В. Смирнов, О.В. Скотаренко, А.И. Дрождинина, С.В. Беспалова, И.Н. Бреславец, Т.Н. Мотина, Н.Б. Гапоненкова, С.В. Царева, Д.С. Бороухин. М.: Академия естествознания, 2013.

Приведенные варианты определения ставки дисконтирования содержат очевидные недостатки, которые не позволяют сделать однозначный вывод о применимости этих ставок для расчета.

Альтернативный вариант расчета ставки дисконтирования

Ключевой особенностью денежного потока, рассчитываемого в методе ликвидационной стоимости, по мнению автора настоящей статьи, является его многокомпонентность. В отличие от денежного потока, генерируемого действующим бизнесом как целостной единицей, в случае ликвидации бизнес распадается на набор активов и обязательств, и денежный поток формируется в отсутствие синергетического эффекта. Это тот случай, когда в денежном потоке можно выделить эффект каждого актива, поэтому и выбор метода построения ставки капитализации предлагается осуществлять с учетом этого обстоятельства.

В Практическом руководстве по проведению оценки активов в рамках проектов, реализуемых с участием государственной корпорации «Российская корпорация нанотехнологий»4, приводится описание метода остатка для нематериальных активов (Multi-period Excess-earnings Method - MEEM) - одной из разновидностей метода дисконтирования денежных потоков.

4 Практическое руководство по проведению оценки активов в рамках проектов, реализуемых с участием государственной корпорации «Российская корпорация нанотехнологий»: одобрено Наблюдательным советом государственной корпорации «Роснанотех» (протокол от 14 декабря 2010 года № 35) и Советом Национального совета по оценочной деятельности (протокол от 26 ноября 2010 года № 8).

В рамках метода проводится анализ денежных потоков по отдельным генераторам денежных потоков (капитальные активы, нематериальные активы, оборотный капитал и т.д.). При этом особое внимание уделяется определению нормы доходности для каждого компонента.

Активы компании, участвующие в формировании ее будущих доходов, можно условно разделить на три категории:

- чистый оборотный капитал (дебиторская и кредиторская задолженности, запасы, нормальный уровень денежных средств);

- внеоборотные активы (недвижимость, машины и оборудование и т.д.);

- нематериальные активы (товарные знаки, изобретения, программное обеспечение и т.д.).

В указанном Практическом руководстве предлагается использовать ориентиры ставок дисконтирования для отдельных типов активов (см. табл. 2).

Таблица 2. Ориентиры для определения ставок дисконтирования

| Тип актива | Ориентир по ставкам |

| Оборотный капитал | Банковские ставки - лучшим заемщикам Государственные долговые бумаги |

| Нематериальные активы | В связи с большим риском и меньшей ликвидностью ставка должна быть выше WACC (например стоимость собственного капитала) |

| Основные средства | Ставка по лизинговым договорамБанковские ставки по финансированию приобретения отдельных типов основных средств |

Описанная в Практическом руководстве методика не подразумевает выведения единой ставки дисконтирования. Вместе с тем для проверки корректности расчета рекомендуется определить средневзвешенную ставку требуемой доходности по отдельным активам (Weighted Average Return On Assets - WARA), которая должна быть близка к средневзвешенной стоимости капитала (WACC).

Расчетная ставка WARA учитывает доходность каждого из активов и его вклад в денежный поток. Таким образом, эта ставка является ставкой для совокупного денежного потока.

По сути, WARA и WACC являются равнозначными измерителями денежного потока, однако принцип их расчета диаметрально противоположный. При расчете WACC за базу берутся источники финансирования (собственный и заемный капиталы), и определяется требуемая доходность на вложенные средства. Для расчета WARA определяется доходность активов (инвестиционных решений). Так как величина активов (инвестиционных решений) и источников формирования должна совпадать, ставки должны также давать одинаковый результат:

WACC = WARA, (1)

где WACC - средневзвешенная стоимость капитала;

WARA - средневзвешенная ставка требуемой доходности по отдельным активам.

Из изложенного можно сделать вывод о том, что при невозможности расчета ставки на инвестированный капитал методом WACC возможно применение расчета методом WARA.

Использование ставки дисконтирования WARA для метода ликвидационной стоимости возможно по следующим причинам:

- для формирования денежного потока выделяются группы активов и обязательств (бизнес дробится на компоненты);

- в большинстве случаев рыночную стоимость каждого компонента денежного потока можно определить с достаточной точностью;

- возможно определить ставки дисконтирования для компонентов денежного потока.

После получения денежных потоков и ставок для компонентов денежного потока необходимо определить средневзвешенную ставку. В методе MEEM в качестве измерителя выступает рыночная стоимость активов. Для метода ликвидационной стоимости также может применяться рыночная стоимость активов, если расчет строится в предположении об упорядоченной ликвидации, либо ликвидационная стоимость активов, если расчет строится в предположении об ускоренной ликвидации.

Как уже было отмечено, полученная ставка WARA - это ставка на инвестированный капитал. Расчет методом ликвидационной стоимости удобнее проводить, используя денежный поток на собственный капитал. Соответственно, необходимо провести коррекцию.

За основу возьмем базовую формулу расчета WACC (формула упрощена для случая отсутствия у предприятия привилегированных акций):

WACC = kd (1 - tc) wd + ksws, (2)

где WACC - средневзвешенная стоимость капитала;

kd - стоимость привлечения заемного капитала;

tc - ставка налога на прибыль предприятия;

wd - доля заемного капитала в структуре капитала предприятия;

ks - стоимость привлечения акционерного капитала;

ws - доля акционерного капитала в структуре капитала предприятия.

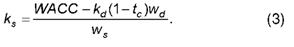

Руководствуясь формулой WACC, найдем величину ставки для собственного капитала:

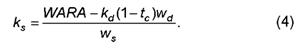

Заменив WACC на WARA, получим:

Пример построения ставки описанным методом

В качестве примера возьмем случай из практики - оценку производственного предприятия (100 процентов долей в уставном капитале), расположенного в одном из региональных центров Российской Федерации.

Исходные данные:

- оцениваются 100 процентов долей в уставном капитале общества;

- на дату оценки производство остановлено, осуществляются реализация металлолома, демонтаж оборудования;

- дальнейших планов по использованию активов владелец компании не имеет; часть корпусов производственного комплекса находятся в аварийном состоянии;

- расчет строится в предположении об упорядоченной ликвидации предприятия;

- налог на прибыль составляет 20 процентов.

Группировка активов

Категории активов компании, участвующих в формировании денежного потока:

1) внеоборотные активы:

- основная производственная площадка;

- очистные сооружения;

- внешняя железнодорожная ветка;

- жилая недвижимость (квартиры);

- бывшее в употреблении оборудование.

2) нематериальные активы. К отчуждаемым нематериальным активам оцениваемого предприятия может быть отнесен товарный знак, однако он не имеет коммерческой ценности;

3) чистый оборотный капитал. Определение величины чистого оборотного капитала на дату оценки является традиционной задачей. В методе ликвидационной стоимости следует отметить следующую особенность: имеет смысл принимать к расчету не бухгалтерские значения статей, а суммы после коррекции. Так, в части дебиторской задолженности важно очистить величину от безнадежной задолженности, в том числе путем анализа платежеспособности дебиторов. В части запасов имеет смысл провести анализ на предмет пригодности к реализации и провести расчет по рыночной стоимости. Что касается кредиторской задолженности, то при ликвидации предприятия неизбежно возникает необходимость увольнения сотрудников и выплат компенсаций. Величину необходимых выплат при увольнении имеет смысл включить в кредиторскую задолженность. Аналогично выявляются и включаются в задолженность все возможные обязательства, не учтенные на дату оценки, но имеющие высокую вероятность возникновения. Группировка внеоборотных активов для рассматриваемого предприятия представлена в таблице 3.

Таблица 3. Группировка внеоборотных активов

| Группа | Количество позиций, шт. | Рыночная стоимость, тыс. р. |

|

Недвижимое имущество, в том числе: промышленная площадка |

97 | 148 500 |

| очистные сооружения | 84 | - |

| квартиры | 3 | 3 516 |

| внешняя железнодорожная ветка | 1 | 6 788 |

| прочее | 2 | - |

| Движимое имущество, в том числе: машины и оборудование | 60 | 1 712,8 |

| оборудование к утилизации | 588 | 2 451 |

| всего | 835 | 162 967,8 |

Рыночные стоимости активов и обязательств оцениваемого предприятия приведены в таблице 4.

Таблица 4. Активы и обязательства предприятия, тыс. р.

| Показатель | Балансовая стоимость | Рыночная стоимость |

| АКТИВЫ | ||

| Внеоборотные активы | ||

| Основные средства | 117 906 | 162 968 |

| Отложенные налоговые активы | 48 719 | 48 719 |

| Прочие внеоборотные активы | 44 | 44 |

| Итого внеоборотные активы | 166 669 | 211 731 |

| Оборотные активы | ||

| Запасы | 389 | 194,5 |

| Дебиторская задолженность | 262 669 | 252 067 |

| Денежные средства | 2 268 | 2 268 |

| Итого оборотные активы | 265 326 | 254 530 |

| итого по разделу «активы» | 431 995 | 466 260 |

| ОБЯЗАТЕЛЬСТВА | ||

| Долгосрочные обязательства | ||

| Заемные средства | 113890 | 113 890 |

| Отложенные налоговые обязательства | 1 054 | 1 054 |

| Прочие обязательства | 4 498 | 4 498 |

| Итого долгосрочные обязательства | 119 442 | 119 442 |

| Краткосрочные обязательства | ||

| Кредиторская задолженность | 184884 | 186 831 |

| Итого краткосрочные обязательства | 184 884 | 186 831 |

| итого по разделу «обязательства» | 304 326 | 306 273 |

Ставки дисконтирования для активов выбираются согласно рекомендациям, представленным в таблице 2.

В нашем случае ставка для недвижимого имущества принимается по данным аналитических исследований рынка недвижимости. Ставка для оборудования - на уровне ставок по лизинговым операциям с оборудованием.

В большинстве случаев, если применяется метод ликвидационной стоимости, нематериальные активы оцениваемых компаний не представляют ценности. Если компания будет владеть ценным отчуждаемым нематериальным активом, то ставку дисконтирования для него можно определить в упрощенном порядке по методикам Практического руководства «РОСНАНО»9.

9 Практическое руководство по проведению оценки активов в рамках проектов, реализуемых с участием государственной корпорации «Российская корпорация нанотехнологий» (одобрено Наблюдательным советом государственной корпорации «Роснанотех» (протокол от 14 декабря 2010 года № 35) и Советом Национального совета по оценочной деятельности (протокол от 26 ноября 2010 года № 8).

В качестве уровня доходности оборотного капитала использовалась доходность долговых ценных бумаг - облигаций федерального займа.

Требуемые уровни доходности скорректированы на эффект налогового щита (post tax). В таблице 5 приведены нормы доходности для отдельных активов и средневзвешенная ставка.

Таблица 5. Результаты расчета WARA

| Актив | Рыночная стоимость, тыс. р. | Вклад актива в денежный поток, % | Ставка, % | Посленалоговая ставка, % |

| Недвижимое имущество | 158 804 | 69 | 15 | 12 |

| Движимое имущество | 4 164 | 2 | 16 | 13 |

| Нематериальные активы | 0 | 0 | - | - |

| Чистый оборотный капитал | 65 431 | 29 | 8 | 6 |

| средневзвешенная ставка (WARA) | 10 | |||

Для перехода к ставке дисконтирования для собственного капитала используется вес собственного и земного капиталов, рассчитанный на базе скорректированных активов и пассивов баланса, а также доходность заемного капитала. Доналоговая стоимость заемного капитала была принята на уровне средневзвешенной ставки для нефинансовых организаций по кредитам по данным Центрального банка Российской Федерации. Результаты расчета представлены в таблице 6.

Таблица 6. Результаты расчета ставки дисконтирования для собственного капитала

| Параметр | Значение, % |

| Доля собственного капитала | 58 |

| Доля заемного капитала | 42 |

| WARA | 10 |

| Ставка доходности по заемным средствам | 12 |

| Ставка налога | 20 |

| ставка дисконтирования для собственного капитала | 11 |

Полученная величина ставки дисконтирования применяется для дисконтированных денежных потоков, которые строятся исходя из рассчитанных рыночных стоимостей активов, плановых периодов реализации этих активов, а также расходов, связанных с ликвидацией.

Выводы

Проведенный анализ показал возможность синтеза различных методик для расчета ставки дисконтирования при использовании метода ликвидационной стоимости. При таком расчете учитывается доходность разнородных активов предприятия, то есть расчет является универсальным.

Метод не связан с введением экспертных коэффициентов. Основным его недостатком является трудоемкость.

Литература и информационные источники

1. Бухарин Н.А., Озеров Е.С., Пупенцова С.В., Шаброва О.А. Оценка и управление стоимостью бизнеса: учебное пособие / под общей редакцией Е.С. Озерова. СПб.: ЭМ-НиТ, 2011.

2. Захарова Н.Н. Ставка дисконтирования при оценке бизнеса методом ликвидационной стоимости / Девятый Международный научный конгресс «Роль бизнеса в трансформации общества - 2014», Москва, Московский финансово-промышленный университет «Синергия», 7-11 апреля 2014 года: Сборник материалов Девятого Международного научного конгресса «Роль бизнеса в трансформации общества - 2014». М.: Эдитус, 2014.

3. Кибиткин А.И. Финансовый анализ: риски, кредитоспособность, инвестиции: учебное пособие / А.И. Кибиткин, Н.М. Рапницкая, А.В. Смирнов, О.В. Скотаренко, А.И. Дрождинина, С.В. Беспалова, И.Н. Бреславец, Т.Н. Мотина, Н.Б. Гапоненкова, С.В. Царева, Д.С. Бороухин. М.: Академия естествознания, 2013. URL: http://www.rae.ru. URL: http://www.rae.ru/monographs/198 (дата обращения: 24 февраля 2014 года).

4. Косорукова И.В., Секачев С.А., Шуклина М.А. Оценка стоимости ценных бумаг и бизнеса. М.: Издательство «Московская финансово-промышленная академия», 2011.

5. Международные стандарты оценки 2011 / пер. с англ.; под ред. Г.И. Микерина, И.Л. Артеменкова. М.: Саморегулируемая общероссийская общественная организация «Российское общество оценщиков», 2013.

6. Практическое руководство по проведению оценки активов в рамках проектов, реализуемых с участием государственной корпорации «Российская корпорация на-нотехнологий»: одобрено Наблюдательным советом государственной корпорации «Роснанотех» (протокол от 14 декабря 2010 года № 35) и Советом Национального совета по оценочной деятельности (протокол от 26 ноября 2010 года № 8).

7. Ронова Г.Н., Королев П.Ю., Осоргин А.Н., Хаджиев М.Р., Тишин Д.И. Оценка стоимости предприятий: учебно-методический комплекс. М.: Издательство «Издательский центр ЕАОИ», 2008. URL: http://www.eiir.ru/books/ocenka_stoimosti_ predpr.pdf (дата обращения: 25 февраля 2014 года).

8. Савчук В.П. Оценка эффективности инвестиционных проектов: учебник. URL: http://www.cfin.rU/finanalysis/savchuk/6.shtml (дата обращения: 13 января 2015 года).

9. Оценка бизнеса: стандарты и правила оценочной деятельности некоммерческого партнерства «Сообщество специалистов-оценщиков «СМАО»: решение Совета партнерства НП «СМАОс» от 8 августа 2008 года (протокол от 8 августа 2008 года № 77).

10. Чеботарев Н.Ф. Оценка стоимости предприятия (бизнеса): учебник. М.: Издательско-торговая корпорация «Дашков и К», 2009.

11. International Glossary of Business Valuation Terms. The National Association of Certified Valuation Analysts (NACVA) [электронный ресурс] / Интернет портал American Institute of CPAs. URL: http://www.aicpa.org/ InterestAreas/ForensicAndValuation/Member ship/DownloadableDocuments/Intl%20Glos sary%20of%20BV%20Terms.pdf (дата обращения: 19 января 2014 года).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ