Нематериальные активы в российской и международной практике

Н.Н. Егорова,

кандидат экономических наук, доцент

кафедры экономики и управления на предприятии

Кавминводский институт (филиал) Южно-Российского

государственного политехнического университета (НПИ)

им. М.И. Платова

Бухгалтер и закон

№2 (174) 2015

В статье представлена сравнительная характеристика требований российских и международных стандартов в отношении нематериальных активов. Определена сфера действия ПБУ 14/2007 и МСФО (IAS) 38. Рассмотрены критерии признания нематериальных активов в учете, вопросы определения их первоначальной и справедливой стоимости, условия начисления амортизации. Особое внимание уделено вопросам трансформации финансовой отчетности в части нематериальных активов.

До конца XX в. стоимость субъекта хозяйствования практически равнялась стоимости его чистых материальных активов. Постепенно, по мере перехода от индустриальной к постиндустриальной экономике, к осязаемым элементам имущества добавились финансовые и специфические «нематериальные активы». Это привело к тому, что рыночная цена приобретения предприятия и стоимость его чистых активов различаются многократно.

За последние несколько лет у большинства российских компаний значительно увеличилось количество нематериальных активов, отражаемых в их финансовой отчетности и регистрах бухгалтерского учета. Это связано с так называемой «материализацией» интеллектуального капитала компании путем создания новых товарных знаков (бренда), внедрения дорогостоящих информационных систем, приобретением программных продуктов, с получением лицензией и патентов на изобретения и т. д. [11]. От того, насколько правильно идентифицированы и оценены подобные активы, зависит достоверность данных финансовой отчетности фирмы.

В общем виде нематериальные активы представляют собой часть имущества, которое используется для извлечения выгоды более 12 мес., не предназначены для перепродажи, не имеют физической структуры и материально-вещественной формы, либо последняя не имеет существенного значения для использования в производственно-хозяйственной деятельности предприятия [2]. Нематериальные активы создают конкурентное преимущество, прямо или косвенно приносящее доход.

Для того чтобы обеспечить сопоставимость результатов деятельности российских и зарубежных компаний, правила отечественного бухгалтерского учета и отчетности должны были быть максимально сопоставимы именно с принятыми в международной практике нормами и стандартами. Однако реформирование национальной системы бухгалтерского учета, приведение ее в соответствие с требованиями Международных стандартов финансовой отчетности (МСФО) привело к проявлению множества дискуссионных проблем, ключевой из которых является степень соответствия российскому и международному законодательству в сфере нематериальных активов.

Наибольшую сложность вызывают идентификация и первоначальная оценка нематериальных активов как одной из самых трудноопределимых учетных категорий. Становятся все более актуальными вопросы расходования ресурсов и возникновения обязательств на приобретение, создание, использование или развитие таких нематериальных активов, как научные или технические задания, лицензии, торговые марки, деловая репутация (гудвилл), интеллектуальная собственность и т. д.

Правилам учета нематериальных активов в международных стандартах посвящен МСФО (IAS) 38 «Нематериальные активы». Аналогом данного документа в российских правилах бухгалтерского учета (РПБУ) является Положение по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007), утвержденное приказом Минфина России от 27.12.2007 № 153н. Его предшественником было ПБУ 14/2000 (приказ Минфина России от 16.10.2000 № 91н). ПБУ 14/2007 существенно приблизило российское законодательство к положениям МСФО (IAS) 38 «Нематериальные активы». Это позволило частично гармонизировать стандарты учета и повысить уровень профессионального суждения бухгалтера.

Действующая редакция МСФО (IAS) 38 «Нематериальные активы» была принята в 2004 г. и должна применяться при учете нематериальных активов для годовых периодов, начинающихся с 31.03.2004. Отдельный стандарт МСФО (IFRS) 9 «Затраты на исследования и разработки» существовал с 1974 г. (редактировался в 1993 г.). С принятием МСФО (IAS) 38 данный стандарт был отменен.

Положение по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007) устанавливает правила формирования в бухгалтерском учете и финансовой отчетности информации о нематериальных активах всех юридических лиц, за исключением кредитных организаций и бюджетных учреждений (п. 1 ПБУ 14/2007).

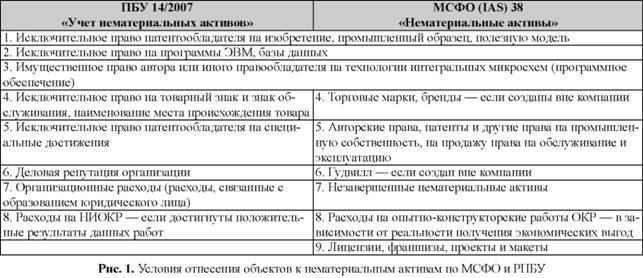

Условия отнесения объектов к нематериальным активам по российским и международным стандартам представлены на рис. 1.

Как видно на рис. 1, единый подход ПБУ 14/2007 и МСФО (IAS) 38 к признанию объектов в качестве нематериальных активов основывается на исключительных авторских или патентных правах на них [10]. Примечательно, что международные стандарты не относят к нематериальным активам торговые марки, гудвилл, расходы на освоение нового производства, созданные внутри организации, так как затраты на них невозможно отличить от расходов на развитие компании в целом (нарушается условие идентификации объекта). В ПБУ 14/2007 данное ограничение отсутствует.

Порядок признания, оценка и учет гудвилла определяются отдельным стандартом МСФО (IFRS) 3 «Объединения предприятий». В сферу действия МСФО (IAS) 38 также не подпадают финансовые инструменты, активы по разведке и оценке минеральных ресурсов, затраты на разработку и добычу природных ресурсов. Вместе с тем МСФО в качестве нематериальных активов признают лицензии, франшизы, проекты и макеты.

Сопоставление условий отнесения объектов к нематериальным активам в рамках российского и международного законодательства позволило сделать вывод о том, что большинство условий, указанных в ПБУ 14/2007, равноценны условиям, заложенным в МСФО (IAS) 38 [10, с. 123]. Так, в обоих нормативных документах требуется наличие возможности идентификации объекта, отсутствие его физической структуры, использование объекта для производственных или управленческих нужд организации, а также способность приносить экономические выгоды.

В МСФО нематериальный актив признается, когда есть уверенность в будущих экономических выгодах от его использования и его стоимость может быть надежно оценена. Согласно ПБУ 14/2007 одними из условий признания нематериального актива являются наличие документов, подтверждающих его существование, и ограниченность доступа иных лиц к экономическим выгодам, которые объект способен приносить в будущем. В свою очередь международные стандарты «требуют» подконтрольности актива со стороны организации. В ПБУ 14/2007 четко прописан временной критерий отнесения объекта к нематериальным активам — срок полезного использования должен быть более 12 мес. или одного операционного цикла.

Подходы к определению состава и момента окончания капитализации затрат в стоимости нематериальных активов в ПБУ 14/2007 и МСФО (IAS) 38 примерно соответствуют друг другу. Так, в соответствии с ПБУ нематериальные активы принимаются к бухгалтерскому учету по первоначальной стоимости, в соответствии с МСФО (IAS) 38 — по себестоимости. Несмотря на это, общий перечень затрат, включаемых и не включаемых в первоначальную оценку нематериальных активов, в целом совпадает. Согласно п. 16 ПБУ 14/2007 изменение первоначальной стоимости нематериальных активов допускается в случае их переоценки и обесценения.

Рассмотрим примеры.

Пример 1. ООО «Юнис» приобрело права на программный продукт у ООО «Квинт» за 540 тыс. руб. Расходы на регистрацию приобретенных прав составили 35тыс. руб., 15тыс. руб. было израсходовано на составление договора уступки прав. Каждые 6 мес. ООО «Юнис» уплачивает сбор за поддержание регистрации права в размере 5 200 руб. Фактическое использование программного продукта было начато через 14 мес. после регистрации. К этой дате на поддержание регистрации было израсходовано 10 400 руб. (5 200 руб. х 2).

Первоначальная (учетная) стоимость программного проекта как объекта нематериальных активов будет сформирована из следующих составляющих:

- стоимость прав в сумме 540 тыс. руб.;

- расходы на первоначальную регистрацию в сумме 35 тыс. руб.;

- расходы на услуги по составлению документов в сумме 15 тыс. руб.

Издержки ООО «Юнис» на поддержание регистрации актива (в сумме 10 400руб.) в первоначальную (учетную) себестоимость программного продукта не будут включены, потому что они не являются необходимыми для приведения рассматриваемого объекта в состояние, требуемое для начала его использования.

В соответствии с требованиями ПБУ 14/2007 в фактические расходы на приобретение и создание нематериальных активов не включаются общехозяйственные и прочие расходы, если они непосредственно не связаны с приобретением объекта. В рамках МСФО к себестоимости подобных активов относятся:

- сумма уплаченных денежных средств или их эквивалентов;

- справедливая стоимость другого возмещения, переданного для приобретения актива на момент его приобретения или сооружения;

- сумма оценки такого актива при его первоначальном признании в соответствии с конкретными требованиями других стандартов.

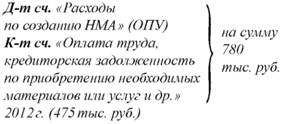

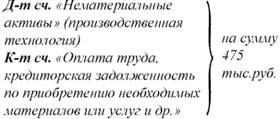

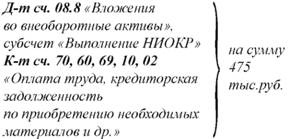

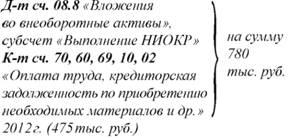

Пример. 2. Компания ЗАО «Классик-М» разрабатывает новую производственную технологию выделки меха, которая позволит снизить затраты на производство продукции. В течение 2011 г. расходы, связанные с этой разработкой, ежемесячно составляли 65 тыс. руб. С 01.01.2012 производственная технология начала отвечать критериям признания нематериальных активов (НМА) в соответствии с требованиями МСФО (IAS) 38. В 2012г. происходили процесс доработки новой технологии и ее подготовка к использованию, затраты по которым составили 475тыс. руб. На конец 2012 г. данный нематериальный актив был документально оформлен. Согласно МСФО (IAS) 38 в учете будут отражены следующие хозяйственные операции:

2011 г. (65 тыс. руб. х 12 мес. - 780 тыс. руб.)

В соответствии с требованиями ПБУ 14/2007 в учете будут отражены следующие хозяйственные операции:

2011 г. (65 тыс. руб. х 12 мес. = 780 тыс. руб.)

Д-т сч. 04 «Нематериальные активы» К-т сч. 08.8 «Выполнение НИОКР» — сформирована первоначальная стоимость нематериального актива (производственной технологии) и оформлены все необходимые документы — на сумму 1 050 тыс. руб.

В международных стандартах учета акцент делается на невозможности капитализации затрат на нематериальные активы, если они первоначально были отнесены к расходам. Признание затрат в балансовой стоимости активов прекращается, когда актив приведен в состояние, пригодное для использования в соответствии с намерениями руководства компании.

Вместе с тем конкретные объекты нематериальных активов могут оцениваться по-разному в российском и международном учете [10, с. 128]. Примером может служить деловая репутация компании. Согласно ПБУ 14/2007 под деловой репутацией понимается разница между покупной ценой организации и балансовой стоимостью всех ее активов и обязательств. МСФО (IAS) 38 определяет деловую репутацию (гудвилл) как превышение стоимости покупки приобретаемой компании над справедливой стоимостью приобретаемого имущества и обязательств. Справедливая стоимость в рамках международных стандартов представляет собой сумму, на которую можно обменять актив при совершении сделки между хорошо осведомленными и желающими совершить такую операцию сторонами [9].

Отличные подходы применяются и в отношении оценки нематериальных активов при отсрочке или рассрочке платежа за их приобретение. Согласно ПБУ 14/2007 в первоначальную стоимость актива включается вся сумма по договору купли-продажи актива. В МСФО же капитализируется только та часть стоимости, которая оплачивается в момент приобретения объекта, а остальные расходы признаются расходами по процентам.

В соответствии с п. 17 ПБУ 14/2007 коммерческая организация имеет право один раз в год переоценивать группы однородных объектов нематериальных активов по текущей рыночной стоимости, определяемой по данным активного рынка. Это в целом соответствует требованиям МСФО (IAS) 38. Однако и здесь есть определенные различия. Если в ПБУ 14/2007 в качестве базы переоценки используется цена продажи актива, то в МСФО (IAS) 38 для этих целей используется справедливая стоимость. Последняя трактуется как сумма, на которую можно обменять объект при совершении сделки между хорошо осведомленными независимыми друг от друга сторонами [12].

МСФО (IAS) 38 допускает переоценку нематериальных активов с использованием:

- модели учета по себестоимости. В этом случае после признания в учете актив должен учитываться по себестоимости за вычетом начисленной амортизации и накопленных убытков от обесценения;

- модели переоценки. В данной ситуации после признания в учете актив должен учитываться по переоцененной сумме. Последняя представляет собой его справедливую стоимость на дату переоценки за минусом последующей амортизации и накопленных убытков от обесценения.

Согласно действующим стандартам учета, срок полезного использования представляет собой период, в течение которого организация предполагает использовать нематериальный актив с целью получения экономической выгоды или для использования в деятельности, направленной на достижение целей создания некоммерческой организации [12]. Для отдельных видов нематериальных активов срок полезного использования может определяться исходя из количества продукции (работ, услуг), ожидаемого к получению в результате использования данного актива.

Методы начисления амортизации по нематериальным активам, установленные ПБУ 14/2007, соответствуют МСФО (IAS) 38 и включают в себя методы равномерного начисления, уменьшаемого остатка и метод пропорционально объему произведенной продукции (работ, услуг).

Рассмотрим пример.

Пример 3. ООО «Вектор» в феврале 2012г. приняло к учету созданный нематериальный актив первоначальной стоимостью в 560 тыс. руб. Организация установила срок полезного использования объекта равным 60 мес. Рассчитав ожидаемые поступления от актива, ООО «Восход» решило амортизировать объект способом уменьшаемого остатка с применением коэффициента 2,0. Рассчитаем амортизационные отчисления за II квартал 2012 г.

Сумма амортизационных отчислений составит:

- в марте — 18 667 руб. (560 000 руб. х 2: 60 мес.);

- в апреле — 18 350 руб. [(560 000 руб. - 18 667руб.) х 2: 59 мес.];

- в мае — 18 034 руб. [(560 000 руб. - 18 667 руб. - 18 350 руб.) х 2: 58 мес.].

Согласно п. 28 ПБУ 14/2007 выбор схемы начисления амортизации должен быть основан на расчете ожидаемых поступлений будущих экономических выгод от использования актива. Когда данный расчет не является надежным, применяется линейный способ амортизации. Существенным является тот факт, что и российское, и международное законодательство дают организации право ежегодно проверять срок полезного использования и метод амортизации актива на необходимость его уточнения. Это связано с тем, что метод амортизации должен основываться на схеме потребления будущих экономических выгод, заключенных в объекте нематериальных активов [9].

Вместе с тем подход к определению амортизируемой стоимости актива в рамках МСФО несколько отличается от требований ПБУ 14/2007. По МСФО (IAS) 38 амортизируемая стоимость нематериального актива равна первоначальной или восстановительной стоимости объекта за минусом его ликвидационной стоимости. Последняя представляет собой чистую сумму, которую компания ожидает получить за актив в конце срока его полезного использования [10, с. 130]. В российском законодательстве понятие ликвидационной стоимости отсутствует. В связи с этим амортизируемая стоимость всегда равна первоначальной или восстановительной.

В соответствии с п. 34 ПБУ 14/2007 списанию с учета подлежит стоимость нематериальных активов, которые выбывают или не способны приносить организации экономические выгоды в будущем. Однако МСФО (IAS) 38 предусматривает отражение на счете прибылей и убытков только разницы между поступлениями от выбытия и балансовой стоимостью нематериальных активов, что исключает возможность признания результата от выбытия данных объектов в виде выручки от их реализации.

Международными стандартами учета и отчетности предусмотрена обязательная ежегодная процедура проверки на обесценение нематериальных активов с неопределенным сроком полезного использования независимо от наличия свидетельств обесценения. Общие правила учета обесценения активов регламентируются отдельным стандартом МСФО (IAS) 36 «Обесценение активов».

Практика показывает, что отечественные предприятия слабо вовлекают в хозяйственный оборот нематериальные элементы амортизируемых активов, что вызывает потерю части дополнительных собственных средств (например, в виде амортизационных отчислений). Этому способствует сложность и специфичность отношений, отсутствие четких методологических изысканий в сфере коммерциализации интеллектуального продукта, оценки его стоимости.

В условиях инновационной экономики нематериальные активы являются одними из ключевых элементов финансовой отчетности компании. Например, в компании IBM доля нематериальных активов в имуществе составляет 17,83 %; в компании British Petroleum — 30,7 %. Зарубежные эксперты оценили стоимость таких российских брендов, как Билайн (7,2 млн долл. США), МТС (5,8 млн долл. США), Балтика (2,2 млн долл. США), подтверждая, что адекватная оценка нематериальных активов способствует привлечению иностранных инвесторов.

Опираясь на исследования отечественных и зарубежных ученых [4, 7, 8], можно предложить следующий алгоритм позиционирования нематериальных активов.

- Идентифицировать и провести инвентаризацию объектов нематериальных активов, в том числе интеллектуальных продуктов; обозначить потенциальные сегменты рынка (пользователи, выгодополучатели, инвесторы).

- Определить структурные подразделения и бизнес-проекты (процессы), в которых могут быть или будут использованы эти активы, а также виды приобретаемых конкурентных преимуществ.

- Спрогнозировать на основе сравнительного анализа жизненный цикл конкретных нематериальных активов, выполнить экспертную оценку сроков полезного использования и рыночной стоимости по фазам жизненного цикла.

- Продумать и обосновать денежные потоки, генерируемые соответствующими активами (затраты и доходы, обязательства).

- Разработать механизм воспроизводства амортизируемых элементов нематериальных активов, скоординировав индивидуальные схемы начисления амортизации в единый бюджет (по темпам поступления и капитализации).

- Оценить целесообразность интеграции отдельных объектов амортизируемых и неамортизируемых нематериальных активов в «работающие гибриды», нацеливаясь на синергию производственных результатов.

- По итогам отчетного периода анализировать состояние, динамику, проблемы и успехи в использовании нематериальных активов, делая акцент на преимущества инновационного характера. Возможно использование показателя «финансовой отдачи нематериальных активов», рассчитываемого как отношение всех чистых притоков денежных средств к рыночной стоимости компании.

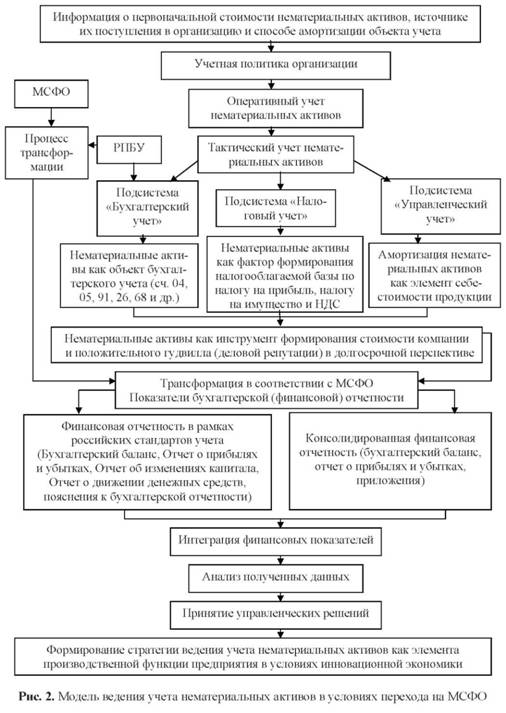

Исходя из сказанного ранее, можно построить модель ведения учета нематериальных активов в условиях перехода на МСФО (рис. 2), исходной базой которой выступит информация о первоначальной стоимости нематериальных активов, источнике их поступления в организацию и способе амортизации объекта учета.

Как видно, по итогам отчетного года в рамках российских ПБУ субъект хозяйствования составляет годовую бухгалтерскую отчетность. Предприятия, работающие с иностранными инвесторами, с учетом требований МСФО должны составлять консолидированную финансовую отчетность путем преобразования данных, сформированных по правилам российских ПБУ, в данные, соответствующие нормам международного законодательства в рамках принятой учетной политики.

Консолидированную отчетность предприятие может сформировать двумя способами:

- вести параллельный учет по МСФО;

- трансформировать российскую отчетность в отчетность по МСФО по итогом отчетного периода (года) [1].

Первый способ достоверней, но более затратный и весьма трудоемкий, поэтому предпочтительнее выбирать второй вариант. Вместе с тем трансформация учетно-отчетных данных возможна в рамках двух базовых подходов. В соответствии с первым сведения из оборотно-сальдовой ведомости, составленной по данным российского учета, переносятся в аналогичный документ по счетам МСФО. В последнюю вносятся корректировочные проводки и составляется финансовая отчетность. В рамках второго подхода в основе консолидированной отчетности лежит российская бухгалтерская отчетность, данные которой переносятся в соответствующие формы по МСФО.

Корректировке подлежат непосредственно строки данной отчетности.

Основываясь на исследованиях Н. А. Трофимовой и учитывая все минусы и плюсы названных подходов [1], можно сделать вывод, что процедура трансформации финансовой отчетности в части нематериальных активов должна быть связана со следующими действиями специалиста (бухгалтера):

- обобщение учетно-отчетной информации о «функционирующих» нематериальных активах по данным синтетического и аналитического учета;

- анализ положений учетной политики по бухгалтерскому учету, сформированной в соответствии с требованиями МСФО;

- составление оборотно-сальдовой ведомости (вывод остатков по синтетическим счетам) в целях проведения реклассификации нематериальных активов;

- проведение переоценки стоимости нематериальных активов согласно требованиям МСФО;

- определение амортизационных отчислений, инфлированной стоимости и соответствующих инфляционных разниц;

- отражение инфляционного дохода/расхода путем составления корректирующих записей (проводок) в бухгалтерских документах;

- проведение дополнительных корректировок, связанных с обесценением объектов нематериальных активов;

- составление сводного листа трансформации данных путем внесения в него итоговых результатов реклассификации и корректирующих записей в части нематериальных активов;

- формирование консолидированной финансовой отчетности.

Рассмотрим пример проведения корректирующих записей.

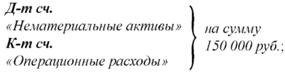

Пример 4. Предположим, ООО «Винтаж» в январе 2011 г. приобрело программное обеспечение стоимостью 150 000 руб. Согласно российским ПБУ данный актив был отражен в учете организации как расходы будущих периодов на сумму 150 000 руб.

При трансформации отчетности по МСФО на 31.12.2012 необходимо выполнить следующие действия:

1) восстановить нематериальный актив из расходов, сделав корректировку:

2) определить срок полезного использования объекта, который для программного обеспечения может составить 10 лет;

3) начислить амортизацию одним из разрешенных методов — линейным.

В этом случае корректирующая запись будет иметь вид:

Представленная схема проведения трансформации финансовых показателей компании на основе обработки сведений указанных форм учетно-отчетных документов позволяет принимать эффективные управленческие решения и формировать эффективную стратегию ведения учета нематериальных активов как элемента производственной функции предприятия в условиях инновационной экономики.

Нематериальные активы по аналогии с объектами основных средств способны не только «изнашиваться» и терять свою полезность со временем, но и порождать мультипликативный эффект в период своей эксплуатации, поэтому в высокотехнологичных компаниях особое место занимает внутрикорпоративный «аудит финансовой эффективности» нематериальных активов.

Сегодня профессиональные суждения и компетенции как интеллектуальные результаты превращаются в нематериальные активы (передовой или лучший отраслевой опыт) и представляют особый коммерческий интерес. Формализация опыта в сфере ноу-хау и хайтек технологий в определенных условиях может стать механизмом накопления, передачи, использования нового знания за пределами организации. На этой основе нематериальные активы становятся неотделимой подсистемой капитала, а их «материальная» составляющая способна генерировать реальный дополнительный доход компании, формировать неоспоримые конкурентные преимущества и активизировать резервы роста стоимости бизнеса в целом.

Список литературы

1. Авдеев В.Ю. Трансформация отчетности по МСФО: какой способ выбрать? URL: http://otchetonline.ru/art/finansy/5735-1605.html.

2. Барткова Н.Н., Крупина Н.Н. Амортизационная политика: формирование и анализ: монография. М.: ИНФРА-М, 2012. 301 с.

3. Волкова Т.И., Усольцев И.А. Воплощение потенциала интеллектуальных продуктов в доходные нематериальные активы предприятий // Экономический анализ: теория и практика, 2010. № 8. С. 2—11.

4. Голубев Ф.В. Отражение нематериальных активов в имущественном комплексе организации // Международный бухгалтерский учет. 2007. № 8. С. 18—21.

5. Карпенко Е. Оценка величины потенциала предприятия, порождаемого человеческими ресурсами // ЭКОВЕСТ. 2003. № 3. С. 314—326.

6. Карпенко С.В. Признание и оценка НМА по МСФО и РСБУ // Корпоративная финансовая отчетность. Международные стандарты 2009. URL:http://www.ippnou.ru/article.php?idarticle=007069.

7. Кремлева Н.А., Волков Е.В. Инновационный подход к формированию стоимости нематериальных активов // Региональная экономика: теория и практика. 2008. № 15. С. 23—28.

8. Медведева Л.Н. Бухгалтерский и управленческий учет нематериальных активов: проблемы и решения // Бухгалтерский учет в издательстве и полиграфии. 2010. №11. С. 16—22.

9. Семенов А.С. Учет нематериальных активов по МСФО // Международный бухгалтерский учет. 2009. №9. С.36—43.

10. Соснаускене О.И. Как перевести российскую отчетность в международный стандарт. М.: ГроссМедиа, РОСБУХ, 2008. 272 с.

11. Тютюнникова Е. Учет нематериальных активов в соответствии с МСФО // Финансовый директор. URL: http://www.klerk.ru/buh/articles/68949.

12. Устинова Я.И. Положение по ведению бухгалтерского учета «Учет нематериальных активов» (ПБУ 14/2007): сравнительный анализ основных новелл // Аудит и финансовый анализ. 2008. № 4. С. 64—81.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ