Методологические аспекты управления собственным капиталом организации с использованием критерия стоимости

В.Н. Ходыревская

докт. экон. наук, профессор каф. менеджмента

Курский государственный университет

Auditorium

№2 2014

В современных условиях хозяйствования наиболее важным для любого предприятия является анализ финансовых проблем, связанных с формированием, эффективным функционированием и воспроизводством капитала. Система управления собственным капиталом определяет эффективность всей системы финансового менеджмента организации, результаты экономической деятельности, ответственность за которые в условиях экономической нестабильности ложится на руководителей хозяйствующих субъектов.

Управление капиталом предполагает оптимальное формирование финансовых ресурсов из различных источников, а также обеспечение эффективного их использования в различных направлениях хозяйственной деятельности. Для управления капиталом менеджеру надо проводить систематический анализ структуры капитала, осуществлять регулярный расчет показателей, характеризующих его стоимость и риск.

Собственный капитал характеризует общую стоимость средств организации, принадлежащих ей на праве собственности, используемых ею для формирования определенной части ее активов. Эта часть активов, сформированных за счет инвестированного в них собственного капитала, представляет собой чистые активы организации. Собственный капитал можно трактовать как аналог долгосрочной задолженности организации перед своими собственниками.

Собственный капитал характеризуется как положительными особенностями, так и недостатками, которые представлены в таблице.

Достоинства и недостатки использования собственного капитала

| Достоинства | Недостатки |

| 1 | 2 |

| 1. Простота привлечения - решения, связанные с увеличением собственного капитала, принимаются собственниками без получения согласия других хозяйствующих субъектов. Если предприятие имеет прибыль после налогообложения, то, покрыв из нее обязательные и необязательные платежи (возврат кредита, уплата штрафных санкций, выплата дивидендов), предприятие решением собственников присоединяет оставшуюся часть прибыли (нераспределенную) к собственному капиталу | 1. Ограничение объема привлечения и, следовательно, расширения операционной и инвестиционной активности в период благоприятной конъюнктуры. Наращение собственного капитала связано с такими длительными процессами, как капитализация прибыли, эмиссия акций. Если в период оживления, роста деловой активности предприятие будет делать ставку на развитие только за счет собственного капитала, то к моменту его наращения благоприятные условия для расширения производства или наращения инвестиционной активности могут исчезнуть |

| 2. В российских условиях у собственного капитала обычно более высокая способность генерирования прибыли во всех сферах деятельности, так как при его использовании не требуется уплата ссудного процента. В то же время дивиденды на большинстве предприятия (издержки по собственному капиталу) в Российской Федерации минимальны | 2. Неиспользуемая возможность прироста коэффициента рентабельности собственного капитала за счет привлечения заемных финансовых средств |

| 3. Собственный капитал обеспечивает финансово-устойчивое развитие предприятия, является залогом его платежеспособности в долгосрочном периоде, минимизирует риск банкротства | 3. Дополнительная эмиссия акций несет потенциальную опасность скупки акций сторонними инвесторами, изменения политики фирмы, смены руководства |

Теоретически предприятию, использующему только собственный капитал, не угрожает банкротство. Такое предприятие может потерять весь свой капитал, но это не будет являться банкротством, поскольку состояние банкротства характеризуется неспособностью погасить свои долги [Жиляков 2012: 76].

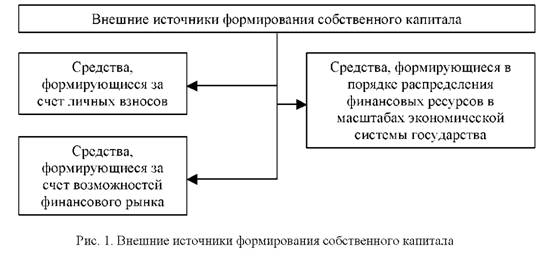

Как правило, формирование собственного капитала может происходить за счет внешних и внутренних источников собственных средств.

К внешним источникам образования собственного капитала предприятия относятся (рис. 1)

а) средства, формирующиеся как за счет личных взносов, так и за счет возможностей финансового рынка:

- средства основателей, которые вкладываются в уставный капитал;

- средства, которые приходят за счет выпуска акций [Баскаков 2005: 177]. Основную долю в составе внешних источников формирования заемного капитала занимает дополнительная эмиссия акций;

б) средства, формирующиеся в порядке распределения финансовых ресурсов в масштабах экономической системы государства:

- безвозмездная финансовая помощь. Государственным предприятиям может быть оказана безвозмездная финансовая помощь со стороны государства;

- страховые отчисления средств в связи с возникшими рисками;

- доходы по ценным бумагам от долевого участия в других организациях [Быковский 2008: 55].

К числу прочих внешних источников относятся материальные и нематериальные активы, передаваемые предприятию бесплатно физическими и юридическими лицами в порядке благотворительности.

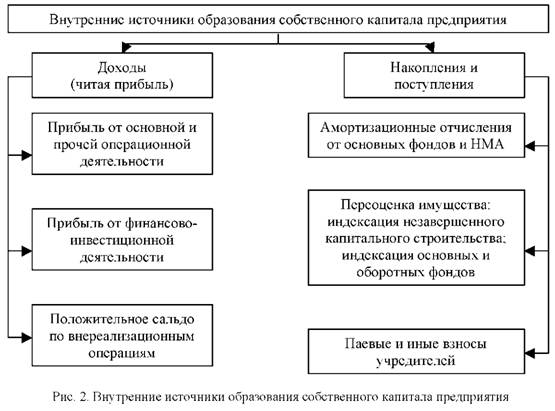

К внутренним источникам формирования собственного капитала относятся финансовые ресурсы, которые формируются в процессе финансово-хозяйственной деятельности предприятия.

Внутренние источники собственных финансовых ресурсов имеют большое значение для формирования собственного капитала предприятия. Ими обеспечиваются расширенное воспроизводство и финансовая стабильность субъектов хозяйствования. Среди источников создания собственного финансового капитала важнейшими являются:

- чистая прибыль предприятия. Основным источником пополнения собственного капитала является прибыль предприятия, за счет которой создаются фонды накопления, потребления, фонд социальной сферы, резервный. Может быть остаток нераспределенной прибыли, который до ее распределения используется в обороте предприятия. Если предприятие убыточное, то собственный капитал уменьшается на сумму полученных убытков;

- амортизационные отчисления. Значительный удельный вес в составе внутренних источников занимают амортизационные отчисления от используемых собственных основных средств и нематериальных активов. Они не увеличивают сумму собственного капитала, а являются средством его реинвестирования;

К прочим формам пополнения собственного капитала относят переоценку имущества, расчеты с учредителями и др.

Управление собственным капиталом нацелено на максимизацию рыночной стоимости бизнеса и отражается в финансовой политике предприятия. Воздействие на собственные источники финансовых ресурсов заключается в обеспечении требуемого уровня самофинансирования.

Е.В. Воронина предлагает оценивать стоимость используемого собственного капитала укрупнено - как процентное соотношение между суммой чистой прибыли, направленной на выплату дивидендов за отчетный период, и средней величиной собственного капитала

ke = PnA / Е * 100% (1)

где ke - стоимость используемого собственного капитала корпорации в отчетном периоде,

PnA - сумма чистой прибыли, направленная на выплату дивидендов за отчетный период;

Е - средняя величина собственного капитала корпорации в отчетном периоде.

При этом автор рассматриваемой методики выделяет ее недостаток, который заключается в том, что не учитывается текущая рыночная цена обращающихся акций компании. Кроме этого, доля прибыли, направляемой на выплату дивидендов, может колебаться год от года, теоретически компания может и вовсе не выплачивать дивиденды, тогда стоимость собственного капитала будет равна нулю. Это означает, что в течение отчетного периода собственный капитал явился бесплатным для предприятия источником финансирования, но не отражает реальной стоимости источника, так как отказ от выплаты дивидендов может быть обусловлен ожиданием еще большей будущей доходности, при этом рыночная цена акций может продолжать расти [Воронина 2012: 49].

Е.Г. Русанова утверждает, что более обоснованным является использование в знаменателе формулы только акционерного (уставного) капитала, поскольку использование в расчете всей суммы с обственного капитала занижает стоимость собственного капитала [Русанова 2011: 133]. Разделяя точку зрения Е.Г. Русановой, важно отметить, что источником дивидендов является не весь собственный капитал, а только капитал, вложенный акционерами (уставный).

При этом о ценка стоимости компонентов собственного капитала является наиболее сложной по сравнению с заемным капиталом, поскольку уровень доходности по нему заранее не определен. Основная работа по оценке стоимости возникает по акционерному капиталу. Стоимость же добавочного капитала и нераспределенной прибыли можно приравнивать к стоимости акционерного (уставного) капитала, а стоимость резервного капитала приравнивать к нулю, поскольку обычно он формируется один раз и потом не претерпевает изменений.

Акционерный капитал включает в себя обыкновенные акции и привилегированные. Последние представляют собой смешанную форму финансирования, совмещающую ряд свойств обыкновенных акций с чертами долгового финансирования. Поскольку размер дивиденда по ним фиксирован, то целесообразно проводить раздельную оценку капитала, представленного обыкновенными и привилегированными акциями.

Стоимость обыкновенного акционерного капитала может быть определена следующими методами:

- модели роста дивиденда (модели М. Гордона);

- модели оценки стоимости основных активов на рынке ценных бумаг (САМР).

Модель М. Гордона (метод прогнозируемого роста дивидендов) была разработана для учета ожиданий акционеров относительно сумм получаемых ими дивидендов, - даже если на выплату дивидендов направляется небольшая доля полученной прибыли, акционеры остаются владельцами реинвестированной (нераспределенной) ее части. Прибыль, которая остается в компании и эффективно используется, может вызвать будущий рост прибыли и дивидендов, а также стоимости капитала, инвестированного акционерами. Исходя из этого, акционеры ожидают, что дивиденды и рыночная стоимость их акций будут возрастать из года в год, а не останутся неизменными [Воронина 2012: 51].

V = I0 * (l + g) / (R - g), (2)

здесь V - стоимость актива;

g - темп роста;

R - коэффициент капитализации.

По отношению к стоимости обыкновенных акций данная модель может быть трансформирована следующим образом

ke = D / P + g, (3)

где kе - компонентная стоимость внешнего капитала, полученного от выпуска обыкновенных акций;

D - ожидаемые дивиденды на одну обыкновенную акцию;

Р -рыночная цена обыкновенной акции;

g - темп прироста дивидендов.

Данная модель применима к тем компаниям, величина прироста дивидендов которых постоянна. Параметр g может быть определен по прогнозам аналитиков или как среднее арифметическое темпов прироста дивидендов за последние 5-10 лет.

Модель оценки стоимости долгосрочных активов (CAPM) была разработана американским экономистом Уильямом Шарпом и основана на анализе массивов информации фондового рынка, конкретно - изменений доходности свободно обращающихся акций. Метод сводится к тому, что стоимость капитала складывается из двух частей: безрисковой ставки и надбавки за риск данного актива

ke = Rf + βE (RM - Rf). (4)

здесь Rf - процентная ставка при отсутствии риска, в % годовых;

βЕ -оцененный систематический риск собственных активов компании, определяется как коэффициент регрессии уравнения связи между доходностью конкретной акции и доходностью рынка в целом;

RM - ожидаемая прибыль на рынке, среднегодовая доходность рыночного портфеля, в % годовых.

При этом в основу модели CAPM положен целый ряд допущений:

- наличие эффективного финансового рынка с общедоступной релевантной информацией и рациональность поведения инвесторов;

- отсутствие транзакционных издержек и ограничений вхождения на рынок;

- максимизация возможного прироста своего благосостояния через максимизацию доходности и максимизацию рисков;

- одинаковый период вложения для инвесторов;

- делимость и ликвидность всех финансовых активов;

- несущественные налоги и операционные издержки;

- возможность кредитования по безрисковой ставке [Брусов, Филатова 2012: 5354].

Модель использует β-коэффициент - показатель риска конкретной фирмы. Если он равен нулю, то активы компании совершенно безрисковые. Если он равен 1, то активы организации столь же рисковые, что и все акции всех предприятий страны. Если β-коэффициент больше 1, это означает, что данной фирме присущ риск больший, чем в среднем по рынку. В условиях России ее применение сопряжено с целым рядом трудностей, поскольку получение любого параметра модели представляет собой практическую проблему.

Таким образом, модель CAPM требует выполнения большого числа предположений, многие из которых не соответствуют условиям финансирования в реальном секторе экономики, в результате стоимость обыкновенных акций получается условной. Использование данной модели и модели М. Гордона в России ограничено в связи с недостаточной информационной базой по отечественному рынку ценных бумаг.

Наиболее адекватными для оценки стоимости обыкновенных акций компании являются методы, предполагающие использование прибыли и цены акции. Именно показатель величины прибыли на акцию отражает реальный доход, получаемый акционерами, независимо от того, выплачивается ли он в виде дивидендов или реинвестируется с тем, чтобы принести инвесторам выгоды в будущем.

Прибыль на акцию ке рассчитывается по следующей формуле

ke = EPC / Pm * 100% (5)

где kе - цена акционерного капитала;

ЕРС - прибыль на одну обыкновенную акцию;

Рm - рыночная цена акции.

Используя данный метод, в расчете стоимости капитала учитывают ожидания акционера и рыночную конъюнктуру, так как они находят отражение в цене акции.

Следует отметить, что стоимость вновь выпущенных обыкновенных акций будет выше, чем стоимость уже имеющихся акций, поскольку возникают затраты на их эмиссию и размещение.

Помимо расчета стоимости капитала на основе доходности обыкновенных акций, существует модель определения стоимости привилегированных акций. Данная модель является довольно простой, так как по данному типу акций выплачивается фиксированная величина дивидендов и сверх этого дивиденда, независимо от размера прибыли, ничего не выплачивается [Евстафьева 2009: 222]. Поэтому стоимость привилегированных акций рассчитывается по формуле

Кр = D / p (6)

где Кр - стоимость привилегированных акций;

D - объявленная величина дивидендных выплат;

р - рыночная цена акции.

Таким образом, все приведенные методы и модели оценки стоимости собственного капитала существенны, взаимосвязаны и дополняют друг друга в комплексной оценке компаний. Однако выбор соответствующих методов зависит от целей проведения такой оценки. Пользователи информации сами выбирают подходы к оценке стоимости собственного капитала в зависимости от назначения этой оценки. Так, для руководителей, менеджеров получение данных о стоимости капитала необходимо с точки зрения обеспечения эффективной деятельности организации и принятия оптимальных управленческих решений. Собственникам интересны производные от стоимости собственного капитала в части получения дивидендов или приумножения собственности.

Библиографический список

1. Баскаков М.В. Проблемы управления капиталом крупного современного предприятия // Экономика промышленности. 2005. Т. 28. № 2. С. 175-180.

2. Брусов П.Н., Филатова Т.В. Финансовый менеджмент. Долгосрочная финансовая политика. Инвестиции: учеб. пособие. М.: КНОРУС, 2012. 328 с.

3. Быковский В.В., Мартынова Н.В. и др. Технологии финансового менеджмента: учеб. пособие. Тамбов: Изд-во Тамб. гос. техн. ун-та. 2008. Ч. 1. 80 с.

4. Воронина Е.В. Оценка стоимости собственного капитала нефтегазовых корпораций // Вестник Томского государственного университета. Экономика. 2012. № 3. С. 48-54.

5. Евстафьева Е.М. Методологические подходы к оценке стоимости собственного капитала в системе стратегического учета // Вестник Ростовского государственного экономического университета (РИНХ). 2009. № 27. С. 219-224.

6. Жиляков Д.И., Зарецкая В.Г. Финансово-экономический анализ (предприятие, банк, страховая компания): учеб. пособие. М.: КНОРУС, 2012. 368 с.

7. Русанова Е.Г. Вопросы определения стоимости источников финансирования предприятия // Проблемы современной экономики. 2011. № 1. С. 132-135. УДК 336.6

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ