Маржинальный анализ в планировании хозяйственной деятельности

Голубев Сергей Владимирович,

к.э.н., доцент, каф. «Информатика»,

Ульяновская государственная сельскохозяйственная академия им. П.А. Столыпина».

Голубева Светлана Александровна,

к.э.н., ст. преп., каф. «Финансы и кредит»,

Ульяновская государственная сельскохозяйственная академия им. П.А. Столыпина.

Вестник Алтайского государственного аграрного университета

№5 (127), 2015

В условиях нестабильности в экономике предприятиям важно принимать такие стратегические решения, которые принесут благополучие организации в будущем. Операционный леверидж рассматривается как один из методов измерения делового риска предприятия. Учёными предлагается модель, при помощи которой можно определить влияние четырех факторов на изменение прибыли, используя механизм операционного левериджа. Такими факторами являются объём реализации, цена, удельные переменные и постоянные затраты. Для этого была разработана экономико-математическая модель, которая позволяет оценить влияние факторов на уровень операционного левериджа. Данная модель будет полезна при определении факторов, которые в наибольшей степени повлияли на изменение уровня операционного левериджа и выявить причины данного изменения. Запас финансовой прочности и уровень производственного левериджа имеют обратную взаимосвязь: с ростом запаса финансовой прочности снижается операционный леверидж, и наоборот.

Традиционно считается, если запас финансовой прочности у предприятия меньше 10%, производственный риск является высоким. Следовательно, операционный леверидж должен быть ограничен 10, в этом случае производственный риск, на наш взгляд, является приемлемым. Так как уровень операционного левериджа отражает уровень производственного риска, следовательно, для любой фирмы желательно, чтобы он был минимальным. Учитывая вышеизложенное, была предложена оптимизационная модель, согласно которой уровень операционного левериджа и, соответственно, уровень риска для предприятия будет допустимым. Использование операционного анализа в планировании хозяйственной деятельности сельскохозяйственной организации позволяет значительно улучшить финансовый результат. Рост прибыли от продаж свидетельствует об увеличении запаса финансовой прочности. Решение подобной задачи в сельскохозяйственных организациях может являться действенным инструментом снижения риска.

Основная часть

Учёными предлагается модель, при помощи которой можно определить влияние четырех факторов на изменение прибыли, используя механизм операционного левериджа. Такими факторами являются объём реализации, цена, удельные переменные и постоянные затраты.

Покажем, каким образом можно управлять уровнем операционного левериджа, используя показатели финансового состояния предприятия. Для этого была разработана экономико-математическая модель, которая позволяет оценить влияние факторов на уровень операционного левериджа (DOL). Данная модель будет полезна при определении факторов, которые в наибольшей степени повлияли на изменение уровня операционного левериджа и выявить причины данного изменения.

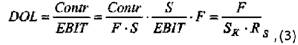

Используем известное выражение из теории финансового менеджмента

где Contr — валовая маржа;

EBIT — прибыль до вычета процентов и налогов, или идентично

Преобразование формулы (1) позволяет сделать вывод, что на уровень операционного левериджа влияют 3 фактора

где F — постоянные затраты;

SK — критический объем реализации в стоимостном выражении;

RS — рентабельность продаж (по прибыли до вычета процентов и налогов).

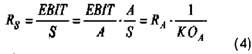

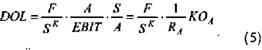

Исходя из того, что на рентабельность продаж влияют 2 фактора — рентабельность активов (RA) и оборачиваемость активов (KOA), в результате получается

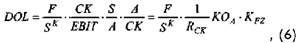

Также 4 факторную модель можно записать следующим образом

Далее её можно расширить, и в результате мы видим, что на DOL влияют 5 факторов

где RCK — рентабельность собственного капитала;

KFZ — коэффициент финансовой зависимости [1].

Взаимосвязь факторов можно представить в виде схемы (рис. 1).

Значимость выделенных факторов с позиции управления DOL объясняется тем, что они обобщают все стороны финансово-хозяйственной деятельности предприятия.

Рассмотрим на примере сельскохозяйственного производственного кооператива имени Крупской влияние факторов на уровень операционного левериджа.

Несмотря на рост доли постоянных расходов в структуре затрат предприятия, значение производственного левериджа сократилось на 0,29. Из расчетных данных следует, что при снижении выручки предприятия на 1% прибыль сократится на 1,87%.

Таблица 1. Расчёт операционного левериджа, уровня постоянных и переменных затрат СПК им. Н.К. Крупской

| Параметры | 2011 г. | 2012 г. | |

| 1. Индекс инфляции | 1.061 | 1.066 | |

| 2. Индекс (средний) изменения продажных цен на продукцию, работы, услуги СПК им. Крупской | 0 | 0 | |

| Показатели | 2011 г. | 2012 г. | Отклонения (+/-) |

| 1. Скорректированная на инфляцию выручка от продаж, тыс. руб. | 395024 | 473645 | 78621 |

| 2. Скорректированная себестоимость, тыс. руб. | 363614 | 428714 | 65100 |

| 3. Скорректированная прибыль от продаж, тыс. руб. | 31410 | 44931 | 13521 |

| 4. Операционный леверидж | 2,16 | 1,87 | -0,29 |

| 5. Скорректированные переменные затраты, тыс. руб. | 327084 | 392184 | 65100 |

| 6. Переменные затраты, тыс. руб. | 327084 | 389774 | 62690 |

| 7. Постоянные затраты, тыс. руб. | 36530 | 38940 | 2410 |

Таким образом, при увеличении цены на 1% прибыль увеличится на 10,54%, а при увеличении объемов на 1 % прибыль увеличится на 2% [2-4].

Рассчитаем силу воздействия производственного рычага (табл. 2).

Таблица 2. Расчет порога рентабельности, запаса финансовой прочности и силы воздействия операционного рычага СПК им. Крупской

| Показатели | 2011 г. | 2012 г. | Изменения (+/-) |

| Валовая маржа, тыс. руб. | 67940 | 83871 | 15931 |

| Коэффициент валовой маржи | 0,172 | 0,177 | 0,005 |

| Порог рентабельности, тыс. руб. | 212383 | 220000 | 7617 |

| Запас финансовой прочности, тыс. руб. | 182641 | 253645 | 71004 |

| Сила воздействия операционного рычага | 2 | 1 | -1 |

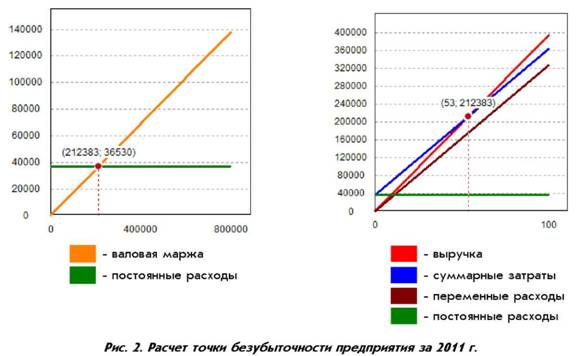

Из расчётных данных следует, что за 2011 и за 2012 гг. валовая маржа покрывала постоянные расходы и позволила предприятию получить прибыль в размере 78621 тыс. руб. За отчётный период, по сравнению с аналогичным периодом прошлого года, доля валовой маржи в выручке увеличилась на 0.005 пункта, что говорит об уменьшении использования прямого труда на предприятии.

Порог рентабельности — это выручка от продаж, при которой предприятие уже не имеет убытков, но еще не имеет и прибылей. Валовой маржи в точности хватает на покрытие постоянных затрат, а прибыль равна нулю. В 2012 г. порог рентабельности предприятия возрос на 7617 тыс. руб., оставив 220000 тыс. руб., т.е. себестоимость продукции предприятия возросла.

При этом как в отчетном, так и в прошлом периодах финансовое положение предприятия было устойчивым и запас финансовой прочности составлял 182641 тыс. руб. в прошлом и 253645 тыс. руб. — в отчетном периоде.

За отчётный период сила воздействия операционного рычага составила 1, а за аналогичный период прошлого года — 2. Это означает, что в отчётном периоде увеличение выручки на 1% могло привести к увеличению прибыли на 1%, а в прошлом периоде — на 2%.

Оптимизационная модель, разработанная на основе взаимосвязи DOL и объёма безубыточности, призвана определить приемлемый для предприятия уровень операционного левериджа и, соответственно, уровень риска [5-7].

Существует важная взаимосвязь точки безубыточности и уровня операционного левериджа.

Если точка безубыточности QK рассчитывается следующим образом

то формула для измерения операционного рычага будет представлена так

Из уравнения (9) следует Если Q > QK, тогда DOL > 0, следовательно, прибыль изменяется в том же направлении, что и продажи; Q < QK, следовательно, DOL < 0, тогда изменение убытков противоположно изменению продаж.

Американский экономист В. Мак-Дэниел в своей работе показал взаимосвязь DOL с критическим объёмом продаж

где S — фактическая выручка от продаж;

SK — критический объём продаж в стоимостном выражении.

Итак, в знаменателе формулы (10) разница между выручкой от продаж и критической выручкой дает показатель запас финансовой прочности — ZFP

Как видно, ZFP и DOL имеют обратную взаимосвязь: с ростом запаса финансовой прочности снижается операционный леве-ридж, и наоборот. Традиционно считается, если запас финансовой прочности у предприятия меньше 10%, производственный риск является высоким. Следовательно, DOL должен быть ограничен 10, в этом случае производственный риск, на наш взгляд, является приемлемым.

Так как уровень операционного левериджа отражает уровень производственного риска, следовательно, для любой фирмы желательно, чтобы DOL был минимальным. Из формулы (2) следует, что если у предприятия постоянные затрат равны нулю, то DOL = 1.

Учитывая вышеизложенное, предлагается оптимизационная модель, согласно которой уровень операционного левериджа и, соответственно, уровень риска для предприятия будет допустимым

где P — цена единицы продукции;

Q — объем реализации в натуральных единицах;

ТС — полные затраты [8, 9].

Расчет точки безубыточности предприятия за 2011 г. представлен на рисунке 2.

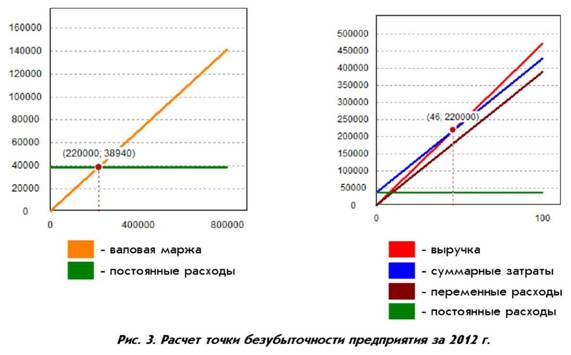

Рассмотрим точку безубыточности СПК имени Крупской за 2012 г. (рис. 3).

По данным графика можно отметить, что объем производства превышает точку безубыточности на 253645 тыс. руб., что свидетельствует о том, что с возрастанием объёма продаж величина прибыли также возрастает.

Выводы

Таким образом, использование операционного анализа в планировании хозяйственной деятельности сельскохозяйственной организации позволяет значительно улучшить финансовый результат. Рост прибыли от продаж свидетельствует об увеличении запаса финансовой прочности.

Решение подобной задачи в сельскохозяйственных организациях может являться действенным инструментом снижения риска. Она может составлять основу политики управления производственным риском, охватывая наиболее важные действия менеджеров, необходимые для эффективной реализации механизма регулирования прибыли.

Библиографический список

1. Ванхорн Джеймс, Вахович Джон. Основы финансового менеджмента. — 12-е изд.: пер. с англ. — М.: ООО «И.Д. Вильямс», 2008. — 1232 с.

2. Голубев С.В. Оценка внешних факторов, влияющих на операционный леверидж // Матер. Всерос. науч.-практ. конф. / Ижевская государственная сельскохозяйственная академия. — Ижевск, 2011. — С. 268-272.

3. Голубев С.В., Юсупова Г.Л. Формирование механизма управления производственным риском в сельском хозяйстве с использованием информационных технологий: монография. — Ульяновск: УГСХА, 2013. — 259 с.

4. Голубев С.В. Формирование организационно-экономического механизма управления производственным риском в сельскохозяйственных организациях: дис. ... канд. эконом. наук; Всероссийский научно-исследовательский институт организации производства, труда и управления в сельском хозяйстве. — М., 2011. — 175 с.

5. Голубев С.В. Экономическая эффективность формирования оптимальной структуры производства // Аграрная наука и образование на современном этапе развития: опыт, проблемы и пути их решения: матер. II Меж-дунар. науч.-практ. конф. (8-10 июня 2010 г.). — Ульяновск: УГСХА, 2010. — С. 63-66.

6. Голубев С.В., Голубева Е.А., Голубева С.А. Алгоритм управления производственным риском // Вестник Алтайского государственного аграрного университета. — 2014. — № 4. — С. 191-195.

7. Голубев С.В., Голубева С.А. Информационные технологии в управлении производственным риском // Известия Тульского государственного университета. Экономические и юридические науки. — 2013. — № 1-1. — С. 261-267.

8. Организация производства и управление предприятием / под ред. О.Г. Туровца. — 2-е изд. — М.: Инфра-М, 2009. — 544 с.

9. Экономика предприятия / под ред. В.Я. Горфинкеля. — 5-е изд., перераб. и доп. — М.: ЮНИТИ-ДАНА, 2008. — 767 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ