Факторинг как форма рефинансирования дебиторской задолженности сельхозтоваропроизводителей

Надеждина Светлана Дмитриевна,

д.э.н., проф.,

Новосибирский государственный университет

экономики и управления.

Сандаков Александр Александрович,

аспирант,

Сибирский университет потребительской кооперации,

г. Новосибирск.

Вестник Алтайского государственного

аграрного университета

№ 7 (129), 2015

В процессе хозяйственной деятельности практически у каждого предприятия, в том числе у сельскохозяйственных товаропроизводителей, возникает дебиторская задолженность. Эта часть оборотного капитала существенно ухудшает финансовое состояние организации, отвлекает денежные средства из цикла хозяйственных операций, что приводит к снижению темпов производственной эффективности и показателей деятельности экономического субъекта. В условиях кризиса и нестабильной экономической ситуации значительно увеличиваются риски неоплаты при продаже товаров с отсрочкой оплаты. Независимо от причин возникновения дебиторской задолженности, избежать ее появления невозможно, поэтому так необходим поиск альтернативных источников финансирования, одним из которых является факторинг. Рассмотрены сущность факторинга как формы рефинансирования дебиторской задолженности и его отличия от других кредитных продуктов. Даны оценка финансирования предприятий АПК и характеристика их состояния относительно привлечения денежных средств в соответствующую отрасль. Определены преимущества для товаропроизводителей при применении факторинговых операций. Сформулированы основные риски по факторинговым операциям. Обосновано использование факторинга как гибкого инструмента в расчетно-платежных отношениях покупателей и сельскохозяйственных товаропроизводителей.

Введение

Продовольственная безопасность России и социальная защищенность населения определяются уровнем функционирования приоритетных отраслей отечественной экономики, одной из которых является сельское хозяйство. В процессе рыночных трансформационных перестроек большинство субъектов аграрного рынка предстали перед проблемой недостаточного самофинансирования, что и обусловило активное участие государства в развитии отрасли через предоставление финансовой поддержки сельскохозяйственным предприятиям в виде бюджетного финансирования, льготного налогообложения и кредитного обеспечения.

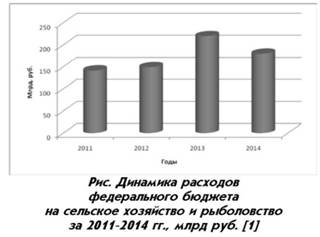

Несмотря на значительное увеличение (на 55%) объемов государственного финансирования сельского хозяйства в 20112013 гг. (с 141,5 млрд руб. в 2011 г. до 219,7 млрд руб. в 2013 г.), в 2014 г. наблюдается сокращение финансирования на 18% по сравнению с 2013 г. (до 180 млрд руб.).

Около 23% организаций в сельском хозяйстве убыточны и не могут обслуживать не только основной долг, но и уплачивать проценты по нему, что свидетельствует о несоответствии объемов финансирования с потребностями предприятий [2]. Проблема осложняется санкционной политикой западных стран, которая ограничила доступ экономических субъектов Российской Федерации к рынку «дешевых» кредитов. Сокращение бюджетного финансирования АПК обусловлено также структурным кризисом экономики страны. Такая ситуация требует новых подходов к поиску альтернативных источников финансирования, кроме аккумуляции собственных средств и государственного субсидирования.

Цель — раскрыть преимущества применения факторинга отечественными сельскохозяйственными товаропроизводителями по сравнению с другими способами привлечения денежных средств и его влияние на финансовое обеспечение экономических субъектов.

Объектом исследования выступает новый подход к поиску альтернативных источников финансовых ресурсов, одним из которых является факторинг.

В процессе исследования применялись общенаучные методы индукции и дедукции, системного подхода, что позволило обеспечить обоснованность выводов.

Результаты исследования

В условиях санкций, введенных против России и в значительной степени повлиявших на экономику страны, обострилась проблема неплатежей, недостатка оборотных средств экономических субъектов и повышения дебиторской задолженности в оборотных активах. Одним из направлений решения указанной проблемы является применение современной формы рефинансирования обязательств покупателей — факторинга.

В российском законодательстве факторинг трактуется как договор финансирования под уступку денежного требования [3, ст. 824]. Сущность факторинга проявляется в его функциях: финансирование, административное управление дебиторской задолженностью, оценка кредитоспособности покупателей и поставщиков, страхование рисков [4]. Факторинговые операции, кроме кредитных организаций, могут проводить и коммерческие, специализирующиеся в данной области [3, ст. 825]. Наряду с ними, в факторинговой сделке принимает участие поставщик товаров, а также дебитор (покупатель товаров, услуг) [5].

Актуальность факторинга в России подтверждается анализом динамики развития данных услуг, проведенным Рейтинговым Агентством «Эксперт РА» (RAEX). В 2006 г. объем факторингового рынка составил 190 млрд руб., однако в 2014 г. совокупный объем рынка уже достиг около 1,9 трлн руб., то есть показатель увеличился в 10 раз [6].

Довольно часто факторинг сравнивают с кредитом. Однако факторинг и банковский кредит имеют различную природу и обеспечивают разные потребности поставщиков. Относительно кредитного обеспечения сельскохозяйственных предприятий можно говорить, проведя анализ кредитных правоотношений в аграрном секторе экономики. Он свидетельствует о том, что коммерческими банками не учитывается специфика сезонности сельского хозяйства. К тому же банки в кредитовании предпочитают предприятия перерабатывающей промышленности. Это предопределяется несоответствием сельскохозяйственных товаропроизводителей требованиям банков, например, отсутствие залога.

Кредит характеризуется срочностью, то есть выдается на конкретный, оговоренный в соглашении срок. Кроме того, процедура получения кредита ориентирована на успехи организации в прошлом. Факторинговое финансирование, напротив, ориентируется на будущие достижения организации и не нуждается, в отличие от кредита, в залоге.

Таблица 1. Отличия факторинга от других кредитных продуктов

| Факторинг | Кредит | Овердрафт |

| Финансирование под уступку денежного требования | Финансовая ссуда, выдаваемая юридическому лицу на определенный срок и под соответствующий процент | Кредитование расчетного счета для оплаты клиентом расчетных документов при недостаточности или отсутствии на расчетном счете денежных средств |

| Погашение происходит из денег дебиторов | Возвращается клиентом | |

| Предоставляется на срок отсрочки платежа (до 90 дней) | Предоставляется на фиксированный срок (оговоренный в соглашении) | Предоставляется на жестко установленный срок (как правило, не превышает 30 дней) |

| Выдается в день поставки товаров | Выплачивается в срок, указанный в кредитном договоре | Срок действия договора кредитной линии не превышает 3-6 мес. |

| Не требуется переход на расчетно-кассовое обслуживание в банке | Требуется переход на расчетно-кассовое обслуживание в банке | |

| Залог не требуется | В основном предоставляется под залог | Необходимость поддержания определенного оборота средств по расчетному счету |

| Размер финансирования может увеличиваться в зависимости от объема продаж | Предоставляется на оговоренную в договоре сумму | Устанавливается в зависимости от годового оборота клиента по расчетному счету |

| Оплачивается в день оплаты дебитором товаров | Выплачивается в срок, указанный в кредитном договоре | Все поступления автоматически списываются на погашение овердрафта и процентов |

| Сопровождается дополнительными услугами (информационное обеспечение, покрытие рисков, управление дебиторской задолженностью и т. п.) | Во время кредитования, кроме предоставления средств и расчетно-кассового обслуживания, другие услуги не предоставляются | Во время получения овердрафта, помимо предоставления денежных средств и расчетно-кассового обслуживания, другие услуги не предоставляются |

| Факторинговое финансирование выплачивается при предоставлении счета-фактуры | Необходимость оформления большого количества документов | |

| Факторинговое финансирование может быть использовано для увеличения объемов закупок | Кредит предоставляется для покрытия кассовых разрывов или на определенные цели | Овердрафт предоставляется при отсутствии или недостаточном количестве денег на расчетном счете |

Финансовый механизм факторинга предоставляет поставщикам принципиально новые возможности развития, так как в сравнении с банковским кредитованием и привлечением собственных средств он не ограничен определенными суммами. Кроме того, процедура оформления кредита достаточно долгая, что часто неприемлемо для краткосрочного финансирования с отсрочкой платежа.

Рассмотрим отличия между факторингом и кредитными продуктами (табл. 1).

Перед совершением факторинговой сделки проводится серьезная аналитическая работа. Получив заявку от организации, факторинговая компания проверяет в течение од-ной-двух недель экономическое и финансовое положение потенциального клиента, характер его деловых связей. В случае если предприятие становится клиентом факторинговой компании, оно направляет ей все счета-фактуры, выставленные покупателям. Каждый документ должен быть согласован для оплаты.

При заключении договора факторинга у клиента появляется независимый контролер по дебиторской задолженности, который проводит администрирование дебиторской задолженности:

- проверку платежной дисциплины должника;

- мониторинг дебиторской задолженности;

- управление задолженностью должника;

- установление лимитов финансирования дебиторов.

Факторинговые операции, кроме покупки права на требование долга, включают:

- финансирование поставок с отсрочкой платежа;

- кредитование в виде предварительной оплаты долговых требований;

- покрытие кредитных и процентных рисков, риска ликвидности;

- ведение бухгалтерского учета поставщика, в частности реализации продукции (работ, услуг);

- управление дебиторской задолженностью;

- инкассирование дебиторской задолженности поставщика;

- страхование поставщика от кредитного риска;

- информационное обслуживание клиента.

Отношения между субъектами факторинга регулируются договором, который заключается в письменной форме между фактором (банком-фактором, факторинговой компанией) и поставщиком. В нем указывается перечень условий, защищающих интересы сторон: взаимные обязательства и ответственность сторон, размер кредита и платы за факторинговое обслуживание, вид факторинга.

Поскольку факторинговые операции носят рисковый характер, то перед заключением договора фактор изучает финансово-хозяйственную деятельность клиента. Перечень документов, необходимых для оформления факторинга, может включать: заявление, анкету клиента, решение учредителей компании о получении факторингового обслуживания, финансовые документы (бухгалтерский баланс, отчет о финансовых результатах, копии контрактов между клиентом и дебиторами) и другие документы по требованиям банка.

Сильной стороной факторинга является принятие банком-фактором рисков (в России эта черта только начинает отмечаться) и таким образом обеспечивается финансовая ликвидность клиента.

Риск по факторинговым операциям является сложной экономической категорией, поскольку включает все риски, которые несет финансовое учреждение вследствие возможных расхождений платежей по срокам и объему.

Основными рисками являются:

- достоверное снижение платежеспособности дебиторов;

- наличие повышенных кредитных рисков при условии незначительного количества дебиторов и значительной суммы задолженности по одному из них;

- отсутствие денежных средств у клиента по текущему счету в банке, что делает невозможным в случае регресса списание средств для погашения просроченной задолженности по факторинговым операциям.

В отличие от банковского кредитования, при факторинговом обслуживании, получая финансирование своих продаж, поставщик не несет следующие расходы:

- проценты за пользование кредитом;

- расходы по оформлению кредита, включая регистрацию и страхование залога, оплату рабочего времени сотрудников на оформление и подготовку документов для кредитного отдела;

- комиссии за предоставление кредита;

- расходы на экстренную мобилизацию денежных средств при наступлении срока погашения кредита или выплаты процентов, включая упущенную выгоду, связанную с изъятием этих средств из оборота.

Более подробно преимущества факторинга представлены в таблице 2.

Таблица 2. Преимущества факторинга для поставщиков и покупателей

| Для поставщика (клиента фактора) | Для покупателя (дебитора) |

|

1. Дополнительное беззалоговое финансирование 2. Ускорение оборачиваемости дебиторской задолженности 3. Уменьшение потерь в случае задержки платежей покупателем 4. Ликвидация кассовых разрывов 5. Упрощение планирования денежного обращения 6. Увеличение товарооборота 7. Возможность предложения покупателям гибких сроков оплаты 8. Усиление контроля за оплатой задолженности 9. Своевременная уплата налогов и контрактов за счет наличия в необходимом объеме оборотных средств 10. Расширение клиентской базы и установление стабильных отношений с покупателями, которые будут иметь постоянную возможность закупки товаров с отсрочкой оплаты 11. Возможность расширения доли на рынке 12. Привлечение новых клиентов |

1. Более выгодные условия оплаты, что не требует изъятия значительных денежных средств из оборота в случае предоплаты 2. Планирование графика погашения задолженности 3. Увеличение покупательной способности 4. Своевременная покупка необходимых товаров или материалов 5. Расширение сервисных услуг |

Несмотря на преимущества, присущие факторинговому обслуживанию, оно имеет и свои недостатки.

Более высокая, по сравнению с кредитами, стоимость, которая состоит из трех частей:

- фиксированный сбор за обработку документации;

- комиссионные за факторинговое обслуживание;

- проценты за использование финансовых ресурсов.

Существует и другой вариант стоимости факторинга в виде двух составляющих:

- непосредственная плата за финансирование, определяется как близкая к процентной ставке по кредиту, а ее величина тесно связана со сроком финансирования, предоставленного банком;

- комиссионное вознаграждение банка-фактора за дополнительные услуги и принятие рисков на себя.

Факторинговые компании принимают не любую дебиторскую задолженность на обслуживание, то есть, планируя воспользоваться факторингом, следует иметь в виду, что не принимается:

- просроченная дебиторская задолженность;

- задолженность покупателей, являющихся связанными с продавцом лицами;

- задолженность по договорам, предусматривающим бартерные сделки;

- задолженность покупателей с незнакомой платежной дисциплиной.

Этот перечень может изменяться и дополняться в каждом конкретном банке и случае [7].

Факторинг является эффективным инструментом привлечения необходимых для развития сельскохозяйственного предприятия финансовых средств. Он не требует залогового обеспечения или кредитной истории, необходима только история работы с дебиторами. Факторинговое финансирование предоставляется независимо от полученных кредитов и может рассматриваться как форма рефинансирования дебиторской задолженности сельскохозяйственных товаропроизводителей.

Заключение

Факторинг — перспективный финансовый инструмент, потому что в процессе деятельности организаций, в том числе сельскохозяйственных товаропроизводителей, часто возникает дефицит оборотных средств, который не всегда можно покрыть с помощью кредита. Факторинг увеличивает ликвидность баланса предприятия-потребителя этой услуги и превращает дебиторскую задолженность в денежные средства.

Развитию факторинга препятствуют нестабильная экономическая ситуация, приводящая предприятия к неплатежеспособности, увеличению кредиторской и дебиторской задолженности, высокому количеству сомнительных платежных операций. В связи с этим для дальнейшего интенсивного развития факторинговых структур необходимы поддержка государства, создание условий институционального характера, которые ускорят процесс формирования и деятельности факторинговых структур, а также стабилизация финансового рынка и экономики страны.

Несмотря на то, что в настоящее время в России проявляется кризис, рассчитывать на улучшение состояния в сельском хозяйстве за счет финансирования государством или получения кредитов на приемлемых условиях очень трудно. Следовательно, предпринимателям в данной сфере надо искать нетрадиционные для отечественной экономики источники финансовых ресурсов, одним из которых является факторинг.

Таким образом, факторинговые операции можно определить как гибкий инструмент в расчетно-платежных отношениях покупателей и сельхозтоваропроизводителей, который максимально учитывает интересы сторон и является перспективным направлением развития как для финансовых компаний, которые им занимаются, так и для их клиентов. Факторинг позволяет руководству и сотрудникам организаций-клиентов, используя факторинг как форму рефинансирования дебиторской задолженности, сконцентрироваться на производственных проблемах и максимизации прибыли, что ускоряет получение большей части платежей, гарантирует полное погашение задолженности и снижает расходы по ведению счетов. Субъектам предпринимательской деятельности необходимо лишь понять и разобраться в некоторых аспектах факторинга, в существующей отечественной практике и требованиях действующего законодательства.

Библиографический список

1. Динамика расходов федерального бюджета / Министерство финансов Российской Федерации / [Электронный ресурс] — Режим доступа. — URL: [http://info.minfin.ru/fbisprash.php].

2. Финансовое оздоровление агропромышленного комплекса России / Министерство сельского хозяйства Российской федерации / [Электронный ресурс] — Режим доступа. — URL: [http://www.mcx.ru/news/news/v7_show/26753.285.htm].

3. Гражданский кодекс Российской Федерации / Консультант Плюс / [Электронный ресурс] — Режим доступа. — URL: [www.consultant.ru].

4. Надеждина С. Д., Евсейкина Е.Ю. Факторинг — современный финансовый инструмент в развитии текущих проблем организации // Перспективные инновации в науке, образовании, производстве и транспорте 2007: сб. науч. тр. по матер. Междунар. науч.-практ. конф. — Т. 2. Экономика. — Одесса: Черногорье, 2007.

5. Надеждина С.Д., Протасова Е.С. Факторинг как форма финансирования экономических субъектов // Актуальные проблемы учета и налогообложения: матер. II Между-нар. науч.-практ. конф. — Новосибирск: СибУПК, 2014.

6. Факторинг в России / Рейтинговое Агентство «Эксперт РА» (RAEX) / [Электронный ресурс] — Режим доступа. — URL: [http://raexpert.ru/project/factoring/2014/analytics].

7. Надеждина С.Д., Акулевич Е.В. Факторинг: проблемы и перспективы развития // Экономика и управление деятельностью в сфере услуг: матер. межвуз. науч. конф. «Интеллектуальный потенциал Сибири». — Новосибирск: СибУПК, 2007.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ