Финансовый анализ должника в процедурах несостоятельности (банкротства): пути совершенствования

Д.О. Яровой

специалист Управления по работе с проблемной

задолженностью крупного российского банка,

аспирант кафедры «Менеджмента и инноваций»

Санкт-Петербургского государственного

экономического университета

г. Санкт-Петербург

Имущественные отношения в Российской Федерации

№10 2018

Одной из основных обязанностей арбитражного управляющего в процедуре несостоятельности (банкротства) является проведение анализа финансово-хозяйственной деятельности должника. В рамках процедуры банкротства арбитражный управляющий при проведении финансового анализа должен руководствоваться постановлением Правительства Российской Федерации от 25 июня 2003 года № 367 «Об утверждении Правил проведения арбитражным управляющим финансового анализа» (далее - Правила). В качестве основных целей анализа в Правилах указываются:

- обоснование возможности (невозможности) восстановления платежеспособности должника;

- выбор следующей процедуры банкротства;

- возможность проведения процедуры несостоятельности (банкротства) за счет средств должника;

- подготовка плана внешнего управления.

Эти цели в большей степени характерны для процедуры наблюдения. В конкурсном производстве, внешнем управлении, финансовом оздоровлении выделяют, помимо перечисленных, и иные цели, но на общей концепции финансового анализа это не сказывается.

Правилами предусматривается расчет ряда показателей, которые характеризуют финансово-хозяйственную деятельность должника, в частности:

- коэффициента абсолютной и текущей ликвидности;

- обеспеченности обязательств должника его активами;

- степени платежеспособности по текущим обязательствам;

- коэффициента автономии;

- коэффициента обеспеченности собственными оборотными средствами;

- доли просроченной кредиторской задолженности в пассивах;

- отношения дебиторской задолженности к совокупным активам;

- рентабельности активов;

- нормы чистой прибыли.

Результаты, полученные в ходе анализа, являются основополагающими при выявлении признаков преднамеренного и фиктивного банкротства. В случае установления на первом этапе существенного ухудшения значений двух и более коэффициентов проводится второй этап выявления признаков преднамеренного банкротства должника, который заключается в анализе сделок должника и действий его органов управления за исследуемый период, которые могли быть причиной такого ухудшения.

Под существенным ухудшением значений коэффициентов понимается такое их снижение за какой-либо квартал, при котором темп их снижения превышает средний темп снижения значений таких показателей в исследуемый период.

Заключение о наличии признаков преднамеренного и фиктивного банкротства определяет степень влияния руководителя должника, органов управления, контролирующих лиц на принятие тех или иных решений, повлекших за собой неплатежеспособность должника. И, соответственно, в зависимости от полученных выводов рассматривается возможность привлечения контролирующих лиц должника к ответственности, в том числе к субсидиарной.

Таким образом, финансовый анализ является основополагающей частью «подготовительных» мероприятий для выбора последующей стратегии проведения процедуры несостоятельности (банкротства).

При изучении правоприменительной практики можно отметить, что Правила, принятые в 2003 году, уже устарели и не могут в полной мере регламентировать необходимые мероприятия по анализу финансово-хозяйственной деятельности.

Как отмечают Н.Г. Акулова и Д.И. Ряховский в работе [2], даже существующие Правила не соблюдаются в полной мере, качество финансового анализа падает, о чем свидетельствует увеличение количества экспертиз по оценке достоверности и обоснованности результатов финансового анализа. Одной из причин такого положения дел являются определенные противоречия в методике, используемой арбитражными управляющими, и иными методиками, применяемыми при проведении финансового анализа, в частности, регламентированными положением Центрального банка Российской Федерации от 18 февраля 2014 года № 415-П «О порядке и критериях оценки финансового положения юридических лиц - учредителей (участников) кредитной организации и юридических лиц, совершающих сделки, направленные на приобретение акций (долей) кредитной организации и (или) на установление контроля в отношении акционеров (участников) кредитной организации», Методологическими рекомендациями по проведению анализа финансово-хозяйственной деятельности организаций, утвержденными Госкомстатом России 28 ноября 2002 года, Методикой проведения Федеральной налоговой службой учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций, утвержденной приказом Министерства экономического развития и торговли Российской Федерации от 2 апреля 2006 года № 104.

Изучение методики проведения финансового анализа, предусмотренной Правилами, позволяет выявить ряд «слабых» мест, которые могут непосредственно влиять на итоговый результат анализа и, как следствие, на результат заключения о наличии признаков преднамеренного и фиктивного банкротства, в частности, в Правилах:

- не предусмотрено обобщение обязательных для расчета показателей в виде единой системы (модели);

- отсутствуют показатели, характеризующие деятельность публичных компаний (ОАО - эта организационно-правовая форма упразднена, но сохранилась как аббревиатура в наименовании многих компаний, ПАО) - финансовые показатели;

- не предусмотрен анализ эффективности корпоративного управления;

- не предусмотрен анализ решений, принимаемых коллегиальным и исполнительным органами.

Оценка финансового состояния должника в процедурах несостоятельности (банкротстве) строится по результатам расчета показателей финансовой устойчивости и платежеспособности компании. При этом каждый показатель рассматривается в отдельности от других. Правила, описывая методику расчета отдельно взятого показателя, не регламентируют диапазон допустимых значений, соответственно, в ходе анализа арбитражному управляющем приходится руководствоваться общепринятыми нормативными значениями, которые зачастую являются отражением идеального или приближенного к нему положения хозяйствующего субъекта в экономике, тогда как введенная в отношении компании процедура несостоятельности (банкротства) уже означает отклонение от общепринятых экономических нормативов.

Коэффициент текущей ликвидности, в соответствии с Правилами рассчитываемый как отношение ликвидных активов (ликвидные активы представляют собой сумму стоимости наиболее ликвидных оборотных активов, краткосрочной дебиторской задолженности, прочих оборотных активов) к текущим обязательствам должника, в большой степени соответствует коэффициенту быстрой (срочной) ликвидности. Нормативное значение коэффициента текущей ликвидности, к которому апеллируют арбитражные управляющие при расчете, варьируется в диапазоне от 1,5 до 2,5, в то время как коэффициент быстрой (срочной) ликвидности имеет нормативное значение 0,6-1,0. Но даже при этой корректировке нормативное значение не отражает в полной мере финансово-экономическое положение должника. Большинство российских компаний работают со значительным дефицитом собственных оборотных средств и привлекают внешнее заимствование, которое в основной массе отражается в качестве текущих обязательств и, соответственно, предопределяет заниженное значение коэффициента и текущей, и срочной ликвидности.

Отдельные авторы отмечают, что установленные в методиках проведения финансового анализа нормативные значения коэффициентов едины для всех предприятий, то есть не учитывают отраслевые особенности и типы производства хозяйствующих субъектов, структуру и состояние оборотных средств, их оборачиваемость (см., например, [4]). Величина коэффициента текущей ликвидности в значительной степени зависит от объема оборотных средств в виде запасов, поэтому коэффициент ликвидности будет ниже у предприятий, продукция которых обладает небольшой материалоемкостью, или где производственные запасы присутствуют в небольшом объеме в силу особенностей производственного процесса (см. [1]).

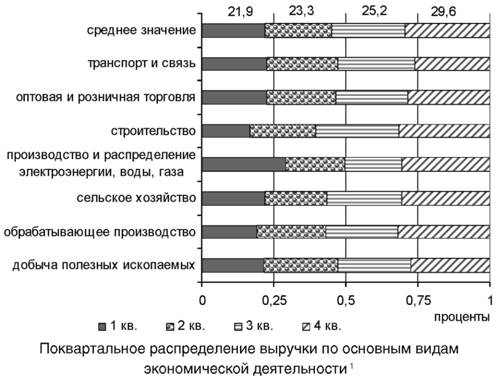

Показателем, при расчете которого могут наблюдаться существенные колебания значений, является степень платежеспособности должника, рассчитываемая как отношение текущих обязательств должника к величине среднемесячной выручки. При условии расчета коэффициентов за трехмесячные периоды (что регламентировано Правилами) в силу общих экономических процессов значения показателя будут значительно варьироваться. Как правило, основной объем выручки компания аккумулирует во втором полугодии. В среднем доля выручки, полученной компанией за III и IV кварталы, составляет 25,2 и 29,6 процента соответственно от годового объема выручки (см. рис.). Таким образом, максимальное значение платежеспособности предприятия будет достигаться в III и IV кварталах при существенном ухудшении показателя в начале года.

Переходя от частного к общему, можно отметить, что в целом в Правилах не отражен способ обобщения результатов анализа, проведенного по большому массиву показателей. В случае получения противоречивых результатов невозможно будет сделать однозначный вывод о платежеспособности организации и наличии признаков преднамеренного или фиктивного банкротства.

Использование интегрированного показателя позволило бы не только оценить данные в единстве, но и провести ретроспективный анализ и выявить период существенного ухудшения финансового положения компании.

Примером интегрированного показателя может служить оценка вероятности банкротства в Z-моделях Альтмана, четырехфактор-ной модели Таффлера, четырехфакторной модели Лиса, четырехфакторной модели А.В. Постюшкова, пятифакторной модели Сайфуллина и Кадыкова, шестифакторной модели Зайцевой (см. [10, 14]).

1 График составлен по данным государственной статистики [12].

В частности, расчет по четырехфакторной модели А.В. Постюшкова имеет следующий вид:

P = 0,125Ктл + 2,5Ксос + 0,04Коа + 1,25Кр (1)

где P - показатель банкротства, рассчитываемый по методике А.В. Постюшкова;

Ктл - коэффициент текущей ликвидности;

Ксос - коэффициент обеспеченности собственными оборотными средствами;

Коа - коэффициент оборачиваемости собственного капитала;

Кр - коэффициент рентабельности собственного капитала (ROE).

В соответствии с представленной моделью финансовое состояние анализируемой компании характеризуется как неудовлетворительное при Р <1, то есть высокая вероятность банкротства предприятия, причем по мере уменьшения значения рейтинга риск банкротства возрастает.

Опыт применения названных моделей свидетельствует об их противоречивости. Примером может служить опубликованное в работе И.Е. Рисина и Ю.И. Трещевско-го [10] сравнение К-прогнозных моделей, примененных к данным одной компании (см. табл.).

Сравнение результатов расчета К-прогнозных моделей вероятности банкротства

| К-прогнозные модели банкротства | двухфакторная математическая Z-модель | пятифакторная Z-модель Альтмана | четырехфакторная модель Таффлера | четырехфакторная модель Лиса | шестифакторная модель Зайцевой |

| Значение показателя | -1,48 | 0,95 | 0,38 | 0,001 | 1,7 |

| Вероятность банкротства | невелика | очень высокая | устойчивое положение | неустойчивое положение | устойчивое положение |

Диапазон изменения результирующего показателя в этих моделях дискриминант-ного анализа не соответствует их целевой функции - оценка вероятности банкротства компании. Как известно, вероятность - это параметр, который изменяется в пределах от 0 до 1. Приведенные же модели не в состоянии дать количественную оценку вероятности банкротства, с их помощью можно лишь определить ее качественную степень (низкая или высокая вероятность банкротства, устойчивое или неустойчивое положение и т.д.).

Эта проблема снимается в случае использования моделей оценки вероятности банкротства, в основе которых лежит логистический регрессионный анализ (logit-анализ).

Логистическая регрессия решает задачу предсказания значения непрерывной зависимой переменной при условии, что она принимает значения из интервала от нуля до единицы. Именно в силу такой особенности логистическую регрессию часто используют для того, чтобы предсказать вероятность наступления какого-либо события в зависимости от значений некоторых признаков (см. [8]).

В общем виде формула логистической функции имеет следующий вид:

P = 1 / (1 + ey), (2)

где P - вероятность наступления банкротства (принимает значения от 0 до 1);

e - основание натурального логарифма (константа Эйлера, равная значению 2,71828);

y - коэффициент - интегральный показатель, вычисляемый в зависимости от применяемой модели.

К logit-моделям оценки вероятности банкротства относят, в частности, модель Дж. Ольсона, модель Джу-Ха и Техонга, модель Хайдаршиной, модель Жданова (см. [16, 15, 13, 5]).

Logit-модели доказали свою эффективность при прогнозировании возможного банкротства компаний, соответственно, можно предположить, что, используя тот же математический аппарат, можно выявлять объективные периоды ухудшения финансово-экономических показателей компаний-банкротов, анализировать действия органов управления в выявленных периодах, оценивая их эффективность и достаточность для предотвращения дефолта компаний в дальнейшем. Кроме того, применение logit-моделей будет способствовать объединению большого массива данных, полученных в ходе анализа, что позволит снизить противоречивость отдельно взятых показателей.

В практике оценки вероятности банкротства также встречаются модели упрощенного обобщения показателей, доступные для слабо структурированных управленческих систем. Подобные модели (методики) являются в большей степени экспресс-анализом возможного банкротства и не дают количественную, а зачастую и качественную оценку вероятности банкротства. В организациях малого бизнеса действует методика скорингового анализа, предложенная американским экономистом Д. Дюраном. Эта методика позволяет классифицировать организации по степени риска исходя из фактического значения показателей финансового состояния и рейтинга каждого показателя, выраженного в баллах.

Скоринговая модель с тремя балансовыми показателями (рентабельность активов, коэффициент текущей ликвидности, коэффициент автономии) позволяет оценить степень риска банкротства малой организации от I класса (организации с большим запасов финансовой устойчивости, абсолютно кредитоспособные) до V класса (организации с высокой степенью риска, практически финансово несостоятельные).

Представляется целесообразным расширить практику использования приведенных моделей, что позволит проводить расчет обобщенных показателей за период исследования (квартал, полугодие, год), наглядно продемонстрировать период существенного ухудшения финансово-экономического положения компании и провести более детальный анализ факторов, повлиявших на подобное изменение. Регламентация нормативных значений в соответствии с российскими реалиями финансово-хозяйственного положения субъектов экономики позволит повысить верифицированность и точность анализа.

Вступивший в силу с 1 сентября 2014 года Федеральный закон от 5 мая 2014 года № 99-ФЗ, внес существенные изменения в главу 4 Гражданского кодекса Российской Федерации, которые касаются упразднения организационно-правовых форм открытых и закрытых акционерных обществ. Начиная с 1 сентября 2014 года акционерные общества подразделяются на публичные и непубличные. Публичные компании, обладая рядом особенностей, требуют дополнительных критериев финансового анализа в случае выявления признака неплатежеспособности и введения процедуры банкротства.

Одним из направлений совершенствования анализа публичных компаний является расчет специальных показателей MVA (market value added), TC (total capitalization), EVA (economic value added), EPS (earning per share), EY (earning yield), ED (dividend yield), TSR (total share holders return) и т.п.

MVA (рыночная добавленная стоимость) демонстрирует изменение стоимости компании за определенный период. Расчет показателя позволит выявить как прирост стоимости, так и ее снижение в динамике.

EVA (экономическая добавленная стоимость), рассчитываемая как разность между операционной прибылью за вычетом налогов и стоимости капитала, позволяет выявить степень влияния операционной и финансовой деятельности компании на общие результаты.

EPS (коэффициент прибыли на одну акцию) является одним из важнейших критериев эффективности для собственников и менеджмента предприятия. Чем больше значение показателя, тем более высокую отдачу на вложенный капитал обеспечивает компания своим владельцам (см. [11])2.

2 Источник указан только здесь, поскольку остальные формулировки определений выведены автором на основе анализа разных источников.

EY (коэффициент полной доходности акции) и ED (коэффициент дивидендной доходности акции) являются отражением потенциальной доходности, необходимой для привлечения инвестора, и текущей нормы доходности одной обыкновенной акции соответственно.

TSR (совокупный доход акционеров) - один из ключевых показателей оценки выгодности вложений в акции компании с точки зрения инвестора, представляет собой меру оценки рынком совокупной эффективности компании за определенный период.

Расчет подобных коэффициентов, нецелесообразный для небольших обществ (в основном ООО), для публичных является необходимым и позволяет дать характеристику инвестиционной привлекательности компании за исследуемый период, проследить динамику изменений.

Основная задача менеджмента публичной компании - увеличение капитализации общества. К мероприятиям по повышению этого показателя можно отнести в том числе совершенствование корпоративного управления компании. Следовательно, анализ соответствия корпоративного управления требованиям, установленным в нормативных документах (Федеральный закон от 26 декабря 1995 года № 208-ФЗ «Об акционерных обществах», положение Банка России от 30 декабря 2014 года № 454-П «О раскрытии информации эмитентами эмиссионных ценных бумаг») и стандартах корпоративного управления (Кодекс корпоративного управления), является важным аспектом анализа публичной компании.

Система корпоративного управления представляет собой целостность таких элементов, как внутренние органы корпоративного управления, внешние и внутренние механизмы корпоративного управления, информационное обеспечение корпоративного управления, процессы корпоративного управления (см. [7]).

Оценка эффективности корпоративного управления может быть рассмотрена через организационно-экономические и нормативно-правовые критерии.

Организационно-экономические критерии включают соблюдение принципов проектирования системы управления, методы построения организационной структуры, методы определения формы, состава и структуры совета директоров, подбор профессионального наемного управляющего, создание комитетов по контролю за деятельностью директора, разработку мотивационных схем и т.д.

К группе нормативно-правовых методов можно отнести соблюдение корпоративного законодательства, составление и соблюдение кодексов корпоративного поведения, устава компании, учреждение договорных отношений между всеми заинтересованными лицами, заключение договоров между интегрированными бизнес-единицами и управляющей ими компанией (см. [6]).

Для проведения оценки эффективности корпоративного управления можно ориентироваться на оценку ключевых показателей (финансовых и нефинансовых) эффективности работы компании (КПЭ).

Система КПЭ является инструментом стратегического управления организацией на основе измерения и оценки ее эффективности, с использованием показателей, подобранных с учетом всех существенных аспектов ее деятельности. Основным показателем оценки эффективности управления публичной компании считается уже упомянутый показатель TSR (total share holders return). Целевое значение TSR должно устанавливаться на уровне доходности одного из индексов Московской биржи за отчетный период (MICEX - Индекс ММВБ; MICEXPWR - Индекс ММВБ - электроэнергетика; MICEXO&G - Индекс ММВБ - нефть и газ; MICEXFNL - Индекс ММВБ - финансы) (см. [9]).

На уровне государственных корпораций учет значения TSR при оценке ключевых показателей эффективности управления компанией является обязательным и регламентирован Методическими указаниями по применению ключевых показателей эффективности государственными корпорациями, государственными компаниями, государственными унитарными предприятиями, а также хозяйственными обществами, в уставном капитале которых доля участия Российской Федерации, субъекта Российской Федерации в совокупности превышает 50 процентов (см. приказ Федерального агентства по управлению государственным имуществом [25]).

Как отмечает В.К. Вербицкий в работе [3], в систему КПЭ в качестве одного из управленческих показателей для оценки качества системы корпоративного управления должен быть включен рейтинг корпоративного управления.

Уровень развития корпоративного управления в российских компаниях оценивается экспертами Национального совета по корпоративному управлению (НСКУ) и Российского института директоров, которыми с 2004 года составляется Национальный рейтинг корпоративного управления (подробнее см. [9]). Также в российской практике применяется рейтинг качества управления агентства «Эксперт РА», который оценивает, в какой степени система качества управления способствует соблюдению и защите прав стейкхолдеров. Среди зарубежных рейтингов стоит отметить Standard and Poor's - S&P Disclosure и S&P Governance score, Board Effectiveness Rating, ISS CGQ.

Использование рейтинга корпоративного управления служит некой агрегированной оценкой качества корпоративного управления. Каждый из приведенных рейтингов характеризуется собственной методикой оценки качества корпоративного управления. Следовательно, используя ту или иную методику в финансовом анализе публичной компании-должника, можно проанализировать эффективность действий органов управления, а рассмотрение динамики изменения оценки позволит выявить периоды снижения эффективности управления.

Еще одним механизмом оценки эффективности корпоративного управления является анализ годовой отчетности публичных компаний.

В 2016 году Центральный банк Российской Федерации рекомендовал форму раскрытия отчета о соблюдении принципов и рекомендаций Кодекса корпоративного управления (см. информационное письмо № ИН-06-52/8). В том числе этот документ предусматривает отражение в годовых отчетах объяснения причин несоблюдения Кодекса корпоративного управления (принцип «соблюдай или объясняй»). Внесение в отчетность соответствующих сведений является важной составной частью отчета о соблюдении принципов Кодекса, поскольку такие сведения предоставляют возможность всем заинтересованным лицам получать информацию о причинах отклонения системы корпоративного управления, принятой в обществе, от лучших практик, обобщенных в Кодексе.

Таким образом, можно констатировать, что существующая методика финансового анализа должника требует дополнений в части совершенствования методологических подходов к проведению финансового анализа посредствам систематизации полученных в ходе анализа показателей, дополнения новыми детерминантами, позволяющими расширить перечень анализируемых сведений, внедрения новых подходов к определению периода появления признаков неплатежеспособности (банкротства). Использование комплексной оценки эффективности корпоративного управления позволит выявить не только финансово-экономические предпосылки несостоятельности (банкротства), но и факторы, возникшие под влиянием тех или иных управленческих решений. Такие меры позволят повысить эффективность финансового анализа в процедурах несостоятельности (банкротстве) на предмет выявления причин, приведших к дефолту компании-должника.

Литература и информационные источники

1. Аверина О.И. Оценка методических подходов к выявлению признаков банкротства и анализу финансового состояния // Вестник Волжского университета им. В.Н. Татищева. 2015. № 3.С. 68-76.

2. Акулова Н.Г., Ряховский Д.И. Проблемы качества финансового анализа в процедурах, применяемых в делах о банкротстве // Эффективное антикризисное управление. 2014. № 6 (87). С. 74-83.

3. Вербицкий В.К. Из идеального к реальному. Что действительно нужно компаниям для своей практики из Corporate Governance Best Practices. М.: Альпина Паблишер. 2016. 216 с.

4. Власенко Р.Н. Правовые основы и методы выявления признаков фиктивного и преднамеренного банкротства // Актуальные проблемы российского права. 2015. № 5. С.50-59.

5. Жданов В.Ю. Диагностика риска банкротства промышленных предприятий (на примере предприятий авиационно-промышленного комплекса): дис.... канд. эконом. наук: 08.00.05. М., 2012. 193 с.

6. Кулик Е.Н. Оценка эффективности корпоративного управления в интегрированных компаниях // Электронный экономический вестник Татарстана. 2012. № 1.С. 35-43.

7. Леванова Л.Н. Понятие системы корпоративного управления и основы ее формирования // Известия Саратовского университета. Научный журнал. 2014. № 2.Ч. 1. С. 308-312.

8. Рабданова В.В. Обзор logit-регрессионных моделей прогнозирования банкротства предприятий // Вестник Восточно-Сибирского государственного университета технологий и управления. 2016. № 4 (61). С. 129-134.

9. Растова Ю.И. Корпоративное управление: методические императивы совершенствования. СПб.: Издательство Санкт-Петербургского государственного экономического университета, 2016. 113 с.

10. Рисин И.Е., Трещевский Ю.И. Применение К-прогнозных моделей в финансовом анализе предприятий // Экономический анализ: теория и практика. 2004. № 3.С. 21-26.

11. АССА. Диплом по международной финансовой отчетности: материал для подготовки к экзамену АССА ДипИфр, 2014. URL: http://www.pwc.ru/ru/training/assets/dipifr-dec2014-textbook.pdf

12. Федеральная служба государственной статистики. URL: http://www.gks.ru/

13. Хайдаршина Г.А. Методы оценки риска банкротства предприятия: дис.... канд. эконом. наук. М., 2009.

14. Altman E.I. Financial Ratios, Discriminant Analysis and the Prediction of Corporate Bankruptcy // Journal of Finance. 1968. Vol.23. №.4. P. 589-609.

15. Joo-Ha N., Taehong J.N. Bankruptcy prediction-evidence from Korea listed companies during the IMF crisis // Journal of International Financial Management and Accounting. 2000. Vol. 11. P. 178-197.

16. Ohlson J.A. Financial Ratios and Probabilistic Prediction of Bankruptcy // Journal of Accounting Research. 1980. № 18. P. 109131.

17. Об утверждении Правил проведения арбитражным управляющим финансового анализа: постановление Правительства Российской Федерации от 25 июня 2003 года № 367.

18. О порядке и критериях оценки финансового положения юридических лиц -учредителей (участников) кредитной организации и юридических лиц, совершающих сделки, направленные на приобретение акций (долей) кредитной организации и (или) на установление контроля в отношении акционеров (участников) кредитной организации: положение Центрального банка Российской Федерации от 18 февраля 2014 года № 415-П.

19. Методологические рекомендации по проведению анализа финансово-хозяйственной деятельности организаций: утверждены Госкомстатом России 28 ноября 2002 года.

20. Методика проведения Федеральной налоговой службой учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций: приказ Министерства экономического развития и торговли Российской Федерации от 2 апреля 2006 года № 104.

21. О внесении изменений в главу 4 части первой Гражданского кодекса Российской Федерации и о признании утратившими силу отдельных положений законодательных актов Российской Федерации: Федеральный закон от 5 мая 2014 года № 99-ФЗ.

22. О раскрытии в годовом отчете публичного акционерного общества отчета о соблюдении принципов и рекомендаций Кодекса корпоративного управления: информационное письмо Центрального банка Российской Федерации от 17 февраля 2016 года № ИН-06-52/8.

23. Об акционерных обществах: Федеральный закон от 26 декабря 1995 года № 208-ФЗ: в редакции Федерального закона от 7 марта 2018 года.

24. О раскрытии информации эмитентами эмиссионных ценных бумаг: положение Центрального банка Российской Федерации от 30 декабря 2014 года № 454-П.

25. Об утверждении Методических указаний по расчету снижения расходов акционерными обществами, доля государства в уставных капиталах которых составляет более 50 процентов: приказ Федерального агентства по управлению государственным имуществом от 10 марта 2016 года № 90.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ