Комплексная модель оценки риска банкротства

Г.А. Хайдаршина,

главный специалист «Газпромбанка»

Мировой финансовый кризис и его следствие — нестабильность на финансовых рынках — вызвали резкое увеличение числа банкротств предприятий на фоне замедления и даже падения экономического роста. В связи с этим для обеспечения стабильного функционирования предприятия в условиях сложной макроэкономической ситуации необходимо не только осуществлять анализ текущего его финансового состояния, но и проводить раннюю диагностику на предмет возможного банкротства в будущем. Это обуславливает высокую актуальность разработки эффективной модели оценки риска банкротства, которая позволила бы своевременно прогнозировать кризисные ситуации на российских предприятиях.

Как показывают результаты специально проведенного исследования, использование зарубежных методов оценки риска банкротства на отечественных предприятиях нe является эффективным, что, на наш взгляд, обусловлено следующими основными причинами:

- различиями в исходных данных, используемых для построения моделей. Зарубежные модели были построены на основе выборки иностранных предприятий с нормативными параметрами структуры баланса и эффективности деятельности, отличными от российских;

- различиями в макроэкономической ситуации. Вследствие значительной неравномерности уровня экономического развития стран в мировом масштабе коэффициенты моделей оценки риска банкротства разработанных для предприятий стран с развитой рыночной экономикой, не применимы для стран с переходной экономикой;

- мультиколлинеарностью факторов. В ходе исследования были выявлены случаи мультиколлинерности факторов, вызывавшей искажения оценок коэффициентов моделей;

- не учитывается отраслевая специфика деятельности предприятий. Большинство зарубежных моделей изначально разрабатывались как «универсальные», т.е. применимые для предприятий любых отраслевых сегментов. Вместе с тем, оптимальные значения ключевых показателей финансового состояния значительно варьируются для предприятий различных отраслей.

С учетом преимуществ и недостатков подходов к оценке риска банкротства, используемых как в зарубежной, так и в российской практике финансового менеджмента, была разработана комплексная модель оценки риска банкротства предприятия, построение которой предполагало последовательную реализацию ряда этапов.

На первом этапе, представляющем собой формирование обучающих статистических выборок российских предприятий (банкроты-небанкроты) и массивов данных в ретроспективном периоде, был сформирован массив данных из 48 показателей, характеризующих различные аспекты деятельности предприятия, а также макроэкономическую ситуацию в России.

Второй этап — отбор на основе факторного анализа (с предварительным анализом на мультиколлинеарность) индикаторов, обуславливающих наибольший вклад в дисперсию результирующего показателя, характеризующего факт банкротства предприятия.

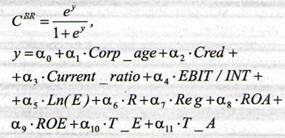

Формирование с использованием iogit-регрессии на основе показателей, отобранных с помощью указанных выше процедур, многофакторного комплексного критерия оценки риска банкротства (CBR), обладающего наилучшей прогностической способностью — это третий этап, который предполагает непосредственно процесс построения модели.

На четвертом этапе определяются диапазоны критерия CBR, используемые для классификации анализируемых предприятий в зависимости от уровня риска банкротства.

Выборка предприятий для построения комплексной модели оценки риска банкротства состояла из 350 объектов и формировалась таким образом, чтобы избежать включения «однотипных предприятий»: компании, вошедшие в данную выборку, различаются по ряду признаков (масштабы деятельности, определяемые объемом годовой выручки, а также отраслевая принадлежность). Данный подход позволил, с одной стороны, построить объективную модель, а с другой — учесть тот факт, что нормативные значения показателей финансового состояния отличаются для предприятий с разной отраслевой принадлежностью. В результате исходный массив данных для построения модели включил в себя 100 предприятий торговли, 100 сельскохозяйственных предприятий, а также 150 предприятий промышленности (в том числе 50 — ТЭК).

В настоящее время в России существует достаточно большое количество баз данных, содержащих финансовую отчетность предприятий различной отраслевой принадлежности. В данной статье, была использована информация, предоставленная проектом «Национальное кредитное бюро».

Ключевым принципом реализации предложенной модели оценки риска банкротства является расчет комплексного критерия риска банкротства на основе модели следующего вида:

СBR — комплексный критерий риска банкротства предприятия;

Corp_age — фактор, характеризующий «возраст» предприятия. Принимает значение 0, если предприятие было создано более 10 лет назад, и значение 1 -если менее 10 лет;

Cred— фактор, характеризующий кредитную историю предприятия. В случае, если кредитная история предприятия является положительной, то данный фактор принимает значение 0, в противном случае ему присваивается значение 1;

Current_ratio—коэффициент текущей ликвидности;

EBIT/INT — отношение прибыли до уплаты процентов и налогов к уплаченным процентам;

Ln(E) — натуральный логарифм собственного капитала предприятия;

R — ставка рефинансирования ЦБ;

Reg — фактор, характеризующий деятельность предприятий с точки зрения его региональной принадлежности. Принимает значение 0, если предприятие находится в Москве или Санкт-Петербурге, и 1 — если в других регионах России.

ROA — рентабельность активов предприятия;

ROE — рентабельность собственного капитала предприятия;

Т_Е — темп прироста собственного капитала предприятия;

ТА — темп прироста активов предприятия.

Сравнение итогового показателя CBR, рассчитанного на основе данной модели, с пороговыми значениями позволяет сделать вывод о риске банкротства предприятия в течение одного года с момента расчетов.

Параметры модели в зависимости от отраслевых сегментов представлены в табл. 1.

Предложенная модель содержит ряд ключевых факторов, позволяющих учесть наиболее важные аспекты деятельности предприятия при оценке риска банкротства, к которым относятся макроэкономическая ситуация в стране, эффективность, ликвидность, финансовая устойчивость, а также динамика масштабов деятельности предприятия и его отраслевая специфика. Данные факторы характеризуют деятельность предприятия с различных сторон, что, на наш взгляд, позволяет провести комплексную оценку риска его банкротства. Следует подчеркнуть, что существующие на сегодняшний день методы оценки риска банкротства позволяют учесть лишь некоторые из вышеперечисленных аспектов деятельности предприятия, поэтому предложенная модель получила название комплексной.

Более того, в ней впервые принимается во внимание фактор, характеризующий кредитную историю предприятия, который ранее не учитывался ни в российских, ни в зарубежных моделях. По нашему мнению, включение данного фактора в модель позволит оценить риск банкротства не только с точки зрения прогноза деятельности анализируемого предприятия в обозримом будущем, но и, что очень важно, учесть его кредитоспособность в прошлом. Поскольку в России на сегодняшний день существует институт бюро кредитных историй, получение данных подобного рода относительно того или иного предприятия не представляет каких-либо затруднений.

В соответствии с комплексной моделью оценки риска банкротства, представленной в данной статье, зоны риска банкротства делятся на 5 категорий (см. табл. 2). Данное деление имеет «шаг» 20% и позволяет отнести предприятие в ту или иную категорию риска. При этом следует подчеркнуть, что расчет итогового показателя в соответствии с предложенной моделью целесообразно проводить с определенной периодичностью и анализировать его динамику, что позволит финансовому менеджеру определить, в какую сторону движется развитие предприятия и своевременно принять меры по предотвращению банкротства.

Таблица 1 Значения коэффициентов комплексной модели оценки риска банкротства предприятий в зависимости от отраслевых сегментов

| Фактор модели | Коэффициент | Наименование отраслевою сегмента | |||

| Промышленность | ТЭК | Торговля | Сельское хозяйство | ||

| Константа | αo | 10,2137 | 30,7371 | 35,0326 | 13,5065 |

| Corp age | α1 | - 0,0303 | 3,7033 | 4,1534 | 0,2753 |

| Cred | α2 | 6,7543 | 8,9734 | 9,0817 | 6.6637 |

| Current ratio | α3 | -3,7093 | 8,6711 | -8,7792 | -7.0113 |

| EBIT/INT | α4 | -1,5985 | -7,0110 | -8,5601 | -2,3915 |

| Ln(E) | α5 | -0,5640 | -1,6427 | -1,6834 | -1,0023 |

| R | α6 | -0,1254 | -0,1399 | -0,4923 | -0,2900 |

| Reg | α7 | -1,3698 | -0,6913 | -0,8023 | -1,5742 |

| ROA | α8 | -6,3609 | -5,0894 | -8,4776 | -6,1679 |

| ROE | α9 | -0,2833 | -15,3882 | -10,8005 | -2,3624 |

| Т_Е | α10 | 2,5966 | 7,3667 | 7,1862 | 2,8715 |

| Т_А | α11 | -7,3087 | -22,0294 | -22,7614 | 39 |

В целях обеспечения объективности результатов, полученных на основе комплексной модели оценки риска банкротства, предложенная модель была апробирована на примере специально сформированной многоотраслевой выборки из 300 предприятий, отличной от той, которая использовалась для построения модели.

Таблица 2 Диапазоны принятия решений в соответствии с комплексной моделью оценки риска банкротства предприятия

| Значение комплексного критерия | Характеристика риска банкротства предприятия |

| 0,8 < С < 1 | Максимальный риск банкротства |

| 0,6 < CBR < 0,8 | Высокий риск банкротства |

| 0,4 < CBR < 0,6 | Средний риск банкротства |

| 0,2 < CBR < 0,4 | Низкий риск банкротства |

| 0 < CBR < 0,2 | Минимальный риск банкротства |

Как показала проведенная апробация, точность оценки риска банкротства на основе предложенной модели составила 85,6%. Полученный результат является удовлетворительным с практической точки зрения: на сегодняшний день большинство применяемых подходов позволяет правильно спрогнозировать вероятность банкротства в 70—75% случаев, и ни одна модель оценки риска банкротства не может обеспечить точность 100%.

Наряду с достаточно высокой точностью, предложенная модель оценки риска банкротства предприятий имеет ряд преимуществ. Она изначально разработана для российских предприятий, позволяет учесть их кредитную историю, качественные показатели и специфику деятельности, а также макроэкономическую ситуацию в стране. Наконец, модель базируется на общедоступных данных официальной отчетности, не требует расчета большого количества показателей, предполагает легкость интерпретации результатов и характеризуется достаточно длинным горизонтом прогнозирования.

Предложенная модель оценки риска банкротства может использоваться как эффективное дополнение к методам оценки финансового состояния предприятий, что позволит их финансовым службам проводить постоянный мониторинг на предмет возможного банкротства и, что особенно важно в условиях экономической нестабильности, своевременно разработать пакет антикризисных мероприятий.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ