Актуальность обращения депозитарных расписок как альтернативного финансового инструмента российских банков

А.М. Кузнецова

студентка 2 курса факультет экономики

Сибирский институт управления -

филиал РАНХ и ГС при Президенте РФ

г. Новосибирск, Российская Федерация

П.Л. Неустроева

студентка 2 курса факультет экономики

Сибирский институт управления -

филиал РАНХ и ГС при Президенте РФ

г. Новосибирск, Российская Федерация

Международный научный журнал

«Инновационная наука»

№11-1/2016

Аннотация. В статье исследуется выпуск и обращение депозитарных расписок как альтернативного финансового инструмента акций российских банков. Выявлены проблемы, связанные с обращением депозитарных расписок в России. Рассматриваются такие вопросы, как исторический аспект выпуска депозитарных расписок на российском финансовом рынке, а также преимущества и недостатки использования депозитарной расписки. В заключении статьи сформулированы основные выводы.

На одном из этапов становления и развития финансового рынка возникла необходимость в выпуске нового финансового инструмента - депозитарной расписки, как альтернативы акциям банков. Депозитарная расписка - это ценная бумага, которая свидетельствует о владении определенного лица (эмитента) акцией или акциями зарубежной компании (депозитария) [1]. Осуществляется это с помощью Банка-посредника в той, зарубежной стране, где находится компания. Банк депонирует определенное количество акций, которое впоследствии изымается из оборота этой страны и хранится, как залог, в другой стране. В настоящей статье исследуется актуальность выпуска и обращения депозитарных расписок как альтернативного финансового инструмента акций российских банков.

Целесообразно начать с исторического аспекта: изначально депозитарные расписки возникли в 1927 году в США, в связи с запретом законодательства торговли в штатах зарубежными акциями. В настоящее время на мировом рынке существует более 1000 выпусков депозитарных расписок компаниями из процветающих стран, что свидетельствует о том, что расписки набрали большую популярность с XX в. И это оправдывает себя, так как привлечение средств зачастую является главной задачей юридических и физических лиц. А что касается российского кредитного рынка, то с наступлением экономической нестабильности, депозитарная расписка, наряду с акциями, и здесь нашла свое место и пользуется огромной популярностью. А в своей работе [2] автор по поводу инвестиционной привлекательности в оценке российских банков пишет: «...что особенностью таких расчетов рассматривается рыночная капитализация коммерческого банка, которая является показателем размера компании. Поскольку общая стоимость акций компании увеличивается или уменьшается в зависимости от ее финансовых результатов, то капитализация помогает оценить эффективность ее деятельности за определенный период. Рыночная капитализация рассчитывается как произведение рыночной цены всех размещенных акций на количество этих акций. У капитализации есть и другое преимущество по сравнению с альтернативными критериями размера: она дает истинное значение веса банков на рынке для потенциального покупателя все тех же акций...».

Целью выпуска банком российской депозитарной расписки наряду с акциями является также привлечение им денежных средств, и, кроме того, их эффективное размещение эмитентом («.эмитент -физическое или юридическое лицо, выпускающее ценные бумаги с целью развития и финансирования деятельности своей организации...» [3, с. 14].

Рассмотрим трактовку определения и некоторые инвестиционные качества Российской депозитарной расписки, как их представляет официальный сайт ПАО «Московская фондовая биржа» [4]:

«...Российская депозитарная расписка (РДР) - это именная бездокументарная эмиссионная ценная бумага, которая не имеет номинальной стоимости; удостоверяет право собственности на определенное количество акций или облигаций иностранного эмитента (представляемых ценных бумаг); закрепляет право ее владельца требовать от эмитента РДР получения взамен РДР соответствующего количества представляемых ценных бумаг и оказания услуг, связанных с осуществлением владельцем РДР прав, закрепленных представляемыми ценными бумагами...». Выпуск РДР осуществляется на ценные бумаги иностранного эмитента путем: государственной регистрации в Банке России выпуска РДР; присвоения идентификационного номера выпуску РДР биржей, т.е. путем выпуска биржевых РДР. Депозитарные расписки одного выпуска могут удостоверять право собственности на представляемые ценные бумаги только одного иностранного эмитента и только одного их вида (категории, типа). Лица, участвующие в эмиссии РДР:

Эмитент РДР - депозитарий, созданный в соответствии с законодательством Российской Федерации, отвечающий установленным нормативными правовыми актами Банка России требованиям к размеру собственного капитала (собственных средств) и осуществляющий депозитарную деятельность не менее 3-х лет. Эмитент представляемых ценных бумаг - юридическое лицо, созданное в соответствии с иностранным правом.

Эмитент представляемых ценных бумаг должен принять на себя обязательства перед владельцами РДР, которые закрепляются в Договоре, заключаемом с эмитентом-депозитарием. Договор является неотъемлемой частью решения о выпуске. Принятие таких обязательств не требуется только при условии включения представляемых ценных бумаг в котировальные списки иностранных фондовых бирж, перечень которых утвержден Банком России.

Реестродержатель РДР - эмитент-депозитарий РДР либо регистратор - специализированная организация, осуществляющая деятельность по ведению реестра на основании поручения эмитента.

Кастодиан - иностранный реестродержатель/ депозитарий, осуществляющий учет прав на представляемые ценные бумаги и включенный в перечень, утвержденный Банком России.

Российская биржа - фондовая биржа на территории Российской Федерации, осуществляющая допуск РДР к организованным торгам.

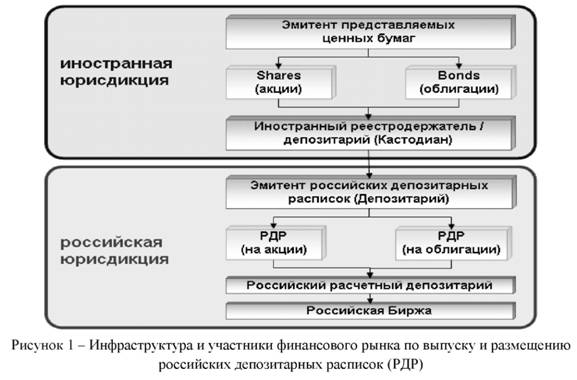

Сравним инфраструктуру и участников финансового рынка иностранной и российской юрисдикции по выпуску и размещению депозитарных расписок (см. рис.1).

Далее исследуем, каким образом происходит процедура листинга российских депозитарных расписок также по данным официального сайта [5]. А технологии проводимых операций и сделок с понижением рисков на биржевых площадках с инвестициями посредством Интернет-трейдинга описаны в работах [6, с. 191] и [7, с. 227]. Российские депозитарные расписки могут быть включены в I или II уровни при условии соблюдения базовых требований листинга и дополнительных требований, предъявляемых: к акциям и их эмитенту в случае допуска РДР на акции (см. табл.1); к облигациям и их эмитенту в случае допуска РДР на облигации (см. табл. 2).

Таблица 1. Базовые требования листинга, предъявляемых к акциям и их эмитенту в случае допуска РДР на акции

| Требование | I уровень | II уровень |

| Количество акций эмитента в свободном обращении (FFs) и их общая рыночная стоимость (FFC) |

Обыкновенные акции

Рыночная капитализация7 > 60 млрд. руб.: FFC ≥ 3 млрд. руб., FFs ≥ 10% от всех выпущенных обыкновенных акций Рыночная капитализация ≤ 60 млрд. руб.: FFC ≥ 3 млрд. руб., FFs ≥ FF, где FF рассчитывается по формуле: FF = (0,25789 - 0,00263 * Кап) * 100%, Кап - рыночная капитализация эмитента в млрд. руб. Привилегированные акции FFC ≥ 1 млрд. руб., FF ≥ 50% от всех выпущенных привилегированных акций |

Обыкновенные акции FFC ≥ 1 млрд. руб., FFs ≥ 10% от всех выпущенных данного типа Привилегированные акции FFC ≥ 500 млн. руб., FFs ≥ 50% от всех выпущенных привилегированных акций |

| Срок существования эмитента | Не менее 3 лет | Не менее 1 года |

| Составление и раскрытие аудированной консолидированной финансовой отчетности по международно- признанным стандартам с приложением аудиторского заключения | За 3 завершенных года, предшествующих дате включения акций в Первый уровень | За 1 завершенный год, предшествующий дате включения акций во Второй уровень |

При формировании банками инвестиционных портфелей, включающих облигации, инвесторы могут обосновывать свои прогнозы по рискам вложений по расчету коэффициента бета, методика которого представлена у автора [8, с. 32, 36]. Как было отмечено выше, если банк эмитирует не только акции, но и облигации, то дополнительные требования и сами требования для листинга могут быть рассмотрены в следующей таблице 2.

Таблица 2. Базовые требования листинга, предъявляемых к облигациям и их эмитенту в случае допуска РДР на облигации

| Требования | I уровень | II уровень |

| Объем выпуска | Не менее 2 млрд. руб. | Не менее 500 млн. руб. |

| Номинальная стоимость облигаций | Не превышает 50 000 руб. или 1 000 денежных единиц, в случае если номинал ценной бумаги выражен в иностранной валюте | |

| Срок существования эмитента либо поручителя (гаранта) (при наличии) | Не менее 3 лет | Не менее 1 года |

| Составление и раскрытие аудированной консолидированной финансовой отчетности по международно- признанным стандартам с приложением аудиторского заключения | За 3 завершенных года, предшествующих дате включения облигаций в Первый уровень (эмитента и поручителя (гаранта)) При этом поручитель (гарант), в том числе обязан раскрывать финансовую отчетность в соответствии со сроками, установленными для раскрытия такой отчетности эмитентом. | За 1 завершенный год, предшествующий дате включения облигаций во Второй уровень |

| ООтсутствие убытков | GPnL* по итогам 2 из последних 3 лет положительная | GPnL по итогам 1 года из последних 3 лет положительная |

| Отсутствие дефолта эмитента | Отсутствует, либо с момента прекращения обязательств, в отношении которых эмитентом был допущен дефолт, прошло не менее 3 лет | Отсутствует, либо с момента прекращения обязательств, в отношении которых эмитентом был допущен дефолт, прошло не менее 2 лет |

| Наличие у эмитента или у выпуска облигаций и у поручителя (гаранта) уровня кредитного рейтинга | Не ниже уровня, установленного Советом директоров Банка России по классификации рейтинговых агентств, включенных в установленный Советом директоров Банка России перечень рейтинговых агентств | Условие не применяется |

| Наличие обеспечения для выпуска | Обязательное наличие обеспечения для выпуска облигаций (наличие залога, обеспечивающего исполнение обязательств по облигациям, поручительство (независимая гарантия), в случае если номинальная стоимость всех выпущенных эмитентом облигаций превышает размер его уставного капитала). Размер предоставленного обеспечения не должен быть менее суммы номинальной стоимости всех облигаций включаемого в котировальный список выпуска (дополнительного выпуска) и совокупного купонного дохода по ним | Условие не применяется |

GPnL* - совокупный финансовый результат (прибыль или убыток), эта величина рассчитывается за необходимый период по формуле:

GPnL = PnLe + PnLg, (1)

где: PnLe - финансовый результат (прибыль или убыток) эмитента по данным его годовой консолидированной отчетности или, в случае ее отсутствия, индивидуальной финансовой отчетности за последний завершенный отчетный год;

PnLg - финансовый результат (прибыль или убыток) поручителя (гаранта) по данным его годовой консолидированной или, в случае ее отсутствия, индивидуальной финансовой отчетности за последний завершенный отчетный год.

В описанных в таблицах 1 и 2 требованиях для иностранных инвесторов депозитарные расписки предоставляют ряд преимуществ. Так как, иностранные инвесторы сталкиваются с некоторыми сложностями, например, слабо развитая инфраструктура, недостаточные знания о местной специфике или же, в современной сложившейся ситуации, политический риск в некоторых странах, а депозитарные расписки дают определенные гарантии для инвесторов. В свою очередь, некоторые преимущества имеют и эмитенты такие, как коммерческие. Например, с помощью широкомасштабных предложений происходит расширение рынка предложения ценных бумаг. Кроме того, эмитенты могут рассмотреть для себя финансовые преимущества - выход на международный выход капиталов, а также стратегические преимущества, которые подразумевают под собой привлечение новых, потенциальных инвесторов [9].

Несмотря на ряд преимуществ депозитарных расписок, стоит все-таки сказать и о том, что существуют проблемы, связанные с их обращением в России. Так как российские банки заинтересованы в том, чтобы выйти на мировые финансовые рынки для того, чтобы повышать свою инвестиционную привлекательность, в связи с этим связана возможность использования американских и европейских депозитарных расписок. Некоторые перспективы развития, а именно, прогноз и современное состояние российского финансового рынка представлен в работе [10, с. 360], а регулирование рынком, в том числе по выпуску и обращению российских депозитарных расписок описано в [11, с.36,41]. Итак, одной из проблем, с которой сталкиваются российские банки при использовании депозитарных расписок, является доступность только программы первого уровня или же американских депозитарных расписок третьего уровня. Связано это с тем, что большинство компаний-эмитентов в России не соответствует международным стандартам, в соответствии с которыми должна быть составлена финансовая ответственность по финансовым рискам, а оценочные методики этих на примере рынка страхования приведены в работах [12, с. 244] и [13, с. 48], которые также могут быть адаптированы для оценки инвестиций банков.

Другой проблемой можно считать ограниченность использования депозитарных расписок. Так, американские депозитарные расписки, которые выпущены на акции российских организаций, представляют собой бумагу первого уровня. Именно это дает инвесторам возможность продавать только на американском внебиржевом рынке, а также на биржевых площадках вне США, которые входят в листинг [14]. Стоит сказать и о том, что в связи с разницей курса акций в России и цены американской депозитарной расписки в США, у инвесторов появляется возможность спекулировать депозитарными расписками посредством разницы в цене.

Исходя из всего вышесказанного, можно сделать вывод о том, что когда российские эмитенты принимают решение о выпуске депозитарных расписок нужно отталкиваться не только от цели повышения инвестиционной привлекательности банка, а также от текущего состояния финансовых рынков как на мировой арене, так и на региональном уровне, где компания-эмитент собирается разместить свои финансовые инвестиции, чтобы избежать в процессе всеобщей глобализации финансовых операций некоторого затоваривания, то есть перенасыщения предложениями. Для этого и нужны оценочные методы инвестиций и, конечно же, актуализация вопроса о выпуске и размещении депозитарных расписок как альтернативы выпуска акций российскими банками.

Список использованной литературы:

1. О рынке ценных бумаг: федер. закон от 22.04.1996 г. № 39-ФЗ (в ред. от 03.07.2016 г.) // Собр. законодательства Рос. Федерации.— 1996.— № 17.— Ст. 1819.

2. Щербина, О.Ю. Исследование методов оценки акций коммерческого банка/ О.Ю. Щербина // Современные технологии управления. ISSN 2226-9339. - 2016. - № 11(71). - Номер статьи: 7101. Дата публикации: 201611-04. Режим доступа: http://sovman.ru/article/7101/

3. Берзон, Н.И. Инновации на финансовых рынках: учебник/ Н.И. Берзон, Т.В. Теплова. - М.: Издательский дом Высшей школы экономики, 2013. - 420c.

4. Российская депозитарная расписка - Московская биржа [Электронный ресурс]. - URL: http://moex.com/s1322 (дата обращения: 30.10.2016 г.)

5. Листинг российских депозитарных расписок - Московская биржа [Электронный ресурс]. - URL: http://moex.com/а2576 (дата обращения: 30.10.2016 г.)

6. Щербина О.Ю., Станович А.Я. Оценка инвестиций финансовых рынков // Проблемы современной экономики (Новосибирск). - 2010. - № 1-3. - С. 184-191.

7. Щербина О.Ю., Либрехт Е.А. Исследование интернет-трейдинга как упрощенного процесса заключения сделок с ценными бумагами // Современные аспекты экономики. - 2008.- №3. - С. 226-228.

8. Щербина О.Ю. Тенденции развития рынка облигаций Германии и России // Финансы и кредит. - 2014. -№11 (587). - С. 32 - 43.

9. Огородов Д. Российские депозитарные расписки: проблемы или перспективы/ Д. Огородов// Коллегия. Российский правовой журнал. - 2006.-№6.- С.24-29. [Электронный ресурс]. - URL: http://lawlibrary.ru/article1221132.html (дата обращения: 30.10.2016 г.)

10. Щербина О.Ю. Финансовый рынок: концепция перспектив развития // Экономические науки. - 2010.-№62. - С. 355-361.

11. Щербина О.Ю. Мегарегулятор финансовых рынков в России // Финансы и кредит. - 2015. - №34 (658). - С.36-46.

12. Щербина О.Ю. Разработка моделей оценки рисков и страхования автотранспортных средств, морских и воздушных судов // В сборнике: 21 век: фундаментальная наука и технологии. Материалы VI международной научно-практической конференции. н.-и. ц. «Академический». North Charleston, SC, USA. - 2015.- С. 244-248.

13. Щербина О.Ю. Модель оценки страхования рисков автотранспортных средств, морских и воздушных судов // Проблемы современной экономики (Новосибирск). - 2015. - №24. - С.48-55.

14. Костылев К. С какими проблемами сталкиваются держатели депозитарных расписок?/ К. Костылев//

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ